| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 33.37 Billion |

| Размер Рынка (2029) | USD 41.09 Billion |

| CAGR (2024 - 2029) | 4.25 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка эпоксидных покрытий

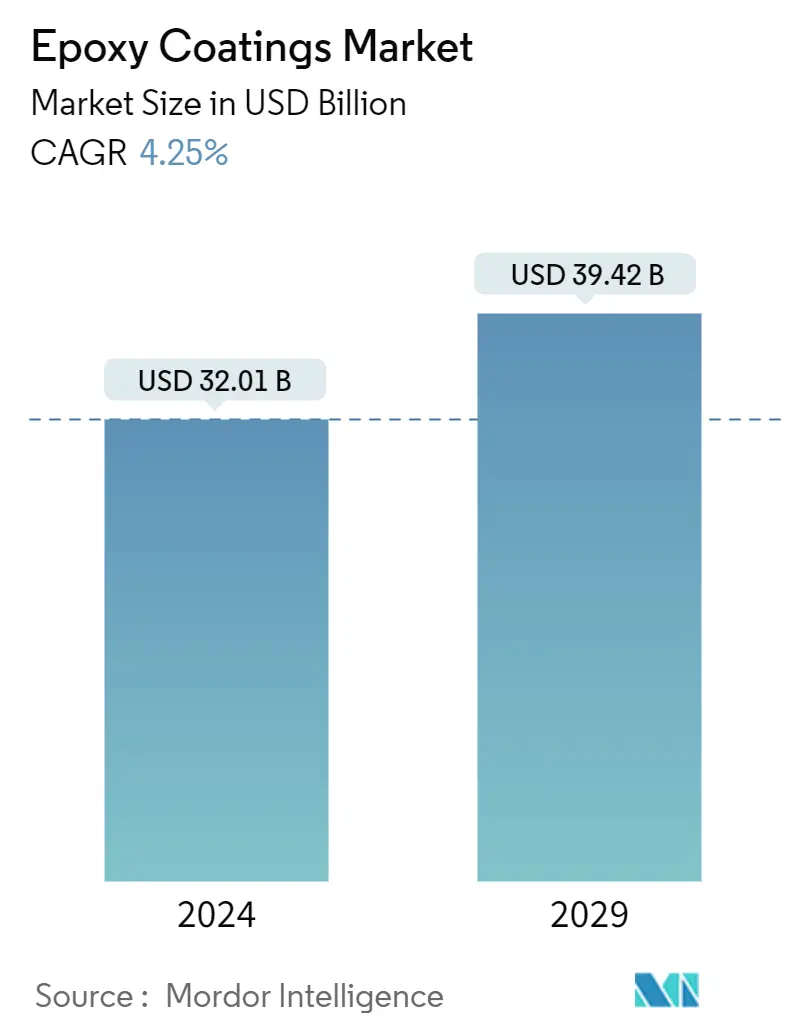

Объем рынка эпоксидных покрытий оценивается в 32,01 миллиарда долларов США в 2024 году и, как ожидается, достигнет 39,42 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 4,25% в течение прогнозируемого периода (2024-2029 годы).

Рынок эпоксидных покрытий пострадал из-за пандемии COVID-19. Ослабление автомобильной и транспортной промышленности, а также кратковременная остановка строительной деятельности из-за карантина из-за пандемии оказали пагубное влияние на спрос на рынке материалов с фазовым переходом. Однако сейчас рынок достиг допандемического уровня, и ожидается, что в течение прогнозируемого периода он будет расти устойчивыми темпами.

- Основными факторами, стимулирующими изучаемый рынок, являются растущий спрос на эпоксидные покрытия на водной основе, а также ожидается, что рост строительной отрасли приведет к увеличению рыночного спроса на эпоксидные покрытия.

- Однако ожидается, что строгие правила в отношении выбросов летучих органических соединений (ЛОС) будут препятствовать росту рынка.

- Внедрение эпоксидных смол с минимальными выбросами ЛОС или вообще без них, вероятно, станет возможностью в будущем.

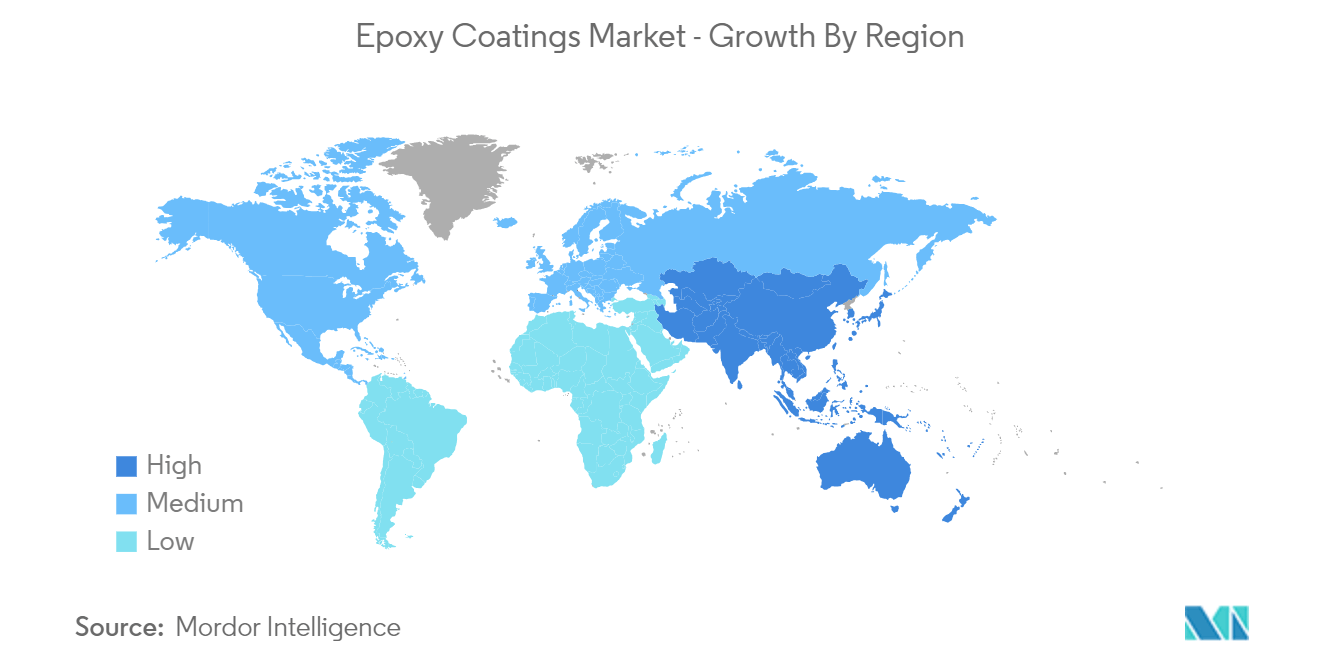

- Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на мировом рынке с наибольшим потреблением эпоксидных покрытий в течение прогнозируемого периода.

Тенденции рынка эпоксидных покрытий

Растущий спрос со стороны строительной отрасли

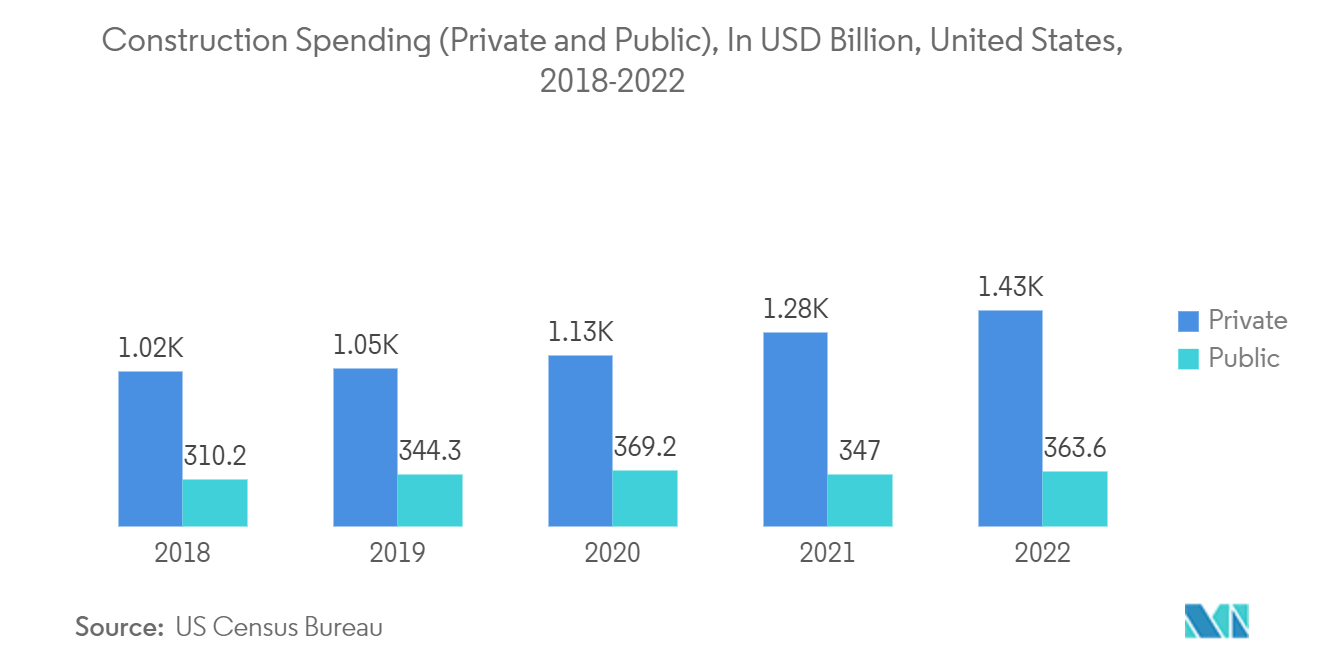

- Эпоксидные покрытия в основном используются для быстросохнущих, защитных покрытий и т. д. для полов, металла и других материалов. Эпоксидные покрытия можно использовать в качестве эпоксидных красок для пола в таких областях, как промышленные или коммерческие полы.

- По данным Бюро переписи населения США, расходы на строительство в апреле 2023 года оценивались с учетом сезонных колебаний в годовом размере в 1 908,4 миллиарда долларов США, что на 1,2 процента выше пересмотренной мартовской оценки в 1 885,0 миллиарда долларов США. Апрельский показатель на 7,2 процента превышает оценку на апрель 2022 года в 1780,9 миллиарда долларов США.

- При этом за первые четыре месяца 2023 года расходы на строительство составили 566,7 млрд долларов США, что примерно на 6 процентов выше расходов в 533,9 млрд долларов США за тот же период 2022 года.

- Имея самый большой строительный фонд на континенте, Германия является крупнейшим строительным рынком Европы. Одной из главных целей, которые правительство Германии поставило перед нацией, было доступное жилье. Правительство планирует строить 400 000 новых единиц жилья каждый год, 100 000 из которых будут субсидироваться государством.

- Германия также дала добро на строительство 25 399 домов в октябре 2022 года. По данным Федерального статистического управления (Destatis), по сравнению с октябрем 2021 года это означает сокращение количества разрешений на строительство на 4 198, или 14,2%. Кроме того, с января по октябрь 2022 года в общей сложности было выдано 297 453 лицензии на строительство жилых домов.

- Ожидается, что расширение и распространение строительного сектора станет основной движущей силой рынка эпоксидных покрытий и, таким образом, будет способствовать развитию рынка.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что в Азиатско-Тихоокеанском регионе будет самый высокий рост в течение прогнозируемого периода из-за увеличения спроса со стороны отраслей конечных пользователей, включая строительство, автомобильную, транспортную, промышленную и другие отрасли.

- По данным Национального бюро статистики Китая, в четвертом квартале 2022 года объем строительного производства в Китае увеличился примерно на 50% по сравнению с предыдущим кварталом (27,6 млрд долларов США), достигнув примерно 276 млрд юаней (около 40 млрд долларов США). Благодаря тому, что в стране уделяется особое внимание энергоэффективным конструкциям, материалы с фазовым переходом также широко используются в строительном секторе.

- Японский строительный сектор также, по прогнозам, будет бум из-за мероприятий, которые пройдут в стране. Например, в 2025 году Осака примет Всемирную выставку. Большая часть здания предназначена для реабилитации и восстановления после стихийных катастроф. Два высотных здания для вокзалов Токио 37-этажное офисное здание высотой 230 метров, открытие которого запланировано на 2021 год, и 61-этажное офисное здание высотой 390 метров, открытие которого запланировано на 2027 год.

- Кроме того, по данным Федерации индийских торгово-промышленных палат (FICCI), количество жилых домов, построенных и санкционированных в соответствии с планом PMAY, в городских регионах Индии в 2022 году, вероятно, составило около 5,5 миллиона и 11,4 миллиона соответственно.

- Кроме того, Китай был крупнейшей и наиболее доминирующей страной с точки зрения производства и продаж автомобилей всех типов. В 2022 году производство автомобилей в стране достигло 27,02 млн единиц, что увеличилось примерно на 3,4% по сравнению с 26,08 млн автомобилей, выпущенных в 2021 году, говорится в сообщении Китайской ассоциации автопроизводителей.

- Кроме того, по мере расширения автомобильного сектора Японии многие производители автомобилей увеличили свои производственные мощности в стране. По данным Японской ассоциации автомобильных дилеров (JADA), Toyota была крупнейшим производителем автомобилей в Японии в 2022 году, продав около 1,25 миллиона автомобилей внутри страны, за ней следовала Suzuki, которая в том же году продала на внутреннем рынке чуть более 600 000 автомобилей.

- Таким образом, прогнозируется, что рынок эпоксидных покрытий в Азиатско-Тихоокеанском регионе значительно вырастет в течение исследуемого периода.

Обзор отрасли эпоксидных покрытий

Рынок эпоксидных покрытий носит частично консолидированный характер. В число крупнейших компаний входят (не в каком-то определенном порядке) PPG Industries, Inc., AkzoNobel NV, Axalta Coating Systems, LLC, The Sherwin-Williams Company, RPM International Inc и другие.

Лидеры рынка эпоксидных покрытий

-

AkzoNobel NV

-

Axalta Coating Systems LLC

-

The Sherwin-Williams Company

-

PPG Industries, Inc.

-

RPM International Inc.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка эпоксидных покрытий

- Апрель 2023 г. компания Dur-A-Flex Inc. представила Vent-E, революционную формулу, специально разработанную для обеспечения дополнительной защиты бетонных полов, которая превосходит пороговые значения влажности и содержания солей традиционных эпоксидных покрытий. Это решение для покрытия хорошо подходит для различных применений, включая коммерческие здания, складские помещения, складские полы, сборочные и производственные помещения и многое другое.

- Март 2023 г. Wanhua Chemical Group Co. Ltd. провела технические переговоры по четырем своим инновационным решениям в области покрытий на Европейской выставке покрытий (ECS) 2023 в Нюрнберге, Германия. Эти концепции включают в себя активное содействие переходу традиционных покрытий на масляной основе к составам на водной основе и производству решений на биологической основе, одновременно помогая клиентам повысить эффективность производства и рентабельность.

Сегментация отрасли эпоксидных покрытий

Эпоксидное покрытие — это прочное защитное вещество, используемое для предотвращения внешнего разрушения резервуаров из углеродистой стали и других соответствующих материалов. Эпоксидные покрытия обладают превосходной устойчивостью к истиранию, турбулентности, агрессивным химикатам и суровым температурам.

Рынок эпоксидных покрытий сегментирован по типу технологии, отрасли конечного пользователя и географическому положению. По типу технологии рынок сегментирован на водную основу, растворительную и порошковую. По отраслям конечных пользователей рынок сегментирован на строительную, автомобильную, транспортную, промышленную и другие отрасли конечного использования. В отчете также рассматриваются размер рынка и прогнозы рынка эпоксидных покрытий в 15 странах основных регионов.

Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (доллары США).

| Технологии | На водной основе | ||

| На основе растворителя | |||

| на основе порошка | |||

| Отрасль конечных пользователей | Строительство и Строительство | ||

| Автомобильная промышленность | |||

| Транспорт | |||

| Промышленный | |||

| Другие отрасли конечных пользователей | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка эпоксидных покрытий

Насколько велик рынок эпоксидных покрытий?

Ожидается, что объем рынка эпоксидных покрытий достигнет 32,01 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,25% и достигнет 39,42 млрд долларов США к 2029 году.

Каков текущий размер рынка эпоксидных покрытий?

Ожидается, что в 2024 году объем рынка эпоксидных покрытий достигнет 32,01 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Эпоксидные покрытия?

AkzoNobel NV, Axalta Coating Systems LLC, The Sherwin-Williams Company, PPG Industries, Inc., RPM International Inc. – основные компании, работающие на рынке эпоксидных покрытий.

Какой регион на рынке Эпоксидные покрытия является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Эпоксидные покрытия?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка эпоксидных покрытий.

Наши самые продаваемые отчеты

Popular Paints and Coatings Reports

Popular Chemicals & Materials Reports

Отчет об отрасли эпоксидных покрытий

Статистические данные о доле, размере и темпах роста доходов на рынке эпоксидных покрытий в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ эпоксидных покрытий включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.