| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 17.67 Billion |

| Размер Рынка (2029) | USD 36.56 Billion |

| CAGR (2024 - 2029) | 15.65 % |

| Самый Быстрорастущий Рынок | Северная Америка |

| Самый Большой Рынок | Северная Америка |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка интеграции корпоративных приложений

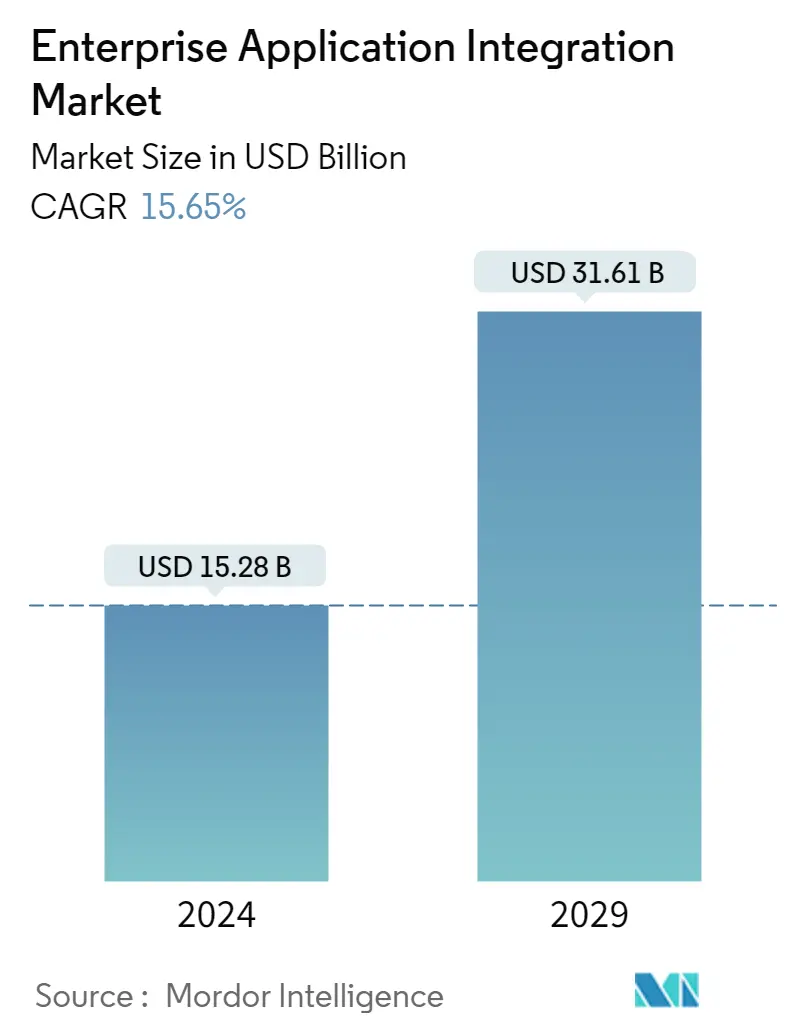

Объем рынка интеграции корпоративных приложений оценивается в 15,28 млрд долларов США в 2024 году и, как ожидается, достигнет 31,61 млрд долларов США к 2029 году, среднегодовой рост составит 15,65% в течение прогнозируемого периода (2024-2029 гг.).

Интеграция корпоративных приложений (EAI) позволяет приложениям обмениваться данными, где бы они ни находились. EAI объединяет базы данных и рабочие процессы, связанные с бизнес-приложениями, для обеспечения единообразного представления и использования информации. Благодаря интеграции корпоративных приложений изменения основных бизнес-данных в одном приложении правильно отражаются в других приложениях.

- Компании пришли к пониманию того, что наиболее важные данные теперь поступают из всех сложных приложений, используемых в компании. Поэтому предприятия больше концентрируются на PaaS, чем на традиционных решениях iPaaS, использующих метод двухточечной интеграции. Убирая данные из ограничений всех соответствующих приложений, решения PaaS помогают управлять данными и интегрировать их. EAI продолжит включать интеграцию данных, что приведет к созданию более практичной централизованной платформы.

- Кроме того, предприятия часто используют различное программное обеспечение, работающее в разных несовместимых средах. Программное обеспечение, в том числе ERP-системы, CRM-приложения, приложения для управления цепочками поставок, приложения BI, системы расчета заработной платы и управления персоналом, из-за разрозненных структур не могут обмениваться данными. В результате автоматизация простых рутинных операций становится сложной задачей. Инфраструктура промежуточного программного обеспечения, которая обеспечивает открытый и безопасный обмен данными между этими разнородными приложениями и устаревшими устройствами, представлена в рамках новых тенденций интеграции приложений (EAI).

- Предприятия неустанно идут вперед с использованием современных технологий. Такие технологии, как облачные вычисления, большие данные, Интернет вещей и другие, упрощают обмен информацией и упрощают контроль данных. Бизнес-организации быстро внедряют EAI, который помогает объединить базы данных и рабочие процессы. Такие тенденции, как разнообразные решения для рабочих процессов, BYOD, переход на облачные решения и интеграция приложений в реальном времени, положительно способствуют росту рынка.

- Программное обеспечение с открытым исходным кодом и проприетарное программное обеспечение являются одной из существенных альтернатив интеграции корпоративных приложений. Установка интеграции корпоративных приложений (EAI) может оказаться дорогостоящим мероприятием и долгосрочным стратегическим шагом. Компаниям может потребоваться приобретение многочисленных решений стека платформы интеграции, таких как менеджер API, корпоративная сервисная шина (ESB), портал и платформа служб данных. Появление сообществ открытого исходного кода и методологий создания новых технологий совпало с недавним распространением облачных вычислений. За последние несколько десятилетий возникли сообщества открытого исходного кода, в которых разработчики сотрудничают в проектах, открыто публикуя, копируя и изменяя исходный код. Технологические достижения достигаются быстрее и проще, когда сообщество разработчиков использует и модифицирует конкретные проекты. Ожидается, что такие разработки в области программного обеспечения с открытым исходным кодом будут препятствовать росту рынка интеграции корпоративных приложений.

- Вспышка Covid-19 пролила свет на предприятия и технологии, которые сохранились и развивались в эпоху после Covid-19. Облачные вычисления, инструменты для социальных сетей и совместной работы, мобильные компьютеры, аналитика и бизнес-аналитика входят в число корпоративных приложений, поддерживающих технологии, которые помогают бизнесу процветать (BI). Программное обеспечение для бизнеса, значительно более крупные пакеты, такие как планирование ресурсов предприятия (ERP) и некоторые другие, должны быть разработаны более чем когда-либо, чтобы воспользоваться преимуществами всех этих технологий.

Тенденции рынка интеграции корпоративных приложений

Увеличение цифровой трансформации во всех отраслях для стимулирования рынка

- Цифровая трансформация — это нелинейная процедура, которая переходит от быстрых и быстрых изменений к более устойчивым этапам консолидации, основанным на внутренних и внешних потребностях. Однако гибкость цифровых процессов имеет решающее значение для поддержания темпов на протяжении всего этого перехода. Большинство предприятий прямо или косвенно инвестировали в возможности подключения B2B на основе электронного обмена данными (EDI). Точно так же многие люди вложили ресурсы в интеграцию корпоративных приложений (EAI).

- Поскольку все больше фирм полагаются на цифровую трансформацию, ожидается, что компании будут постоянно менять свои методы, повышая эффективность, качество и качество обслуживания клиентов. Ожидается, что развертывание правильного подхода к приложению, будь то перемещение, изменение или разработка, принесет хорошие результаты.

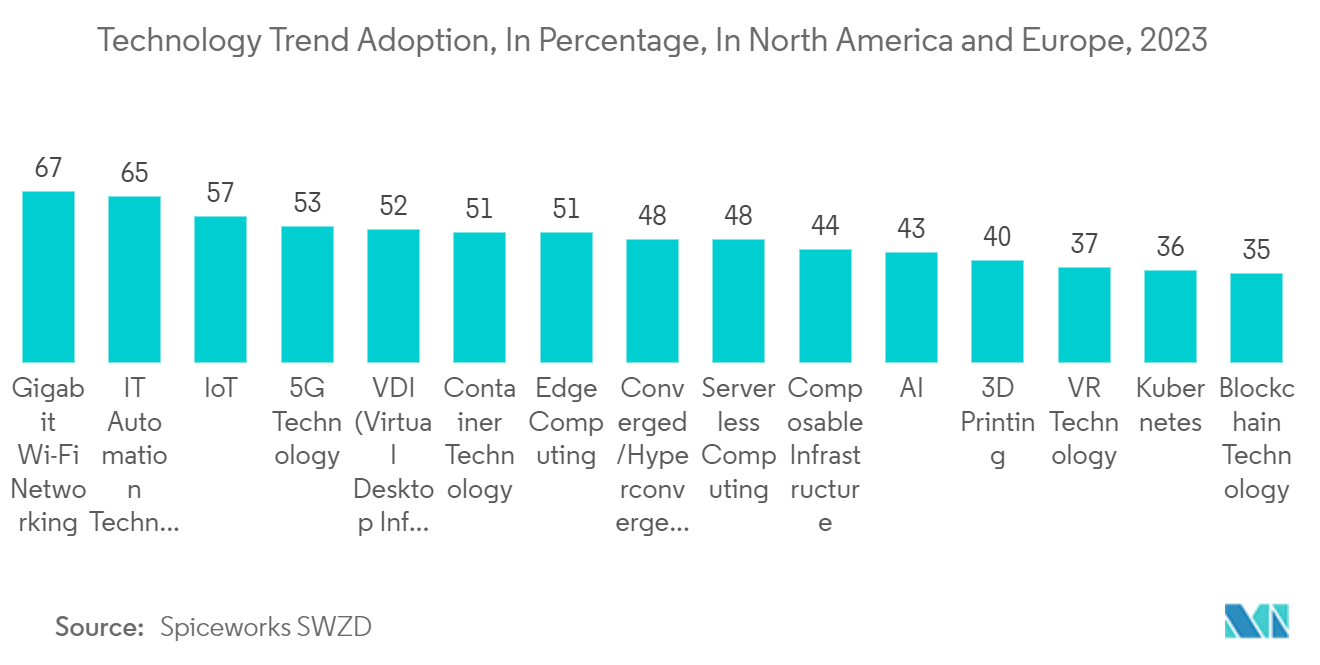

- Вспышка COVID-19 выявила проблемы в бизнес-моделях во всех отраслях. Тем не менее, это предоставило различные возможности для оцифровки и развития бизнеса в разных регионах за счет использования таких технологий, как искусственный интеллект, облака и Интернет вещей. По данным Spiceworks и SWZD, в текущем году популярная тенденция в области информационных технологий, реализованная или планируемая к внедрению в североамериканских и европейских организациях, составила 65 % технологий автоматизации ИТ, 57 % Интернета вещей и 43 % искусственного интеллекта.

- Прогнозируется, что, когда пандемия находится под контролем, многие отрасли, включая производство, розничную торговлю и автомобилестроение, будут увеличивать инвестиции, поскольку решения системной интеграции приобретают все большее значение для множества бизнес-процессов.

- Большинство компаний XXI века считают, что интеграция корпоративных приложений (EAI) и цифровизация неразрывно связаны. Действительно, использование платформ корпоративной интеграции устраняет многочисленные сложности на многих уровнях. Он интегрирует приложения, данные и различные бизнес-системы, размещенные локально или в облаке, с помощью масштабируемой облачной интегрированной платформы, которая поддерживает различные шаблоны интеграции.

- В марте 2022 года Krish Compusoft Services Inc. и Biarca Inc. объявили о завершении покупки Biarca компанией KCS. Благодаря службам безопасности как услуги, DevSecOps и постоянному соблюдению требований это приобретение значительно расширяет предложение KCS по цифровой трансформации.

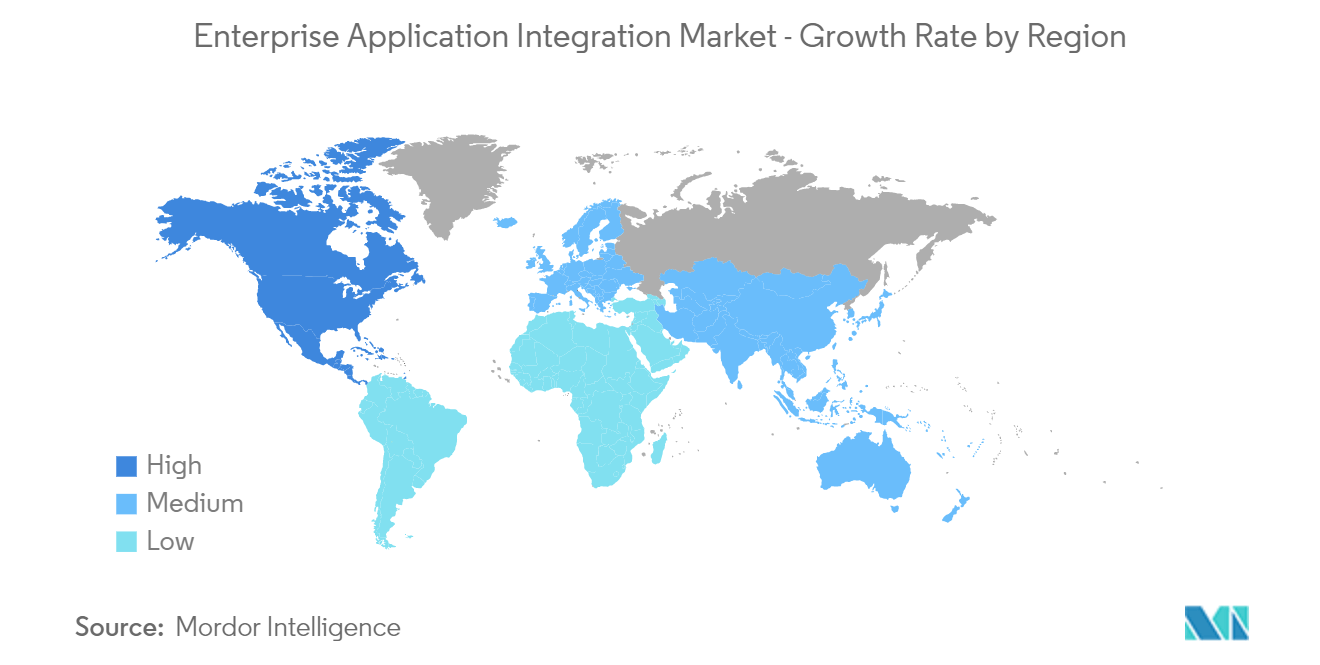

Северная Америка будет занимать значительную долю рынка

- Северная Америка — крупнейший регион на рынке корпоративных приложений. Из-за того, что предприятия уделяют особое внимание потребителю, использование EA увеличилось. Развитие рынка Северной Америки в первую очередь обусловлено технологически развитой инфраструктурой региона и присутствием таких крупных игроков отрасли, как Oracle, International Business Machines (IBM) Corporation, Microsoft, Hewlett Packard (HP) и QAD Inc. Все это предприятия активно участвуют в постоянной разработке новых технологий, что способствует расширению рынка в Северной Америке.

- Приложения с высокой ценой доступны у таких гигантов программного обеспечения, как Oracle, Microsoft, SAP и т. д. Поскольку программное обеспечение с открытым исходным кодом доступно по цене, предприятия в Северной Америке выбирают его. Эти приложения с открытым исходным кодом столь же функциональны и эффективны, как и корпоративное программное обеспечение, предлагаемое лицензированными фирмами. Эти альтернативные программы с открытым исходным кодом завоевали популярность среди многих малых и средних предприятий из-за их многочисленных преимуществ на рынке.

- Благодаря нескольким переменным факторам, включая существование многочисленных предприятий со сложной ИТ-инфраструктурой и доступность технических талантов, Соединенные Штаты являются наиболее развитым рынком с точки зрения принятия предложений ИТ-услуг. Многим компаниям приходится приспосабливаться к широкому спектру вариантов ИТ-услуг из-за быстрого развития новых технологий, услуг ИТ-инфраструктуры и Интернета вещей (IoT).

- В Северной Америке ИТ-индустрия уже внедрила корпоративные технологии гибридного облака. В отрасли здравоохранения в Северной Америке наблюдается наибольший рост услуг облачных вычислений. Акцент делается на том, как технологии используются для улучшения и адаптации ухода за пациентами при одновременном снижении затрат. Технологии вышли за рамки хранения данных и услуг.

- Предпочтение предприятий продуктам на основе SaaS и реализация стратегий цифрового бизнеса являются основными факторами их широкого внедрения. Кроме того, ожидается, что спрос на облачные услуги, основанные на целостности и конфиденциальности данных, будет продолжать расти, что предоставит ведущим поставщикам больше возможностей для расширения своей доли на рынке в течение прогнозируемого периода.

- В декабре 2022 года было завершено приобретение Livejourney компанией QAD Inc., поставщика облачных решений для производства и цепочки поставок со штаб-квартирой в Северной Америке. Livejourney — это передовой поставщик решений для прогнозирования потоков в реальном времени (анализ процессов и мониторинг процессов) для поиска, мониторинга и улучшения бизнес-процессов. С добавлением продукта Livejourney для анализа процессов пакет адаптивных приложений QAD получает новый интересный компонент, который позволит клиентам QAD получить важную информацию о том, как протекает и работает их производство, цепочка поставок и общие операции предприятия.

Обзор отрасли интеграции корпоративных приложений

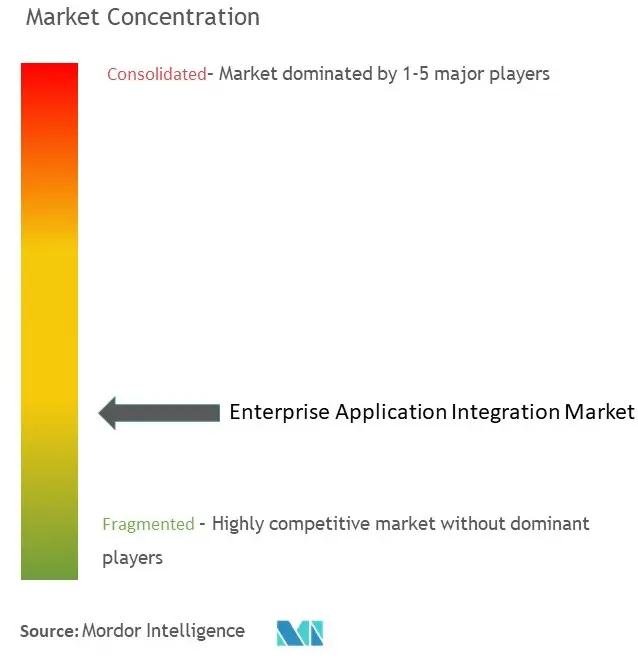

Рынок интеграции корпоративных приложений умеренно фрагментирован, на нем присутствуют такие крупные игроки, как IBM Corporation, Fujitsu Ltd., Microsoft Corporation, Mulesoft LLC (salesforce.com Inc) и Oracle Corporation и другие. Игроки на рынке принимают такие стратегии, как партнерство и поглощение, чтобы улучшить предложение своих продуктов и получить устойчивое конкурентное преимущество.

- Ноябрь 2022 г. — Turvo, поставщик инструмента для совместной работы в глобальной цепочке поставок, объявил о своем вступлении в партнерскую программу MuleSoft Technology и о своем вкладе в партнерское сообщество в виде определения сертифицированного API MuleSoft. Будучи уникальным сертифицированным соединителем MuleSoft для Turvo, это партнерство принесет пользу партнерской экосистеме. Используя Turvo Connector, который будет предлагаться на Anypoint Exchange от MuleSoft, предприятия смогут упростить интеграцию с облаком для совместной работы Turvo и добиться эффективного понимания цепочки поставок. Благодаря этому сотрудничеству клиенты смогут беспрепятственно пользоваться платформами и услугами.

- Май 2022 г. — Accenture и SAP запустили совместное предложение, призванное помочь крупным предприятиям получить новую выгоду от инновационных облачных услуг и модернизации бизнеса. Новое совместное предложение объединило RISE с решением SAP и SOAR с услугами Accenture. Это предложение было дополнено новыми структурами, включающими комплексный набор услуг по трансформации Accenture, таких как индивидуальные облачные сервисы и собственные интеллектуальные инструменты, все из которых предоставляются по унифицированной модели как услуга. Accenture — один из важных партнеров SAP, который предлагает услуги, полностью предназначенные для того, чтобы помочь крупным предприятиям в различных отраслях эффективно планировать, внедрять и управлять развертыванием RISE с SAP в облаке.

Лидеры рынка интеграции корпоративных приложений

-

IBM Corporation

-

Fujitsu Limited

-

Microsoft Corporation

-

MuleSoft LLC (Salesforce Inc.)

-

Oracle Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка интеграции корпоративных приложений

- Август 2022 г. — Salsify объявила о своем членстве в технологической партнерской программе MuleSoft и о своем вкладе в партнерскую экосистему, выпустив сертифицированный соединитель MuleSoft для Salsify. Компании могут использовать соединитель Salsify, доступный в Anypoint Exchange, для упрощения безопасной интеграции вышестоящих экосистем с Salsify. Благодаря этому бизнес-команды могут надежно работать с новейшими проверенными данными о продуктах. Пользователи могут упростить устранение неполадок, обслуживание и улучшения интеграции с Salsify за счет централизации бизнес-логики и проектирования потоков данных в MuleSoft.

- Июль 2022 г. — TIBCO Software Inc объявила о значительных улучшениях своего продукта TIBCO Cloud Integration, признанного в отрасли предложения компании iPaaS на базе TIBCO Cloud. Усовершенствованный продукт расширяет возможности добавления данных, приложений и устройств в гибридных средах, помогая клиентам в непредсказуемом деловом мире ускорить результаты своего бизнеса.

Сегментация отрасли интеграции корпоративных приложений

Программное обеспечение для интеграции корпоративных приложений — это серверное программное обеспечение, оборудование или виртуальные устройства, установленные локально внутри центра обработки данных или предлагаемые в общедоступном или частном облаке для интеграции приложений. Он управляет рабочим процессом или оркестровкой автоматизированных многоэтапных запросов, требующих скоординированного взаимодействия между приложениями, серверными службами и хранилищами данных. В исследовании отслеживаются различные типы интеграционных платформ для поддержки локальных, облачных и iPaaS (интеграционная платформа как услуга) и конечных пользователей на рынке.

Рынок интеграции корпоративных приложений сегментирован по типу развертывания (локальное, облачное, гибридное), по размеру организации (крупные предприятия, малые и средние предприятия), по отраслям конечных пользователей (BFSI, ИТ и телекоммуникации, здравоохранение, розничная торговля). , правительство, производство) и по географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка). Размеры рынка и прогнозы представлены в стоимостном выражении (млрд долларов США) для всех вышеперечисленных сегментов.

| Тип развертывания | Локально |

| Облако | |

| Гибридный | |

| Размер организации | Крупные предприятия |

| Малые и средние предприятия | |

| Отрасль конечных пользователей | БФСИ |

| ИТ и Телеком | |

| Здравоохранение | |

| Розничная торговля | |

| Правительство | |

| Производство | |

| Другие отрасли конечных пользователей | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Латинская Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка интеграции корпоративных приложений

Насколько велик рынок интеграции корпоративных приложений?

Ожидается, что объем рынка интеграции корпоративных приложений достигнет 15,28 млрд долларов США в 2024 году, а среднегодовой темп роста составит 15,65% и достигнет 31,61 млрд долларов США к 2029 году.

Каков текущий размер рынка интеграции корпоративных приложений?

Ожидается, что в 2024 году объем рынка интеграции корпоративных приложений достигнет 15,28 млрд долларов США.

Кто являются ключевыми игроками на рынке Интеграция корпоративных приложений?

IBM Corporation, Fujitsu Limited, Microsoft Corporation, MuleSoft LLC (Salesforce Inc.), Oracle Corporation — основные компании, работающие на рынке интеграции корпоративных приложений.

Какой регион на рынке Интеграция корпоративных приложений является наиболее быстрорастущим?

По оценкам, Северная Америка будет расти с самым высоким среднегодовым темпом роста в течение прогнозируемого периода (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Интеграция корпоративных приложений?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка интеграции корпоративных приложений.

Какие годы охватывает этот рынок интеграции корпоративных приложений и каков был размер рынка в 2023 году?

В 2023 году объем рынка интеграции корпоративных приложений оценивался в 13,21 миллиарда долларов США. В отчете рассматривается исторический размер рынка интеграции корпоративных приложений за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка интеграции корпоративных приложений на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Отраслевой отчет по интеграции корпоративных приложений

Статистические данные о доле, размере и темпах роста доходов на рынке интеграции корпоративных приложений в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ интеграции корпоративных приложений включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.