| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

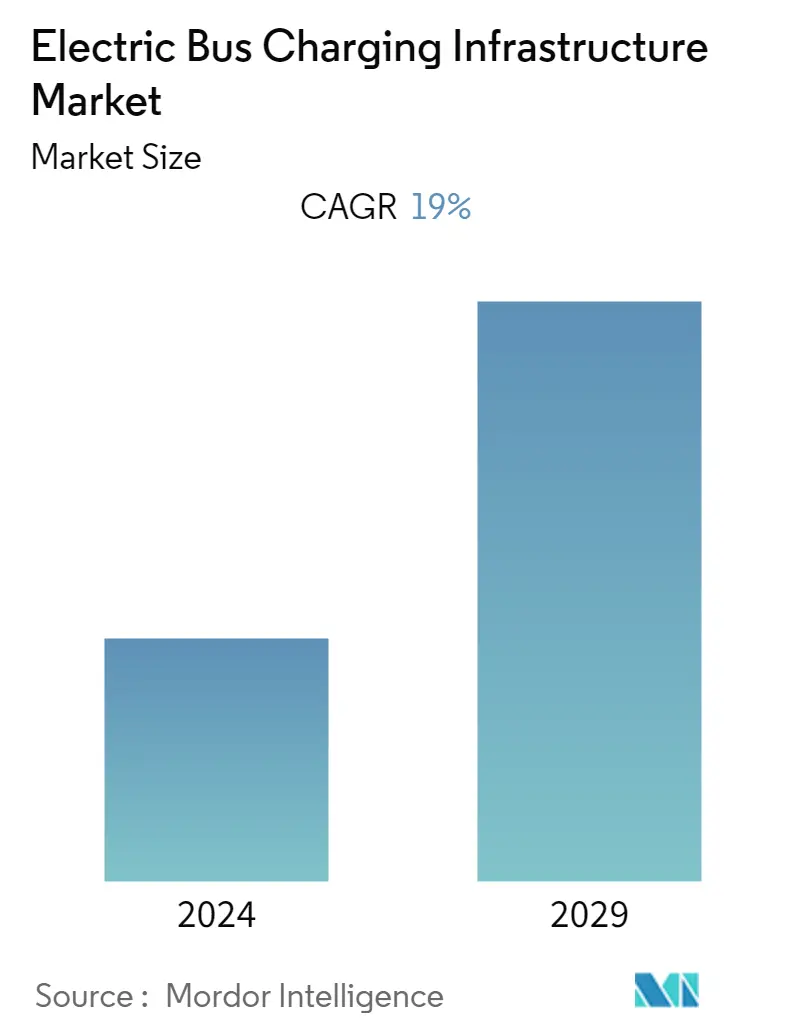

| CAGR | 19.00 % |

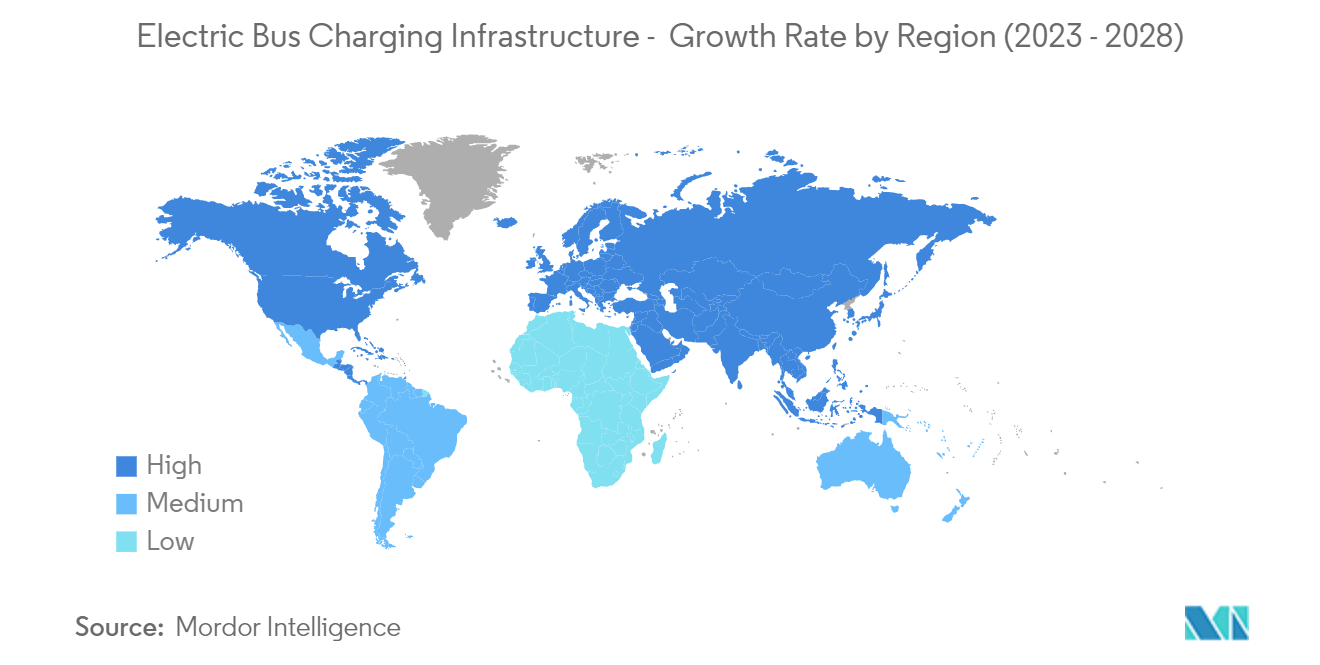

| Самый Быстрорастущий Рынок | Европа |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Высокий |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка инфраструктуры зарядки электрических автобусов

Рынок инфраструктуры зарядки электробусов оценивается в 2 миллиарда долларов США, и ожидается, что он достигнет 5,68 миллиарда долларов США, при этом среднегодовой темп роста составит около 19,00% в течение прогнозируемого периода.

- В начале 2020 года рынок автомобильных товаров и цепочек поставок серьезно пострадал от COVID-19. Кроме того, ограничения на поездки и карантин привели к замедлению продаж электромобилей. Однако сейчас автомобильная промышленность восстанавливается после потерь и прокладывает путь к выпуску качественной продукции для удовлетворения растущего спроса со стороны потребителей по всему региону. В автомобильной промышленности в 2022 году наблюдался значительный рост производства электромобилей, что, вероятно, приведет к увеличению спроса на электрические автобусы в течение прогнозируемого периода.

- В среднесрочной перспективе растущая инфраструктура зарядки электромобилей по всему миру, вероятно, приведет к значительному спросу на электробусы в основных регионах. Быстрое расширение производителей электробусов по всему миру, вероятно, будет стимулировать рынок в течение прогнозируемого периода.

- Ожидается, что глобальное принятие более строгих правил по загрязнению окружающей среды приведет к увеличению продаж электромобилей на протяжении всего прогнозируемого периода. Чтобы удовлетворить растущий спрос на электромобили (EV), производители автомобильных силовых модулей начали инвестировать в расширение своих производственных мощностей, прежде всего в Азиатско-Тихоокеанском регионе, который имеет самые высокие в мире продажи и экспорт транспортных средств, а также самый низкий тариф на запчасти для электромобилей среди стран АСЕАН.

- В сентябре 2022 года пилотный проект, в рамках которого Министерство автомобильного транспорта и автомобильных дорог Индии разрабатывает зарядные станции для электромобилей на протяжении 5000 км национальной автомагистрали, в настоящее время находится на последней стадии технических и коммерческих испытаний с использованием электрических автобусов на линии Дели-Джайпур. 9 сентября 2022 г. Это добавит длину 278 км к ранее выполненному пробному пробегу длиной 210 км между Дели и Агрой в 2021 году, завершив технические испытания в общей сложности на 500 миль в четырех штатах на пилотном этапе UP, Дели, Харьяна, и Раджастан.

- Электрические автобусы становятся более финансово жизнеспособными благодаря благоприятной политике, они генерируют меньше затрат на техническое обслуживание и существенно снижают затраты на топливо. По данным производителей электробусов, электробусы экономят 400 000 долларов США на расходах на топливо и почти 125 000 долларов США на затратах на техническое обслуживание, что с лихвой компенсирует более высокие первоначальные затраты.

- В Китае и США зарегистрировано более широкое внедрение электрических автобусов. Ожидается, что в ближайшие годы вышеупомянутые страны продолжат использовать больше электрических автобусов благодаря активной поддержке со стороны правительств, транзитных агентств, а также других сообществ и организаций, поддерживающих экологически чистые транспортные средства.

Тенденции рынка инфраструктуры зарядки электробусов

Усилия правительства по увеличению количества электробусов

- Электромобильность в настоящее время рассматривается как наиболее многообещающая технология снижения выбросов выхлопных газов на транспорте. Электрические автобусы заменяют обычные автобусы, работающие на дизельном топливе, темпами, опережающими внедрение автомобилей с батарейным питанием. По прогнозам Bloomberg New Energy Finance, к 2030 году ~28% продаж автомобилей, вероятно, будут приходиться на электромобили, а 84% новых автобусов будут электробусами.

- Рынок электробусов быстро растет во всем мире благодаря усилиям правительств по декарбонизации общественного транспорта в крупных странах. Многие страны поставили перед собой цель закупить электрические автобусы. Например,

- Администрация Джо Байдена предложила программу стоимостью 174 миллиарда долларов США по содействию внедрению электромобилей с целью продвижения Соединенных Штатов к транспорту с нулевым уровнем выбросов. Инновации основных игроков рынка в развивающемся секторе тяжелых электробусов способствуют росту рынка электронных автобусов за счет снижения затрат на их обслуживание и эффективности.

- Ожидается, что переход Китая к электромобилям продолжится к 2025 году ожидается закупка 420 000 новых электрических автобусов. Парк электробусов должен иметь возможность значительно вырасти (около 40%) в результате расширения рынка и государственной поддержки.

- К 2030 году Индия хочет продавать 70% всех коммерческих автомобилей, включая 40% автобусов, как электромобили. Цель достижения нулевых выбросов углекислого газа соответствует этому.

- В Европе количество зарегистрированных электробусов в 2021 году выросло на 48% по сравнению с 2020 годом. В прошлом году было поставлено 3282 электробуса, в результате чего общее количество зарегистрированных на континенте транспортных средств с 2012 года превысило 8500. Европейское правительство сформулировало различные политики и начала проекты по созданию зарядной инфраструктуры по всему региону, в первую очередь для достижения цели по продажам электромобилей.

- Правительства разных стран инициировали изменения в системах общественного транспорта, взяв на себя обязательство электрифицировать свои автобусные парки. Мощная государственная поддержка в виде субсидий помогает снизить общую стоимость электрического автобуса ниже стоимости аналогичного дизельного варианта, что приводит к более широкому распространению электрических автобусов во всем мире. Например,

- В июле 2022 года правительство Мексики инвестировало 38 миллионов долларов США в развитие зарядной инфраструктуры в стране.

- В июле 2022 года министерство транспорта Канады объявило о новых стимулах для покупки средних и тяжелых транспортных средств с нулевым уровнем выбросов, чтобы увеличить продажи электрических коммерческих автомобилей по всей стране. Новый стимул для покупки составляет примерно 50% разницы в цене между электромобилем и традиционным автомобилем.

- Транспортный сектор, на долю которого приходится около 27% общих выбросов парниковых газов в Европе, также является источником других опасных выбросов, таких как NOx. В настоящее время в Европе эксплуатируется около 725 000 автобусов, включая все типы силовых агрегатов (электрические и неэлектрические). Из них около 2500 — электрические автобусы, что указывает на то, что большинство из них работают на дизеле. К 2025 году госорганы должны закупить чистые автобусы на четверть всех новых автобусов по новым правилам, принятым Евросоюзом в феврале 2019 года.

- С 2030 года это соотношение вырастет до одной трети. В результате в ближайшие годы автобусные линии в европейских городах значительно расширятся. Декларация C40 об улицах, свободных от ископаемого топлива, была подписана одновременно 40 городами, включая Париж, Берлин, Лондон, Копенгаген, Барселону, Рим и Роттердам, с целью создания автобусных парков с нулевым уровнем выбросов к 2025 году.

- Учитывая вышеупомянутое развитие событий, во всем мире, скорее всего, в течение прогнозируемого периода произойдет значительный рост рынка.

Азиатско-Тихоокеанский регион лидирует на рынке инфраструктуры зарядки электробусов

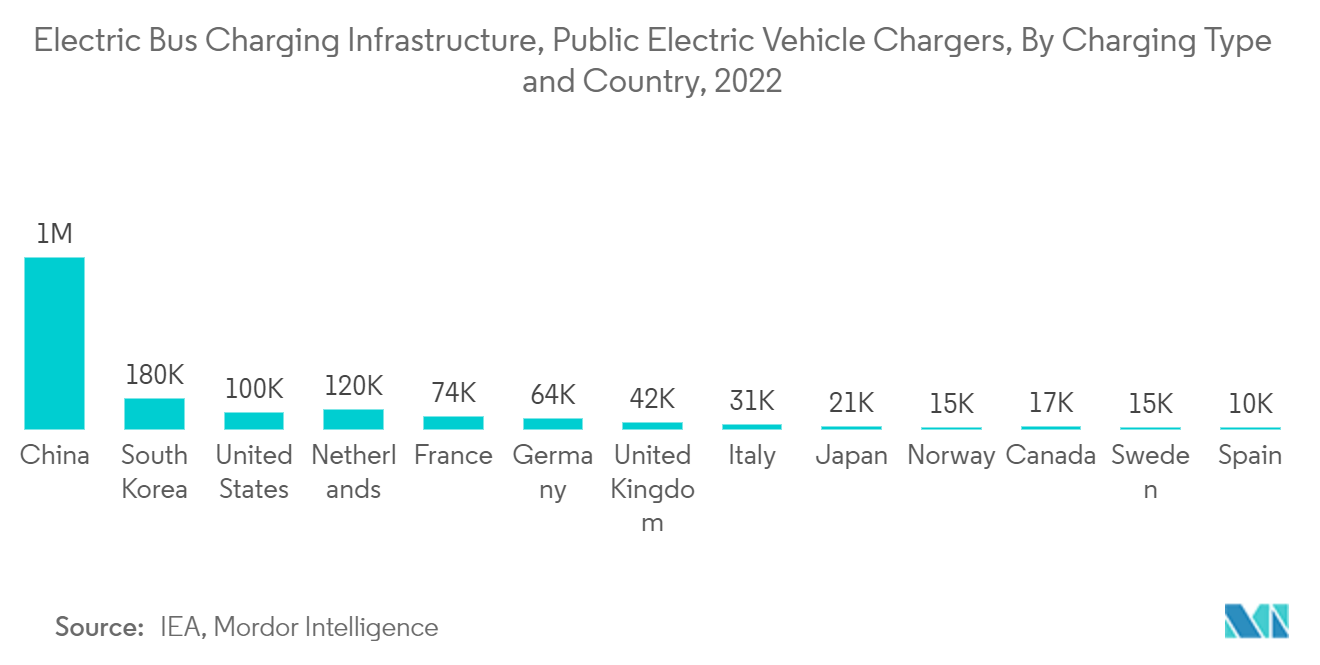

Рынок инфраструктуры зарядки электробусов в Азиатско-Тихоокеанском регионе лидирует Китай, за ним следуют Европа и Северная Америка соответственно. В настоящее время 99% находящихся в эксплуатации электробусов находятся в Китае из-за серьезных проблем с загрязнением воздуха в китайских городах и решения местных властей инвестировать в транспорт, который не выбрасывает вредные выбросы. Другие развивающиеся страны, такие как Индия, подпитывают рынок инфраструктуры зарядки электробусов, внедряя в стране больше электробусов.

Китай является ключевым игроком на мировом рынке электробусов и является домом для 98% мировых электробусов. Ожидается, что Китай сохранит свое доминирование в течение прогнозируемого периода. В марте 2021 года в Китае эксплуатировалось более 421 000 электробусов, что составляет около 99,0% мирового парка. Пристальное внимание к электрификации общественного транспорта с преобладанием субсидий и национального законодательства является основным фактором, способствующим высокой рыночной доле Китая на мировом рынке электрических автобусов.

Министерство транспорта Китая предлагает субсидии и другие льготы для развития автобусных парков с низким уровнем выбросов, тем самым оказывая дальнейшее положительное влияние на рынок. Например, в 2020 году китайские производители автобусов продали еще 61 000 автобусов на новых источниках энергии, несмотря на пандемию.

Ожидается, что расширение электробусов в Китае продолжится к 2025 году будет заказано 420 000 дополнительных электробусов. Рост рынка и государственная поддержка также должны позволить значительно увеличить количество парков электробусов, которое составляет примерно 40%.

Шэньчжэнь и Гуанчжоу лидируют по количеству полностью электрических автобусных парков, в то время как ожидается, что в ближайшие годы еще больше китайских городов последуют их примеру. В течение прогнозируемого периода в Китае может продолжаться рост внедрения электрических автобусов, поскольку более 30 китайских городов планируют обеспечить 100% электрифицированный общественный транспорт к началу 2021 года, включая Гуанчжоу, Чжухай, Дунгуань, Фошань и Чжуншань в дельте Жемчужной реки, а также Нанкин, Ханчжоу, Шэньси и Шаньдун.

Хотя Китай больше ориентирован на аккумуляторные электрические автобусы, в стране имеется значительное количество гибридных автобусов из-за предлагаемых ими возможностей дальнего следования. Ожидается, что в течение прогнозируемого периода на категорию серийных гибридных автобусов будет приходиться основная доля в категории гибридных автобусов. Благодаря простоте проектирования и сборки этого типа трансмиссии, что снижает общую стоимость электробуса, ожидается, что большее количество автобусов будет оснащено этим типом трансмиссии.

Другие важные страны включают Индию. Однако в Индии внедрение электрических и гибридных автобусов идет медленно, в первую очередь из-за фактора стоимости. Средняя стоимость гибридных или электрических автобусов в 3-4 раза выше дизельных. Более того, со снижением стоимости дизельного топлива у операторов не так уж много стимулов переходить на гибридные или электрические автобусы. Некоторые города, такие как Дели и Мумбаи, используют для автобусных перевозок экологически чистое топливо, такое как КПГ.

Таким образом, чтобы заставить операторов переходить на электрические автобусы, правительство Индии представило Национальный план развития электромобильности (NEMMP) до 2020 года, направленный на ускорение роста электрических и гибридных компонентов в автомобильном секторе. Основное внимание уделяется ускорению производства и внедрения электромобилей в Индии. Например,.

- В сентябре 2022 года в Индии от имени правительств пяти штатов компания CESL-Convergence Energy Services Ltd. (дочерняя компания EESL- Energy Efficiency Services Ltd.) заключила контракт на поставку 5450 электробусов. CESL планирует провести тендер на сумму 10 миллиардов долларов (80 000 крор рупий) на поставку 50 000 электрических автобусов, который был санкционирован NITI Ayog для снижения загрязнения окружающей среды в Индии и стимулирования производства электронных автобусов.

Обзор инфраструктуры зарядки электробусов

Рынок инфраструктуры зарядки электробусов консолидирован и возглавляется несколькими игроками, такими как ABB Group, Proterra Inc. (также производитель электробусов), ChargePoint Inc., Siemens AG и других. Компании вступают в стратегическое партнерство, приобретают и разрабатывают продукты для расширения портфеля своих брендов.

В октябре 2022 года компания Solaris открыла в Болехово новое зарядное депо для пантографов и инновационный зарядный парк для электробусов. Склад занимает площадь 10 000 м2 и оснащен новейшими логистическими системами и решениями.

В январе 2022 года, получив грант от Калифорнийской энергетической комиссии, Proterra объявила, что Транспортное управление долины Санта-Клара (VTA) установит инновационную микросеть экологически чистой энергии и систему зарядки электромобилей совместно с Proterra и Scale Microgrid Solutions, чтобы обеспечить переход организации к Автобусный парк со 100% нулевым уровнем выбросов. Проект, который, как ожидается, будет введен в эксплуатацию к концу 2023 года, демонстрирует, как масштабная зарядка электромобилей и экологически чистая энергия могут способствовать переходу на полностью электрические транспортные парки.

В ноябре 2021 года Комиссия по энергетике Калифорнии предоставила Министерству транспорта Лос-Анджелеса (LADOT) грант в размере 6 миллионов долларов США на установку одной из крупнейших систем зарядки электромобилей в США, которая будет питаться от солнечной энергии и микросети хранения данных. На автовокзале Вашингтона LADOT установит систему накопления полной энергии мощностью 4,5 МВтч в сочетании с солнечной батареей на крыше и автобусом мощностью 1,5 мегаватт для питания пяти зарядных устройств Proterra мощностью 1,5 мегаватта со 104 удаленными зарядными устройствами для электромобилей.

Лидеры рынка инфраструктуры зарядки электробусов

-

ABB Ltd

-

Proterra

-

ChargePoint Inc.

-

Siemens AG

-

BYD Auto Co. Ltd

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка инфраструктуры зарядки электробусов

- Ноябрь 2022 г. ABB E-Mobility, дочерняя компания ABB Ltd., занимающаяся решениями для зарядки электромобилей, успешно привлекла 200 миллионов швейцарских франков (214 миллионов долларов США) в ходе частного размещения перед IPO, проведенного группой миноритарных инвесторов. Вливание капитала сыграет решающую роль в поддержке стратегии роста компании, которая включает в себя использование как органических, так и неорганических возможностей, таких как потенциальные слияния и поглощения. Ожидается, что сделка будет завершена в четвертом квартале 2022 года.

- Сентябрь 2022 г. ABB E-Mobility приступила к производству в Колумбии, Южная Каролина. Этот шаг приведет к созданию более 100 новых рабочих мест в этом районе. Многомиллионные инвестиции в новое предприятие позволят производить зарядные устройства для электромобилей, в том числе соответствующие Закону Купи Америку. Годовая производственная мощность завода оценивается в 10 000 зарядных устройств мощностью от 20 кВт до 180 кВт. Эти зарядные устройства специально разработаны для автопарков, школьных автобусов и общественных зарядных станций, что делает их ценным дополнением к инфраструктуре электромобилей.

- Август 2022 г. Siemens и MAHLE Group объединили усилия для совместной работы над передовыми системами беспроводной зарядки для электромобилей. В рамках этого сотрудничества обе компании будут работать вместе над разработкой и тестированием комплексной инфраструктуры и автомобильных инженерных систем. Основной целью партнерства является установление технологических стандартов для технологии индуктивной зарядки, открывая путь к прогрессу в этой области. Компании также планируют активно участвовать в координации усилий по стандартизации в рамках соответствующих органов по предварительной стандартизации и стандартизации, чтобы обеспечить дальнейший прогресс в этой области.

Сегментация отрасли инфраструктуры зарядки электробусов

Инфраструктура зарядки электробусов — это своего рода инфраструктура, специально разработанная для зарядки электробусов. В качестве источника питания могут использоваться бортовые аккумуляторы, водородный топливный элемент, воздушные провода, как в троллейбусе, или наземные бесконтактные проводники.

Рынок инфраструктуры зарядки электробусов сегментирован по типу зарядки и географическому положению. По типу зарядки рынок сегментирован на подключаемую зарядку и накладную зарядку. По географическому признаку рынок сегментирован на Северную Америку, Европу, Азиатско-Тихоокеанский регион и остальной мир.

Для каждого сегмента размер рынка и прогноз были сделаны на основе стоимости (в долларах США).

| Тип зарядки | Подключаемая зарядка | ||

| Накладные расходы | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Остальная часть Северной Америки | |||

| Европа | Германия | ||

| Великобритания | |||

| Франция | |||

| Италия | |||

| Испания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Остальной мир | Южная Америка | ||

| Ближний Восток и Африка | |||

Часто задаваемые вопросы по исследованию рынка инфраструктуры зарядки электробусов

Каков текущий размер рынка инфраструктуры зарядки электробусов?

Прогнозируется, что на рынке инфраструктуры зарядки электробусов среднегодовой темп роста составит 19% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Инфраструктура зарядки электробусов?

ABB Ltd, Proterra, ChargePoint Inc., Siemens AG, BYD Auto Co. Ltd — основные компании, работающие на рынке инфраструктуры зарядки электробусов.

Какой регион на рынке инфраструктуры зарядки электробусов является наиболее быстрорастущим?

По оценкам, в течение прогнозируемого периода (2024–2029 гг.) Европа будет расти самыми высокими темпами среднегодового темпа роста.

Какой регион занимает наибольшую долю на рынке инфраструктуры зарядки электробусов?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка инфраструктуры зарядки электробусов.

Какие годы охватывает рынок инфраструктуры зарядки электробусов?

В отчете рассматривается исторический размер рынка инфраструктуры зарядки электробусов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка инфраструктуры зарядки электробусов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Automotive Technology Reports

Popular Automotive Reports

Other Popular Industry Reports

Отраслевой отчет об инфраструктуре зарядки электробусов

Статистические данные о доле, размере и темпах роста доходов на рынке инфраструктуры зарядки электробусов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ инфраструктуры зарядки электробусов включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.