| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

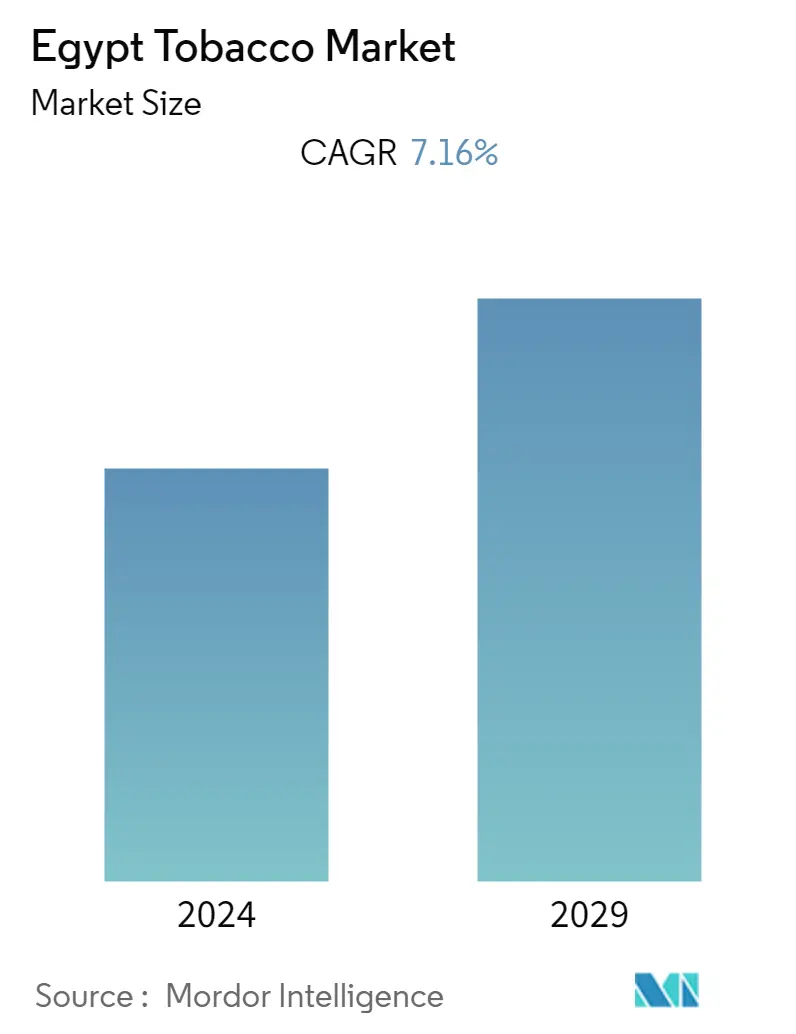

| CAGR | 7.16 % |

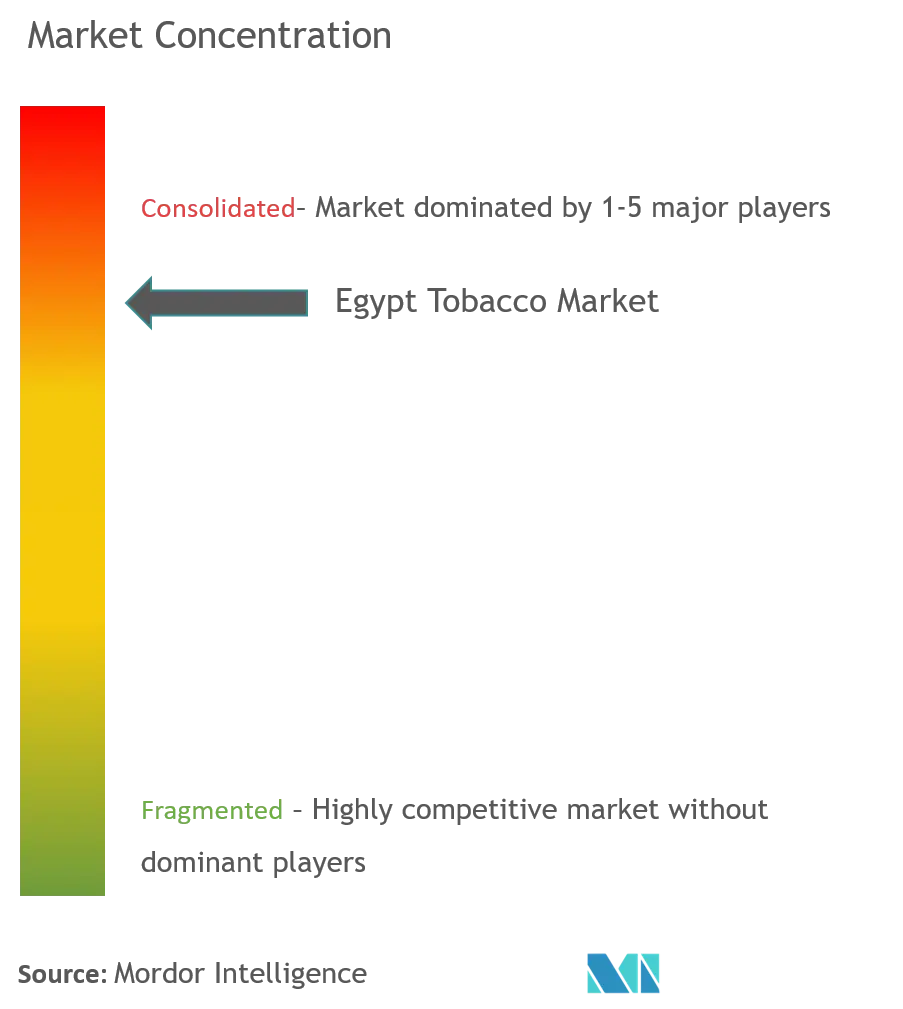

| Концентрация Рынка | Высокий |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ табачного рынка Египта

Египетский табачный рынок в текущем году оценивается в 7 608 миллионов долларов США, и согласно прогнозам, среднегодовой темп роста составит 7,16% в течение следующих пяти лет.

Изменение образа жизни, постоянные инновации в продуктах с точки зрения вкуса, размера, ингредиентов, уровня никотина и вера потребителей в то, что курение снижает стресс и беспокойство, являются одними из основных факторов, способствующих росту рынка. Кроме того, такие факторы, как знания потребителей и повышение осведомленности о продуктах и услугах через социальные сети, такие как Facebook и другие источники, в сочетании с появлением цифровых средств массовой информации, знакомят потребителей с преимуществами продуктов с низким содержанием смол, никотина, органических продуктов. и бездымные продукты. Это, в свою очередь, стимулирует спрос на электронные сигареты и другие современные табачные изделия.

Тем не менее, традиционное использование табака, такого как сигареты, сигары и т. д., а также растущее проникновение организованных торговых точек открывают пространство для новых видов табачных изделий. В стране стабильно растет потребление сигарет подростками в возрасте 15 лет и старше, что способствует росту продаж табачных изделий. По данным Всемирного банка, в 2021 году распространенность курения будет означать долю мужчин и женщин в возрасте 15 лет и старше, которые курят табачные изделия каждый день или через день, и составит около 24,30%. Кроме того, за последние несколько лет растет осведомленность об опасностях для здоровья, связанных с употреблением табака, что делает рынок более динамичным для инновационных продуктов.

Тенденции табачного рынка Египта

Рост потребления сигарет по всей стране

Рост распространенности курения и стабильный спрос на табачные изделия являются ключевыми факторами, способствующими росту египетского табачного рынка. Табак является одним из значительных источников налоговых поступлений правительства. Спрос на табачные изделия растет по всей стране вместе с ростом числа курильщиков. По данным Центрального агентства общественной мобилизации и статистики Египта (CAPMAS), в 2021 году во Всемирный день без табака было заявлено, что 17,7% египтян были курильщиками. Более того, чтобы удовлетворить предпочтения различных подгрупп курильщиков, включая женщин и молодых потребителей, производители сигарет оптимизировали привлекательность продукции, сосредоточив внимание на продуктах с особыми конструктивными особенностями для подгрупп потребителей табака. Кроме того, изменение образа жизни, постоянные инновации в продуктах с точки зрения размера упаковки, органических ингредиентов и сбалансированного уровня никотина завоевывают признание потребителей и веру в то, что курение снижает стресс и беспокойство, стимулируя рост рынка во всем мире.

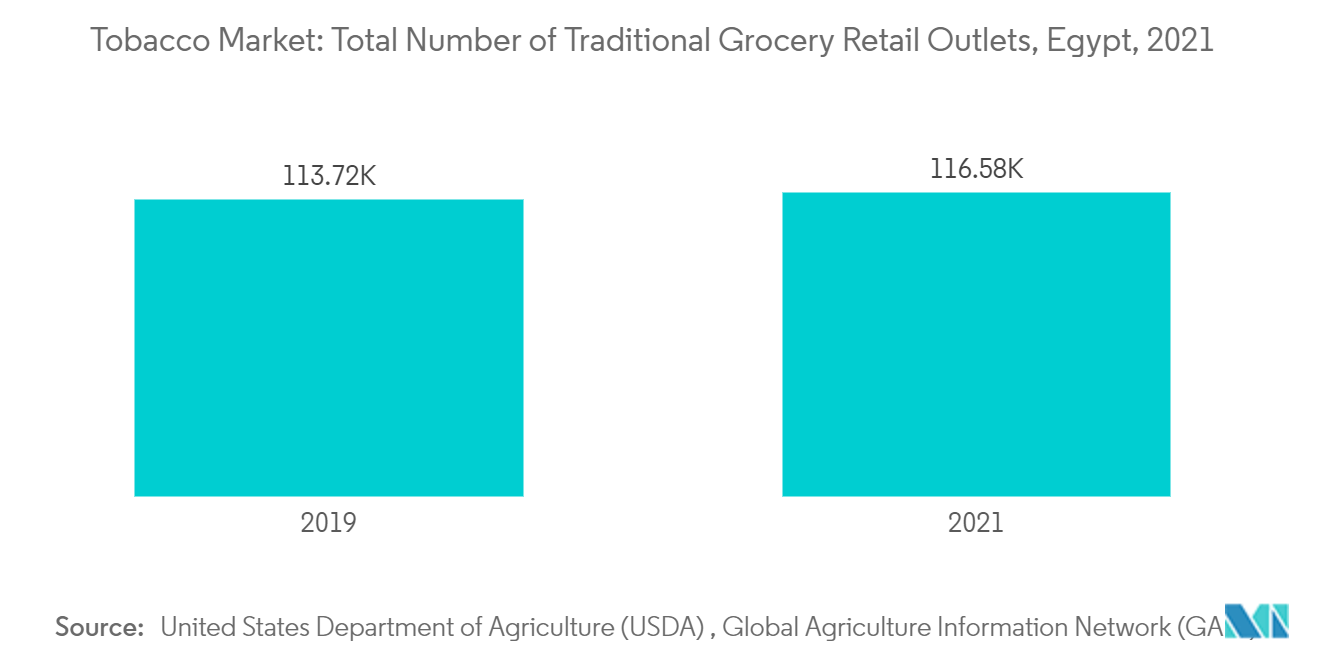

Сильное проникновение в розничную торговую сеть

Проникновение организованной розничной торговли позволяет потребителям искать информацию о различных брендах и сравнивать цены и качество, что приводит к улучшению покупательского опыта. В этот сегмент входят такие розничные точки, как специализированные магазины, магазины вейпов/табачных изделий, гипермаркеты/супермаркеты, магазины повседневного спроса и заправочные станции. Поскольку эти торговые точки расположены в густонаселенных районах и имеют большее количество групп покупателей, производители используют эту возможность для продвижения своей продукции, предоставляя скидки при покупке нескольких упаковок (например, купи два — получи один бесплатно или купи два за один товар). one Deal) и оптовые скидки, что способствует продажам продукта через этот канал.

Кроме того, маркетинг в точках продаж с использованием цвета, дизайна и т. д. предназначен для стимулирования импульсивных покупок табачных изделий. Эти магазины обеспечивают более полную видимость, поскольку реклама сигарет и других табачных изделий запрещена. Кроме того, 6 из 10 взрослых заметили рекламу или рекламные акции табачных изделий при посещении торговых точек, что способствовало росту. Например, табачные изделия в SkyMall предлагают широкий выбор товаров, таких как сигары и сигареты. В результате табачные изделия получают большую долю продаж в офлайн-ритейле.

Обзор табачной промышленности Египта

Табачный рынок Египта является конкурентным, на нем присутствуют различные региональные и глобальные игроки. Хорошо зарекомендовавшие себя компании и импортные бренды имеют более высокую доступность на розничных полках страны. Некоторыми крупными игроками на рынке являются Eastern Company SAE, Philip Morris International Inc., British American Tobacco PLC, Japan Tobacco International SA, Innokin Technology Co. Ltd, J Well France SARL, Imperial Brands PLC, Joyetech Group и The Eastern Tobacco Company ( И Т. Д). На египетском рынке электронных сигарет низкая конкуренция, в этом сегменте присутствуют импортные/иностранные бренды. На изученном рынке хорошо зарекомендовавшие себя компании с известными брендами, привязанными к их бизнес-профилю, имеют более высокий уровень проникновения среди специализированных розничных торговцев, главным образом из-за расширения бизнеса и ведения бизнеса через онлайн-каналы.

Лидеры табачного рынка Египта

-

Eastern Company SAE

-

Philip Morris International Inc.

-

British American Tobacco PLC

-

Japan Tobacco International SA

-

Imperial Brands PLC

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости табачного рынка Египта

- Сентябрь 2022 г. Philip Morris объявила, что ее дочерняя компания United Tobacco Co. (UTC) начнет производство своей продукции для египетского рынка. Сигареты Philip Morris будут по-прежнему производиться компанией Eastern Co. до тех пор, пока ее производственные запасы не будут исчерпаны.

- Июнь 2022 г. Philip Morris в рамках сделки с правительством Египта заплатила около 450 миллионов долларов США за получение новой лицензии на производство традиционных и электронных сигарет в Египте.

- Декабрь 2021 г. Eastern Company и Al-Mansour International Distribution Company подписали дистрибьюторское соглашение о производстве сигарет Davidoff Evolve. Он принадлежит и распространяется компанией Imperial Brands, которую Аль-Мансур представляет в Египте на протяжении многих лет.

Сегментация табачной промышленности Египта

Что касается табачных изделий, то это все, что содержит табак, например сигареты, сигары, трубки, нюхательный табак, жевательный табак, бездымный табак или любое другое вещество, содержащее табак. Египетский табачный рынок сегментирован по типам продукции, конечным потребителям и каналам сбыта. В зависимости от типа продукта рынок сегментирован на сигареты, сигары, сигариллы и сигарные трубки, электронные сигареты/HTP. В зависимости от конечных пользователей рынок разделен на мужские и женские. В зависимости от каналов сбыта рынок сегментирован на супермаркеты/гипермаркеты, магазины повседневного спроса/небольшие продуктовые магазины, специализированные/табачные магазины и другие каналы сбыта. Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Тип продукта | Сигареты |

| Сигары, сигариллы и сигарные трубки | |

| Электронная сигарета/HTP | |

| Конечный пользователь | Мужской |

| Женский | |

| Канал распределения | Супермаркет/Гипермаркет |

| Круглосуточные/небольшие продуктовые магазины | |

| Специализированные/табачные магазины | |

| Другие каналы сбыта |

Часто задаваемые вопросы по исследованию табачного рынка Египта

Каков текущий размер табачного рынка Египта?

Прогнозируется, что среднегодовой темп роста табачного рынка Египта составит 7,16% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на табачном рынке Египта?

Eastern Company SAE, Philip Morris International Inc., British American Tobacco PLC, Japan Tobacco International SA, Imperial Brands PLC — основные компании, работающие на табачном рынке Египта.

Какие годы охватывает рынок табачных изделий Египта?

В отчете рассматривается исторический размер рынка табачных изделий Египта за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка табачных изделий Египта на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Recreational Goods Reports

Popular Consumer Goods and Services Reports

Отчет об отрасли сигарет в Египте

Статистические данные о доле, размере и темпах роста доходов на рынке табачных изделий Египта в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ табачных изделий Египта включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.