| Период исследования | 2021 - 2029 |

| Базовый Год Для Оценки | 2023 |

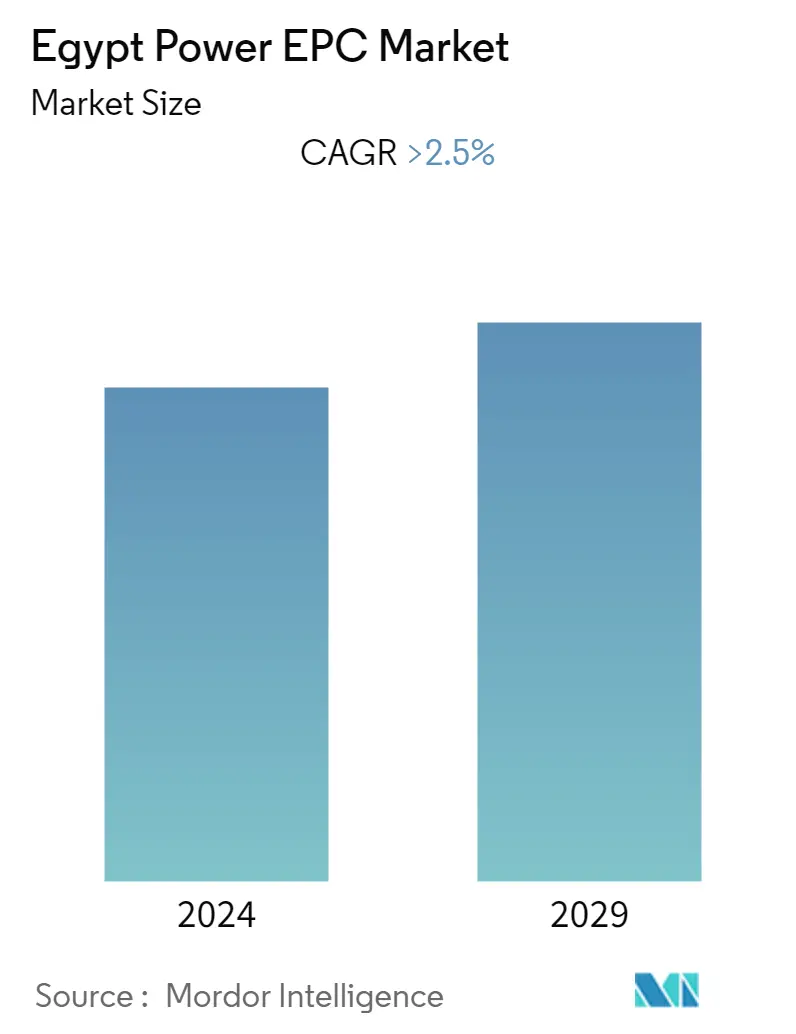

| CAGR | 2.50 % |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка EPC электроэнергии в Египте

Ожидается, что рынок EPC в Египте будет расти в среднем на 2,5% в течение прогнозируемого периода.

COVID-19 негативно повлиял на рынок в 2020 году. В настоящее время рынок достиг допандемического уровня.

- Ожидается, что в долгосрочной перспективе растущие инвестиции в расширение и модернизацию сегмента передачи и распределения будут стимулировать рынок в течение прогнозируемого периода.

- С другой стороны, ожидается, что отсутствие внутренних инвестиций и инвесторов в соответствующем секторе будет сдерживать рынок EPC в Египте в течение прогнозируемого периода.

- Тем не менее, использование новых технологий возобновляемой энергетики, таких как производство электроэнергии из морской и приливной энергии, остается значительной возможностью роста рынка за пределами прогнозируемого периода.

Тенденции рынка EPC в Египте

Ожидается, что сегмент традиционных тепловых технологий будет доминировать на рынке

- Традиционная тепловая энергия — это энергия, вырабатываемая из различных источников, таких как уголь, природный газ, нефть и ядерная энергия. Египет традиционно зависел от ископаемого топлива для производства энергии, и по этой причине в нынешней структуре производства электроэнергии в стране преобладает тепловая генерация.

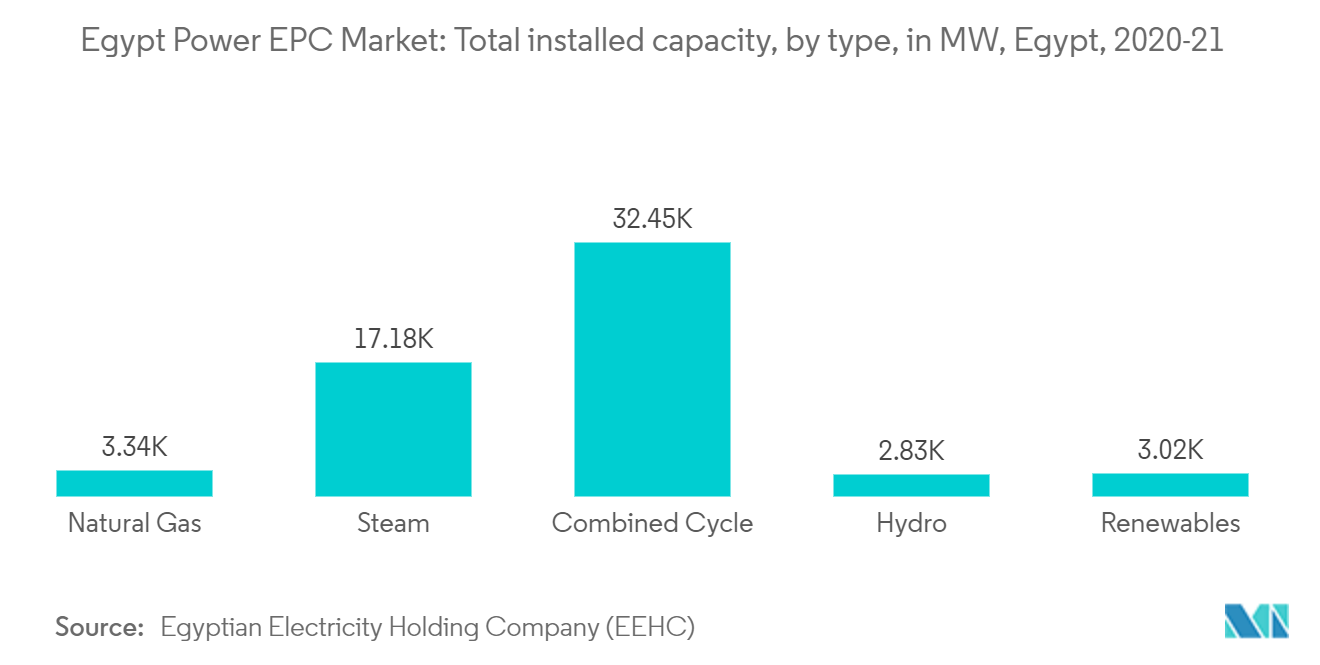

- По данным Египетской электроэнергетической холдинговой компании (EEHC), на 2021 год установленная мощность составляла почти 58,82 ГВт, из которых почти 52,97 ГВт (~90%) приходилось на традиционные тепловые электростанции.

- В Египте традиционные тепловые электростанции можно разделить на природный газ, пар (работающие на нефти) и комбинированные электростанции в зависимости от топлива и режима работы. Из общей установленной мощности почти 55,2% приходится на парогазовые установки, а мощности, работающие на нефти и газе, составляют 29,2% и 5,7% от общей мощности.

- Несмотря на инвестиции в возобновляемые источники энергии, страна по-прежнему инвестирует в расширение своих нынешних тепловых мощностей. Например, в декабре 2020 года SEPCO III, дочерняя компания POWERCHINA, подписала контракт на проектирование, закупки и строительство (EPC) с ACWA Power для запланированной электростанции Луксор мощностью 2389 МВт в Египте. Проект IPP Дайрут-Луксор (Независимый производитель электроэнергии) стоимостью 2,2 миллиарда долларов США будет разрабатываться по схеме Строительство-владей-эксплуатируй (BOO). Он будет использовать природный газ и альтернативное жидкое топливо.

- Таким образом, из-за подавляющего доминирования ожидается, что сегмент традиционной тепловой энергии будет доминировать на рынке EPC электроэнергии Египта в течение прогнозируемого периода.

Увеличение инвестиций в сегмент передачи и распределения для стимулирования рынка

- Египет – одна из самых густонаселенных стран Ближнего Востока и Африки. Из-за растущего населения и урбанизации спрос на электроэнергию значительно вырос за последние несколько лет. Чтобы удовлетворить внутренний спрос, страна расширяет свои возможности по производству электроэнергии, добавляя в сеть новые мощности по производству электроэнергии, как из традиционных, так и из возобновляемых источников.

- Страна также вкладывает значительные средства в модернизацию и соединение своей национальной сети с соседями по региону, чтобы создать единую национальную сеть, которая превратит Египет в региональный и глобальный центр обмена энергией между арабскими странами, Африкой и Европой. Для достижения этой цели страна работает над крупными проектами межсетевого соединения с Саудовской Аравией, Кипром, Грецией и Управлением межсетевых соединений Персидского залива.

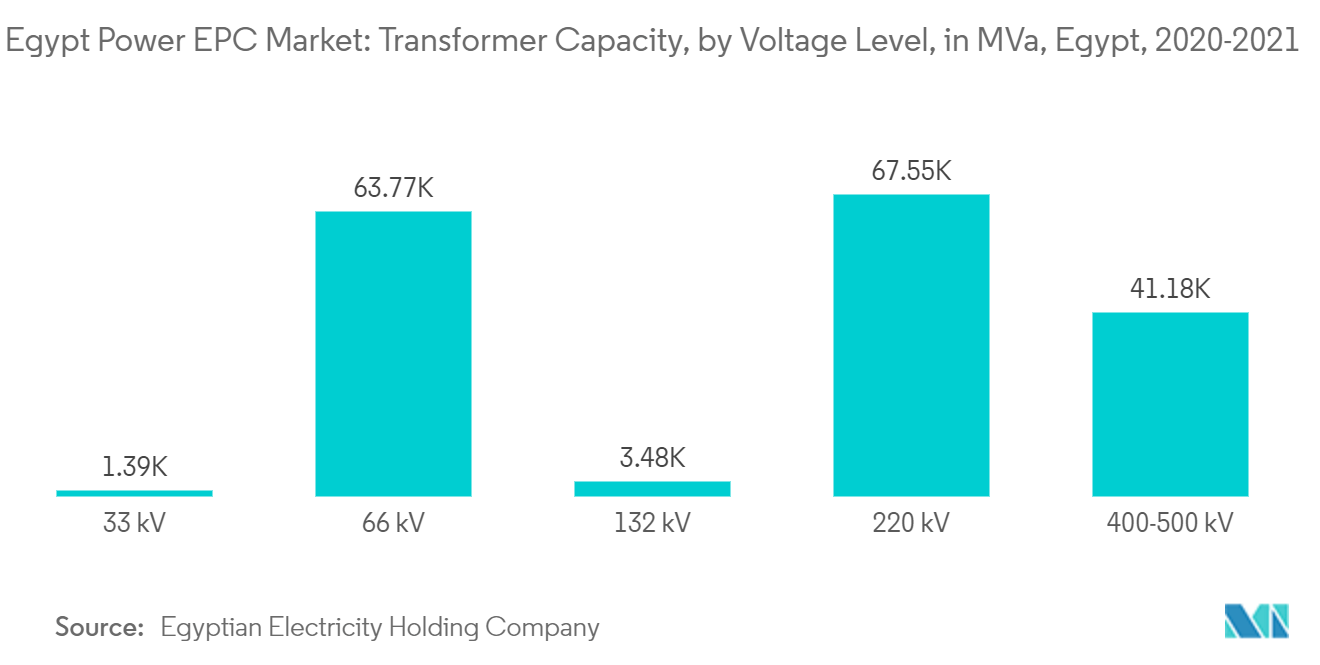

- По данным Египетской электроэнергетической холдинговой компании (EEHC), за период 2020/21 года общая трансформаторная мощность в Египте увеличилась на 12,4%, при этом общее количество трансформаторов увеличилось на 3,4%, а общее количество подстанций увеличилось на 2,5. %.

- На рынке доминирует сегмент 66 кВ с точки зрения мощности, поскольку трансформаторы на 66 кВ чаще всего используются для передачи средней мощности по всей стране, в то время как трансформаторы на 220 кВ, хотя и в меньшем количестве, имеют более высокую совокупную мощность в МВА из-за развертывание этих трансформаторов для передачи электроэнергии на большие расстояния по долине Нила. Поскольку инвестиции в этот сегмент рынка растут, ожидается, что эти подсегменты будут стимулировать сегмент передачи и распределения в течение прогнозируемого периода.

- Еще одним фактором, влияющим на рост производства силовых трансформаторов, является рост производства возобновляемой энергии. По состоянию на 2021 год общая установленная мощность возобновляемых источников энергии в Египте составит 3,02 ГВт, и страна поставила цель производить 42% всей электроэнергии из возобновляемых источников. В 2017 и 2020 годах установленная мощность возобновляемых источников энергии в Египте выросла более чем на 50% в среднем на 50%, в то время как выработка энергии ветром и солнечной энергией увеличилась на 24,2% и 11,6% в годовом исчислении в течение 2021 года. Рынок сильно пострадал от Covid-19. пандемии, поскольку в 2020/21 году никаких дополнительных мощностей произведено не было. Однако многие крупные проекты в области возобновляемых источников энергии находятся в стадии разработки, и ожидается, что установленная мощность возобновляемых источников энергии будет неуклонно расти в течение прогнозируемого периода.

- Большая часть возобновляемой мощности поступает от солнечной фотоэлектрической станции Benban мощностью 1465 МВт, солнечной фотоэлектрической станции Kom Ombo мощностью 26 МВт, солнечной электростанции Kuraimat Solar CSP мощностью 20 МВт и ветряных электростанций мощностью 1385 МВт. Поскольку производство возобновляемой энергии из таких источников, как солнечная и ветровая энергия, является непостоянным, традиционные трансформаторы не подходят для интеграции в сеть электроэнергии, вырабатываемой из возобновляемых источников. В связи с этим для сетей возобновляемой энергии требуются интеллектуальные трансформаторы, которые обеспечивают двунаправленный поток электроэнергии, что предотвращает потери или дефицит электроэнергии.

- Ожидается, что такие масштабные разработки в секторах производства и передачи электроэнергии будут стимулировать рынок EPC электроэнергии в стране в течение прогнозируемого периода.

Обзор отрасли EPC Power в Египте

Рынок EPC в Египте умеренно фрагментирован. Некоторые из ключевых игроков на этом рынке (не в определенном порядке) включают Siemens AG, Mitsubishi Corp (Mitsubishi Hitachi Power Systems), AMEA Power LLC, ElSewedy Electric Co и General Electric Company и другие.

Лидеры рынка EPC в Египте

-

Siemens AG

-

Mitsubishi Corp (Mitsubishi Hitachi Power Systems)

-

AMEA Power LLC

-

ElSewedy Electric Co -

-

General Electric Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка EPC в Египте

- Ноябрь 2022 г. Doosan Enerbility заключила контракт на сумму 1,6 триллиона вон (1,2 миллиарда долларов США) с компанией Korea Hydro and Nuclear Power (KHNP) на строительство машинного зала на АЭС Эль-Дабаа (АЭС) в Египте.

- Апрель 2021 г. консорциум немецкой Belectric и Consolidated Contractors Company (CCC) со штаб-квартирой в Афинах получил от Управления по новым и возобновляемым источникам энергии (NREA) контракт на строительство и эксплуатацию фотоэлектрической (PV) солнечной электростанции мощностью 50 МВт в Зафаране, Египет. Египта. Проект финансируется Немецким банком развития (kfW).

Сегментация отрасли EPC в энергетике Египта

Услуги Power EPC — это комплексные услуги для проекта электростанции, начиная с проектирования системы, закупки компонентов и установки проекта.

Рынок EPC в Египте сегментирован по источникам генерации (традиционные тепловые, гидро- и негидровозобновляемые источники энергии) и передаче и распределению. Для каждого сегмента размер рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

Часто задаваемые вопросы по исследованию рынка EPC в Египте

Каков текущий размер рынка EPC в Египте?

Прогнозируется, что на рынке EPC в Египте среднегодовой темп роста составит более 2,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке EPC в Египте?

Siemens AG, Mitsubishi Corp (Mitsubishi Hitachi Power Systems), AMEA Power LLC, ElSewedy Electric Co -, General Electric Company — основные компании, работающие на рынке EPC Power в Египте.

Какие годы охватывает рынок EPC в Египте?

В отчете рассматривается исторический размер рынка EPC в Египте за годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка EPC в Египте за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Power Reports

Popular Energy & Power Reports

Отчет об энергетическом EPC в Египте

Статистические данные о доле рынка Power EPC в Египте в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ Power EPC в Египте включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.