Объем рынка картонной упаковки Египта

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

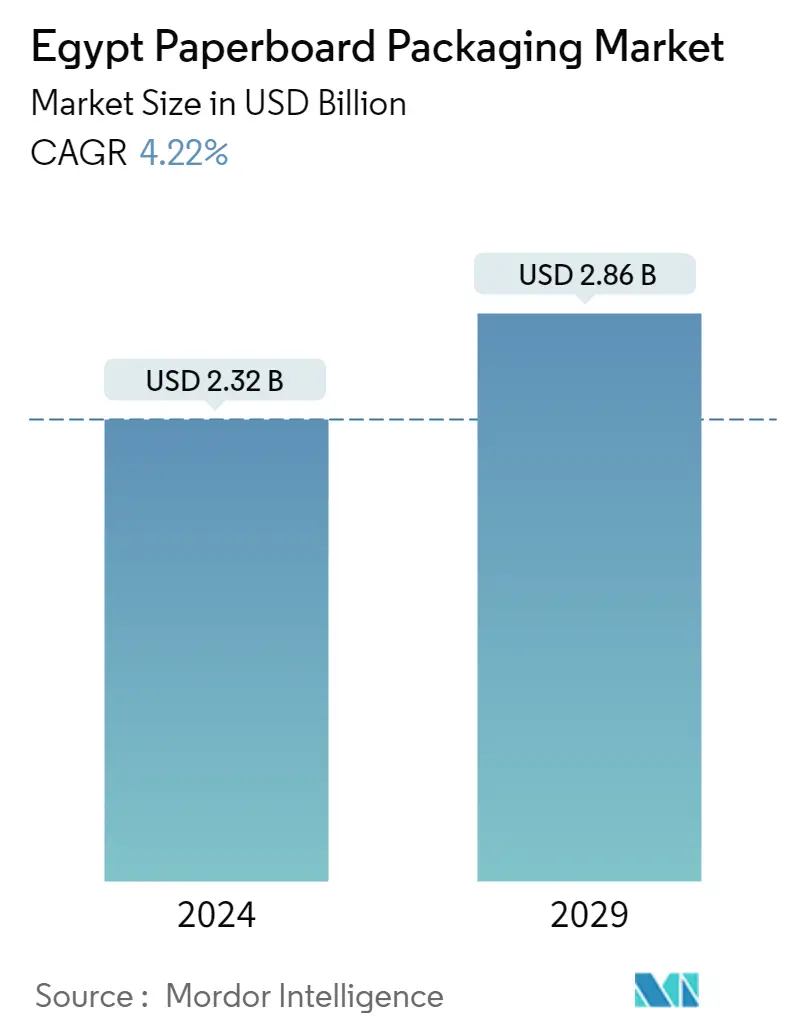

| Размер рынка (2024) | USD 2.32 миллиарда долларов США |

| Размер рынка (2029) | USD 2.86 миллиарда долларов США |

| CAGR(2024 - 2029) | 4.22 % |

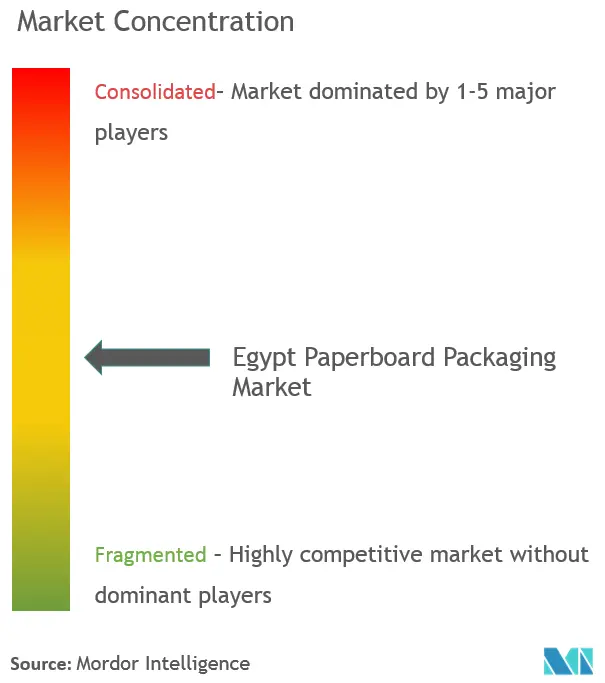

| Концентрация рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка картонной упаковки Египта

Объем рынка картонной упаковки Египта оценивается в 2,32 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,86 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,22% в течение прогнозируемого периода (2024-2029 годы).

Основными факторами, способствующими росту рынка картонной упаковки, являются растущий спрос на бумажную упаковку в пищевой промышленности Египта и значительный рост сегмента электронной коммерции. Кроме того, растущая осведомленность населения Египта об использовании экологически чистой упаковки также способствует росту изучаемого рынка.

- Движение страны по сокращению потребления пластиковой упаковки в соответствии с глобальным движением создает возможности для производства картонной упаковки. Министерство окружающей среды Египта в недавнем прошлом запустило инициативу, финансируемую Европейским Союзом, с целью снизить сильную зависимость Египта от пластиковой упаковки и сократить ее использование из-за ее побочных эффектов.

- Европейский банк реконструкции и развития (ЕБРР) работает над ускорением экономического роста и развитием открытой и устойчивой рыночной экономики в южном и восточном Средиземноморье, известном как ЮВС. Растущие инвестиции ЕБРР будут способствовать развитию экосистемы рынка картонной упаковки Египта в ближайшие годы.

- Пандемия COVID-19 привела к новой трансформации в сегменте электронной коммерции в Каире и по всему Египту, как говорится в отчете JLL Эффективность рынка недвижимости в Каире. В результате пандемии закрытие торговых центров изменило логистический ландшафт в Египте. Потребители сместили свои предпочтения в сторону покупок через электронную коммерцию, и поэтому сектор электронной коммерции стремится идти в ногу с растущим спросом на онлайн-покупки.

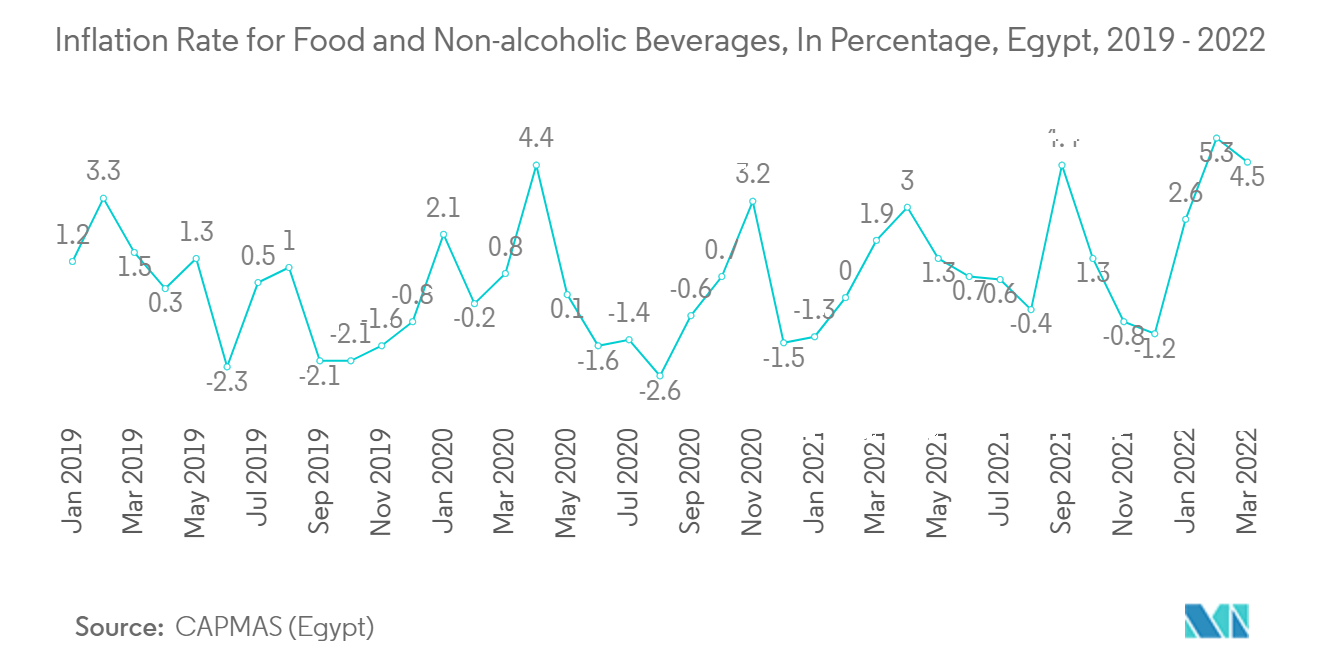

- Значительный рост производства картонной упаковочной продукции объясняется накоплением покупателями из-за пандемии COVID-19 в стране. Также ожидается рост потребления, поскольку более значительная часть доходов населения Египта направляется на питание. Пандемия снизила расходы на другие направления из-за мер самоизоляции. Кроме того, российско-украинская война оказывает влияние на общую упаковочную экосистему страны.

- Динамичные цены на сырье, бумажную массу, импортируемую из соседних стран, а также конкуренция со стороны пластиковой упаковки являются факторами, препятствующими росту рынка. Например, по состоянию на май 2022 года цены на бумагу выросли на 1200 египетских фунтов (64,56 доллара США) за тонну. Ожидается, что эти факторы приведут к снижению прибыли поставщиков до тех пор, пока затраты не будут переложены на клиентов.

Тенденции рынка картонной упаковки в Египте

Ожидается, что объем продаж складных картонных коробок будет расти значительными темпами в течение прогнозируемого периода.

- Складные картонные коробки — один из наиболее распространенных типов потребительской упаковки на египетском рынке картонной упаковки. Складные картонные коробки в основном используются в розничной упаковке для хранения отдельных продуктов, и эту упаковку также можно использовать для продвижения продуктов, чтобы стимулировать импульсивные покупки.

- Компании по производству продуктов питания и напитков в стране уделяют больше внимания инвестициям для расширения объемов производства, что еще больше создает возможности для сегмента складных картонных коробок.

- Например, компания Obour Land, имеющая 12 линий по производству картонной упаковки, за последние три-четыре года инвестировала 600 миллионов египетских фунтов (24,64 миллиона долларов США). Компания получила инвестиционный фонд в размере 200 миллионов египетских фунтов (8,11 миллиона долларов США) от Национального банка Кувейта для открытия четырех новых производственных линий и подготовки к новым инвестициям в ближайшие годы.

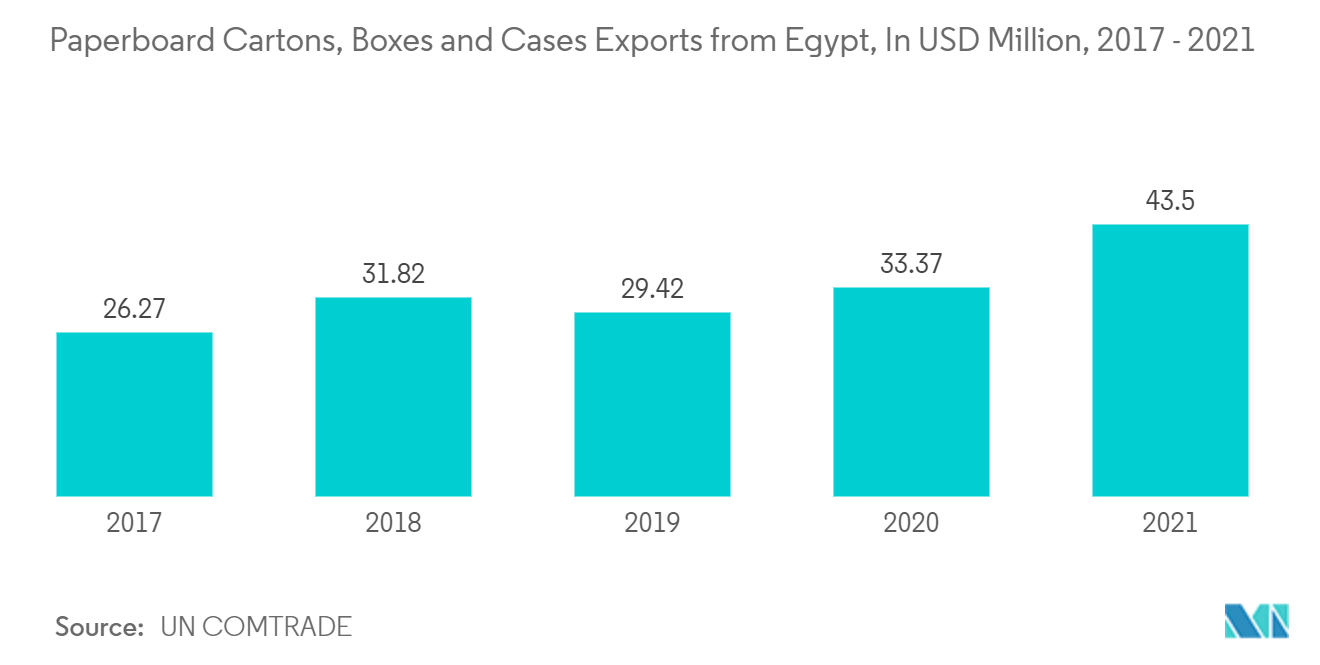

- В Египте неуклонно растет производство складных картонных коробок, благодаря чему в стране наблюдается устойчивый рост экспорта картонных коробок, коробок и коробок из картона. В 2017 году Египет экспортировал картонных коробок, коробок и ящиков на сумму 26,27 млн долларов США, а в 2021 году эта цифра увеличилась до 43,5 млн долларов США.

Ожидается, что сегмент пищевой промышленности будет занимать значительную долю на протяжении всего прогнозируемого периода.

- В последние несколько лет пищевая промышленность способствовала растущему использованию картонной упаковки в Египте из-за роста внутреннего производства продовольственного зерна, такого как пшеница, кукуруза и рис. По данным ФАО-ОЭСР, к 2028 году производство пшеницы в стране достигнет 10,08 млн тонн.

- Согласно данным, опубликованным Министерством торговли и промышленности в апреле 2021 года, сектор пищевой промышленности Египта привлекает инвестиции на сумму 500 миллиардов египетских фунтов (31,85 миллиарда долларов США), что составляет около 24,5% валового внутреннего продукта (ВВП) страны.

- Более того, согласно данным, опубликованным Палатой пищевой промышленности Египта в июне 2022 года, пищевая промышленность составляет около 11% промышленного производства Египта и в ней занято около 25% рабочей силы. Среди молодежи растет уровень ожирения, растет склонность потребителей к более здоровому образу жизни и растет тенденция покупать кондитерские изделия премиум-класса.

- В дополнение к этому, рост располагаемого дохода потребителей в сочетании с увеличением инвестиций международных брендов готовых к употреблению продуктов питания на местном рынке страны для увеличения продаж продукта, связанного с сильной потребительской базой, стимулирует спрос на египетскую картонную упаковку. рынок.

Обзор отрасли картонной упаковки Египта

Египетский рынок картонной упаковки является умеренно конкурентным и включает значительное количество региональных игроков, имеющих значительное глобальное присутствие. Эти игроки владеют значительной долей рынка и сосредоточены на расширении своей клиентской базы по всей стране. Эти игроки сосредоточены на инвестициях во внедрение новых решений, стратегических альянсов и других стратегий органического и неорганического роста, чтобы захватить значительную долю в течение прогнозируемого периода.

- Октябрь 2022 г. — Европейская упаковочная компания SIG в сотрудничестве с Tagaddod представила в Египте программу переработки асептической картонной упаковки. Асептическая картонная упаковка из домов и предприятий общественного питания будет собрана в рамках инициативы Recycle for Good.

- Апрель 2022 г. - Дочерняя компания Lafarge Cement группы Holcim в Египте продала линии по переработке бумажных мешков компании Mondi Group. Долгосрочный контракт на поставку был подписан дочерней компанией компании Mondi Paper Bags, что сделало Mondi важным поставщиком бумажных пакетов для Lafarge Cement Egypt.

Лидеры рынка картонной упаковки Египта

-

Cepack Group

-

Amcor Limited

-

Indevco Group

-

Huhtamaki Group

-

Graphic Packaging International Egypt

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка картонной упаковки Египта

- Октябрь 2022 г. - Tetra Pak, международный поставщик решений для переработки и упаковки пищевых продуктов, объявила о создании совместного предприятия с египетским производителем бумажного картона Uniboard для переработки использованной картонной упаковки для напитков (UBC) в Египте на сумму 2,5 миллиона евро (2,59 доллара США). миллион). Когда через пять лет завод выйдет на полную мощность, он будет перерабатывать 8000 тонн UBC ежегодно после начала первой эксплуатации в следующем году.

- Июнь 2022 г. - Совет директоров подразделения бумаги и картона Палаты полиграфической и упаковочной промышленности Федерации египетской промышленности (FEI) во главе с главой подразделения Джамалем Аль-Сауди подготовил тематическое исследование по стратегиям развития бумажной и картонной промышленности и проблемах, с которыми она сталкивается, для представления ответственным органам для их своевременного принятия мер. Аль-Сауди отметил, что исследование содержит 15 рекомендаций по решению всех основных проблем, с которыми сталкивается бумажно-картонная промышленность Египта, а также пути их развития и увеличения экспорта отрасли.

Отчет о рынке картонной упаковки Египта – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Определение рынка

1.3 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. РЫНОЧНАЯ ИНФОРМАЦИЯ

4.1 Обзор рынка

4.2 Анализ PESTEL - Рынок картонной упаковки Египта

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Рыночная власть поставщиков

4.3.2 Переговорная сила потребителей

4.3.3 Угроза новых участников

4.3.4 Интенсивность конкурентного соперничества

4.3.5 Угроза заменителей

4.4 Влияние COVID-19 на индустрию картонной упаковки Египта

4.5 Основные соображения по созданию упаковочного предприятия в Египте

4.6 Обзор мирового рынка картонной упаковки

5. ДИНАМИКА РЫНКА

5.1 Драйверы рынка

5.1.1 Растущий спрос на упаковочную продукцию на бумажной основе в пищевой промышленности Египта

5.1.2 Рост в сегменте электронной коммерции

5.1.3 Повышение осведомленности об использовании экологически чистой упаковки, чему способствует изменение нормативно-правовой базы.

5.2 Проблемы рынка

5.2.1 Экологические проблемы и высокая конкуренция со стороны пластиковой упаковки

6. ЕГИПЕТСКИЙ КАРТОННЫЙ ИМПОРТ И ЭКСПОРТ АНАЛИЗ

6.1 Производство картона в Египте (2010–2021 гг.)

6.2 Объем и стоимость импорта картона в Египет (2010–2021 гг.)

6.3 Объем и стоимость экспорта картона из Египта (2010–2021 гг.)

6.4 Основные страны-импортеры и экспортеры

7. СЕГМЕНТАЦИЯ РЫНКА

7.1 По типу продукта

7.1.1 Коробки из гофрированного и цельного волокна

7.1.2 Складные коробки

7.1.3 Другие типы продуктов

7.2 По отраслям конечных пользователей

7.2.1 Еда

7.2.2 Напиток

7.2.3 Здравоохранение и фармацевтика

7.2.4 Бытовая и личная гигиена

7.2.5 Другие отрасли конечных пользователей

8. ПЫТЛИВЫЙ УМ

8.1 Профили компании

8.1.1 Группа Цепак

8.1.2 Амкор Лимитед

8.1.3 Национальная компания по производству сумок

8.1.4 Индевко Групп

8.1.5 Группа Хухтамаки

8.1.6 Графическая упаковка International Египет

8.1.7 Лашин Групп

8.1.8 Экспресс Интернэшнл Групп

9. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

10. БУДУЩЕЕ РЫНКА

Сегментация отрасли картонной упаковки Египта

Исследование отслеживает рыночный спрос через доходы, полученные от картонной продукции, потребляемой в Египте. Исследование рынка охватывает новые тенденции на рынке картонной упаковки Египта. Исследование также отслеживает сценарии экспорта-импорта картонной продукции в стране. Египетский рынок картонной упаковки сегментирован по типам продукции (коробки из гофрированного картона и твердого волокна, складные картонные коробки и другие виды продукции) и отраслям конечного пользователя (пищевая промышленность, напитки, здравоохранение и фармацевтика, товары для дома и личной гигиены, а также другие отрасли конечных пользователей). ).

Размеры рынка и прогнозы представлены в стоимостном выражении в миллионах долларов США для всех вышеперечисленных сегментов.

| По типу продукта | ||

| ||

| ||

|

| По отраслям конечных пользователей | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка картонной упаковки в Египте

Насколько велик рынок картонной упаковки в Египте?

Ожидается, что объем рынка картонной упаковки Египта достигнет 2,32 млрд долларов США в 2024 году и вырастет в среднем на 4,22%, достигнув 2,86 млрд долларов США к 2029 году.

Каков текущий размер рынка картонной упаковки в Египте?

Ожидается, что в 2024 году объем рынка картонной упаковки Египта достигнет 2,32 миллиарда долларов США.

Кто являются ключевыми игроками на рынке картонной упаковки в Египте?

Cepack Group, Amcor Limited, Indevco Group, Huhtamaki Group, Graphic Packaging International Egypt — основные компании, работающие на рынке картонной упаковки Египта.

В какие годы охватывает рынок картонной упаковки Египта и каков был размер рынка в 2023 году?

В 2023 году объем рынка картонной упаковки Египта оценивался в 2,23 миллиарда долларов США. В отчете рассматривается исторический размер рынка египетской картонной упаковки за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер египетского рынка картонной упаковки на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии картонной упаковки Египта

Статистические данные о доле рынка картонной упаковки Египта в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ картонной упаковки Египта включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.