Объем рынка красок и покрытий Египта

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер рынка (2024) | USD 0.98 миллиарда долларов США |

| Размер рынка (2029) | USD 1.24 миллиарда долларов США |

| CAGR(2024 - 2029) | 4.84 % |

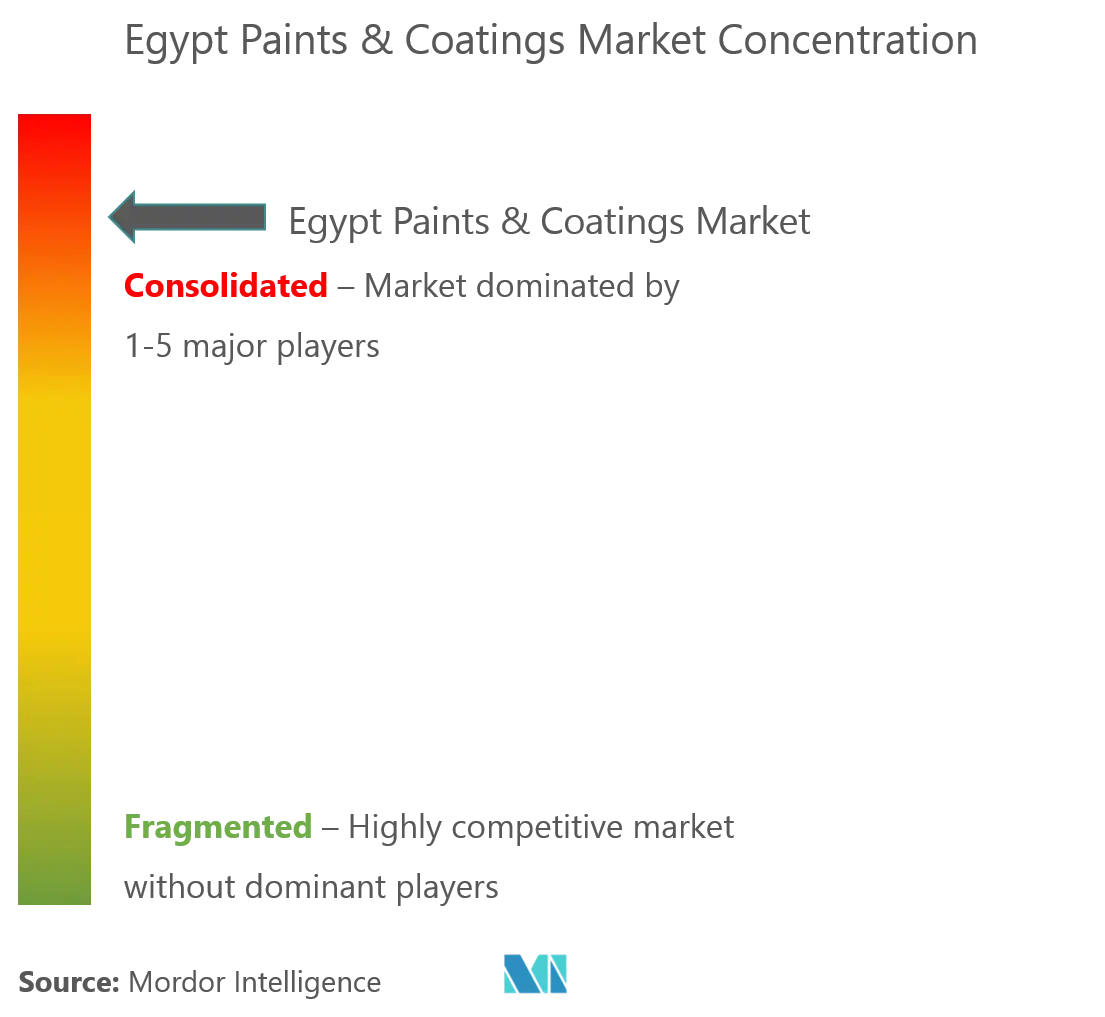

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка красок и покрытий Египта

Объем рынка красок и покрытий Египта оценивается в 0,98 миллиарда долларов США в 2024 году и, как ожидается, достигнет 1,24 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 4,84% в течение прогнозируемого периода (2024-2029 годы).

- Основным фактором, стимулирующим рынок, является увеличение инвестиций в нефтехимический и жилищный секторы.

- Многочисленные проекты электростанций, находящиеся в стадии разработки, вероятно, откроют новые возможности для изучаемого рынка.

- Ожидается, что конечный пользователь архитектурный сегмент будет доминировать на рынке из-за увеличения строительной деятельности в регионе.

Тенденции рынка красок и покрытий Египта

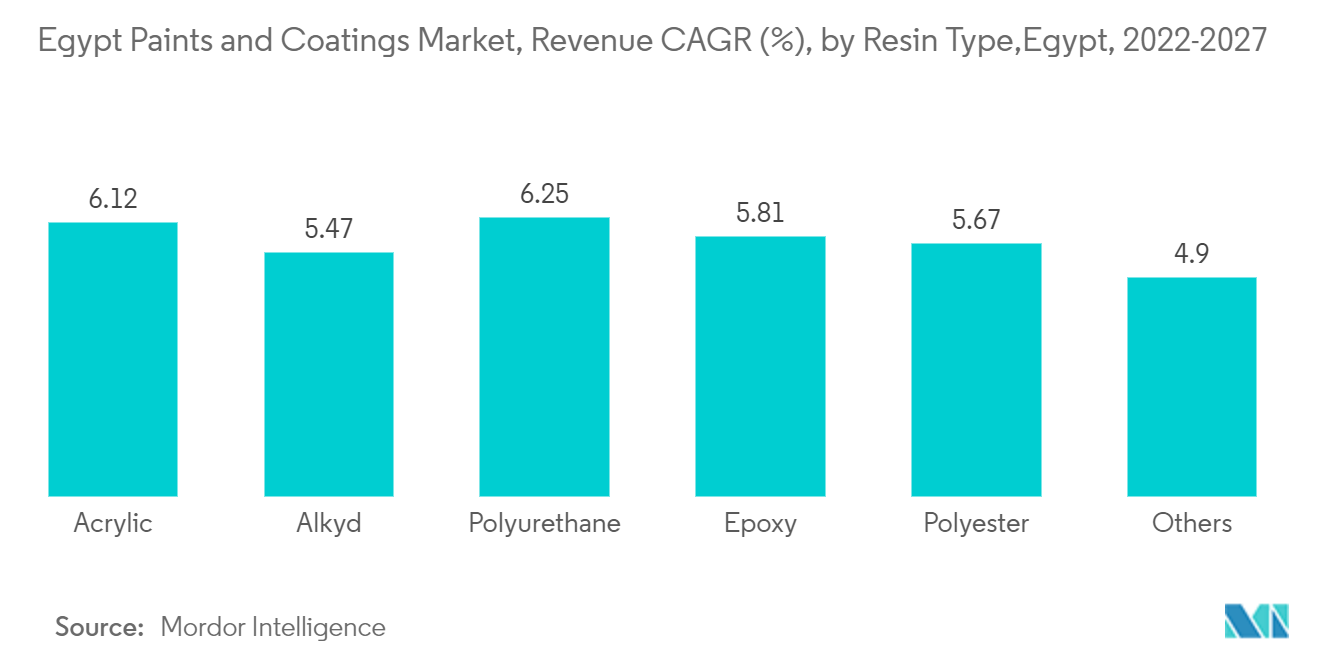

Тип акриловой смолы будет доминировать на рынке

- Акриловые смолы являются наиболее широко используемыми полимерами в лакокрасочной промышленности. Большинство акриловых красок изготавливаются на основе воды или растворителей и доступны в виде эмульсий (латексов), лаков (меньший объем сухих веществ), эмалей (большие объемы сухих веществ) и порошков (100% сухих веществ).

- Обычные акриловые полимеры бывают самых разных типов и комбинаций, например, метил- и бутилметакрилат.

- Двумя основными формами используемого акрила являются термопласт и термореактивный материал. Термопластичные акриловые смолы представляют собой синтетические смолы, полученные путем полимеризации различных акриловых мономеров. Реактопласты отверждаются при повышенных температурах путем реакции с другими полимерами.

- Акриловая смола имеет важные эксплуатационные преимущества, такие как блеск, внешняя долговечность, коррозионная стойкость, химическая стойкость, стойкость к растворителям и твердость.

- Акриловые покрытия в основном применяются в строительной отрасли для высококачественной отделки крыш, настилов, мостов, полов и других целей. Акриловые покрытия на водной основе пользуются большим спросом из-за экологических проблем, таких как негативное воздействие летучих органических соединений на качество воздуха.

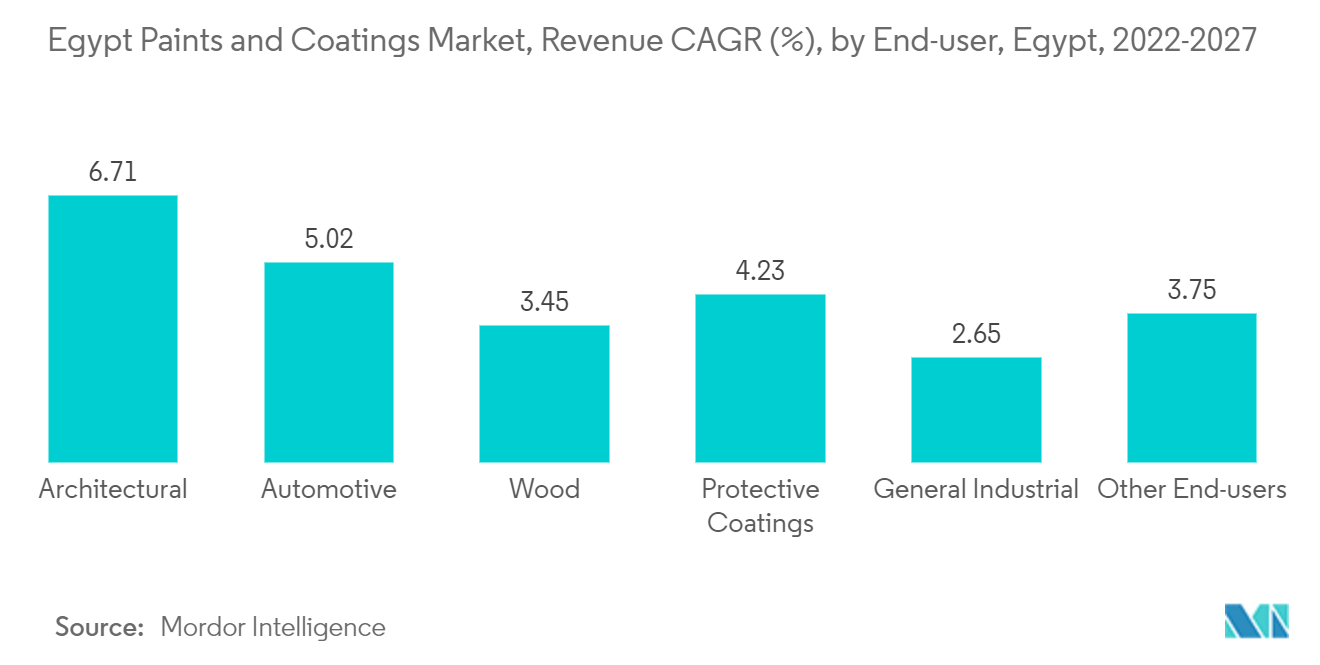

Увеличение спроса со стороны архитектурного сегмента

- Архитектурные краски и покрытия на сегодняшний день являются крупнейшим сегментом всей индустрии красок и покрытий. Архитектурные покрытия предназначены для защиты и украшения элементов поверхности.

- Они используются для покрытия зданий, домов, коммерческих объектов, таких как офисные здания, склады, магазины розничной торговли, торговые центры и жилые здания.

- Строительная отрасль Египта является одной из самых быстрорастущих в мире, увеличившись в среднем более чем на 9% за последние несколько лет. Строительные проекты страны составили около 10% от общего количества строительных проектов в Африке.

- В 2021 году рынок стал свидетелем восстановления с ростом спроса со стороны архитектурной отрасли, растущей урбанизацией и ростом спроса на экологически чистые покрытия с анонсами новых проектов (таких как программа Зеленые города, проект Город Нур в Восточном Каире и небоскребы в 2021 году). Новый Аламейн, Египет).

- В Египте имеется около 1400 проектов развития, из которых почти 70% предприятий находятся на авансовой стадии, а остальные — на начальной стадии. Есть предстоящие проекты в Маунтин-Вью iCity в Новом Каире. Такие факторы повышают спрос на архитектурные покрытия в стране.

Обзор отрасли красок и покрытий Египта

Египетский рынок красок и покрытий по своей природе является консолидированным на долю пяти крупнейших игроков приходится более 70% доли рынка. Некоторые из ключевых компаний на рынке включают (не в каком-то определенном порядке) Scib Paints (Asian Paints), MIDO Coatings, PACHIN, Akzonobel NV, GLC Paints и Sipes Egypt.

Лидеры рынка красок и покрытий Египта

-

Sipes Egypt

-

MIDO Coatings

-

PACHIN

-

GLC Paints

-

Scib Paints (Asian Paints)

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка красок и покрытий Египта

- В сентябре 2022 года Hempel выпустила новое защитное покрытие Hempablade Edge 171 для передовой защиты (LEP) лопастей ротора ветряных турбин. Продукт имеет самые высокие показатели защиты от дождевой эрозии среди жидких LEP, а наименьшая толщина сухой пленки обеспечивает долговременную защиту от дождевой эрозии и сокращает время и затраты во время нанесения.

- В июне 2022 года компания Hempel выпустила новый продукт Hemaprime CUI 275, представляющий собой быстросохнущее покрытие CUI. Это покрытие обладает высокой устойчивостью к коррозии и температуре. Продукт создан для увеличения производства и обеспечения защиты от коррозии в энергетическом сегменте и на нефте- и автозаправочных станциях.

Отчет о рынке красок и покрытий Египта – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Увеличение нефтехимических (нефть и газ) проектов в стране

4.1.2 Растущий спрос со стороны жилищного сектора

4.2 Ограничения

4.2.1 Замедление в автомобильной промышленности

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (размер рынка в стоимостном выражении)

5.1 Тип смолы

5.1.1 Акрил

5.1.2 Алкид

5.1.3 Полиуретан

5.1.4 Эпоксидная смола

5.1.5 Полиэстер

5.1.6 Другие типы смол

5.2 Технологии

5.2.1 водный

5.2.2 на основе растворителя

5.2.3 Другие технологии

5.3 Конечный пользователь

5.3.1 Архитектурный

5.3.2 Автомобильная промышленность

5.3.3 Древесина

5.3.4 Защитное покрытие

5.3.5 Общепромышленный

5.3.6 Другие конечные пользователи

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Анализ рыночного рейтинга

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 Akzo Nobel NV

6.4.2 GLC Paints

6.4.3 Hempel AS

6.4.4 Jotun

6.4.5 KAPCI Paints

6.4.6 MIDO Coatings

6.4.7 National Paints Factories Co. Ltd

6.4.8 ORIENT PAINTS

6.4.9 Pachin

6.4.10 Scib Paints (Asian Paints)

6.4.11 SIGMA Paints

6.4.12 Sipes Egypt

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация промышленности красок и покрытий Египта

Египетский рынок красок и покрытий сегментирован по типу смолы, технологии и конечному потребителю. По типу смолы рынок сегментирован на акриловые, алкидные, полиуретановые, эпоксидные, полиэфирные и другие типы смол, технологии (водоразбавляемые, растворяющие и другие технологии). По конечным потребителям рынок сегментируется по архитектурным, автомобильным, деревообрабатывающая, защитная, общепромышленная и др. В отчете представлен размер рынка и прогнозы доходов египетского рынка красок и покрытий (в миллионах долларов США) для всех этих сегментов.

| Тип смолы | ||

| ||

| ||

| ||

| ||

| ||

|

| Технологии | ||

| ||

| ||

|

| Конечный пользователь | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка красок и покрытий Египта

Насколько велик рынок красок и покрытий Египта?

Ожидается, что объем рынка красок и покрытий Египта достигнет 0,98 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,84% и достигнет 1,24 млрд долларов США к 2029 году.

Каков текущий размер рынка красок и покрытий в Египте?

Ожидается, что в 2024 году объем рынка красок и покрытий Египта достигнет 0,98 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Краски и покрытия в Египте?

Sipes Egypt, MIDO Coatings, PACHIN, GLC Paints, Scib Paints (Asian Paints) — основные компании, работающие на рынке красок и покрытий Египта.

В какие годы охватывает рынок красок и покрытий Египта и каков был размер рынка в 2023 году?

В 2023 году объем рынка красок и покрытий Египта оценивался в 0,93 миллиарда долларов США. В отчете рассматривается исторический размер рынка красок и покрытий Египта за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка красок и покрытий Египта на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет о промышленности красок и покрытий Египта

Статистические данные о доле, размере и темпах роста доходов на рынке красок и покрытий Египта в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ компании Египетские краски и покрытия включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.