| Период исследования | 2020-2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 1.72 Trillion |

| Размер Рынка (2029) | USD 2.13 Trillion |

| CAGR (2024 - 2029) | 4.38 % |

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка нефтегазовой промышленности Египта

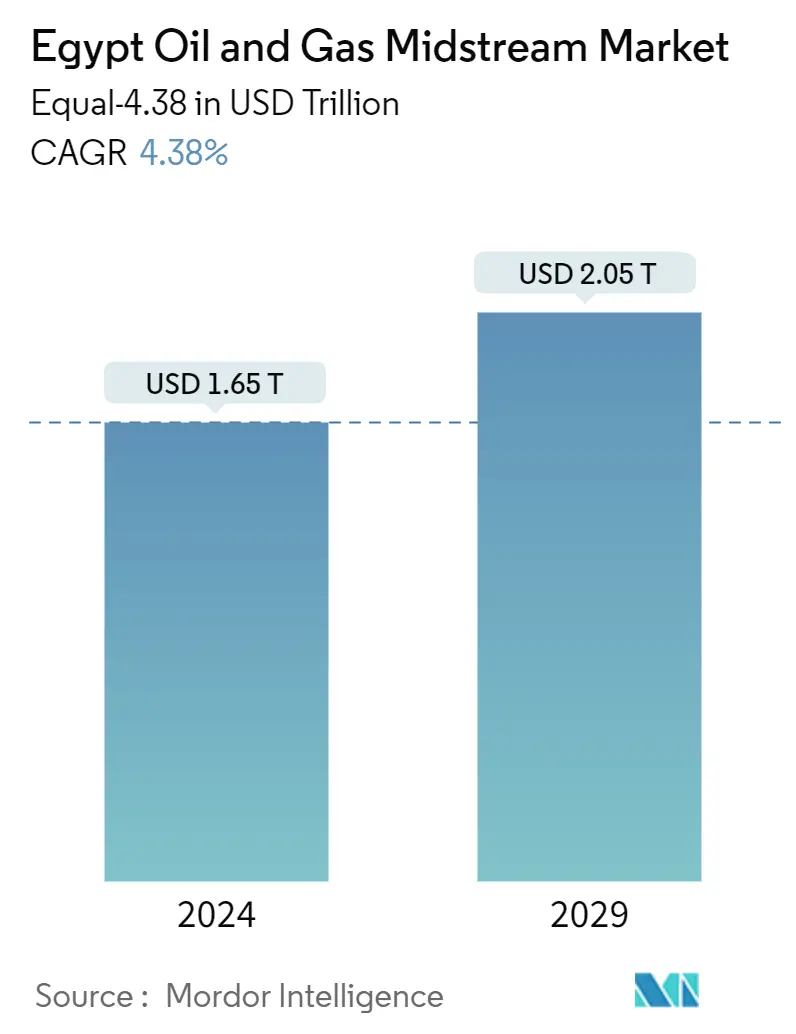

Ожидается, что размер рынка нефтегазовой промышленности Египта, равный 4,38, вырастет с 1,65 триллиона долларов США в 2024 году до 2,05 триллиона долларов США к 2029 году, при среднегодовом темпе роста 4,38% в течение прогнозируемого периода (2024-2029 годы).

- Ожидается, что в среднесрочной перспективе такие факторы, как увеличение инвестиций в этот сектор и увеличение добычи нефти и газа, повысят спрос на египетский рынок транспортировки нефти и газа в течение прогнозируемого периода.

- Однако растущий спрос на возобновляемые источники энергии, вероятно, будет препятствовать росту рынка, поскольку спрос на энергию будет удовлетворяться за счет более чистых источников энергии.

- Тем не менее. Ожидается, что разведка и добыча газовых месторождений в Восточном Средиземноморье станет возможностью для компаний, работающих в нефтегазовой отрасли, поскольку в ближайшем будущем ожидается необходимость в дополнительной инфраструктуре трубопроводов и хранилищ.

Тенденции рынка нефтегазовой промышленности Египта

Транспортный сектор станет свидетелем роста

- По данным Управления энергетической информации США (EIA), в Египте Суэцкий канал и трубопровод Суэц-Средиземноморье (SUMED) являются основными стратегическими маршрутами и транзитными узлами для поставок сырой нефти и СПГ, что дает Египту значительную роль в мировой торговле. торговля сырой нефтью и природным газом. Если и Суэцкий канал, и трубопровод SUMED закроются, танкерам придется обходить южную оконечность Африки, что увеличит примерно 8–15 дней транзита в Соединенные Штаты или Европу и приведет к увеличению стоимости доставки.

- Кроме того, в стране имеется значительная инфраструктура природного газа, такая как трубопроводы. Кроме того, трубопроводы для транспортировки природного газа, такие как трубопровод Arab Gas, который экспортирует египетский природный газ в Иорданию, Сирию и Ливан, имеют общую протяженность 1200 километров, построенные за 1,2 миллиарда долларов США. Вся эта перевалочная нефтегазовая инфраструктура поддерживает растущий спрос на энергию в стране и увеличивает экспортный потенциал в другие страны.

- Кроме того, наряду со значительным потенциалом добычи природного газа в стране, она также имеет значительный внутренний спрос на газ, особенно со стороны электроэнергетического и промышленного секторов. Кроме того, по данным Форума стран-экспортеров газа (ФСЭГ), Египет также является достойным экспортером природного газа, экспортировав более 10 миллиардов стандартных кубических метров газового эквивалента в 2021 году. Таким образом, ожидается рост спроса на нефть и газ. стимулировать сегмент переработки нефти и газа в течение прогнозируемого периода.

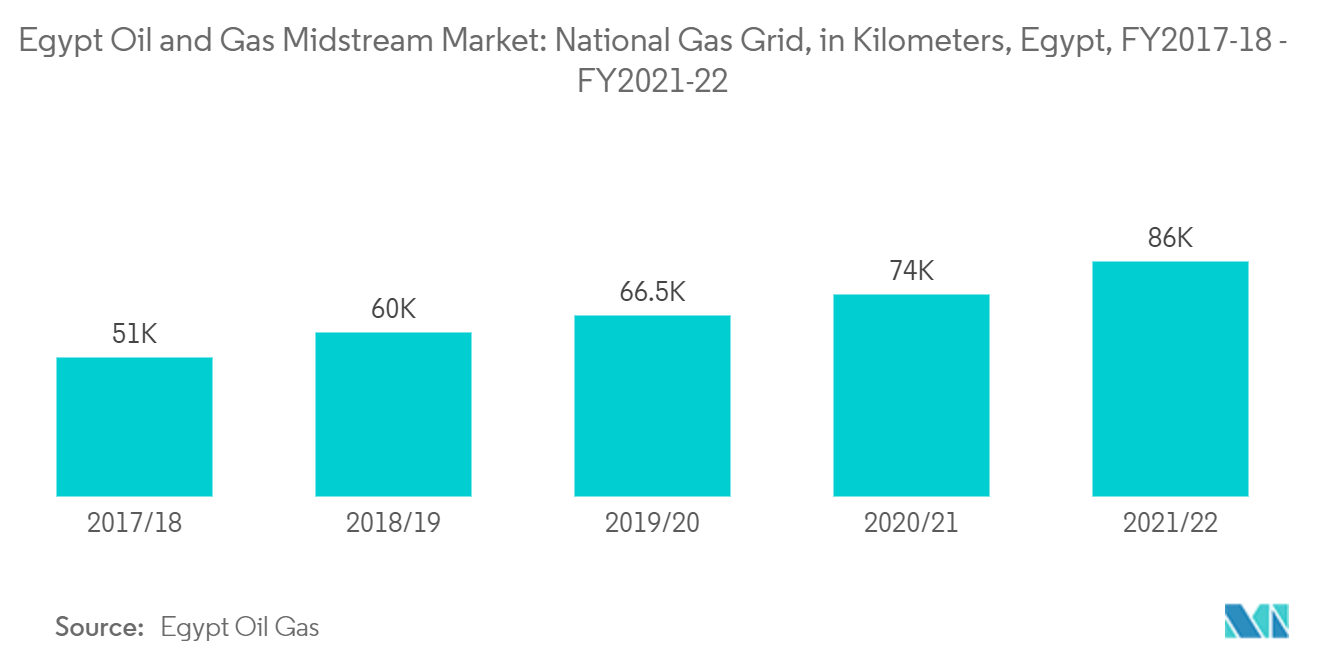

- Национальная газовая сеть расширяется за счет завершения строительства новых газопроводов, а также других строящихся трубопроводов, чтобы поддержать максимальное количество частных лиц и промышленной деятельности, использующих природный газ. В 2022 году протяженность газовой сети была увеличена до 86 000 км.

- Ожидается, что в ближайшие годы в Египте также произойдет значительный рост рынка средней нефти и газа благодаря планам правительства по расширению сектора транспортировки нефти и газа. Например, в мае 2022 года министр нефти и минеральных ресурсов объявил о строительстве газопровода из Египта на Кипр мощностью около 4,5 триллионов кубометров. Вероятно, проект будет завершен к 2024-2025 годам. Кроме того, Египет и Израиль планировали построить новый наземный трубопровод с инвестициями в 200 миллионов долларов США для транспортировки от 3 до 5 миллиардов кубических футов природного газа в год из Израиля в Египет, а затем отправлять его в Европу. Ожидается, что газ будет сжижен в Египте для транспортировки в Европу.

- Превращение Египта из импортера газа в экспортера произошло в конце 2019 года после открытия многочисленных скважин, которые радикально изменили газоснабжение страны. Кроме того, правительство поставило амбициозную цель увеличить экспорт нефти на 15% в 2023 году. Кроме того, по данным министерства нефти Египта, страна намерена увеличить экспорт СПГ примерно на 40%, начиная с 2025 года, большая часть которого будет в долгосрочной перспективе будет ориентирован на европейский рынок.

- Таким образом, планы страны по удовлетворению растущего внутреннего спроса и увеличению экспорта нефти и природного газа, вероятно, будут сопровождаться значительными изменениями на египетском рынке нефти и газа в течение прогнозируемого периода.

Увеличение деятельности по разведке и добыче природного газа для стимулирования рынка

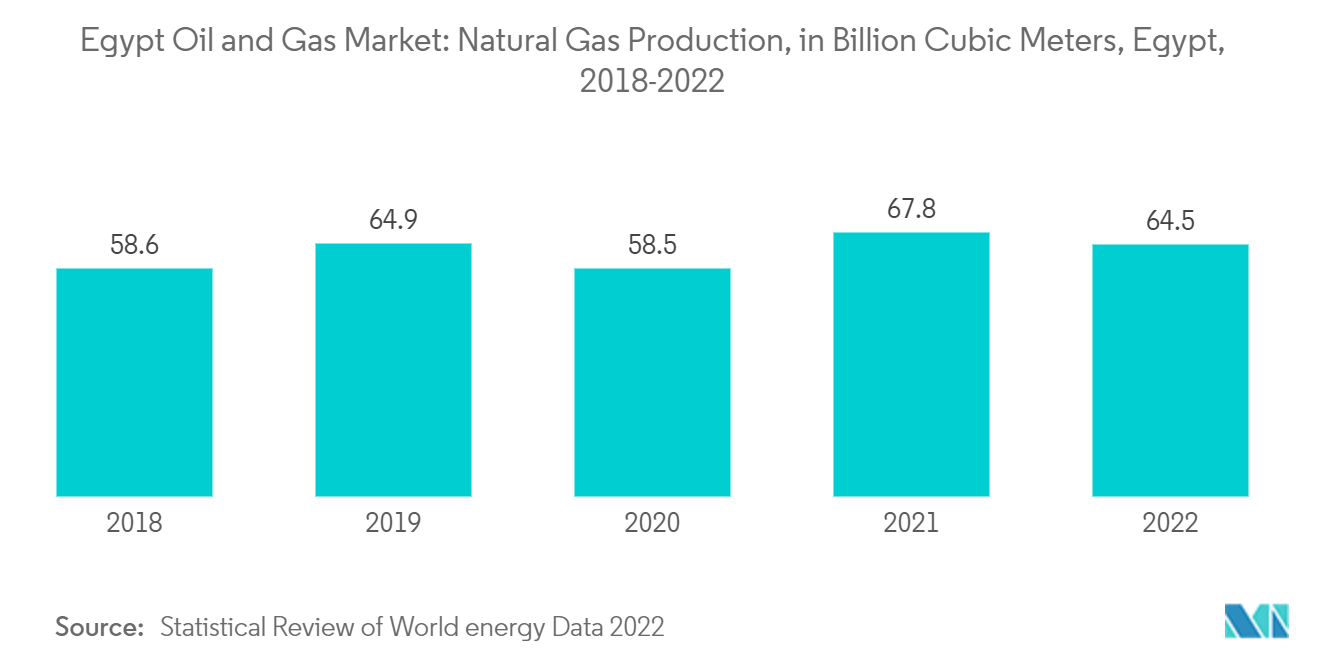

- Египет является третьим по величине производителем природного газа в Африке. В 2022 году в стране было добыто около 64,5 миллиардов кубических метров (миллиардов кубометров) природного газа. Увеличение добычи природного газа было связано с увеличением спроса на национальном и международном уровнях. В 2022 году зафиксировано, что экспорт СПГ из страны составил около 8,9 млрд кубометров, что является самым высоким показателем среди всех арабских стран.

- По данным Управления энергетической информации США, Египет обладает 2,186 триллиона кубических метров (трлн кубометров) доказанных запасов природного газа, что ставит его на 16-е место в мире. Эти запасы эквивалентны примерно 1,6 миллиарда тонн СПГ.

- Правительство Египта ускорило разработку месторождений Зор и Атолл, а также проекта дельты Западного Нила (WND). Ожидается, что эти месторождения внесут существенный вклад в общий объем поставок. Обнаруженное в августе 2015 года газовое месторождение Зор имеет расчетные запасы 30 (Ткф) (0,85 (Тлл. куб. м)) и добывает 2 (Млрд. куб. футов в сутки) (0,0566 (Млрд. куб. м в сутки))

- В соответствии с Видением Египта до 2030 года Министерство нефти и минеральных ресурсов структурировало свои действия в рамках Программы модернизации нефтегазового сектора, чтобы преобразовать энергетический сектор и увеличить его вклад в достижение экономического прогресса. Программа раскрыла планы по превращению страны в центр экспорта СПГ.

- Например, в январе 2022 года итальянская нефтегазовая компания Eni заключила контракт на разведку пяти блоков в Египте. Блоки расположены в восточной части Средиземного моря, Западной пустыне и Суэцком заливе. Компания будет частично инвестировать в проекты с другими компаниями.

- Более того, экспорт природного газа Египта в 2022 году составил 8,40 млрд долларов США, что на 171% больше, чем 3,50 млрд долларов США в предыдущем году - 2021. Скачок доходов Египта от продажи природного газа был обусловлен увеличением экспорта сжиженного природного газа. цены по всему миру.

- Таким образом, согласно вышеизложенным, ожидается, что растущий экспорт СПГ, увеличение деятельности по разведке и добыче природного газа по всей стране, в свою очередь, будут способствовать росту рынка в ближайшем будущем.

Обзор нефтегазовой отрасли Египта

Рынок транспортировки нефти и газа Египта является полуконсолидированным. Некоторые из крупных компаний (в произвольном порядке) включают, среди прочего, Egypt Natural Gas Holding Company, Eni SpA, Shell PLC, Egypt General Petroleum Corporation и BP plc.

BP plc активно участвует в добыче и поставках природного газа в Египте. Через свое совместное предприятие с египетской газовой холдинговой компанией (EGAS), Egypt General Petroleum Products (EGPC), Международной египетской нефтяной компанией (IEOC) – ENI, Pharaonic Petroleum Company (PhPC) и в сотрудничестве с Belayim Petroleum Company (Petrobel), BP Egypt теперь производит более 60% общего объема поставок газа в Египет.

Компания ускорит рост деятельности по разведке и разработке углеводородов за счет передовых технологий и инвестиций в сектор исследований и разработок. Согласно годовому отчету компании за 2022 год, в 2022 году компания инвестировала около 274 миллионов долларов США в исследования и разработки.

Лидеры рынка нефтегазовой промышленности Египта

-

Egyptian Natural Gas Holding Company

-

Eni S.p.A

-

Egyptian General Petroleum Corporation

-

Shell PLC

-

BP p.l.c.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефтегазовой промышленности Египта

- В июне 2023 года Египет и Иордания заключили соглашение о сотрудничестве, которое позволяет этой североафриканской стране использовать плавучую установку для регазификации газа (FSRU) в порту Шейх-Сабах в Акабе. Терминалы FSRU играют решающую роль в цепочке создания стоимости сжиженного природного газа, образуя связующее звено между перевозчиками СПГ и местной инфраструктурой поставок газа. В рамках соглашения иорданская сторона будет получать СПГ из Египта и при необходимости перекачивать часть газа по трансграничным трубопроводам в страну.

- В июле 2022 года министерство нефти Египта объявило о планах создать новую площадку для хранения сырой нефти в Эль-Теббине, к югу от Каира. По данным министерства, проект ориентировочной стоимостью около 96,21 млн долларов США направлен на получение нефти из терминала Айн-Сохна на Красном море и перекачку ее в Верхний Египет.

Сегментация нефтегазовой отрасли Египта

Сектор мидстрим включает в себя транспортировку и хранение добытой сырой нефти и природного газа. Он включает в себя такую инфраструктуру, как трубопроводы сырой нефти и природного газа, заводы по переработке газа, заводы по сжижению природного газа, а также хранилища сжиженного газа и регазификации.

Египетский рынок транспортировки нефти и газа сегментирован по секторам. По секторам рынок сегментирован на транспортировку, хранение и терминалы СПГ. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (доллары США).

| Транспорт | Обзор | Существующая инфраструктура |

| Проекты в стадии разработки | ||

| Ближайшие проекты | ||

| Хранилище | Обзор | Существующая инфраструктура |

| Проекты в стадии разработки | ||

| Ближайшие проекты | ||

| Терминалы СПГ | Обзор | Существующая инфраструктура |

| Проекты в стадии разработки | ||

| Ближайшие проекты |

Часто задаваемые вопросы по исследованию рынка переработчиков нефти и газа Египта

Насколько велик египетский рынок транспортировки нефти и газа?

Ожидается, что объем рынка Midstream нефти и газа Египта достигнет 1,65 триллиона долларов США в 2024 году, а среднегодовой темп роста составит 4,38% и достигнет 2,05 триллиона долларов США к 2029 году.

Каков текущий размер рынка нефтегазовой продукции Египта?

Ожидается, что в 2024 году объем рынка нефтегазовой продукции Египта достигнет 1,65 триллиона долларов США.

Кто являются ключевыми игроками на рынке Midstream нефти и газа Египта?

Egyptian Natural Gas Holding Company, Eni S.p.A, Egyptian General Petroleum Corporation, Shell PLC, BP p.l.c. — основные компании, работающие на рынке нефтегазовой промышленности Египта.

Какие годы охватывает рынок нефтегазовой продукции Египта и каков был размер рынка в 2023 году?

В 2023 году объем рынка нефтегазовой продукции Египта оценивается в 1,58 триллиона долларов США. В отчете рассматривается исторический размер рынка нефтегазовой промышленности Египта за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка нефтегазовой промышленности Египта на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Наши самые продаваемые отчеты

Popular Oil and Gas Reports

Popular Energy & Power Reports

Отчет о переработке нефти и газа Египта

Статистические данные о доле, размере и темпах роста доходов на рынке нефтегазовой промышленности Египта в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ нефтегазовой отрасли Египта включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.