| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 151.73 Million |

| Размер Рынка (2029) | USD 277.82 Million |

| CAGR (2024 - 2029) | 12.86 % |

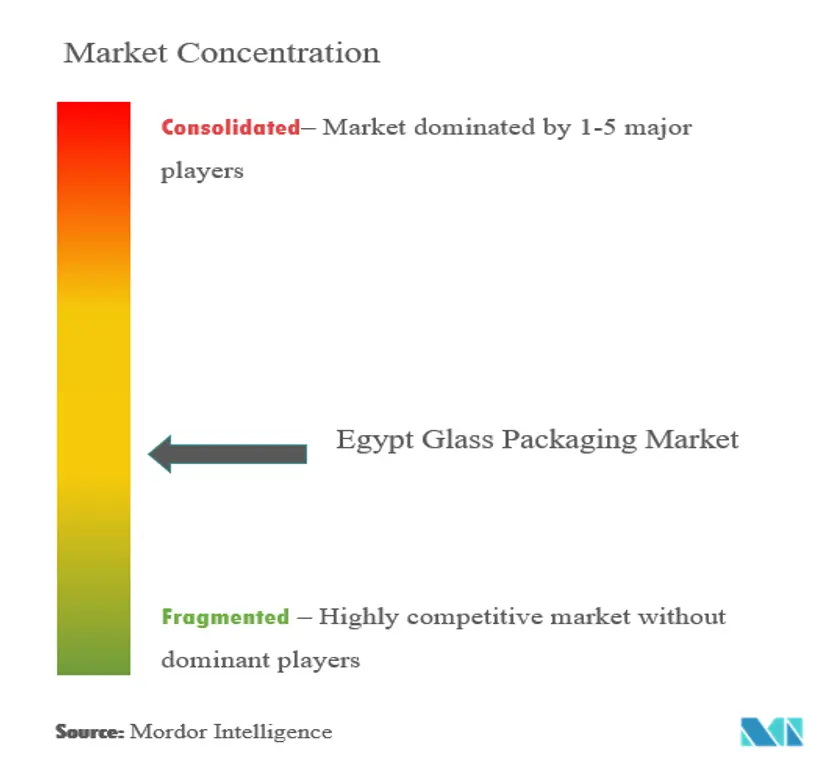

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка стеклянной упаковки Египта

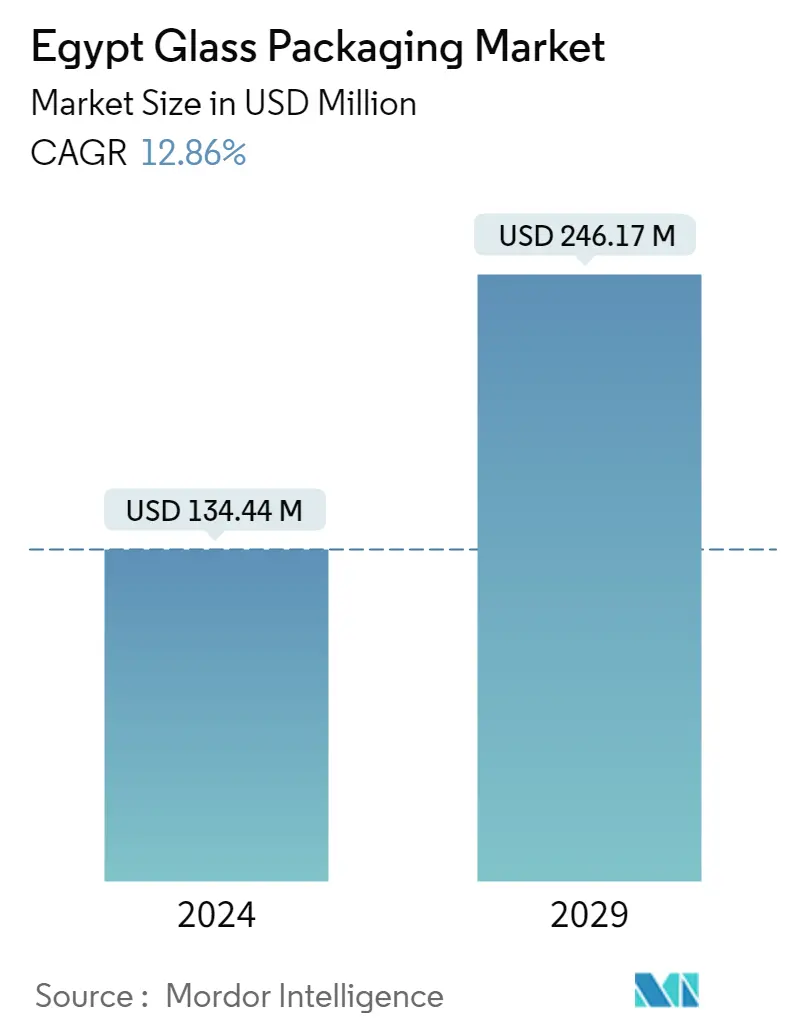

Объем рынка стеклянной упаковки Египта оценивается в 134,44 миллиона долларов США в 2024 году и, как ожидается, достигнет 246,17 миллиона долларов США к 2029 году, а среднегодовой темп роста составит 12,86% в течение прогнозируемого периода (2024-2029 годы).

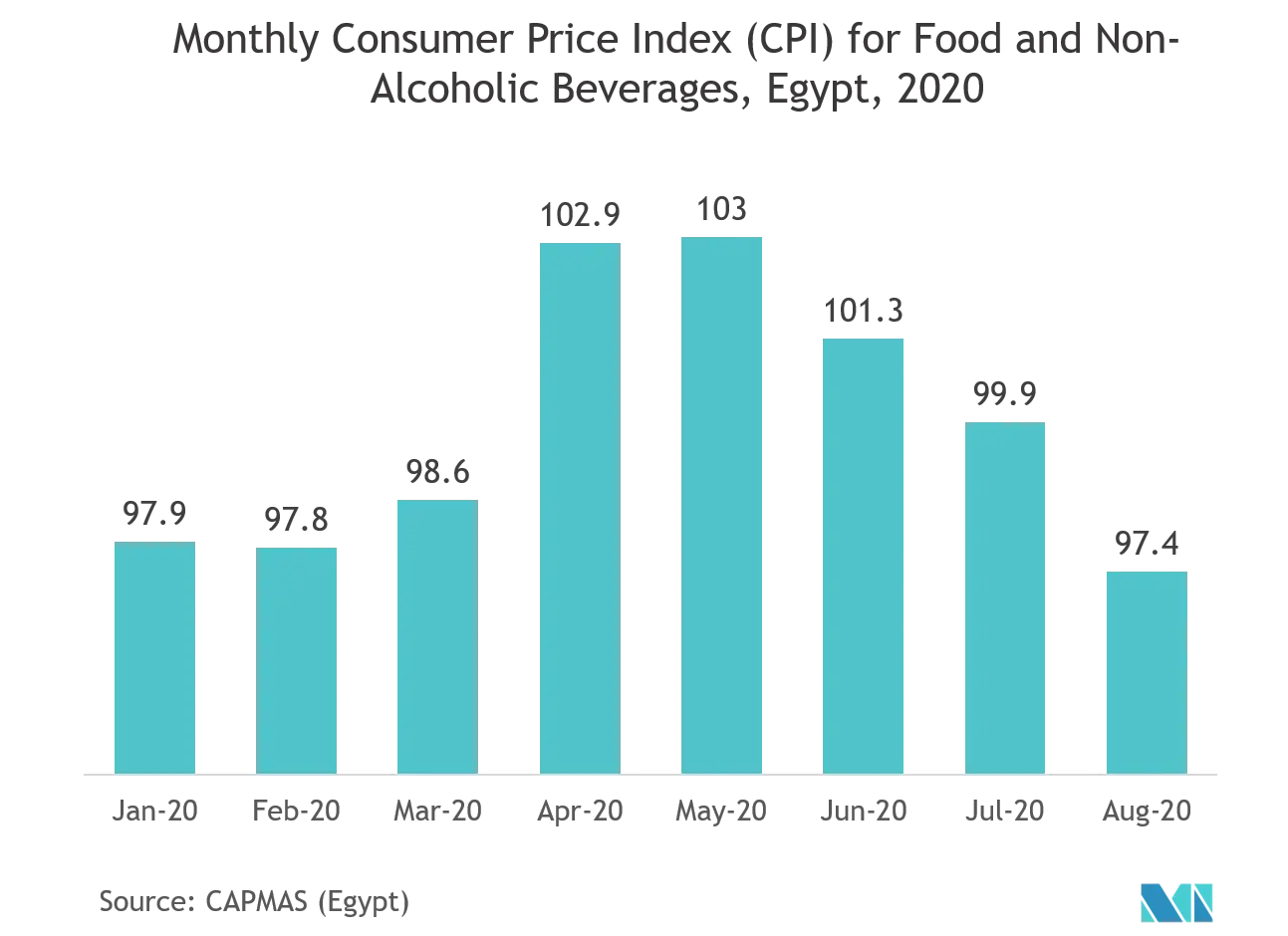

Ожидается, что из-за вспышки COVID-19 египетский рынок стеклянной упаковки столкнется с замедлением роста, поскольку сектор продуктов питания и напитков страны сталкивается с серьезной неудачей из-за нарушения цепочки поставок и частичной блокировки, введенной для сдерживания распространения пандемии. По словам председателя Совета по экспорту продовольствия Египта, экспорт продовольствия страны может сократиться на 30% из-за продолжающейся пандемии.

- Египет является самой густонаселенной страной в регионе Ближнего Востока и Северной Африки с населением 99,2 миллиона человек и имеет одну из крупнейших экономик в Африке. По данным МВФ, ВВП страны, как ожидается, достигнет 1496,43 млрд долларов США в 2020 году по сравнению с 854,05 млрд долларов США в 2010 году. Рост населения, увеличение располагаемого дохода и изменение образа жизни в стране способствуют росту изучаемого рынка.

- Членство Египта в региональном экономическом блоке COMESA, а также его стратегическое расположение, связывающее Азию и EMEA, делает страну воротами на рынки Восточной и Северной Африки с выгодными торговыми соглашениями. Этот фактор делает страну важным импортером и экспортером ряда продуктов, таких как продукты питания, напитки, косметика и фармацевтические препараты.

- Кроме того, существуют возможности для существенного роста сектора безалкогольных напитков Египта. Поскольку примерно 90% населения исповедуют ислам, алкогольная индустрия очень маргинальна. Однако в стране произошло значительное распространение безалкогольных напитков. По данным Social Bakers, популярными безалкогольными напитками в Египте являются Coca-Cola, за которыми следуют Fayrouz, 7UP и Beyti Tropicana.

- Кроме того, косметическая промышленность страны растет благодаря изменениям в образе жизни и увеличению использования косметики для улучшения внешнего вида. Растущий спрос со стороны косметического сектора также вызывает потребность в стеклянной упаковке. По данным Cosmetics Business, рыночная стоимость косметических продуктов для ногтей в Египте выросла на 17,8% в 2019 году.

Тенденции рынка стеклянной упаковки Египта

Ожидается, что стеклянные банки продемонстрируют значительный рост

- Стеклянная банка является одним из наиболее предпочтительных упаковочных материалов для упаковки продуктов питания и напитков, поскольку она сохраняет продукты питания и напитки в течение длительного времени и предотвращает загрязнение. Способность стеклянных банок сохранять аромат и вкус продукта стимулирует спрос.

- Поэтому в большинстве ресторанов для подачи пудинга, холодного кофе, мороженого, десертов и т. д. используются каменные стеклянные банки, поскольку они привлекательны, легко моются и пригодны для повторного использования. Кроме того, повышение осведомленности потребителей об окружающей среде вынуждает производителей продуктов питания пересмотреть свою упаковку. Например, Cairo Fresh Basket предлагает фруктово-овощной салат в экологически чистых корзинах и банках.

- Как и в стране, виды являются важной частью пищевой культуры, поэтому большинство людей используют стеклянные банки для хранения различных видов и трав, поскольку они прозрачны, поэтому их легко найти и нереактивны по своей природе.

- Многие поставщики на рынке модернизируют свои производственные предприятия, переходя на передовые инструменты и производственную инфраструктуру, чтобы удовлетворить потребности своих клиентов, заботящихся о качестве.

- Например, компания Arab Pharmaceutical Glass Co. модернизировала свои производственные предприятия, перейдя на стекловаренные печи с электронным управлением, шесть автоматизированных производственных линий, современные формовочные машины с электронным управлением и инспекционные машины. Он предлагает стеклянные банки таким фармацевтическим компаниям, как Gsk, Aventis Pharma, MEPACO, Novartis Pharmaceuticals и др.

Ожидается, что индустрия напитков продемонстрирует значительное внедрение

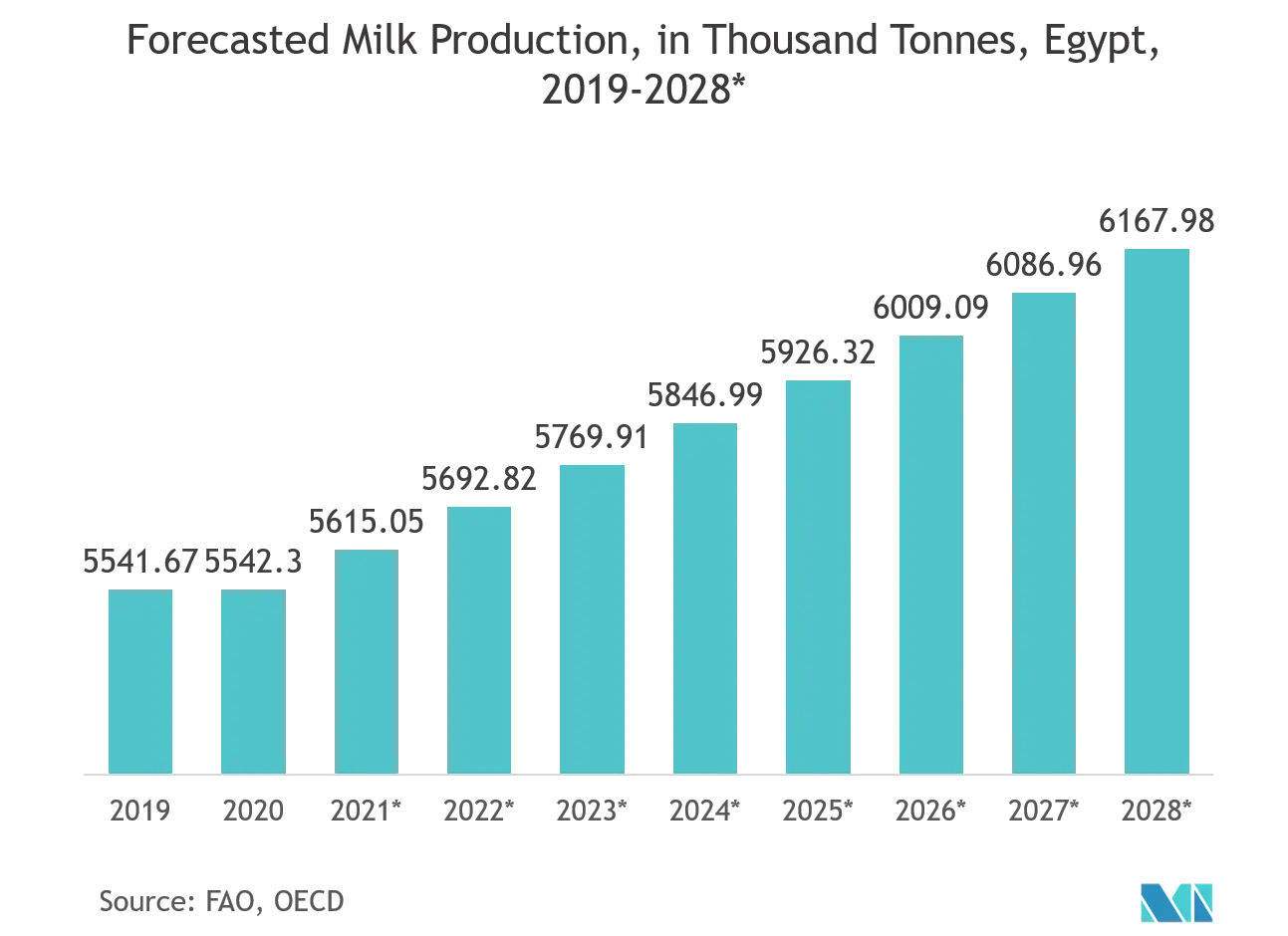

- Молоко является наиболее предпочитаемым молочным продуктом в Египте. Кроме того, из-за высокого содержания влаги и минералов в молоке продавцам очень сложно хранить его в течение длительного периода. Это одна из важных причин, по которой молоко продается в виде сухого молока или переработанного молока. При современной технологии переработки молока срок годности жидкого молока, упакованного в бутылку, составляет от 10 до 21 дня при хранении при температуре 4–8°C. С появлением таких процессов, как UP и UHT, срок хранения упакованного молока увеличился до года без охлаждения.

- Тенденция к потреблению на ходу, удобство плавного розлива, привлекательное качество упаковки и забота о здоровье, демонстрируемые компаниями по производству напитков, увеличили спрос на упаковку для напитков. В настоящее время основным фактором расширения продаж молочной продукции являются различные доступные формы упаковки. Раньше молоко продавалось только в картонных коробках с двускатной крышкой. В настоящее время молоко доставляется в портативных стеклянных бутылках с фирменным знаком, что является привлекательным вариантом для все более занятых потребителей.

- В июне 2020 года Tetra Pak запустила новую, первую в своем роде низкоэнергетическую линию по переработке соков, нектара и негазированных напитков (JNSD), которая выведет обработку напитков на новый уровень эффективности. Он использует комбинацию технологий пастеризации, фильтрации и ультрафиолетового излучения для обработки напитков двумя отдельными потоками, которые асептически смешиваются с конечным напитком.

Обзор отрасли стекольной упаковки Египта

Рынок упаковки Египта фрагментирован, и на нем работает несколько фирм. Компании продолжают внедрять инновации и вступать в стратегическое партнерство, чтобы сохранить свою позицию или долю на рынке.

- Февраль 2021 г. - Брендовая компания запустила в Египте упаковку свежевыжатого сока в стеклянных бутылках для компании Grocer.

Лидеры рынка стеклянной упаковки Египта

-

United Glass Company

-

Kandil Glass

-

ARAB PHARMACEUTICAL GLASS CO.

-

National Company for Glass and Crystal (SAE)

-

Middle East Glass Manufacturing Company SAE (MEG)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка стеклянной упаковки Египта

- Октябрь 2020 г. — Nestlé Egypt объявила о запуске новой инициативы по переработке пластика в поддержку усилий государства по развитию управления отходами. Новая инициатива под названием Восстановление и переработка пластиковых упаковочных материалов была сформирована в сотрудничестве с Министерством окружающей среды Египта, CID Consulting и Paymob, которая сосредоточится на стимулировании переработки и сбора пластика, начиная с Каира.

- Июнь 2020 г. — Tetra Pak запустила новую, первую в своем роде низкоэнергетическую линию по производству соков, нектаров и негазированных напитков (JNSD), которая выведет обработку напитков на новый уровень эффективности. Он использует комбинацию технологий пастеризации, фильтрации и ультрафиолетового излучения для обработки напитков двумя отдельными потоками, которые асептически смешиваются с конечным напитком.

Сегментация стекольной промышленности Египта

В объем исследования входят стеклянные флаконы, флаконы/ампулы, банки и другие виды тары. В рамках отчета были рассмотрены ключевые отрасли конечных пользователей, такие как напитки, продукты питания, красота, средства личной гигиены и косметика, здравоохранение и фармацевтика, а также другие отрасли конечных пользователей.

| Тип | Бутылки |

| Флаконы/ампулы | |

| Банки | |

| Другие типы продуктов | |

| Отрасль конечных пользователей | Еда |

| Напиток | |

| Красота, уход за собой и косметика | |

| Здравоохранение и фармацевтика | |

| Другие отрасли конечных пользователей |

Часто задаваемые вопросы по исследованию рынка стеклянной упаковки в Египте

Насколько велик рынок стеклянной упаковки Египта?

Ожидается, что объем рынка стеклянной упаковки Египта достигнет 134,44 млн долларов США в 2024 году, а среднегодовой темп роста составит 12,86% и достигнет 246,17 млн долларов США к 2029 году.

Каков текущий размер рынка стеклянной упаковки в Египте?

Ожидается, что в 2024 году объем рынка стеклянной упаковки Египта достигнет 134,44 миллиона долларов США.

Кто являются ключевыми игроками на рынке стеклянной упаковки в Египте?

United Glass Company, Kandil Glass, ARAB PHARMACEUTICAL GLASS CO., National Company for Glass and Crystal (SAE), Middle East Glass Manufacturing Company SAE (MEG) — основные компании, работающие на рынке стеклянной упаковки Египта.

В какие годы охватывает рынок стеклянной упаковки Египта и каков был размер рынка в 2023 году?

В 2023 году объем рынка стеклянной упаковки Египта оценивался в 119,12 миллиона долларов США. В отчете рассматривается исторический размер рынка стеклянной упаковки Египта за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка стеклянной упаковки Египта на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Packaging Materials Reports

Popular Packaging Reports

Other Popular Industry Reports

Отчет о стеклянной упаковке в Египте

Статистические данные о доле рынка стеклянной упаковки в Египте в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ стеклянной упаковки в Египте включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.