| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 3.82 Billion |

| Размер Рынка (2029) | USD 5.19 Billion |

| CAGR (2024 - 2029) | 6.35 % |

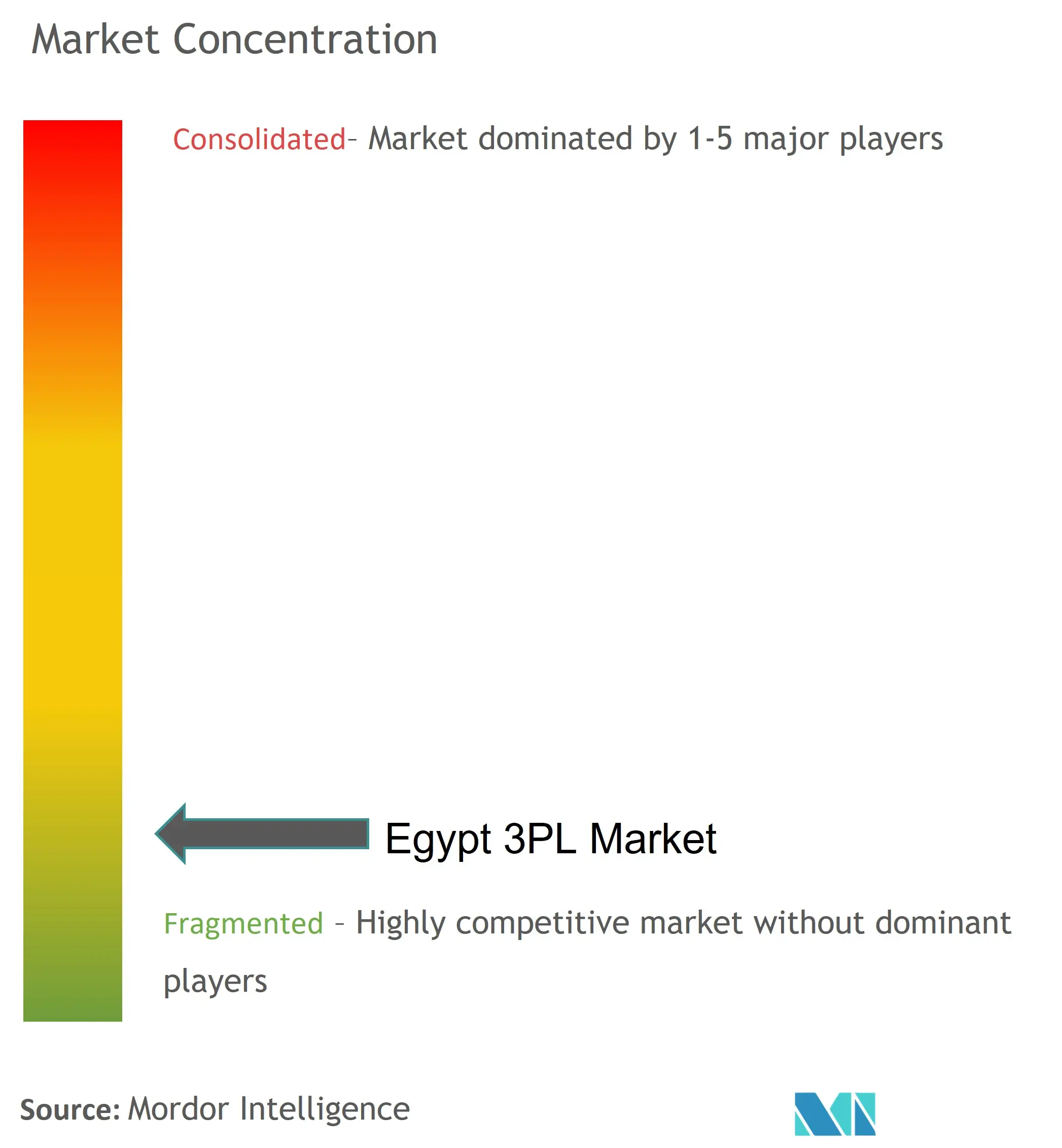

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка сторонней логистики (3PL) Египта

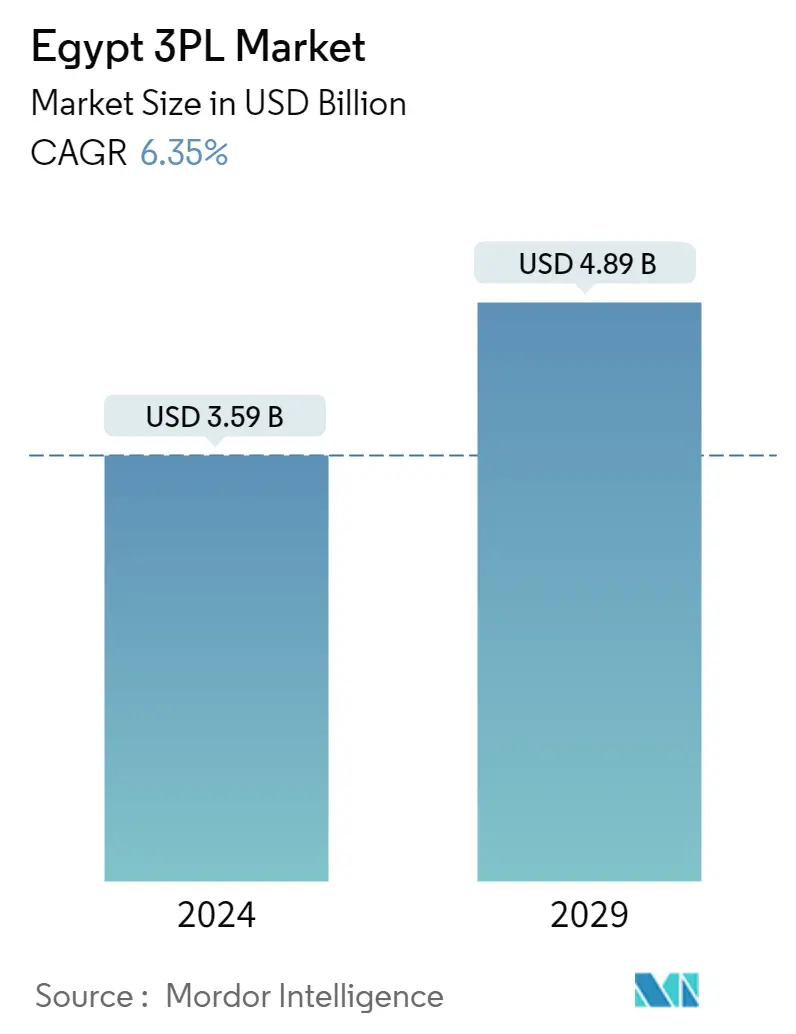

Размер рынка 3PL Египта оценивается в 3,59 миллиарда долларов США в 2024 году и, как ожидается, достигнет 4,89 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 6,35% в течение прогнозируемого периода (2024-2029 годы).

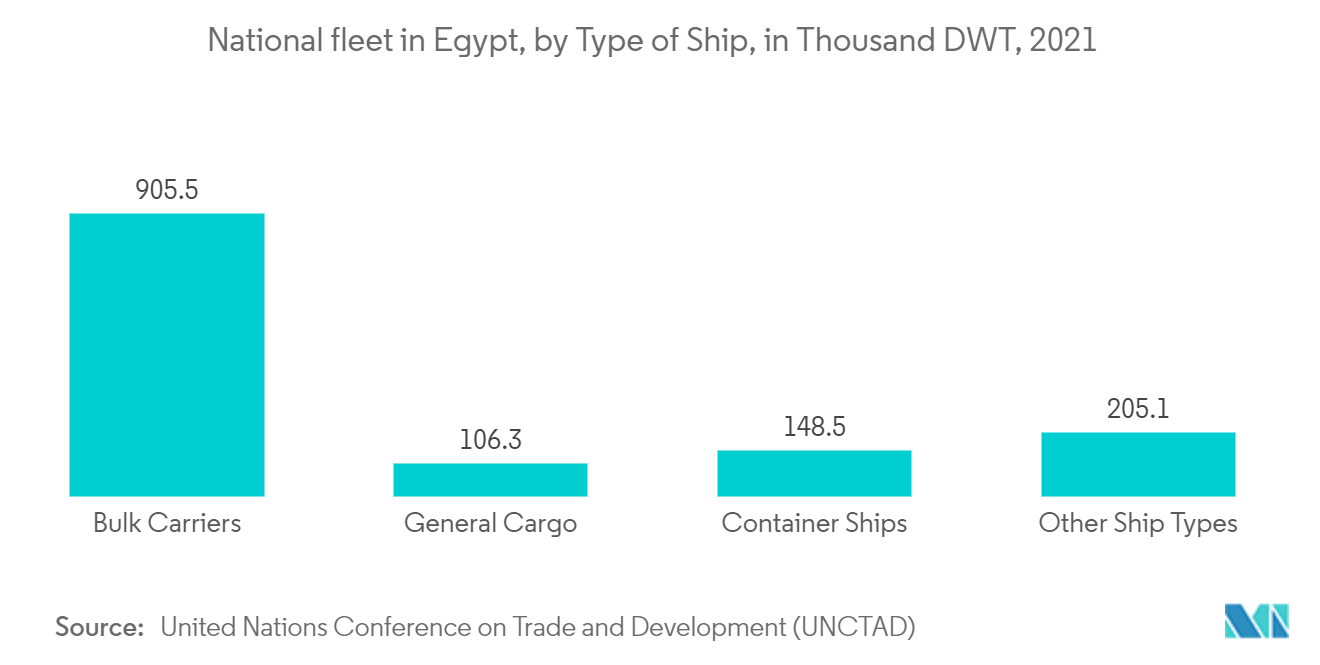

Рост рынка 3PL в Египте в первую очередь обусловлен расширением морских перевозок, хотя некоторые препятствия, такие как высокие затраты на логистику, могут сдерживать расширение рынка. Увеличение морских перевозок является одним из основных факторов, способствующих росту 3PL-индустрии Египта. Благодаря доступу к Красному и Средиземному морям расположение Египта делает морскую промышленность одним из наиболее важных транспортных секторов страны.

- Более 90% внешней торговли страны осуществляется морским транзитом. Индустрия морских перевозок расширяется благодаря развитию таких ключевых отраслей, как нефть и газ, текстильная, пищевая промышленность и строительство.

- Таможенный и логистический центр будет построен и управляться компанией Agility, пионером в области услуг цепочки поставок, инфраструктуры и инвестиций, в экономической зоне Суэцкого канала. Agility потратила 60 миллионов долларов США на строительство двух таможенных и логистических центров площадью 100 000 кв. м один в промышленной зоне Эйн-Сохна, а другой в Восточном Порт-Саиде. Проект будет реализован во второй половине 2023 года.

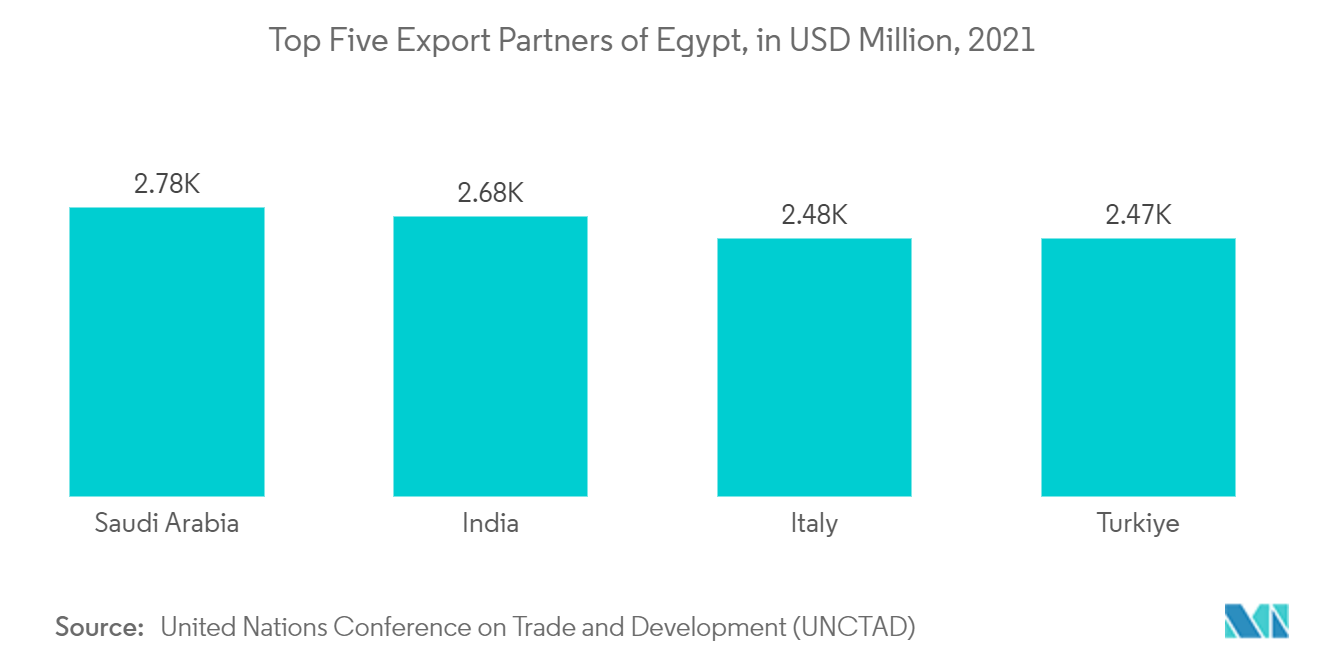

- Индустрия морских перевозок расширяется за счет расширения таких ключевых отраслей, как нефть и газ, текстильная, пищевая промышленность и строительство. Ежегодно через Суэцкий канал проходит 8,0% мирового морского трафика, за которым следует увеличение числа иностранных компаний из Турции, Испании, Индии и Китая. Египет используется как логистический центр для товаров, предназначенных для европейского рынка. В свою очередь, ожидается, что это будет способствовать расширению рынка 3PL Египта в течение прогнозируемого периода.

Тенденции рынка сторонней логистики (3PL) Египта

Рост морского транспорта в Египте

Египет расширяет Суэцкий канал, расширяя и углубляя дополнительные 30 километров, одновременно открывая дополнительные 10 километров для двусторонней торговли. Второй этап проекта предполагает проведение земляных работ на расстоянии 40 метров от восточной стороны канала с целью расширения 30-километрового участка, идущего на юг до устья канала. Глубина также увеличится на шесть футов в том месте, где был остановлен корабль Ever Give.

В апреле 2022 года через Египет было перевезено 22 400 тонн авиационных грузов. Это меньше, чем в апреле 2021 года и предыдущем месяце. В четвертом квартале 2021 года морским транспортом было перевезено 42,1 миллиона тонн грузов. Александрия, Сохна, Порт-Саид и Дамиетта — четыре крупнейших порта Египта, которые приближаются к полной загрузке. Коэффициент использования Sokhna и Damietta достиг 94% и 90% соответственно. В результате операторы терминалов расширяют существующие мощности и строят новые.

Hutchison Ports объявила в августе об инвестициях на общую сумму 700 миллионов долларов США в создание двух новых портов в Эль-Дехейле в Александрии и Сохне. Строительство нового терминала в Абу-Кире на северо-востоке Александрии ведется уже два года. Кроме того, CMA CGM строит контейнерный терминал для генеральных грузов, контейнерный терминал на 1,5 миллиона TEU в Александрии.

Увеличение инвестиций в инфраструктуру, стимулирующее рынок

Согласно отчету, опубликованному Министерством планирования и экономического развития в августе 2022 года, общий объем целевых инвестиций в транспортный сектор Египта оценивается примерно в 307 миллиардов египетских фунтов (12,48 миллиардов долларов США) в общем плане на 2022 финансовый год (ФГ). /2023 по сравнению с 240,7 млрд египетских фунтов (9,78 млрд долларов США) в 2021 финансовом году. Согласно данным, ожидается, что транспортный сектор произведет 672,4 млрд египетских фунтов (27,33 млрд долларов США) в текущих ценах в 2022/2023 финансовом году, что на 14,7% больше, чем в 2023 финансовом году. 586,5 миллиарда (23,84 миллиарда долларов США) в базовом 2021/2022 году.

По данным Министерства транспорта, Египет запланировал около 80 проектов в транспортном секторе, включая развитие портов, контейнерных терминалов, круизных причалов, морских пассажирских терминалов, мультимодальный транспорт, речные порты и метро, предоставляя инвестиционные возможности частному сектору. сектор. Ожидаемая стоимость этих инициатив, находящихся либо на стадии планирования, либо на стадии строительства, составляет 129 миллиардов египетских фунтов (6,6 миллиардов долларов США).

Обзор отрасли сторонней логистики (3PL) Египта

Рынок 3PL в Египте сильно фрагментирован в стране присутствуют как внутренние, так и международные игроки, включая DHL, FedEx, UPS и Aramex. Крупнейшими компаниями, занимающимися морскими грузоперевозками, являются Kuehne + Nagel, Panalpina, Expeditors и Agility. Поскольку Видение 2030 находится в действии, а устойчивое развитие является одним из ключевых направлений деятельности поставщиков логистических услуг, компании внедряют технологические усовершенствования, такие как электронный обмен данными (EDI), радиочастотная идентификация (RFID), облачное хранилище, автоматизированные машины, робототехника. и электронные транспортные средства, чтобы повысить производительность и снизить эксплуатационные расходы.

Лидеры рынка сторонней логистики (3PL) Египта

-

Agility

-

Aramex

-

DB Schenker

-

DCM

-

DHL Supply Chain

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сторонней логистики Египта (3PL)

Сентябрь 2022 г. - AD Ports Group завершила приобретение 70% акций египетских морских компаний Transmar International Shipping Company (Transmar) и Transcargo International SAE (TCI) в соответствии со своей стратегией по увеличению своего присутствия в контейнерном секторе. грузовые и портовые сектора по всему Египту, региону Персидского залива и вдоль Красного моря.

Май 2022 г. — Mylerz, фирма по реализации электронной коммерции, базирующаяся в Каире, намерена расширить свою деятельность по всему Египту в свете недавнего полученного финансирования в размере 9,6 млн долларов США. Фирма также нацелена на расширение сектора электронной коммерции в Восточной Африке с долгосрочной целью стать панафриканским поставщиком логистических услуг.

Сегментация отрасли сторонней логистики (3PL) Египта

Поставщик 3PL (сторонней логистики) предлагает аутсорсинговые логистические услуги, которые включают управление одним или несколькими аспектами закупок и выполнения заказов. Рынок 3PL Египта сегментирован по услугам (управление внутренними перевозками, управление международными перевозками, складирование и распределение с добавленной стоимостью) и конечным пользователем (производство и автомобилестроение, нефтегазовая и химическая промышленность, оптовая и розничная торговля, включая электронную торговля), фармацевтика и здравоохранение, строительство и другие конечные потребители). В отчете представлен размер рынка и прогнозы стоимости рынка 3PL Египта (млрд долларов США) для всех вышеуказанных сегментов.

| По услуге | Управление внутренними перевозками |

| Международный транспортный менеджмент | |

| Складирование и дистрибуция с добавленной стоимостью | |

| Конечным пользователем | Производство и автомобилестроение |

| Нефтегазовая и химическая промышленность | |

| Дистрибьюторская торговля (оптовая и розничная торговля, включая электронную коммерцию) | |

| Фармацевтика и здравоохранение | |

| Строительство | |

| Другие конечные пользователи |

Часто задаваемые вопросы по исследованию рынка сторонней логистики (3PL) в Египте

Насколько велик рынок 3PL Египта?

Ожидается, что объем рынка 3PL Египта достигнет 3,59 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,35% и достигнет 4,89 млрд долларов США к 2029 году.

Каков текущий размер 3PL-рынка Египта?

Ожидается, что в 2024 году объем рынка 3PL Египта достигнет 3,59 миллиарда долларов США.

Кто являются ключевыми игроками на рынке 3PL Египта?

Agility, Aramex, DB Schenker, DCM, DHL Supply Chain — основные компании, работающие на рынке 3PL Египта.

В какие годы охватывает рынок 3PL Египта и каков был размер рынка в 2023 году?

В 2023 году объем рынка 3PL Египта оценивался в 3,38 миллиарда долларов США. В отчете рассматривается исторический размер рынка 3PL Египта за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка 3PL Египта на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Integrated Logistics Reports

Popular Logistics Reports

Отчет об отрасли 3PL в Египте

Статистические данные о доле рынка 3PL в Египте в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ 3PL в Египте включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.