Анализ рынка доломита

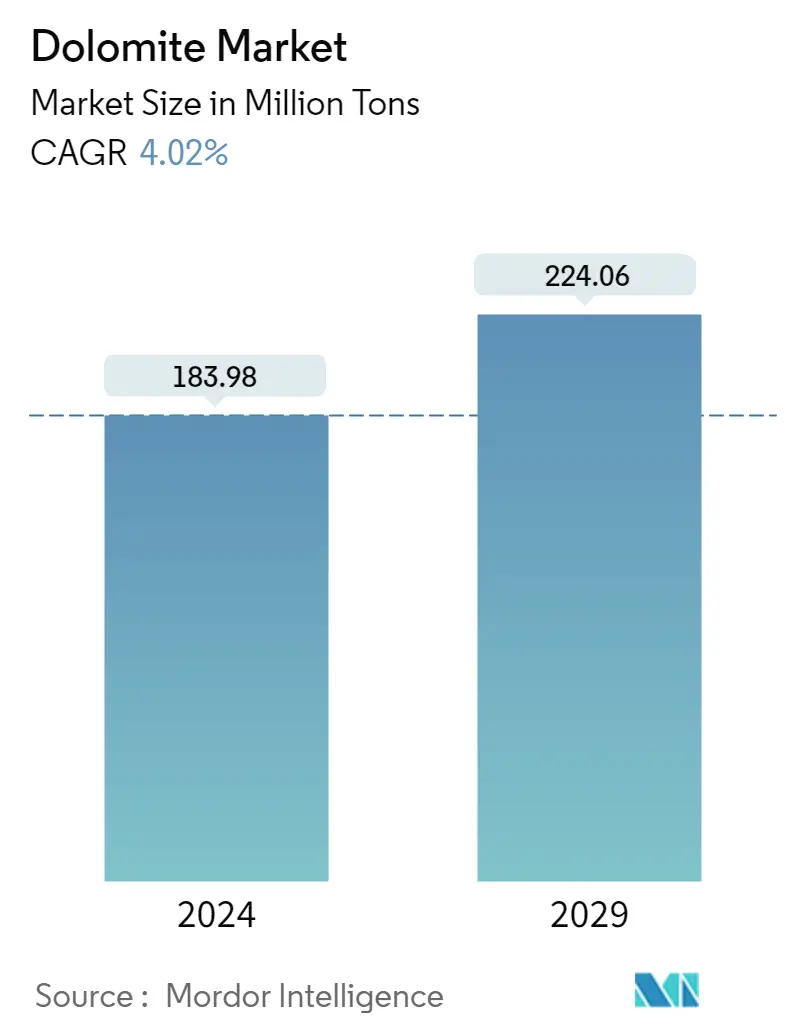

Объем рынка доломита оценивается в 183,98 миллиона тонн в 2024 году и, как ожидается, достигнет 224,06 миллиона тонн к 2029 году, среднегодовой рост составит 4,02% в течение прогнозируемого периода (2024-2029).

Пандемия COVID-19 в 2020 году негативно повлияла на рынок, поскольку наблюдалось замедление производства и мобильности, при этом такие отрасли, как производство цемента, керамики и т. д., были вынуждены отложить свое производство из-за мер сдерживания и экономических потрясений. В настоящее время рынок оправился от пандемии. Рынок достиг допандемического уровня в 2022 году и, как ожидается, будет стабильно расти в будущем.

- Растущее применение в строительной отрасли и расширение производства стали в Азиатско-Тихоокеанском регионе стимулируют рост рынка.

- Однако замещение сырьевых доломитов магматическими породами, содержащими минералы оливина, может снизить спрос на исследуемом рынке.

- Кроме того, ожидается, что использование доломита в качестве добавки кальция и магния создаст новые рыночные возможности в фармацевтической промышленности.

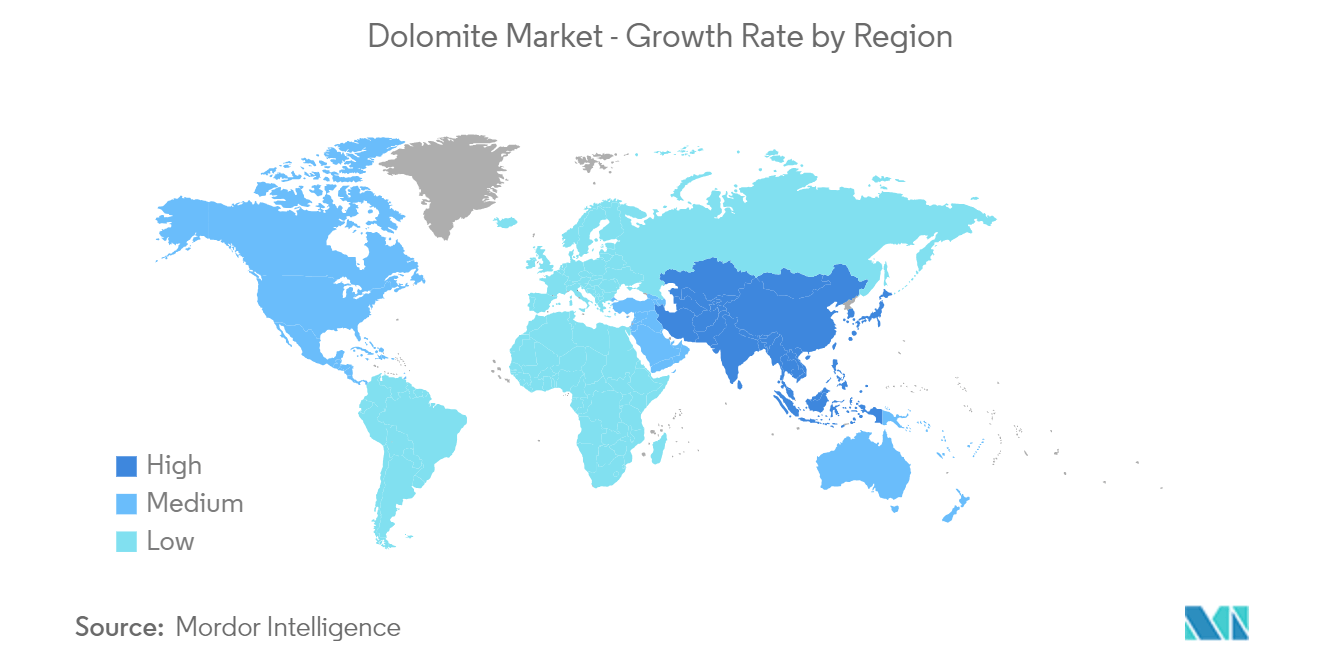

- Азиатско-Тихоокеанский регион доминировал на рынке спроса во всем мире, при этом такие страны, как Китай, Индия и Япония, являются крупнейшими потребителями.

Тенденции рынка доломита

Растущий спрос со стороны строительной отрасли

- Доломит используется в качестве заполнителя в портландцементном бетоне, который используется для строительства дорог, зданий и других сооружений. Доломит также используется в сочетании с битумными материалами для дорог и аналогичного строительства. Доломитовый грунт находит широкое применение в черной металлургии благодаря своей прочности и совместимости в процессе очистки железа и стали.

- При производстве цемента доломит обжигают, а затем разрезают на блоки определенного размера. Строительная отрасль является одним из крупнейших потребителей цемента. Растущая коммерческая и промышленная строительная деятельность переживает бум во всем мире.

- По данным Бюро переписи населения США, расходы на строительство за первые 9 месяцев 2023 года выросли примерно на 4,6% до $1,46 трлн по сравнению с аналогичным периодом 2022 года.

- Строительный сектор в Азиатско-Тихоокеанском регионе является крупнейшим в мире, и ожидается, что самый высокий рост жилищного строительства будет зарегистрирован в Азиатско-Тихоокеанском регионе благодаря расширению рынков жилищного строительства в Китае и Индии.

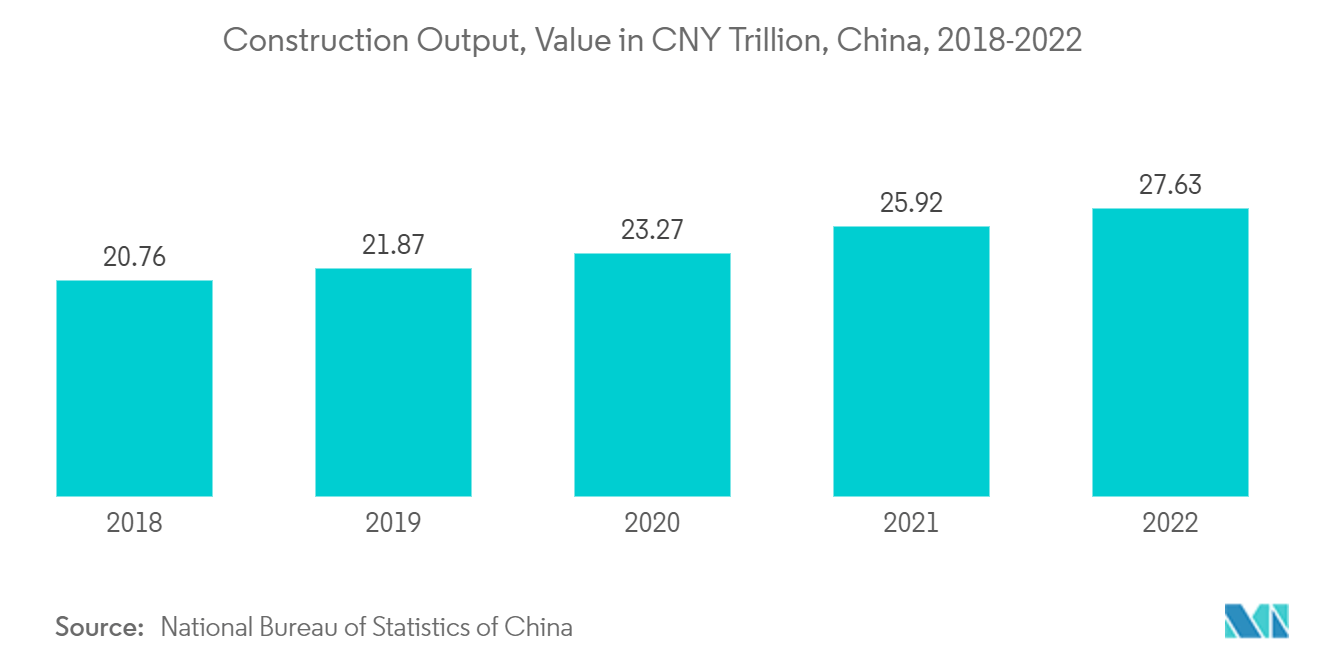

- По данным Национального бюро статистики Китая, объем внутреннего строительства достиг пика в 2022 году и составил около 4,11 триллиона долларов США.

- Кроме того, Индия расширяет свой коммерческий сектор. В стране реализуется несколько проектов. Например, строительство коммерческого офисного комплекса CommerzIII стоимостью 900 миллионов долларов США началось в первом квартале 2022 года. Проект предполагает строительство 43-этажного коммерческого офисного комплекса с допустимой площадью 2 60 128 квадратных метров в Горегаоне, Мумбаи. Ожидается, что проект будет завершен в четвертом квартале 2027 года, что принесет пользу изучаемому рынку одновременно в течение прогнозируемого периода.

- Ожидается, что благодаря факторам, упомянутым выше, потребление доломита в строительной отрасли будет расти высокими темпами в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что на Азиатско-Тихоокеанский регион будет приходиться наибольшая доля мирового рынка доломита в течение прогнозируемого периода благодаря расширению промышленных секторов, таких как строительство и здравоохранение, в таких крупных странах, как Китай, Индия, Япония и т. д.

- В Китае имеется обширный строительный сектор, а развитие инфраструктуры и жилищного сектора за последние два года способствовало росту строительного сектора в целом, как с точки зрения объема, так и стоимости.

- Китай является крупнейшим производителем цемента в мире, и спрос на цемент постоянно растет, чему способствует быстро развивающаяся строительная отрасль. Например, по данным Национального бюро статистики (НБС) Китая, производство цемента в первой половине 2023 года выросло до 980 миллионов тонн с 979 миллионов тонн за тот же период 2022 года, что поддержит рост рынка.

- Кроме того, по данным Национального бюро статистики Китая, строительная отрасль Китая создала добавленную стоимость примерно в 8,3 триллиона юаней (~ 1,23 триллиона долларов США) в 2022 году, что отражает рост более чем на 3% по сравнению с предыдущим годом.

- Кроме того, ожидается, что расширяющийся сектор здравоохранения будет способствовать росту рынка. Например, Индия является глобальным фармацевтическим центром. По данным IBEF, индийская фармацевтическая промышленность является третьей по величине в мире по объему и 14-й по стоимости. Индийский фармацевтический сектор обеспечивает почти 1,72% ВВП страны.

- Таким образом, благодаря таким тенденциям, упомянутым выше, ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке доломита в течение прогнозируемого периода.

Обзор доломитовой отрасли

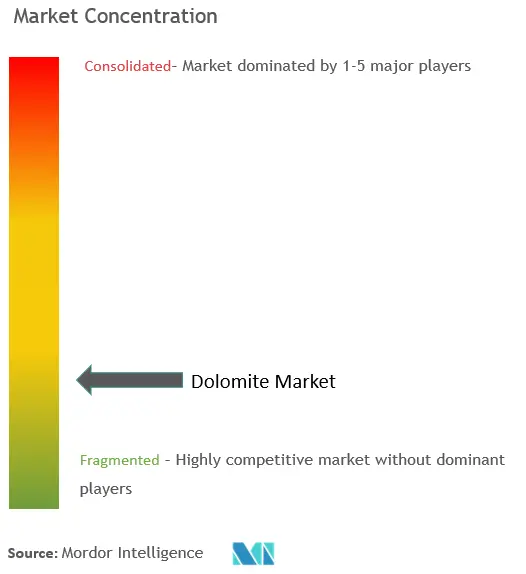

Рынок доломита носит частично фрагментированный характер. Основными игроками на изучаемом рынке (не в каком-то определенном порядке) являются Sibelco, Calcinor, RHI Magnesita, JFE Mineral Alloy Company, Ltd., Dillon и другие.

Лидеры рынка доломита

-

Sibelco

-

Calcinor

-

JFE Mineral & Alloy Company,Ltd.

-

Dillon

-

RHI Magnesita

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка Доломита

- Январь 2023 г. RHI Magnesita объявила о приобретении контрольного пакета акций Jinan New Emei Industries Co. Ltd., китайского производителя огнеупоров. Приобретение позволит RHI Magnesita расширить линейку продукции огнеупоров для контроля текучести стали. Это также обеспечит дополнительные производственные мощности для увеличения поставок огнеупоров в Китай и в более широкий регион Восточной Азии.

- Январь 2022 г. Sibelco и CelSian подписали соглашение о разделении лабораторных обязанностей и проведении совместных исследований для предоставления расширенных услуг клиентам в стекольной промышленности, что приведет к увеличению спроса на доломит в стекольной промышленности.

Рынок доломита – отраслевая сегментация

Доломит — безводный карбонатный минерал с высоким содержанием магния, кальция и некоторого количества железа. Добыча доломита — это неметаллический минерал, который можно использовать для производства керамики, композитов, стекла и огнеупорных материалов. Доломит используется, среди прочего, в горнодобывающей промышленности, производстве, переработке и строительстве.

Рынок доломита сегментирован по типу полезных ископаемых, отраслям конечного потребителя и географическому положению. По типу минерала рынок сегментирован на агломерированный, кальцинированный и агломерированный. По отраслям конечного потребителя рынок сегментирован на сельское хозяйство, керамику и стекло, цемент, горнодобывающую и металлургическую промышленность, фармацевтику, очистку воды и другие (корма для животных и т. д.). В отчете также рассматриваются размер рынка и прогнозы развития рынка в 15 странах мира. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонн).

| Агломерированный |

| кальцинированный |

| Спеченный |

| Сельское хозяйство |

| Керамика и Стекло |

| Цемент |

| Горное дело и металлургия |

| Фармацевтика |

| Очистка воды |

| Другие отрасли конечного потребителя (корма для животных и т. д.) |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Италия | |

| Франция | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип минерала | Агломерированный | |

| кальцинированный | ||

| Спеченный | ||

| Отрасль конечных пользователей | Сельское хозяйство | |

| Керамика и Стекло | ||

| Цемент | ||

| Горное дело и металлургия | ||

| Фармацевтика | ||

| Очистка воды | ||

| Другие отрасли конечного потребителя (корма для животных и т. д.) | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Италия | ||

| Франция | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованиям рынка доломита

Насколько велик рынок Доломитов?

Ожидается, что объем рынка доломита достигнет 183,98 миллиона тонн в 2024 году, а среднегодовой темп роста составит 4,02% и достигнет 224,06 миллиона тонн к 2029 году.

Каков текущий размер рынка Доломита?

Ожидается, что в 2024 году объем рынка доломита достигнет 183,98 миллиона тонн.

Кто являются ключевыми игроками на рынке Доломит?

Sibelco, Calcinor, JFE Mineral & Alloy Company,Ltd., Dillon, RHI Magnesita — основные компании, работающие на рынке Доломитов.

Какой регион на рынке Доломитовых Альп является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю рынка Доломита?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка доломита.

Какие годы охватывает рынок Доломитов и каков был размер рынка в 2023 году?

В 2023 году объем рынка доломита оценивался в 176,87 миллиона тонн. Отчет охватывает исторический размер рынка Доломита за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка Доломита на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о доломитовой промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке Доломитов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Доломита включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.