| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

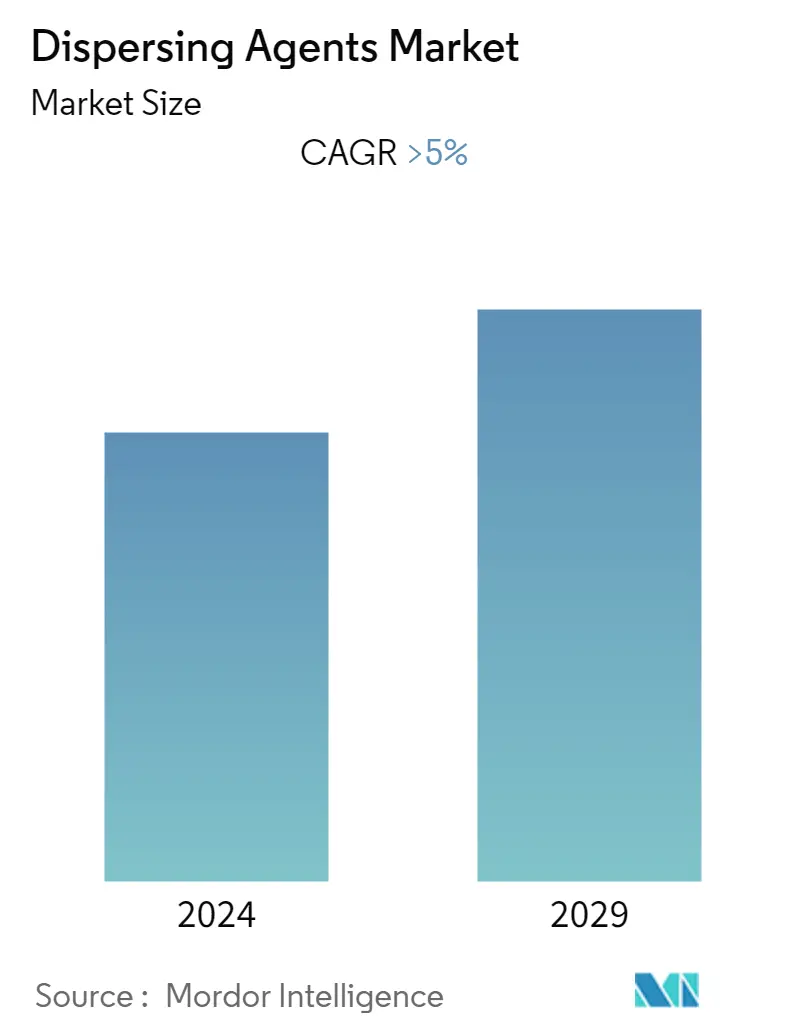

| CAGR | 5.00 % |

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка диспергирующих агентов

Ожидается, что в течение прогнозируемого периода среднегодовой темп роста рынка диспергирующих агентов во всем мире составит более 5%.

Пандемия COVID-19 затруднила развитие рынка, поскольку карантин, социальная дистанция и торговые санкции вызвали массовые сбои в глобальных сетях цепочек поставок. В строительной отрасли произошел спад из-за остановки деятельности. Однако в 2021 году состояние восстановилось, и ожидалось, что это принесет пользу рынку в течение прогнозируемого периода.

- Растущий спрос со стороны лакокрасочной промышленности и растущий спрос со стороны нефтегазовой промышленности способствовали росту изучаемого рынка.

- С другой стороны, нестабильные цены на сырье препятствуют росту рынка.

- Рост спроса со стороны фармацевтической промышленности создает возможность для роста рынка в ближайшем будущем.

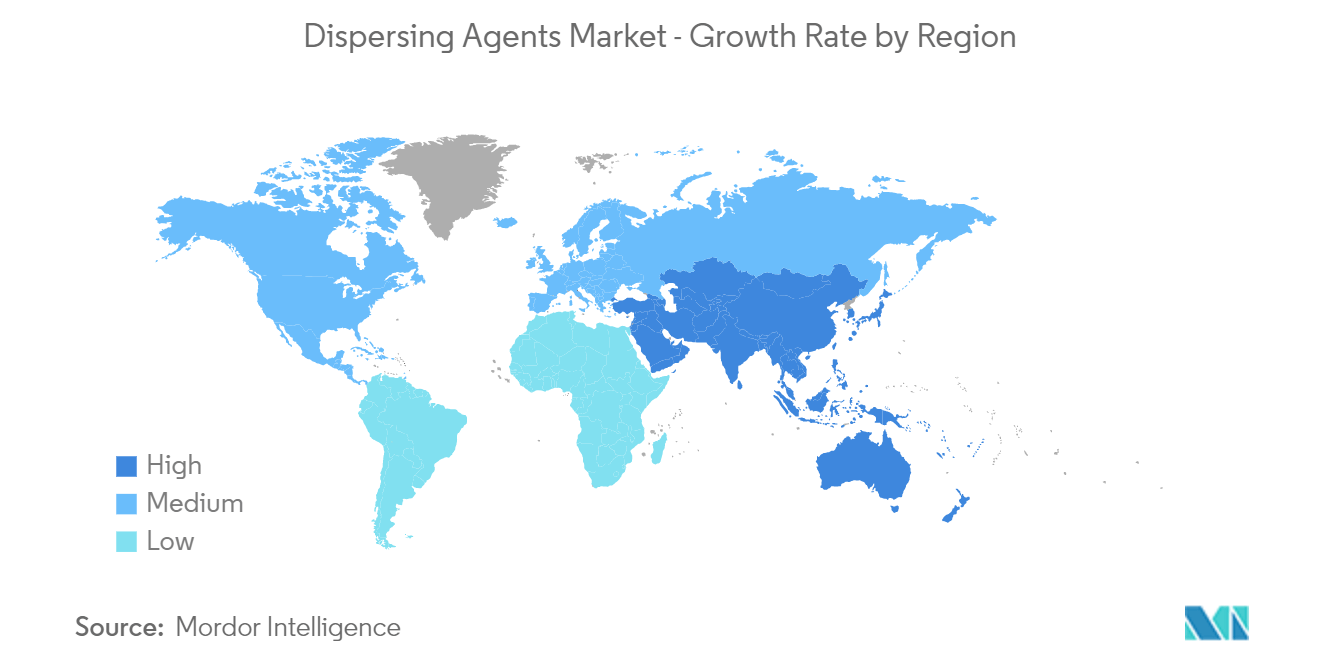

- Прогнозируется, что Азиатско-Тихоокеанский регион будет доминировать на мировом рынке, при этом наибольшее потребление будет приходиться на такие страны, как Китай, Индия и Япония.

Тенденции рынка диспергирующих агентов

Растущий спрос со стороны лакокрасочной промышленности

Диспергаторы использовались для смачивания, диспергирования и стабилизации твердых пигментов в связующем растворе, а также для предотвращения флокуляции. Эти агенты широко используются в лакокрасочной промышленности, и ожидается, что их спрос будет быстро расти в течение прогнозируемого периода.

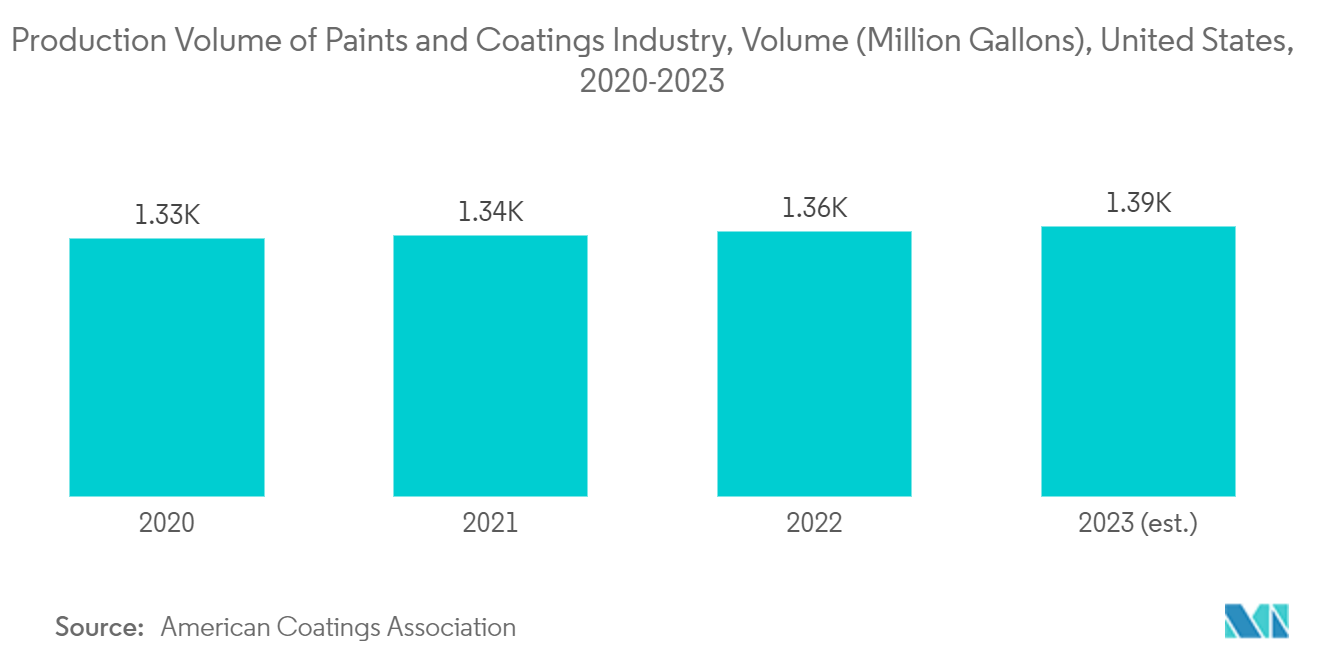

Краски и покрытия имеют множество применений, например, покрытия для дерева, пола, автомобилей, пластмасс, морских, промышленных и других покрытий. В 2021 году лакокрасочная промышленность США продемонстрировала положительное сальдо торгового баланса в размере 1,4 миллиарда долларов США.

Автомобильные краски и покрытия представляют собой обработку поверхности, которая создает защитные металлические слои и улучшает внешний вид автомобиля. По данным Американской ассоциации покрытий, в 2021 году США экспортировали красок и покрытий на сумму 1,1 миллиарда долларов США в Канаду и 632 миллиона долларов США в Мексику, что составляет 1,7 миллиарда долларов США.

Рынок красок и покрытий стимулируется увеличением инвестиций в строительную деятельность во всем мире. Строительная отрасль использует краски, покрытия и другие смолы для внутреннего и наружного применения. По данным Американской ассоциации производителей покрытий, объем производства красок и покрытий в США в 2022 году составил около 1360 миллионов галлонов.

По данным Всемирной ассоциации красок и покрытий, в число ведущих компаний по производству красок входят Sherwin-Williams, PPG Industries, AkzoNobel, Nippon Paints, RPM Inc., Diamond Paints, Basf, Axalta, Kansai Paints и Asian Paints.

Таким образом, ожидается, что вышеуказанные факторы окажут существенное влияние на рынок диспергирующих агентов в ближайшие годы.

Азиатско-Тихоокеанский регион будет доминировать на рынке

Ожидается, что Азиатско-Тихоокеанский регион будет доминировать на рынке диспергирующих агентов в течение прогнозируемого периода из-за возросшего спроса со стороны различных отраслей конечных пользователей в таких странах, как Индия и Китай.

Диспергаторы широко используются в лакокрасочной промышленности. Ожидается, что рост спроса на краски и покрытия в строительстве будет стимулировать рынок. В строительной отрасли диспергаторы используются в различных бетонных смесях, таких как товарный бетон, подводный бетон и самоуплотняющийся бетон. Они обеспечивают улучшенную обрабатываемость, прочность на сжатие и долговечность.

В 2022 году Индия внесла в строительную отрасль около 640 миллиардов долларов США благодаря правительственным инициативам в области развития инфраструктуры и доступного жилья, таких как жилье для всех, планы умного города и другие. Растущая строительная деятельность в стране стимулирует спрос на краски и покрытия, что, в свою очередь, может стимулировать рынок диспергирующих агентов в течение прогнозируемого периода.

По данным Национальной комиссии по развитию и реформам Китая, в течение 14-й пятилетки (2021-2025 годы) китайское правительство одобрило 102 ключевых инфраструктурных проекта на сумму 1,43 триллиона долларов США. Шанхайский план включает инвестиции в размере 38,7 млрд долларов США в ближайшие три года, тогда как Гуанчжоу подписал 16 новых инфраструктурных проектов с инвестициями в размере 8,09 млрд долларов США.

Диспергаторы используются при крашении тканей из хлопка, целлюлозного и синтетического волокна. Это помогает правильно распределить краситель в ванне и, таким образом, обеспечивает равномерный цвет ткани. Быстрый рост текстильного рынка в таких странах, как Индия и Китай, способствовал развитию изучаемого рынка.

Китай является крупнейшей страной-производителем и экспортером текстиля в мире. Благодаря быстрому росту за последние два десятилетия китайская текстильная промышленность стала одной из основных опор экономики страны. В феврале 2022 года экспорт текстиля из Китая достиг рекордного уровня в 24741 миллион долларов США.

В октябре 2022 года в Китае было произведено около трех миллиардов метров швейной ткани. По данным Национального бюро статистики, в ноябре 2022 года объем производства текстиля достиг рекордного уровня в 46 миллиардов долларов США.

Вышеуказанные факторы и государственная поддержка способствовали увеличению спроса на диспергирующие агенты в Азиатско-Тихоокеанском регионе в течение прогнозируемого периода.

Обзор отрасли диспергирующих агентов

Мировой рынок диспергаторов фрагментирован, и на долю игроков приходится незначительная доля рынка. В число некоторых компаний входят BASF SE, Evonik Industries AG, Clariant, Uniqchem и Rudolf GmbH.

Лидеры рынка диспергаторов

-

BASF SE

-

Evonik Industries AG

-

Clariant

-

Uniqchem

-

Rudolf GmbH

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка диспергаторов

- Июль 2022 г.: Evonik Industries AG выпустила новую экологически чистую диспергирующую добавку TEGO Dispers 658. Новый диспергирующий агент легко биоразлагаем и повышает устойчивость производства пигментов и цветных покрытий, одновременно предлагая разработчикам рецептур аналогичный высокоэффективный профиль.

- Июнь 2022 г.: CLARIANT, ведущий мировой поставщик специальных химикатов, выпустила свой первый универсальный полимерный диспергирующий агент для высококачественных пигментных препаратов, которые содержат органические и неорганические пигменты и могут использоваться для всех типов лакокрасочных систем на водной основе.

Сегментация отрасли диспергирующих агентов

Диспергирующий агент представляет собой вещество, обычно поверхностно-активное вещество, которое добавляют к суспензии твердых или жидких частиц в жидкости для улучшения разделения частиц и предотвращения их осаждения или слипания.

Рынок диспергирующих агентов сегментирован по типу формации (водоразбавляемые, растворяемые и маслянистые), отраслям конечных пользователей (краски и покрытия, нефть и газ, строительство, бумага и целлюлоза, текстиль и другие конечные пользователи). отрасли) и географию (Азиатско-Тихоокеанский регион, Северная Америка, Европа, Южная Америка, Ближний Восток и Африка). В отчете представлены размеры рынка и прогнозы выручки рынка диспергирующих агентов (в миллионах долларов США) для всех вышеуказанных сегментов.

| Тип формирования | водный | ||

| Нефтяной | |||

| на основе растворителя | |||

| Отрасль конечных пользователей | Краски и покрытия | ||

| Нефти и газа | |||

| Строительство | |||

| Целлюлозно-бумажная промышленность | |||

| Текстиль | |||

| Другие отрасли конечных пользователей | |||

| География | Азиатско-Тихоокеанский регион | Китай | |

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Северная Америка | Соединенные Штаты | ||

| Канада | |||

| Мексика | |||

| Европа | Германия | ||

| Великобритания | |||

| Италия | |||

| Франция | |||

| Остальная Европа | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка диспергирующих агентов

Каков текущий размер рынка диспергирующих агентов?

Прогнозируется, что на рынке диспергирующих агентов среднегодовой темп роста составит более 5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Диспергаторы?

BASF SE, Evonik Industries AG, Clariant, Uniqchem, Rudolf GmbH – основные компании, работающие на рынке Диспергаторы.

Какой регион на рынке Диспергаторы является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Диспергаторы?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка диспергирующих агентов.

Какие годы охватывает рынок диспергирующих агентов?

В отчете рассматривается исторический размер рынка диспергирующих агентов за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка диспергирующих агентов на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Commodity Chemicals Reports

Popular Chemicals & Materials Reports

Отчет об отрасли диспергирующих агентов

Статистические данные о доле рынка диспергирующих агентов, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ диспергирующих агентов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.