Анализ рынка цифровой энергетики

прогнозный период 2022-2027 гг. Вспышка COVID-19 в первом квартале 2020 года серьезно снизила спрос на электроэнергию во всем мире. Кроме того, это привело к сокращению инвестиций в энергетическую отрасль и задержке реализации текущих проектов. Ожидается, что такие факторы, как растущий спрос на производство электроэнергии и энергопотребление, особенно потребление возобновляемой энергии, будут стимулировать рынок цифровых энергетических компаний в течение прогнозируемого периода. Однако ожидается, что растущие эксплуатационные расходы на инфраструктуру передачи и распределения будут сдерживать рынок цифровых электроэнергетических компаний в течение прогнозируемого периода.

\п- \п

- Ожидается, что в течение прогнозируемого периода в сегменте производства электроэнергии произойдет значительный рост мирового рынка цифровых электроэнергетических компаний. \п

- Ожидается, что растущий спрос на возобновляемую энергию, рост количества электромобилей и внедрение тепловых насосов откроют огромные возможности для рынка цифровых энергетических компаний. \п

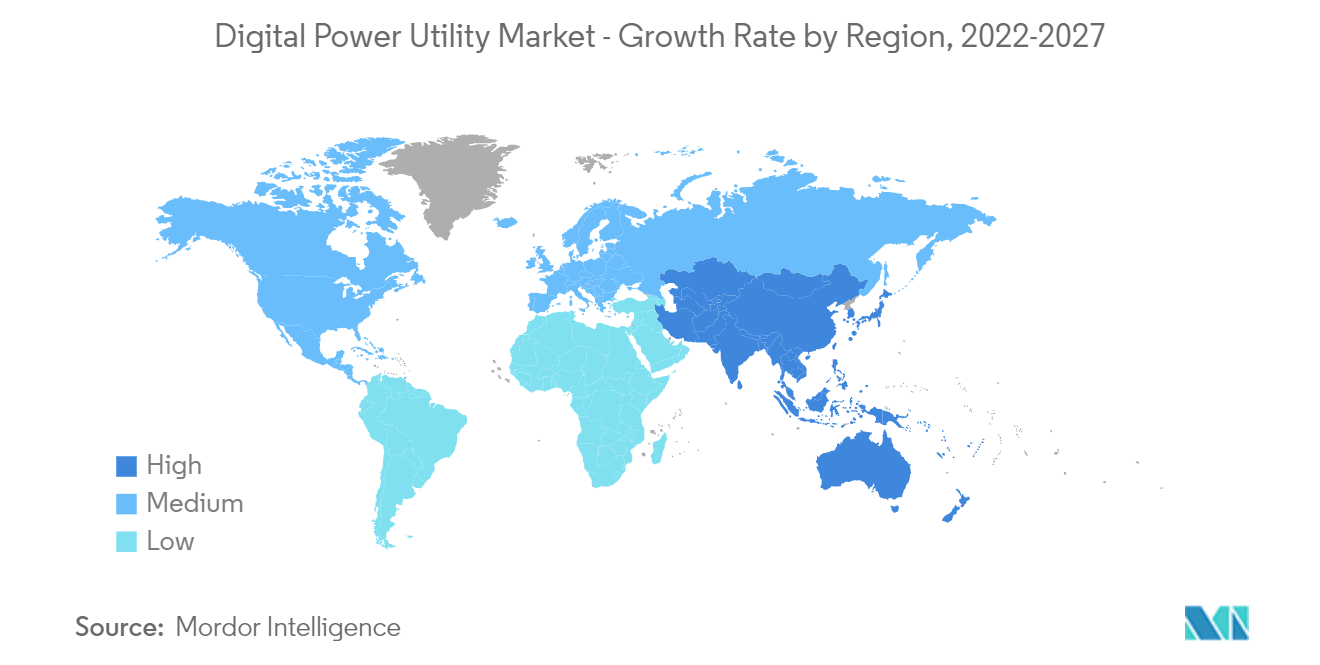

- Ожидается, что Азиатско-Тихоокеанский регион будет доминирующим рынком в течение прогнозируемого периода из-за высоких темпов роста урбанизации и растущего спроса на электроэнергию, главным образом со стороны Китая и Индии. \п

Тенденции рынка цифровой энергетики

В сегменте электроэнергетики ожидается значительный рост

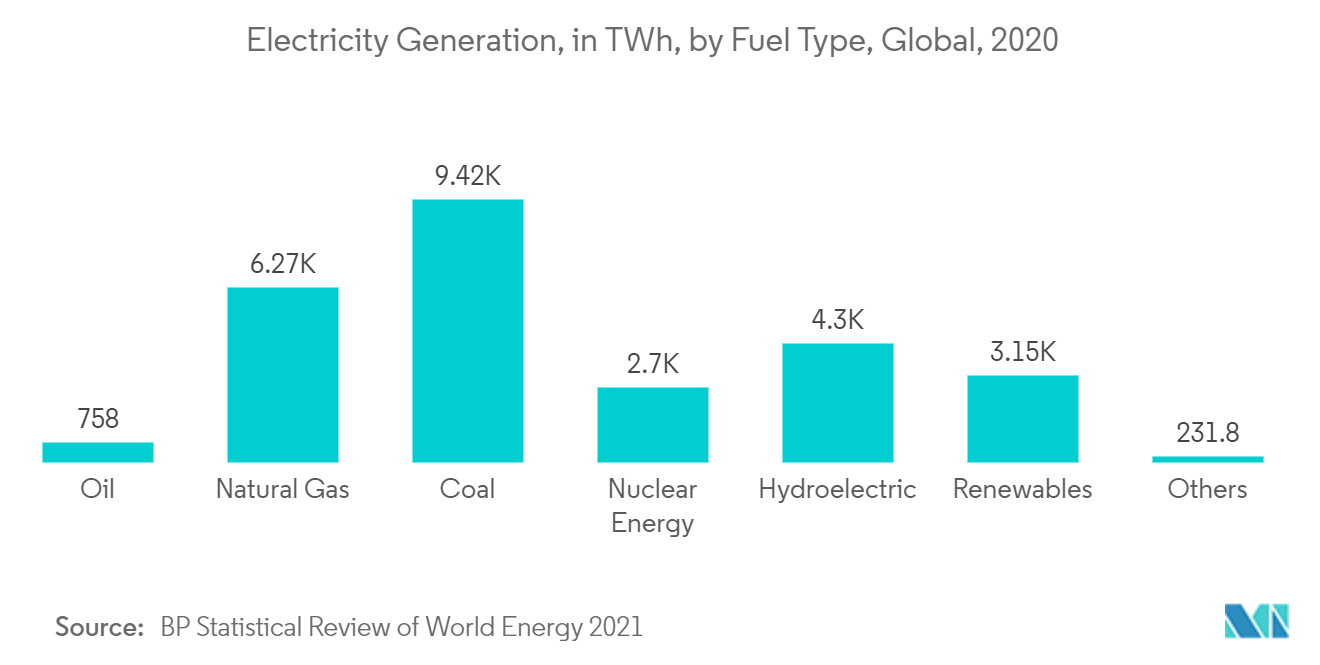

- Для производства электроэнергии используются различные источники от ископаемого топлива, такого как уголь, нефть и другие, до возобновляемых источников, таких как ветер, солнечная энергия и другие. В энергетическом балансе производства электроэнергии преобладают ископаемые виды топлива, такие как уголь, нефть и природный газ, причем на эти три вида топлива приходится почти 60% мирового энергетического баланса.

- Структура производства электроэнергии сильно смещена в сторону угля, основной вклад которого приходится на наличие более дешевого внутреннего топлива. Ее доля в структуре с годами увеличивалась из-за ограничений при добавлении других традиционных источников генерации, таких как гидроэнергетика, атомная энергия и газ.

- Угольные теплоэлектростанции являются наиболее широко используемыми тепловыми электростанциями, и, как ожидается, к 2025 году на них будет приходиться наибольшая доля в мировом энергоснабжении. Более эффективные технологии, такие как ультрасверхкритическая угольная технология, которая также снижает количество загрязнений (на кВт), вероятно, заменят устаревшие электростанции.

- В 2020 году мировое производство электроэнергии составило 26 823,2 ТВт-ч, включая природный газ - 6 268,1 ТВт-ч, уголь - 9 421,4 ТВт-ч, нефть - 758,0 ТВт-ч, атомную энергию - 2 700,1 ТВт-ч, гидроэлектроэнергию - 4 296,8 и возобновляемые источники энергии - 3 378,8 ТВт-ч. Ожидается, что увеличение мощностей по производству электроэнергии приведет к значительному спросу на рынке цифровых энергетических компаний.

- Китай строит самое большое количество тепловых электростанций в мире. Ультрасверхкритические угольные электростанции, такие как электростанция Фуян и электростанция Хуадянь Лайчжоу, строятся для удовлетворения спроса на электроэнергию.

- В феврале 2021 года General Electric Company (GE), CTCI Corporation (CTCI) и Southern Power Generation Sdn Bhd (SPG) объявили о начале коммерческой эксплуатации электростанции Track 4A компании Southern Power Generation, газовой электростанции с комбинированным циклом мощностью 1440 МВт. завод в Пасир Гуданге, Джохор, Малайзия. Ожидается, что GE предоставит полный спектр цифровых решений и услуг по модернизации оборудования, капитальные проверки газовых турбин 9HA.02, а также технические консультативные услуги.

- Таким образом, исходя из вышеупомянутых факторов, ожидается, что в течение прогнозируемого периода цифровая энергетическая компания для производства электроэнергии продемонстрирует значительный рост.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион является региональной горячей точкой для рынка электроэнергии благодаря государственной поддержке, многочисленным стимулам и национальным целям. В 2020 году потребление первичной энергии во всем мире достигло 556,63 эксаджоуля.

- Крупные страны Азиатско-Тихоокеанского региона имеют неадекватные сети передачи и распределения (TD), и, следовательно, электроэнергия недоступна в некоторых отдаленных и сельских районах. Чтобы обеспечить электричеством эти районы, страны региона вкладывают значительные средства в строительство сети линий электропередачи.

- По данным МЭА, в 2020 году Китай стал крупнейшим рынком для инвестиций в энергетический сектор, чему способствовал рост спроса на электроэнергию в промышленном и коммерческом секторах. Кроме того, сеть передачи и распределения электроэнергии в Китае претерпела серьезные обновления и модификации, чтобы сделать ее способной передавать больше электроэнергии и справляться с будущим спросом.

- Инвестиции в энергетику в Индии росли наиболее быстрыми темпами за последние четыре года, увеличившись более чем на 10%. В 2020 году расходы на возобновляемые источники энергии продолжали превышать расходы на производство электроэнергии на основе ископаемого топлива, чему способствовали тендеры на проекты солнечной фотоэлектрической и ветровой энергии. Ожидается, что в течение прогнозируемого периода это будет стимулировать рынок цифровых электроэнергетических компаний.

- Также по состоянию на 2020 год в Индии на различных этапах строительства находились атомные электростанции мощностью 7000 МВт.

- В феврале 2022 года правительство Индии объявило о выделении 19 500 крор индийских рупий на стимулирование производства солнечных модулей в рамках флагманской государственной схемы стимулирования производства (PLI). Ожидается, что это будет стимулировать рынок цифровых энергетических компаний.

- Таким образом, с учетом вышеуказанных факторов, особенно в Азиатско-Тихоокеанском регионе, ожидается, что рост спроса на электроэнергию окажет положительное влияние на рынок цифровых электроэнергетических компаний в течение прогнозируемого периода.

Обзор отрасли цифровой энергетики

Рынок цифровой энергетики умеренно фрагментирован. Ключевые игроки на рынке включают General Electric Company, Siemens AG, ABB Ltd., IBM Corporation и Microsoft Corporation.

Лидеры рынка цифровой энергетики

-

General Electric Company

-

ABB Ltd.

-

IBM Corporation

-

Microsoft Corporation

-

Siemens AG

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка цифровой энергетики

- В марте 2021 года компания ABB достигла совокупной отметки в 5 гигаватт (ГВт) в предоставлении решений для автоматизации солнечных электростанций на базе программируемого логического контроллера (ПЛК) в Индии.

- В сентябре 2021 года Infosys Ltd и Microsoft Corp. подписали многолетнее стратегическое соглашение с Ausgrid, направленное на ускорение облачной трансформации крупнейшего дистрибьютора электроэнергии на восточном побережье Австралии.

- В октябре 2021 года SP Group в партнерстве с Управлением энергетического рынка (EMA) и Управлением научно-технической политики и планов разработала первого в стране цифрового двойника для национальной сети. Ожидается, что цифровой двойник поможет повысить устойчивость и надежность энергосистемы Сингапура за счет мониторинга событий в режиме реального времени.

Сегментация отрасли цифровой энергетики

Отчет о рынке цифровых электроэнергетических компаний включает в себя:.

| Интегрированные решения |

| Аппаратное обеспечение |

| Выработка энергии |

| Передача и распределение (T&D) |

| Хранилище энергии |

| Энергетическая торговля |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Южная Америка |

| Ближний Восток и Африка |

| Технологии | Интегрированные решения |

| Аппаратное обеспечение | |

| Сектор | Выработка энергии |

| Передача и распределение (T&D) | |

| Хранилище энергии | |

| Энергетическая торговля | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Южная Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка цифровых электроэнергетических компаний

Каков текущий размер рынка цифровой энергетики?

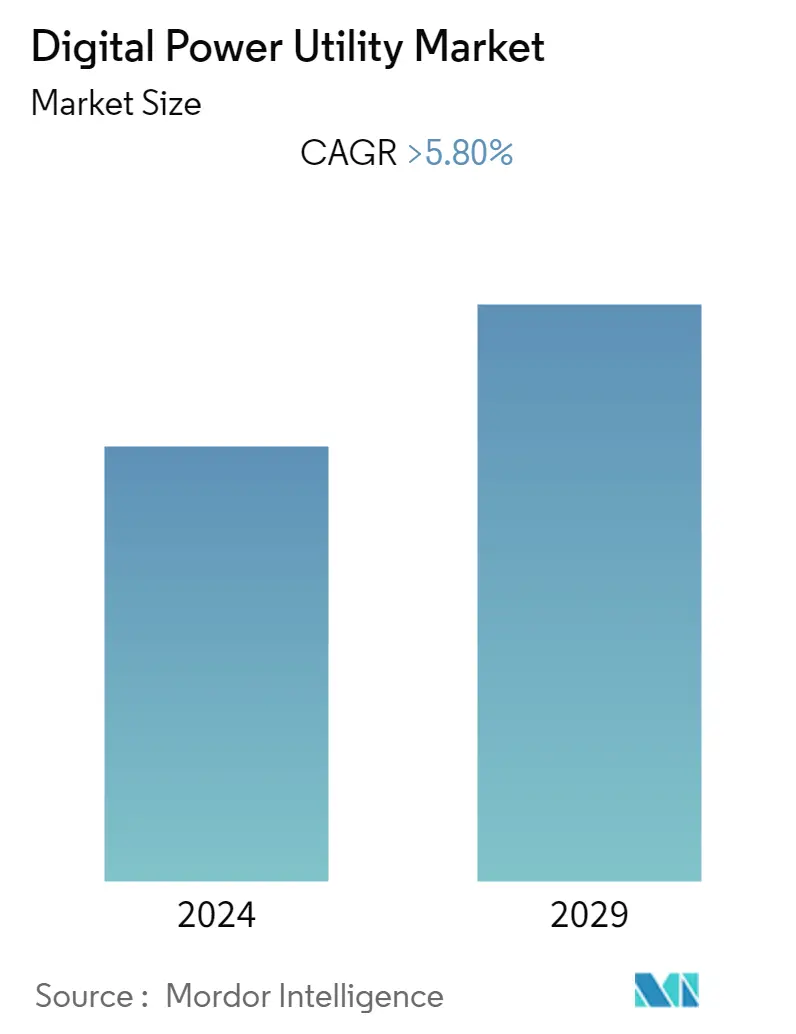

Прогнозируется, что в течение прогнозируемого периода (2024–2029 гг.) среднегодовой темп роста рынка цифровых энергосистем составит более 5,80%.

Кто являются ключевыми игроками на рынке Цифровая энергетика?

General Electric Company, ABB Ltd., IBM Corporation, Microsoft Corporation, Siemens AG — основные компании, работающие на рынке цифровых энергосистем.

Какой регион на рынке Цифровая энергетика является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет наибольшую долю на рынке Цифровая энергетика?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка цифровых энергосистем.

Какие годы охватывает рынок Цифровая энергетика?

В отчете рассматривается исторический размер рынка цифровой энергетики за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка цифровой энергетики на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли цифровой энергетики

Статистические данные о доле, размере и темпах роста доходов на рынке цифровых энергосистем в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Digital Power Utility включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.