Размер и доля рынка цифровой патологии

Анализ рынка цифровой патологии от Mordor Intelligence

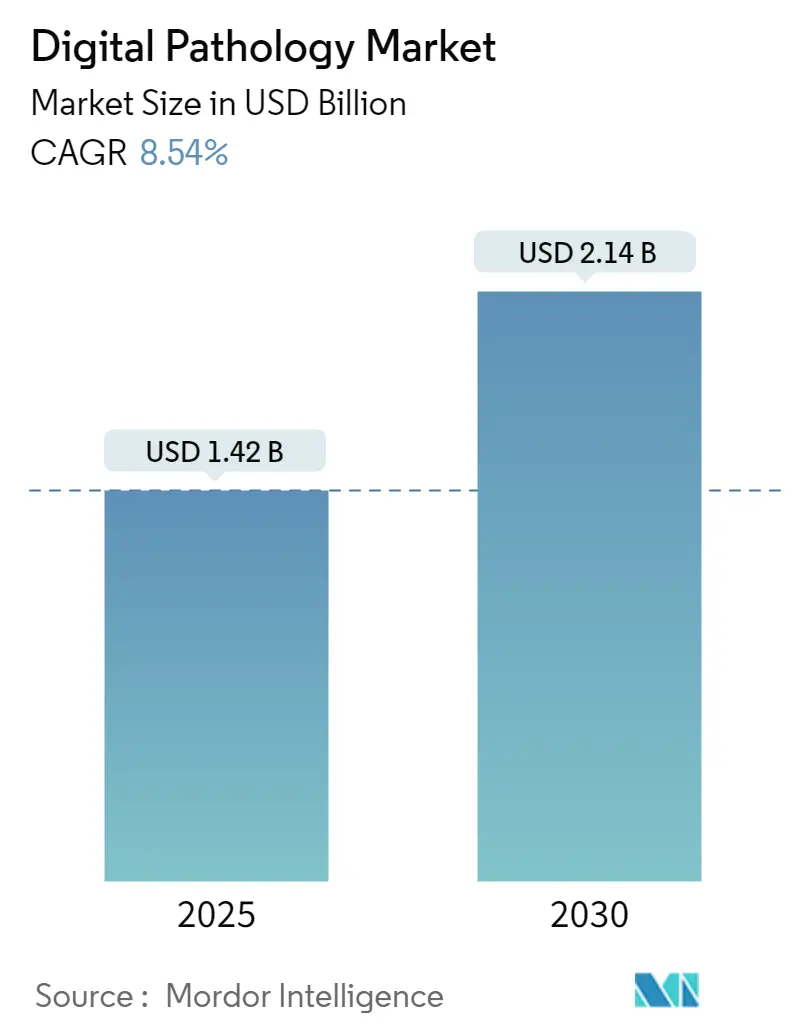

Рынок цифровой патологии оценивается в 1,42 миллиарда долларов США в 2025 году и, согласно прогнозам, достигнет 2,14 миллиарда долларов США к 2030 году, расширяясь с совокупным среднегодовым темпом роста 8,54%. Ускорение связано с регуляторной средой, которая больше не является исследовательской; множественные одобрения FDA переосмыслили полнослайдовую визуализацию из экспериментального инструмента в клинически валидированный стандарт медицинской помощи, тонко заставляя команды по закупкам больниц рассматривать цифровую патологию как базовую инфраструктурную статью расходов, а не как дополнительное улучшение. Эта переприоритизация отражается в бюджетных циклах, где цифровые платформы теперь объединяются с обновлениями радиологических PACS, фактически изменяя внутреннюю политику распределения капитала.

Ключевые выводы отчета

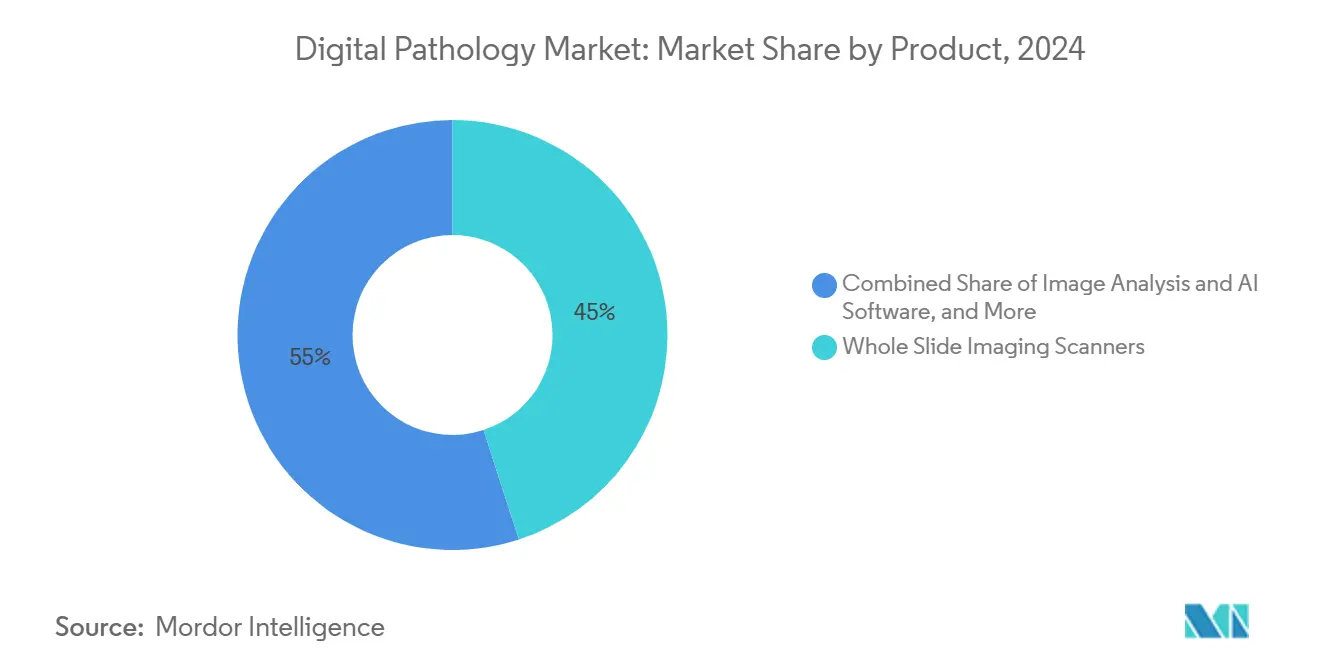

- Сканеры полнослайдового изображения занимали 45% долю рынка в 2024 году, однако программное обеспечение для анализа изображений и ИИ расширяется быстрее, демонстрируя совокупный среднегодовой темп роста 9,5% до 2030 года.

- Визуализация в светлом поле контролирует 82% рынка 2024 года, но флуоресцентные методы опережают с совокупным среднегодовым темпом роста 10,2%.

- Диагностика заболеваний остается доминирующей с долей 55% в 2024 году, однако телепатология и консультации составляют наиболее быстрорастущее применение с совокупным среднегодовым темпом роста 9,9%.

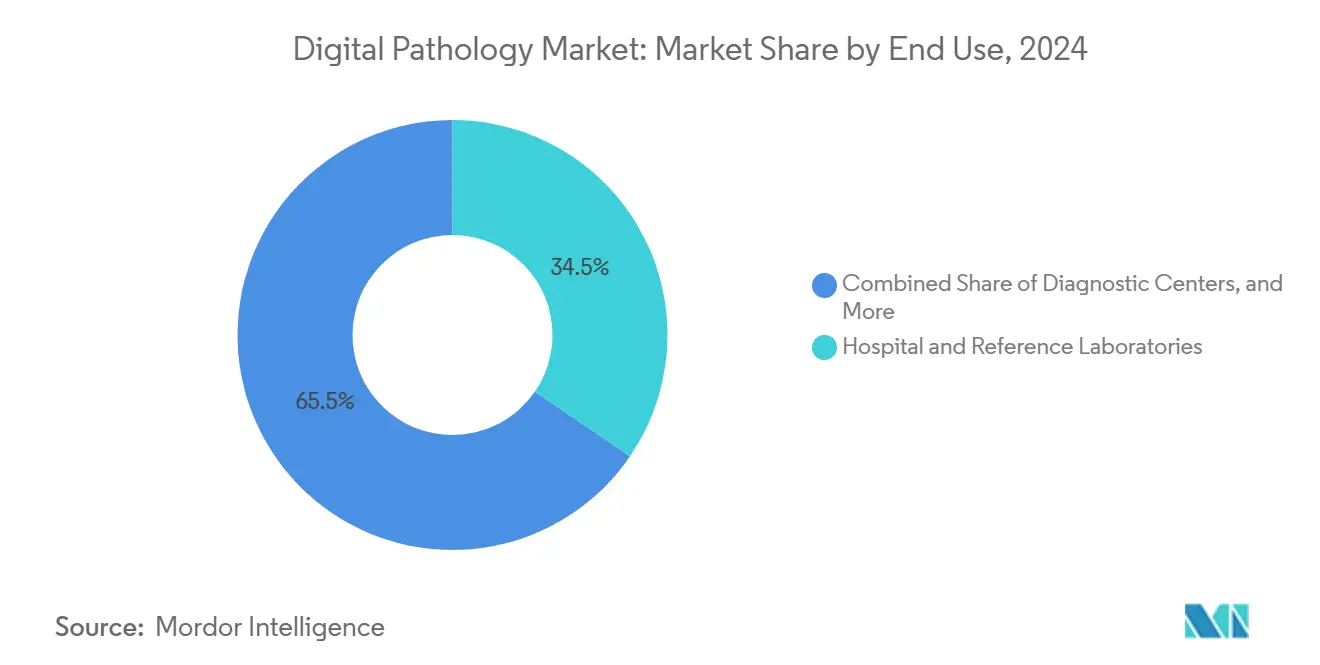

- Больничные и референсные лаборатории составляют 38% выручки 2024 года, но фармацевтические и биотехнологические компании, включая CRO, расширяются быстрее с совокупным среднегодовым темпом роста 9,3%.

- Локальные системы по-прежнему представляют 64% развертываний в 2024 году, однако облачные решения опережают с совокупным среднегодовым темпом роста 10,2%

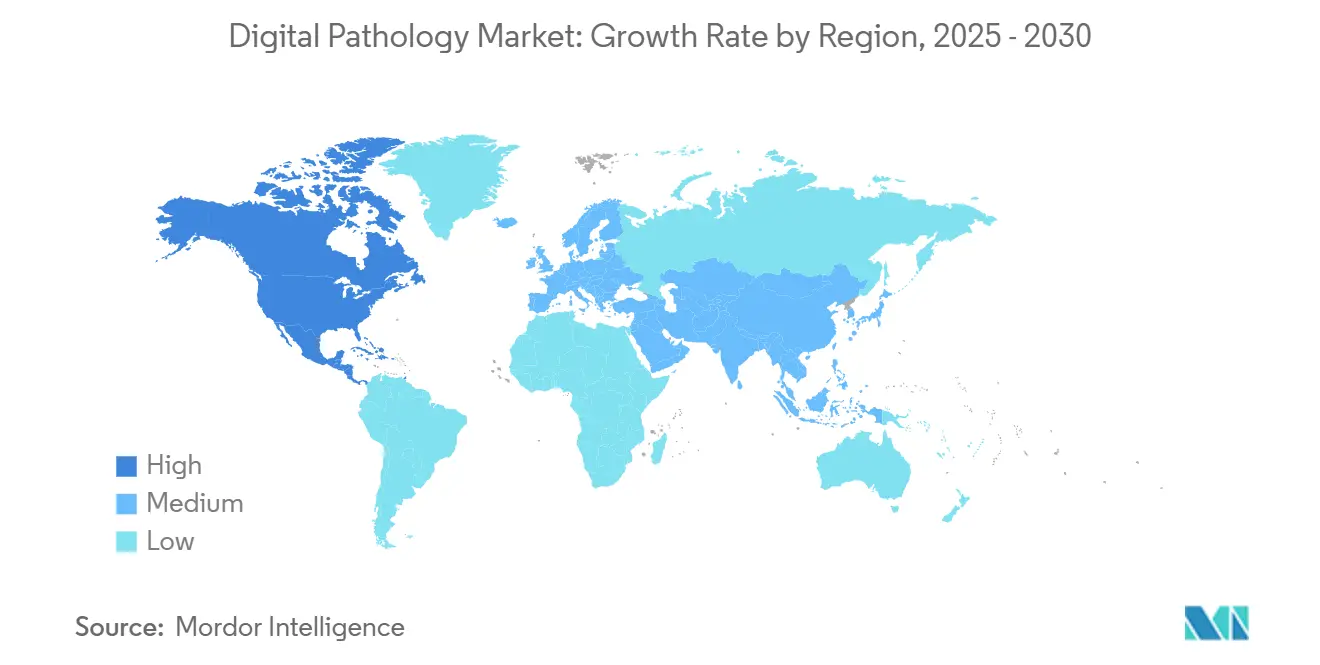

- Северная Америка занимает 46% выручки 2024 года, тогда как Азиатско-Тихоокеанский регион растет с совокупным среднегодовым темпом роста 11%

Тенденции и аналитические данные мирового рынка цифровой патологии

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз совокупного среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Глобальная нехватка патологоанатомов, ускоряющая цифровые рабочие процессы с поддержкой автоматизации | +1.4 % | Северная Америка, Европа, Азиатско-Тихоокеанский регион | Средний срок (2-4 года) |

| Крупномасштабные онкологические и иммунотерапевтические исследования, требующие централизованной оценки биомаркеров на основе изображений | +1.3 % | Северная Америка, Европа | Долгосрочный (≥ 4 лет) |

| Государственная цифровизация здравоохранения и национальные инициативы ИИ, предоставляющие капитальные гранты и регуляторные льготы | +1.2 % | Азиатско-Тихоокеанский регион, Европа | Краткосрочный (≤ 2 лет) |

| Рост сопутствующей диагностики и персонализированных терапий, требующих количественной аналитики изображений тканей в коммерческом масштабе | +1.1 % | Северная Америка, Европа | Долгосрочный (≥ 4 лет) |

| Корпоративные стратегии визуализации, интегрирующие цифровую патологию, радиологию и электронные медицинские карты для программ персонализированной медицины в масштабах больниц | +1.0 % | Глобальный (сети больниц уровня 1) | Средний срок (2-4 года) |

| Растущее количество телеконсультаций, расширяющих доступ к узкоспециализированной экспертизе | +0.9 % | Глобальный (сельские и недостаточно обслуживаемые рынки) | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Глобальная нехватка патологоанатомов: автоматизация становится критически важной

Спрос на гистопатологию продолжает расти даже при сокращении глобального пула патологоанатомов. В Соединенных Штатах прогнозируемое снижение квалифицированных патологоанатомов на 7% к 2030 году сталкивается с 41% всплеском объема образцов, создавая структурное несоответствие рабочей нагрузки, которое интуитивно перенаправляет инвестиции в сторону автоматизации. Страны Азиатско-Тихоокеанского региона сталкиваются с еще более резкими соотношениями, что на практике переводит цифровую патологию из роскоши производительности в операционную защиту от задержек диагностики. Лаборатории, внедряющие инструменты сортировки ИИ, сообщают о 15-25% более быстрой пропускной способности дел, что является не просто эффективностью, но и скрытым рычагом мощности - тем, что руководители все больше ценят как защиту от потери доходов из-за задержек отчетности [1]U.S. Food & Drug Administration. "Digital Pathology Program." FDA, last updated January 2025. Accessed 8 May 2025.. Каскадное следствие заключается в том, что бюджеты цифровой патологии теперь обосновываются на тех же основаниях, что и программы стабилизации рабочей силы, что возвышает их в финансовых моделях системы здравоохранения.

Онкологические клинические исследования: биомаркеры на основе изображений стимулируют centralization

Исследования точной онкологии зависят от количественной аналитики тканей, которую ручная микроскопия не может надежно масштабировать. Растущее большинство биотехнологических спонсоров уже направляет образцы исследований через централизованные хабы цифровой патологии, тем самым стандартизируя конечные точки биомаркеров и одновременно сжимая временные рамки исследований. Экономический эффект заключается в том, что CRO все больше инвестируют в сканеры высокой производительности, чтобы идти в ногу со временем, и параллельно больничные лаборатории обнаруживают новые потоки доходов, субподрядируя работу по исследованиям. Руководители, которые когда-то сомневались в краткосрочной монетизации цифровой патологии, теперь признают, что доходы от клинических исследований могут служить двигателем амортизации для капитального оборудования.

Государственная цифровизация здравоохранения: национальные инициативы ИИ предоставляют капитал

Государственные гранты катализируют широкомасштабные развертывания, которые отдельные учреждения не могли бы финансировать самостоятельно. Программа цифровой патологии Великобритании на 66 миллионов фунтов стерлингов (85 миллионов долларов США) показывает, как государственное финансирование сочетается с регуляторными льготами для сокращения циклов закупок, модель, которую несколько министерств здравоохранения G20 адаптируют для своих собственных дорожных карт ИИ [2]Department of Health and Social Care (United Kingdom). "£66 million Investment in AI Diagnostic Technologies." GOV.UK, published 21 June 2023. Accessed 8 May 2025.. Побочный эффект заключается в том, что проектные конвейеры поставщиков переполнены многобольничными развертываниями, что, в свою очередь, усиливает конкуренцию среди поставщиков сканеров и облачных платформ за объемные контракты. Стратегически поставщики объединяют предложения управляемых услуг - покрывающие техническое обслуживание, гарантии резидентности данных и валидацию ИИ - для соответствия правилам казначейства, которые отдают предпочтение структурам операционных расходов.

Рост сопутствующей диагностики: количественная аналитика в коммерческом масштабе

Регуляторы теперь часто требуют численные доказательства биомаркеров перед одобрением целевых терапий, делая алгоритмическую количественную оценку маркеров, таких как HER2 и PD-L1, незаменимой. Одобренный FDA алгоритм Roche для оценки HER2 подчеркивает, как алгоритмы переходят из исследовательских контекстов в рутинные лабораторные рабочие процессы, усиливая петлю обратной связи, в которой фармацевтический спрос стимулирует принятие больницами, что, в свою очередь, увеличивает вселенную отсканированных слайдов, питающую усовершенствование алгоритмов [3]Roche Diagnostics. "Roche Receives FDA Clearance for VENTANA DP 600 High-Volume Digital Pathology Slide Scanner." Press release, 12 January 2025. Accessed 8 May 2025. Побочный эффект заключается в том, что онкологи начинают ожидать структурированные численные отчеты в патологических отчетах, тонко повышая планку производительности для лабораторий, все еще использующих аналоговую микроскопию.

Телеконсультации: удаленная экспертиза меняет предоставление услуг

Телепатология растет высокими темпами, прежде всего потому, что она монетизирует время специалистов через географические границы. То, что врачи воспринимают как удобную функцию, стало стратегическим инструментом диверсификации доходов для патологоанатомов, позволяя им выставлять счета за вторые мнения без необходимости переезда. Примечательно, что отзывы плательщиков подчеркивают, что рамки возмещения для удаленной патологии развиваются быстрее по сравнению с другими телемедицинскими услугами. Страховщики считают цифровые обзоры слайдов нейтральными по затратам относительно отправки стеклянных слайдов, что приводит к уменьшению тщательной проверки претензий. Эта надежность возмещения побуждает патологоанатомов развивать сети консультаций микроспециализации, отражая тенденции субспециализации, наблюдаемые в радиологии десятилетие назад.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз совокупного среднегодового темпа роста | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокие первоначальные затраты на сканер, хранение и IT-интеграцию, ограничивающие внедрение среди лабораторий среднего уровня и государственных | −0.8 % | Латинская Америка, Африка, Юго-Восточная Азия | Краткосрочный (≤ 2 лет) |

| Отсутствие универсально принятых стандартов совместимости между сканерами, LIS и экосистемами ИИ | −0.7 % | Глобальный | Средний срок (2-4 года) |

| Регулирование суверенитета данных и трансграничной передачи, замедляющее облачные развертывания | −0.6 % | Европа, Ближний Восток и Африка, Азиатско-Тихоокеанский регион | Средний срок (2-4 года) |

| Ограниченные пути возмещения для первичной диагностики цифровых слайдов во многих национальных системах здравоохранения | −0.5 % | Европа (отдельные страны), Азиатско-Тихоокеанский регион, Латинская Америка | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокие первоначальные затраты: лаборатории среднего уровня сталкиваются с барьерами внедрения

Капитальные затраты на парки сканеров, массивы хранения и модернизацию сетей остаются главным препятствием для общественных лабораторий. Одно публично раскрытое исследование Labcorp отмечает, что только около трети клинических лабораторий установили полнослайдовую визуализацию, в основном ссылаясь на финансовые ограничения. Облачные развертывания обещают более низкие барьеры входа, конвертируя фиксированные расходы в модели оплаты по мере использования, но колебания сохраняются вокруг подписного бюджетирования и обязательств по суверенитету данных. Следовательно, поставщики пилотируют гибридные схемы финансирования - сочетающие плату за сканирование с сервисными кредитами - которые имитируют модели аренды реагентов, знакомые клинической химии, подход, который выравнивает стимулы поставщиков с фактическим ростом объема слайдов.

Стандарты совместимости: фрагментация экосистемы препятствует интеграции

Отсутствие универсальных DICOM-эквивалентных стандартов для изображений патологии заставляет директоров по информационным технологиям заниматься разовыми интеграциями, которые усложняют общую стоимость владения. Недавнее одобрение FDA решения Sectra-Leica Biosystems, которое позволяет изображения DICOM для первичной диагностики, намекает на дорожную карту к истинной совместимости plug-and-play [4]Philips N.V. "Philips and AWS Collaborate on Cloud-Based Digital Pathology Solutions." Press release, 3 April 2024. Accessed 8 May 2025. По мере того как больше поставщиков принимают совместимые с DICOM конвейеры, лаборатории предвидят межплатформенные торговые площадки ИИ, похожие на те, что появляются в радиологии. Эта перспектива уже влияет на язык запросов предложений, где больницы все чаще оговаривают требования к будущей защищенности, которые вознаграждают открытые архитектуры.

Сегментный анализ

Продукт: доминирование сканеров маскирует рост программного обеспечения анализа и ИИ

Сканеры полнослайдового изображения занимали 45% долю рынка в 2024 году, однако программное обеспечение для анализа изображений и ИИ расширяется быстрее, демонстрируя совокупный среднегодовой темп роста 9,5% до 2030 года. Эта дихотомия сигнализирует, что оборудование становится входным билетом, в то время как повторяющиеся сервисные доходы - включающие интеграцию рабочих процессов и подписки на алгоритмы ИИ - стимулируют расширение маржи. Для поставщиков стратегическое следствие заключается в том, что пожизненная ценность меньше зависит от первоначальной продажной цены и больше от интенсивности использования после установки, что побуждает к инвестициям в команды успеха клиентов, которые оптимизируют время работы сканера и внедрение ИИ.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Техника визуализации: применения флуоресценции расширяются за пределы исследований

Визуализация в светлом поле контролирует 82% рынка 2024 года, но флуоресцентные методы опережают с совокупным среднегодовым темпом роста 10,2%. Способность флуоресценции к мультиплексному окрашиванию теперь резонирует с врачами, которым нужны мульти-маркерные панели для руководства режимами иммуноонкологии. Поставщики, переводящие флуоресцентные сканеры из исследовательских лабораторий в сертифицированные CLIA рабочие процессы, обнаруживают, что консалтинговые услуги по соответствию требуют премиальную маржу, эффективно компенсируя более низкие объемы аппаратных единиц.

Применение: телепатология стимулирует рост консультаций

Диагностика заболеваний остается доминирующей с долей 55% в 2024 году, однако телепатология и консультации составляют наиболее быстрорастущее применение с совокупным среднегодовым темпом роста 9,9%. Преимущество заключается не просто в сельском доступе; городские академические центры используют телеконсультации для сглаживания дисбаланса кадров между узкоспециализированными командами, тем самым избегая затрат на найм дополнительных патологоанатомов на полную ставку. С точки зрения экономики здравоохранения телепатология уменьшает утечку направлений, сохраняя сложные случаи - и связанные с ними доходы - в сети.

Конечный пользователь: фармацевтические компании ускоряют внедрение

Больничные и референсные лаборатории составляют 38% выручки 2024 года, но фармацевтические и биотехнологические компании, включая CRO, расширяются быстрее с совокупным среднегодовым темпом роста 9,3%. Разработчики лекарств рассматривают цифровую патологию как инструмент ускорения НИОКР - интегрируя аналитику слайдов непосредственно в биоинформатические конвейеры - что, в свою очередь, засеивает инфраструктуру, которая позже мигрирует в коммерческие лаборатории. Стратегические партнерства между фармацевтикой и академическими центрами, следовательно, структурируются с включением оговорок о совместном использовании оборудования, распространяя амортизацию на более широкие базы использования.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Модель развертывания: облачные решения бросают вызов доминированию локальных

Локальные системы по-прежнему представляют 64% развертываний в 2024 году, однако облачные решения опережают с совокупным среднегодовым темпом роста 10,2%. Для многих директоров по информационным технологиям расчет включает взвешивание закона о суверенитете данных против растущего объема хранения - каждое полнослайдовое изображение часто превышает 1 ГБ. Облачные провайдеры отвечают региональными центрами данных и многоуровневым ценообразованием хранения, которое отражает архивирование PACS, тонко трансформируя цифровую патологию из капиталоемкого IT-проекта в аналитическую платформу, ориентированную на операционные расходы. Сотрудничество Philips с Amazon Web Services олицетворяет этот сдвиг, сочетая экспертизу визуализации с гиперскейловой эластичностью philips.

Географический анализ

Северная Америка занимает 46% выручки 2024 года, поддерживаемая проактивным регуляторным климатом. Программа цифровой патологии FDA публикует стандартизированные бенчмарки производительности, что снижает затраты на валидацию для больниц, интегрирующих модули ИИ, и, в свою очередь, поддерживает более быстрые временные рамки запуска. Хотя внедрение глубоко в академических медицинских центрах, общественные больницы внедряют более осторожно, часто через соглашения о совместном использовании образцов, которые позволяют им получать доступ к возможностям цифрового обзора без владения сканерами. Эта совместная модель обеспечивает, что даже меньшие учреждения остаются в сетях медицинского обслуживания на основе стоимости, которые вознаграждают диагностическую согласованность.

Азиатско-Тихоокеанский регион является наиболее быстрорастущим регионом, демонстрируя совокупный среднегодовой темп роста 11% (2025-2030). Национальные планы цифровизации здравоохранения в Китае, Японии и Индии разблокируют бюджет для больниц второго и третьего уровня, руководство которых рассматривает цифровую патологию как технологию скачка. Стратегии поставщиков все больше полагаются на контракты управляемых услуг, которые объединяют сканирование слайдов, облачное архивирование и аренду ИИ - дистиллируя цифровую патологию в ежемесячную плату за случай, которая совпадает с возмещением по подушным выплатам, распространенным в нескольких системах здравоохранения АТЭС. Динамика скачка в регионе также означает, что облачное развертывание часто обходит ограничения устаревших центров данных, производя заметно более короткие временные рамки реализации, чем на западных рынках.

Европа поддерживает солидный импульс, приводимый в движение Германией и Великобританией. Новый регламент ЕС по диагностике in vitro (IVDR) заставляет поставщиков демонстрировать безопасность и производительность алгоритмов, тем самым повышая порог соответствия, но одновременно увеличивая доверие покупателей. Консорциумы больниц в Скандинавии ответили, ведя переговоры по многострановым рамкам закупок, используя коллективную переговорную силу для обеспечения объемных скидок и единых протоколов валидации ИИ. Эти модели общих услуг намекают на будущие континентальные платформы, где данные патологии становятся федеративным исследовательским активом, питающим инициативы персонализированной медицины.

Конкурентная среда

Структура рынка умеренно фрагментирована, с интегрированными конгломератами визуализации - Leica Biosystems от Danaher, Philips и Roche - конкурирующими против специализированных чистых игроков и стартапов ИИ. Последнее одобрение DICOM Sectra-Leica демонстрирует способность действующих игроков выравниваться с регуляторным импульсом, устанавливая высокие планки совместимости, которые должны соответствовать меньшим участникам. Наоборот, проворные стартапы делают акцент на облачных архитектурах и узко сфокусированных алгоритмах ИИ, делая их привлекательными целями приобретения для крупных поставщиков, стремящихся закрыть пробелы в портфолио. Возникающая конкурентная ось - это предоставление торговых площадок алгоритмов: платформ, которые курируют сторонние инструменты ИИ, проверенные для клинического использования, эффективно трансформируя поставщиков сканеров в операторов магазинов приложений.

Лидеры индустрии цифровой патологии

-

Nikon Corporation

-

Hamamatsu Photonics KK

-

Mikroscan Technologies Inc.

-

3DHistech Ltd

-

Danaher Corporation (Leica Biosystems Nussloch GmbH)

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние развития в индустрии

- Январь 2025: Roche получила одобрение FDA для своего высокообъемного сканера слайдов VENTANA DP 600 с возможностью 240 слайдов, усиливая свою экосистему Digital Pathology Dx.

- Июнь 2024: Quest Diagnostics приобрела лабораторию PathAI в Мемфисе для инсорсинга аналитики слайдов на основе ИИ и усиления линий онкологических услуг.

- Май 2024: Пакет анализа изображений ИИ Aiforia Technologies стал доступен на Google Cloud Marketplace, упрощая глобальные закупки.

Масштаб глобального отчета о рынке цифровой патологии

Согласно масштабу отчета, цифровая патология включает приобретение, управление, обмен и интерпретацию патологической информации, которая включает слайды и данные в цифровой среде. Цифровые слайды создаются, когда стеклянные слайды захватываются сканирующим устройством, чтобы предложить изображение высокого разрешения для просмотра на экране компьютера или мобильном устройстве. Рынок цифровой патологии сегментирован по продукту (сканер, программное обеспечение, системы хранения и другие продукты), применению (диагностика заболеваний, открытие лекарств, образование и обучение), конечному пользователю (фармацевтические, биотехнологические компании и CRO, больничные и референсные лаборатории и другие конечные пользователи) и географии (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток и Африка и Южная Америка). Отчет также охватывает расчетные размеры рынка и тенденции для 17 стран в основных регионах по всему миру. Отчет предлагает стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| Сканеры полнослайдового изображения |

| Программное обеспечение для анализа изображений и ИИ |

| Системы связи и хранения |

| Системы управления слайдами и аксессуары |

| Светлое поле |

| Флуоресценция |

| Диагностика заболеваний |

| Открытие лекарств и сопутствующая диагностика |

| Телепатология и консультации |

| Образование и обучение |

| Обеспечение качества и архивирование |

| Больничные и референсные лаборатории |

| Фармацевтические и биотехнологические компании и CRO |

| Диагностические центры |

| Другие конечные пользователи |

| Локальные |

| Облачные / SaaS |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток | ССЗ |

| Южная Африка | |

| Остальной Ближний Восток | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По продукту | Сканеры полнослайдового изображения | |

| Программное обеспечение для анализа изображений и ИИ | ||

| Системы связи и хранения | ||

| Системы управления слайдами и аксессуары | ||

| По технике визуализации | Светлое поле | |

| Флуоресценция | ||

| По применению | Диагностика заболеваний | |

| Открытие лекарств и сопутствующая диагностика | ||

| Телепатология и консультации | ||

| Образование и обучение | ||

| Обеспечение качества и архивирование | ||

| По конечному пользователю | Больничные и референсные лаборатории | |

| Фармацевтические и биотехнологические компании и CRO | ||

| Диагностические центры | ||

| Другие конечные пользователи | ||

| По модели развертывания | Локальные | |

| Облачные / SaaS | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток | ССЗ | |

| Южная Африка | ||

| Остальной Ближний Восток | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Насколько велик рынок цифровой патологии?

Ожидается, что размер рынка цифровой патологии достигнет 1,42 миллиарда долларов США в 2025 году и будет расти с совокупным среднегодовым темпом роста 8,54% до 2,14 миллиарда долларов США к 2030 году.

Какой регион занимает наибольшую долю рынка?

Северная Америка лидирует с примерно 46% долей мирового дохода в 2024 году, поддерживаемая благоприятной регуляторной средой.

Кто являются ключевыми игроками на рынке цифровой патологии?

Nikon Corporation, Hamamatsu Photonics KK, Mikroscan Technologies Inc., 3DHistech Ltd и Danaher Corporation (Leica Biosystems Nussloch GmbH) являются основными компаниями, работающими на рынке цифровой патологии.

Какой регион растет быстрее всего на рынке цифровой патологии?

Ожидается, что Азиатско-Тихоокеанский регион будет расти с наивысшим совокупным среднегодовым темпом роста в прогнозный период (2025-2030).

Какая модель развертывания растет быстрее всего?

Облачные/SaaS платформы расширяются с совокупным среднегодовым темпом роста 10,2% до 2030 года, бросая вызов доминированию локальных решений.

Почему фармацевтические компании активно инвестируют в цифровую патологию?

Разработчики лекарств используют цифровую патологию для количественной оценки биомаркеров и стратификации пациентов, ускоряя исследования точной онкологии и разработку сопутствующей диагностики.

Последнее обновление страницы: