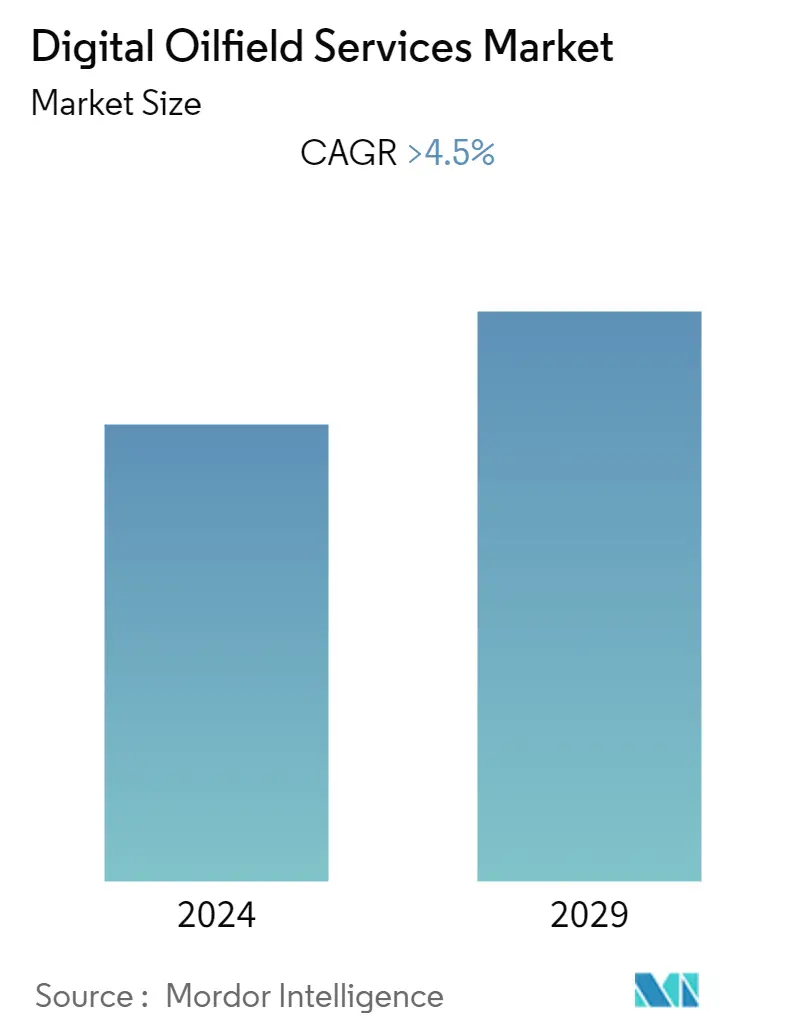

Размер рынка цифровых нефтесервисных услуг

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 4.50 % |

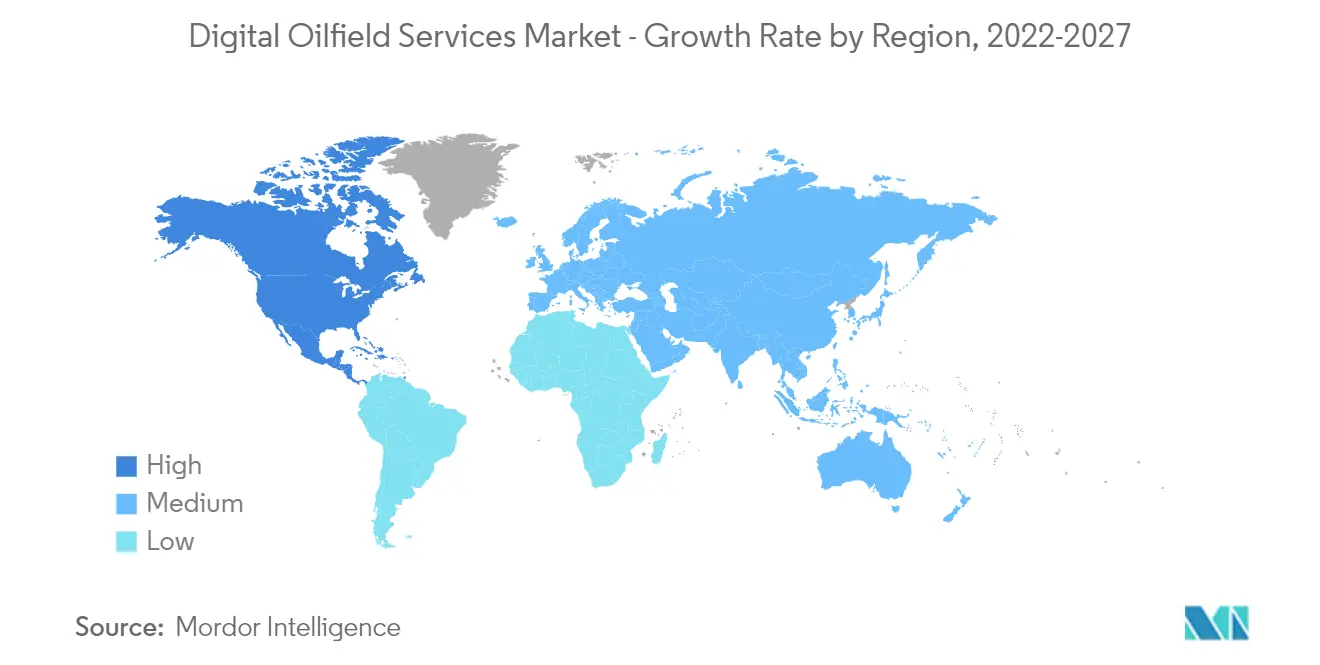

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация Рынка | Середина |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка цифровых нефтесервисных услуг

Ожидается, что в течение прогнозируемого периода 2022-2027 годов годовой темп роста мирового рынка цифровых нефтесервисных услуг составит около 4,5%. Из-за пандемии COVID-19 в нефтегазовой отрасли наблюдалось значительное снижение спроса из-за карантина и ограничений, введенных правительствами во всем мире. Кроме того, вспышка COVID-19 в первом квартале 2020 года привела к задержке реализации крупных буровых проектов во всем мире. Например, в апреле 2020 года компания Beach Energy направила компании Diamond Offshore уведомление о прекращении ее годовой программы морского бурения в бассейне Отуэй в Южной Австралии с использованием полупогружной установки Ocean Onyx, сославшись на логистические трудности, вызванные пандемией COVID-19.. Сценарий нестабильных цен на нефть переключил внимание крупных нефтегазовых компаний на внедрение цифровых решений, которые обеспечивают немедленную выгоду в снижении затрат, таких как облачные технологии и Интернет вещей (IoT), которые, в свою очередь, стимулируют цифровое развитие. рынок нефтесервисных услуг. Более того, операторы нефти и газа стремятся к максимальной добыче на зрелых месторождениях, а цифровое нефтяное месторождение является жизнеспособным решением, которое помогает быстро и эффективно планировать методы внутрискважинных работ, тем самым стимулируя развитие мирового рынка. Однако ожидается, что кибератаки и отсутствие финансирования в процессе автоматизации нефтегазовой отрасли будут сдерживать глобальный рынок цифровых нефтесервисных услуг.

Сегмент оптимизации резервуара, который включает в себя подготовку стратегии разведки и разработки на основе данных, полученных на всех этапах жизненного цикла нефтяного или газового месторождения, повышает спрос на цифровые нефтяные месторождения и будет стимулировать рынок в течение прогнозируемого периода.

По данным Фонда защиты окружающей среды (EDF), мировая нефтегазовая отрасль теряет до 34 миллиардов долларов США в год из-за утечек, выбросов и сжигания метана. Для сокращения выбросов метана цифровая трансформация управления метаном, вероятно, создаст огромные возможности для рынка цифровых нефтесервисных услуг.

Ожидается, что из-за рекордно высокого уровня добычи, увеличения морской деятельности и добычи на сланцевых месторождениях Северная Америка останется крупнейшим рынком в течение прогнозируемого периода с максимальным спросом со стороны США.

Тенденции рынка цифровых нефтесервисных услуг

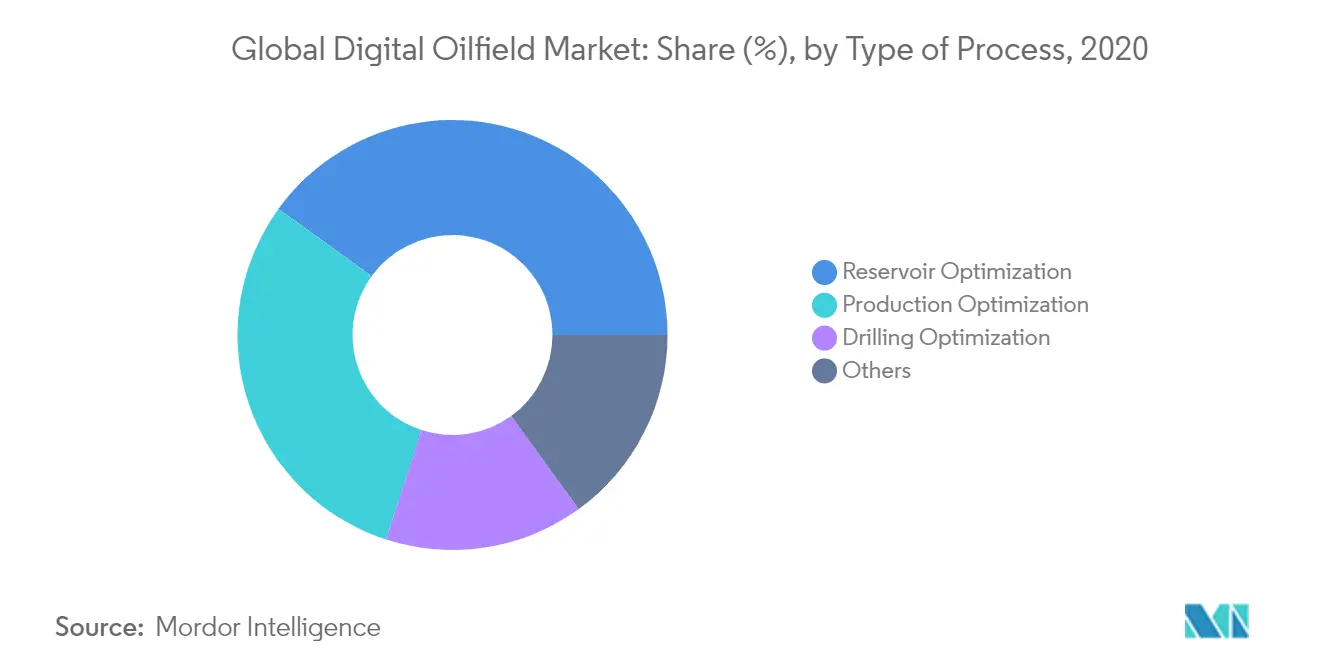

Сегмент оптимизации резервуаров будет доминировать на рынке

Ожидалось, что подсегмент оптимизации резервуаров будет доминировать на мировом рынке цифровых нефтесервисных услуг со значительной долей в 40% в 2020 году.

Оптимизация резервуара включает обработку данных, полученных в ходе сейсмических исследований, геофизическую оценку, оценку пластового флюида, данные бурения и данные добычи.

Службы анализа больших данных помогают анализировать данные во время этого процесса разными способами, например, находить тенденции в данных и выявлять аномалии, среди прочего, что, в свою очередь, помогает снизить неопределенность, а также сэкономить время в процессе за счет повышения производительности рабочей силы и, что более важно, позволяет лучше принимать решения.

Решения, принятые в ходе оптимизации пласта, влияют на срок эксплуатации месторождения. Таким образом, сокращение количества ошибок в процессе может сэкономить значительную сумму денег эксплуатирующей компании на протяжении всего срока эксплуатации месторождения.

Растущая геологоразведочная деятельность в оффшорном регионе и увеличение добычи в пермском регионе Техаса и Федеральном Мексиканском заливе требуют оптимизации коллектора для обеспечения максимальной добычи. Например, в сентябре 2020 года Barron Petroleum объявила об открытии скважины в округе Валь-Верде, штат Техас, где было обнаружено около 417 (миллиардов кубических футов) запасов нефти и газа (74,2 миллиона баррелей).

Таким образом, с увеличением спроса на оптимизацию резервуаров ожидается, что мировой рынок цифровых нефтесервисных услуг будет расти в течение прогнозируемого периода.

Северная Америка будет доминировать на рынке

Северная Америка доминировала на рынке цифровых нефтесервисных услуг в 2020 году и, как ожидается, продолжит свое доминирование в ближайшие годы. В состав региона входят крупные нефтегазовые страны, обладающие одними из крупнейших запасов нефти в мире, что позволяет компаниям использовать методы цифровизации для повышения эффективности производства.

В этом регионе развивается нефтегазовая промышленность; следовательно, ожидается, что в ближайшие годы многие зрелые нефтяные месторождения станут цифровыми и, таким образом, станут движущей силой мирового рынка.

Что касается политики и государственной поддержки, федеральное правительство США объявило аукцион площадью более 80,9 миллиона акров земли, которая будет сдана в аренду для добычи нефти и газа в 2021 году.

Кроме того, недавнее развитие сланцевых месторождений, горизонтального бурения и гидроразрыва привело к резкому увеличению спроса в стране на развертывание цифровых нефтесервисных услуг. Например, в 2020 году сообщалось о расширении и открытии 92 миллионов баррелей новых доказанных запасов сырой нефти, в основном благодаря операторам, бурящим горизонтальные скважины в бассейне Уинта, штат Колорадо, США.

Ожидается, что эти разработки будут стимулировать морскую разведку и добычу, и, следовательно, спрос на цифровые решения для нефтяных месторождений, вероятно, увеличится в будущем.

Кроме того, ожидается, что активизация деятельности по разработке морских месторождений в Мексиканском заливе и соблюдение правил охраны труда и техники безопасности будут стимулировать рынок цифровых нефтесервисных услуг в течение прогнозируемого периода в регионе.

Обзор отрасли цифровых нефтесервисных услуг

Рынок цифровых нефтесервисных услуг умеренно фрагментирован. В число ключевых игроков на этом рынке входят компании Baker Hughes, Schlumberger Ltd, Weatherford International Ltd, Siemens Energy AG, Halliburton Company и Kongsberg Gruppen AS и другие.

Лидеры рынка цифровых нефтесервисных услуг

-

Halliburton Company

-

Schlumberger Ltd.

-

Siemens Energy AG

-

Baker Hughes Company

-

Weatherford International Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка цифровых нефтесервисных услуг

В январе 2022 года нефтесервисная компания Petrofac объявила о продлении пятилетнего контракта на управление скважинами и услуги оператора скважин с NEO Energy. По контракту компания предоставит пятилетнюю основу для управления скважинами и поддержки операторов скважин для 27 скважин на месторождениях Аффлек, Баллох, Думбартон, Лохранза и Финлагган, расположенных в центральной части Северного моря, Великобритания.

В декабре 2021 года компания Weatherford International PLC объявила о заключении трехлетнего контракта на цифровое нефтяное месторождение от Кувейтской нефтяной компании (KOC), поскольку она стремится поддержать стратегию цифровой трансформации KOC на месторождении тяжелой нефти Северного Кувейта путем развертывания своей интегрированной платформы совершенствования предприятия. по КОК.

Отчет о рынке цифровых нефтесервисных услуг – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Прогноз размера рынка и спроса в миллиардах долларов США до 2027 года

4.3 Прогноз капитальных затрат на суше и на море (CAPEX) в миллиардах долларов США до 2027 года

4.4 Прогноз капитальных затрат шельфового сектора (CAPEX) в миллиардах долларов США по регионам до 2027 года

4.5 Прогноз капитальных затрат морского сектора (CAPEX) в миллиардах долларов США по глубине воды до 2027 года

4.6 Последние тенденции и события

4.7 Государственная политика и постановления

4.8 Динамика рынка

4.8.1 Драйверы

4.8.2 Ограничения

4.9 Анализ цепочки поставок

4.10 Анализ пяти сил Портера

4.10.1 Рыночная власть поставщиков

4.10.2 Переговорная сила потребителей

4.10.3 Угроза новых участников

4.10.4 Угроза заменителей продуктов и услуг

4.10.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип процесса

5.1.1 Оптимизация резервуара

5.1.2 Оптимизация производства

5.1.3 Оптимизация бурения

5.1.4 Другие типы процессов

5.2 География

5.2.1 Северная Америка

5.2.2 Европа

5.2.3 Азиатско-Тихоокеанский регион

5.2.4 Южная Америка

5.2.5 Ближний Восток и Африка

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 Baker Hughes Company

6.3.2 Halliburton Company

6.3.3 Schlumberger Limited

6.3.4 Уэзерфорд Интернэшнл ПЛС

6.3.5 Siemens Energy AG

6.3.6 Rockwell Automation

6.3.7 Honeywell International Inc.

6.3.8 Kongsberg Gruppen AS

6.3.9 Emerson Electric Co.

6.3.10 Pason Systems Inc.

6.3.11 Accenture PLC

6.3.12 IBM Corporation

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли цифровых нефтесервисных услуг

Отчет о рынке цифровых нефтесервисных услуг включает в себя:.

| Тип процесса | ||

| ||

| ||

| ||

|

| География | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка цифровых нефтесервисных услуг

Каков текущий размер рынка цифровых нефтесервисных услуг?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка цифровых нефтесервисных услуг составит более 4,5%.

Кто являются ключевыми игроками на рынке цифровых нефтесервисных услуг?

Halliburton Company, Schlumberger Ltd., Siemens Energy AG, Baker Hughes Company, Weatherford International Ltd. — основные компании, работающие на рынке цифровых нефтесервисных услуг.

Какой регион на рынке цифровых нефтесервисных услуг является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет наибольшую долю на рынке цифровых нефтесервисных услуг?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка цифровых нефтесервисных услуг.

Какие годы охватывает рынок цифровых нефтесервисных услуг?

В отчете рассматривается исторический размер рынка цифровых нефтесервисных услуг за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка цифровых нефтесервисных услуг на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли цифровых технологий нефтяных месторождений

Статистические данные о доле, размере и темпах роста доходов на рынке цифровых технологий нефтяных месторождений в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ технологий цифровых месторождений включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.