| Период исследования | 2019 - 2029 |

| Размер Рынка (2024) | USD 11.56 Billion |

| Размер Рынка (2029) | USD 22.30 Billion |

| CAGR (2024 - 2029) | 14.04 % |

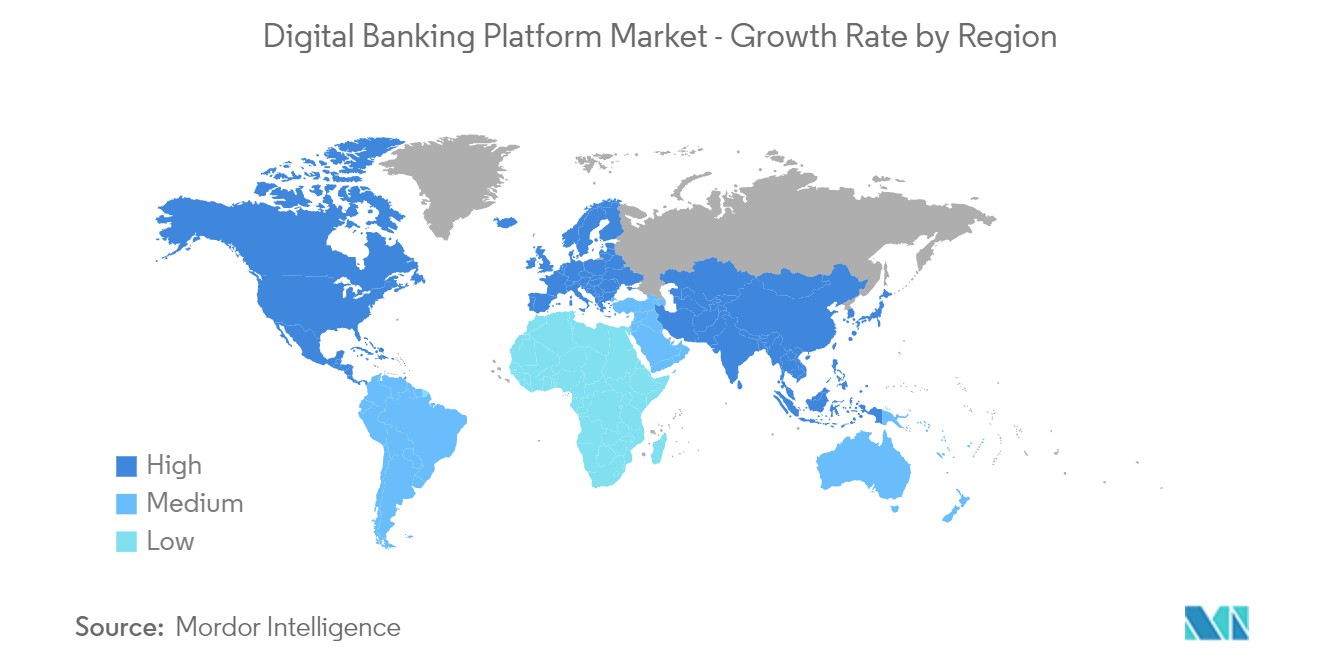

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

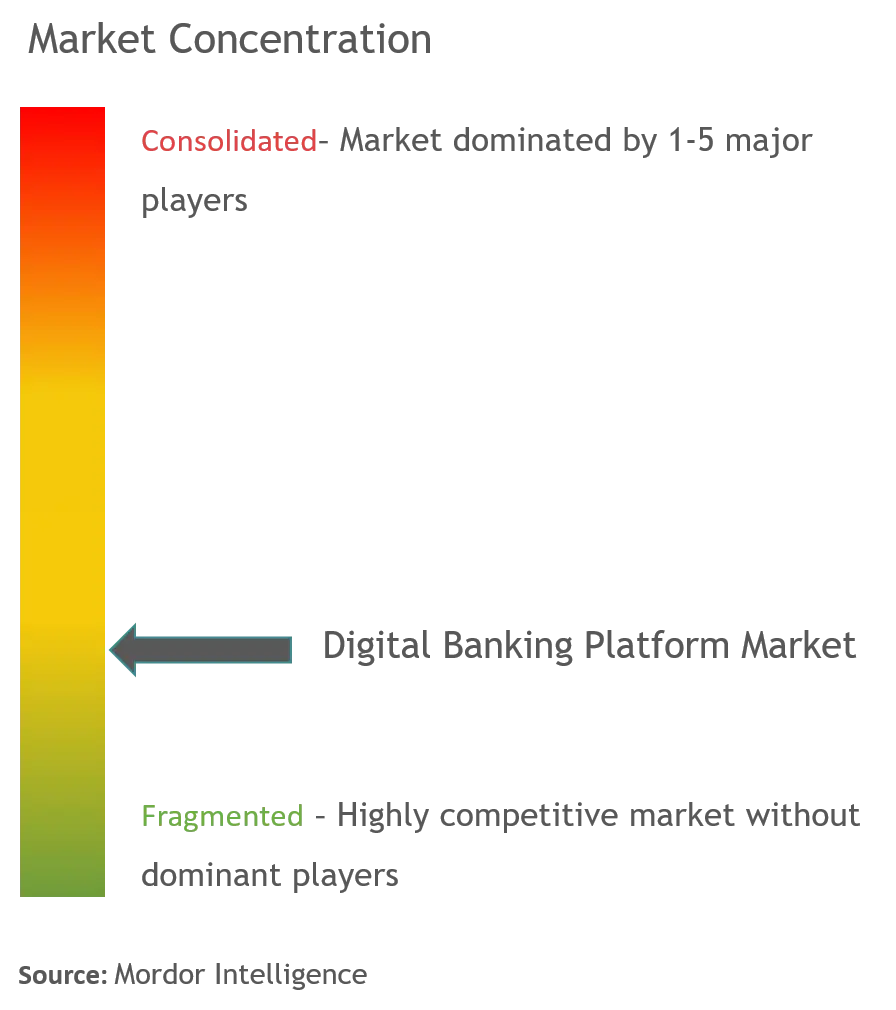

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка цифровых банковских платформ

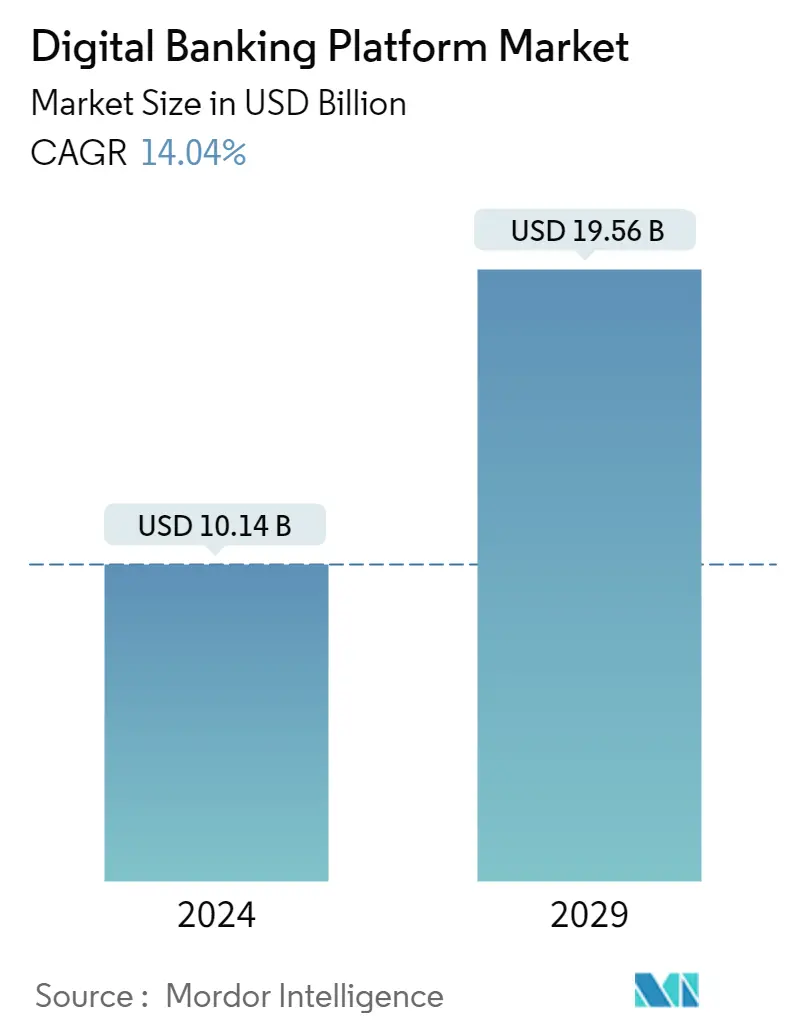

Объем рынка цифровых банковских платформ оценивается в 10,14 млрд долларов США в 2024 году и, как ожидается, достигнет 19,56 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 14,04% в течение прогнозируемого периода (2024-2029 гг.).

Банковская отрасль быстро переживает цифровую трансформацию, и потребителям нужны умные мобильные устройства и цифровые банковские услуги. Это некоторые из основных факторов, которые способствуют росту рынка.

- Большинство банков предпочитают платформы цифрового банкинга из-за различных предлагаемых преимуществ, таких как снижение затрат на ИТ, быстрое время выхода на рынок, открытый банкинг, готовые, но настраиваемые возможности, омниканальное обслуживание клиентов и микросервисная архитектура, и т. д. немного. Например, в декабре 2022 года Deloitte объявила о сотрудничестве с AWS для решения хронической проблемы в банковской сфере перехода к цифровым системам, которые охватывают клиентский интерфейс и операции бэк-офиса.

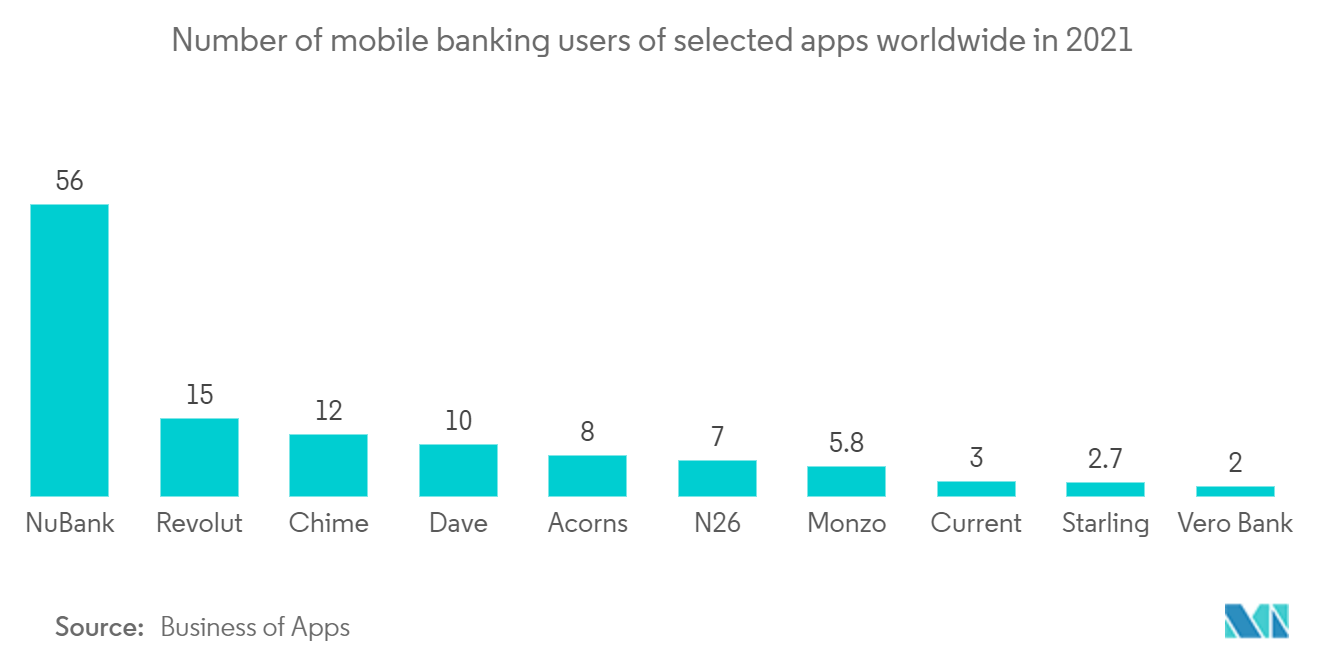

- Хотя необанки по-прежнему являются нишевым рынком, они демонстрируют более высокие темпы роста доли рынка и обслуживают клиентов примерно за одну треть стоимости традиционных банков. Финтех-компании нацелены на прибыльные ниши в цепочке создания стоимости. Крупные технологические игроки с их обширными клиентскими базами представляют реальную угрозу, а некоторые традиционные игроки вкладывают значительные средства в инновации, оттесняя отстающих в тень.

- Однако такие проблемы, как интеграция цифровых банковских платформ с устаревшими системами, сбои в сети и проблемы безопасности, могут привести к серьезным потерям банков и, следовательно, такие факторы могут препятствовать росту рынка.

- В результате кризиса, вызванного Covid-19, произошел рост активности онлайн-банкинга, в частности, увеличение количества цифровых транзакций и снижение количества поездок в обычные отделения. Пандемия вынудила отдельных потребителей, а также корпорации, которые когда-то сопротивлялись онлайн-банкингу, принять приложения цифрового банкинга в качестве новых услуг по умолчанию. Пандемия привела к повышению удобства для потребителей, что может привести к росту спроса в долгосрочной перспективе. Что касается вендоров, то большинство поставщиков концентрируются на привлечении клиентов, предоставляя услуги, востребованные в трудные времена.

Тенденции рынка цифровых банковских платформ

Увеличение использования облачных платформ для ускорения роста рынка

- В январе 2023 года цифровой банк на Филиппинах GoTyme Bank в сотрудничестве со всемирной платформой облачного банкинга Mambu создал инновационное решение для цифрового банкинга, направленное на расширение доступа филиппинцев к высококачественным финансовым услугам.

- Многие банки предпочитают сокращать затраты на ИТ-инфраструктуру, необходимую для локальной установки, за счет использования облачных сервисов, которые позволяют им быстро развертывать новые продукты и масштабировать инфраструктуру, быстрее обслуживать более широкую клиентскую базу с различными потребностями и быстро управлять увеличение платежей в реальном времени при обеспечении соответствия стандартам и безопасности.

- Поскольку абонентская плата выплачивается поставщику SaaS, затраты на обслуживание системы и проблемы с устаревшими технологиями сокращаются. Вместо того, чтобы тратить небольшое состояние на ИТ, SaaS предоставляет банкам возможность перераспределять бюджеты, чтобы они могли сосредоточиться на инновациях, удовлетворении клиентов и росте бизнеса.

- Использование облака также помогло платформам мобильного банкинга предложить гибкий пользовательский интерфейс (UI) и поддержать весь банковский путь клиентов банка, начиная с регистрации и заканчивая транзакционными банковскими запросами, на их мобильных устройствах. Банки быстро внедряют платформы мобильного банкинга в связи с изменением их предпочтений в пользу мобильного банкинга.

- Более того, более широкое внедрение сторонних приложений для платежей в реальном времени, таких как Whatsapp Pay и PhonePay, привело к увеличению спроса банков на надежную инфраструктуру для бесперебойного выполнения транзакций UPI. Например, Visa недавно завершила сделку по приобретению Plaid, финтех-стартапа, который позволяет приложениям легко и мгновенно подключаться к банковским счетам клиентов за 5,3 миллиарда долларов США. Подобные технологические сдвиги привели к увеличению спроса на облачную инфраструктуру в индустрии цифрового банкинга.

Ожидается, что Северная Америка будет владеть основной долей

- Многие из крупнейших банков находятся в Северной Америке, и это основная причина роста рынка цифровых банковских платформ. Цифровые банковские компании в регионе предлагают программное обеспечение как услугу, позволяющую превратить устаревшие системы в цифровые. Например, Temenos помогает новым цифровым банкам США начать работу за 90 дней, предлагая наиболее функционально богатое и технологически продвинутое комплексное предложение цифрового банкинга SaaS.

- Платформы цифрового банкинга становятся все более популярными, поскольку технология блокчейна, повышающая безопасность, используется все больше и больше, особенно в секторе BSFI. Этот фактор способствует росту рынка в стране. Многие компании разрабатывают облачные цифровые банковские платформы на основе блокчейна.

- Северная Америка также является одним из самых инновационных и первых мест использования облака. Поставщики облачной инфраструктуры имеют прочные позиции в регионе, что помогает рынку расти еще больше.

- Устойчивый рост использования цифровых банковских платформ следует за аналогичным ростом использования финтех-приложений, которые примечательны тем, что являются одним из самых быстрорастущих типов приложений в США. Из-за глобальной пандемии коронавируса (COVID-19) люди в США стали больше оставаться дома и больше пользоваться телефонами. Это привело к увеличению количества цифровых банковских услуг во всем регионе.

Обзор отрасли цифровых банковских платформ

Рынок цифровых банковских платформ движется к фрагментации. Это происходит из-за выхода на рынок компаний и решений, что создает фрагментированную среду в экосистеме цифрового банкинга. Однако благодаря технологическим достижениям и инновациям в продукции компании среднего и малого бизнеса увеличивают свое присутствие на рынке за счет заключения новых контрактов и партнерских отношений.

В январе 2023 года Axis Bank в сотрудничестве с OPEN предоставил своим клиентам, в том числе предприятиям малого и среднего бизнеса, фрилансерам, домашним предпринимателям, влиятельным лицам и другим, полностью собственный цифровой текущий счет. Это сотрудничество предоставляет более широкому бизнес-сообществу доступ к комплексному банковскому опыту Axis Bank и комплексным возможностям финансовой автоматизации OPEN для бизнес-администрирования, таких как платежи, бухгалтерский учет, расчет заработной платы, соблюдение требований, управление расходами и другие услуги.

В ноябре 2022 года Capco и Savana объявили, что будут работать вместе стратегически, чтобы ускорить трансформацию банков и стимулировать постоянные инновации в цифровых продуктах. Это партнерство поможет банкам преодолеть технические проблемы, с которыми они сталкиваются при удовлетворении растущих ожиданий и потребностей клиентов в обеспечении бесперебойного современного омниканального обслуживания.

Лидеры рынка цифровых банковских платформ

-

Oracle Corporation

-

SAP SE

-

Tata Consultancy Services Limited

-

Temenos Headquarters SA

-

Worldline SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка цифровых банковских платформ

- Январь 2023 г. Next Bank, тайваньский цифровой банк, запустил Temenos. Next Bank может быстро и эффективно выводить продукты на рынок с помощью открытой платформы Temenos. Банк намерен со временем добавить услуги по обмену иностранной валюты, такие как услуги денежных переводов для рабочих-мигрантов и инструменты управления активами. Next Bank, работающий на базе Temenos, намерен быстро расширить число пользователей примерно до 300 000 в течение девяти месяцев после своего запуска.

- Декабрь 2022 г. Wells Fargo представила универсальный портал цифрового банкинга для своих корпоративных инвестиционных и коммерческих банковских клиентов. С этим запуском компания надеется использовать искусственный интеллект и машинное обучение (ИИ и МО) для предоставления организациям индивидуальных корпоративных и коммерческих финансовых услуг с учетом их уникальных потребностей.

Сегментация отрасли цифровых банковских платформ

Традиционный банк может стать полностью цифровым банком с помощью цифровой банковской платформы. Эти платформы помогают расширить возможности цифровизации банка с точки зрения ориентации на клиентов, внутренней оптимизации и готовности экосистемы и, таким образом, поддерживают долгосрочную цифровую трансформацию банка через -готовые возможности и гибкая архитектура.

Рынок цифровых банковских платформ сегментирован по развертыванию (облако, локально), типу (корпоративный банкинг, розничный банкинг) и географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Латинская Америка, Ближний Восток и Африка).

Размеры рынка и прогнозы представлены в стоимостном выражении (млн долларов США) для всех вышеперечисленных сегментов.

| По развертыванию | Облако |

| Локально | |

| По типу | Корпоративный банкинг |

| Розничные банковские услуги | |

| География | Северная Америка |

| Азиатско-Тихоокеанский регион | |

| Европа | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка цифровых банковских платформ

Насколько велик рынок цифровых банковских платформ?

Ожидается, что объем рынка цифровых банковских платформ достигнет 10,14 млрд долларов США в 2024 году, а среднегодовой темп роста составит 14,04% и достигнет 19,56 млрд долларов США к 2029 году.

Каков текущий размер рынка цифровых банковских платформ?

Ожидается, что в 2024 году объем рынка цифровых банковских платформ достигнет 10,14 млрд долларов США.

Кто являются ключевыми игроками на рынке цифровых банковских платформ?

Oracle Corporation, SAP SE, Tata Consultancy Services Limited, Temenos Headquarters SA, Worldline SA — основные компании, работающие на рынке цифровых банковских платформ.

Какой регион на рынке цифровых банковских платформ является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет наибольшую долю на рынке Цифровые банковские платформы?

В 2024 году на долю Северной Америки будет приходиться наибольшая доля рынка цифровых банковских платформ.

Какие годы охватывает рынок цифровых банковских платформ и каков был размер рынка в 2023 году?

В 2023 году объем рынка цифровых банковских платформ оценивался в 8,89 млрд долларов США. В отчете рассматривается исторический размер рынка цифровых банковских платформ за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка цифровых банковских платформ на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Information Technology Reports

Popular Technology, Media and Telecom Reports

Отчет об отрасли цифровых банковских платформ

Статистические данные о доле рынка цифровой банковской платформы в 2024 году, ее размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ цифровой банковской платформы включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.