Анализ рынка нефтеперевозчиков

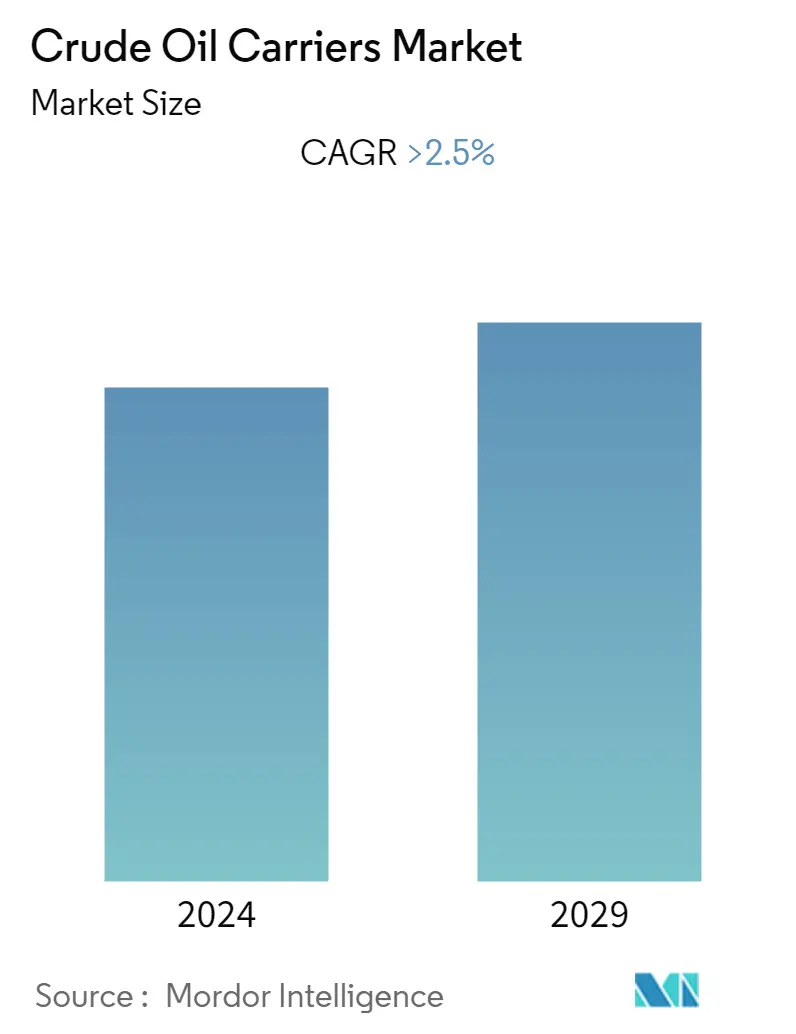

Ожидается, что на рынке нефтеперевозчиков среднегодовой темп роста составит более 2,5% в течение прогнозируемого периода.

- Нефтевозы или танкеры — это специализированные суда, построенные для перевозки углеводородных жидкостей, от сырой нефти до продуктов нефтепереработки.

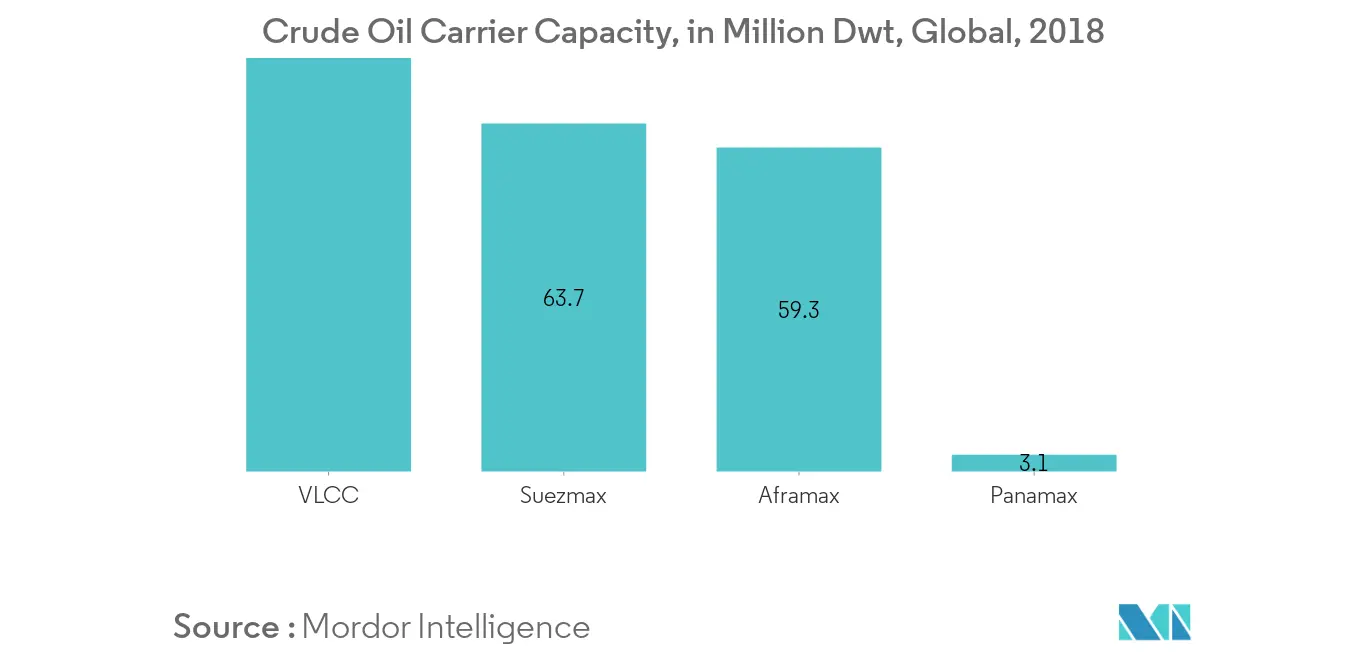

- Авианосцы в основном разделяются по дедвейту в тоннах (дедвейт) и подразделяются на Panamax (55 000–84 999 дедвейт), Aframax (85 000–124 999 дедвейт), Suezmax (дедвейт 125 000–199 999 тонн) и очень крупные перевозчики сырой нефти / сверхбольшие. Нефтевозы (дедвейтом 200 000–3 200 000+ тонн).

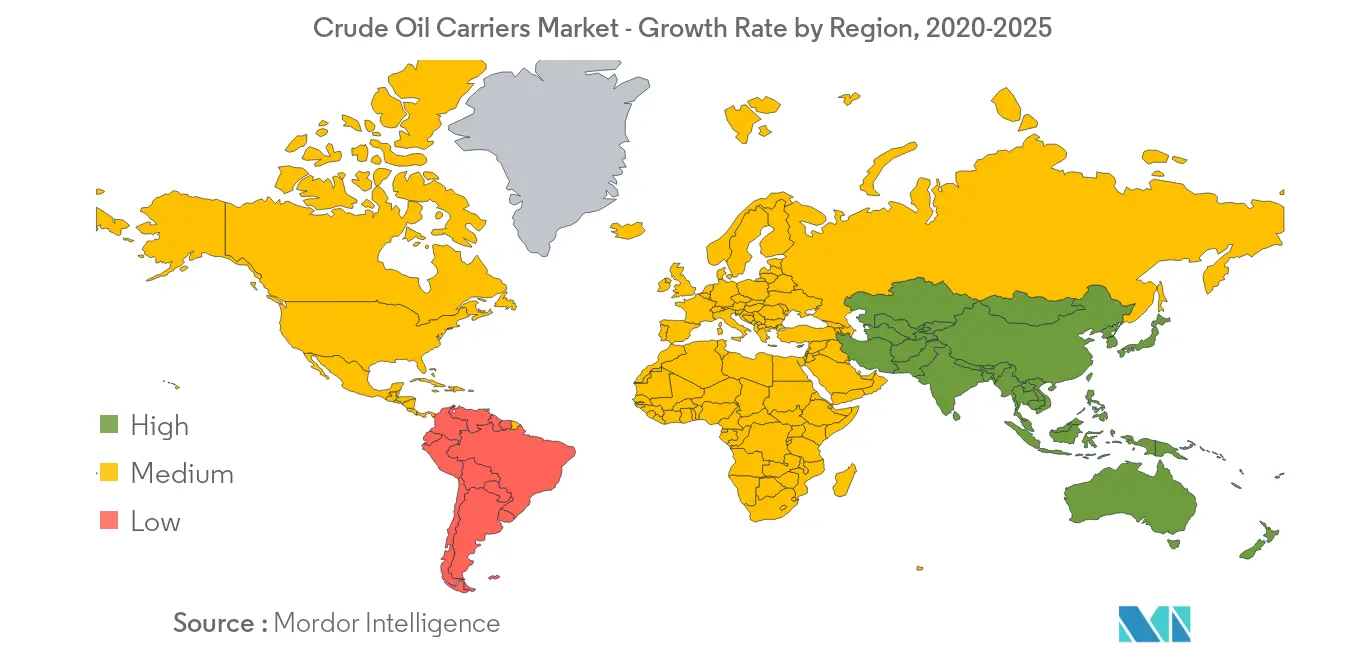

- Ожидается, что рынок нефтеперевозчиков будет расти по мере увеличения торговли сырой нефтью по всему миру. В течение 2008-2018 годов среднегодовой темп торговли сырой нефтью составлял около 2,76%, и ожидается, что этот показатель будет расти в течение прогнозируемого периода, при этом Азиатско-Тихоокеанский регион является основным импортером.

- Основным фактором развития рынка нефтеперевозчиков является растущий спрос на сырую нефть в различных регионах мира. Увеличение спроса на сырую нефть увеличивает торговлю сырой нефтью внутри стран, которая в основном транспортируется танкерами, и, таким образом, способствует развитию рынка нефтеперевозчиков.

- Хотя спрос на сырую нефть движет рынком, колебания цен на сырую нефть действуют как сдерживающий фактор для рынка. Более высокая международная цена на сырую нефть снижает покупательную способность или снижает покупательский интерес покупателей или импортеров, что, как ожидается, будет препятствовать росту рынка в течение прогнозируемого периода.

- Очень крупные перевозчики сырой нефти (VLCC)/сверхбольшие перевозчики сырой нефти (ULCC) являются основными перевозчиками сырой нефти, способными перевозить наибольшие объемы сырой нефти. В 2018 году потребность VLCC составила 194,8 млн тонн дедвейта.

- Учитывая, что в 2018 году объем торговли сырой нефтью составлял около 71 миллиона баррелей в день, ожидается, что в ближайшие годы объем торговли увеличится. В Азиатско-Тихоокеанском регионе, особенно в Индии, внутренняя добыча нефти снижается из года в год, что, как ожидается, увеличит ее зависимость от зарубежных стран и, как ожидается, увеличит торговлю сырой нефтью и, следовательно, рынок перевозчиков сырой нефти. Таким образом, ожидается, что зависимость Индии от других стран в отношении сырой нефти создаст возможности для рынка нефтеперевозчиков в будущем.

- В 2018 году Европа доминировала на рынке нефтеперевозчиков и занимала более 26% от общего числа доступных нефтяных танкеров. Греция является крупнейшей страной за пределами Европы, которая имеет максимальную долю рынка нефтеперевозчиков.

Тенденции рынка нефтеперевозчиков

Очень крупный перевозчик сырой нефти, который будет доминировать на рынке

- VLCC имеют размер от 180 000 до 320 000 DWT и способны проходить через Суэцкий канал в Египте, для чего эти авианосцы широко используются в Северном море, Средиземноморье и Западной Африке. Его размеры — длина 470 м, ширина — до 60 м, осадка — до 20 м.

- Среди всех перевозчиков сырой нефти наибольший спрос имеет VLCC, за ним следует спрос на Suezmax. В течение 2018 года спрос на VLCC увеличился примерно на 5% и, как ожидается, будет расти по мере снижения спотовой ставки VLCC и увеличения спроса на торговлю сырой нефтью из-за истощения внутреннего производства, особенно в Азиатско-Тихоокеанском регионе.

- В течение 2018 года наибольший спрос возникает между странами Азиатско-Тихоокеанского региона и Ближнего Востока. Ближний Восток является одним из крупнейших производителей сырой нефти, максимальный объем экспорта которой приходится на Азиатско-Тихоокеанский регион, что делает регион Ближнего Востока Персидского залива (MEG)-Азиатско-Тихоокеанский регион самым высоким спросом на сырые танкеры VLCC.

- Что касается роста флота сырой нефти, VLCC продемонстрировала максимальный рост в 2018 году рост составил 4% по сравнению с предыдущим годом.

Европа будет доминировать на рынке

- Европа имеет максимальное количество сырых танкеров, за ней следует Азиатско-Тихоокеанский регион. На долю Европы приходится около 55% общего количества танкеров с сырой нефтью, и она имеет самый высокий дедвейт в тоннах танкеров в мире.

- Греция является ведущей страной в Европе, в которой находится максимальное количество компаний-перевозчиков сырой нефти 167 нефтеперевозчиков индивидуально.

- Ожидается, что с ростом объема торговли сырой нефтью по всему миру Европа, вероятно, расширит количество своих перевозчиков сырой нефти примерно на 5% в течение прогнозируемого периода. Более того, Европа больше сосредоточена на том, чтобы иметь менее загрязняющие окружающую среду перевозки сырой нефти. Предполагается, что Греция строит десять новых танкеров для перевозки сырой нефти, работающих на сжиженном природном газе (СПГ), построенных Hyundai Heavy Industries, что, как ожидается, станет новой вехой на рынке перевозчиков сырой нефти.

Обзор отрасли нефтеперевозчиков

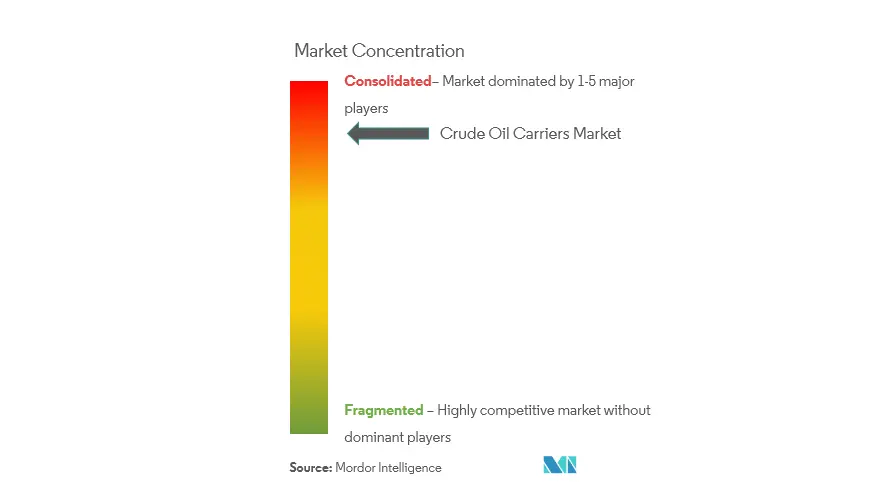

Рынок нефтеперевозчиков консолидирован. В число ключевых игроков на рынке нефтеперевозчиков входят China COSCO Shipping, China Merchants Group, Национальная иранская нефтяная компания (NIOC), Bahri, Euronav, Angelicoussis Group и Teekay Corporation.

Лидеры рынка нефтеперевозчиков

-

China Cosco Shipping Corporation Limited

-

China Merchants Group

-

Teekay Corporation

-

Angelicoussis Group

-

Tsakos Group

-

Minerva Marine

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли нефтеперевозчиков

Отчет о рынке нефтеперевозчиков включает в себя:.

| Средняя дальность |

| Панаксакс |

| Афрамакс |

| Суэцмакс |

| Очень крупные нефтеносцы и сверхкрупные нефтеносцы |

| Северная Америка |

| Европа |

| Азиатско-Тихоокеанский регион |

| Южная Америка |

| Ближний Восток и Африка |

| Размер | Средняя дальность |

| Панаксакс | |

| Афрамакс | |

| Суэцмакс | |

| Очень крупные нефтеносцы и сверхкрупные нефтеносцы | |

| География | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Южная Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка нефтеперевозчиков

Каков текущий размер рынка нефтеперевозчиков?

Прогнозируется, что на рынке перевозчиков сырой нефти среднегодовой темп роста составит более 2,5% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Нефтеперевозчики?

China Cosco Shipping Corporation Limited, China Merchants Group, Teekay Corporation, Angelicoussis Group, Tsakos Group, Minerva Marine — основные компании, работающие на рынке перевозчиков сырой нефти.

Какой регион на рынке нефтеперевозок является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке нефтеперевозок?

В 2024 году на Европу будет приходиться наибольшая доля рынка перевозчиков сырой нефти.

Какие годы охватывает рынок перевозчиков сырой нефти?

В отчете рассматривается исторический размер рынка перевозчиков сырой нефти за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка перевозчиков сырой нефти на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли нефтеперевозчиков

Статистические данные о доле, размере и темпах роста доходов на рынке нефтеперевозчиков в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ компаний-перевозчиков сырой нефти включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.