Объем рынка коворкингов в Европе

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

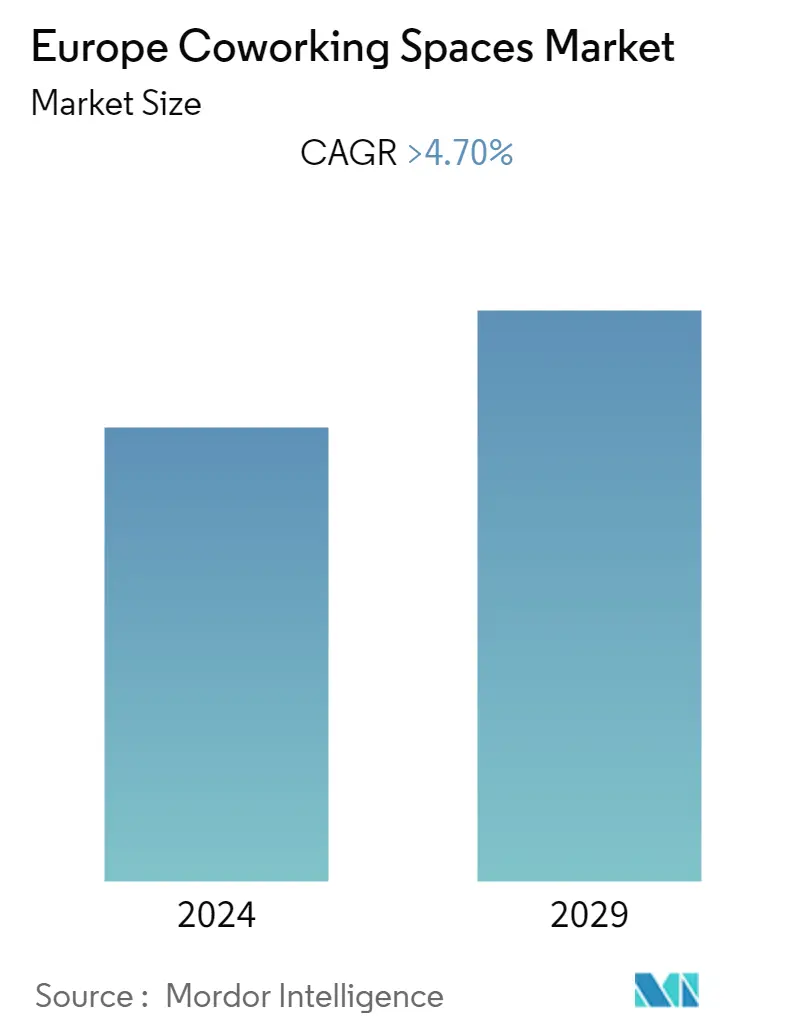

| CAGR | 4.70 % |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

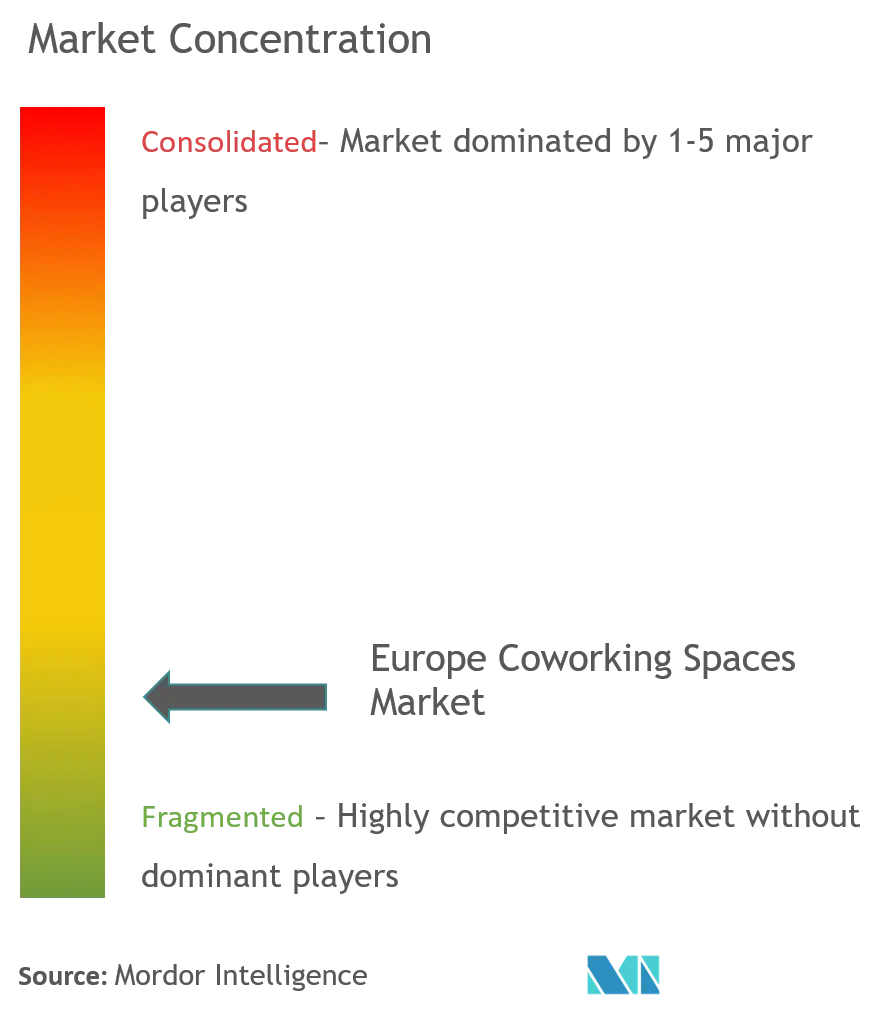

| Концентрация Рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка коворкингов в Европе

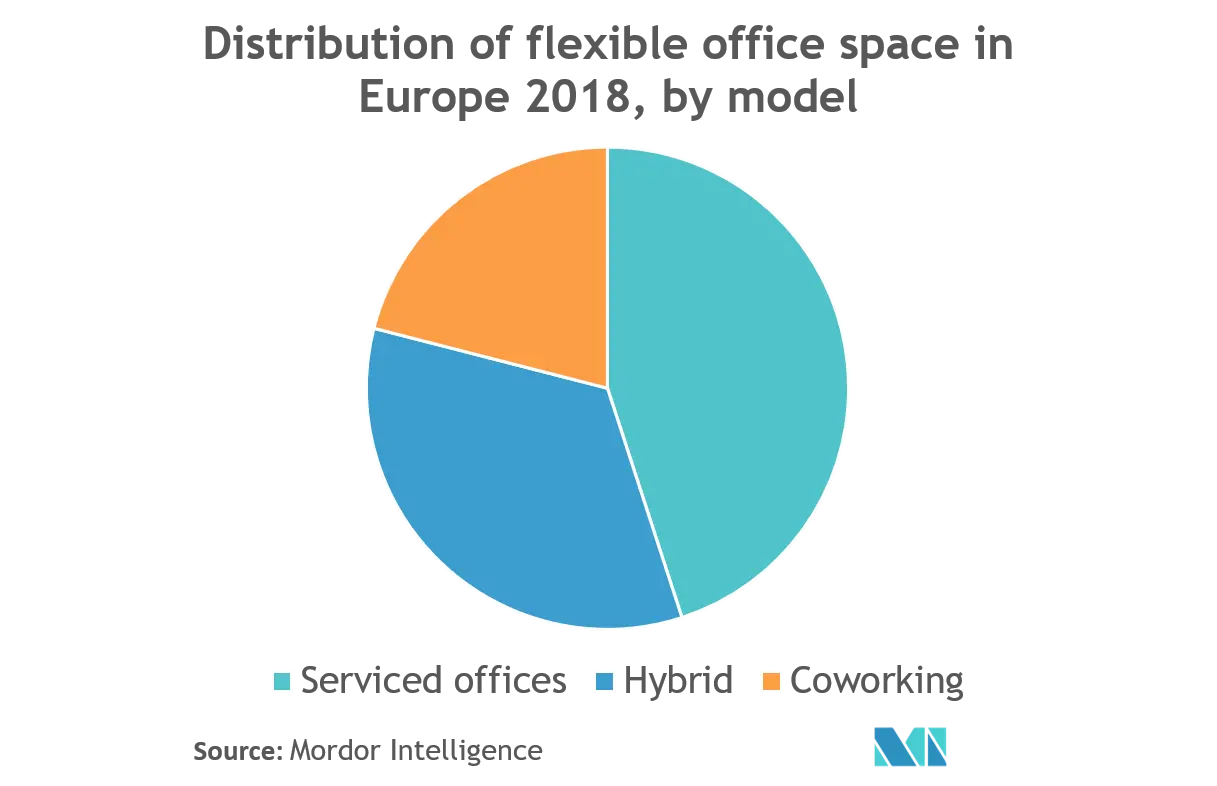

Мировой рынок коворкингов находится в постоянном росте на протяжении последних нескольких лет, и ожидается, что среднегодовой темп роста составит более 4,7%. Понятно, насколько быстро с 2001 года расширяется ниша гибких рабочих мест – с точки зрения количества площадок, объема площадей (кв. м) и количества операторов в городах по всей Европе. Большой скачок в расширении произошел за последние пять лет, с 2014 по конец 2018 года, когда количество мест с гибкими рабочими местами увеличилось более чем на 205%, а количество операторов увеличилось более чем на 138%. Растущий спрос со стороны предпринимателей, стартапов и фрилансеров с упором на удобство, цену, гибкость и рост, поскольку стартап с менее чем 50 сотрудниками может сэкономить до 25-30% на затратах на аренду, является причиной быстрого роста рынка.. Поколение миллениалов в сочетании с растущей культурой стартапов создает потребность в недорогих гибких коворкингах по всему миру.

Тенденции рынка коворкингов в Европе

Растущие предложения на коворкинги в Лондоне и Париже

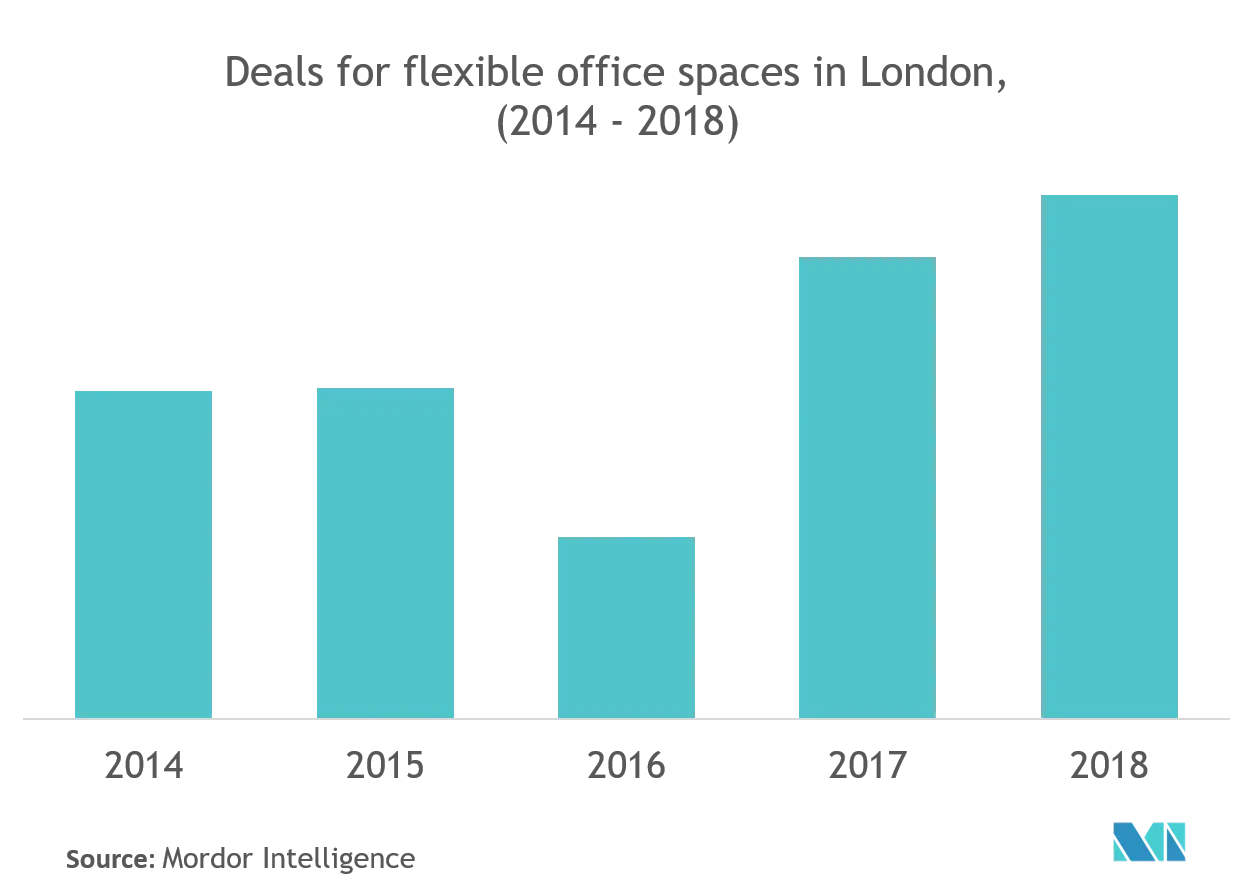

За последние годы в центре Лондона значительно вырос сектор коворкингов и офисов с обслуживанием. В 2018 году около 183 000 м², что на 13% больше по сравнению с 2017 годом, площадей было сдано в аренду операторам коворкингов и обслуживаемых офисов. Что касается субрынков Лондона, большой интерес вызывают Сити (40% сделок по гибким офисным помещениям в м² в 2018 году), Вест-Энд (28%) и Мидтаун (17%). Спрос сводится к арендаторам, ищущим рабочее место, которое дает возможность гибко подходить к аренде, экономя при этом затраты. Это может включать такие изменения, как сокращение сроков аренды, увеличение стимулов или действие в большей степени в качестве поставщиков услуг, а не просто поставщиков помещений.

Во Франции коворкинг поначалу давал сбои, но вскоре оказался настоящим стимулом для рынка офисной недвижимости в 2018 году было заключено 28 сделок на площади около 118 000 м², что на 19% больше, чем в 2017 году. международные компании. Тем не менее, предложение остается очень концентрированным.

Развивающиеся корпоративные тенденции

Коворкинг продолжает развиваться и становится более профессиональным. Действительно, поставщики коворкингов арендуют все более крупные помещения и внедряют стратегии, ориентированные как на самозанятых работников, так и на более крупные группы. Многие компании стремятся сохранять гибкость, чтобы иметь возможность реагировать на изменения в бизнесе. Часто это происходит в форме проектных команд, которые могут адаптироваться и меняться с точки зрения их размера и состава персонала/навыков. Для этих команд естественным решением является использование гибких вариантов рабочего пространства, которые дают им пространство и свободу работать так, как они хотят. Кроме того, миллениалы и новые таланты рассматривают компании, предлагающие хорошо спроектированные/крутые варианты гибкого пространства, как все более желательные компании для работы. В гонке за талантами предоставление этих гибких вариантов рабочего пространства может стать решающим фактором в привлечении или удержании талантов, поскольку развивающаяся рабочая сила миллениалов любит перемены, и многие ожидают смены рабочих мест в течение 2-3 лет или иметь более одной работы в течение все более совместный мир.

Обзор индустрии коворкингов в Европе

Индустрия довольно фрагментирована на рынке коворкингов существует множество игроков, а также многие другие выходят на рынок, чтобы удовлетворить растущий спрос на офисы с непринужденной обстановкой. Среди других крупных игроков рынка — Regus/IWG, WeWork, Matrikel1, Deworkacy, The Office Group, Scalehub, DBH Business Services, Klein Kantoor, Morning Coworking и MeetDistrict. С сентября 2017 по 2018 год IWG и WeWork занимали первое и второе места соответственно в рейтинге крупнейших корпоративных прямых иностранных инвесторов в мире. В период с сентября 2017 года по август 2018 года IWG создала 221 проект, что на 200% больше, чем за предыдущий 12-месячный период. Западная Европа была основным рынком назначения для IWG, где она осуществила 92 инвестиции, а также была крупнейшим инвестором в развивающихся странах Европы и Африки. Почти две трети этих инвестиций были сделаны через дочернюю компанию компании Spaces, высококлассную коворкинг-фирму, основанную в Амстердаме, которую IWG приобрела в 2015 году.

Лидеры европейского рынка коворкингов

-

IWG

-

WeWork

-

Matrikel1

-

Deworkacy

-

The Office Group

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Отчет о рынке коворкингов в Европе – Содержание

-

1. ВВЕДЕНИЕ

-

1.1 Предположения исследования

-

1.2 Объем исследования

-

-

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

-

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

-

4. ДИНАМИКА РЫНКА

-

4.1 Обзор рынка

-

4.2 Драйверы рынка

-

4.3 Рыночные ограничения

-

4.4 Анализ сил Портерса 5

-

4.4.1 Угроза новых участников

-

4.4.2 Переговорная сила покупателей/потребителей

-

4.4.3 Рыночная власть поставщиков

-

4.4.4 Угроза продуктов-заменителей

-

4.4.5 Интенсивность конкурентного соперничества

-

-

-

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 По типу бизнеса

-

5.1.1 Новые пространства

-

5.1.2 Расширения

-

5.1.3 Цепи

-

-

5.2 По бизнес-модели

-

5.2.1 Модель субаренды

-

5.2.2 Модель распределения доходов

-

5.2.3 Модель «владелец-оператор»

-

-

5.3 Конечным пользователем

-

5.3.1 Независимые профессионалы

-

5.3.2 Стартап-команды

-

5.3.3 Малые и средние предприятия (МСП)

-

5.3.4 Крупные корпорации

-

-

5.4 По стране

-

5.4.1 Великобритания

-

5.4.2 Франция

-

5.4.3 Германия

-

5.4.4 Испания

-

5.4.5 Италия

-

5.4.6 Остальная Европа

-

-

-

6. КОНКУРЕНТНАЯ СРЕДА

-

6.1 Обзор концентрации рынка

-

6.2 Профили компании

-

6.2.1 Regus/ IWG

-

6.2.2 WeWork

-

6.2.3 Matrikel1

-

6.2.4 Deworkacy

-

6.2.5 The Office Group

-

6.2.6 Scalehub

-

6.2.7 DBH Business Services

-

6.2.8 Klein Kantoor

-

6.2.9 Morning Coworking

-

6.2.10 Ordnung*

-

-

-

7. ИНВЕСТИЦИОННЫЙ АНАЛИЗ

-

8. БУДУЩЕЕ КОВОРКИНГОВ В ЕВРОПЕ

-

9. ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ

Сегментация индустрии коворкингов в Европе

Всесторонний анализ рынка коворкингов в Европе, охватывающий текущие рыночные тенденции, ограничения, инвестиционный анализ и подробную информацию о различных сегментах и конкурентной среде отрасли.

| По типу бизнеса | ||

| ||

| ||

|

| По бизнес-модели | ||

| ||

| ||

|

| Конечным пользователем | ||

| ||

| ||

| ||

|

| По стране | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка коворкингов в Европе

Каков текущий размер европейского рынка коворкингов?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) Европейский рынок коворкингов будет регистрировать среднегодовой темп роста более 4,70%.

Кто являются ключевыми игроками на европейском рынке коворкингов?

IWG, WeWork, Matrikel1, Deworkacy, The Office Group — крупнейшие компании, работающие на европейском рынке коворкингов.

Какой регион занимает наибольшую долю на европейском рынке коворкингов?

В 2024 году Азиатско-Тихоокеанский регион будет занимать самую большую долю рынка коворкингов в Европе.

Какие годы охватывает этот европейский рынок коворкингов?

В отчете рассматривается исторический размер рынка коворкингов в Европе за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка коворкингов в Европе на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об индустрии коворкингов в Европе

Статистические данные о доле, размере и темпах роста доходов на европейском рынке коворкинг-пространств в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейских коворкингов включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.