Размер и доля рынка строительства Саудовской Аравии

Анализ рынка строительства Саудовской Аравии от Mordor Intelligence

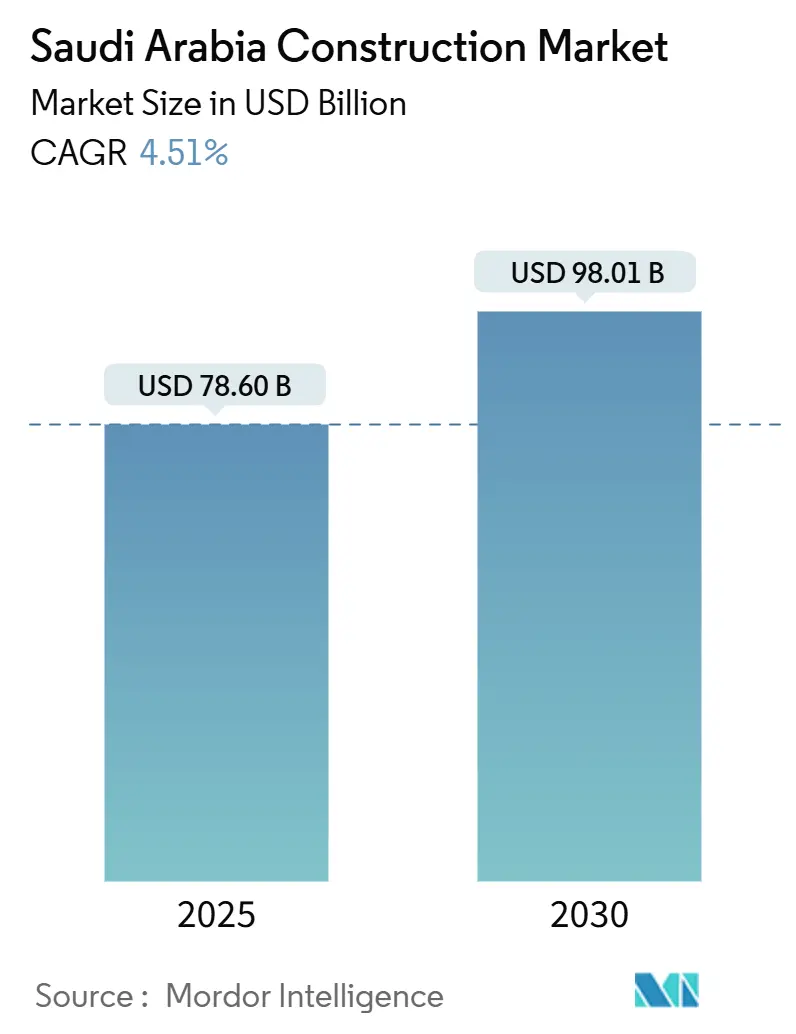

Размер рынка строительства Саудовской Аравии оценивается в 78,60 млрд долларов США в 2025 году и ожидается, что достигнет 98,01 млрд долларов США к 2030 году при CAGR 4,51% в течение прогнозного периода (2025-2030). Частный и государственный капитал продолжает поступать в гигапроекты, такие как NEOM, New Murabba и Международный аэропорт имени короля Салмана. Расширение метро и аэропорта Эр-Рияда, широкие цели в области возобновляемой энергии и национальная программа смешанного жилья поддерживают здоровые портфели заказов для подрядчиков. Быстрая модернизация регулирования, особенно Закон об инвестициях от февраля 2025 года, устраняет лицензионные барьеры и дает иностранным застройщикам равные условия с отечественными фирмами. Тем не менее, бюджетная дисциплина, привязанная к нефтяным доходам, и напряженность на рынке труда сдерживают ожидания роста, способствуя более высокой зависимости от модульного строительства и структур финансирования ГЧП.

Ключевые выводы отчета

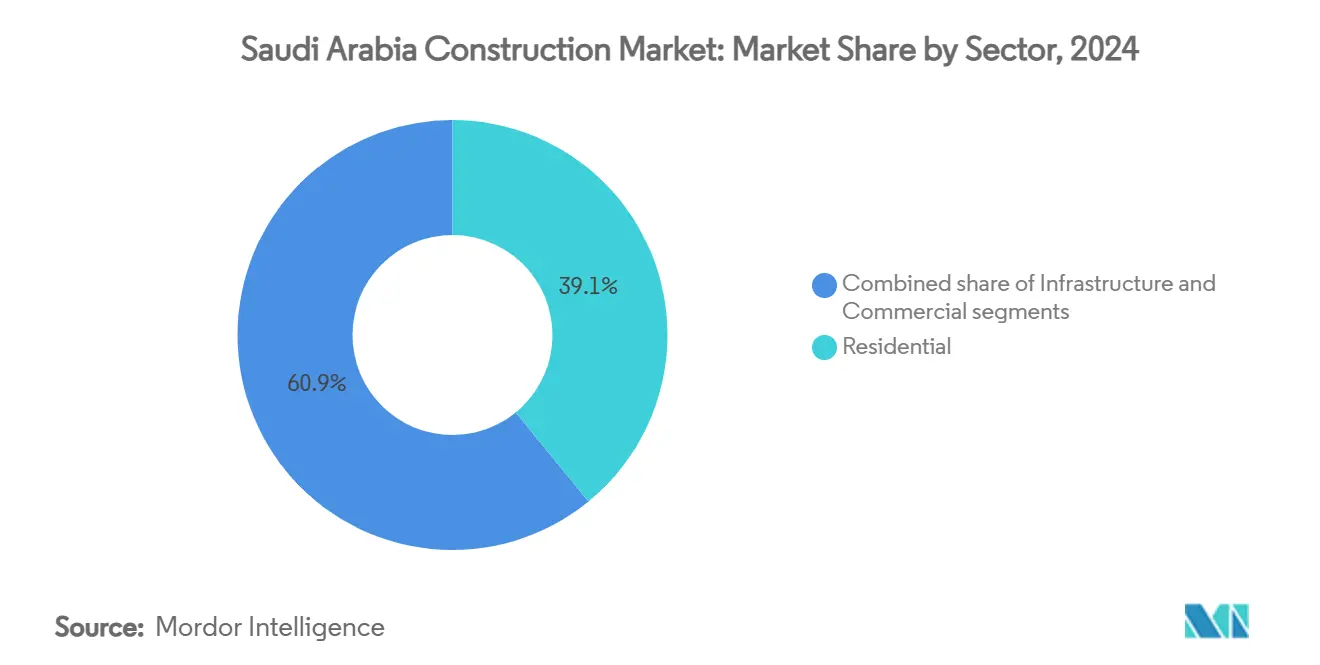

- По секторам инфраструктурное строительство лидировало с 60,38% доли рынка строительства Саудовской Аравии в 2024 году, в то время как жилищное строительство прогнозируется к расширению с CAGR 5,17% до 2030 года.

- По типу строительства новое строительство занимало 85,21% доли в 2024 году; реконструкция является самым быстрорастущим подсегментом с CAGR 5,26% до 2030 года.

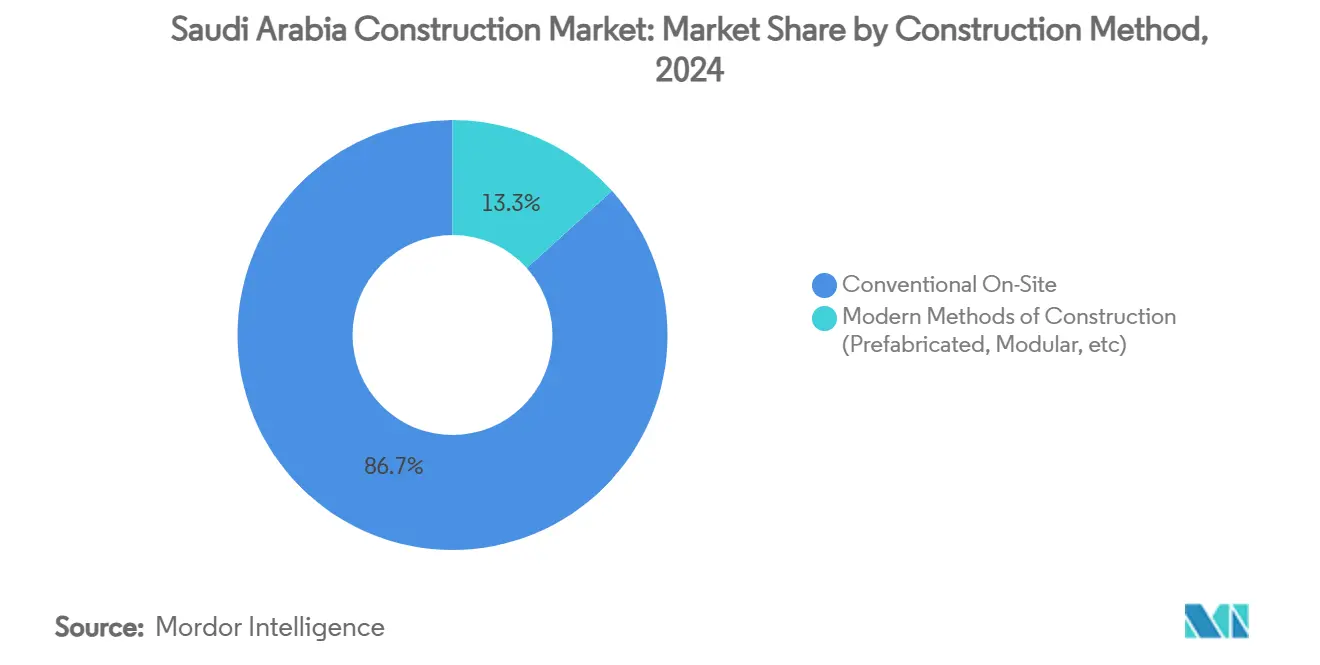

- По методу строительства традиционные технологии на площадке контролировали 91,22% доли в 2024 году, тогда как современные методы сборного строительства растут с CAGR 6,19%.

- По источнику инвестиций государственное финансирование составляло 63,32% от общих расходов в 2024 году, однако частные инвестиции прогнозируются к росту с CAGR 4,61%.

- По городам Эр-Рияд захватил 24,55% активности в 2024 году; остальная часть Саудовской Аравии является самой быстрорастущей географией с CAGR 4,96% между 2025-2030 годами.

Тренды и аналитика рынка строительства Саудовской Аравии

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Проекты Vision 2030, стимулирующие крупномасштабное строительство во всех секторах | +1.8% | Национальный, с концентрацией в Эр-Рияде, NEOM, Джидде | Долгосрочная (≥ 4 года) |

| Расширение городского транспорта, стимулирующее строительство метро, железных дорог и аэропортов | +0.9% | Эр-Рияд, Джидда, ДМА, с распространением на вторичные города | Среднесрочная (2-4 года) |

| Рост жилищного и многофункционального строительства, стимулирующий городское развитие | +0.7% | Эр-Рияд, Джидда, Восточная провинция | Среднесрочная (2-4 года) |

| Увеличение энергетических и коммунальных проектов, включая возобновляемые источники | +0.6% | Национальный, с фокусом на NEOM, северные регионы | Долгосрочная (≥ 4 года) |

| Модели ГЧП и иностранные фирмы, обеспечивающие реализацию высокостоимостных проектов | +0.4% | Национальный, сосредоточенный в локациях мегапроектов | Среднесрочная (2-4 года) |

| Зеленые стандарты и использование технологий, продвигающие модульное, эффективное строительство | +0.3% | Городские центры, NEOM, премиальные застройки | Долгосрочная (≥ 4 года) |

| Источник: Mordor Intelligence | |||

Проекты Vision 2030, стимулирующие крупномасштабное строительство во всех секторах

Vision 2030 выделяет более 500 млрд долларов США из Фонда государственных инвестиций на застройки, такие как NEOM, Красное море и Qiddiya, преобразуя рынок строительства Саудовской Аравии беспрецедентными масштабами. Селективное сокращение масштабов, включая уменьшение The Line до 2,4 км к 2030 году, показывает фискальный прагматизм, но все еще оставляет достаточно большой портфель проектов, чтобы полностью загрузить подрядчиков первого уровня. Приоритет теперь отдается экономически эффективным пакетам, привязанным к срокам Expo 2030 и ЧМ по футболу FIFA 2034. В результате фирмы, которые могут быстро поставлять и интегрировать цифровые двойники или роботизацию, получают более высокие оценки в тендерах, особенно на сопутствующих работах, таких как 135-километровый Sports Boulevard и 21,6-километровый² парк имени короля Салмана.

Расширение городского транспорта, стимулирующее строительство метро, железных дорог и аэропортов

Метро Эр-Рияда стоимостью 25 млрд долларов США открылось в 2024 году с 176 км путей и уже объявляет тендеры на седьмую линию и ответвление к аэропорту, что сигнализирует о том, что спрос на транспорт превышает первоначальные оценки. Параллельный рост авиации закреплен Международным аэропортом имени короля Салмана, чья фаза стоимостью 7,2 млрд долларов США поднимет годовую пропускную способность до 120 млн пассажиров к 2030 году. Эти проекты включают зеленые стандарты, такие как станции LEED Gold и 20% переработанных материалов, поощряя подрядчиков совершенствовать стратегии устойчивых закупок. Население Эр-Рияда должно достичь 9,6 млн к 2030 году, усиливая эффект распространения на жилищное и коммерческое строительство[1]Бадер Аль-Вейхаби, "Фактологическая справка по проекту метро Эр-Рияда," Королевская комиссия по городу Эр-Рияд, rcrc.gov.sa.

Рост жилищного и многофункционального строительства, стимулирующий городское развитие

Только сообщество Sedra от ROSHN поставляет 30 000 единиц на 20 млн м², демонстрируя масштаб, в котором застройщики удовлетворяют нехватку жилья, одновременно включая удобства, которые удовлетворяют развивающиеся жизненные предпочтения. Национальная арендная плата выросла на 8,1% в 2024 году, поскольку предложение отставало от спроса, стимулируя банки расширять кредитование недвижимости, которое теперь составляет 22% от общего корпоративного кредита. Высокопрофильные многофункциональные схемы, такие как проект Jeddah Central стоимостью 19,9 млрд долларов США, интегрируют культурные, торговые и жилые компоненты, перемещая рынок строительства Саудовской Аравии к плотным, пешеходным городским кластерам.

Увеличение энергетических и коммунальных проектов, включая возобновляемые источники

Саудовская Аравия планирует установить 58,7 ГВт возобновляемых источников энергии к 2030 году, и ACWA Power уже имеет 24 ГВт в своем портфеле после привлечения 1,9 млрд долларов США в 2024 году. Четыре электростанции комбинированного цикла на природном газе общей мощностью 7,2 ГВт находятся на стадии тендера, а проекты передачи воды, такие как линия Jubail-Buraydah протяженностью 587 км, добавляют новые возможности для EPC-подрядчиков. Международные совместные предприятия теперь распространяются на сделки по экспорту зеленого аммиака, расширяя объем строительства до перерабатывающих центров и экспортных терминалов.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая значимость | Временные рамки влияния |

|---|---|---|---|

| Связанные с нефтью бюджетные изменения, влияющие на определенность финансирования | -1.2% | Национальный, сосредоточенный в государственных проектах | Среднесрочная (2-4 года) |

| Скачки цен на материалы и логистические проблемы, затрудняющие выполнение | -0.9% | Национальный, с более высоким влиянием в отдаленных местах проектов | Краткосрочная (≤ 2 года) |

| Нехватка рабочей силы и рост заработной платы, влияющие на сроки и затраты | -0.8% | Национальный, острый в локациях мегапроектов | Краткосрочная (≤ 2 года) |

| Задержки с землей и разрешениями, замедляющие запуск проектов | -0.6% | Городские центры, особенно Эр-Рияд и Джидда | Краткосрочная (≤ 2 года) |

| Источник: Mordor Intelligence | |||

Нехватка рабочей силы и рост заработной платы, влияющие на сроки и затраты

Мигрантская рабочая сила по-прежнему составляет 75% от всей рабочей силы, но пересекающиеся гигапроекты опустошили традиционные кадровые пулы и заставили поднять заработную плату. Трудовой кодекс 2025 года продлевает испытательный срок до 180 дней, требует жилищные пособия и ужесточает квоты саудизации, увеличивая накладные расходы подрядчиков. Расходы на соблюдение требований дополнительно увеличиваются обязательными годовыми отчетами по обучению и аудитами благосостояния работников после глобального внимания к проектам, таким как The Line. Автоматизация предлагает облегчение, но требует капитальных вложений, а кривая обучения замедляет внедрение, оставляя краткосрочные графики уязвимыми к дефициту[2]Фейсал Аль-Хамади, "Исполнительные регламенты трудового законодательства 2025," Министерство людских ресурсов и социального развития, mhrsd.gov.sa.

Связанные с нефтью бюджетные изменения, влияющие на определенность финансирования

Несмотря на прогресс в диверсификации, 63% государственных доходов по-прежнему происходят от углеводородов, и прогнозируемый дефицит в 21 млрд долларов США на 2025 год запускает пересмотр масштабов государственных проектов. Уменьшенный в масштабах линейный город NEOM является наиболее видимым символом этого тренда на жесткую экономию. Власти теперь ранжируют проекты по близости к срокам поставки Expo 2030, откладывая долгосрочные культурные объекты, привлекая частный капитал для возобновляемых и логистических схем. Ненефтяные доходы покрывают 37% расходов, смягчая потрясения, но оставляя рынок строительства Саудовской Аравии чувствительным к волатильности сырой нефти.

Сегментный анализ

По секторам: ускорение инфраструктуры опережает доминирование жилищного строительства

Жилищный сегмент занимал 39,1% доли рынка строительства Саудовской Аравии в 2024 году, поддерживаемый быстрым ростом населения и отставанием в потребности доступного жилья. Проект Sedra от ROSHN в Эр-Рияде и параллельные сообщества в Джидде и Восточной провинции подчеркивают стабильную базу спроса, одновременно интегрируя модульные единицы, которые сокращают время строительства. Инфраструктура, однако, является самым быстрорастущим сектором с CAGR 5,67% до 2030 года, поскольку транспортные мегапроекты и сети возобновляемой энергии поглощают основную часть новых государственных ассигнований. Метро Эр-Рияда, Международный аэропорт имени короля Салмана и национальный толчок к 58,7 ГВт чистой энергии повышают спрос EPC на туннельные работы, прокладку путей и соединение сетей.

Рост инфраструктуры изменяет портфели подрядчиков в сторону крупномасштабных гражданских работ, специализированных железнодорожных систем и коммунальных коридоров, областей, которые привлекают иностранных технологических партнеров и капитал ГЧП. Размер рынка строительства Саудовской Аравии для инфраструктурных пакетов прогнозируется превысить 60 млрд долларов США к 2030 году, поддерживаемый связанными концессиями на водопроводы и схемами опреснения. Инжиниринговые фирмы с опытом в подвижном составе, сигнализации или высоковольтных системах лучше всего позиционированы, поскольку правительство отдает предпочтение моделям проектирования-строительства-эксплуатации для сжатия графиков поставки и перенесения жизненного цикла рисков.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу строительства: реконструкция набирает обороты несмотря на доминирование нового строительства

Новые постройки составляли 79,9% расходов в 2024 году, отражая масштаб проектов городов-видений на зеленых участках. Сверх-урбанистические идеи, такие как 400-метровая башня Mukaab в рамках New Murabba, зависят от полностью новых фундаментов и глубоких подвалов, которые могут обеспечить только обычные здания. Реконструкция растет с CAGR 5,91% до 2030 года, поскольку созревающие городские центры модернизируют активы для соответствия Строительному кодексу зеленого строительства Саудовской Аравии. Модернизация варьируется от исторических структур в Al-Balad Джидды до правительственных офисов в Эр-Рияде, которые вводят солнечные фасады и интеллектуальные системы HVAC[3]Халид Аль-Кураши, "Обзор независимых проектов передачи воды," Саудовская компания водного партнерства, swpc.sa.

Размер рынка строительства Саудовской Аравии для деятельности по реконструкции оценивается в 20 млрд долларов США к 2030 году, и подрядчики с опытом в BIM-исследованиях активов и контрактах энергоэффективности получают более высокие маржи. Религиозные объекты предлагают дискретную нишу; расширения Большой мечети и мечети Пророка используют безвибрационные сваи и резервные этапы, навыки, ценимые в глобальных проектах наследия.

По методу строительства: технологические прорывы бросают вызов традиционным подходам

Традиционная работа на площадке по-прежнему занимает 86,7% расходов 2024 года, закрепленная массивными гражданскими и подземными пакетами, которые сопротивляются заводскому изготовлению. Тем не менее современные методы строительства растут с CAGR 6,04%, поскольку застройщики гонятся за скоростью, качеством и экономией рабочей силы. Робототехническое совместное предприятие Samsung C&T с NEOM сигнализирует о массовом принятии после того, как пилотные фазы сократили затраты на сборку арматуры на 40%.

Траектория предполагает, что модульные единицы скоро будут доминировать в среднеэтажном жилье и гостиничном бизнесе, в то время как 3D-печать бетона и исследования на основе дронов сокращают циклы для граничных стен и фасадных панелей. Поскольку доля рабочей силы от общих затрат приближается к 35%, критически важны прирост производительности от автоматизации. Доля рынка строительства Саудовской Аравии для современных методов может достичь 20% к 2030 году, если регулятивные стимулы, такие как быстрое утверждение Mostadam для сборных компонентов.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По источнику инвестиций: участие частного сектора ускоряется несмотря на государственное доминирование

Государственные структуры финансировали 73,7% проектов в 2024 году, что является естественным результатом государственного руководства Vision 2030. Фонд государственных инвестиций гарантирует гигапроекты, тем не менее одних государственных бюджетов недостаточно для поддержания портфеля проектов. Частный капитал, растущий с CAGR 5,72%, вступает через совместные предприятия, такие как завод Hyundai стоимостью 500 млн долларов США и набор возобновляемых парков IPP.

Модели разделения рисков теперь распределяют гарантии доходов концессионерам, в то время как забалансовое финансирование защищает государственные долговые коэффициенты. Размер рынка строительства Саудовской Аравии, относимый к частному капиталу, прогнозируется превысить 35 млрд долларов США к 2030 году, при условии продолжения текущего импульса ПИИ в размере 19,2 млрд долларов США (72 млрд саудовских риалов). Международные застройщики, которые объединяют EPC и долгосрочное O&M, получают преимущество, поскольку банки предпочитают интегрированных спонсоров с заинтересованностью в игре.

Географический анализ

Эр-Рияд составляет 31,8% всей активности и остается якорем для рынка строительства Саудовской Аравии. Его метро и аэропортные мегапроекты определяют целевые показатели пропускной способности, с которыми могут соперничать немногие глобальные столицы. Центр города New Murabba, городской лес парка имени короля Салмана и 135-километровый Sports Boulevard коллективно иллюстрируют намерение города ребрендироваться как эталон пригодности для жизни. Прогнозируется, что население достигнет 9,6 млн к 2030 году и потребует дополнительно 305 000 домов, метрика, которая поддерживает надежный жилищный портфель и удерживает средние цены продажи стабильными.

Джидда концентрируется на туризме, морской логистике и культурных активах. Центральный проект стоимостью 19,9 млрд долларов США смешивает оперу, музей, стадион и океанариум, нацеленные на 31 млн туристических посещений ежегодно к 2030 году. Модернизация порта имени короля Абдель Азиза и набережных требует морских инженерных решений, расширяя область рынка строительства Саудовской Аравии за пределы обычных наземных пакетов. Застройка Alarous от ROSHN показывает, как жилищное предложение движется в тандеме с высокопрофильными культурными объектами.

Даммамская metropolitan область возглавляет график роста с CAGR 6,21% в течение 2025-2030, поддерживаемая промышленной диверсификацией и энергетическими инвестициями. Модернизация Safaniyah Saudi Aramco, новые нефтехимические проекты сырья и водопровод Jubail-Buraydah создают стабильный портфель заказов для подрядчиков тяжелого гражданского строительства. Внутренние города, такие как Абха и Медина, также получают выгоду, поскольку Vision 2030 распространяет инфраструктуру по провинциям, сигнализируя о том, что будущий рост будет более пространственно сбалансированным, чем историческая ось Эр-Рияд-Джидда.

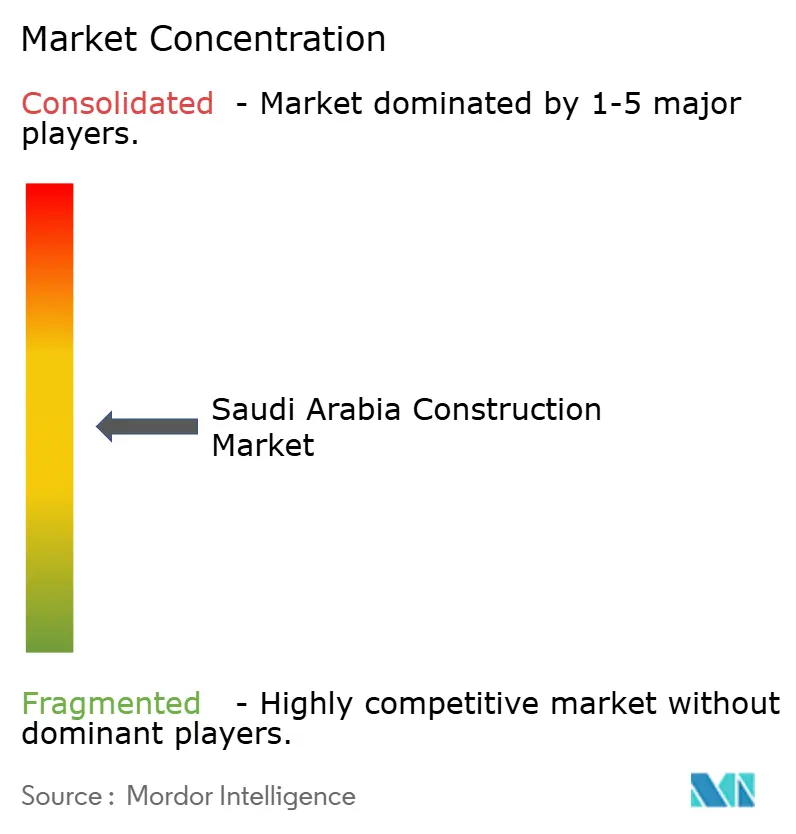

Конкурентный ландшафт

Рынок строительства Саудовской Аравии демонстрирует умеренную концентрацию. Международные мажоры и отечественные чемпионы сосуществуют на рынке, где масштаб проектов требует многомиллиардных балансов. Bechtel и Parsons управляют Международным аэропортом имени короля Салмана стоимостью 7,2 млрд долларов США, в то время как Webuild получил контракт на озеро стоимостью 4,7 млрд долларов США в NEOM. Эти награды подчеркивают привлекательность высокопрофильной работы, которая предлагает глобальный потенциал брендинга и глубокие портфели для смягчения циклических рисков. Совместные предприятия с местными фирмами продолжают оставаться предпочтительным путем для удовлетворения правил саудизации и для получения местной логистики.

Технологические возможности становятся конкурентным преимуществом. Внедрение роботизации Samsung C&T в NEOM и платформа доставки на основе данных Mace для аэропорта имени короля Салмана иллюстрируют, как цифровые двойники, планирование ИИ и инспекции дронов раскрывают экономию затрат, которую теперь требуют клиенты. Отечественные игроки, такие как Saudi Binladin Group и Nesma & Partners, противодействуют масштабированием программ рабочей силы, которые соответствуют новым трудовым мандатам, и приобретением модульных изготовительных верфей для соответствия иностранным показателям производительности.

Регулятивная реформа также формирует тактику. Новый Закон о гражданских транзакциях, который кодифицирует договорные прецеденты, привлекает кредиторов и международные арбитражные органы, снижая воспринимаемый правовой риск. Подрядчики, способные самофинансироваться через мезонинный долг или поддержку агентств экспортных кредитов, получают преимущество, особенно для дорог ГЧП, опреснительных заводов и местных возобновляемых микросетей. В результате рынок строительства Саудовской Аравии эволюционирует в двухуровневое поле: полностью интегрированные глобальные консорциумы, которые гонятся за мегапроектами, и проворные специалисты, которые фокусируются на реконструкции, отделке и нишах зеленого строительства.

Лидеры строительной индустрии Саудовской Аравии

-

Saudi Binladin Group

-

Bechtel

-

Nesma & Partners

-

El Seif Engineering Contracting

-

Larsen & Toubro

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние разработки в индустрии

- Июнь 2025: Порт NEOM установил свои первые автоматизированные краны, нацеленные на запуск в 2026 году, полностью питаемые возобновляемыми источниками.

- Май 2025: Bechtel выбрана для руководства расширением Международного аэропорта имени короля Салмана.

- Апрель 2025: Parsons начала 25-месячный контракт PMO для реконструкции парка имени короля Салмана площадью 21,6 км².

- Март 2025: Фонд государственных инвестиций и Hyundai Motor договорились построить автоматизированный автомобильный завод стоимостью 500 млн долларов США.

Область отчета по рынку строительства Саудовской Аравии

Строительный рынок включает предстоящие, текущие и растущие строительные проекты в различных секторах. К ним относятся, но не ограничиваются геотехнические (подземные структуры) и надстройки в жилых, коммерческих и промышленных структурах, а также инфраструктурное строительство (такое как дороги, железные дороги и аэропорты) и инфраструктура, связанная с генерацией и передачей энергии.

Полный фоновый анализ рынка строительства Саудовской Аравии, который включает оценку сектора и вклад индустрии в экономику, обзор рынка, оценку размера рынка для критических сегментов, ключевых регионов и новых трендов в рыночных сегментах, динамику рынка и важную статистику производства и потребления, освещаются в отчете.

Саудовский рынок строительства сегментирован на жилищное, коммерческое, промышленное, инфраструктурное (транспортное) и энергетическое и коммунальное строительство. Отчет предоставляет размер рынка и прогнозы для саудовской строительной индустрии в отношении стоимости (долл. США) для всех вышеупомянутых сегментов.

| Жилищное | Квартиры/Кондоминиумы |

| Виллы/Частные дома | |

| Коммерческое | Офисное |

| Торговое | |

| Промышленное и логистическое | |

| Прочее | |

| Инфраструктура | Транспортная инфраструктура (дороги, железные дороги, авиация, прочее) |

| Энергетика и коммунальные услуги | |

| Прочее |

| Новое строительство |

| Реконструкция |

| Традиционное строительство на площадке |

| Современные методы строительства (сборное, модульное и т.д.) |

| Государственные |

| Частные |

| Эр-Рияд |

| Джидда |

| ДМА (Даммамская metropolitan область) |

| Остальная Саудовская Аравия |

| По секторам | Жилищное | Квартиры/Кондоминиумы |

| Виллы/Частные дома | ||

| Коммерческое | Офисное | |

| Торговое | ||

| Промышленное и логистическое | ||

| Прочее | ||

| Инфраструктура | Транспортная инфраструктура (дороги, железные дороги, авиация, прочее) | |

| Энергетика и коммунальные услуги | ||

| Прочее | ||

| По типу строительства | Новое строительство | |

| Реконструкция | ||

| По методу строительства | Традиционное строительство на площадке | |

| Современные методы строительства (сборное, модульное и т.д.) | ||

| По источнику инвестиций | Государственные | |

| Частные | ||

| По городам | Эр-Рияд | |

| Джидда | ||

| ДМА (Даммамская metropolitan область) | ||

| Остальная Саудовская Аравия | ||

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость рынка строительства Саудовской Аравии?

Рынок оценивается в 99,99 млрд долларов США в 2025 году и прогнозируется достичь 128,35 млрд долларов США к 2030 году.

Какой сегмент занимает наибольшую долю расходов?

Жилищное строительство лидирует с 39,1% расходов 2024 года, стимулируемое быстрым ростом населения и спросом на жилье.

Какая географическая область растет быстрее всего?

Даммамская metropolitan область показывает самый высокий рост с CAGR 6,21% между 2025-2030 годами из-за промышленных и энергетических инвестиций.

Как технология изменяет методы строительства в Саудовской Аравии?

Сборное строительство, BIM и робототехника расширяются с CAGR 6,04%, подчеркиваемые программой автоматизации NEOM стоимостью 347 млн долларов США, которая сокращает рабочую силу на площадке на 80%.

Какую роль играют частные инвестиции после Закона об инвестициях 2025 года?

Частный капитал растет с CAGR 5,72%, поскольку иностранные застройщики теперь могут полностью владеть местными структурами, ускорять модели ГЧП и со-финансировать гигапроекты.

Насколько значимы проекты возобновляемой энергии для будущего спроса на строительство?

Они критически важны, с запланированной мощностью 58,7 ГВт, генерирующей многомиллиардные возможности EPC в солнечной энергии, ветре и поддерживающих передающих сетях.

Последнее обновление страницы: