Анализ рынка торговли углем

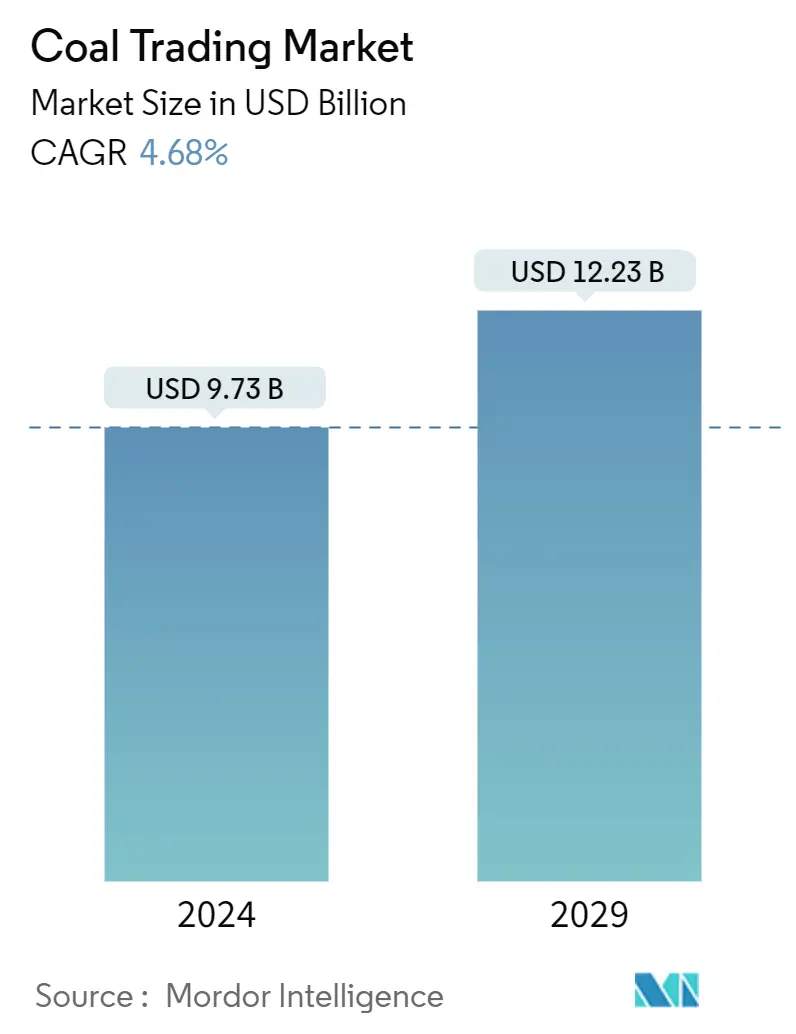

Размер рынка торговли углем оценивается в 9,73 миллиарда долларов США в 2024 году и, как ожидается, достигнет 12,23 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 4,68% в течение прогнозируемого периода (2024-2029 годы).

В среднесрочной перспективе уголь в основном потребляется в различных секторах, таких как промышленность, транспорт, жилищное, коммерческое и общественное обслуживание, сельское хозяйство, рыболовство, а также в некоторых неэнергетических областях, которые создают спрос на уголь, что приводит к торговле углем между странами. нации.

С другой стороны, угольная энергия смешивается с другими альтернативными источниками, такими как возобновляемые источники энергии и природный газ, которые помогают снизить воздействие на окружающую среду по сравнению с углем. Эти факторы, в свою очередь, как ожидается, будут сдерживать рост рынка торговли углем в ближайшие годы.

Тем не менее, учитывая растущий спрос на электроэнергию, ожидается, что угольные электростанции в Азиатско-Тихоокеанском регионе будут значительным потребителем угля. Ожидается, что к 2040 году потребность региона составит около 4400 мегатонн угольного эквивалента (Мт у.т.), причем большая часть спроса будет приходиться на энергетический сектор. Ожидается, что этот спрос на уголь создаст возможности для рынка торговли углем в будущем.

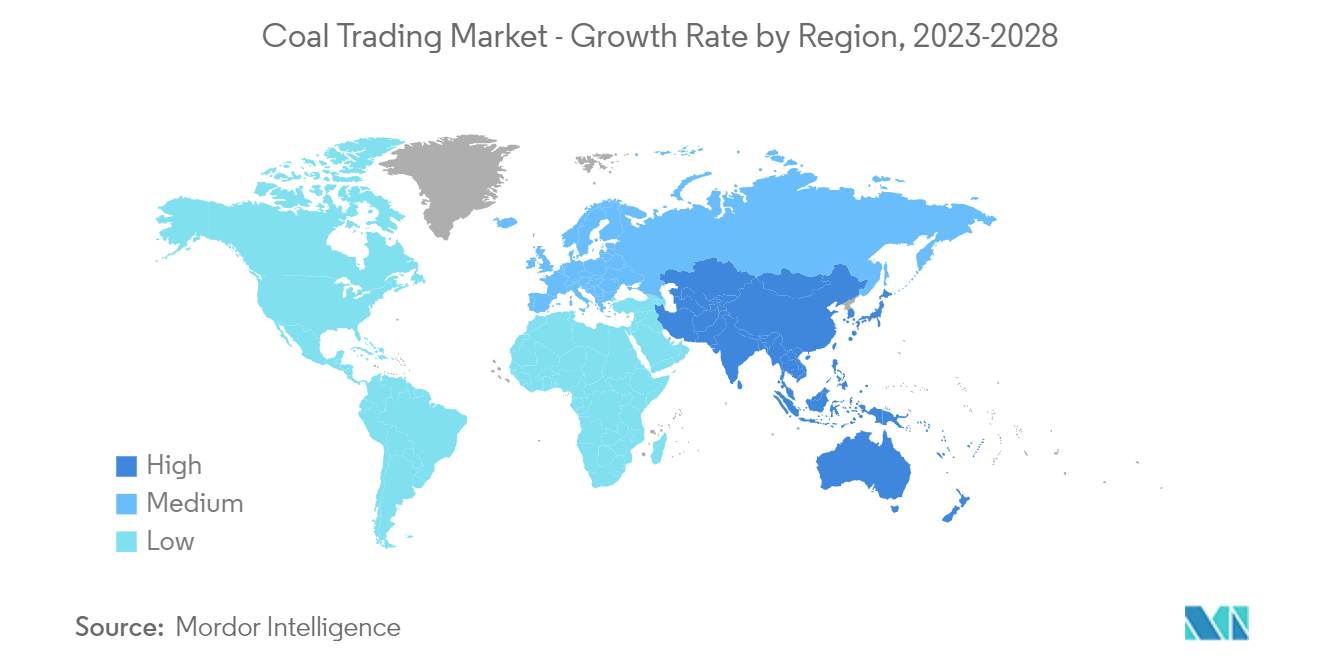

Азиатско-Тихоокеанский регион доминировал на рынке торговли углем, при этом Китай и Индия были основными импортерами, а Австралия и Индонезия входят в число крупнейших экспортеров угля.

Тенденции рынка торговли углем

Импортер и экспортер сохранят равную долю на рынке

- Рынок торговли углем в основном управляется импортерами и экспортерами, что позволяет им удовлетворять спрос на уголь в различных регионах мира. На рынке торговли углем присутствуют около 12 крупных импортеров и 12 крупных экспортеров.

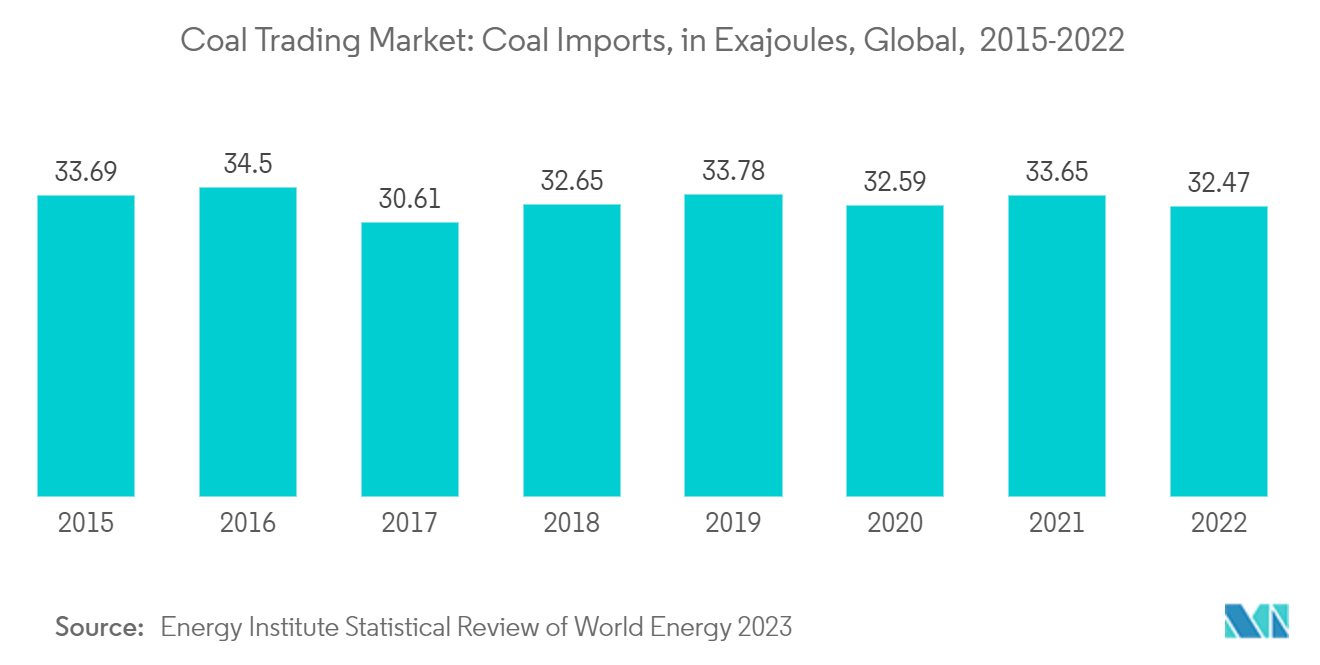

- По данным Института энергетики, общий мировой импорт угля в 2022 году составил 32,47 эксаджоуля, что на 3,5% больше, чем в предыдущем году.

- В 2022 году Китай, Индия, Япония и Европа станут основными импортерами угля, а Россия, Австралия и Индонезия — основными экспортерами.

- Кроме того, в апреле 2023 года угольный трейдер PT Andamas Global Energi (AGE), дочерняя компания Andamas Group, объявила о планах удвоить объем торговли углем до 2 миллионов тонн в 2025 году, при этом уголь будет поставляться в основном из шахт, расположенных в Лахат Ридженси. , Провинция Южный Калимантан, Индонезия.

- Ожидается, что с учетом растущего спроса на уголь, особенно в Азиатско-Тихоокеанском регионе, к 2025 году мировой рынок угля, вероятно, составит около 5000 мегатонн угольного эквивалента (мышей). Ожидается, что Европа и Северная Америка сократят потребление угля. Тем не менее, ожидается, что в Азиатско-Тихоокеанском регионе по-прежнему будет доминировать уголь как важный источник энергии из-за большого населения и растущего спроса на электроэнергию.

Азиатско-Тихоокеанский регион доминирует на рынке

- Азиатско-Тихоокеанский регион является крупнейшим торговцем углем в мире, который продолжает торговать значительным процентом угля за последние несколько десятилетий. Среди основных стран, зависящих от угля, Азиатско-Тихоокеанский регион имеет самую высокую долю импортного рынка.

- Производство электроэнергии из угля, основного сектора спроса на уголь в Китае и Индии, делает этот регион наиболее доминирующим рынком в мире.

- Китай остается крупнейшим в мире импортером угля с чистым объемом 5,83 эксаджоуля в 2022 году, что на 9,2% меньше, чем в предыдущем году. Кроме того, Индонезия, являвшаяся крупнейшим в мире экспортером энергетического угля, увеличила свой экспорт с 8,16 эксаджоуля в 2012 году до 9,19 эксаджоуля в 2022 году.

- Более того. в регионе в значительной степени используется уголь в качестве основного топлива для производства электроэнергии. Однако несколько стран региона обязались вывести из эксплуатации угольные электростанции и стать углеродно-нейтральными. Однако, поскольку спрос на электроэнергию растет, страны по-прежнему используют уголь для производства электроэнергии. Для изменения процесса перехода потребуется время.

- По состоянию на январь 2023 года в Китае находится наибольшее количество действующих угольных теплоэлектростанций в мире. До января 2023 года в Китае имеется около 3092 действующих угольных ТЭС, 499 строящихся угольных электростанций и 112 заявленных угольных электростанций. Следовательно, такая тенденция будет способствовать развитию рынка торговли углем в ближайшие годы.

- Таким образом, в Азиатско-Тихоокеанском регионе, вероятно, произойдет значительный рост рынка торговли углем в течение прогнозируемого периода.

Обзор отрасли торговли углем

Рынок торговли углем частично консолидирован. Некоторые из ключевых игроков на рынке торговли углем (не в определенном порядке) включают Trafigura Group Pte. Ltd., Mitsubishi Corporation RtM Japan Ltd., Glencore Plc., Mercuria Energy Group и Vitol Holding BV и других.

Лидеры рынка торговли углем

-

Trafigura Group Pte. Ltd.

-

Glencore Plc.

-

Mercuria Energy Group

-

Vitol Holding B.V

-

Mitsubishi Corporation RtM Japan Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка торговли углем

- Февраль 2022 г. Россия и Китай объявили о разработке межправительственного соглашения о поставках угля в объеме 100 млн тонн. По мнению правительства России, Азиатско-Тихоокеанский регион будет иметь значительный рынок угля до 2030 года. Страны приступили к работе над соглашением.

- Январь 2022 г. Adani объявила, что выиграла контракт на поставку угля для NTPC, индийской государственной компании по производству электроэнергии. Компания поставит 1 миллион тонн угля различным электростанциям.

Сегментация отрасли торговли углем

Торговля углем относится к покупке и продаже угля как товара между странами, корпорациями или отдельными лицами. Уголь — это ископаемое топливо, которое в основном используется для производства электроэнергии и в промышленности. Он происходит из остатков растений, процветавших и погибших миллионы лет назад, и находится в подземных отложениях. Торговля углем включает добычу угля из шахт или открытых карьеров, его транспортировку на перерабатывающие предприятия или порты и последующую доставку конечным потребителям. Эта торговля может принимать различные проявления, такие как внутренняя торговля внутри страны и трансграничная торговля между странами.

Рынок торговли углем сегментирован по типу угля, типу торговцев и географическому положению. По типу угля рынок сегментирован на энергетический, коксующийся и бурый уголь. По типам торговцев рынок сегментирован на импортеров и экспортеров. В отчете также рассматриваются размер рынка и прогнозы рынка торговли углем в основных регионах, таких как Северная Америка, Европа, Азиатско-Тихоокеанский регион, Южная Америка, Ближний Восток и Африка.

Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (в долларах США).

| Тип угля | Паровой уголь | ||

| Коксующийся уголь | |||

| Лигнит | |||

| Тип трейдера | Импортер | ||

| Экспортер | |||

| География | Северная Америка | Соединенные Штаты | |

| Канада | |||

| Остальная часть Северной Америки | |||

| Европа | Германия | ||

| Франция | |||

| Великобритания | |||

| Остальная Европа | |||

| Азиатско-Тихоокеанский регион | Китай | ||

| Индия | |||

| Япония | |||

| Южная Корея | |||

| Остальная часть Азиатско-Тихоокеанского региона | |||

| Южная Америка | Бразилия | ||

| Аргентина | |||

| Остальная часть Южной Америки | |||

| Ближний Восток и Африка | Саудовская Аравия | ||

| Объединенные Арабские Эмираты | |||

| Южная Африка | |||

| Остальная часть Ближнего Востока и Африки | |||

Часто задаваемые вопросы по исследованию рынка торговли углем

Насколько велик рынок торговли углем?

Ожидается, что объем рынка торговли углем достигнет 9,73 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,68% и достигнет 12,23 млрд долларов США к 2029 году.

Каков текущий размер рынка торговли углем?

Ожидается, что в 2024 году объем рынка торговли углем достигнет 9,73 миллиарда долларов США.

Кто являются ключевыми игроками на рынке Уголь?

Trafigura Group Pte. Ltd., Glencore Plc., Mercuria Energy Group, Vitol Holding B.V, Mitsubishi Corporation RtM Japan Ltd. — основные компании, работающие на рынке торговли углем.

Какой регион на рынке торговли углем является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке торговли углем?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка торговли углем.

Какие годы охватывает этот рынок торговли углем и каков был размер рынка в 2023 году?

В 2023 году объем рынка торговли углем оценивался в 9,27 млрд долларов США. В отчете рассматривается исторический размер рынка торговли углем за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка торговли углем на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Energy & Power Reports

Отчет об отрасли торговли углем

Статистические данные о доле, размере и темпах роста доходов на рынке торговли углем в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ торговли углем включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.