Размер и доля рынка услуг клинических лабораторий

Анализ рынка услуг клинических лабораторий от Mordor Intelligence

Размер рынка услуг клинических лабораторий оценивается в 295,9 млрд долл. США в 2025 году и прогнозируется для достижения 405,35 млрд долл. США к 2030 году при CAGR 6,49%. Растущие объемы в наблюдении за хроническими заболеваниями, контроле инфекционных заболеваний и прецизионной онкологии подтверждают, что диагностика теперь занимает растущую долю бюджетов здравоохранения. Крупные сети направляют свои меню в сторону высокосложных анализов, которые имеют достаточно высокие маржи для компенсации понижательного давления на рутинное ценообразование. Инвестиции в автоматизацию, сделанные в период COVID-19, позволяют этим сетям поглощать инфляцию заработной платы, сохраняя стабильные затраты на анализ, что укрепляет конкурентоспособность в переговорах с плательщиками. Активный поток сделок частного капитала - нацеленный на молекулярные франшизы и подразделения больничного охвата - сигнализирует о уверенности в том, что объемы образцов будут продолжать расти даже при пересмотре графиков Medicare США. В Азиатско-Тихоокеанском регионе новые сети greenfield масштабируются быстро, предполагая двухузловое будущее, в котором Северная Америка сохраняет лидерство по масштабу, а Азия обеспечивает дополнительный рост образцов. Активы интеллектуальной собственности, такие как инструменты сортировки на основе ИИ и курируемые базы данных вариантов, появляются как торгуемые товары, указывая на новые модели создания стоимости, которые существуют наряду с лабораториями из кирпича и раствора.

Ключевые выводы отчета

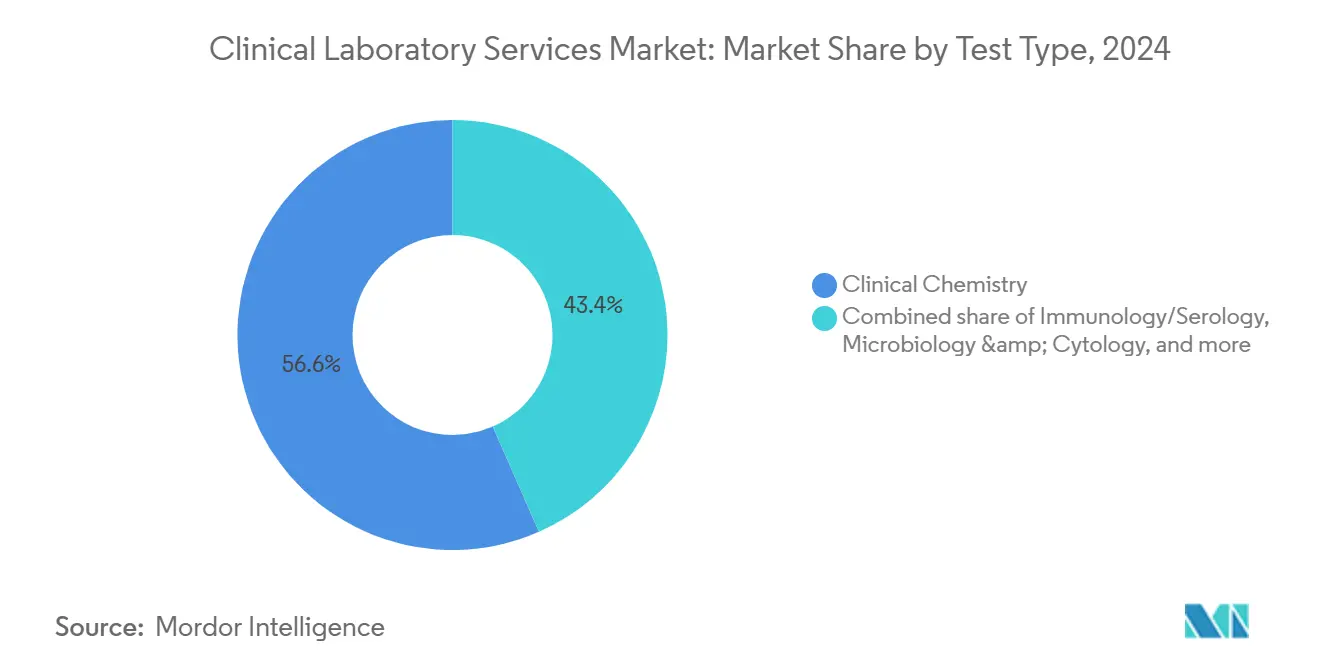

- По типу анализов клиническая химия составила более 50,0% доли рынка услуг клинических лабораторий в 2024 году; прогнозируется, что генетика и молекулярная диагностика будут расширяться с CAGR 9,5% до 2030 года.

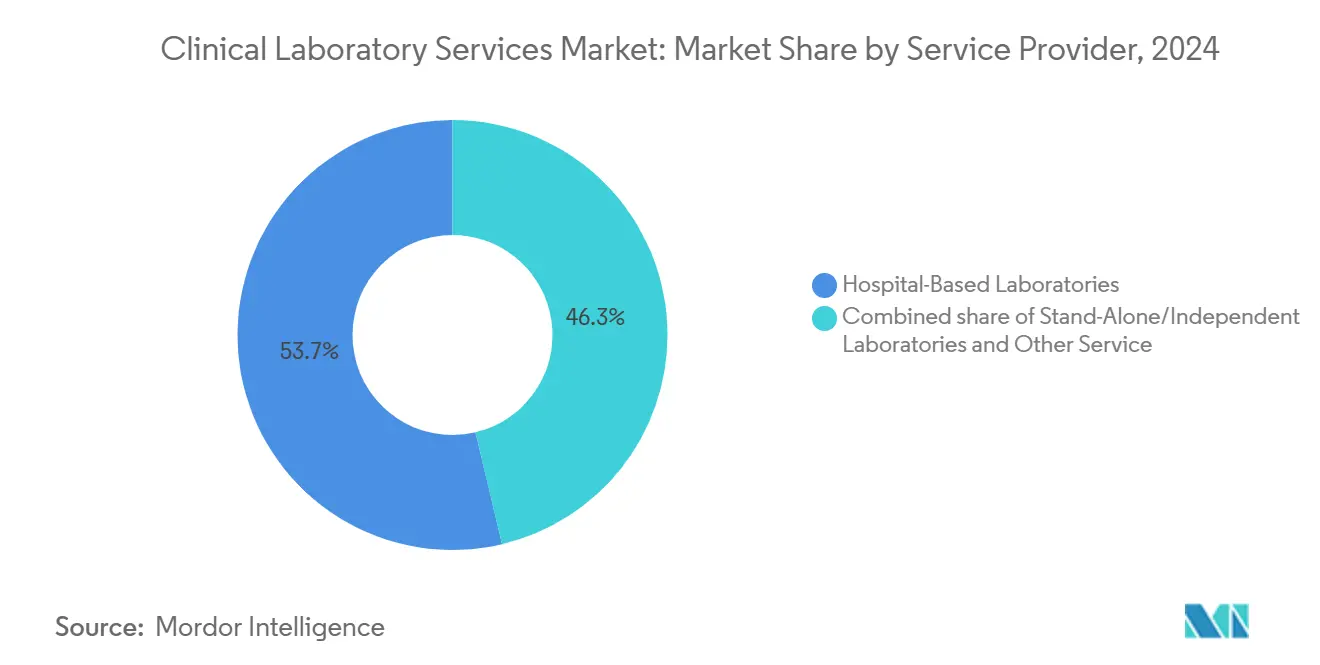

- По поставщику услуг лаборатории на базе больниц занимали 53,7% размера рынка услуг клинических лабораторий в 2024 году, в то время как отдельные лаборатории развиваются с CAGR 8,2% между 2025 и 2030 годами.

- По применению тестирование инфекционных заболеваний представляло 31,4% размера рынка услуг клинических лабораторий в 2024 году; прогнозируется, что онкология и тестирование опухолевых маркеров покажут двузначный CAGR до 2030 года.

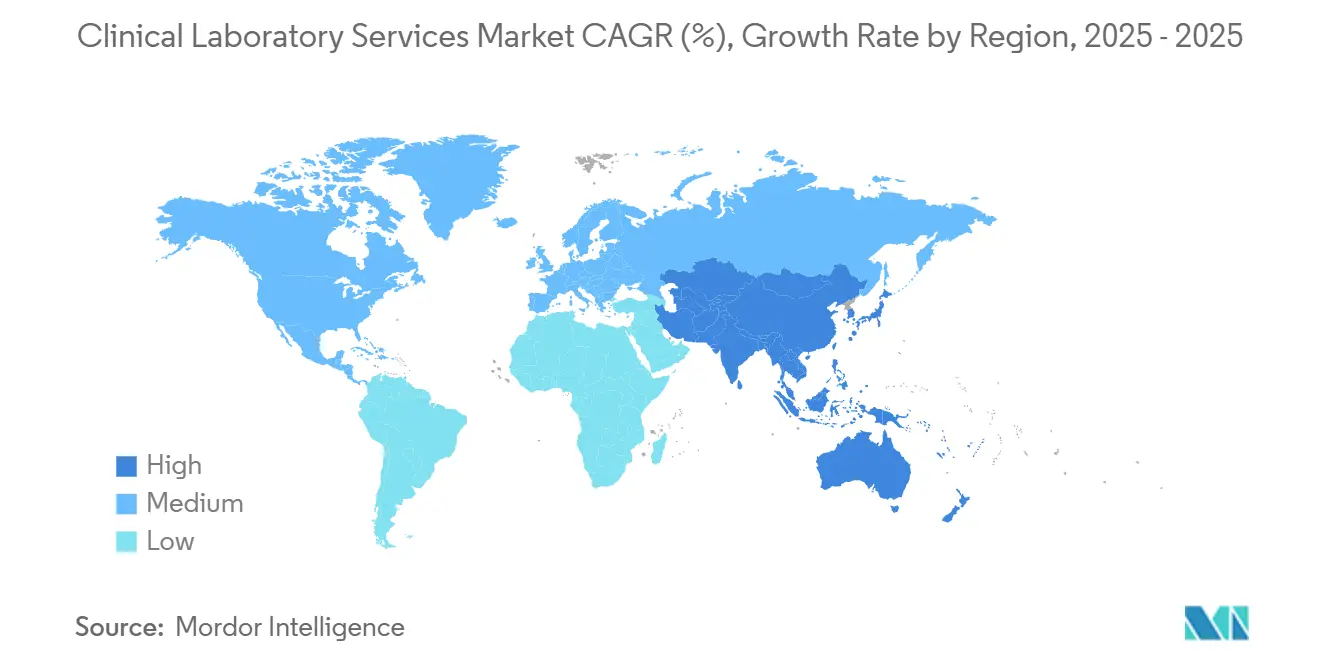

- По географии Северная Америка лидировала на рынке услуг клинических лабораторий с долей доходов 41,3% в 2024 году, тогда как Азиатско-Тихоокеанский регион расширяется быстрее всего с CAGR 7,8%.

Тенденции и инсайты глобального рынка услуг клинических лабораторий

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Распространенность хронических и инфекционных заболеваний | +0.8% | Глобальная | Долгосрочный (≥ 4 лет) |

| Старение населения и нормы профилактической помощи | +0.7% | ОЭСР, Восточная Азия | Долгосрочный (≥ 4 лет) |

| Инновации в молекулярной диагностике | +1.1% | Глобальные исследовательские центры | Среднесрочный (2-4 года) |

| Более широкое страхование и государственное финансирование | +0.6% | Развивающиеся экономики | Среднесрочный (2-4 года) |

| Рост персонализированной медицины и сопутствующей диагностики | +1.0% | Глобальные онкологические центры | Среднесрочный (2-4 года) |

| Быстрое принятие комплексной автоматизации и цифровых рабочих процессов | +0.9% | США, Западная Европа | Краткосрочный (≤ 2 лет) |

| Источник: Mordor Intelligence | |||

Растущее бремя хронических и инфекционных заболеваний

Расширяющиеся биохимические панели для диабета, сердечно-сосудистых рисков и респираторных патогенов увеличивают базовые объемы по всему рынку услуг клинических лабораторий. Больничные системы сообщают, что заявки на метаболическую химию теперь превышают допандемические уровни, отражая восстановление отложенной помощи. Высокопроизводительные анализаторы, установленные во время COVID-19, продолжают обеспечивать операционное преимущество, позволяя центральным лабораториям обрабатывать больше пробирок без линейного роста затрат. Консолидированные сети группируют образцы с нескольких объектов, что повышает использование и обеспечивает более выгодные цены на реагенты. Эти эффективности сохраняют валовую маржу даже когда графики оплаты плательщиков ужесточаются.

Старение населения и профилактическое здравоохранение

Лица в возрасте 65 лет и старше генерируют почти в три раза больше годовых заявок, чем младшие когорты, и их демографическая доля растет. Ежегодные оздоровительные визиты, объединяющие липидные, тиреоидные и почечные маркеры, сглаживают сезонный спрос и создают стабильный денежный поток. Лаборатории пилотируют соглашения в стиле подписки с плательщиками, которые гарантируют ежемесячные выделения тестов, сглаживая поступления и предоставляя страховщикам определенность бюджета. Панели управления здоровьем населения, построенные на лонгитюдных результатах, предоставляют дополнительные потоки аналитических доходов, дополнительно расширяя рынок услуг клинических лабораторий.

Непрерывные инновации в молекулярной диагностике

Затраты на секвенирование целого генома ниже 1 000 долл. США открыли крупномасштабные применения в онкологии, инфекционных заболеваниях и наследственных рисках. Жидкие биопсии теперь могут предоставить данные о действенных мутациях из 10 мл забора крови в течение недели, давая врачам сообщества геномные инсайты третичного уровня. Лаборатории с обширными базами данных вариантов обладают защищаемыми знаниевыми активами, которые сдерживают новых участников более эффективно, чем физический масштаб. Быстрое тестирование нуклеиновых кислот укрепляет лояльность клиницистов и ускоряет терапевтические циклы, усиливая стратегическую роль молекулярных центров на рынке услуг клинических лабораторий.

Более широкий охват медицинским страхованием и государственное финансирование

Программы возмещения развивающихся рынков модернизируют районные больницы от ручного подсчета клеток до полностью автоматизированных химико-иммунных платформ. Лучший доступ улучшает эпидемиологическую отчетность, направляя политиков к дальнейшим диагностическим инвестициям. Консолидированные государственные закупочные пулы повышают переговорную силу с поставщиками и изолируют цены на оборудование от валютных колебаний. Стандартизированное национальное кодирование снижает коэффициенты отклонения претензий и улучшает видимость доходов.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз CAGR | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Давление возмещения и потолки цен | -0.9% | США, Европа | Среднесрочный (2-4 года) |

| Глобальная нехватка квалифицированных лабораторных специалистов и эскалация расходов на обучение/удержание | -0.6% | ОЭСР | Краткосрочный (≤ 2 лет) |

| Консолидация поставщиков и интегрированные сети доставки | -0.5% | США | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Усиливающееся давление возмещения и потолки цен

Последовательные сокращения графиков оплаты сбрили почти четверть с тарифов Medicare США за рутинную химию за последнее десятилетие[1]Колледж американских патологов, 'Изучение состояния частных плательщиков здравоохранения', cap.org. Крупные справочные лаборатории компенсируют сжатие роботикой в пре-аналитике и контрактами на реагенты оптом, но более мелкие больничные подразделения борются за соответствие этим эффективностям. Аутсорсинг эзотерических анализов поэтому ускоряется, отправляя больше образцов национальным сетям, которые могут работать с более низкой единичной стоимостью.

Глобальная нехватка квалифицированных лабораторных специалистов

Коэффициенты вакансий для медицинских технологов превышают 10% в нескольких зрелых рынках согласно Бюро трудовой статистики США[2]Бюро трудовой статистики США, 'Статистика профессиональной занятости и заработной платы для технологов клинических лабораторий', bls.gov. Зависимость от сверхурочных и растущие зарплаты сжимают маржи, побуждая к инвестициям в 'темные лаборатории', которые работают в ночное время на робототехнике и аналитике ИИ. Поставщики автоматизированной обработки образцов и промежуточного программного обеспечения получают большую долю капитальных бюджетов, вытесняя ручную настольную приборную базу.

Сегментный анализ

По типу анализов: основные панели и геномное расширение

Клиническая химия остается основой, обеспечивая более половины рынка услуг клинических лабораторий в 2024 году. Ее обширная установленная база гарантирует предсказуемое потребление реагентов и стабильные отношения с поставщиками устройств. Даже скромные подъемы объема переводятся в значимые дополнительные доходы для сегмента. Генетика и молекулярная диагностика, прогнозируемые для роста с CAGR 9,5%, переопределяют конкурентные рвы, смещая стоимость от товарных реагентов к собственной биоинформатике. Рефлексное тестирование, которое переходит от одногенных к мультигенным панелям после первоначального скрининга, увеличивает проникновение образца и средний доход на заявку. Лаборатории с курируемыми библиотеками вариантов контролируют знаниевый актив, который повышает затраты на переключение для клиницистов.

Взаимодействие между товарной химией и высокомаржинальной геномикой формирует распределение капитала. Интегрированные анализаторы, которые комбинируют химию и иммуноанализ, продолжают видеть спрос цикла обновления, потому что они закрепляют повседневные операции, тогда как геномные платформы привлекают проектное финансирование, привязанное к онкологическим и редкозаболевательным программам. Поставщики, которые группируют промежуточную аналитику с химическими линиями, создают блокировку экосистемы, в то время как облачные конвейеры на секвенирующих инструментах сжимают времена отчетности, создавая доверие врачей даже в неакадемических центрах.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По поставщику услуг: больничные центры и независимые сети

Лаборатории на базе больниц захватили 53,7% доли рынка услуг клинических лабораторий в 2024 году, главным образом потому, что каждый образец стационарного пациента начинается на месте. Потолки мощности и капитальные ограничения, однако, ограничивают способность больницы внедрить новые высокосложные анализы. Многие учреждения теперь сохраняют STAT и экстренную работу, передавая эзотерическое тестирование справочным партнерам, сохраняя удовлетворение клиницистов без больших капитальных расходов. Отдельные лаборатории, расширяющиеся с CAGR 8,2%, эксплуатируют централизованные центры и сложные курьерские сети для выигрыша охвата, скрининга работодателей и оздоровительных контрактов.

Рост в независимом сегменте отражает созревание модели центр-и-спица: ежедневный забор и раннее утреннее освобождение результатов позволяют широкий географический охват без компрометации времени оборота. Когда плотность курьерского маршрута достигает пика, независимые приобретают региональные лаборатории для оправдания новых спутниковых центров и защиты соглашений об уровне сервиса. Больницы отвечали формированием совместных предприятий, которые сохраняют долевое преимущество, перемещая операционное бремя специализированным партнерам. Результирующая экосистема подчеркивает дополняющие роли, а не конкуренцию с нулевой суммой.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По применению: инфекционные заболевания удерживают позиции, онкология рывками растет

Тестирование инфекционных заболеваний составило 31,4% размера рынка услуг клинических лабораторий в 2024 году, поддерживаемое непрерывным наблюдением за респираторными вирусами и мониторингом устойчивости к противомикробным препаратам. Лаборатории перепрофилировали панели ПЦР пандемического периода для запуска мультиплексных панелей круглый год, поддерживая высокое использование инструментов. Мандаты общественного здравоохранения обеспечивают базовые объемы вирусологии, которые стабилизируют доходы даже в неэпидемические периоды. Онкологические и опухолево-маркерные анализы, показывающие двузначный CAGR, продвигаются целевыми терапиями, которые требуют подтверждения биомаркера для возмещения. Каждое новое одобрение препарата расширяет вселенную возмещаемой сопутствующей диагностики, наклоняя смесь тестов к более высокомаржинальному секвенированию.

Смещение в смеси усиливает лабораторное переговорное преимущество. Молекулярная онкология командует премиум-ценами и менее товаризированными рабочими процессами, в то время как панели инфекционных заболеваний конкурируют по скорости и стоимости. Лаборатории, балансирующие оба портфолио, смягчают циклические колебания объемов и улучшают диверсификацию плательщиков-микса. Информатические платформы, которые связывают потоки данных инфекционных заболеваний и онкологии, создают междисциплинарные инсайты, ценимые в контрактах здоровья населения.

Географический анализ

Северная Америка лидировала на рынке услуг клинических лабораторий с долей доходов 41,3% в 2024 году. Широкий охват страхованием и высокие объемы тестирования на душу населения подкрепляют спрос. Quest Diagnostics и Labcorp вместе управляют примерно одной пятой объема образцов США. Обе группы используют системы электронного ввода заказов, которые встраивают проверки медицинской необходимости, сокращая отклонения претензий и сохраняя денежный поток. Сделки, такие как покупка Quest за 1,35 млрд канадских долларов LifeLabs, расширяют экспозицию за пределы коммерческого плательщика-микса США[3]Quest Diagnostics, 'Quest Diagnostics завершает приобретение LifeLabs', ir.questdiagnostics.com.

Азиатско-Тихоокеанский регион показывает самый быстрый прогнозный CAGR в 7,84%, поскольку урбанизация, рост частного страхования и государственное финансирование сходятся. Китайские города второго уровня строят централизованные лаборатории, оборудованные высокопроизводительными химическими и ПЦР-линиями, в то время как индийские диагностические сети развертывают франчайзинговые центры сбора, которые приближают тестирование к полугородским районам. Международная аккредитация - такая как сертификация Колледжа американских патологов - становится маркером качества, ускоряя способность региона поддерживать многонациональные клинические испытания.

Европа представляет зрелый, но инновационный ландшафт. Одна только Германия составляет приблизительно 18% регионального дохода, усиленного статутным страхованием, которое возмещает широкое меню тестов. Регулирования Европейского Союза поощряют трансграничную интероперабельность, побуждая к инвестициям в лабораторные информационные системы, которые обрабатывают мультиюрисдикционное разделение данных. План Sonic Healthcare за 446,9 млн долл. США по приобретению немецкой сети LADR иллюстрирует продолжающуюся консолидацию, нацеленную на выигрыш общеевропейских пакетных контрактов. Гармонизированные правила кодирования могли бы в конечном итоге обеспечить континентальные тендеры, реформируя динамику торгов по всему рынку услуг клинических лабораторий.

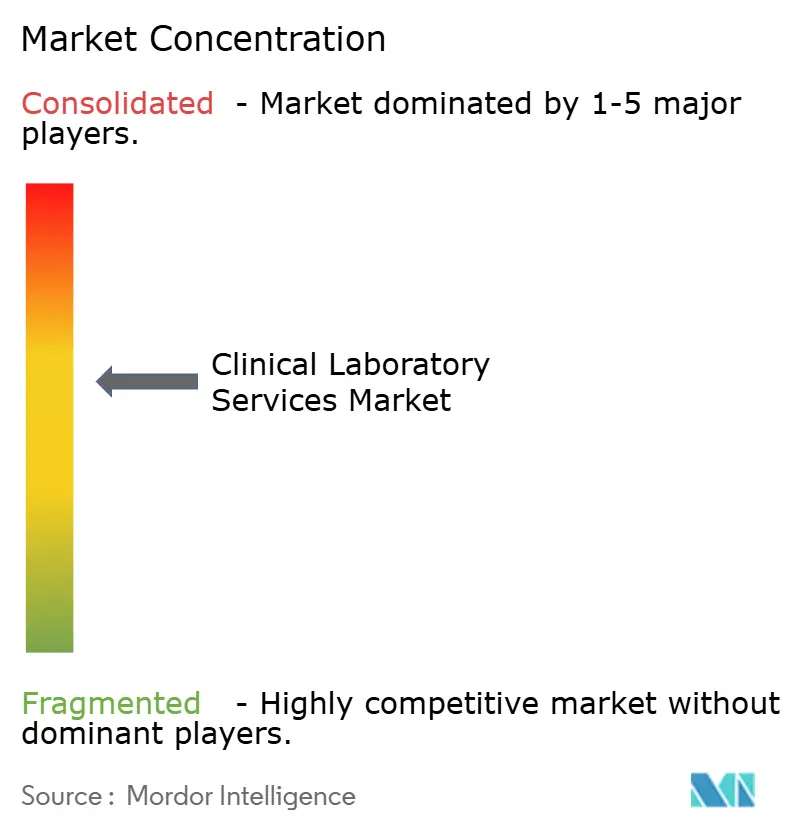

Конкурентный ландшафт

Топ-десять поставщиков командуют 40% рынка услуг клинических лабораторий, указывая на умеренную концентрацию. Quest Diagnostics и Labcorp доминируют в охвате США, и обе продолжают приобретения bolt-on: Labcorp завершила свою покупку выбранных активов охвата BioReference Health в сентябре 2024 года[4]Labcorp, 'Labcorp завершает приобретение выбранных активов диагностического бизнеса BioReference Health', ir.labcorp.com. Labcorp также купила 15% миноритарную долю в SYNLAB за 140 млн евро, получив стратегический инсайт в европейские регулятивные разработки. Серийные поглощения Sonic Healthcare расширяют ее след по Европе, в то время как SYNLAB преследует специализированные приобретения микробиологии для углубления разнообразия тестов.

Появляющиеся челленджеры смещают конкурентную линзу к гибкости инфраструктуры. Clarity Modular Lab Solutions продает префабрикованные единицы, развертываемые в недообслуживаемых регионах в течение месяцев, снижая первоначальные капитальные требования. Технологические партнерства пролиферируют: Charles River Laboratories и Deciphex расширили их сотрудничество в области цифровой патологии на основе ИИ в феврале 2025 года для ускорения пропускной способности анализа изображений. Поставщики автоматизации и поставщики облачного промежуточного программного обеспечения выигрывают от лабораторных усилий по противодействию нехватке рабочей силы.

Платформенные инновации охватывают физические и неосязаемые активы. Алгоритмы сортировки ИИ, курируемые наборы данных вариантов и собственные химические наборы становятся самостоятельными потоками доходов, поскольку лаборатории лицензируют эти активы коллегам. Ранние движущиеся, которые выравнивают системы управления качеством с предложенным правилом FDA США для лабораторно-разработанных тестов, столкнутся с меньшими препятствиями, когда формальные представления станут обязательными. Ограничения рабочей силы усиливают обоснование ночной робототехники, непрерывного мониторинга рабочих процессов и удаленного одобрения патологом. Вместе эти разработки держат рынок услуг клинических лабораторий в активном цикле консолидации и обновления технологий.

Лидеры индустрии услуг клинических лабораторий

-

Sonic Healthcare Limited

-

Eurofins Scientific SE

-

SYNLAB International GmbH

-

Labcorp

-

Quest Diagnostics Incorporated

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние разработки в индустрии

- Февраль 2025: Charles River Laboratories и Deciphex расширили свое партнерство для встраивания продвинутого управления изображениями в рабочие процессы цифровой патологии.

- Январь 2025: Adaptive Biotechnologies и NeoGenomics сформировали партнерство для интеграции теста clonoSEQ MRD в услуги NeoGenomics, расширяя комплексный мониторинг гематологических злокачественных новообразований.

- Январь 2025: bioMérieux приобрела SpinChip Diagnostics, получив платформу быстрого иммуноанализа цельной крови, которая доставляет результаты за 10 минут, соответствуя стратегическим целям роста Karrington и достижениям в диагностических возможностях.

- Сентябрь 2024: Labcorp завершила приобретение выбранных активов охвата BioReference Health, расширяя свои контракты с больницами США

- Сентябрь 2024: Labcorp приобрела 15% миноритарную долю в SYNLAB, выравниваясь с европейским лидером.

- Апрель 2024: Labcorp запустила Labcorp Plasma Detect, анализ MRD для целого генома для рака толстой кишки ранней стадии

Охват глобального отчета по рынку услуг клинических лабораторий

В клинической лаборатории тесты клинической патологии проводятся на собранных клинических образцах для получения информации о здоровье пациента с целью содействия диагностике, профилактике и лечению заболеваний.

Рынок услуг клинических лабораторий сегментирован по типу анализов, поставщику услуг и географии. По типу анализов рынок сегментирован на клиническую химию, иммунологию, цитологию, генетику, микробиологию, гематологию и другие типы анализов. По поставщику услуг рынок сегментирован на лаборатории на базе больниц, независимые лаборатории и других поставщиков услуг. Отчет также охватывает размеры рынка и прогнозы основных стран в различных регионах. Для каждого сегмента размер рынка предоставлен в стоимостном выражении (долл. США).

| Клиническая химия |

| Иммунология / серология |

| Микробиология и цитология |

| Генетика / молекулярная диагностика |

| Гематология |

| Другие типы анализов |

| Лаборатории на базе больниц (стационарные и амбулаторные) |

| Отдельные / независимые лаборатории |

| Другие поставщики услуг |

| Тестирование инфекционных заболеваний |

| Онкология и тестирование опухолевых маркеров |

| Панели эндокринологии и метаболических расстройств |

| Сердечно-сосудистое и липидное тестирование |

| Открытие лекарств и поддержка клинических испытаний |

| Другие применения |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | ССЗ |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная Южная Америка |

| По типу анализов | Клиническая химия | |

| Иммунология / серология | ||

| Микробиология и цитология | ||

| Генетика / молекулярная диагностика | ||

| Гематология | ||

| Другие типы анализов | ||

| По поставщику услуг | Лаборатории на базе больниц (стационарные и амбулаторные) | |

| Отдельные / независимые лаборатории | ||

| Другие поставщики услуг | ||

| По применению | Тестирование инфекционных заболеваний | |

| Онкология и тестирование опухолевых маркеров | ||

| Панели эндокринологии и метаболических расстройств | ||

| Сердечно-сосудистое и липидное тестирование | ||

| Открытие лекарств и поддержка клинических испытаний | ||

| Другие применения | ||

| География | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | ССЗ | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная Южная Америка | ||

Ключевые вопросы, отвеченные в отчете

Какова стоимость рынка услуг клинических лабораторий в 2025 году?

Рынок составляет 295,9 млрд долл. США в 2025 году и прогнозируется для достижения 405,35 млрд долл. США к 2030 году.

Какой регион в настоящее время лидирует на рынке услуг клинических лабораторий?

Северная Америка лидирует с долей доходов 41,3% в 2024 году.

Какой сегмент растет быстрее всего в рамках рынка услуг клинических лабораторий?

Генетика и молекулярная диагностика расширяются с CAGR 9,5% до 2030 года.

Как давления возмещения влияют на рынок услуг клинических лабораторий?

Сокращения платежей толкают более мелкие больничные лаборатории к аутсорсингу эзотерических тестов, в то время как крупные справочные лаборатории компенсируют давление маржи автоматизацией и массовыми закупками.

Какое влияние оказывает нехватка рабочей силы на рынок услуг клинических лабораторий?

Вакансии, превышающие 10%, ускоряют инвестиции в робототехнику и 'темные лаборатории' с поддержкой ИИ, сокращая зависимость от дефицитных технологов.

Почему частные инвестиционные фирмы заинтересованы в индустрии услуг клинических лабораторий?

Предсказуемый спрос, сильный денежный поток и высокорастущие молекулярные ниши делают сектор привлекательным для долгосрочного создания стоимости.

Последнее обновление страницы: