Размер рынка и доля китайской игровой индустрии

Анализ рынка китайской игровой индустрии от Mordor Intelligence

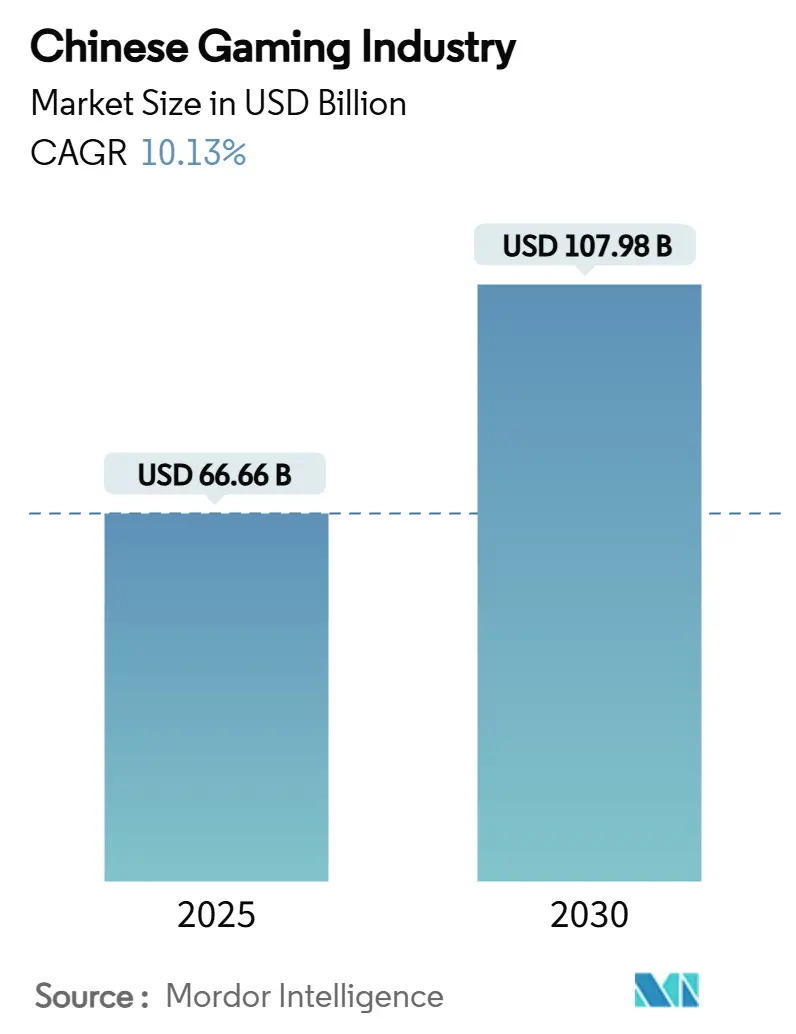

Размер китайского игрового рынка оценивается в 66,66 млрд долларов США в 2025 году и должен достичь 107,98 млрд долларов США к 2030 году, развиваясь с CAGR 10,13% в период 2025-2030. Сильный внутренний спрос, растущее проникновение 5G и постепенное ослабление регулирования поддерживают расширение. Мобильные игры доминируют в расходах, но консольные релизы ускоряются, поскольку потребители ищут премиальные игры с сюжетом. Пилотные проекты цифрового юаня снижают трения в платежах и открывают новые пути монетизации, в то время как местные студии используют китайскую мифологию для создания глобально привлекательной интеллектуальной собственности. Спонсорство киберспорта, особенно от брендов товаров повседневного спроса, углубляет вовлеченность и диверсифицирует доходы. Между тем международные продажи растут двузначными темпами, поскольку ведущие издатели запускают культурно адаптированный контент за рубежом.

Ключевые выводы отчета

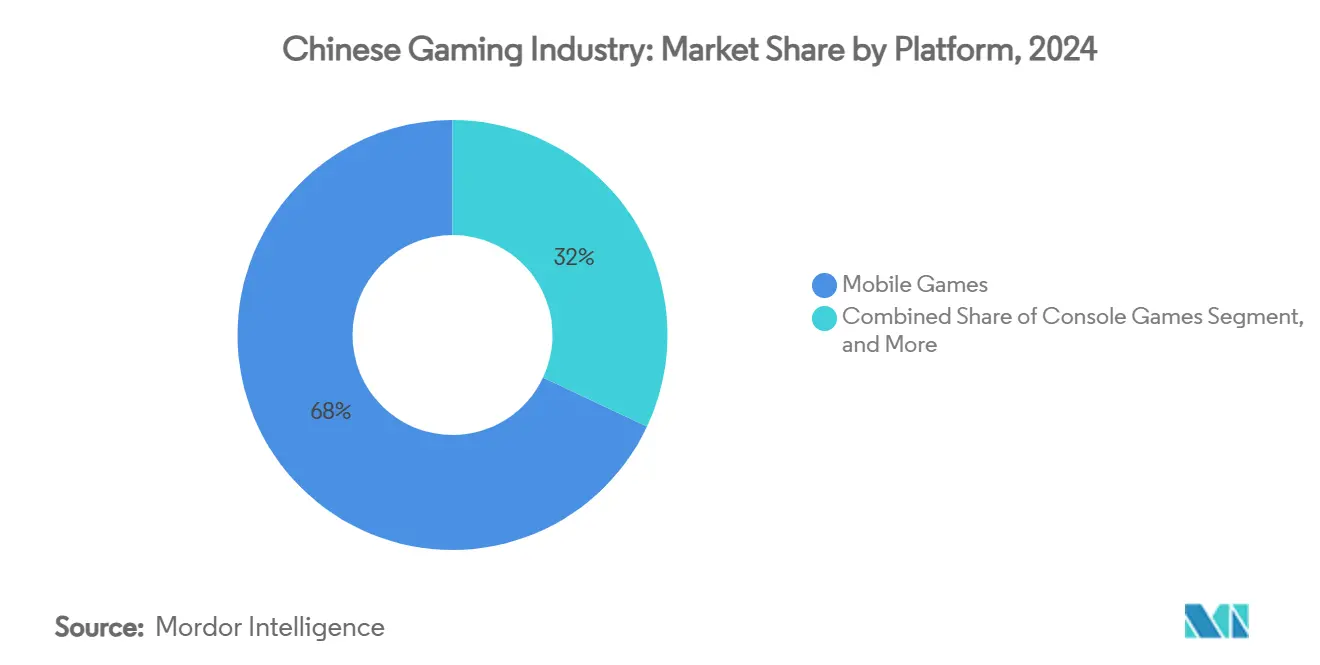

- По игровой платформе мобильные игры захватили 68% доли доходов в 2024 году; прогнозируется, что консольный гейминг будет расширяться с CAGR 14% до 2030 года Китайская ассоциация аудио-видео и цифровых публикаций.

- По модели доходов бесплатная игра занимала 54% доли китайского игрового рынка в 2024 году, в то время как подписочные сервисы показывают самую быструю траекторию роста с CAGR 24% до 2030 года J.P. Morgan.

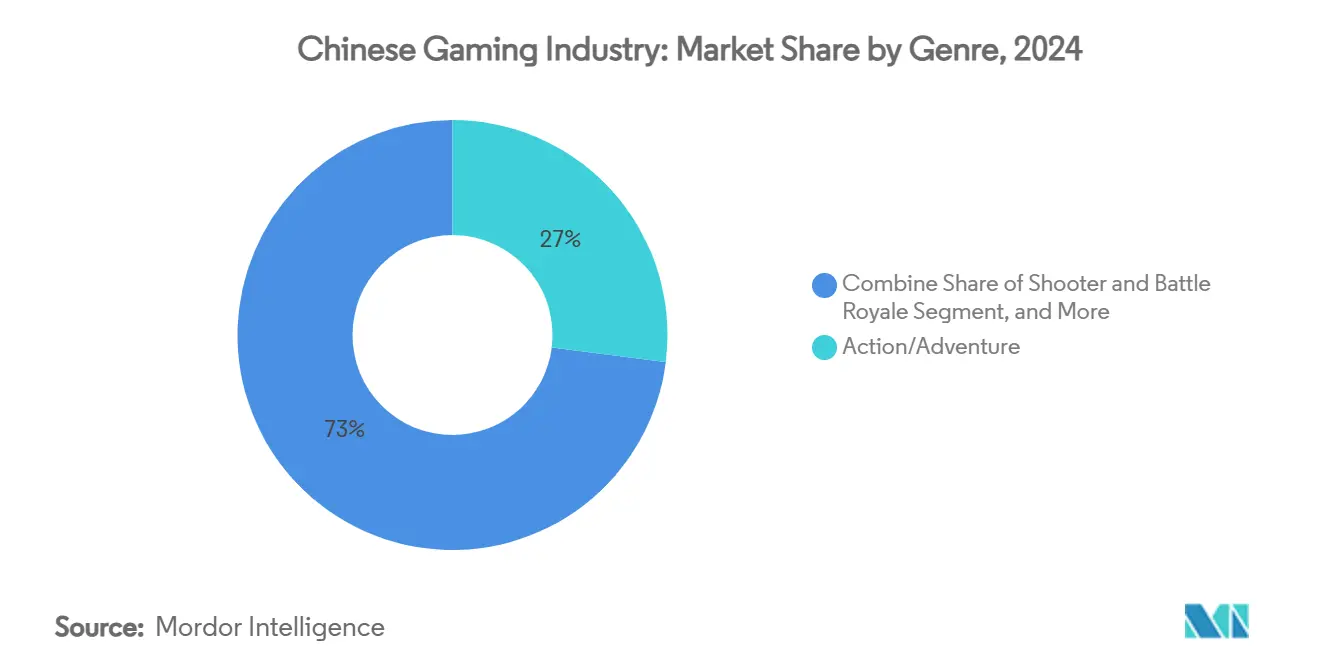

- По жанрам экшен/приключения командовал 27% размера китайского игрового рынка в 2024 году; прогнозируется, что категория "прочие" вырастет с CAGR 18% в период 2025-2030 BBC.

- По возрасту игроков когорта 18-35 лет лидировала с 38% вкладом в доходы в 2024 году; сегмент до 18 лет должен подняться с CAGR 12% к 2030 году, несмотря на ограничения времени игры

Тенденции и инсайты рынка китайской игровой индустрии

Анализ воздействия драйверов

| Драйвер | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Развертывание 5G, стимулирующее игры с низкой задержкой | +1.90% | Города первого уровня и прибрежные провинции | Долгосрочный (≥ 4 лет) |

| Всплеск спонсорства киберспорта | +1.40% | По всей стране, центры в Шанхае и Чэнду | Среднесрочный (2-4 года) |

| Цифровой юань в микроплатежах | +1.10% | Материковый Китай и коридоры Гонконга | Среднесрочный (2-4 года) |

| Экспорт культурной интеллектуальной собственности | +0.90% | США, Япония, Южная Корея | Долгосрочный (≥ 4 лет) |

| Молодая, технически подкованная демография | +0.80% | По всей стране, сильнее всего в городских центрах | Долгосрочный (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Развертывание 5G, стимулирующее игры с низкой задержкой

Китай завершил 2024 год с более чем 800 миллионами 5G-подключений, что составляет 45% всех мобильных линий. Сверхнизкая задержка теперь поддерживает соревновательные шутеры и многопользовательские игры в реальном времени, которые ранее требовали сетей уровня ПК. Операторы прогнозируют, что 5G добавит 260 миллиардов долларов США к национальному ВВП к 2030 году, расширив пулы располагаемых доходов для игровых трат. Ожидаемое учетверение мобильного трафика данных дополнительно поощряет разработчиков внедрять графику консольного качества на смартфонах. Партнерства по облачному рендерингу, такие как инвестиции miHoYo в Well-Link Technologies, помогают преодолеть ограничения устройств и расширить адресуемую пользовательскую базу.

Всплеск спонсорства киберспорта

Внутренняя киберспортивная сцена перешла в портфели основной рекламы после того, как Edward Gaming сгенерировал 690 000 долларов США только от скинов оружия Valorant Esports Advocate. Бренды, нацеленные на состоятельных потребителей поколения Z, рассматривают трансляции турниров как эффективные по затратам медиа с высокой конверсией. Специальная лига VALORANT Champions Tour в Китае, запущенная в 2024 году с десятью командами-партнерами, подчеркивает институциональную поддержку Esports Insider. Победа в чемпионате мира 2024 года повысила профиль местных команд на международном уровне, привлекая новых спонсоров из напитков, одежды и персональной электроники.

Цифровой юань в микроплатежах

К середине 2023 года совокупные транзакции e-CNY превысили 250 миллиардов долларов США Clyde & Co. Партнерства между Народным банком Китая и платформами, такими как WeChat Pay, устраняют комиссии карточных сетей, позволяя издателям сохранять большую долю доходов. На 19-х Азиатских играх спортсмены использовали кошельки e-CNY для оплаты игровой атрибутики за секунды, подтверждая простоту использования. Функциональность трансграничных кошельков, тестируемая в Гонконге, представляет шаблон для беспрепятственных трат туристов на китайские игры.

Экспорт культурной интеллектуальной собственности, стимулирующий зарубежное принятие

Студии вплетают фольклор, темы ушу и исторические эпосы в современную механику, создавая франшизы, которые резонируют дома и за рубежом. Команды локализации адаптируют нарративные арки под региональные чувствительности, а партнерства с зарубежными дистрибьюторами упрощают соблюдение требований. Успешные релизы устанавливают долгосрочные лицензионные доходы и укрепляют инициативы мягкой силы.

Анализ воздействия ограничений

| Ограничение | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Квотные одобрения контента | −1.6% | По всей стране; более высокий риск для зарубежной интеллектуальной собственности | Краткосрочный (≤ 2 лет) |

| Дефицит GPU облачных сервисов | −1.0% | Пиковый сезонный спрос по всей стране | Краткосрочный (≤ 2 лет) |

| Растущие затраты на привлечение пользователей | −0.7% | Основные рекламные сети; города первого уровня | Среднесрочный (2-4 года) |

| Источник: Mordor Intelligence | |||

Квотные одобрения контента

Государственное управление прессы и публикаций ограничивает ежемесячные лицензионные гранты, отодвигая календари релизов как для отечественных, так и для зарубежных разработчиков. Внезапные остановки в конце 2023 года расстроили уверенность издателей и выявили необходимость более четких временных рамок. Зарубежные студии теперь зависят от местных партнеров для корректировки сюжетных линий, переименования персонажей и раскрытия шансов лутбоксов. Неопределенность урезает около 1,6 процентных пункта от траектории роста китайского игрового рынка.

Дефицит GPU облачных сервисов

Мировой спрос на обучение ИИ и майнинг криптовалют сжимает предложение чипов трассировки лучей, которые питают высококлассный облачный гейминг. Поставщики услуг сообщают о падении производительности во время праздников Лунного Нового года и блокбастерных запусков. Возникающие всплески задержки могут подорвать удержание игроков, особенно для соревновательных жанров, побуждая крупных издателей совместно инвестировать в мощности дата-центров[2]Ericsson, "Cloud Gaming Report 2024," ericsson.com .

Сегментный анализ

По игровой платформе: Мобильная сила тестируется растущей привлекательностью консолей

Мобильное ПО сгенерировало 238,2 миллиарда юаней (32,7 миллиарда долларов США) в 2024 году, что составляет 68% размера китайского игрового рынка. Доступные 5G-тарифы, широкое владение устройствами и курируемые магазины приложений поддерживают высокую вовлеченность, в то время как live-операции, адаптированные под национальные праздники, продлевают игровые циклы. Тем не менее, затраты на привлечение пользователей продолжают расти, побуждая студии экспериментировать с кросс-платформенными экосистемами, которые смешивают мобильный, ПК и консольный доступ. Консольные доходы остаются меньшими, но прогнозируется их движение с CAGR 14% до 2030 года, самым быстрым из любой категории платформ. Ослабленные пошлины на импорт оборудования и облачное вещание снижают входные барьеры, а домохозяйства с растущими располагаемыми доходами рассматривают консоли как общие развлекательные центры. Расходящиеся тенденции предполагают, что консоли будут подтачивать доминирование мобильных устройств, но китайский игровой рынок останется мобильно-ориентированным в течение десятилетия.

Рост принятия консолей меняет стратегии контента. Премиальные запуски теперь получают одновременные порты для ПК для максимизации аудитории, а издатели объединяют эксклюзивные скины для награждения ранних последователей. Облачные пробные версии позволяют нерешившимся игрокам опробовать высококачественные впечатления без первоначальных затрат на оборудование, поддерживая более широкие воронки конверсии. Ретейлеры в Шанхае и Гуанчжоу сообщают о более высоком пешеходном трафике для устройств следующего поколения во время торговых фестивалей, подтверждая постепенный, но устойчивый сдвиг к игре в гостиной.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По модели доходов: Подписки бросают вызов первенству бесплатной игры

Бесплатные игры занимали 54% доли китайского игрового рынка в 2024 году, поскольку вечнозеленые хиты усовершенствовали ротации сезонных пропусков и косметических предметов. Тем не менее пристальное внимание политиков к механике гача и аппетит взрослеющей аудитории к полным впечатлениям поощряют альтернативные форматы биллинга. Подписочные пропуска объединяют устаревшие библиотеки с релизами первого дня и предлагают кросс-устройственные облачные сохранения, обеспечивая воспринимаемую ценность против непредсказуемых трат на микротранзакции. Рыночные оценки сигнализируют о CAGR в середине двадцатых для подписочных доходов, значительно выше общего роста сектора, позиционируя их как заслуживающий доверия претендент на рекламно-поддерживаемые и бесплатные модели.

Издатели также пересматривают ценообразование "купи и играй", особенно для сюжетных экшен-приключений, которые демонстрируют отечественный фольклор. Интеграция с цифровым юанем снижает трения платежей и поддерживает ярусное ценообразование для делюкс-изданий, делая премиальный контент доступным для более широкого спектра доходов. Меньшие команды, экспериментирующие с единовременными ценниками, получают выгоду от предсказуемого денежного потока, в то время как более крупные фирмы включают подписочные привилегии в экосистемы лояльности, охватывающие видео, музыку и социальные сообщества.

По жанрам: Экшен-приключения закрепляют доходы среди гибридных экспериментов

Игры экшен-приключения командовали 27% трат 2024 года и остаются флагманским жанром для культурного повествования. Разработчики используют кинематографические захваты движения и оркестровые партитуры для повышения производственных ценностей, укрепляя статус жанра как эталона развлечений. Кросс-медийные связи с киностудиями и тематическими парками усиливают потенциал мерчандайзинга и продлевают жизненные циклы франшиз. Между тем гибридные жанры, которые объединяют выживание, социальную дедукцию и механику простоя, размножаются в супер-приложениях, снижая риск разработки и достигая десятков миллионов казуальных игроков. Экспериментальное пространство диверсифицирует китайский игровой рынок и бросает вызов действующим лицам защищать экранное время непрерывными инновациями.

Рогалик-шутеры и вечерние игры, которые подходят для коротких мобильных сессий, набирают популярность среди пассажиров в столичных транзитных системах. Соревновательные простаивающие баттлеры позволяют асинхронную игру, ослабляя временное давление на старшую демографию. Разработчики собирают данные о поведении пользователей для уточнения балансировочных патчей и сезонных пропусков, используя аналитику для поддержания высокого удержания. В этом климате экшен-приключения остаются якорем доходов, но экспериментальные гибриды формируют будущие предпочтения и приоритеты технологических инвестиций.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По возрастной группе игроков: Молодые взрослые лидируют в тратах, а несовершеннолетние расширяются быстрее всего

Игроки в возрасте 18-35 лет сгенерировали наибольшую долю доходов в 2024 году, отражая растущие городские доходы и нормализацию гейминга как основного досуга. Совместные впечатления, live-киберспортивные события и сообщества инфлюенсеров укрепляют лояльность среди этой когорты. Рост профессиональной занятости также поднимает спрос на нарративно-богатые игры, которые обеспечивают кинематографический перерыв от ежедневных рутин.

Сегмент до 18 лет регистрирует самое быстрое расширение, несмотря на обязательные ограничения времени игры. Родители тяготеют к образовательным песочницам и инструментам творчества, которые выравниваются с целями учебной программы. Производители оборудования встраивают верификацию реальных имен и родительские дашборды для соблюдения регулирования при сохранении вовлеченности. В течение прогнозного периода контент, который созревает вместе с этими молодыми пользователями, вероятно, будет увеличивать пожизненную ценность и поднимать долгосрочный размер китайского игрового рынка.

Географический анализ

Внутренние доходы достигли 44,8 миллиарда долларов США в 2024 году, представляя 35,2% глобальных игровых трат. Шанхай, Пекин и Гуанчжоу функционируют как центры разработки и киберспорта, принимая флагманские конвенции, которые привлекают сотни тысяч посетителей. Прибрежные провинции показывают более высокие средние траты на пользователя, в то время как внутренние регионы регистрируют более быстрый рост геймеров по мере роста принятия смартфонов.

Международные продажи выросли на 13,4% год к году до 18,6 миллиарда юаней (2,55 миллиарда долларов США) в 2024 году с США, Японией и Южной Кореей в качестве главных направлений [3]China Audio-Video and Digital Publishing Association, "Chinese Gaming Industry Annual Conference 2025," capda.org.cn . Команды локализации адаптируют механику к зарубежным стандартам возрастного рейтинга, а партнерства с региональными издателями помогают навигировать каналы дистрибуции. Нарративы на основе мифологии резонируют на азиатских рынках, в то время как коллаборации с супергероями стимулируют тракцию в Северной Америке.

Правительственные 5G-проекты подняли покрытие сети до 83% населения к концу 2023 года [1] GSMA, "The Mobile Economy China 2024," gsma.com . Улучшенная сельская связность сужает городско-сельские игровые разрывы и открывает новый спрос в западных провинциях. Местные туристические советы используют игровые настройки для маркетинга направлений, проводя тематические фестивали, которые стимулируют региональные экономики. Эти географические динамики подчеркивают неравномерный, но расширяющийся след китайского игрового рынка.

Конкурентный ландшафт

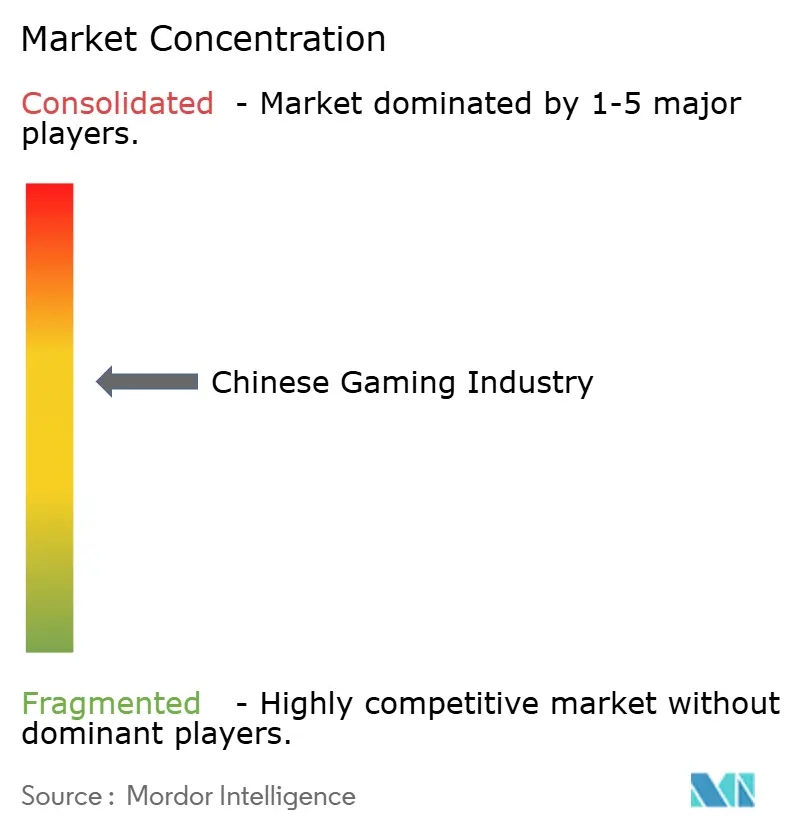

Tencent остается крупнейшим внутренним издателем по доходам, за ним следует NetEase, причем оба используют глубокую экспертизу live-сервисов и обширные социальные экосистемы. Недавний поворот Tencent к контролирующим долям в независимых студиях сигнализирует о стремлении к более полному владению интеллектуальной собственностью. NetEase инвестирует в мотивы традиционной культуры для удовлетворения руководящих принципов контента и дифференциации своего каталога.

Растущие студии, такие как miHoYo и Game Science, сужают разрыв, фокусируясь на превосходстве одного тайтла и интегрируя облачные технологии для управления пиковым спросом. Их успех демонстрирует, что целевые инновации могут бросать вызов действующим лицам даже в масштабно-зависимой арене. Издатели все больше встраивают патриотические темы и корпоративно-социальные функции ответственности для выравнивания с регуляторами и для построения доброй воли среди родителей.

Дефицит оборудования побуждает к вертикальной интеграции, поскольку ведущие фирмы совместно финансируют расширения дата-центров с телеком-партнерами. Результирующие технические барьеры поднимают капитальные требования для новых участников, консолидируя влияние среди высшего уровня. Тем не менее студии среднего размера получают видимость через инфлюенсер-маркетинг и нишевое вовлечение сообщества, поддерживая конкурентное давление живым в китайском игровом рынке.

Лидеры индустрии китайской игровой индустрии

-

Tencent Holdings Ltd.

-

NetEase Inc.

-

Shanghai miHoYo Network Technology Co. Ltd.

-

Perfect World Co. Ltd.

-

37 Interactive Entertainment

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Апрель 2025: Игровая индустрия Китая зафиксировала рекордные доходы 2024 года в размере 325,8 млрд юаней (44,8 млрд долларов США)

- Апрель 2025: Китай одобрил 127 новых игр, включая Path of Exile: Ascension от Tencent Games среди одобрений.

Объем отчета китайской игровой индустрии

Китайский гейминг определяется как игра в электронные игры, проводимая различными способами, такими как компьютеры, мобильные телефоны, консоли или другие средства в целом. Наблюдается увеличивающаяся распространенность высокоскоростных интернет-соединений, особенно в развивающихся экономиках, что делает онлайн-гейминг практичным для большего количества людей в последние годы. Область исследования охватывает сегментацию по типам игр, таким как консоли, PC-браузеры и мобильные игры.

Размеры рынка и прогнозы предоставлены в стоимостном выражении (млн долларов США) для всех вышеуказанных сегментов.

| Мобильные игры |

| PC-игры (загружаемые/коробочные и браузерные) |

| Консольные игры |

| Облачный гейминг |

| VR/AR-гейминг |

| Бесплатная игра (F2P) |

| Платная игра / Премиум |

| Подписка и игровой пропуск |

| Экшен/Приключения |

| Шутеры и королевская битва |

| Ролевые игры (RPG/MMORPG) |

| Спорт и гонки |

| Прочие |

| <18 лет |

| 18-35 лет |

| 36-50 лет |

| >50 лет |

| По игровой платформе | Мобильные игры |

| PC-игры (загружаемые/коробочные и браузерные) | |

| Консольные игры | |

| Облачный гейминг | |

| VR/AR-гейминг | |

| По модели доходов | Бесплатная игра (F2P) |

| Платная игра / Премиум | |

| Подписка и игровой пропуск | |

| По жанру | Экшен/Приключения |

| Шутеры и королевская битва | |

| Ролевые игры (RPG/MMORPG) | |

| Спорт и гонки | |

| Прочие | |

| По возрастной группе игроков | <18 лет |

| 18-35 лет | |

| 36-50 лет | |

| >50 лет |

Ключевые вопросы, отвеченные в отчете

Какова текущая стоимость китайского игрового рынка?

Размер китайского игрового рынка достиг 66,66 млрд долларов США в 2025 году и прогнозируется к росту до 107,98 млрд долларов США к 2030 году с CAGR 10,13%

Какой сегмент платформы расширяется быстрее всего?

Прогнозируется, что консольный гейминг зафиксирует CAGR 14% с 2025 по 2030 год, опережая другие платформы, поскольку премиальные отечественные игры привлекают более высокие домохозяйственные траты.

Как 5G влияет на рост гейминга?

Более 800 миллионов 5G-соединений обеспечивают стабильные сети с низкой задержкой, которые позволяют соревновательную многопользовательскую игру и поддерживают графику консольного качества на смартфонах

Какое воздействие оказывают квоты одобрения на запуски зарубежных игр?

Ежемесячные ограничения лицензий могут задержать релизы и урезать рост рынка примерно на 1,6 процентных пункта, побуждая зарубежных разработчиков сотрудничать с местными фирмами и адаптировать контент к политическим руководящим принципам

Кто являются ведущими компаниями на китайском игровом рынке?

Tencent и NetEase командуют наибольшими долями, в то время как быстрорастущие студии, такие как miHoYo и Game Science, бросают вызов их доминированию через сфокусированную разработку интеллектуальной собственности и инвестиции в облачную инфраструктуру.

Последнее обновление страницы: