Анализ рынка проектной логистики Китая

Ожидается, что рынок проектной логистики в Китае будет расти в среднем более чем на 2% в течение прогнозируемого периода.

- Ожидается, что краткосрочный рост цен на нефть поможет индустрии проектных грузов во всем мире. С другой стороны, ожидается долгосрочное снижение цен на нефть, что приведет к уменьшению инвестиций в новые проекты.

- Китай производит большое количество тяжеловесных грузов, которые отправляются за границу. Китай является крупнейшим в мире производителем стали, и его мощности в десять раз превышают мощности США. В результате страна становится популярным местом для импорта крупных стальных конструкций из других стран.

- Кроме того, благодаря инициативе Пояс и путь (BRI) расходы на инфраструктуру в Китае и его соседях быстро растут. Проект способствует развитию торговли и транспортной инфраструктуры.

- Недавние исследования показывают, что подход Китая к международному кредитованию изменился. Инвестиции Китая в инфраструктурные проекты в рамках инициативы Пояс и путь (BRI) сократились, в то время как краткосрочная и среднесрочная помощь Пекина странам-партнерам, некоторые из которых сталкиваются с растущим уровнем долга, выросла.

- В отчете Центра зеленых финансов и развития (GFDC) Шанхайского университета Фудань говорится, что инвестиции и контракты Китая в 147 странах в первой половине 2022 года составили 28,4 млрд долларов США. Это на 47% больше, чем за тот же период прошлого года..За счет инвестиций освоено 11,8 млрд долларов США, за счет проектных контрактов – 16,5 млрд долларов США.

- Риски перемещения проектных грузов растут не только с точки зрения лимита на то, сколько можно перемещать, но и с точки зрения значений задержки запуска (DSU) в конце, где страховые суммы могут достигать 1 миллиарда долларов США..

- Если принять во внимание такие элементы, как повторное изготовление, доставка, сборы, упущенная выгода и другие эксплуатационные расходы, неполучение груза в целости и сохранности может привести к огромным многомиллионным потерям из-за задержки запуска (DSU). Проекты BRI, которые требуют доставки товаров чрезвычайно длительными внутренними транзитами в такие регионы, как Юго-Восточная Азия, увеличивают этот риск.

- В Китае порты Циндао, Далянь, Гуанчжоу и особенно Шанхай и Тяньцзинь обычно используются для обработки проектных грузов.

- Политика Китая по нулевому Covid-19 оказала большое влияние на глобальные цепочки поставок, поскольку она закрыла многие крупные города на долгое время, что было немыслимо до пандемии. Ограничения, связанные с COVID-19, значительно сократили возможности Китая в области производства и логистики. и мобильность людей, а также корпоративное и потребительское доверие.

- Китай является основным источником многих потребительских товаров, деталей для изготовления вещей и сырья. Утрата промышленного и логистического потенциала усугубила глобальную инфляцию, вызвав хроническую нехватку поставок на взаимосвязанных мировых рынках.

Тенденции рынка проектной логистики Китая

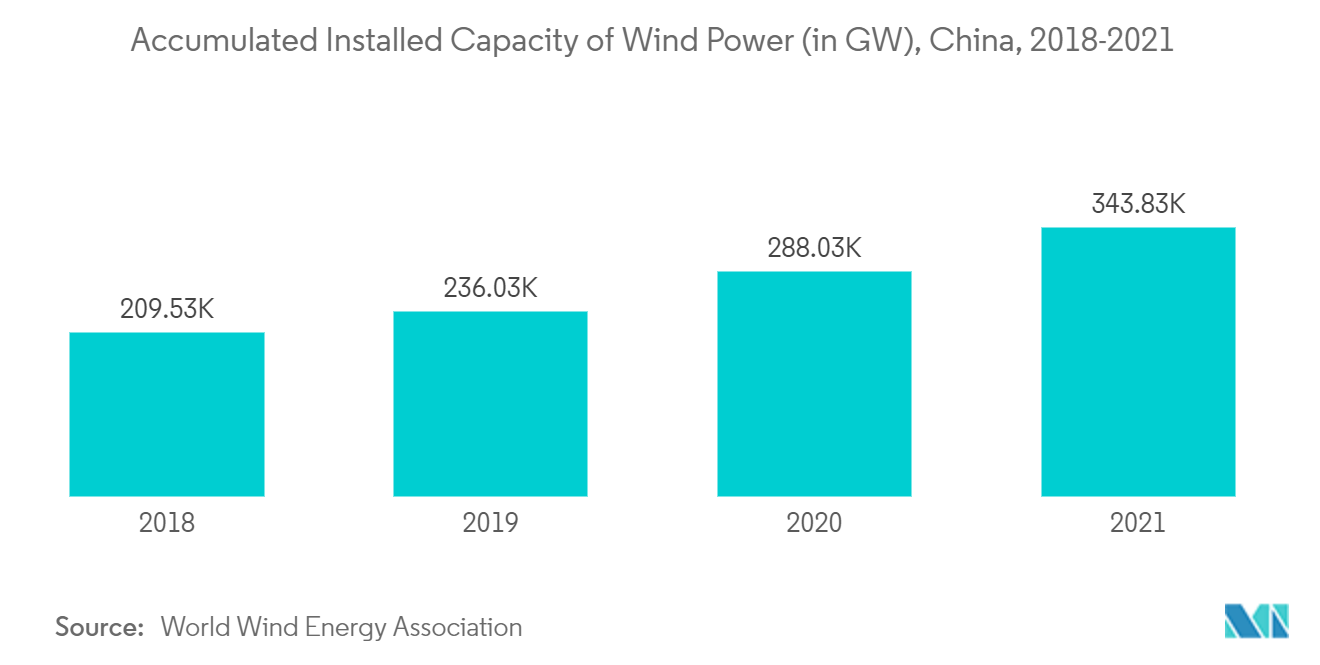

Ожидается, что ветроэнергетика будет стимулировать спрос на проектные логистические услуги в течение прогнозируемого периода.

- Одним из важных сегментов роста рынка проектной логистики являются перевозки ветровой энергии. Ветроэнергетика становится зрелым бизнесом во всем мире, поэтому строится все больше и больше ветряных турбин для более эффективного производства электроэнергии.

- Ветроэнергетическое оборудование очень большое и тяжелое, вес некоторых его частей превышает 300 тонн. Чтобы переместить его безопасно и надежно, требуется немало навыков. Иногда необходима транспортировка на отдаленные и морские объекты.

- Поскольку все больше стран используют энергию ветра, производители вынуждены быстрее доставлять оборудование в страны. В ответ на растущую потребность в доставке компонентов для ветроэнергетических установок некоторые судостроители сосредотачиваются на создании специальных судов, предназначенных для перевозки ветроэнергетического оборудования..

- В 2021 году Китай самостоятельно установил 55,8 гигаватт, побив предыдущий рекорд в 52 гигаватта, установленный в 2020 году. Это увеличение на 19,4%. Общая установленная мощность ветряных турбин в Китае в настоящее время составляет 344 гигаватта.

- Согласно недавнему отчету научно-исследовательского института судоходства Clarksons, несмотря на глобальную пандемию и растущее экономическое давление, бизнес в области морской ветроэнергетики продолжает расти. Объем производства вырос на 177% по сравнению с прошлым годом и составил более 3400 единиц, установив рекорд.

- К концу 2021 года общий объем морской ветровой энергии, производимой во всем мире, составит 50,5 ГВт. Это большой скачок на 58% по сравнению с предыдущим годом. Морская ветроэнергетика становится все более важной как один из основных способов сделать энергетическую систему углеродно-нейтральной. Это связано с тем, что на суше меньше земельных и ветровых ресурсов, которые можно использовать для производства энергии.

- Согласно глобальной установленной мощности морских ветряных турбин, они могут помочь сэкономить почти 9000 тонн выбросов углекислого газа при производстве электроэнергии каждый год.

- Глобальный совет по ветроэнергетике (GWEC) сообщает, что установленная мощность морской ветрогенерации вырастет более чем на 235 ГВт в период с 2021 по 2030 год, в среднем около 23,6% в год. Общая установленная мощность превысит 270 ГВт к 2030 году.

- Все страны разработали значительные инвестиционные планы по развитию морской ветроэнергетики. Среди них Китай и Европа, которые являются основными факторами роста мирового рынка. В ближайшие десять лет прогнозируется, что вновь построенные мощности достигнут 58 ГВт и 102 ГВт соответственно.

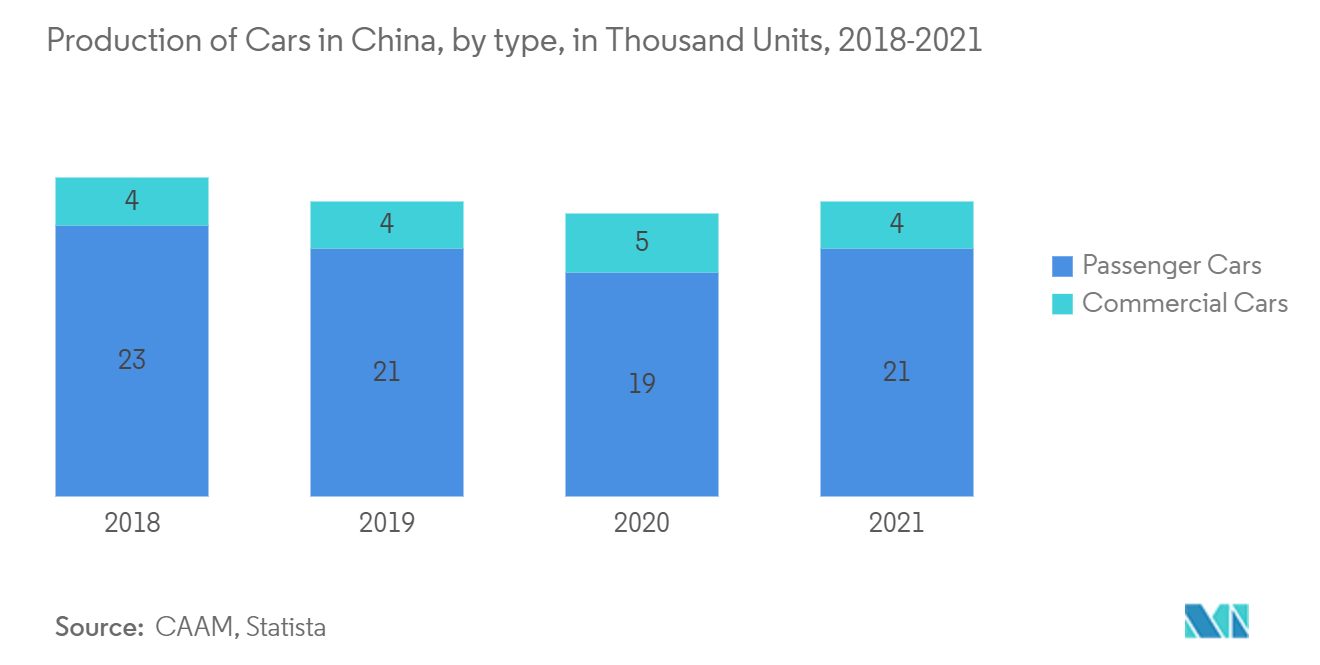

Рост продаж автомобилей движет рынком

- Судостроители и люди, которые следят за отраслью, говорят, что флот морских автоперевозчиков Китая увеличится и что в ближайшие годы он получит большую долю рынка из-за растущего экспорта автомобилей из страны и растущего спроса на электромобили во всем мире..

- Мировой рынок автоперевозчиков в этом году значительно расширился и начнет восстанавливаться в 2021 году. За первые восемь месяцев в мире было продано в общей сложности 43 новых автоперевозчика, больше всего с 2008 года, по данным базирующейся в Пекине Китайской ассоциации автоперевозчиков. Национальная судостроительная промышленность или CANSI.

- При среднем размере судна в 5300 мест глобальный парк из 756 автовозов содержит почти 4 миллиона мест для отдельных транспортных средств. В настоящее время парк Китая состоит из 51 автовоза, девять из которых являются крупными автоперевозчиками с 7600 парковочными местами каждый, а два из них являются крупными автоперевозчиками с 7800 парковочными местами каждый, поставки обоих из которых запланированы на 2024 и 2025 годы соответственно..

- До 2021 года в автопарке Китая больше всего доминировала внутренняя торговля. Однако, по словам Лю Хао, менеджера производственного предприятия Лункоу в Яньтае, провинция Шаньдун, CIMC Raffles Offshore Ltd, поскольку в течение следующих нескольких лет будут доставлены новые суда, заказанные у китайских судовладельцев и автопроизводителей, флот, как ожидается, увеличится. По словам Лю, компания получила наибольшее количество заказов в своей истории - 12 на 12 автовозов. До 2026 года необходимо выполнить производственный план, необходимый для выполнения этих заказов.

Обзор отрасли проектной логистики Китая

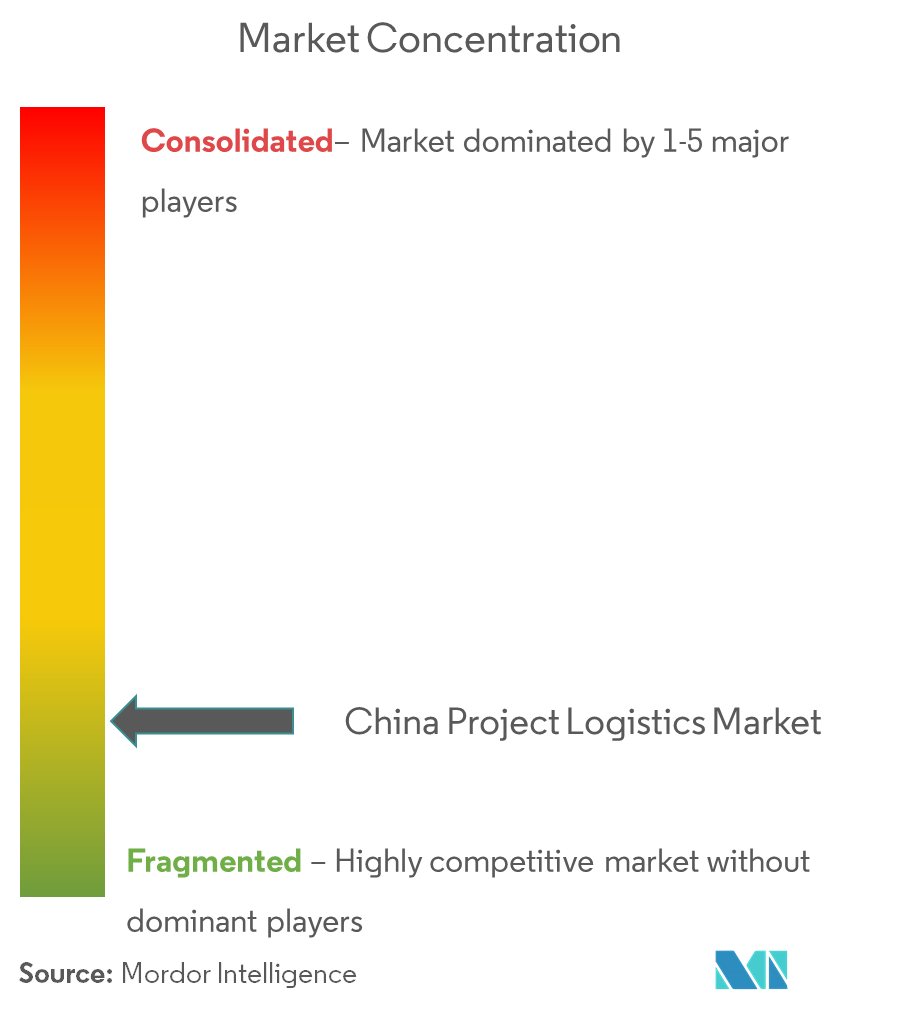

Рынок проектной логистики в Китае фрагментирован, поскольку в этом бизнесе очень много малых и средних компаний. Некоторые из известных предприятий включают Chirey Group, Sinotrans и COSCO Shipping Logistics Co., Ltd. На рынке доминируют отечественные предприятия. Чтобы удовлетворить растущий спрос и экспорт тяжелых грузов из страны, предприятия должны расширять свои сети. Критически важное для проекта оборудование имеет очень строгие критерии для создания стратегии грузовых перевозок, использования транспортных средств, координации грузовых автомобилей, кораблей и плавкранов, а также управления временем. Это оборудование должно быть доставлено в целости и сохранности в более короткие сроки. В результате при работе с проектными грузами предприятия должны сделать правильный выбор партнеров.

Лидеры рынка проектной логистики Китая

COSCO Shipping Logistics Co., Ltd.

Chirey Group

Sinotrans (HK) Logistics Ltd.

CJ Smart Cargo

Tiba Group

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка проектной логистики Китая

- Январь 2023 г.: В конце декабря 2022 г. компания Maersk и администрация Шанхайской зоны свободной торговли подписали соглашение о предоставлении земли для нового района Линган. Это первый зеленый и умный флагманский логистический центр Maersk, который откроется в Китае. Он имеет низкие или очень низкие выбросы парниковых газов. Проект начнется в третьем квартале 2024 года и будет стоить 174 миллиона долларов США.

- Январь 2022 г.: Члены Ocean Alliance, CMA CGM, COSCO Shipping Lines, OOCL и Evergreen подписали продукт Ocean Alliance Day 7, запуск которого запланирован на январь 2023 г. Было объявлено, что 26 двухтопливных CMA CGM, работающих на СПГ, корабли будут переданы в состав Ocean Alliance. Новый продукт будет включать в себя в общей сложности 353 контейнеровоза, из которых 125 будут эксплуатироваться CMA CGM Group, 40 сервисных судов, а общая годовая пропускная способность составит около 22,4 млн TEU. Запуск новой услуги совпадет со вступлением в силу рейтинговой схемы IMO Carbon Intensity Indicator (CII), которая в последнее время подверглась резкой критике из-за несоответствия цели.

Сегментация логистической отрасли Китая

Логистика проекта относится к управлению логистикой для конкретного предприятия. Это охватывает организацию, управление и надзор за транспортировкой. Надежная и безопасная транспортировка груза на строительную площадку для конкретного проекта находится в центре внимания проектной логистики.

Исследование включает в себя тщательный анализ китайской отрасли проектной логистики, обзор рынка, оценки размера рынка для важных сегментов, возникающие тенденции по сегментам и динамику рынка. Рынок проектной логистики сегментирован по услугам (транспортировка, экспедиция, складирование и другие услуги с добавленной стоимостью) и конечным пользователям (нефть и газ, нефтехимия, горнодобывающая промышленность, энергетика, строительство, производство и другие конечные компании). Пользователи). В отчете представлен размер рынка и прогнозы китайского рынка проектной логистики в стоимостном выражении (в долларах США) для всех вышеуказанных сегментов.

| Транспорт |

| Пересылка |

| Складирование |

| Другие дополнительные услуги |

| Нефть и Газ, Нефтехимия |

| Добыча полезных ископаемых |

| Энергия и мощность |

| Строительство |

| Производство |

| Другие конечные пользователи (аэрокосмическая и оборонная промышленность, автомобилестроение и т. д.) |

| По услуге | Транспорт |

| Пересылка | |

| Складирование | |

| Другие дополнительные услуги | |

| Конечным пользователем | Нефть и Газ, Нефтехимия |

| Добыча полезных ископаемых | |

| Энергия и мощность | |

| Строительство | |

| Производство | |

| Другие конечные пользователи (аэрокосмическая и оборонная промышленность, автомобилестроение и т. д.) |

Часто задаваемые вопросы по исследованию рынка проектной логистики в Китае

Каков текущий размер рынка проектной логистики в Китае?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на китайском рынке проектной логистики среднегодовой темп роста составит более 2%.

Кто являются ключевыми игроками на рынке проектной логистики в Китае?

COSCO Shipping Logistics Co., Ltd., Chirey Group, Sinotrans (HK) Logistics Ltd., CJ Smart Cargo, Tiba Group — основные компании, работающие на китайском рынке проектной логистики.

Какие годы охватывает рынок проектной логистики Китая?

В отчете рассматривается исторический размер рынка проектной логистики Китая за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка проектной логистики Китая на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли проектной логистики Китая

Статистические данные о доле рынка проектной логистики в Китае в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ China Project Logistics включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.

_-_Copy.webp)