Объем рынка растительного белка в Китае

|

|

Период исследования | 2017 - 2029 |

|

|

Размер Рынка (2024) | 1.8 Миллиардов долларов США |

|

|

Размер Рынка (2029) | 2.69 Миллиардов долларов США |

|

|

Наибольшая доля по конечному пользователю | Еда и напитки |

|

|

CAGR (2024 - 2029) | 7.93 % |

|

|

Самый быстрый рост по конечному пользователю | Корма для животных |

|

|

Концентрация Рынка | Низкий |

Ключевые игроки |

||

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка растительных белков Китая

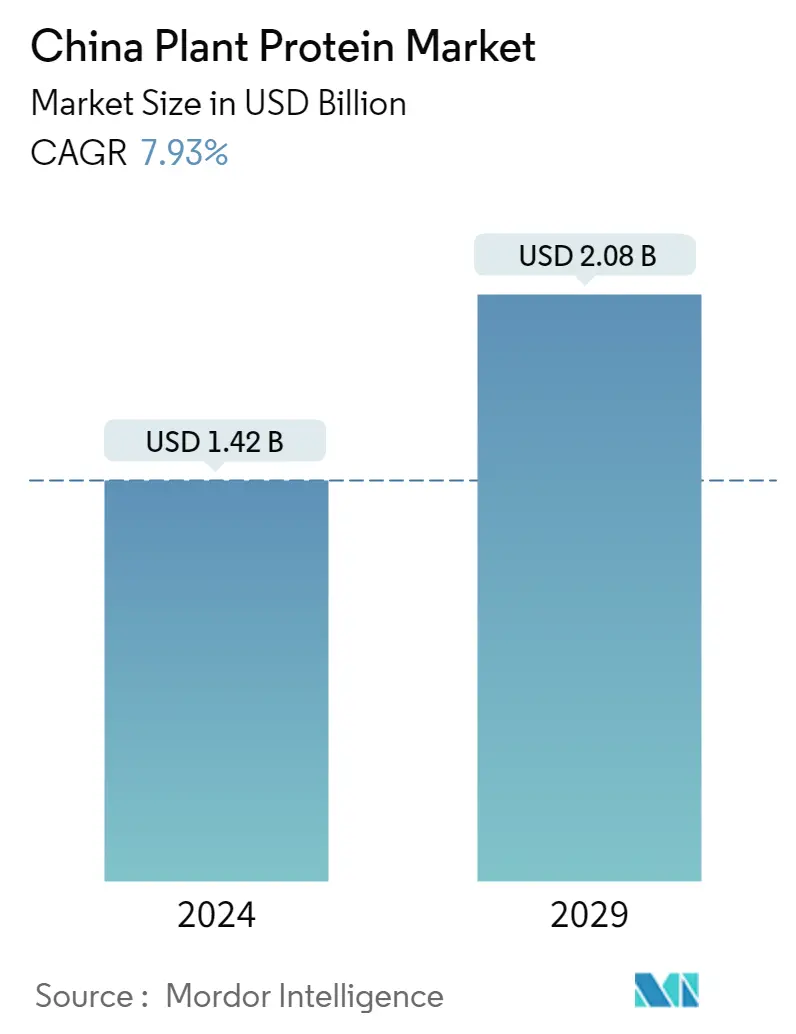

Объем китайского рынка растительного белка оценивается в 1,42 миллиарда долларов США в 2024 году и, как ожидается, достигнет 2,08 миллиарда долларов США к 2029 году, а среднегодовой темп роста составит 7,93% в течение прогнозируемого периода (2024-2029 годы).

Польза для здоровья, связанная с растительным белком, способствовала его применению, особенно в секторе кормов для животных и продуктов питания и напитков.

- Корма для животных были ведущим сегментом по применению растительного белка в регионе, на его долю в 2022 году будет приходиться основная объемная доля в 52,51%, за которым следует сегмент продуктов питания и напитков с объемной долей 52,51%. В 2022 году также прогнозируется корм для животных. будет самым быстрорастущим сегментом на китайском рынке растительных белков со среднегодовым темпом роста 9,10% в стоимостном выражении в течение прогнозируемого периода (2023-2029 гг.). Смещение потребительских предпочтений в сторону этих белков оказывает сильное влияние на производителей, заставляющих их создавать инновационные продукты, обогащенные растительными белками. В стране проводятся запуски новых продуктов, чтобы удовлетворить растущий спрос и удовлетворить растущие потребности клиентов.

- Спрос на белки в секторе продуктов питания и напитков в основном обусловлен такими факторами, как растущий спрос на белковые функции и осведомленность о диетах с высоким содержанием белка. В сегменте продуктов питания и напитков подсегмент альтернативных мясу продуктов вырос на 48,4%, за ним следует подсегмент молочных продуктов и заменителей молочных продуктов (22,4%) в 2020 году из-за растущей тенденции веганства среди потребителей в стране. Ожидается, что в подсегменте мяса/птицы/морепродуктов и заменителей мяса будет зарегистрирован самый быстрый среднегодовой темп роста в 7,07% в сегменте продуктов питания и напитков в стоимостном выражении в течение прогнозируемого периода.

- На китайском рынке растительных белков в 2020 году наблюдался самый высокий темп роста в годовом исчислении - 13,98% в стоимостном выражении. Из-за пандемии COVID-19 люди выбрали веганскую диету с высоким содержанием питательных веществ. Например, в 2020 году более 200 миллионов человек придерживались веганской диеты, это самый высокий показатель с 2016 года. Однако продажи гороховых белков резко выросли в 2020 году из-за смещения предпочтений в сторону небольших порций еды и замены традиционных диет более здоровыми и удобными вариантами.

Тенденции рынка растительного белка в Китае

- Рост детского населения и снижение грудного вскармливания сильно стимулируют этот сегмент

- Сектор тортов находится на подъеме

- Полезные и функциональные напитки стимулируют рост сегмента

- Сухие завтраки могут быть нацелены на сектор обработанных пищевых продуктов, которые можно приготовить на ходу.

- Сочетание различных стратегий роста является движущей силой отрасли.

- Интенсивная экономика стимулирует продажи шоколада премиум-класса

- Растительное молоко является лидером в этом сегменте.

- Старение населения поддерживает рост рынка

- Высокий объем потребления мяса в Китае стимулирует развитие сектора

- Транснациональным компаниям есть куда расти

- Пикантные закуски – актуальный тренд рынка

- Растущая вовлеченность в спортивную деятельность, способствующую росту

- Инновационные технологии и опыт продвигают отрасль вперед.

- Сегмент косметики влияет на рост рынка

- Китай, по оценкам, станет крупнейшим в мире производителем пшеницы

Обзор индустрии растительных белков Китая

Китайский рынок растительных белков фрагментирован пять крупнейших компаний занимают 18,70%. Основными игроками на этом рынке являются Archer Daniels Midland Company, Fuji Oil Group, International Flavors Fragrances Inc., Kerry Group PLC и Wilmar International Ltd (отсортировано в алфавитном порядке).

Лидеры рынка растительных белков Китая

Archer Daniels Midland Company

Fuji Oil Group

International Flavors & Fragrances Inc.

Kerry Group PLC

Wilmar International Ltd

Other important companies include Foodchem International Corporation, Roquette Frères, Shandong Jianyuan Bioengineering Co. Ltd, Shandong Qufeng Food Technology Co. Ltd, Shandong Yuwang Industrial Co. Ltd, Wuxi Jinnong Biotechnology Co. Ltd, Yantai Shuangta Food Co. Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка растительных белков Китая

- Июнь 2022 г . Roquette, производитель растительного белка, выпустила два новых рисовых белка для удовлетворения рыночного спроса на заменители мяса. Новая линия рисового белка Nutralys включает в себя изолят рисового белка и концентрат рисового белка.

- Май 2021 г . Керри объявил о создании нового специализированного центра передового опыта в области пищевых технологий и инноваций в Квинсленде, Австралия. Этот объект стал новой штаб-квартирой Керри в Австралии и Новой Зеландии, а существующий объект в Сиднее сохранит специализированный центр исследований и разработок. Благодаря комплексным возможностям, включая пилотные установки, лаборатории и дегустационные центры, новый Центр разработки и применения Kerry в Австралии и Новой Зеландии в Брисбене увеличил возможности Kerry в области исследований и разработок в регионе.

- Апрель 2021 г . ADM открыла новую передовую лабораторию инноваций на основе растений, расположенную в исследовательском центре ADM Biopolis в Сингапуре. Лаборатория разрабатывает передовые продукты и индивидуальные решения для удовлетворения растущего спроса на продукты питания и напитки в Азиатско-Тихоокеанском регионе. Исследовательский центр ADM Biopolis в Сингапуре располагает широким спектром возможностей, включая лабораторию анализа продуктов питания и вкусов, лабораторию и пилотный завод по производству напитков и молочных продуктов, лабораторию хлебопекарной и кондитерской промышленности, лабораторию по производству мяса и соленых блюд, лабораторию по созданию сладких и соленых блюд, средства сенсорной оценки. , центр инноваций для клиентов и новую лабораторию инноваций на базе завода.

Отчет о рынке растительных белков Китая – Содержание

1. РЕЗЮМЕ И КЛЮЧЕВЫЕ ВЫВОДЫ

2. ВВЕДЕНИЕ

- 2.1 Допущения исследования и определение рынка

- 2.2 Объем исследования

- 2.3 Методология исследования

3. КЛЮЧЕВЫЕ ТЕНДЕНЦИИ ОТРАСЛИ

-

3.1 Объем рынка конечных пользователей

- 3.1.1 Детское питание и детские смеси

- 3.1.2 Пекарня

- 3.1.3 Напитки

- 3.1.4 Хлопья на завтрак

- 3.1.5 Приправы/Соусы

- 3.1.6 Кондитерские изделия

- 3.1.7 Молочные и молочные альтернативные продукты

- 3.1.8 Питание пожилых людей и медицинское питание

- 3.1.9 Мясо/птица/морепродукты и продукты, заменители мяса

- 3.1.10 Продукты питания RTE/RTC

- 3.1.11 Закуски

- 3.1.12 Спортивное/спортивное питание

- 3.1.13 Корма для животных

- 3.1.14 Личная гигиена и косметика

-

3.2 Тенденции потребления белка

- 3.2.1 Растение

-

3.3 Тенденции производства

- 3.3.1 Растение

-

3.4 Нормативно-правовая база

- 3.4.1 Китай

- 3.5 Анализ цепочки создания стоимости и каналов сбыта

4. СЕГМЕНТАЦИЯ РЫНКА (включает размер рынка в стоимости в долларах США и объеме, прогнозы до 2029 года и анализ перспектив роста)

-

4.1 Тип белка

- 4.1.1 Конопляный протеин

- 4.1.2 Гороховый протеин

- 4.1.3 Картофельный белок

- 4.1.4 Рисовый протеин

- 4.1.5 Я протеин

- 4.1.6 Пшеничный протеин

- 4.1.7 Другой растительный белок

-

4.2 Конечный пользователь

- 4.2.1 Корма для животных

- 4.2.2 Еда и напитки

- 4.2.2.1 По дополнительному конечному пользователю

- 4.2.2.1.1 Пекарня

- 4.2.2.1.2 Напитки

- 4.2.2.1.3 Хлопья на завтрак

- 4.2.2.1.4 Приправы/Соусы

- 4.2.2.1.5 Кондитерские изделия

- 4.2.2.1.6 Молочные и молочные альтернативные продукты

- 4.2.2.1.7 Мясо/птица/морепродукты и продукты, заменители мяса

- 4.2.2.1.8 Продукты питания RTE/RTC

- 4.2.2.1.9 Закуски

- 4.2.3 Личная гигиена и косметика

- 4.2.4 Добавки

- 4.2.4.1 По дополнительному конечному пользователю

- 4.2.4.1.1 Детское питание и детские смеси

- 4.2.4.1.2 Питание пожилых людей и медицинское питание

- 4.2.4.1.3 Спортивное/спортивное питание

5. КОНКУРЕНТНАЯ СРЕДА

- 5.1 Ключевые стратегические шаги

- 5.2 Анализ доли рынка

- 5.3 Компания Ландшафт

-

5.4 Профили компаний (включает обзор глобального уровня, обзор уровня рынка, основные бизнес-сегменты, финансы, численность персонала, ключевую информацию, рыночный рейтинг, долю рынка, продукты и услуги, а также анализ последних событий).

- 5.4.1 Archer Daniels Midland Company

- 5.4.2 Foodchem International Corporation

- 5.4.3 Fuji Oil Group

- 5.4.4 International Flavors & Fragrances Inc.

- 5.4.5 Kerry Group PLC

- 5.4.6 Roquette Frères

- 5.4.7 Shandong Jianyuan Bioengineering Co. Ltd

- 5.4.8 Shandong Qufeng Food Technology Co. Ltd

- 5.4.9 Shandong Yuwang Industrial Co. Ltd

- 5.4.10 Wilmar International Ltd

- 5.4.11 Wuxi Jinnong Biotechnology Co. Ltd

- 5.4.12 Yantai Shuangta Food Co. Ltd

6. КЛЮЧЕВЫЕ СТРАТЕГИЧЕСКИЕ ВОПРОСЫ ДЛЯ ГЕНЕРАЛЬНЫХ ДИРЕКТОРОВ БЕЛКОВОЙ ПРОМЫШЛЕННОСТИ

7. ПРИЛОЖЕНИЕ

-

7.1 Глобальный обзор

- 7.1.1 Обзор

- 7.1.2 Концепция пяти сил Портера

- 7.1.3 Анализ глобальной цепочки создания стоимости

- 7.1.4 Динамика рынка (DRO)

- 7.2 Источники и ссылки

- 7.3 Список таблиц и рисунков

- 7.4 Первичная информация

- 7.5 Пакет данных

- 7.6 Словарь терминов

Сегментация индустрии растительного белка в Китае

Белок конопли, белок гороха, картофельный белок, рисовый белок, соевый белок, пшеничный белок представлены сегментами по типу белка. Корма для животных, продукты питания и напитки, средства личной гигиены и косметика, пищевые добавки рассматриваются Конечным пользователем как сегменты.

- Корма для животных были ведущим сегментом по применению растительного белка в регионе, на его долю в 2022 году будет приходиться основная объемная доля в 52,51%, за которым следует сегмент продуктов питания и напитков с объемной долей 52,51%. В 2022 году также прогнозируется корм для животных. будет самым быстрорастущим сегментом на китайском рынке растительных белков со среднегодовым темпом роста 9,10% в стоимостном выражении в течение прогнозируемого периода (2023-2029 гг.). Смещение потребительских предпочтений в сторону этих белков оказывает сильное влияние на производителей, заставляющих их создавать инновационные продукты, обогащенные растительными белками. В стране проводятся запуски новых продуктов, чтобы удовлетворить растущий спрос и удовлетворить растущие потребности клиентов.

- Спрос на белки в секторе продуктов питания и напитков в основном обусловлен такими факторами, как растущий спрос на белковые функции и осведомленность о диетах с высоким содержанием белка. В сегменте продуктов питания и напитков подсегмент альтернативных мясу продуктов вырос на 48,4%, за ним следует подсегмент молочных продуктов и заменителей молочных продуктов (22,4%) в 2020 году из-за растущей тенденции веганства среди потребителей в стране. Ожидается, что в подсегменте мяса/птицы/морепродуктов и заменителей мяса будет зарегистрирован самый быстрый среднегодовой темп роста в 7,07% в сегменте продуктов питания и напитков в стоимостном выражении в течение прогнозируемого периода.

- На китайском рынке растительных белков в 2020 году наблюдался самый высокий темп роста в годовом исчислении - 13,98% в стоимостном выражении. Из-за пандемии COVID-19 люди выбрали веганскую диету с высоким содержанием питательных веществ. Например, в 2020 году более 200 миллионов человек придерживались веганской диеты, это самый высокий показатель с 2016 года. Однако продажи гороховых белков резко выросли в 2020 году из-за смещения предпочтений в сторону небольших порций еды и замены традиционных диет более здоровыми и удобными вариантами.

| Конопляный протеин |

| Гороховый протеин |

| Картофельный белок |

| Рисовый протеин |

| Я протеин |

| Пшеничный протеин |

| Другой растительный белок |

| Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня |

| Напитки | ||

| Хлопья на завтрак | ||

| Приправы/Соусы | ||

| Кондитерские изделия | ||

| Молочные и молочные альтернативные продукты | ||

| Мясо/птица/морепродукты и продукты, заменители мяса | ||

| Продукты питания RTE/RTC | ||

| Закуски | ||

| Личная гигиена и косметика | ||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси |

| Питание пожилых людей и медицинское питание | ||

| Спортивное/спортивное питание | ||

| Тип белка | Конопляный протеин | ||

| Гороховый протеин | |||

| Картофельный белок | |||

| Рисовый протеин | |||

| Я протеин | |||

| Пшеничный протеин | |||

| Другой растительный белок | |||

| Конечный пользователь | Корма для животных | ||

| Еда и напитки | По дополнительному конечному пользователю | Пекарня | |

| Напитки | |||

| Хлопья на завтрак | |||

| Приправы/Соусы | |||

| Кондитерские изделия | |||

| Молочные и молочные альтернативные продукты | |||

| Мясо/птица/морепродукты и продукты, заменители мяса | |||

| Продукты питания RTE/RTC | |||

| Закуски | |||

| Личная гигиена и косметика | |||

| Добавки | По дополнительному конечному пользователю | Детское питание и детские смеси | |

| Питание пожилых людей и медицинское питание | |||

| Спортивное/спортивное питание | |||

Определение рынка

- Конечный пользователь - Рынок протеиновых ингредиентов работает по принципу B2B. Производители продуктов питания, напитков, пищевых добавок, кормов для животных, средств личной гигиены и косметики считаются конечными потребителями на изучаемом рынке. В объем поставки не входят производители, покупающие жидкую/сухую сыворотку для использования в качестве связующего агента или загустителя или для других небелковых применений.

- Уровень проникновения - Уровень проникновения определяется как процент объема рынка конечных пользователей, обогащенных протеином, в общем объеме рынка конечных пользователей.

- Среднее содержание белка - Среднее содержание белка — это среднее содержание белка на 100 г продукта, произведенного всеми компаниями-конечными потребителями, рассматриваемыми в рамках настоящего отчета.

- Объем рынка конечных пользователей - Объем рынка конечного пользователя — это консолидированный объем всех типов и форм продуктов для конечного пользователя в стране или регионе.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.

- Шаг 1: Определить ключевые переменные: Количественные ключевые переменные (отрасль и внешние) в отношении конкретного сегмента продукта и страны выбираются из группы соответствующих переменных и факторов на основе исследований на рабочем столе и обзора литературы; вместе с первичными экспертными входами. Эти переменные дополнительно подтверждаются с помощью регрессионного моделирования (при необходимости).

- Шаг 2: Создать рыночную модель: Для создания надежной методологии прогнозирования переменные и факторы, определенные на шаге 1, тестируются на основе доступных исторических рыночных цифр. Через итеративный процесс устанавливаются переменные, необходимые для прогнозирования рынка, и модель создается на основе этих переменных.

- Шаг 3: Проверить и завершить: На этом важном этапе все рыночные цифры, переменные и звонки аналитиков проверяются через обширную сеть экспертов первичного исследования из изучаемого рынка. Респонденты выбираются на всех уровнях и функциях для создания глобальной картины изучаемого рынка.

- Шаг 4: Результаты исследования: Синдицированные отчеты, индивидуальные консалтинговые задания, базы данных и платформы подписки.