Анализ рынка нефтегазовой отрасли Китая

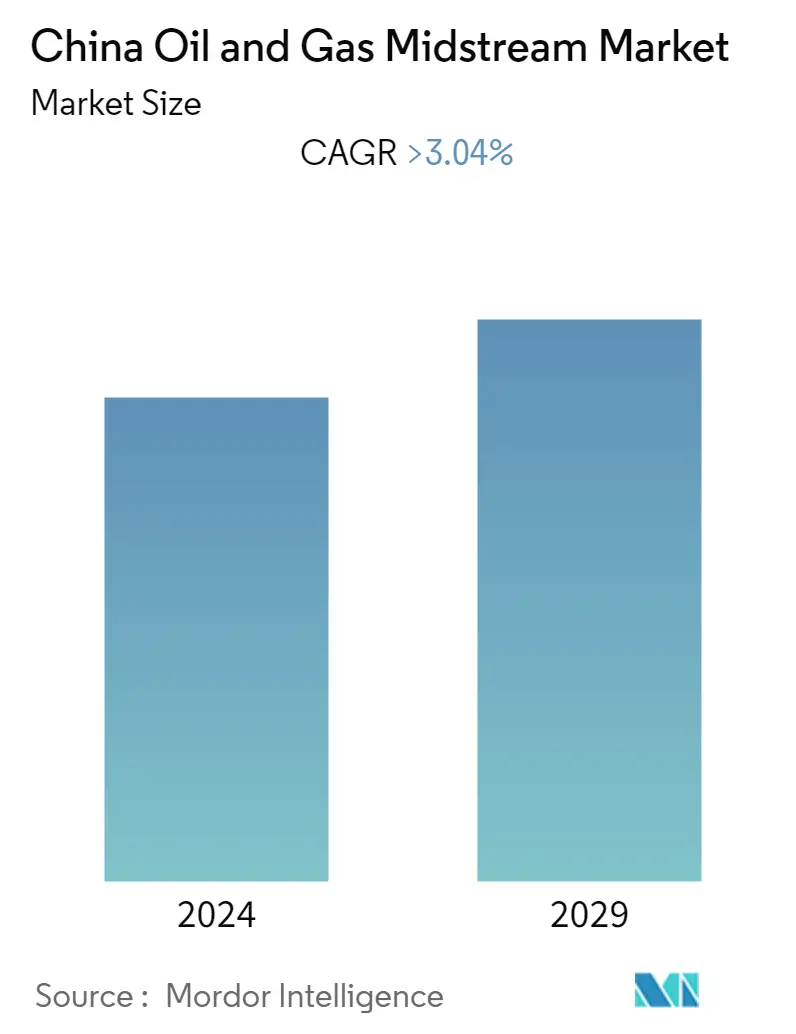

Ожидается, что среднегодовой темп роста китайского рынка нефтегазовой промышленности в течение прогнозируемого периода составит более 3,04%.

Пандемия COVID-19 негативно повлияла на рынок в 2020 году. В настоящее время рынок достиг допандемического уровня.

- Ожидается, что в долгосрочной перспективе рост добычи и потребления природного газа будет способствовать развитию китайского рынка нефтегазовой промышленности в течение прогнозируемого периода.

- С другой стороны, снижение добычи нефти в стране вызвало беспокойство в отрасли, что может привести к возможному выводу труб из эксплуатации в течение прогнозируемого периода.

- Ожидается, что инициатива китайского правительства по увеличению добычи нефти и газа в стране предоставит возможность игрокам сектора среднего бизнеса, поскольку новые месторождения откроют новые возможности для развития нефте- и газопроводов.

Тенденции рынка нефтегазовой отрасли Китая

В транспортном секторе ожидается значительный рост

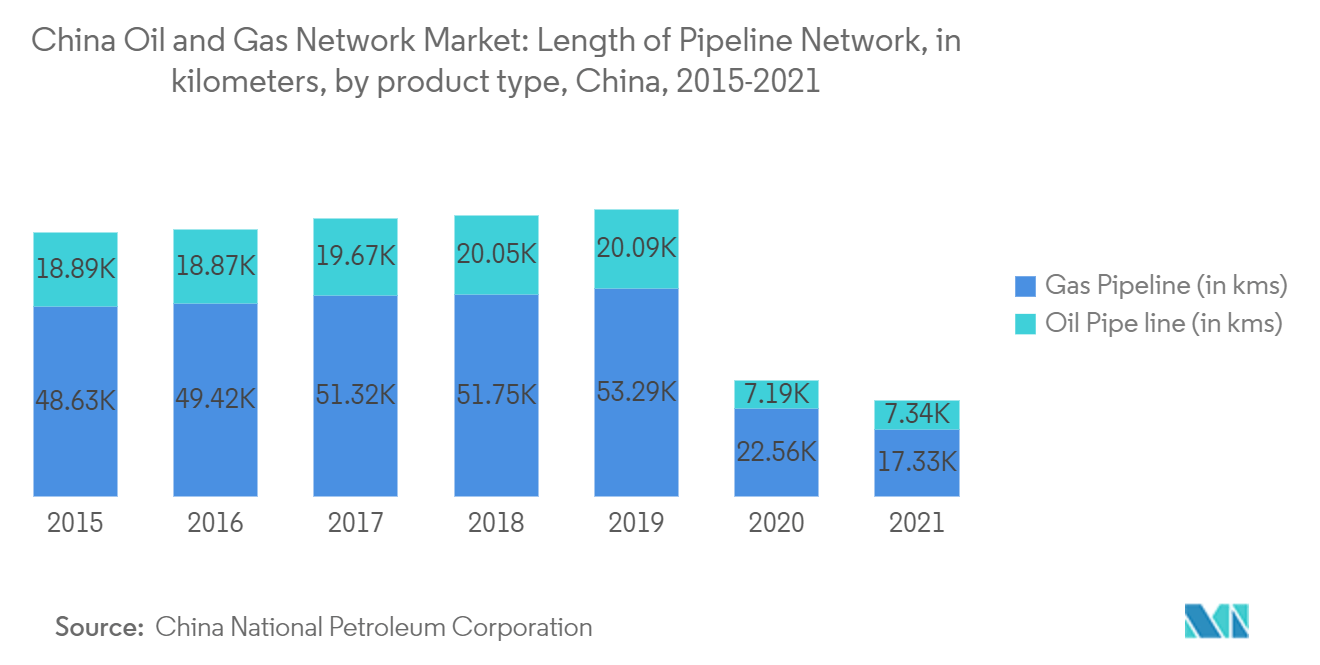

- Средний нефтегазовый комплекс Китая состоит из транспортировки нефти и газа, трубопроводов и хранилищ. По состоянию на 2021 год в стране было около 110 000 км газопроводов, а на долю нефтепроводов приходилось почти 27 441 км.

- В 2021 году общая длина нефтепроводов PetroChina составила около 7340 км, а полная длина газопроводов - около 17329 км. В целом длина трубопровода в 2021 году сократилась по сравнению с предыдущим годом.

- По состоянию на 2022 год в стране развиваются крупнейшие мощности по импорту СПГ. Страна также планирует увеличить годовую импортную мощность более чем на 200 миллионов метрических тонн (ММТ) в течение следующих нескольких лет, из которых 85,3 миллиона метрических тонн уже находятся на стадии разработки. Эта мощность выше, чем у проектных портфелей других азиатских стран, таких как Вьетнам и Таиланд.

- В 2021 году Китай добыл 207,58 млрд кубометров природного газа, что более чем на 15 млрд кубометров больше, чем в предыдущем году. В стране также наблюдается рост потребления природного газа. Растущее потребление может стимулировать рост трубопроводов в стране в течение прогнозируемого периода.

- Таким образом, ожидается, что в течение прогнозируемого периода в транспортном сегменте будет наблюдаться значительный рост из-за роста добычи газа и увеличения инвестиций в этот сектор.

Увеличение потребления нефти и газа будет стимулировать рынок

- \п

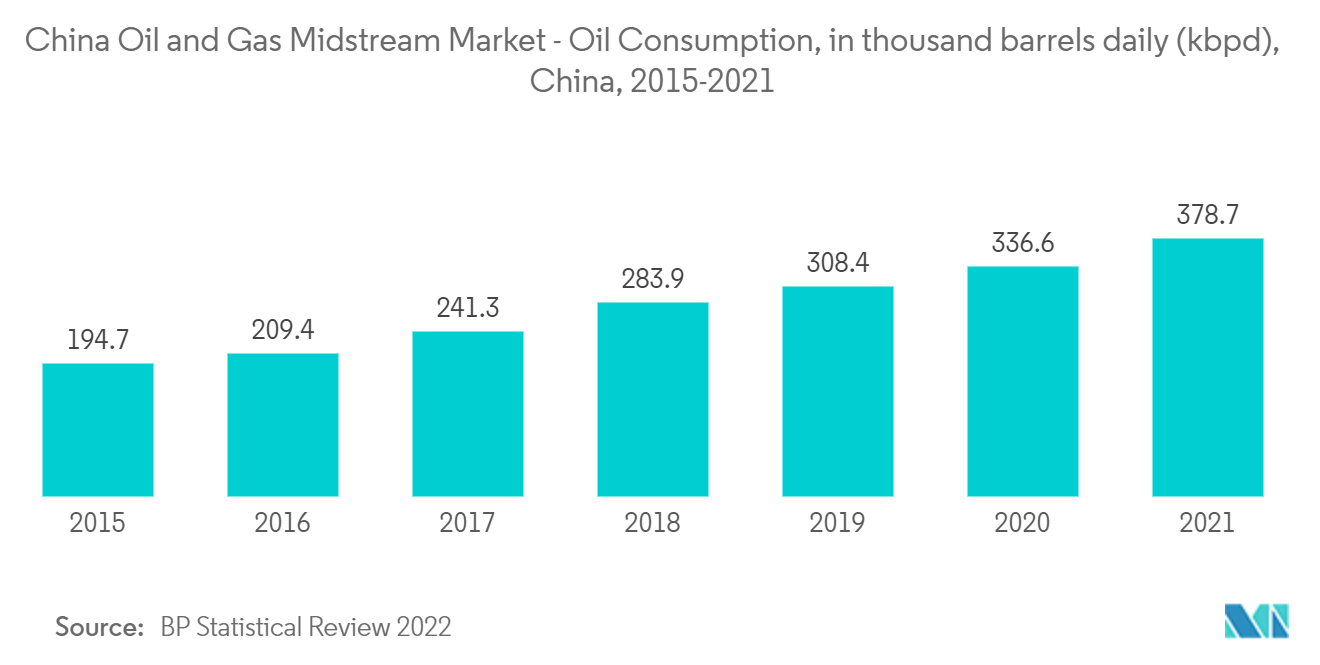

- Китай является вторым по величине потребителем нефти и газа и шестым по величине производителем нефти и газа в мире. На энергетическом рынке страны доминируют государственные нефтегазовые компании, которые разрабатывают внутренние запасы страны, строят и эксплуатируют трубопроводы, а также управляют и пополняют ее стратегические нефтяные запасы (SPR). \п

- Потребление природного газа в стране в 2021 году составило 378,7 млрд кубометров (млрд кубометров), что примерно на 13% больше, чем в предыдущем году. Растущее потребление стимулирует инвесторов к необходимому увеличению мощностей и увеличивает будущие инвестиции, тем самым ускоряя рост отрасли. \п

- Учитывая растущий спрос на природный газ, страна планирует построить 23 газохранилища к 2030 году с инвестициями в размере около 8,5 миллиардов долларов США. Ожидается, что завершение строительства хранилищ, а также предстоящих газопроводов будет способствовать развитию сектора среднего бизнеса в стране в будущем. \п

- В январе 2022 года китайское нефтегазовое предприятие Sinopec обнаружило новую нефтегазовую зону с запасами около 100 миллионов тонн в Таримском бассейне Синьцзян-Уйгурского автономного района на северо-западе Китая. По оценкам, эти последние запасы нефтегазового месторождения Шунбэй компании Sinopec обеспечивают 88 миллионов метрических тонн (миллионных тонн) конденсата нефти и 290 миллиардов кубических метров природного газа. Новые открытия нефти и газа также поддерживают спрос на нефть и газ внутри страны. \п

- В октябре 2022 года компания Sinopec Southwest Oil Gas Company Китайской нефтегазовой корпорации (Sinopec) открыла новое месторождение сланцевого газа в бассейне Сычуань в Китае. Сланцевый газ был обнаружен после бурения разведочной скважины Jinshi 103HF, прогнозная мощность которой составляет 387,8 миллиарда кубических метров (млрд кубометров). Благодаря ежедневной добыче природного газа, достигающей 258 600 кубических метров, новое месторождение обеспечит потребности страны в нефти и газе. \п

- Ожидается, что благодаря таким событиям и увеличению потребления нефти и газа китайский рынок транспортировки нефти и газа в течение прогнозируемого периода будет продолжать расти. \п

Обзор нефтегазовой отрасли Китая

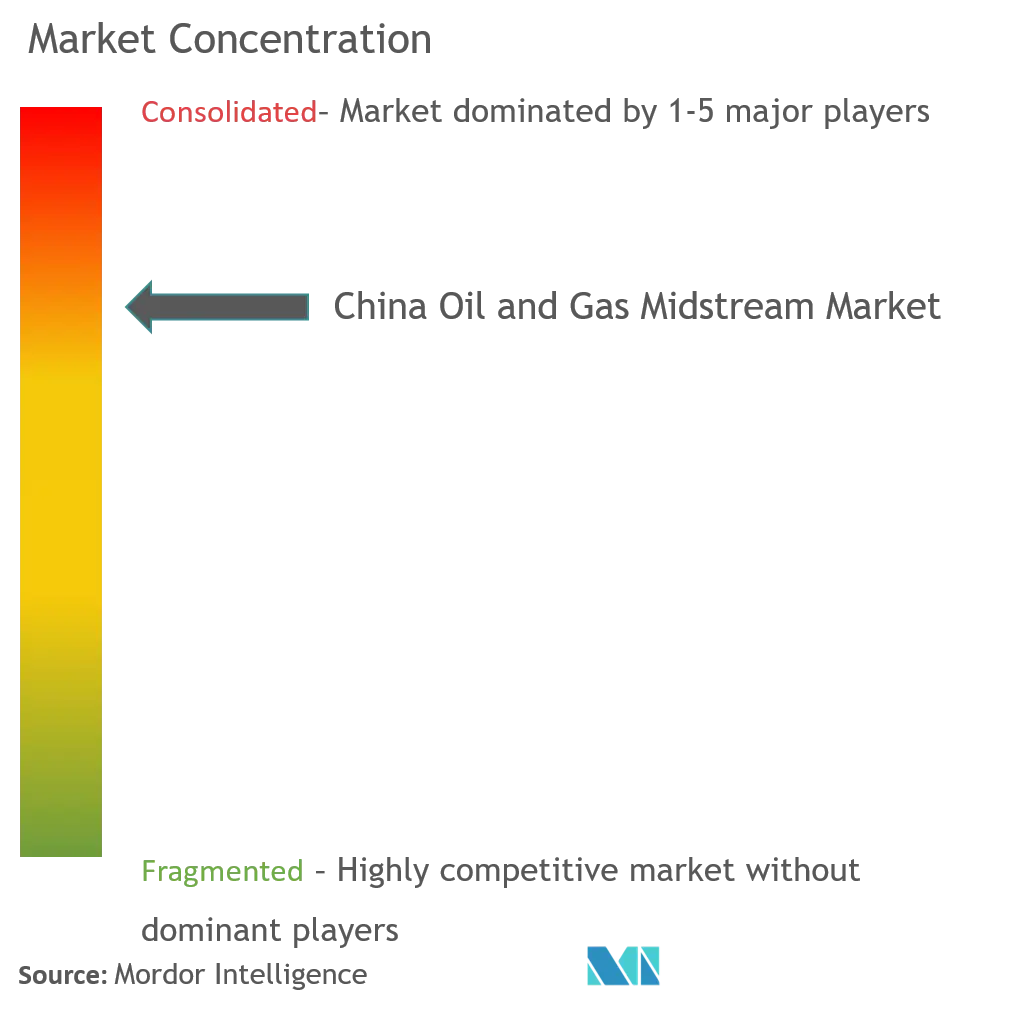

Китайский рынок транспортировки нефти и газа умеренно консолидирован. В число крупнейших компаний входят (в произвольном порядке) Китайская национальная нефтяная корпорация, POSCO, ПАО Газпром, ПАО Транснефть и Китайская нефтяная и химическая корпорация.

Лидеры рынка нефтегазовой отрасли Китая

China National Petroleum Corporation

PJSC Gazprom

PJSC Transneft

China Petroleum & Chemical Corporation

POSCO

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка нефтегазовой отрасли Китая

- В ноябре 2021 года ExxonMobil объявила об окончательном инвестиционном решении (FID) о строительстве нефтехимического комплекса стоимостью несколько миллиардов долларов в провинции Гуандун на юге Китая. Завод в Даяване будет производить полимеры с высокими эксплуатационными характеристиками, используемые в упаковке, автомобильной, сельскохозяйственной и потребительской продукции для гигиены и личной гигиены.

- Более свежие события будут представлены в полном отчете.

Сегментация нефтегазовой отрасли Китая

Деятельность Midstream включает переработку, хранение, транспортировку и сбыт нефти, природного газа и сжиженного природного газа.

Китайский рынок транспортировки нефти и газа сегментирован по типам. По типам рынок сегментирован по транспортировке, терминалам СПГ и хранению. Для каждого сегмента размер рынка и прогнозы были сделаны на основе выручки (млрд долларов США).

| Транспорт |

| Терминалы СПГ |

| Хранилище |

| Тип | Транспорт |

| Терминалы СПГ | |

| Хранилище |

Часто задаваемые вопросы по исследованию рынка переработчиков нефти и газа в Китае

Каков текущий размер рынка нефтегазовой продукции в Китае?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка нефти и газа Китая составит более 3,04%.

Кто являются ключевыми игроками на рынке нефтегазовой промышленности Китая?

China National Petroleum Corporation, PJSC Gazprom, PJSC Transneft, China Petroleum & Chemical Corporation, POSCO — основные компании, работающие на китайском рынке переработки нефти и газа.

Какие годы охватывает этот китайский рынок среднего звена нефти и газа?

В отчете рассматривается исторический размер китайского рынка нефтегазовой продукции на следующие годы 2021, 2022 и 2023 годы. В отчете также прогнозируется размер китайского рынка нефтегазовой промышленности на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о переработке нефти и газа Китая

Статистика доли, размера и темпов роста доходов на рынке нефтегазовой промышленности Китая в 2024 году, составленная отраслевыми отчетами Mordor Intelligence™. Анализ нефтегазовой промышленности Китая включает в себя прогноз рынка до 2029 года и исторический обзор. Получите образец этой отрасли. анализ в виде бесплатной загрузки отчета в формате PDF.