Размер рынка молочного белка в Китае

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

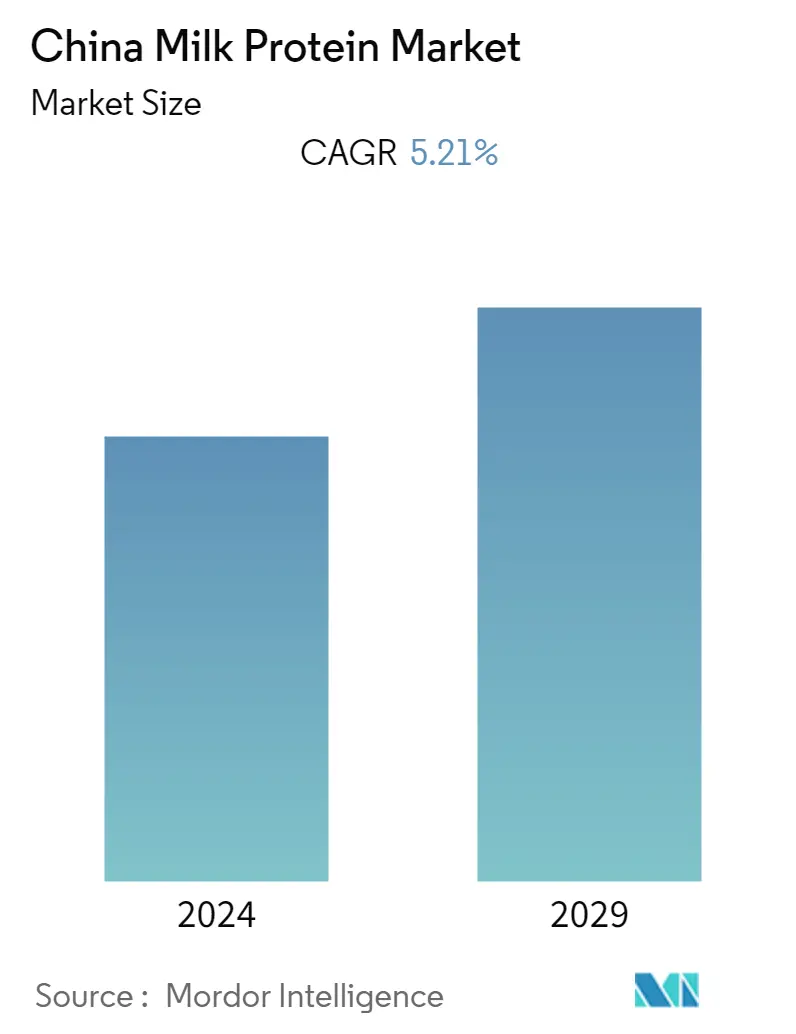

| CAGR | 5.21 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка молочных белков Китая

Ожидается, что объем рынка молочного белка в Китае вырастет со 121,46 млн долларов США в 2023 году до 156,58 млн долларов США к 2028 году, при среднегодовом темпе роста 5,21% в течение прогнозируемого периода (2023-2028 гг.).

- Рынок молочного белка в Китае в основном обусловлен растущим молочным сектором и растущим потребительским спросом на удобные и полезные молочные продукты. Из-за растущих проблем со здоровьем, таких как расстройства пищеварения и кишечника, потребители склоняются к молочным продуктам, которые способствуют здоровью кишечника, что поддерживает рост рынка. Кроме того, спрос на ингредиенты молочного белка со стороны производителей детских смесей растет по мере того, как по всей стране растет осведомленность о преимуществах детских смесей. Растущий импорт в страну может отражать спрос на детские молочные смеси.

- Например, по данным Продовольственной и сельскохозяйственной организации ООН (ФАО), в 2022 году объем импорта детских молочных смесей в Китай составил 280 тысяч тонн по сравнению с 273 тысячами тонн годом ранее.

- Кроме того, благодаря своему восхитительному вкусу и широкому разнообразию йогурт легко интегрируется в рацион, а производители молочной продукции уделяют большое внимание продвижению пробиотических преимуществ своих йогуртовых продуктов. Эти факторы в сочетании с внедрением игроками отрасли универсальных ингредиентов не только повышают спрос, но и способствуют расширению рынка.

- Кроме того, ожидается, что новые правила и положения китайских властей по реформированию требований к белку для молока и сухих молочных продуктов, предназначенных для детей, взрослых и пожилых людей, создадут больше возможностей для игроков на рынке для разработки более инновационного и качественного молока. белковые ингредиенты.

- В феврале 2023 года введение Китаем самых строгих в мире стандартов питательных веществ для детских смесей вынудило производителей детских смесей вложить значительные средства в перепроизводство, тестирование, сертификацию и перерегистрацию своей продукции для Китая, прежде чем потенциально проводить новые маркетинговые кампании. Ожидается, что эта реформа также приведет к значительным изменениям в отрасли более крупные отечественные и международные бренды, вероятно, увеличат свои расходы на исследования и разработки, что приведет к внедрению более качественных ингредиентов.

- Аналогичным образом, ожидается, что малые и средние игроки получат больше инновационных возможностей. Однако ожидается, что рост признания альтернативных белков, таких как растительные белки, среди потребителей и производителей, рассматривающих их как значительную альтернативу для включения в свою продукцию, может потенциально препятствовать росту рынка в течение прогнозируемого периода.

Тенденции рынка молочного белка в Китае

Увеличение потребительского спроса на питательные продукты питания

- Спрос на питательные продукты питания в Китае растет со стороны всех возрастных групп, в основном на смеси для детского питания, что является движущей силой роста рынка. Детское питание по сути содержит специализированное питание с хорошо сбалансированным составом, максимально приближенным к грудному молоку.

- Кроме того, эти факторы в сочетании с растущей озабоченностью родителей по поводу детского питания и содержания в нем молочного белка способствуют росту рынка. Более того, значительный рост числа работающих матерей еще больше повышает спрос на питательное детское питание в стране. Такие факторы побудили производителей вводить новшества в свои ингредиенты и разрабатывать более улучшенные и функциональные молочные белки.

- В дополнение к растущему спросу со стороны производителей детских товаров, растущее население, заботящееся о питательных веществах, и энтузиасты фитнеса расширяют возможности применения молочных белков в различных продуктах, таких как богатые питательными веществами батончики, протеиновые батончики, готовые к употреблению напитки и напитки. , тем самым создавая больше возможностей для игроков на рынке. В соответствии с этим производители также уделяют особое внимание предложению ингредиентов молочного белка, соответствующих требованиям потребителей и производителей.

- Например, Fonterra предлагает молочные белки, такие как изолят молочного белка 4900 и softbar 1000, среди прочего, на китайском рынке под своим брендом SureProtein, утверждая, что эти ингредиенты позволяют создавать рецептуры батончиков с высоким содержанием белка и низким содержанием сахара, обеспечивая гибкость рецептуры и стабильную текстуру на полке батончика. жизнь. Аналогичным образом, его изолят молочного белка 4900, как утверждается, содержит низкое содержание лактозы, высокое содержание мицеллярного казеина, термостабильность и великолепный молочный вкус, что находит применение в различных продуктах детского питания.

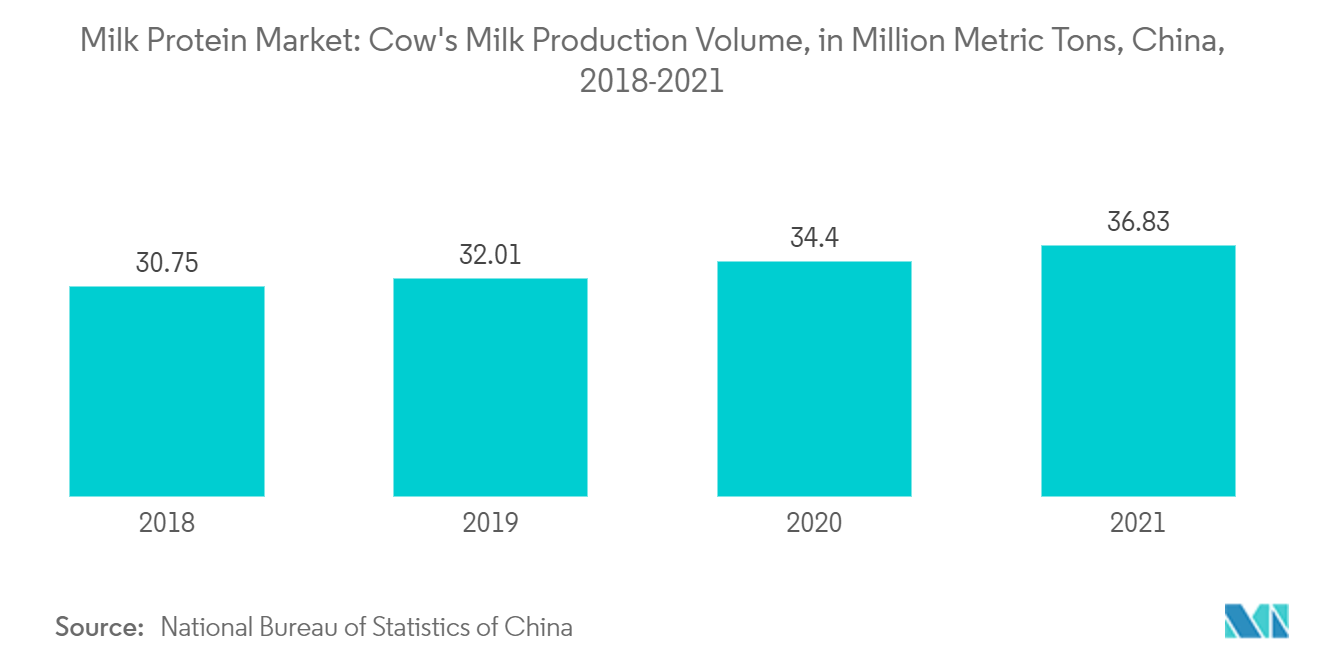

- Более того, рост производства молока в стране также помогает рынку и игрокам расти и расширяться при низких производственных затратах. Например, по данным Национального бюро статистики Китая, в 2022 году в Китае было произведено около 39,3 миллиона тонн коровьего молока, что является самым высоким объемом за последние годы и также увеличилось по сравнению с предыдущим годом, в котором было произведено коровье молоко. объем производства в стране составил всего 36,83 миллиона тонн. Таким образом, высокий уровень производства молока в стране поддерживает рост производителей молочного белка.

Концентраты молочного белка — самый быстрорастущий сегмент на рынке

- Концентраты молочного белка (КПМ) появились за последние два десятилетия как важные новые молочные ингредиенты, которые все чаще используются в рецептурах пищевых продуктов и питательных напитках в Китае. Концентраты молочного белка с более высоким содержанием белка часто используются в Китае для повышения содержания белка в пищевых продуктах и напитках путем придания чистого молочного вкуса без добавления значительного количества лактозы и позволяют разработчикам продуктов питания и напитков разрабатывать безлактозные продукты, избегать дефектов продукта, например, потемнение из-за реакции Майяра.

- Кроме того, они часто содержат более высокое содержание белка по сравнению с другими ингредиентами, а также имеют более низкую цену, что делает их идеальными для использования производителями в своих приложениях. Производители используют концентраты молочного белка из-за их питательных и функциональных свойств, а высокое соотношение белка и низкое соотношение лактозы делает MPC подходящим для напитков, обогащенных белком, и продуктов с низким содержанием углеводов.

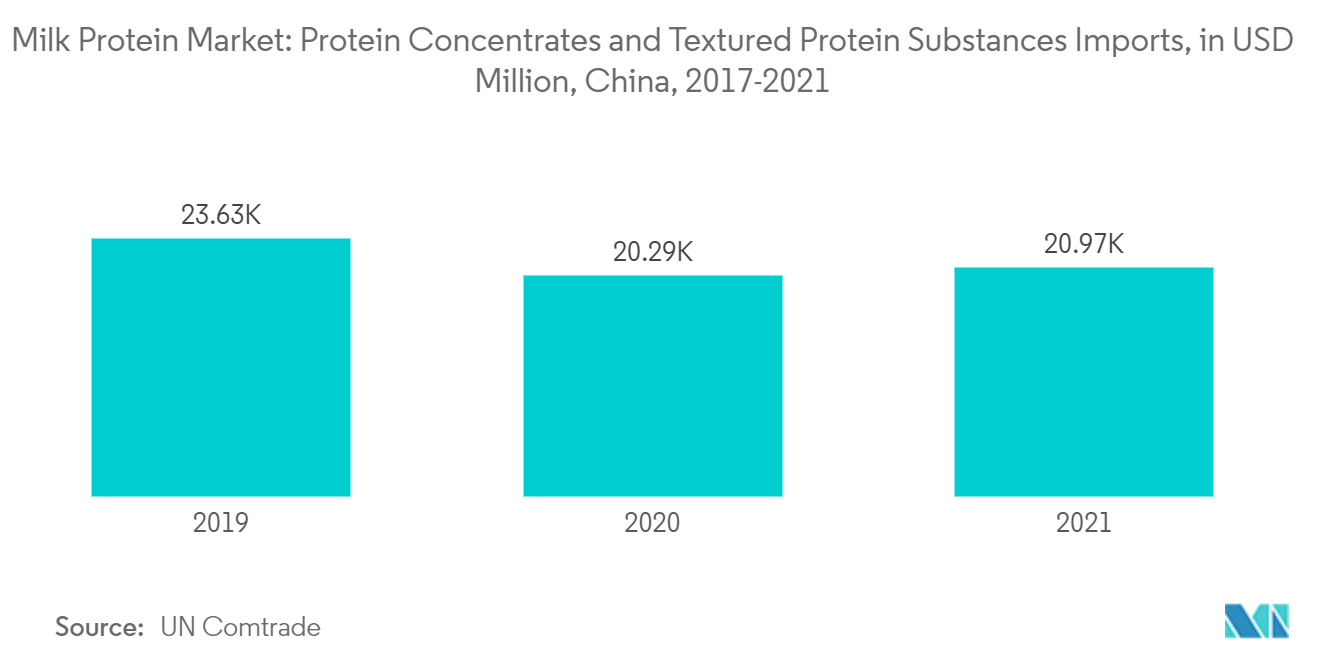

- По данным ООН Comtrade, из-за растущего спроса импорт белкового концентрата в страну увеличится в 2021 году. Например, в 2021 году импорт белковых концентратов и текстурированного протеина в Китай составил около 20 965 тысяч долларов США, что увеличилось с 20 289 тысяч долларов США по сравнению с предыдущим годом.

- Кроме того, концентраты молочного белка часто подходят для различных применений в кисломолочных продуктах, таких как йогурт, который можно ложкой, питьевой йогурт, йогуртовые муссы, питательные йогуртовые батончики и т. д., что делает его совместимым со многими другими ингредиентами бренда для здоровья и хорошего самочувствия. многофункциональные преимущества во многих предложениях продуктов питания и напитков.

- Такие факторы побуждают производителей отдавать предпочтение концентратам молочного белка другим видам молочных белков, что способствует росту этого сегмента в стране. Кроме того, растущая тенденция к использованию экологически чистых пищевых ингредиентов и органических пищевых ингредиентов создает больше возможностей в этом сегменте, позволяя игрокам внедрять инновации в свои ингредиенты для дальнейшего стимулирования роста.

Обзор китайской индустрии молочных белков

Китайский рынок молочного белка фрагментирован, и его долю занимают различные национальные и международные игроки. Основными игроками на этом рынке являются Arla Foods amba, Fonterra Co-operative Group Limited, Groupe Lactalis, Kerry Group PLC и Morinaga Milk Industry Co. Ltd. Несколько мелких и международных игроков участвуют в производстве и распространении ингредиентов молочного белка в страна. Кроме того, компании участвуют в расширении мощностей, стратегическом партнерстве, расширении портфеля продуктов, а также в слияниях и поглощениях, чтобы получить конкурентное преимущество. Они заинтересованы в инвестировании в исследования и разработки, чтобы внедрять инновации в области ингредиентов молочного белка и стать ведущим игроком на рынке.

Лидеры китайского рынка молочных белков

-

Arla Foods amba

-

Fonterra Co-operative Group Limited

-

Groupe Lactalis

-

Kerry Group PLC

-

Morinaga Milk Industry Co. Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка молочных белков Китая

- Июль 2022 г. Arla Foods Ingredients усилила свое внимание на китайском рынке, представив ряд инновационных концепций ингредиентов на основе сывороточного белка. Кульминацией их усилий стала презентация литого сыра, инновационного органического раствора, изготовленного из органических молочных белков Nutrilac. Arla Foods утверждает, что эти белки не только облегчают создание органических продуктов, но и придают сыру восхитительный молочный и мягкий вкус.

- Март 2022 г. Arla Foods Ingredients еще больше укрепила свое присутствие в органическом секторе, представив два новых предложения для питания детей раннего возраста и широкий спектр концепций органических продуктов питания, адаптированных к китайскому рынку. В их линейке продуктов были Lacprodan IF-7390 Organic и Premium Lactose Organic, оба из которых привлекли внимание на выставке Food Ingredients China в 2022 году.

- Февраль 2021 г. Arla Foods amba сделала значительный шаг, выпустив новаторскую протеиновую сухую смесь, призванную помочь производителям детских смесей снизить производственные затраты, сохраняя при этом неизменные стандарты безопасности и качества. Примечательно, что этот белковый ингредиент стал революционной инновацией, специально разработанной для процессов сухого смешивания, что позволило производителям сократить потребление энергии и производственные затраты.

Отчет о рынке молочного белка в Китае – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.1.1 Увеличение потребительского спроса на питательные продукты питания

4.1.2 Функциональные и технологические преимущества молочного белка

4.2 Рыночные ограничения

4.2.1 Растущий спрос и популярность растительных белков

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Рыночная власть поставщиков

4.3.2 Переговорная сила покупателей

4.3.3 Угроза новых участников

4.3.4 Угроза замещающих продуктов и услуг

4.3.5 Интенсивность конкурентного соперничества

5. Сегментация рынка

5.1 Форма

5.1.1 Концентраты

5.1.2 гидролизованный

5.1.3 изоляты

5.2 Конечный пользователь

5.2.1 Корма для животных

5.2.2 Личная гигиена и косметика

5.2.3 Еда и напитки

5.2.3.1 Пекарня

5.2.3.2 Напитки

5.2.3.3 Хлопья на завтрак

5.2.3.4 Приправы/Соусы

5.2.3.5 Молочные и молочные альтернативные продукты

5.2.3.6 Продукты питания RTE/RTC

5.2.3.7 Закуски

5.2.4 Добавки

5.2.4.1 Детское питание и детские смеси

5.2.4.2 Питание пожилых людей и медицинское питание

5.2.4.3 Спортивное/спортивное питание

6. Конкурентная среда

6.1 Стратегии, принятые ключевыми игроками

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Arla Foods AmbA

6.3.2 Fonterra Co-operative Group Limited

6.3.3 Glanbia PLC

6.3.4 Groupe Lactalis

6.3.5 Kerry Group PLC

6.3.6 Morinaga Milk Industry Co. Ltd

6.3.7 Ройал ФрисландКампина Н.В.

6.3.8 Tirlan Limited

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии молочных белков Китая

Молочный белок — это тип белка, который получают из фильтрованного молока и образуют из сывороточных и казеиновых белков.

Рынок молочного белка в Китае сегментирован по форме и конечному потребителю. По форме рынок сегментирован на концентраты, гидролизаты и изоляты. По конечным потребителям рынок сегментирован на корма для животных, средства личной гигиены и косметику, продукты питания и напитки, а также добавки. Сегмент продуктов питания и напитков далее подразделяется на хлебобулочные изделия, напитки, сухие завтраки, приправы/соусы, молочные продукты и молочные альтернативы, пищевые продукты, готовые к употреблению в готовом или готовом к употреблению виде, а также закуски. Аналогичным образом, сегмент пищевых добавок также подразделяется на детское питание и детские смеси, питание для пожилых людей и медицинское питание, а также спортивное/спортивное питание.

Оценка рынка была произведена в стоимостном выражении в долларах США и в объемном выражении в тоннах для всех вышеупомянутых сегментов.

| Форма | ||

| ||

| ||

|

| Конечный пользователь | ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

| ||||||||||||||||

|

Часто задаваемые вопросы по исследованию рынка молочного белка в Китае

Каков текущий размер китайского рынка молочных белков?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста китайского рынка молочного белка составит 5,21%.

Кто являются ключевыми игроками на рынке молочных белков в Китае?

Arla Foods amba, Fonterra Co-operative Group Limited, Groupe Lactalis, Kerry Group PLC, Morinaga Milk Industry Co. Ltd — основные компании, работающие на китайском рынке молочного белка.

В какие годы охватывает китайский рынок молочного белка?

В отчете рассматривается исторический размер рынка молочного белка в Китае за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка молочного белка в Китае на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о производстве молочных белков в Китае

Статистические данные о доле, размере и темпах роста доходов на рынке молочных белков в Китае в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ китайского молочного белка включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.