Анализ рынка промышленной автоматизации и промышленного контроля в Китае

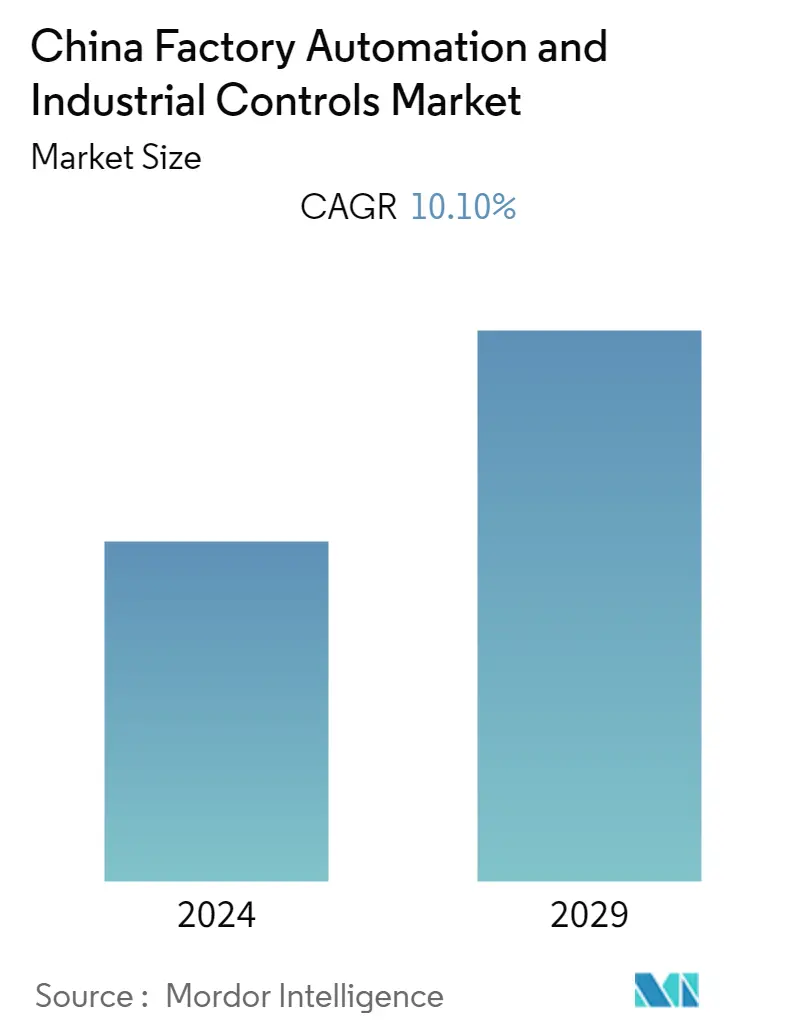

Ожидается, что китайский рынок промышленной автоматизации и промышленного контроля будет расти, среднегодовой темп роста составит 10,1% в течение прогнозируемого периода. Эволюция технологических достижений и инноваций на различных производственных предприятиях способствовала внедрению технологий автоматизации.

\п- \п

- Инициативы по цифровизации и Индустрии 4.0 в Китае значительно стимулировали рост автоматизации в отраслях, вызывая необходимость в более инновационных и автоматизированных решениях, таких как робототехника и системы управления, для улучшения производственных процессов. Экономика Китая продемонстрировала впечатляющий рост благодаря своим производственным возможностям и инвестициям правительства в заводы, инфраструктуру и оборудование. \п

- Китай лидирует на рынке промышленных роботов, что проложило путь к автоматизации производств в регионе. Страна также является одной из ведущих стран-производителей в Азиатско-Тихоокеанском регионе и во всем мире. Увеличение поставок промышленных роботов в стране и внедрение различного программного обеспечения для систем промышленного управления по всей стране способствуют масштабной автоматизации производства. \п

- Ожидается, что автоматизация в Китае будет дополнена внедрением интеллектуального производства. По данным Министерства промышленности и информационных технологий, за последние несколько лет в стране было инициировано более 100 пилотных проектов интеллектуального производства. Кроме того, в марте 2021 года Всекитайское собрание народных представителей (ВСНП) утвердило план 14-го пятилетнего плана национального экономического и социального развития Китайской Народной Республики и долгосрочных целей на 2035 год. В проекте подчеркивается намерение Китая продвигать свои основные цели. производственные компетенции, такие как новые высококачественные материалы, интеллектуальное производство и энергетические транспортные средства. \п

- Правительственные стимулы и цели расширили потенциал китайского рынка для погружения в автоматизацию производства. План Сделано в Китае 2025 призывает отечественных игроков уменьшить свою зависимость от иностранных игроков. Быстро растущие затраты на рабочую силу и сокращение предложения рабочей силы в промышленности в Китае также способствуют проникновению промышленных роботов и автоматизации производства. \п

- Сильная поддержка правительства в программе приобретений помогла стране перейти к Индустрии 4.0. Например, компания Siasun, китайский производитель промышленных роботов, связана с Китайской академией наук, которая также связана с правительством. \п

- В связи с ростом стоимости производства в Китае и укреплением юаня по отношению к доллару инвесторы стали искать альтернативные направления производства. Однако для этого производителям необходимо сосредоточиться на качественном производстве и экологически чистых правилах производства. Полностью автоматизированному предприятию требуются годы, чтобы адаптироваться и развиваться вместе с растущими технологиями. Между тем, неблагоприятные или отложенные инициативы по активной адаптации автоматизации ограничивают рост на региональной основе. \п

- Китай удерживал монополию в течение многих лет, и цепочки поставок во всем мире были серьезно нарушены, поскольку Covid-19 поразил Китай после глобальной вспышки. Нарушение цепочек поставок и сокращение доходов заставили многие предприятия осознать, что их производство должно быть более инновационным. Такие технологии, как искусственный интеллект (ИИ) и Интернет вещей (IoT), имеют решающее значение для сокращения затрат, повышения эффективности и общего снижения рисков производственных процессов. Как только появятся денежные средства, промышленная робототехника, вероятно, получит огромный импульс. \п

Тенденции рынка промышленной автоматизации и промышленного контроля в Китае

Ожидается, что распределенная система управления обеспечит значительный рост рынка

- РСУ — это ориентированные на процессы платформы, которые зависят от сети взаимосвязанных датчиков, контроллеров, терминалов и исполнительных механизмов, выступая в качестве централизованного главного контроллера для производственных операций предприятия. Таким образом, РСУ фокусируется на управлении и мониторинге процессов и предлагает операторам объектов возможность видеть все операции на объекте из одного места.

- Одним из существенных преимуществ системы DCS является то, что цифровая связь между распределенными контроллерами, рабочими станциями и другими вычислительными элементами осуществляется по принципу однорангового доступа. Для достижения большей точности и контроля в перерабатывающих отраслях, таких как нефтехимическая, атомная и нефтегазовая отрасли, существует растущий спрос на контроллеры, которые обеспечивают заданную точность процесса в пределах определенной заданной точки.

- Более того, многие требования привели к внедрению РСУ, поскольку эти системы обеспечивают меньшую эксплуатационную сложность и риски проекта, а также такие функциональные возможности, как гибкость для гибкого производства в очень требовательных приложениях. Способность РСУ интегрировать ПЛК, средства управления турбомашинами, системы безопасности, средства управления сторонних производителей и различные другие средства управления производственными процессами для теплообменников, нагревателей питательной воды и качества воды еще больше стимулирует внедрение РСУ в энергетическом секторе.

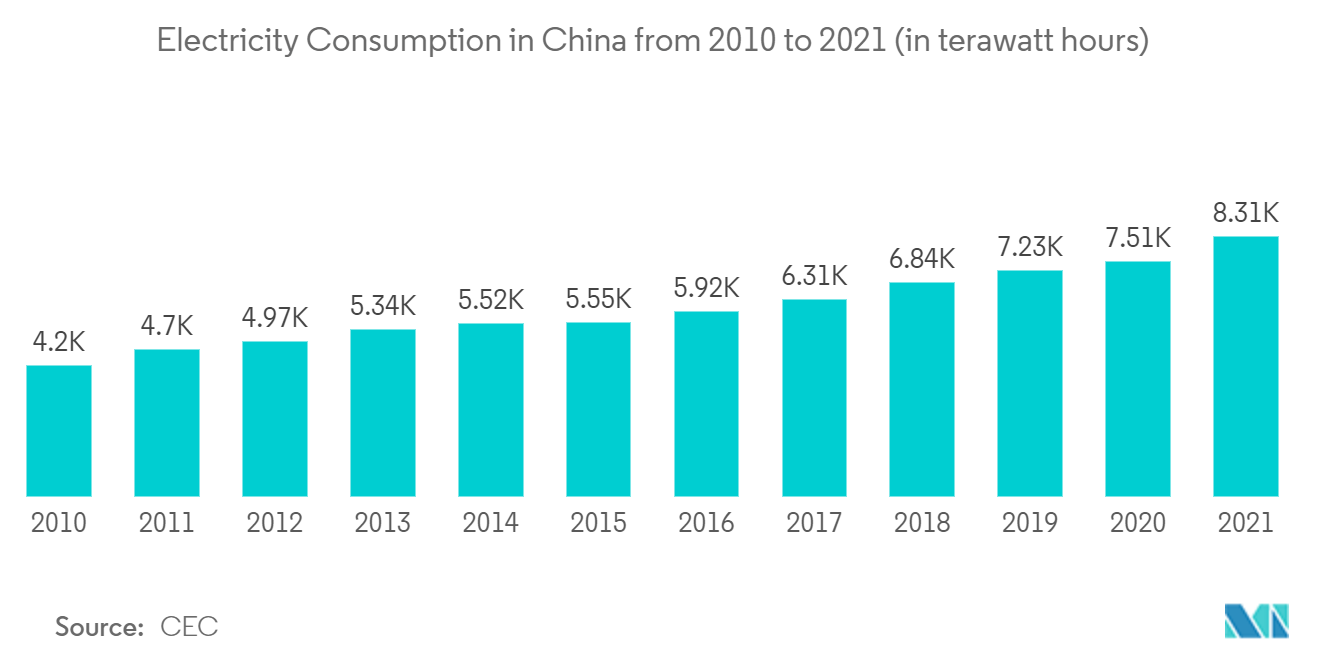

- Рост производства электроэнергии в Китае приводит к развитию спроса на распределенные системы управления (РСУ). По данным Китайского совета по электроэнергетике (CEC), общее потребление электроэнергии в Китае достигло 7510 ТВтч, увеличившись на 3,1% в 2021 году и на 5,7% по сравнению со среднегодовыми темпами роста в течение 13-й пятилетки.

- Различные конечные пользователи внедряют системы DCS для автоматизации своих операций. Например, в январе 2021 года компания Northern Copper Industry Co. Ltd (NCI), входящая в состав известного производителя медного сырья в Северном Китае, объявила, что выбрала компанию ABB для поставки и установки полной системы электрооборудования и автоматизации для своего предприятия. новый стан холодной прокатки, запуск которого запланирован на 2021 год.

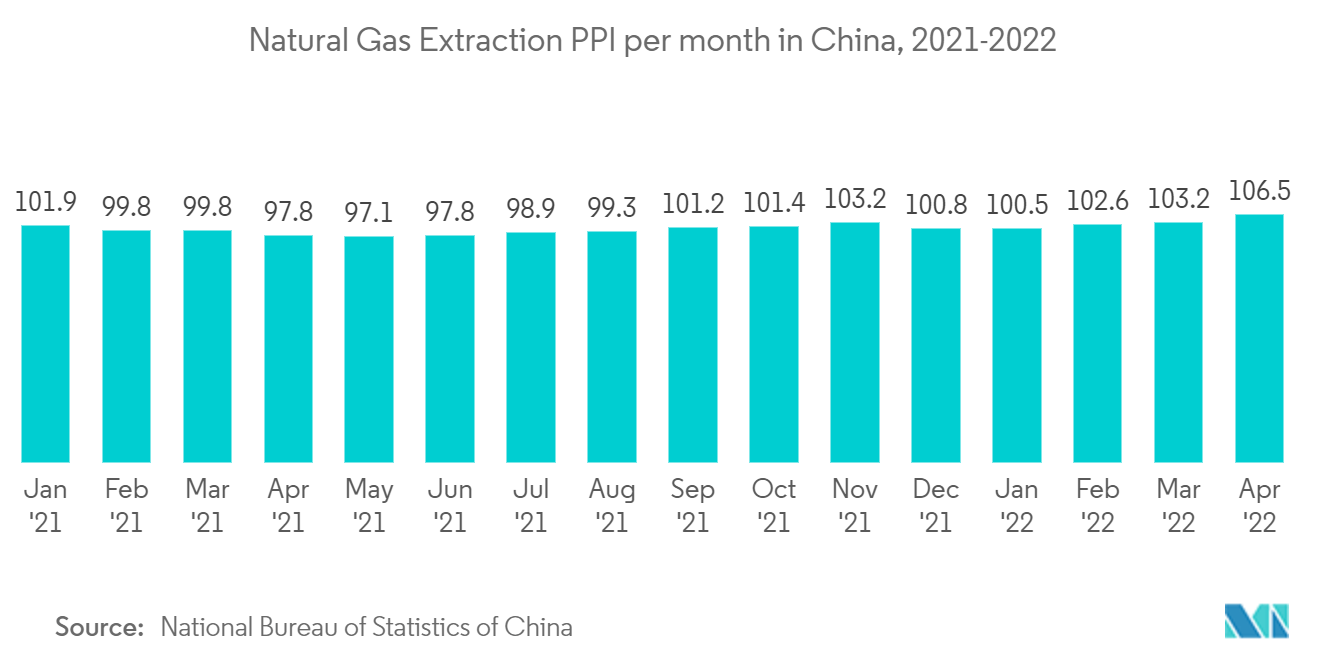

Нефтегазовый сектор будет занимать значительную долю рынка

- Географически разбросанные нефтегазовые платформы требуют наличия надлежащих систем связи. Рост таких решений, как ПЛК, SCADA, РСУ и автоматизация безопасности, объясняется огромным развитием промышленности в Китае. Ожидается также, что это создаст огромный спрос на продукты автоматизации, включающие системы РСУ.

- В августе 2021 года китайская государственная энергетическая компания Sinopec объявила об открытии нового месторождения нефти и газа мощностью 100 миллионов тонн в районе Шунбэй Таримского бассейна в провинции Синьцзян. Подразделение компании на северо-западе Китая пробурило разведочную скважину, в которой добывалось 865 тонн (6315 баррелей) сырой нефти и 590 000 кубических метров природного газа в сутки.

- Кроме того, нефтегазовая отрасль подчиняется нескольким государственным нормам в отношении безопасности, надежности на заводе и эффективности, благодаря чему ICS находит применение в удаленных терминалах (RTU), а также на насосных и компрессорных станциях для обеспечения безопасности.

- В отрасли все чаще внедряются решения ICS для обеспечения безопасности и экологической чистоты без ущерба для эффективности производства. Автоматизация помогает интегрировать решения в области информации и управления, электропитания и безопасности для удовлетворения требований доступной энергии и строгих государственных норм.

- Кроме того, из-за высокого спроса на автоматизацию в нефтегазовой отрасли компания Seeq расширила свою поддержку нефтегазовой отрасли, представив новые соединители для данных системы диспетчерского управления и сбора данных CygNet (SCADA) на языке разметки передачи информации на буровой площадке (WITSML). системы хранения. Это обеспечивает расширенную аналитику и более быстрое принятие решений на основе данных в нынешних сложных условиях отрасли.

- За последние несколько лет нефтегазовые компании вложили значительные средства в технологии кибербезопасности, такие как решения для реагирования на инциденты и программное обеспечение, способное собирать журналы в средах АСУ ТП для повышения прозрачности и сегментации сетей, предотвращения горизонтального перемещения и устранения неизбежных угроз.

- В отрасли все чаще внедряются решения ICS для обеспечения безопасности и экологической чистоты без ущерба для эффективности производства. Автоматизация помогает интегрировать решения в области информации и управления, электропитания и безопасности для удовлетворения требований доступной энергии и строгих государственных норм.

Обзор отрасли автоматизации производства и промышленного контроля в Китае

Китайский рынок промышленной автоматизации и промышленного контроля умеренно консолидирован, на нем присутствует несколько известных компаний. Компании постоянно инвестируют в стратегическое партнерство и разработку продуктов, чтобы завоевать большую долю рынка. Некоторые из последних событий на рынке:.

- Июль 2022 г. — Honeywell объявила, что Honeywell Ventures, ее венчурное подразделение, которое инвестирует 198 миллионов долларов США в быстрорастущие компании на ранней стадии развития с новыми и прорывными технологиями, внесла свой вклад в финансирование раунда B компании Electric Hydrogen. Финансирование будет способствовать расширению масштабов высокопроизводительного электролизера и производственных технологий EH2, а также развертыванию крупномасштабных пилотных проектов для промышленного и инфраструктурного применения.

- Май 2021 г. — компания Emerson анонсировала промышленную периферийную платформу PACEdge, которая позволяет клиентам эффективно создавать и масштабировать приложения, повышающие производительность, чтобы помочь производителям ускорить проекты цифровой трансформации. Платформа PACEdge упрощает создание приложений, объединяя технологии с открытым исходным кодом в универсальную, интегрированную и безопасную платформу для использования машинных данных.

- Апрель 2021 г. — Youibot, начинающая компания, производящая промышленных роботов, вместе с другими закрыла инвестиции в размере 15,47 млн долларов США в раунде финансирования, проводимом SoftBank Ventures Asia. Компания генерирует 80% своего годового дохода в Китае и планирует потратить привлеченные средства на исследования и разработки.

Лидеры рынка промышленной автоматизации и промышленного контроля в Китае

Schneider Electric SE

Honeywell International Inc.

ABB Ltd.

Rockwell Automation, Inc.

Emerson Electric Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка промышленной автоматизации и промышленного контроля Китая

- Май 2022 г. - Корпорация OMRON объявила о выпуске нового высоковольтного реле постоянного тока G9KB* для глобальных бытовых систем хранения электроэнергии высокой емкости. G9KB безопасно отключает ток в бытовых системах хранения, емкость которых увеличивается. Кроме того, G9KB Таким образом, OMRON вносит свой вклад в создание декарбонизированного общества, расширяя линейку продуктов, включая G9KB, с низким энергопотреблением для энергосберегающего оборудования.

- Апрель 2021 г. — Mitsubishi объявила о разработке семи новых продуктов серии X, в том числе двух HVIGBT и пяти HVDIODE, в результате чего общее количество силовых полупроводниковых модулей серии X достигло 24. Эти модули предназначены для инверторов все более большой мощности и небольших размеров. используется в тяговых двигателях, передатчиках постоянного тока, крупных промышленных машинах и другом высоковольтном, сильноточном оборудовании. Начиная с июля модели будут выпускаться по порядку.

Сегментация отрасли автоматизации производства и промышленного контроля в Китае

Исследование характеризует рынок по типам продуктов, таких как SCADA, DCS, ПЛК и робототехника, а также по отраслям конечных пользователей, таким как нефть и газ, электротехника и электроника, фармацевтика, продукты питания и напитки. В настоящее время сфера исследования сосредоточена на Китае. Ключевые базовые показатели, рассматриваемые в исследовании, включают объем промышленного производства, ВВП, внедрение робототехники, текущие тенденции и ряд других ключевых экономических показателей.

Китайский рынок промышленной автоматизации и промышленного контроля сегментирован по типам продуктов (системы промышленного управления (распределенная система управления, программируемый логический контроллер, диспетчерский контроль и сбор данных, управление жизненным циклом продукта, человеко-машинный интерфейс, система управления производством, планирование ресурсов предприятия), поле Устройства (системы машинного зрения, датчики и передатчики, электродвигатели и приводы, промышленная робототехника)) Отрасль конечного пользователя (нефть и газ, химическая и нефтехимическая промышленность, энергетика и коммунальные услуги, автомобилестроение и транспорт, фармацевтика, продукты питания и напитки).

| Промышленные системы управления | Распределенная система управления (РСУ) |

| ПЛК (программируемый логический контроллер) | |

| Диспетчерское управление и сбор данных (SCADA) | |

| Управление жизненным циклом продукта (PLM) | |

| Человеко-машинный интерфейс (HMI) | |

| Система управления производством (MES) | |

| Планирование ресурсов предприятия (ERP) | |

| Другие промышленные системы управления | |

| Полевые устройства | Датчики и передатчики |

| Электродвигатели и приводы | |

| Промышленная робототехника | |

| Системы машинного зрения | |

| Другие полевые устройства |

| Нефти и газа |

| Химическая и нефтехимическая промышленность |

| Энергетика и коммунальные услуги |

| Автомобильная промышленность и транспорт |

| Фармацевтика |

| Еда и напитки |

| Другие отрасли конечных пользователей |

| По типу | Промышленные системы управления | Распределенная система управления (РСУ) |

| ПЛК (программируемый логический контроллер) | ||

| Диспетчерское управление и сбор данных (SCADA) | ||

| Управление жизненным циклом продукта (PLM) | ||

| Человеко-машинный интерфейс (HMI) | ||

| Система управления производством (MES) | ||

| Планирование ресурсов предприятия (ERP) | ||

| Другие промышленные системы управления | ||

| Полевые устройства | Датчики и передатчики | |

| Электродвигатели и приводы | ||

| Промышленная робототехника | ||

| Системы машинного зрения | ||

| Другие полевые устройства | ||

| По отраслям конечных пользователей | Нефти и газа | |

| Химическая и нефтехимическая промышленность | ||

| Энергетика и коммунальные услуги | ||

| Автомобильная промышленность и транспорт | ||

| Фармацевтика | ||

| Еда и напитки | ||

| Другие отрасли конечных пользователей | ||

Исследование рынка автоматизации производства и промышленного контроля в Китае часто задаваемые вопросы

Каков текущий размер китайского рынка промышленной автоматизации и промышленного контроля?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста китайского рынка промышленной автоматизации и промышленного контроля составит 10,10%.

Кто являются ключевыми игроками на рынке промышленной автоматизации и промышленного контроля в Китае?

Schneider Electric SE, Honeywell International Inc., ABB Ltd., Rockwell Automation, Inc., Emerson Electric Company — основные компании, работающие на китайском рынке промышленной автоматизации и промышленного контроля.

В какие годы охватывает китайский рынок промышленной автоматизации и промышленного контроля?

В отчете рассматривается исторический размер китайского рынка промышленной автоматизации и промышленного контроля за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер китайского рынка промышленной автоматизации и промышленного контроля на годы 2024, 2025, 2026, 2027 годы. , 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли промышленной автоматизации и промышленного контроля в Китае

Статистические данные о доле, размере и темпах роста доходов на рынке промышленной автоматизации и промышленного контроля в Китае в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ автоматизации производства и промышленного контроля в Китае включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.