| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 94.46 Billion |

| Размер Рынка (2029) | USD 152.62 Billion |

| CAGR (2024 - 2029) | 10.07 % |

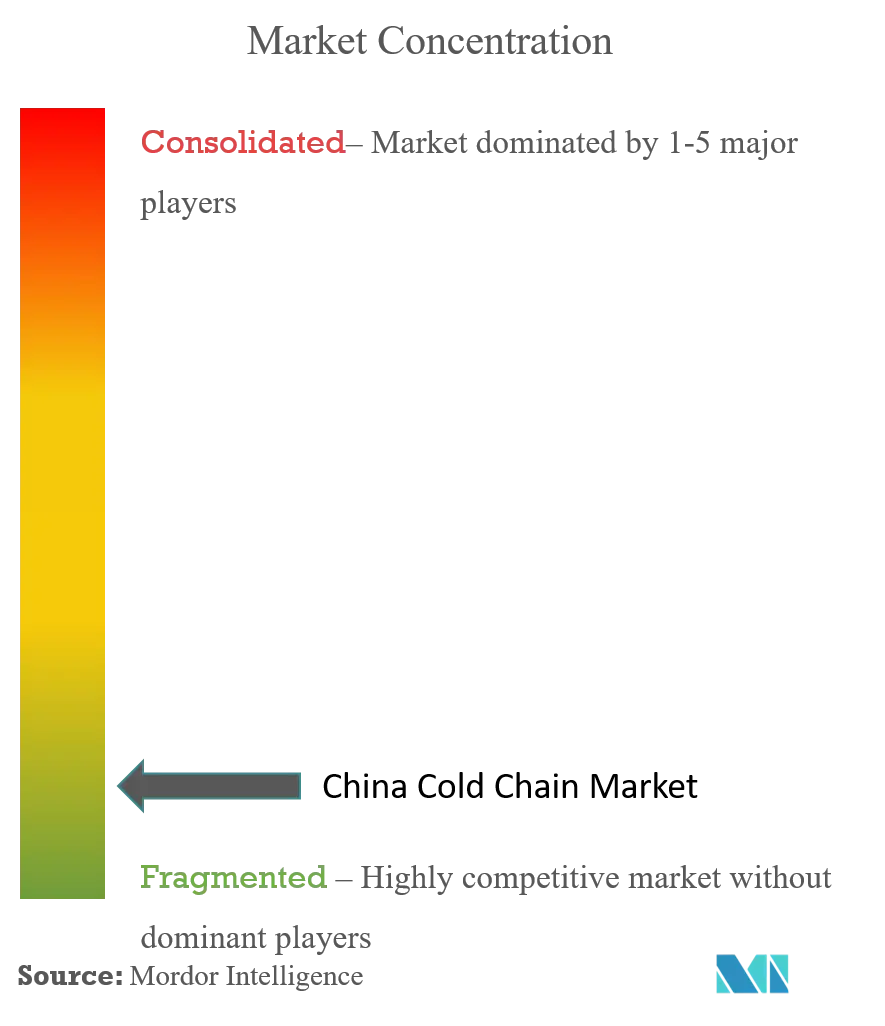

| Концентрация Рынка | Низкий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка логистики холодовой цепи Китая

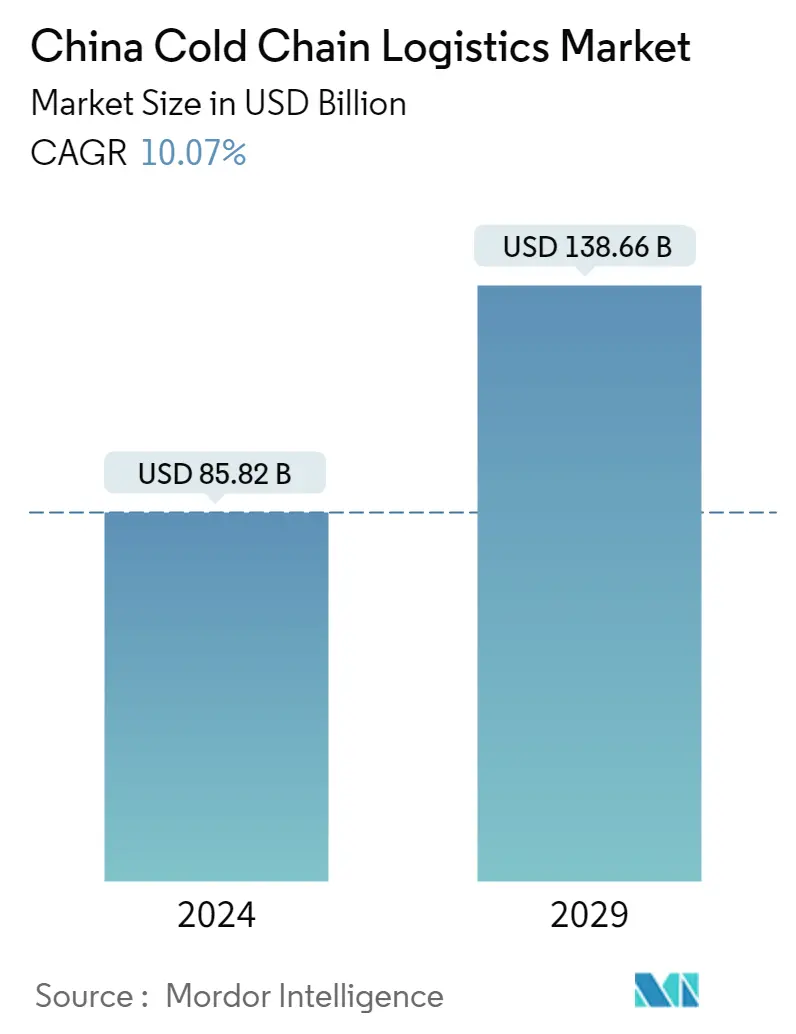

Объем китайского рынка логистики холодовой цепи оценивается в 85,82 млрд долларов США в 2024 году и, как ожидается, достигнет 138,66 млрд долларов США к 2029 году, среднегодовой темп роста составит 10,07% в течение прогнозируемого периода (2024-2029 гг.).

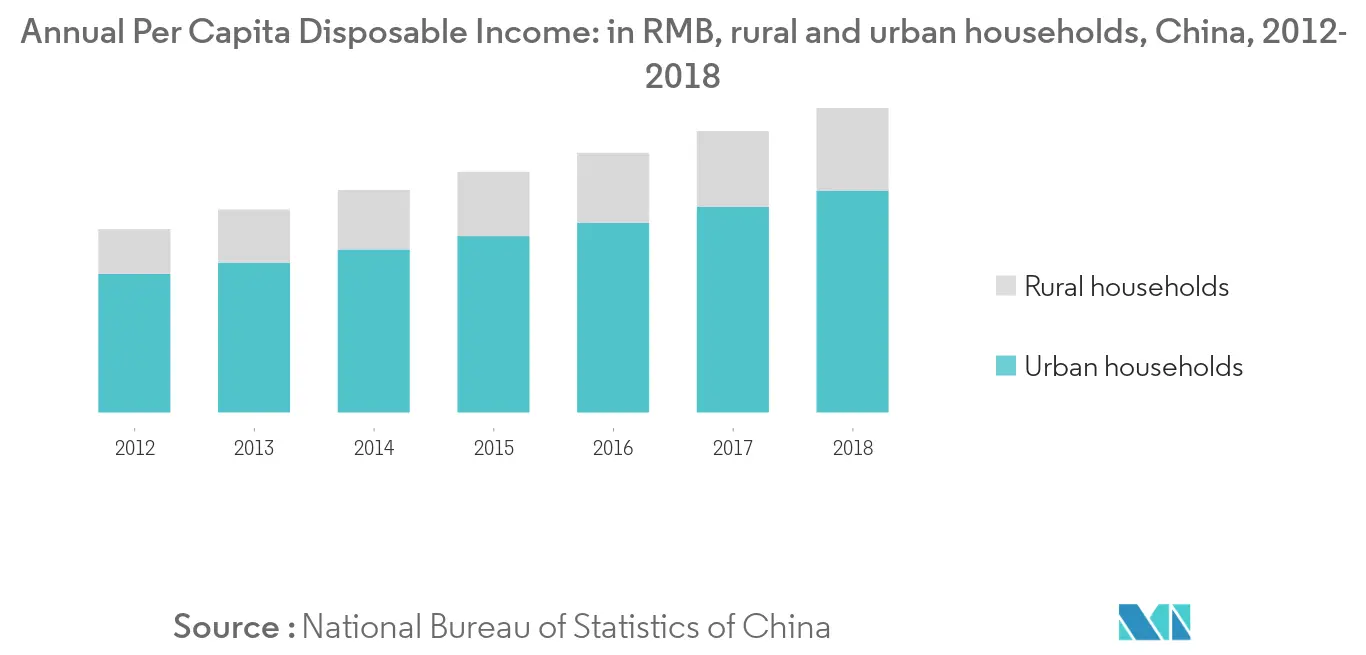

Китай имеет огромное население, потребляющее сельскохозяйственную продукцию, и в настоящее время на его долю приходится около 60% общего мирового производства овощей, 30% производства фруктов и мяса, а также 40% яиц и продуктов из морепродуктов. С увеличением располагаемого дохода среднего класса и высшего среднего класса в стране люди готовы тратить деньги и уделять больше внимания разнообразию свежих сельскохозяйственных продуктов, безопасности пищевых продуктов и качеству свежих сельскохозяйственных продуктов. Чтобы удовлетворить спрос, рынок активно внедряет решения холодовой цепи для своей операционной деятельности.

Тенденции рынка логистики холодовой цепи Китая

Изменения в привычках потребителей, повышающие спрос на объекты холодовой цепи

Рынок холодовой цепи Китая, вероятно, станет наиболее прибыльной подотраслью в секторе логистики, чему способствуют меняющиеся модели потребления и растущий спрос на такие товары, как свежие продукты питания и лекарства. Жители Китая видят изменения в потреблении продуктов питания, вызванные увеличением располагаемого дохода и растущим рыночным спросом на продукты питания холодовой цепи наряду с ускоряющейся урбанизацией в Китае. Логистика холодовой цепи в Китае в основном осуществляется с помощью мяса, морепродуктов, быстрозамороженных продуктов, фруктов и овощей, а также молочных продуктов. Рынок фруктов и овощей занимает крупнейший сегмент рынка с точки зрения обращения в холодовой цепи, за ним следуют морепродукты.

Китайские правительства на всех уровнях наращивают инвестиции в инфраструктуру холодовой цепи, способствуя расширению логистики холодовой цепи. В 2019 году китайский рынок логистики холодовой цепи продемонстрировал ежегодный совокупный рост на 10,5% в период с 2010 по 2019 год.

Крупные игроки электронной коммерции и логистические гиганты, такие как JD.com, сосредоточены на сотрудничестве или создании самодействующих складов холодовой цепи, чтобы расширить свои услуги доставки холодовой цепи в стране.

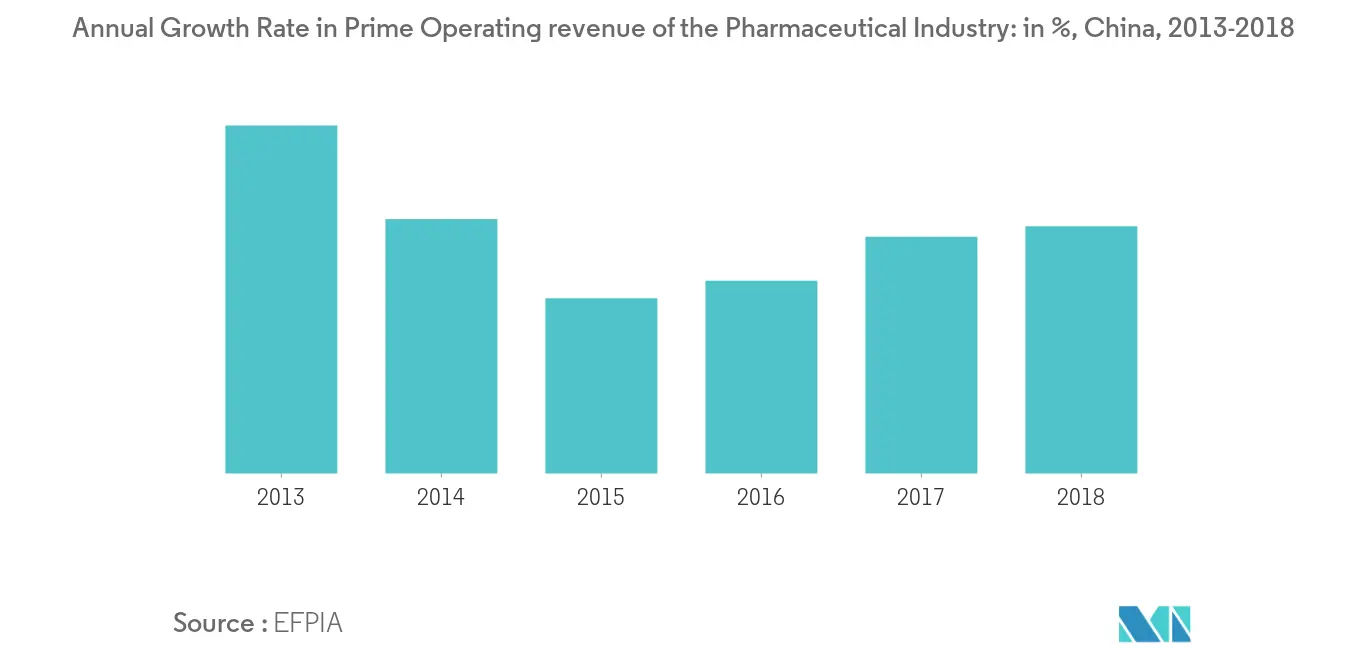

Изменения в китайском биотехнологическом секторе

Особенно заметные изменения происходят в китайской биотехнологии. Многие биотехнологические компании на рынке опираются на недавний прогресс в области геномики, уделяя особое внимание редким генетическим заболеваниям.

Развитие поддерживается китайскими правилами и регулированием, выступающими в качестве уровня защиты рынка. Правила обмена медицинской информацией очень строги по сравнению с США и другими развитыми странами, а это означает, что китайские компании имеют доступ к гораздо большему количеству данных о пациентах, чем их западные конкуренты.

Китайское правительство вкладывает миллиарды в биотехнологические исследования и разработки. По официальным данным, расходы на научные исследования и разработки в 2018 году превысили 291 миллиард долларов США, что составляет чуть более 2% валового внутреннего продукта, и правительство планирует в этом году еще больше расходов — 2,5% ВВП.

Правительство Китая ввело централизованный процесс закупок, известный как оптовые торги 4+7, призванный снизить цены на распространенные лекарства. Это нормативное изменение помогло производителям дженериков сосредоточиться на объемах, а крупным компаниям с передовыми исследовательскими группами добиться более высокой прибыли.

Обзор отрасли логистики холодовой цепи Китая

Китайский рынок холодовой цепи сильно фрагментирован ведущими игроками на рынке являются Sinotrans, SF Express и Beijing Ershang Group. Спрос на объекты холодовой цепи привел к появлению на рынке большого количества мелких игроков с низкой степенью специализации, что привело к таким проблемам, как высокие эксплуатационные расходы, а также несбалансированное и недостаточное развитие.

Впоследствии на рынке наблюдается сотрудничество и появление новых компаний, чтобы закрепиться на рынке. Например, в июле 2019 года японская торговая компания Marubeni объявила о создании совместного предприятия с китайским логистическим стартапом G7 по сдаче в аренду прицепов-рефрижераторов китайским клиентам, стремящимся удовлетворить быстрорастущий спрос на свежие продукты. Кроме того, китайский гигант электронной коммерции JD.com объединился с Mengniu Dairy Co Ltd, крупнейшим производителем молочных продуктов в Китае, в секторе логистики холодовой цепи, чтобы сделать свою общенациональную сеть доступной для Mengniu для продажи замороженных продуктов.

Лидеры китайского рынка логистики холодовой цепи

-

Sinotrans Limited

-

SF Express

-

Beijing Ershang Group

-

Jinjiang International (Group) Co., Ltd.

-

NICHIREI CORPORATION

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли логистики холодовой цепи Китая

Всесторонний анализ китайского рынка логистики холодовой цепи, охватывающий текущие рыночные тенденции, ограничения, технологические обновления и подробную информацию о различных сегментах и конкурентной среде отрасли. Влияние COVID-19 также было учтено и рассмотрено в ходе исследования.

| По услугам | Хранилище |

| Транспорт | |

| Дополнительные услуги (шоковая заморозка, маркировка, управление запасами и т. д.) | |

| По типу температуры | Охлажденный |

| Замороженный | |

| По применению | Садоводство (свежие фрукты и овощи) |

| Молочные продукты (молоко, мороженое, сливочное масло и т. д.) | |

| Мясо, Рыба, Птица | |

| Обработанные пищевые продукты | |

| Фармацевтика, науки о жизни и химия | |

| Другие приложения |

Часто задаваемые вопросы по исследованию рынка логистики холодовой цепи Китая

Насколько велик китайский рынок логистики холодовой цепи?

Ожидается, что объем китайского рынка логистики холодовой цепи достигнет 85,82 млрд долларов США в 2024 году, а среднегодовой темп роста составит 10,07% и достигнет 138,66 млрд долларов США к 2029 году.

Каков текущий размер китайского рынка логистики холодовой цепи?

Ожидается, что в 2024 году объем китайского рынка логистики холодовой цепи достигнет 85,82 миллиарда долларов США.

Кто являются ключевыми игроками на рынке логистики холодовой цепи в Китае?

Sinotrans Limited, SF Express, Beijing Ershang Group, Jinjiang International (Group) Co., Ltd., NICHIREI CORPORATION — основные компании, работающие на китайском рынке логистики холодовой цепи.

Какие годы охватывает этот китайский рынок логистики холодовой цепи и каков был размер рынка в 2023 году?

В 2023 году объем китайского рынка логистики холодовой цепи оценивался в 77,97 млрд долларов США. В отчете рассматривается исторический размер китайского рынка логистики холодовой цепи за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер китайского рынка логистики холодовой цепи на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Cold Chain Logistics Reports

Popular Logistics Reports

Отчет об отрасли логистики холодовой цепи Китая

Статистические данные о доле, размере и темпах роста доходов на рынке логистики холодовой цепи в Китае в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ логистики холодовой цепи в Китае включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.