| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

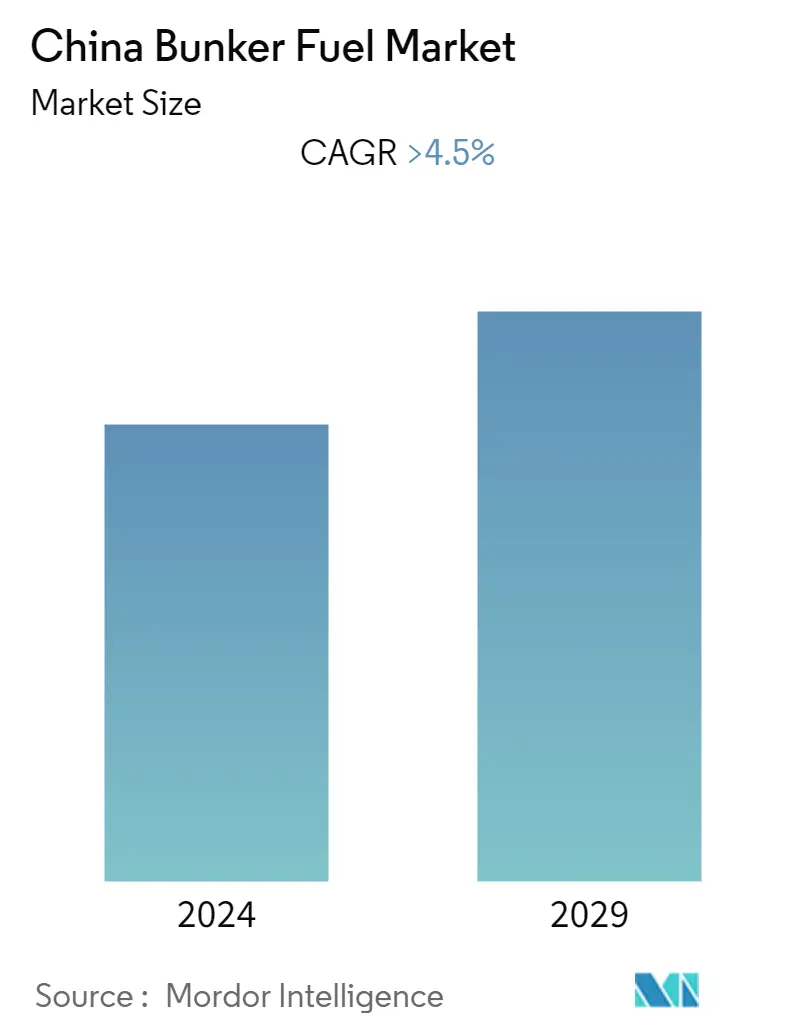

| CAGR | 4.50 % |

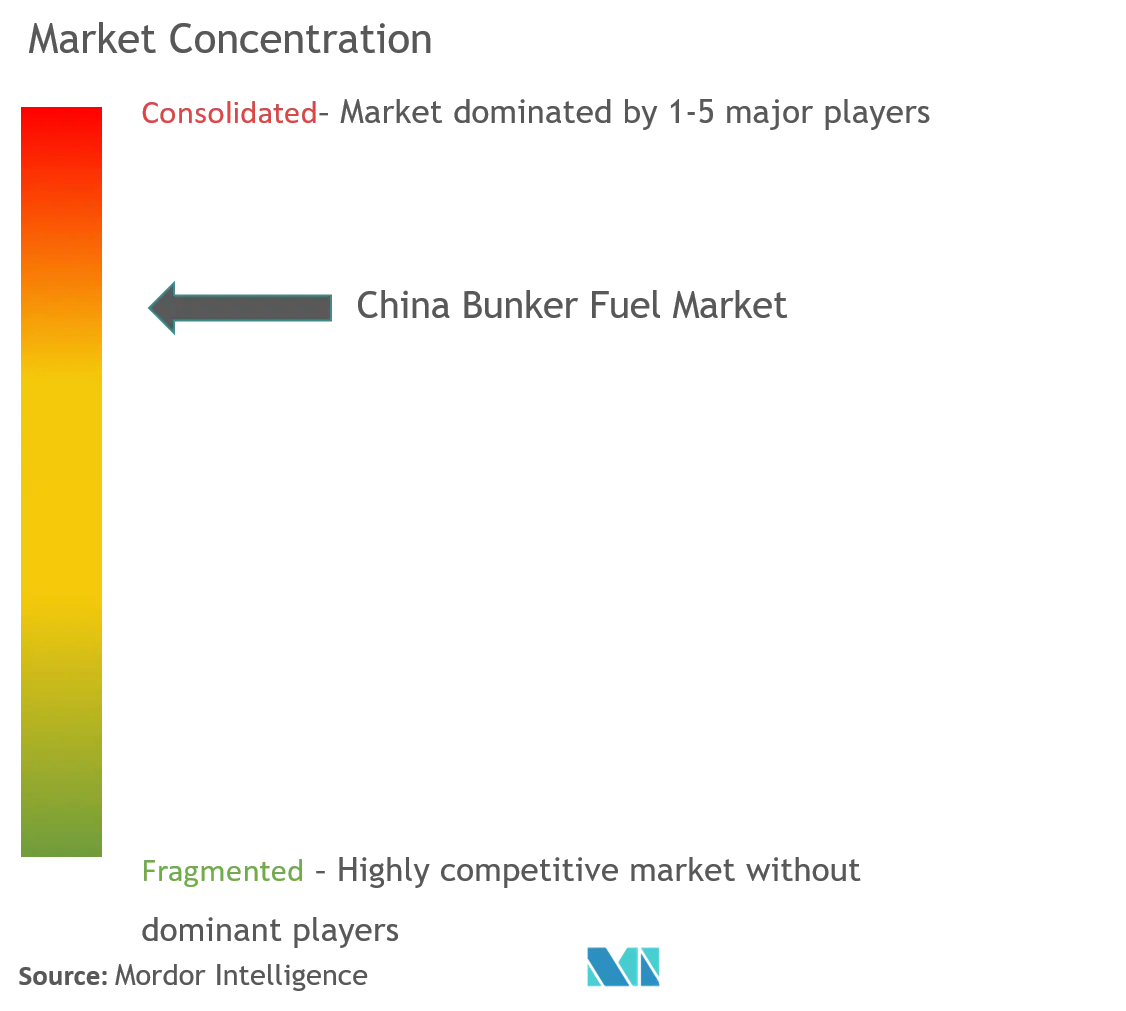

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка бункерного топлива в Китае

Ожидается, что китайский рынок бункерного топлива будет расти в среднем на 4,5% в течение прогнозируемого периода. Ожидается, что такие факторы, как активная торговая деятельность с крупнейшими экономиками мира, будут стимулировать рынок. Однако, поскольку страна является нетто-экспортером в диверсифицированные направления, поэтому с вспышкой COVID-19 глобальный экономический спад оказал существенное негативное влияние на китайскую морскую отрасль в 2020 году. основной экспорт, направления, вероятно, будут препятствовать росту рынка в течение прогнозируемого периода.

- Торговая напряженность между Соединенными Штатами и Китаем, вероятно, окажет негативное влияние на китайский морской бизнес и рынок бункерного топлива страны в течение прогнозируемого периода.

- Планы Министерства транспорта Китая по созданию инфраструктуры и использованию СПГ в качестве судового топлива к 2025 году, вероятно, создадут возможности для роста судового топлива СПГ в ближайшем будущем.

- Контейнеровозы занимали значительную долю рынка в 2019 году и, вероятно, продолжат доминировать в течение прогнозируемого периода.

Тенденции рынка бункерного топлива в Китае

Торговая напряженность между США и Китаем, вероятно, будет сдерживать рост рынка

- Торговая напряженность между Соединенными Штатами и Китаем возникла из-за высоких тарифов и других торговых барьеров, введенных правительством США в 2018 году.

- В 2018 году Соединенные Штаты ввели пошлины на сумму более 360 миллиардов долларов США на китайские товары, а в ответ Китай ввел пошлины на сумму более 110 миллиардов долларов США на продукцию Соединенных Штатов.

- Последний тариф, введенный Соединенными Штатами, был введен в сентябре 2018 года на продукты питания и различные другие музыкальные инструменты. Торговая война продолжалась до июня 2019 года, когда правительство Китая ввело пошлину в размере 60 миллиардов долларов США на товары США.

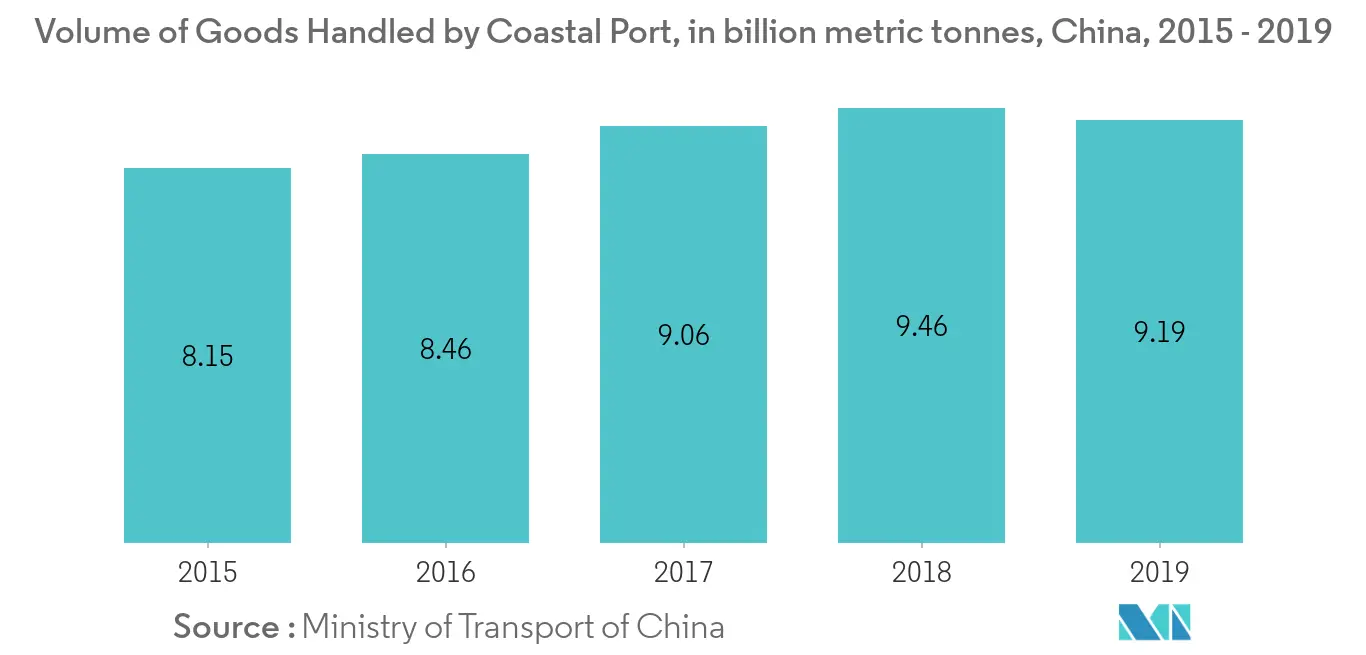

- Высокий тариф с обеих сторон повлиял на торговлю и морские перевозки между странами и существенно повлиял на объем торговли. В 2019 году объем торговли товарами, обработанными прибрежными портами Китая, снизился почти на 0,3 млрд тонн по сравнению с 9,46 млрд тонн в 2018 году.

- Со вспышкой COVID-19 торговая война приобрела новое измерение. Правительство США сочло Китай основной причиной пандемии и обвинило эту страну в сокрытии важной информации о первой вспышке вируса в Китае.

- Хотя конфликт не был связан с торговлей, в мае 2020 года Соединенные Штаты запретили китайской компании Huawei использовать американское программное и аппаратное обеспечение в стратегических полупроводниковых процессах. Соединенные Штаты также оказали давление на европейское правительство, чтобы оно воздержалось от сотрудничества с Huawei. Таким образом, ожидается, что такая ситуация повторит торговые отношения США и Китая в 2018 году, что, вероятно, негативно повлияет на рынок морской торговли и рынок судового топлива в течение прогнозируемого периода.

Контейнеровозы станут свидетелями значительного роста

- Контейнерные флоты — это грузовые суда с интермодальными контейнерами размером с грузовик, используемые для перевозки всего груза. Они широко используются для коммерческих интермодальных грузовых перевозок. Обычно это большие, быстрые и сложные суда, эксплуатируемые на линейных рейсах.

- Вместимость контейнерного парка измеряется в двадцатифутовых эквивалентах (TEU). Эти контейнерные парки имеют вместимость от 20 до 40 футов (2 TEU). Современные контейнеровозы сегодня способны перевозить более 19 000 TEU.

- Около 85% - 90% ненавалочных грузов перевозится через контейнерные парки. Контейнерные перевозки являются предпочтительным средством транспортировки различных промышленных товаров.

- Контейнеровозы в основном эксплуатируются на морском пути Китая и США, который в основном используется для перевозки таких товаров, как мясо, игрушки, электрооборудование, электронные товары и т. д.

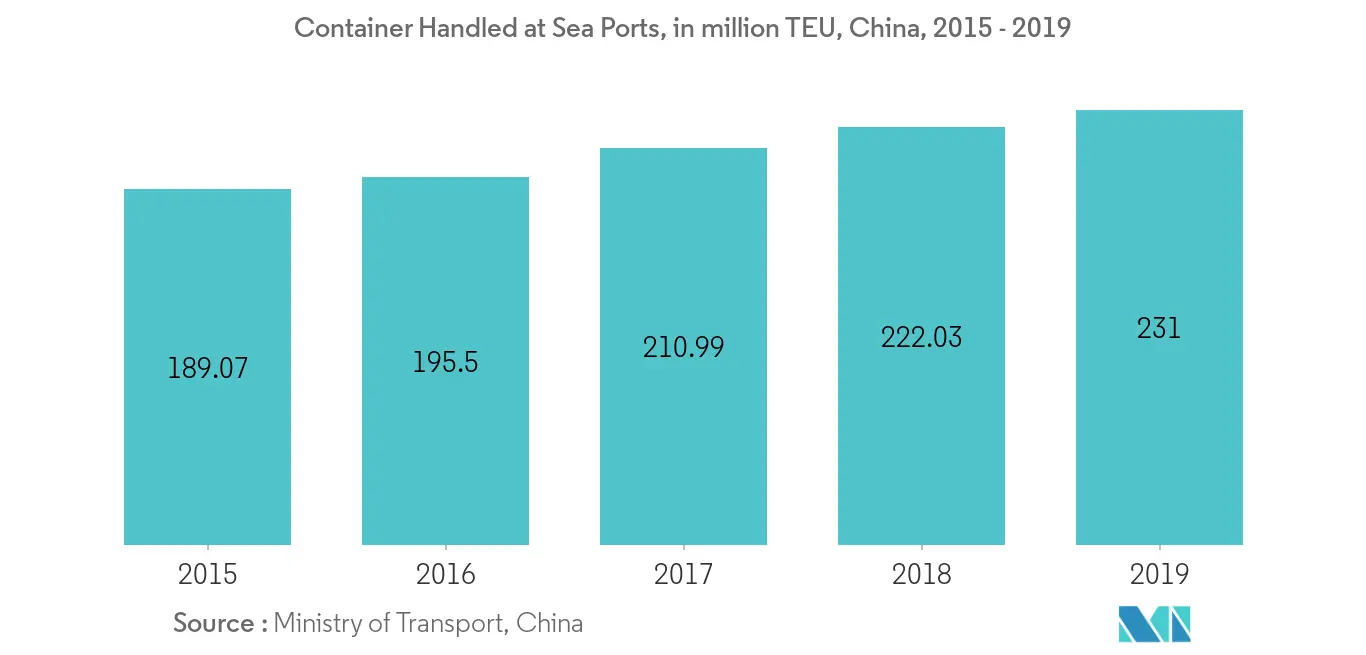

- Порты, принимающие наибольшее количество контейнеровозов в Китае, — это Шанхай, Шэньчжэнь, Нинбо-Чжоушань, гавань Гуанчжоу, Гонконг, Циндао, Тяньцзинь, Гаосюн и некоторые другие. За 2019 год порты обработали 231 млн TEU.

- Благодаря расширению торговых отношений с такими странами, как Греция и Израиль, а также заказу пяти новых контейнеровозов вместимостью 23 000 TEU от компании Orient Overseas Container Line (OOCL), ожидается значительный рост трафика контейнерных судов в китайских портах, что, вероятно, будет положительным фактором. влияние на рост рынка.

Обзор индустрии бункерного топлива Китая

Рынок бункерного топлива Китая умеренно консолидирован. В число крупных поставщиков бункерного топлива входят PetroChina Company Limited, Sinopec Fuel Oil Sales Co. Ltd, China Marine Bunker Co. Ltd. и Brightoil Petroleum (Holdings) Limited. В число крупных судоходных компаний входят Cosco Shipping Lines Co Ltd, Orient Overseas Container Line (OOCL), China Merchants Energy Shipping Co. Ltd, Sinotrans Limited, Parakou Group и Nan Fung Group.

Лидеры рынка бункерного топлива Китая

-

PetroChina Company Limited

-

Sinopec Fuel Oil Sales Co. Ltd

-

China Marine Bunker Co. Ltd.

-

Brightoil Petroleum (Holdings) Limited

-

Cosco Shipping Lines Co. Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация отрасли бункерного топлива Китая

Отчет о рынке бункерного топлива в Китае включает в себя:.

| Тип топлива | Мазут с высоким содержанием серы (HSFO) |

| Мазут с очень низким содержанием серы (VLSFO) | |

| Судовой газойль (MGO) | |

| Другие | |

| Тип судна | Контейнеры |

| Танкеры | |

| Сборный груз | |

| Перевозчик | |

| Другие типы судов |

Часто задаваемые вопросы по исследованию рынка бункерного топлива в Китае

Каков текущий размер рынка бункерного топлива в Китае?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на китайском рынке бункерного топлива среднегодовой темп роста составит более 4,5%.

Кто являются ключевыми игроками на рынке бункерного топлива в Китае?

PetroChina Company Limited, Sinopec Fuel Oil Sales Co. Ltd, China Marine Bunker Co. Ltd., Brightoil Petroleum (Holdings) Limited, Cosco Shipping Lines Co. Ltd. — основные компании, работающие на китайском рынке бункерного топлива.

Какие годы охватывает рынок бункерного топлива Китая?

В отчете рассматривается исторический размер рынка бункерного топлива Китая за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка бункерного топлива Китая на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Oil and Gas Reports

Popular Energy & Power Reports

Отчет об индустрии бункерного топлива Китая

Статистические данные о доле, размере и темпах роста доходов на рынке бункерного топлива в Китае в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ китайского бункерного топлива включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.