| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

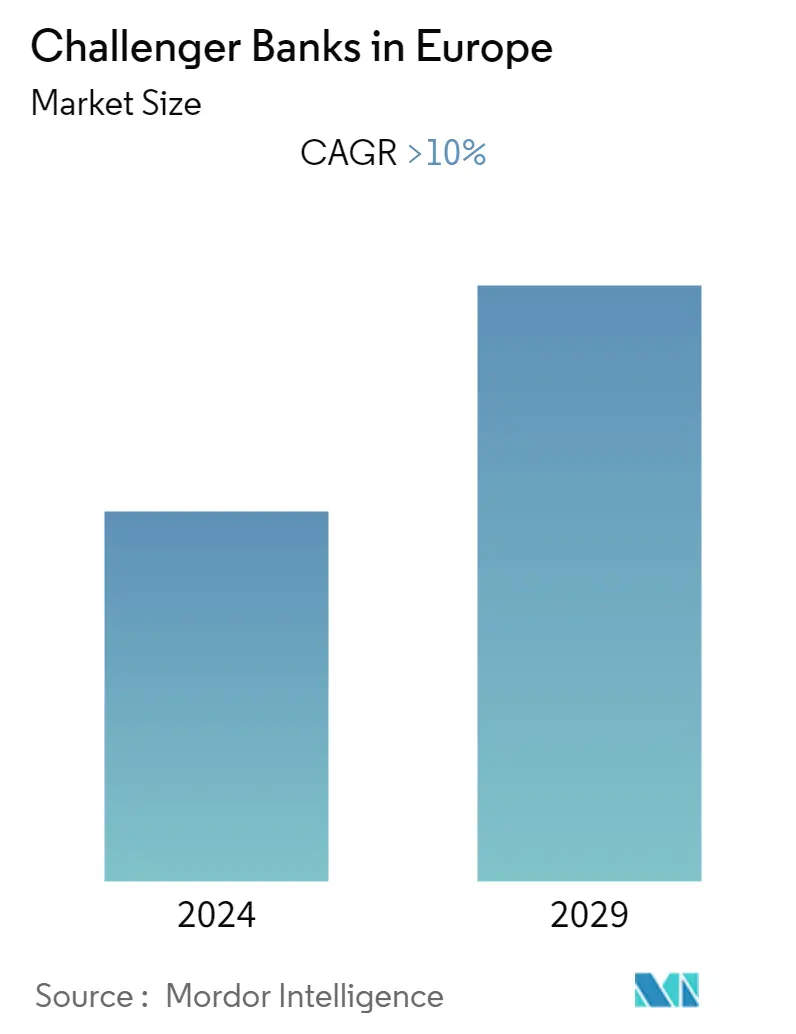

| CAGR | 10.00 % |

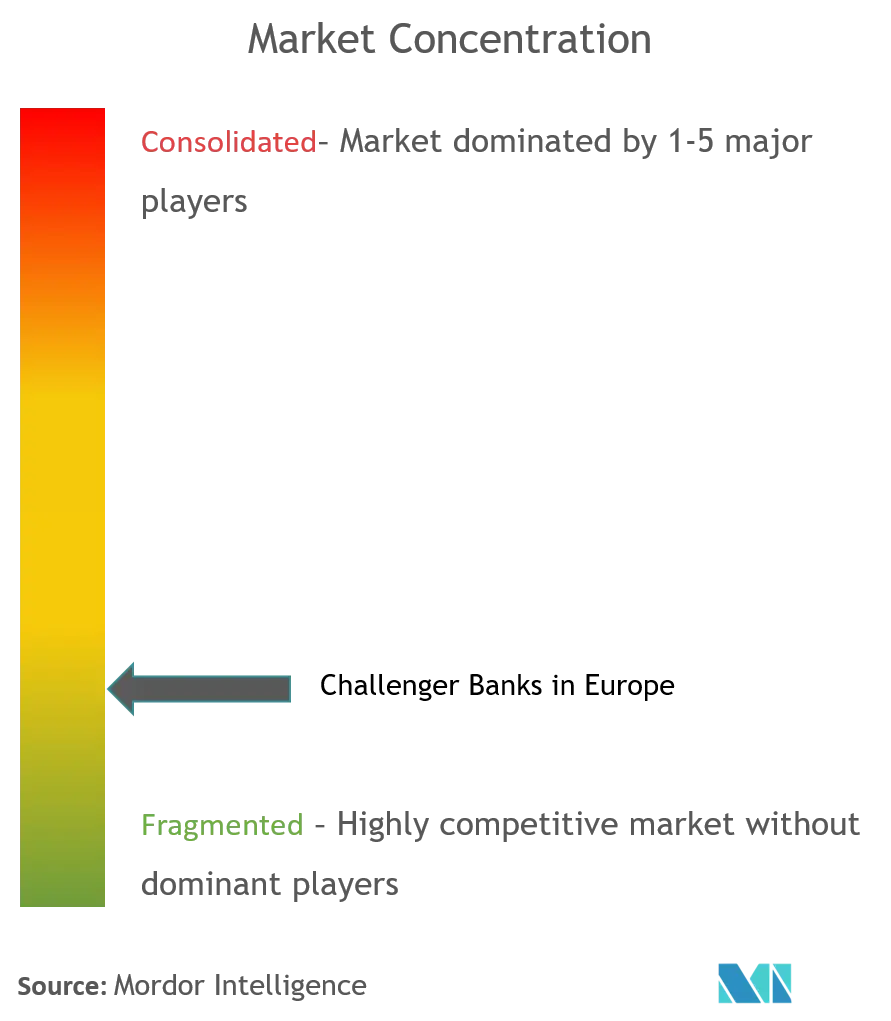

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка европейских банков-претендентов

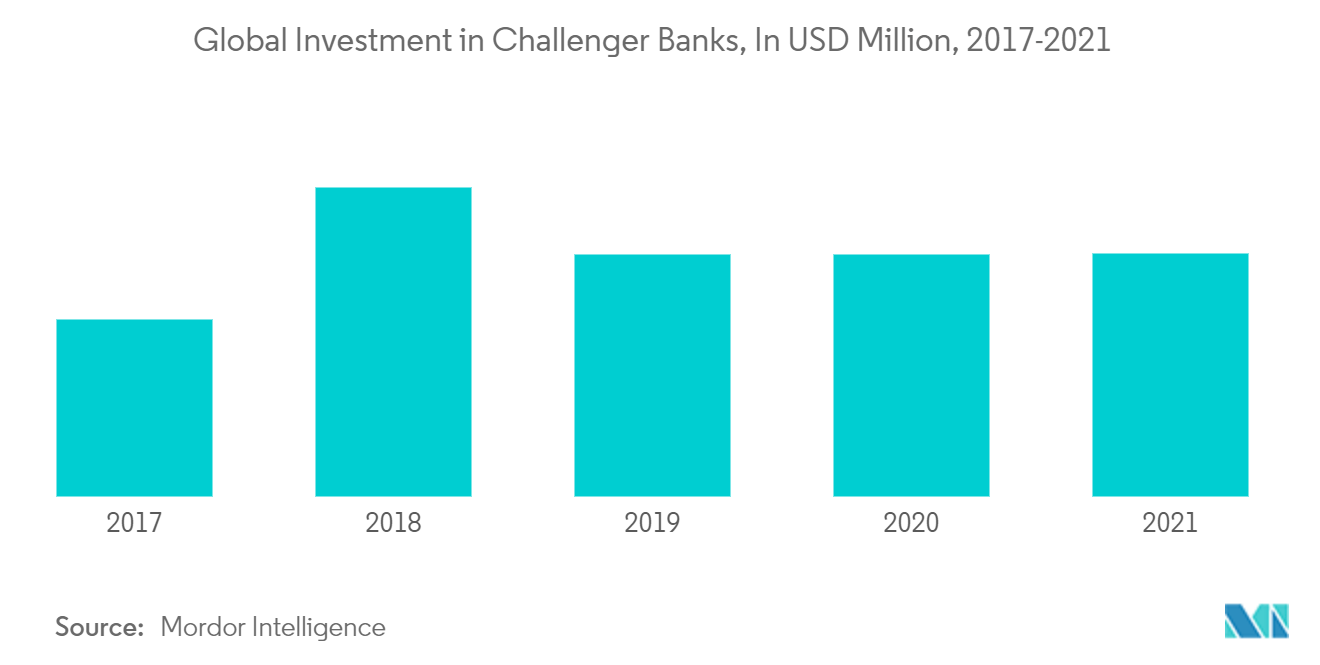

Рынок банков-претендентов будет расти в среднем на 10% в течение прогнозируемого периода. Банковская индустрия Европы похожа на банковскую среду США. В банковском секторе Европы доминируют крупные игроки. Однако он также демонстрирует характеристики рынка, созревшего для перемен из-за сочетания экономических, нормативных и светских тенденций. После кризиса крупные учреждения повредили свою репутацию и создали среду для революционеров, которые опираются на инновационные технологии и могут предлагать конкурентоспособные банковские и кредитные услуги. Covid-19 оказал негативное влияние на банки-претенденты. Использование банков-претендентов сократилось примерно на 90%. Однако пандемия вынудила больше людей, чем когда-либо, начать использовать приложения цифрового банкинга. Это укрепляет будущее высокотехнологичных банков-претендентов.

Истоки банков-челленджеров в Великобритании восходят к последнему кризису, во время которого крупные учреждения занимались сомнительными практиками и шли на риски посредством сложной деловой деятельности, которую трудно понять как регулирующим органам, так и потребителям. Великобритания также лидирует в сфере финансовых технологий ЕС, поскольку здесь находится самая обширная сеть авторитетных банков-челленджеров в Европе. Великобритания имеет одну из наиболее развитых и концентрированных банковских отраслей в Европе крупные финансовые учреждения контролируют значительную долю рынка, а рынок поддерживается традиционно высокими нормативными барьерами для входа.

Тенденции рынка европейских банков-претендентов

Банки-претенденты набирают обороты в Европе

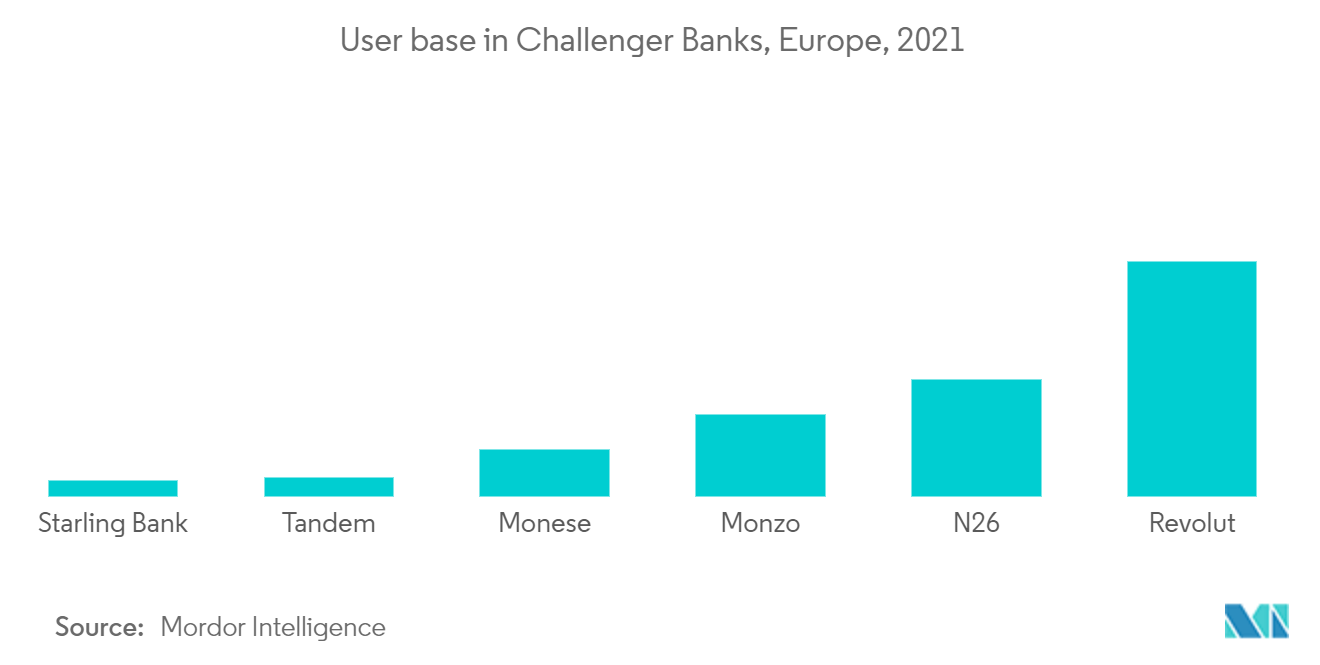

Банки-претенденты внедряют инновации в своих способах привлечения клиентов. Например, в 2018 году пересмотр Директивы о платежных услугах (PSD2) потребовал от банков открыть свою платежную инфраструктуру и активы данных клиентов, позволяя третьим сторонам использовать их для разработки платежных и информационных услуг для потребителей, по сути, PSD2 уничтожил монополию банков на финансовые услуги потребителей. данные. Это помогло многим игрокам, таким как N24 и Revolut, предоставить расширенные предложения услуг и расширить клиентскую базу. Также крупные банки заключили партнерские отношения с финтех-игроками. Эти типы факторов дают банкам-претендентам преимущество перед другими традиционными банками в увеличении клиентской базы.

Банки-челленджеры предлагают привлекательную доходность вкладчикам в Европе

У банков-челленджеров в Европе есть важное предложение лучшие продукты по более низкой цене. Используя быстрое внедрение технологий клиентами и устаревшие системы крупных игроков, недостаточные для удовлетворения их растущих потребностей, новые банки разработали привлекательные продукты, предлагаемые через онлайн-платформы по более низким ценам. Средние процентные ставки, предлагаемые владельцам сберегательных счетов ведущих крупных банков Европы, ниже по сравнению с банками-претендентами. Банки-претенденты сделали это, собрав средства в прошлом году.

Обзор отрасли европейских банков-претендентов

Отчет включает обзор банков-претендентов, действующих по всему региону. Мы хотели бы представить подробный профиль нескольких крупных компаний, который охватывает предложения продуктов, регулирующие их правила, их штаб-квартиры и финансовые показатели. В настоящее время на рынке доминируют некоторые крупные игроки, в том числе OakNorth Bank, Revolut, Number26 GmBH, Monzo и Tandem Bank.

Лидеры рынка европейских банков-претендентов

-

OakNorth Bank

-

Revolut

-

Number26 GmBH

-

Monzo

-

Tandem Bank

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка европейских банков-претендентов

- В октябре 2022 года OakNorth Bank приобрел 50% акций кредитора недвижимости ASK Partners. Компания предоставила кредиты на сумму более 1 миллиарда фунтов стерлингов в рамках более чем 90 транзакций через свою онлайн-платформу.

- В июле 2021 года Revolut, лондонское финансовое приложение, которое предоставляет банковские, инвестиционные, валютные переводы и другие услуги по управлению капиталом, подтверждает новое финансирование в размере 800 миллионов долларов США при оценке в 33 миллиарда долларов США для повышения эффективности своего суперприложения финансовых услуг.

Отраслевая сегментация европейских банков-претендентов

Понимание банков-претендентов в Европе, нормативно-правовой базы, банков-претендентов и их бизнес-моделей, а также детальной сегментации рынка, продуктовых предложений, таких как депозиты, кредиты, для определения их финансовых показателей эффективности, текущих рыночных тенденций, изменений в динамике рынка и возможности роста. Углубленный анализ размера рынка и прогноз для различных сегментов. Рынок банков-претендентов в Европе сегментирован по предлагаемым услугам (платежи, сберегательные продукты, текущие счета, потребительские кредиты, займы и другие), по типу конечного пользователя (бизнес-сегмент и личный сегмент) и по географическому положению (Великобритания, Германия, Франция, Италия, Испания, Нидерланды и остальные страны Европы). В отчете представлен размер рынка и прогнозы для банков-претендентов в Европе в стоимостном выражении (в миллионах долларов США) для всех вышеуказанных сегментов.

| По типу услуги | Платежи |

| Сберегательные продукты | |

| Текущий аккаунт | |

| Потребительский кредит | |

| Кредиты | |

| Другие | |

| По типу конечного пользователя | Бизнес-сегмент |

| Личный сегмент | |

| По стране | Великобритания |

| Германия | |

| Франция | |

| Италия | |

| Испания | |

| Нидерланды | |

| Остальная Европа |

Часто задаваемые вопросы по исследованию рынка европейских банков-претендентов

Каков текущий размер рынка банков-претендентов в Европе?

Прогнозируется, что среднегодовой темп роста банков-претендентов на европейском рынке в течение прогнозируемого периода (2024-2029 гг.) составит более 10%.

Кто являются ключевыми игроками на рынке Challenger Banks в Европе?

OakNorth Bank, Revolut, Number26 GmBH, Monzo, Tandem Bank — крупнейшие компании, работающие в банках Challenger в Европе.

Какие годы охватывает рынок Challenger Banks в Европе?

В отчете рассматривается исторический размер рынка банков-претендентов на европейском рынке за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка банков-претендентов на европейском рынке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Fintech Reports

Popular Financial Services and Investment Intelligence Reports

Отчет об отрасли европейских банков-претендентов

Статистические данные о рыночной доле, размере и темпах роста доходов европейских банков-претендентов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ европейских банков-претендентов включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.