Размер рынка сельскохозяйственной техники в Латинской Америке

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

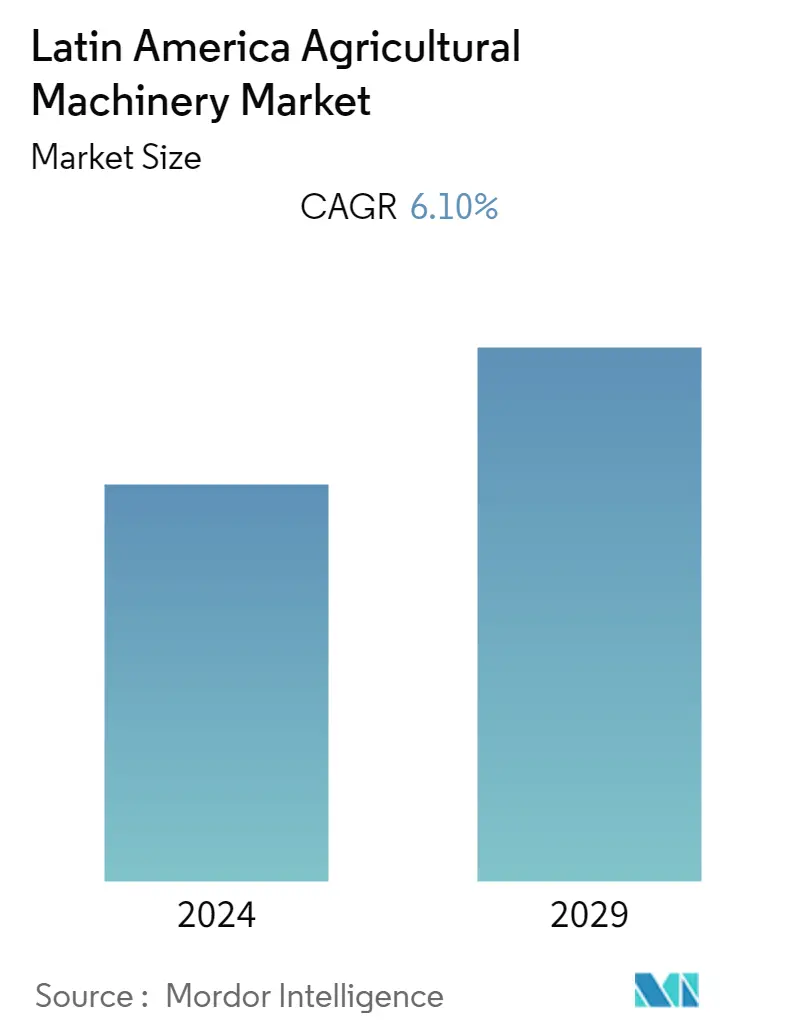

| CAGR | 6.10 % |

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка сельскохозяйственной техники Латинской Америки

Объем рынка сельскохозяйственной техники в Латинской Америке оценивается в 8,70 млрд долларов США в 2023 году и, как ожидается, достигнет 11,70 млрд долларов США к 2028 году, при этом среднегодовой темп роста составит 6,10% в течение прогнозируемого периода (2023-2028 гг.).

- Фермеры в Мексике, Аргентине и Бразилии принимают механизацию на своих фермах. С ростом спроса на продукты питания и необходимостью более эффективного производства использование сельскохозяйственной техники становится все более распространенным во многих частях мира.

- Поддержка программ государственных субсидий также является важным фактором в растущем внедрении механизации в сельском хозяйстве. Предоставляя финансовую помощь фермерам, желающим приобрести сельскохозяйственную технику, эти программы делают фермеров более доступными для приобретения инструментов, необходимых для повышения их производительности и эффективности.

- Посевные площади в регионе увеличиваются, и фермеры смогли получить больший доход по сравнению с предыдущими годами. Таким образом, они имеют более высокие доходы, необходимые для инвестирования в технику и другие сельскохозяйственные ресурсы. На рынке сельскохозяйственной техники Центральной и Южной Америки доминируют местные игроки, которые внедряют новые технологии, чтобы привлечь внимание фермеров.

- Механизация сельского хозяйства в сельскохозяйственном секторе Бразилии идет медленнее, чем в других странах. Однако использование тракторов и крупной техники постепенно увеличивается, особенно в южных и юго-восточных регионах, а также на западной границе. Наличие тракторов и другой крупной техники в северо-восточном регионе Бразилии ограничено, и это привело к постоянной зависимости от ручного труда, даже на плантациях сахарного тростника.

- США являются одним из крупнейших экспортеров сельскохозяйственной техники в латиноамериканский регион. Однако в последнее время импорт из региона Центральной и Южной Америки снизился из-за регулирования налогов на импорт. Торговые разногласия между США и Мексикой привели к снижению спроса со стороны страны. Китай и Канада являются двумя другими крупными экспортерами сельскохозяйственной техники в регион.

Тенденции рынка сельскохозяйственной техники в Латинской Америке

Увеличение посевных площадей в Латинской Америке

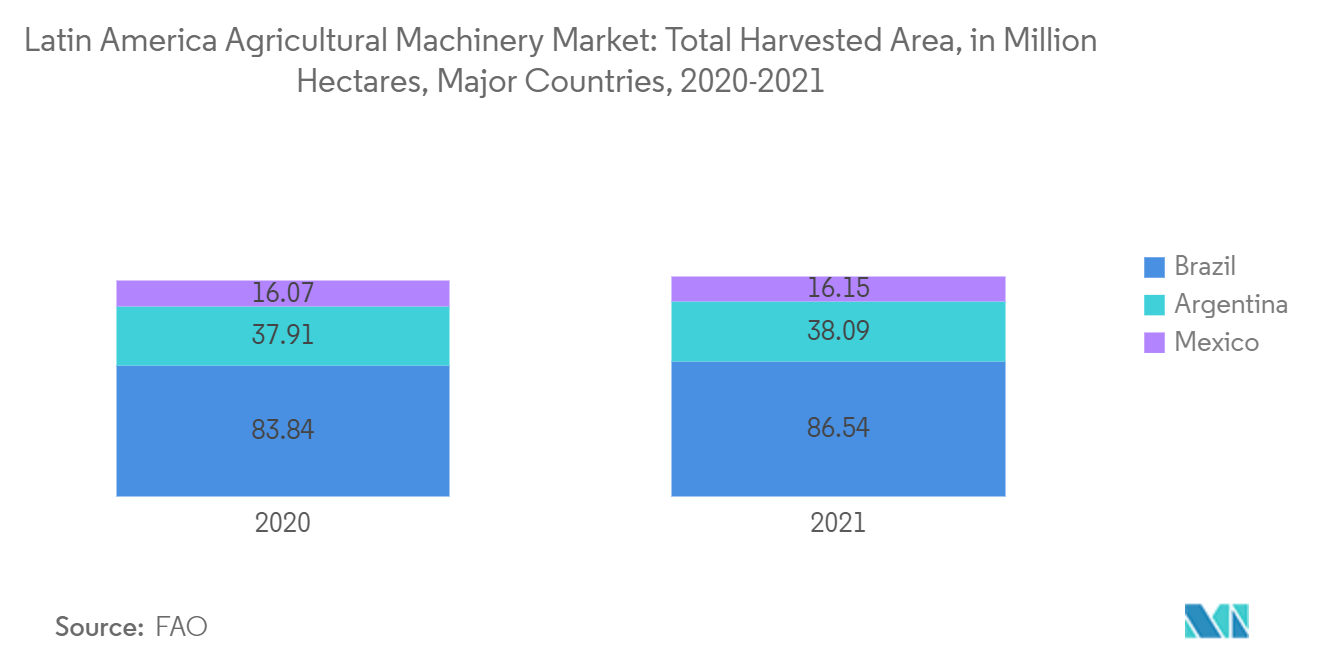

- Согласно отчету Организации экономического сотрудничества и развития (ОЭСР) и Продовольственной и сельскохозяйственной организации (ФАО) (ОЭСР-ФАО) за 2022 год, прогнозируется, что использование пахотных земель вырастет на 3%, а убираемая площадь посевов вырастет на 5А%. из-за растущей распространенности системы двойного сбора урожая. Из этих 7,7 млн га, убранных к 2030 году, выращивание кукурузы и сои увеличится почти на 53% и 23% соответственно. К 2030 году этот регион продолжит оставаться ведущим производителем соевых бобов в мире, на его долю придется более 54% мирового производства.

- Ожидается, что средняя доходность большинства основных сырьевых товаров вырастет в течение следующих десяти лет примерно на 10% и будет составлять значительную долю роста производства. Значительное увеличение обрабатываемых сельскохозяйственных угодий произошло в Аргентине, Бразилии и Мексике. В регионе Пампас находится более двух третей аргентинских сельскохозяйственных земель, а средний размер обрабатываемых земель в регионе в 2021 году составлял 533 га. Фермерам обычно принадлежит 10-15% земли, а остальная часть земли сдается в аренду на год.

- Семейные фермы занимают около 84% доли в сельскохозяйственном секторе Бразилии, а остальные 16% составляют несемейные фермы. Небольшие фермы занимают более 90% сельскохозяйственных угодий Мексики. Таким образом, средний размер фермы в Мексике можно оценить примерно в 25 гектаров из-за увеличения количества мелких ферм площадью менее 5 гектаров и крупных ферм площадью более 100 гектаров.

- По данным ФАО, в 2021 году убранные площади в Бразилии, Аргентине и Мексике составили 86,54 га, 38,09 га и 16,15 га соответственно. Такое увеличение посевных площадей показывает, что в регионе будет больше потребностей в сельскохозяйственной технике, и будет стимулировать рынок в течение прогнозируемого периода.

Бразильские тракторы доминируют на рынке

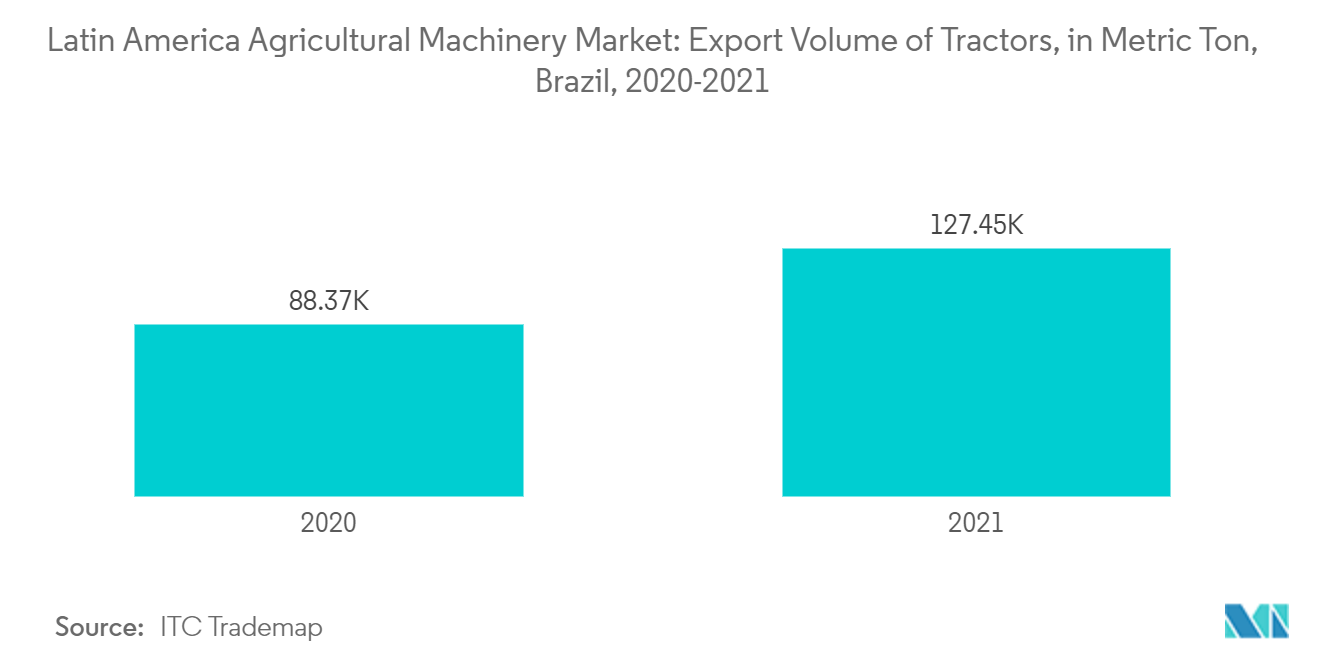

- Использование тракторов привело к важным изменениям в механизации сельского хозяйства в стране. Внедрение тракторов в качестве источника энергии обеспечивает возможность в короткие сроки охватить большие сельскохозяйственные площади. В связи со значительным увеличением посевов пропашных и садовых культур растет использование тракторов.

- Международные поставщики, которые начали инвестировать в Латинскую Америку, также привнесли свой опыт в область сельскохозяйственного оборудования. Эти игроки используют свое глобальное присутствие и возможности для инвестирования в исследования и разработки для внедрения инноваций в традиционную сельскохозяйственную деятельность. Инновационные сельскохозяйственные технологии и продукты помогают фермерам увеличить урожайность с той же площади земли.

- Кроме того, правительство Бразилии опубликовало План урожая на сезон 2022-2023 годов. Этот законопроект позволяет мелким фермерам получать кредит на покупку сельскохозяйственной техники, в том числе тракторов, под 5% годовых. Таким образом, ожидается, что достижения в области сельскохозяйственных технологий и механизации систем производства основных культур, таких как соя, увеличат рост рынка в прогнозируемый период.

Обзор отрасли сельскохозяйственного машиностроения Латинской Америки

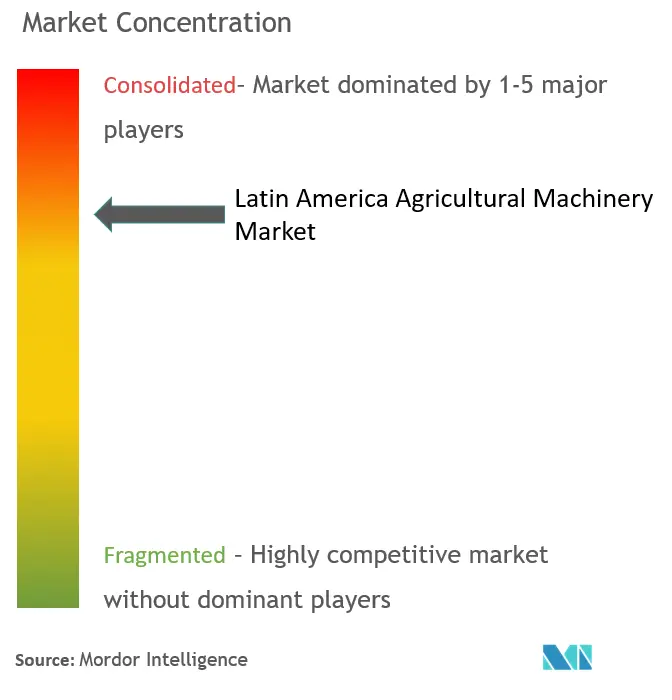

Рынок сельскохозяйственных тракторов в латиноамериканском регионе высоко консолидирован, и большую часть рынка захватывают очень немногие игроки. Ключевые игроки на рынке включают Deere and Company, AGCO Corporation, CNH Industrial NV, Mahindra and Mahindra Ltd и Kubota Corporation. Основная стратегия, принятая ключевыми игроками, заключается в инвестировании в исследования и разработки для поощрения инноваций и поддержания сильной рыночной базы. Появление передовых технологий, таких как искусственный интеллект (ИИ) и робототехника, а также растущее число правительственных инициатив привели к увеличению спроса на сельскохозяйственную технику.

Запуск новых продуктов, партнерство и поглощение — основные стратегии, принятые ведущими компаниями на рынке страны. Наряду с инновациями и расширением, разработка новых продуктовых портфелей, вероятно, станет решающей стратегией в ближайшие годы. Эти компании устанавливают стратегическое партнерство, сотрудничая с отечественными компаниями для расширения своей дистрибьюторской сети и запуска новых инновационных тракторов, которые удовлетворяют потребности фермеров в этом регионе.

Лидеры рынка сельскохозяйственной техники Латинской Америки

-

John Deere

-

AGCO

-

Mahindra and Mahindra Ltd

-

CNH Industrial

-

Kubota Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка сельскохозяйственной техники Латинской Америки

- Июль 2022 г.: В рамках своей стратегической глобальной экспансии компания Mahindra Mahindra, крупнейший в мире производитель тракторов, планирует открыть сборочный завод в Бразилии — шестом по величине рынке тракторов на планете. Ежегодно в Бразилии продается около 54 000 единиц, что составляет почти две трети рынка автомобилей мощностью до 110 лошадиных сил, который является основой Mahindra Mahindra. Mahindra уже за короткий период захватила около 5,2 процента рынка.

- Март 2022 г.: Kubota представила свой трактор B2401 на аргентинском рынке. Техника имеет 24-сильный двигатель и предназначена для второстепенных культур на даче.

Отчет о рынке сельскохозяйственной техники в Латинской Америке – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Обзор рынка

4.2 Драйверы рынка

4.3 Рыночные ограничения

4.4 Анализ пяти сил Портера

4.4.1 Переговорная сила покупателей

4.4.2 Рыночная власть поставщиков

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей

4.4.5 Конкурентное соперничество

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Тракторы

5.1.1.1 Мощность двигателя

5.1.1.1.1 Менее 40 л.с.

5.1.1.1.2 от 41 до 60 л.с.

5.1.1.1.3 от 61 до 100 л.с.

5.1.1.1.4 от 101 до 150 л.с.

5.1.1.1.5 Более 150 л.с.

5.1.2 Оборудование

5.1.2.1 Плуги

5.1.2.2 Бороны

5.1.2.3 Ротоваторы и культиваторы

5.1.2.4 Другое оборудование

5.1.3 Ирригационная техника

5.1.3.1 Спринклерное орошение

5.1.3.2 Капельное орошение

5.1.3.3 Другая ирригационная техника

5.1.4 Уборочная техника

5.1.4.1 Зерноуборочные комбайны

5.1.4.2 Кормоуборочные комбайны

5.1.4.3 Другая уборочная техника

5.1.5 Машины для сенокошения и кормопроизводства

5.1.5.1 Косилки и кондиционеры

5.1.5.2 Пресс-подборщики

5.1.5.3 Другая техника для сенокошения и кормопроизводства

5.2 География

5.2.1 Бразилия

5.2.2 Аргентина

5.2.3 Мексика

5.2.4 Перу

5.2.5 Чили

5.2.6 Остальная часть Латинской Америки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 AGCO Corporation

6.3.2 CNH Industrial NV

6.3.3 Deere & Company

6.3.4 Kubota Corporation

6.3.5 Mahindra and Mahindra Ltd

6.3.6 CLAAS KGaA mbH

6.3.7 Kuhn Group

6.3.8 Yanmar Co. Ltd

6.3.9 Agrale SA

6.3.10 Aquafim Culiacan

6.3.11 EnorossiMexicana SA de C

6.3.12 Jumil Mexico Implementos Agricolas

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация отрасли сельскохозяйственного машиностроения в Латинской Америке

Сельскохозяйственная техника относится к механическим конструкциям и устройствам, используемым в сельском хозяйстве или другом сельском хозяйстве. Существует множество видов оборудования от ручных инструментов и электроинструментов до тракторов и бесчисленных видов сельскохозяйственного инвентаря. Сельскохозяйственная техника помогает эффективно осуществлять сельскохозяйственный процесс.

Рынок сельскохозяйственной техники в Латинской Америке сегментирован по типу (тракторы, оборудование, ирригационная техника, уборочная техника, а также техника для сена и корма) и географическому положению (Бразилия, Аргентина, Мексика, Перу, Чили и остальная часть Латинской Америки).

Оценка рынка произведена в стоимостном выражении в долларах США для всех вышеперечисленных сегментов.

| Тип | ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

| ||||||||||||||

|

| География | ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка сельскохозяйственной техники в Латинской Америке

Каков текущий размер рынка сельскохозяйственной техники в Латинской Америке?

Прогнозируется, что среднегодовой темп роста рынка сельскохозяйственной техники в Латинской Америке составит 6,10% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке сельскохозяйственной техники в Латинской Америке?

John Deere, AGCO, Mahindra and Mahindra Ltd, CNH Industrial, Kubota Corporation — крупнейшие компании, работающие на рынке сельскохозяйственной техники Латинской Америки.

Какие годы охватывает рынок сельскохозяйственной техники в Латинской Америке?

В отчете рассматривается исторический размер рынка сельскохозяйственной техники в Латинской Америке за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка сельскохозяйственной техники в Латинской Америке на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы..

Отчет о производстве сельскохозяйственной техники в Латинской Америке

Статистические данные о доле, размере и темпах роста доходов на рынке сельскохозяйственной техники Латинской Америки в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ сельскохозяйственной техники Латинской Америки включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.