Размер и доля рынка углеродного волокна

Анализ рынка углеродного волокна от Mordor Intelligence

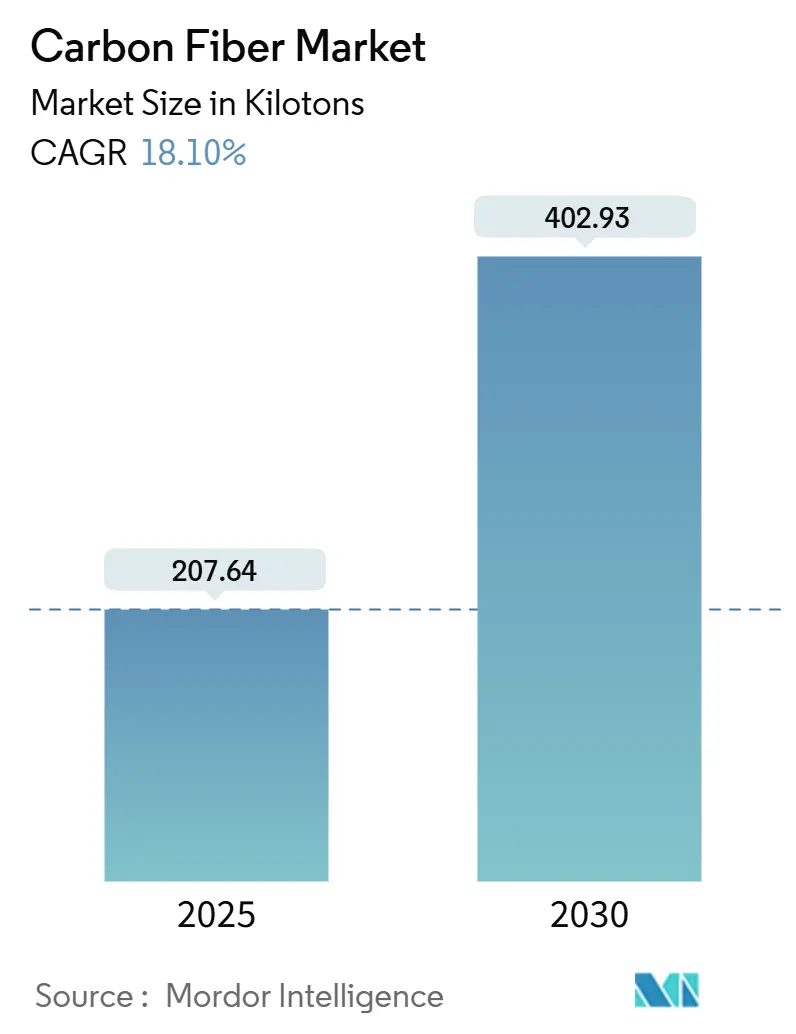

Рынок углеродного волокна составляет 207,64 килотонн в 2025 году, и прогнозируется его достижение 402,93 килотонн к 2030 году, расширяясь со среднегодовым темпом роста 18,10% в 2025-2030 годах. Спрос быстро масштабируется, поскольку множественные отрасли заменяют металлы легкими композитами для сокращения расхода топлива, снижения выбросов и разблокировки гибкости дизайна. Основными катализаторами роста являются быстро развивающиеся аэрокосмические программы, ускоряющиеся установки ветровых турбин, растущее принятие сосудов высокого давления для водорода и распространение инициатив по облегчению электромобилей (EV). Инновации, такие как карбонизация с микроволновой поддержкой, которые сокращают производственную энергию на 70%, начинают улучшать динамику затрат и могут расширить общий адресуемый рынок углеродного волокна.

Ключевые выводы отчета

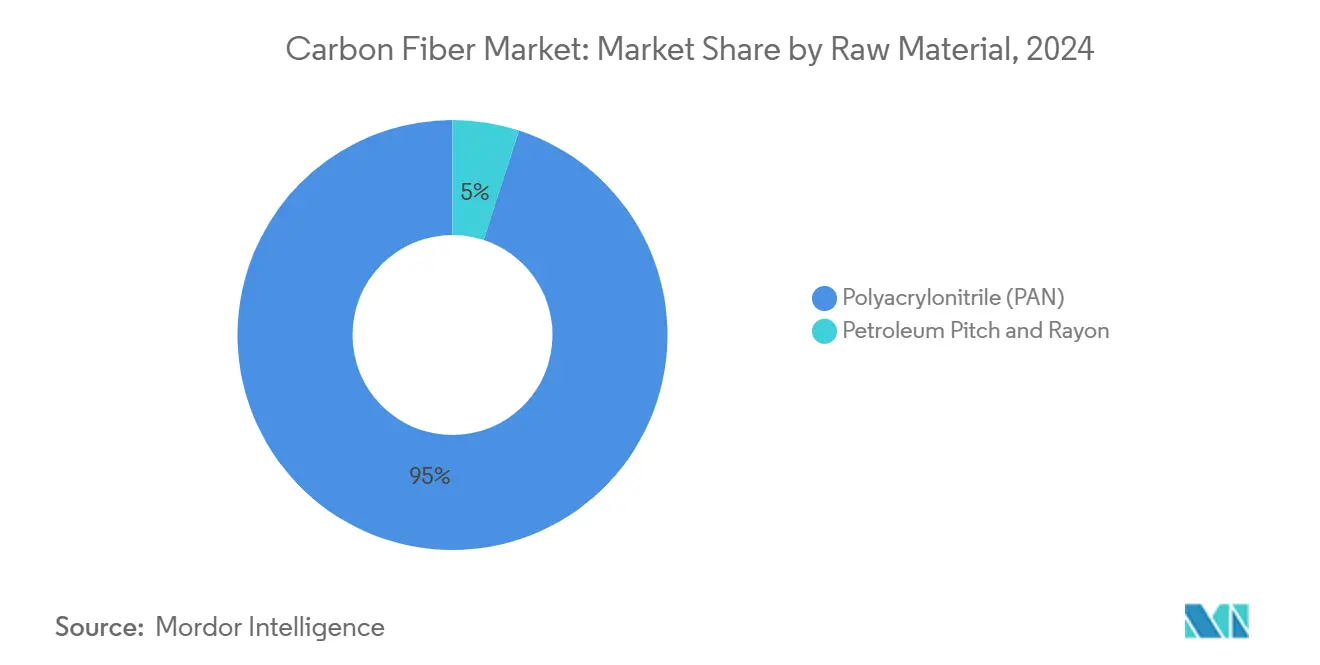

- По сырью ПАН сохранил 95% долю рынка углеродного волокна в 2024 году и ожидается, что покажет самый быстрый среднегодовой темп роста 18,3% до 2030 года.

- По типу волокна первичные марки удерживали 63% доли рынка углеродного волокна в 2024 году, в то время как переработанные марки готовы к росту со среднегодовым темпом роста 19,5% до 2030 года.

- По применению композитные материалы захватили 87% размера рынка углеродного волокна в 2024 году; микроэлектроды ожидается зарегистрируют наивысший среднегодовой темп роста 25,0% между 2025-2030 годами.

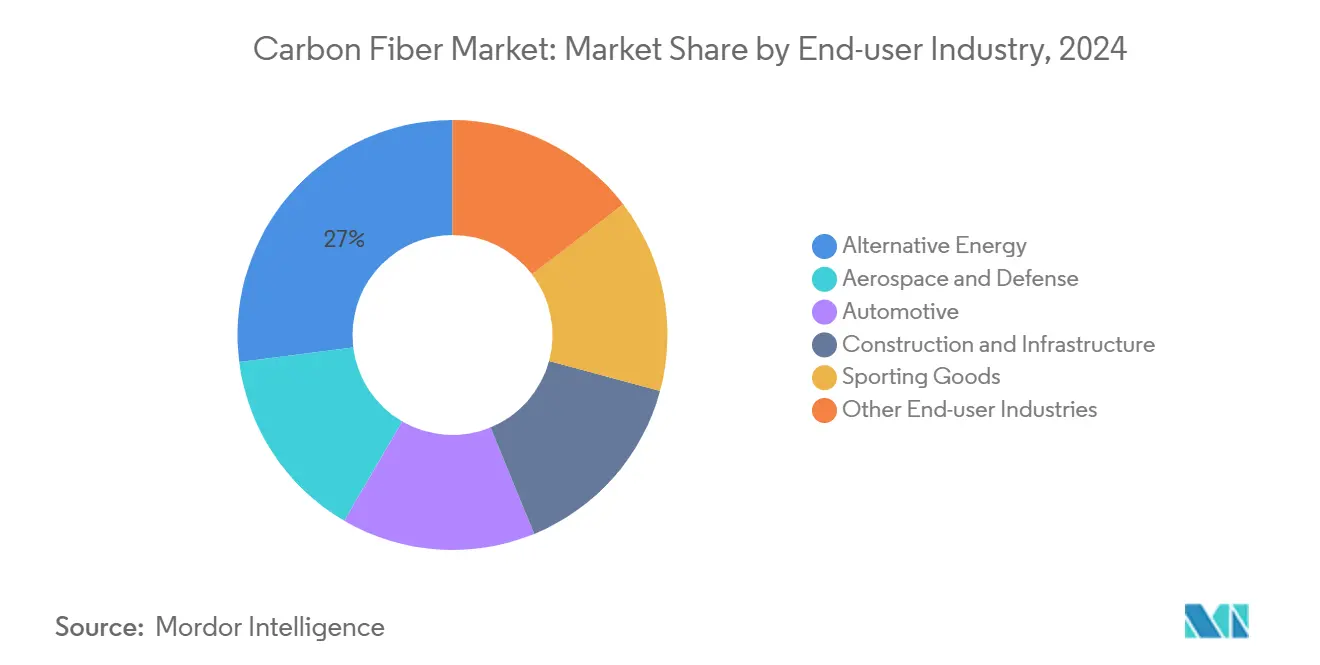

- По конечной отрасли пользователя альтернативная энергетика лидировала с 27% долей выручки в 2024 году; кластер "прочих" развивающихся применений прогнозируется продвинуться со среднегодовым темпом роста 25% до 2030 года.

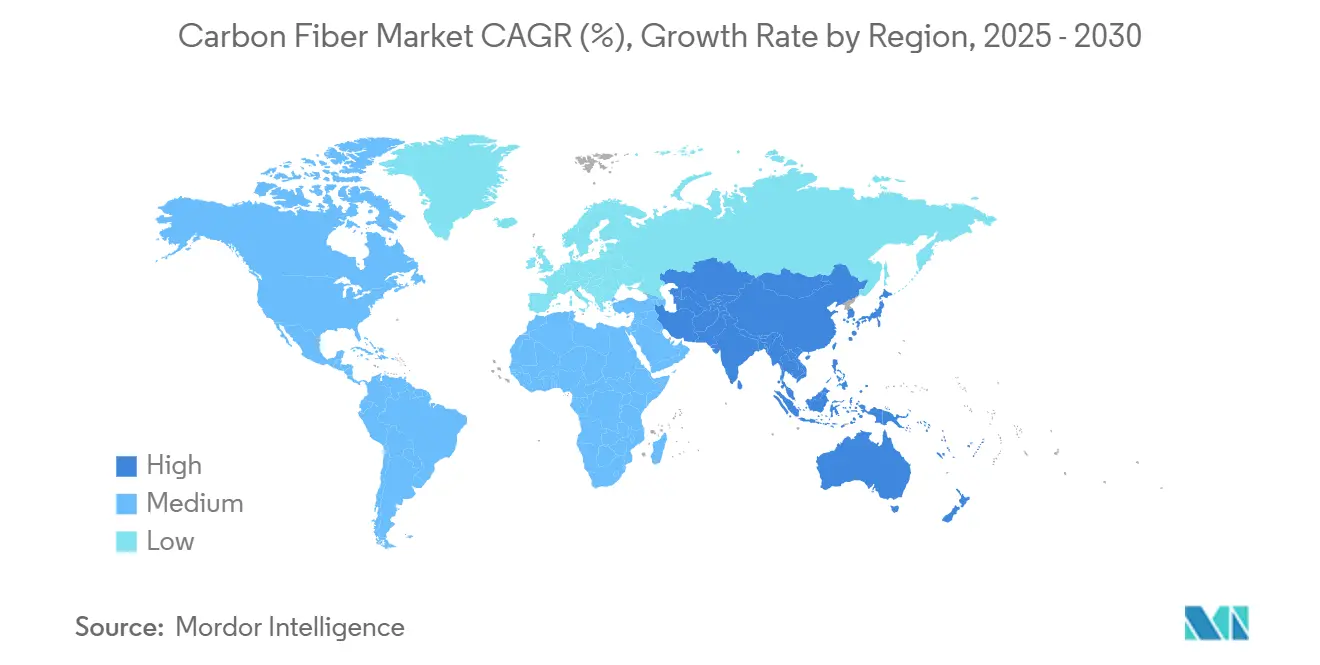

- По географии Азиатско-Тихоокеанский регион командовал 44,3% рынка углеродного волокна в 2024 году и проецируется зафиксировать среднегодовой темп роста 20,6% до 2030 года.

Глобальные тенденции и аналитика рынка углеродного волокна

Анализ воздействия драйверов

| Драйверы | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Достижения в аэрокосмической и оборонной сфере | +4.2% | Северная Америка, Европа | Среднесрочный период (2-4 года) |

| Расширение лопастей ветровой энергетики | +3.8% | Европа, Азиатско-Тихоокеанский регион, Северная Америка | Среднесрочный период (2-4 года) |

| Сосуды высокого давления для водорода и СПГ | +2.5% | Европа, Азиатско-Тихоокеанский регион, глобальное внедрение OEM | Долгосрочный период (≥4 лет) |

| Корпуса аккумуляторов EV и облегчение BIW | +3.9% | Азиатско-Тихоокеанский регион, Европа | Среднесрочный период (2-4 года) |

| Арматура из углеродного волокна в сейсмическом строительстве | +1.8% | Китай, Япония, Индия | Долгосрочный период (≥4 лет) |

| Источник: Mordor Intelligence | |||

Недавние достижения в аэрокосмической и оборонной сфере

Boeing 787, Airbus A350 и новые космические платформы в значительной степени зависят от углеродных композитов, что заставило основных поставщиков наращивать мощности. Hexcel показал рост 17,2% в доходах от коммерческой аэрокосмической отрасли в 2024 году, поскольку легкие детали заменили алюминиевые обшивки. Дополняя установленные препреги, исследователи Массачусетского технологического института представили "наноштитье", встраивающее углеродные нанотрубки между слоями ламината для повышения прочности на 62% и сдерживания расслоения, что может продлить срок службы при снижении стоимости жизненного цикла. Керамико-матричные композиты, способные выдерживать 1500°C, биопроизводные волокна, сокращающие авиационный CO₂, и быстро отверждаемые термореактивные пластмассы расширяют эксплуатационные характеристики, подчеркивая, как модернизация аэрокосмического дизайна поднимает потолок рынка углеродного волокна.

Увеличивающиеся применения в ветровой энергетике

Более длинные лопасти позволяют создавать турбины большей мощности. Углеродные лонжеронные колпаки обеспечивают жесткость, необходимую для 100-метровых роторов, сохраняя при этом небольшой вес. В сентябре 2024 года Kineco Exel Composites India заключила контракт на поставку пультрузионных планок для Vestas, подчеркивая, как производители лопастей опираются на региональные поставки для поддержки морского роста. Развертывание в Европе, аукционы в Китае и налоговые льготы в США благоприятствуют структурным деталям из углеродного волокна, укрепляя роль материала на рынке углеродного волокна.

Сосуды высокого давления для водорода и СПГ в коммерческих транспортных средствах

Toray прогнозирует, что спрос на углеродное волокно для баков типа IV будет расти на 42% в год и приблизится к 40 000 тонн к 2025 году, поскольку производители грузовиков тестируют топливно-элементные силовые установки. Криосжатые водородные баки Cryomotive сокращают использование волокна при увеличении плотности хранения, что может смягчить узкие места с сырьем, но все же стимулировать общий рост объема.

Корпуса аккумуляторных батарей EV и облегчение BIW

Корпуса аккумуляторов из углепластика (CFRP) весят до 40% меньше алюминиевых эквивалентов, снижая потребление энергии на 4% на каждые сэкономленные 100 кг. Исследователи Fraunhofer построили многоматериальный корпус на 60% легче традиционной стали, сократив встроенные производственные выбросы на 15%. Структурные батареи, интегрирующие хранение и пути нагрузки, обещают до 70% увеличения запаса хода в будущих EV платформах.

Анализ воздействия ограничений

| Ограничения | (~) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Энергоемкое окисление и карбонизация | −2.7% | Глобально | Краткосрочный период (≤2 лет) |

| Пробелы в цепочке поставок переработанного углеродного волокна | −1.9% | Северная Америка, Европа | Среднесрочный период (2-4 года) |

| Замещение высокоэффективными термопластиками в спортивных товарах | −0.8% | Северная Америка, Европа | Краткосрочный период (≤2 лет) |

| Источник: Mordor Intelligence | |||

Энергоемкое окисление и карбонизация

Обычные линии работают выше 1000°C при длительном времени выдержки, потребляя огромную мощность и блокируя более 40% операционных затрат. Колебания цен на энергию сжимают маржу и отпугивают от добавления мощностей. Печи с микроволновой поддержкой и альтернативные прекурсоры могут в конечном итоге решить узкое место, однако крупномасштабные модернизации остаются капиталоемкими.

Безопасность цепочки поставок переработанного углеродного волокна

Менее 100 000 тонн годовой мощности переработки противостоит растущим композитным отходам, подвергая OEM правилам полигонов и риску поставок. Министерство внутренней безопасности США отметило зависимость от передовых материалов как национальную уязвимость[1]Министерство внутренней безопасности, "Угроза ограниченного доступа США к критическому сырью," dhs.gov . Захват Toray обрезков с крыльев Boeing 787 в ноутбуки Lenovo показывает, как модели замкнутого цикла могут ослабить давление, однако масштаб остается ограниченным.

Сегментный анализ

По сырью: масштаб ПАН держит затраты под контролем

Марки на основе ПАН удерживали 95% объема рынка углеродного волокна в 2024 году, поддерживаемые отработанными цепочками поставок и известными механическими свойствами. Прогнозируется, что они сохранят среднегодовой темп роста 18,3% до 2030 года, даже когда производители тестируют варианты пека и лигнина. Добавление 0,075 вес.% графена повысило прочность ПАН на растяжение на 225% и модуль Юнга на 184% в лабораторных испытаниях, указывая на возможности для постепенных улучшений[2]Совет по графену, "Армированные графеном углеродные волокна," thegraphenecouncil.org. Пековые волокна занимают оставшуюся долю и закрепляются в нишах спутников и валов высокой жесткости благодаря преимуществам модуля, что может расширить автомобильный охват.

Устойчивые инвестиции в исследования и разработку прекурсоров указывают на постепенный сдвиг, где сосуществуют множественные сырьевые источники. Однако укоренившаяся инфраструктура ПАН, проверенный контроль качества и широкая база сертификации будут защищать его позицию в течение десятилетия. Облегчение затрат от энергоэффективного окисления может позволить производителям передать экономию и защитить свою долю против альтернативных высокоэффективных пластиков.

Примечание: Доли сегментов всех отдельных сегментов доступны при покупке отчета

По типу волокна: переработанные марки сокращают разрыв

Первичный материал командовал 63% объема рынка углеродного волокна в 2024 году. Консистентность производительности, аэрокосмическая квалификация и доступность благоприятствуют первичному выпуску в критически важных по безопасности деталях. Однако продвинутый сольволиз теперь восстанавливает до 90% прочности волокна при более низкой энергетической нагрузке, предоставляя переработанным маркам взлетную полосу со среднегодовым темпом роста 19,5%. Автомобильная промышленность, потребительская электроника и спортивные товары тестируют переработанное волокно для снижения встроенных выбросов и сокращения затрат, а программа Toray Lenovo иллюстрирует массовую привлекательность.

Преимущество доли рынка углеродного волокна первичных волокон будет постепенно размываться, поскольку OEM интегрируют цели устойчивости в закупки. Масштабирование инфраструктуры, гармонизация правил отходов и обеспечение стабильного качества поставок остаются предпосылками для более широкого принятия. Специализированные волокна с нанопорами, металлоподобными тепловыми проводимостями или другими функциональными свойствами пока остаются в стороне, однако могут появиться как пулы прибыли, как только объемы оправдают выделенные линии.

По применению: композиты доминируют; микроэлектроды мчатся вперед

Композитные материалы составили 87% спроса рынка углеродного волокна в 2024 году. Аэрокосмические панели, ветровые лопасти, сосуды высокого давления и корпуса батарей EV закрепляют последовательное потребление. Автоматизированная укладка волокон, 3D-печать и быстро отверждаемые эпоксидные системы повышают скорость осаждения и выход материала, поддерживая размер рынка углеродного волокна для композитов несмотря на ценовые препятствия.

Микроэлектроды, хотя и сравнительно небольшой пул, прогнозируются к росту на 25,02% ежегодно до 2030 года. Высокая поверхностная площадь, проводимость и коррозионная стойкость делают углеродные волокна привлекательными в датчиках, медицинских устройствах и суперконденсаторах. Структурные батареи, которые встраивают анодно-катодные слои непосредственно в пути нагрузки, иллюстрируют, как микромасштабная электродная технология может питать обратно в макромасштабные платформы транспортных средств. Текстиль и каталитические подложки остаются нишевыми, но стабильными, получая выгоду от постоянных процессных усовершенствований.

По конечной отрасли пользователя: альтернативная энергетика держит лидерство

Альтернативная энергетика сохранила 27% долю в 2024 году. Лопасти морского класса двигали объемом, в то время как хранение водорода перешло от пилотного к раннему принятию. Размер рынка углеродного волокна, связанный с ветровым оборудованием, готов к устойчивому росту, поскольку более длинные роторы разблокируют более низкую нормированную стоимость электроэнергии.

Автомобильная промышленность отстает, но стабильно поднимается, подпитываемая мандатами облегчения EV. Строительные применения, такие как арматура CFRP в сейсмических зонах, вырезают медленный, но стратегический плацдарм. Разнообразная корзина "прочих", включая потребительскую электронику и промышленную фильтрацию, на пути к самому быстрому среднегодовому темпу роста 25%, отражая репутацию углеродного волокна как материала решения проблем, где пересекаются прочность, вес и коррозионная стойкость.

Географический анализ

Азиатско-Тихоокеанский регион контролировал 44,3% рынка углеродного волокна в 2024 году и должен сохранить самую быструю траекторию со среднегодовым темпом роста 20,6% до 2030 года. Японские incumbents Toray и Mitsubishi Chemical поддерживают глобальное лидерство через собственные ПАН линии и стабильные инновации. Китайские производители агрессивно масштабируются и получают выгоду от национальных программ энергетического перехода.

Северная Америка сохраняет сильный авиационный хаб и расширяет испытания водородных грузовиков. Аэрокосмический портфель заказов Hexcel и появляющаяся поддержка Министерства энергетики чистых материалов консолидируют позицию региона. Европа получает выгоду от морской ветроэнергетики, роскошных автомобилей и нормативных толчков, которые вознаграждают низкоуглеродное производство; однако дебаты Брюсселя о композитных отходах могут добавить препятствия соответствия для импортируемых деталей.

Южная Америка, Ближний Восток и Африка составляют скромные объемы, но предлагают потенциал роста. Бразилия использует ветровые ресурсы и строительство инфраструктуры.

Конкурентный ландшафт

Пятерка ведущих поставщиков удерживала основную долю установленных мощностей в 2024 году, указывая на высокую концентрацию. Гонка затрат-инноваций продолжается. SGL представила климатически дружественную линию волокон, которая может выделять на 50% меньше CO₂, обслуживая автомобильных и ветровых OEM, ищущих низкоуглеродные входы. Сотрудничество университетов и промышленности по битуму, лигнину и переработанному сырью направлено на разрушение кривых затрат. Партнерства между смолами, специалистами по аппрету и производителями волокон подчеркивают вертикальную кооперацию, поскольку производители преследуют специализированные ниши роста.

Лидеры индустрии углеродного волокна

-

Hexcel Corporation

-

Mitsubishi Chemical Group Corporation

-

SGL Carbon

-

Teijin Limited

-

TORAY INDUSTRIES, INC.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Февраль 2025: Bodo Möller Chemie заключил партнерство с DowAksa для дистрибуции продуктов из углеродного волокна, расширив портфолио высокоэффективных композитов химического дистрибьютора.

- Октябрь 2023: TORAY INDUSTRIES, INC. объявила планы расширения производственных мощностей французской дочерней компании Toray Carbon Fibers Europe S.A. для регулярных средне- и высокомодульных углеродных волокон.

Объем глобального отчета о рынке углеродного волокна

Углеродное волокно состоит из атомов углерода, связанных вместе для формирования длинной цепи. Волокна чрезвычайно жесткие, прочные и легкие и используются во многих процессах для создания превосходных строительных материалов.

Рынок углеродного волокна сегментирован по сырью, типу, применению, конечной отрасли пользователя и географии. По сырью рынок сегментирован на полиакрилонитрил (ПАН), нефтяной пек и вискозу. По типу рынок сегментирован на первичное волокно (VCF) и переработанное углеродное волокно (RCF). Применения углеродного волокна включают композитные материалы, текстиль, микроэлектроды и катализ. По конечной отрасли пользователя рынок сегментирован на аэрокосмическую и оборонную, альтернативную энергетику, автомобильную, строительство и инфраструктуру, спортивные товары и прочие конечные отрасли пользователей. Отчет также покрывает размер рынка и прогнозы для рынка углеродного волокна в 15 странах через основные регионы. Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе объема (тонн) и выручки (млн долларов США).

| Полиакрилонитрил (ПАН) |

| Нефтяной пек и вискоза |

| Первичное углеродное волокно (VCF) |

| Переработанное углеродное волокно (RCF) |

| Прочие |

| Композитные материалы |

| Текстиль |

| Микроэлектроды |

| Катализ |

| Аэрокосмическая и оборонная |

| Альтернативная энергетика |

| Автомобильная |

| Строительство и инфраструктура |

| Спортивные товары |

| Прочие конечные отрасли пользователей |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Соединенное Королевство | |

| Франция | |

| Италия | |

| Остальная часть Европы | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Объединенные Арабские Эмираты | |

| Южная Африка | |

| Египет | |

| Остальная часть Ближнего Востока и Африки |

| По сырью | Полиакрилонитрил (ПАН) | |

| Нефтяной пек и вискоза | ||

| По типу волокна | Первичное углеродное волокно (VCF) | |

| Переработанное углеродное волокно (RCF) | ||

| Прочие | ||

| По применению | Композитные материалы | |

| Текстиль | ||

| Микроэлектроды | ||

| Катализ | ||

| По конечной отрасли пользователя | Аэрокосмическая и оборонная | |

| Альтернативная энергетика | ||

| Автомобильная | ||

| Строительство и инфраструктура | ||

| Спортивные товары | ||

| Прочие конечные отрасли пользователей | ||

| По географии | Азиатско-Тихоокеанский регион | Китай |

| Япония | ||

| Индия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Соединенное Королевство | ||

| Франция | ||

| Италия | ||

| Остальная часть Европы | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Объединенные Арабские Эмираты | ||

| Южная Африка | ||

| Египет | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка углеродного волокна и его перспективы роста?

Рынок углеродного волокна составляет 207,64 килотонн в 2024 году и проецируется достичь 402,93 килотонн к 2030 году, отражая среднегодовой темп роста 18,10%.

Какой регион лидирует на рынке углеродного волокна?

Азиатско-Тихоокеанский регион удерживает 44,3% долю и также является самым быстрорастущим регионом со среднегодовым темпом роста 20,6% до 2030 года.

Почему ПАН все еще остается доминирующим прекурсором?

ПАН предлагает зрелые цепочки поставок, консистентные механические свойства и сертификационную родословную, давая ему 95% объемную долю даже когда развиваются пековые и биооснованные пути.

Как продвигается принятие переработанного углеродного волокна?

Переработанные марки сохраняют до 90% первоначальной прочности и растут со среднегодовым темпом роста 19,5%, движимые целями устойчивости и ценовыми преимуществами.

Какие применения растут быстрее всего?

Микроэлектроды и структурные батареи расширяются быстрее всего с прогнозируемым среднегодовым темпом роста 25% из-за спроса в хранении энергии и продвинутых датчиках.

Последнее обновление страницы: