Размер рынка технического углерода

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

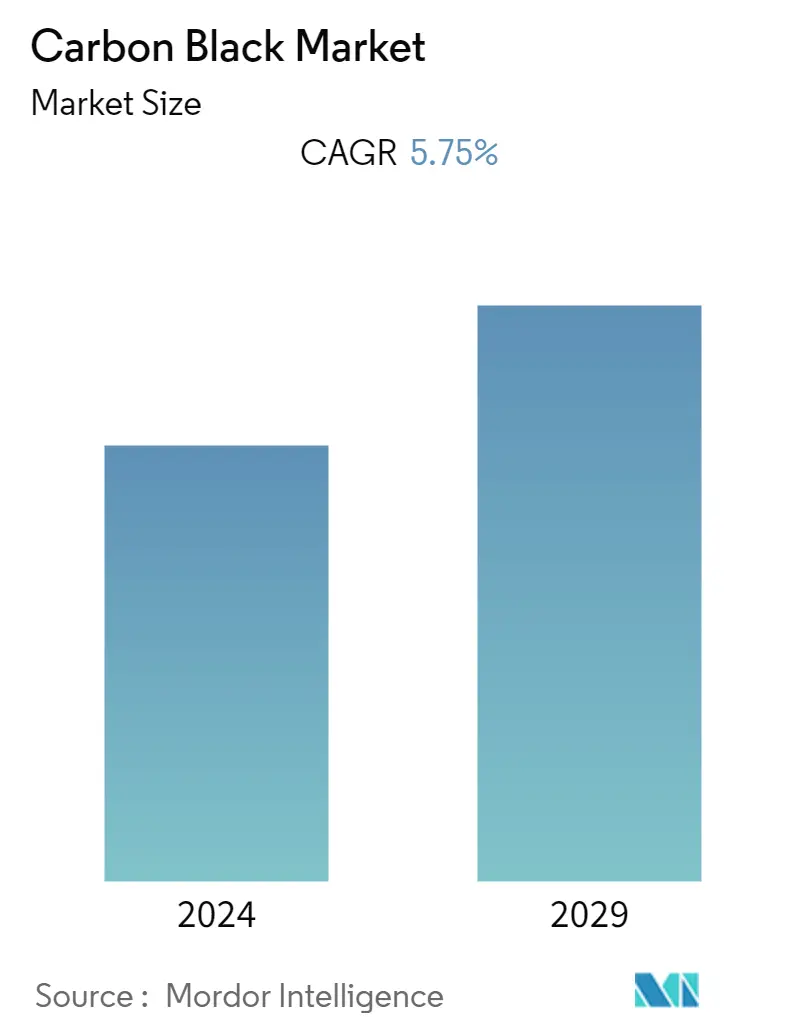

| CAGR | 5.75 % |

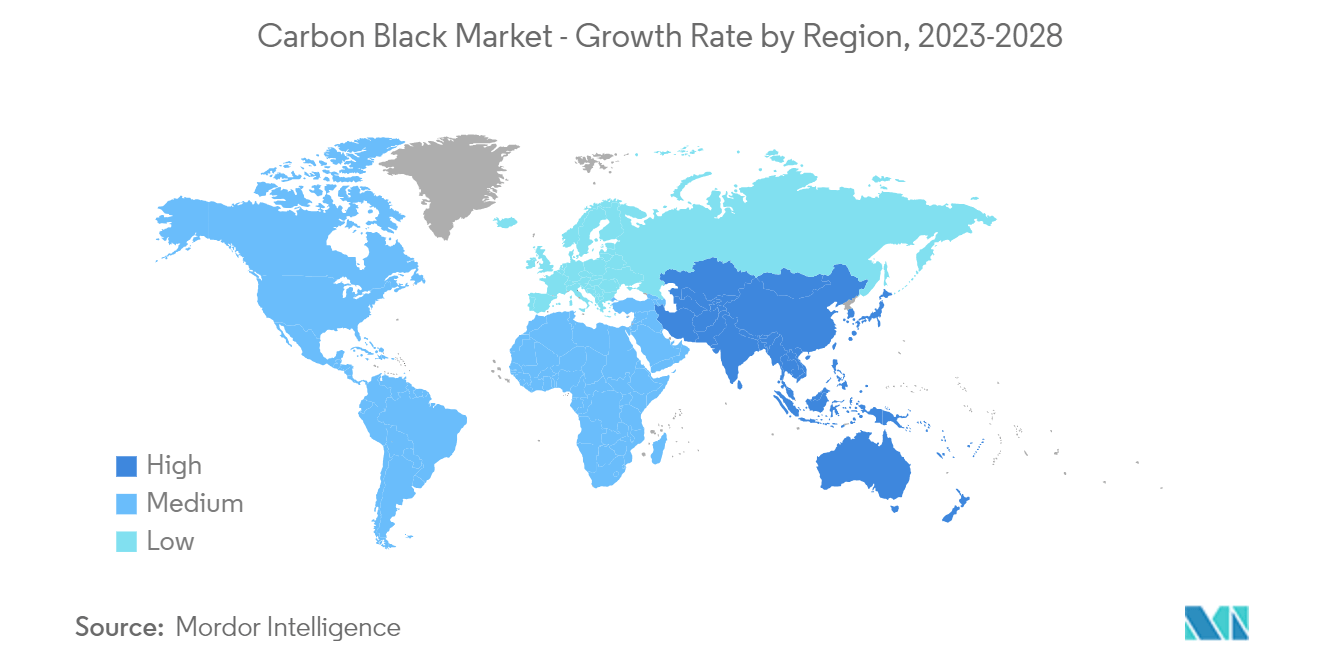

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

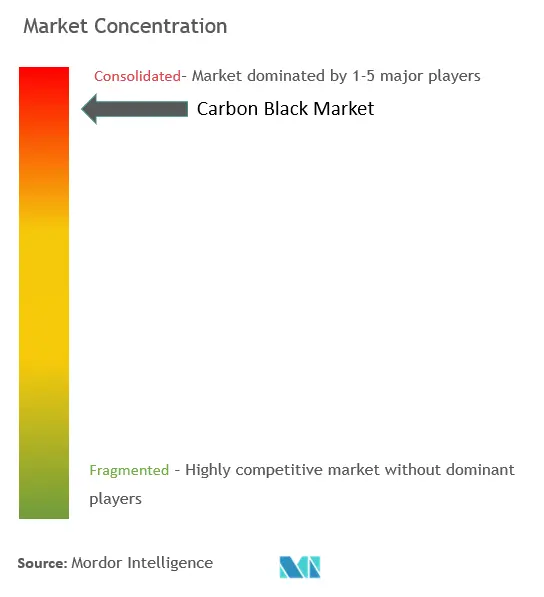

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка черного углерода

Рынок технического углерода в настоящее время оценивается в 22,79 миллиарда долларов США, и, по прогнозам, в ближайшие пять лет он достигнет 30,15 миллиарда долларов США, при этом среднегодовой темп роста составит 5,75% в течение прогнозируемого периода.

В 2020 году рынок испытал негативное влияние COVID-19. Из-за вспышки COVID-19 в первой половине 2020 года существенно пострадала шинная и резиновая промышленность. Это, в свою очередь, неблагоприятно сказалось на потреблении технического углерода. Прогнозировалось, что рынок будет стабильно расти по мере восстановления автомобильного производства после последствий пандемии в 2021 году. В 2022 году на рынке наблюдался значительный рост.

- В краткосрочной перспективе основными факторами, движущими рынок, являются растущее проникновение на рынок специальной черной продукции и растущие области применения в сегменте аккумуляторов.

- С другой стороны, растущие инвестиции в рекуперированный технический углерод и волатильность цен на сырье препятствуют росту изучаемого рынка.

- Ожидается, что рост внедрения электромобилей станет возможностью в будущем.

- Азиатско-Тихоокеанский регион доминировал на мировом рынке, с наибольшим потреблением в Китае и Индии.

Тенденции черного рынка углерода

Расширение применения шин и резинотехнических изделий

- Углеродная сажа является одним из армирующих материалов, который часто используется в шинной промышленности из-за его влияния на механические и динамические свойства шин. Он используется в различных составах с разными типами резины для настройки эксплуатационных свойств шин.

- Углеродная сажа в основном требуется во внутренних вкладышах, боковинах и каркасах. Он обладает способностью рассеивать тепло при добавлении в резиновые смеси. Это также улучшает управляемость, износ протектора и расход топлива. Это также обеспечивает стойкость к истиранию.

- Углеродная сажа используется в автомобильных шинах и других резиновых изделиях в качестве наполнителя, упрочнителя и армирующего агента. Ожидается, что благодаря его жизненно важному применению в шинах и резиновых изделиях тенденции в этих отраслях будут способствовать росту изучаемого рынка.

- По данным WBCSD, шинная промышленность потребляет около 70% мирового каучука, и спрос на натуральный каучук растет, диверсифицируя социальные, экономические и экологические возможности, связанные с производством этого важного сырья.

- Спрос на шины в новых сегментах легковых автомобилей и легких грузовиков стабильно растет во всем мире. Об этом свидетельствует ежемесячная статистика, предоставленная группой Michelin, в которой говорится, что мировой рынок шин оригинальной комплектации за первые пять месяцев 2023 года вырос на 10% по сравнению с 2022 годом.

- По данным Modern Tire Dealer, в 2022 году общие поставки шин в США составили около 335 млн единиц. Большую часть шин, отгруженных в 2022 году, составили сменные легковые шины – около 222 миллионов единиц.

- Рост автомобильной промышленности, включая как обычные, так и электромобили, является важным фактором, способствующим росту производства шин и их компонентов.

- По данным OICA, мировые продажи и регистрация автомобилей в 2022 году снизились примерно на 0,8% по сравнению с 2021 годом. В 2021 году их было 68 995 575 против 69 560 173.

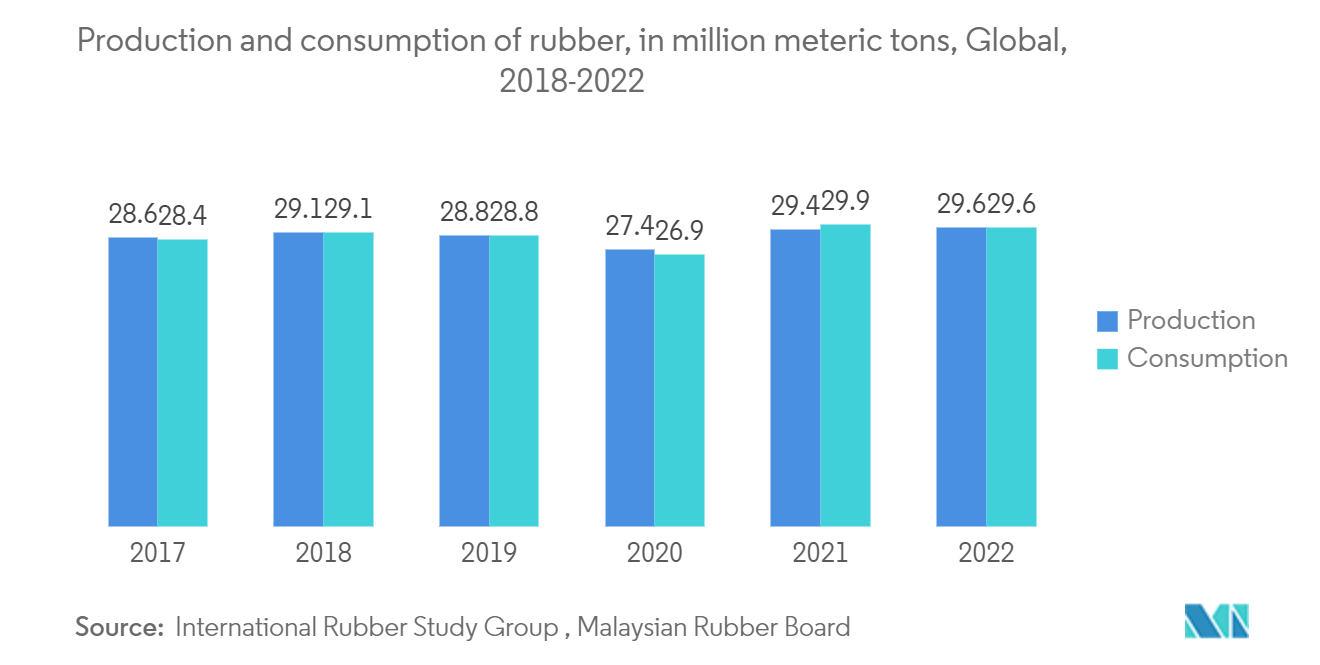

- По данным Международной группы по изучению каучука, в 2022 году в мировом производстве каучука наблюдался минимальный рост по сравнению с предыдущим годом. В основном это произошло за счет увеличения производства во втором полугодии. Мировое производство каучука достигло 29,6 миллиона метрических тонн в 2022 году по сравнению с 29,4 миллиона метрических тонн в 2021 году. Синтетический каучук, произведенный в 2022 году, составил примерно 14,9 миллиона метрических тонн, что всего на 0,3 миллиона метрических тонн больше, чем натуральный каучук, произведенный в течение года..

- Следовательно, ожидается, что все вышеперечисленные факторы повысят спрос на технический углерод в шинах и резинотехнических изделиях.

Китай будет доминировать на рынке Азиатско-Тихоокеанского региона

- \п

- На долю Китая приходится более высокая доля мировых мощностей по производству технического углерода как с точки зрения производства, так и с точки зрения потребления. Любой дисбаланс спроса и предложения в Китае может повлиять на долю рынка и производительность отечественных игроков. \п

- Благодаря применению технического углерода в шинах и других изделиях на основе каучука, а также положительному развитию резиновой и автомобильной промышленности Китая в последние годы, быстрое развитие промышленности технического углерода привлекло внимание страны, и общий объем промышленного производства находится на подъеме.. \п

- Согласно данным Национального бюро статистики, китайская шинная промышленность переживает значительный рост, что отражает растущий спрос на шины на внутреннем и международном рынках. \п

- В марте 2023 года выпуск шин в Китае увеличился на 11,3% до 90,87 млн штук по сравнению с аналогичным периодом прошлого года, что указывает на тенденцию роста спроса на внутреннем рынке. С января по март 2023 года Китай произвел 219,98 млн резиновых шин, что на 6,4% больше, чем в годовом сопоставлении. \п

- Рост производства резиновых шин подтверждается тем фактом, что в течение последних многих лет страна была самым значительным производителем транспортных средств в мире. По данным Китайской ассоциации автопроизводителей, в первой половине 2023 года в Китае уже было произведено более 13,25 млн автомобилей, что свидетельствует о значительном росте на 9,3% в годовом исчислении. \п

- Наряду с применением в шинах и резиновых изделиях значительный спрос в стране также приходится на применение технического углерода в качестве пигмента в красках и покрытиях, а также в качестве тонера в текстильной промышленности. Следовательно, ожидается, что тенденции роста красок, покрытий и текстильной промышленности в стране будут в дальнейшем стимулировать рыночный спрос. \п

- Китай известен своей индустриализацией и производственным сектором, где широко востребованы краски и покрытия. На долю Китая приходится более четверти мирового рынка покрытий. По данным Китайской национальной ассоциации производителей покрытий, в последние годы в отрасли наблюдается рост на 7%. \п

- По данным Всемирной ассоциации производителей красок и покрытий, Китай в настоящее время доминирует на рынке региона, среднегодовой темп роста которого составляет 5,8%. Ожидается, что китайский рынок красок и покрытий вырастет на 5,7 % в 2022 году. Общий объем продаж красок и покрытий в Китае превысил 45 миллиардов долларов США в 2022 году, что свидетельствует о доминировании страны в плане наибольшей доли рынка (78%) в Восточной Азии. \п

- В 2022 году экспорт текстиля и одежды в Китае увеличился на 2,53%, достигнув общей стоимости 323 млрд долларов США. За год экспорт текстиля, одежды и аксессуаров к одежде из Китая составил 323,344 миллиарда долларов США, показав скромный рост на 2,53% по сравнению с предыдущим годом. \п

- По прогнозам Китайского национального совета по текстилю и одежде (CNTAC), регулирующего органа, контролирующего текстильный и швейный сектор Китая, к 2025 году ежегодные розничные продажи одежды в Китае могут превысить 415 миллиардов долларов США. \п

- Таким образом, ожидается, что все вышеупомянутые факторы дадут огромный стимул для роста рынка технического углерода в течение прогнозируемого периода. \п

Обзор отрасли технического углерода

Мировой рынок технического углерода представляет собой консолидированный рынок, на котором десять крупнейших игроков занимают значительную долю всего рынка. Некоторые из основных игроков на рынке включают Cabot Corporation, Birla Carbon (Aditya Birla Group), Orion Engineered Carbons SA, Jiangxi HEIMAO Carbon black Co. Ltd и International CSRC Investment Holdings Co. Ltd и другие.

Лидеры рынка технического углерода

-

Cabot Corporation

-

Birla Carbon (Aditya Birla Group)

-

Orion Engineered Carbons SA

-

Jiangxi HEIMAO Carbon black Co. Ltd

-

International CSRC Investment Holdings Co., Ltd.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка технического углерода

- Июнь 2023 г. PCBL Limited инициировала два проекта расширения, которые включают расширение нового завода в Ченнаи, Тамил Наду, и проект существующего завода в Мундре, Гуджарат. Это расширение разделено на два этапа, и ожидается, что первая очередь линии специальной химической продукции будет введена в эксплуатацию к первому кварталу 2023-24 финансового года. В результате общая производственная мощность компании оценивается в 790 000 млн тонн в год и 122 МВт возобновляемой энергии.

- Февраль 2023 г. Balkrishna Industries Ltd (BKT) активизировала деятельность по производству технического углерода и планирует увеличить мощности почти на 20% в этом году. Компания расширит свой завод в Бхудже в восточно-индийском штате Гуджарат, чтобы производить 198 килотонн в год. Завод в Бхудже начал работу в 2017 году и имеет мощность по производству 65 тыс. тонн технического углерода для производства протекторов шин.

- В июне 2022 года ADNOC Distribution заключила новое соглашение о поставках технического углерода с ADNOC, которое позволит ADNOC Distribution протестировать рынок технического углерода.

Отчет о рынке черного углерода – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Увеличение проникновения на рынок Specialty Black

4.1.2 Растущие применения в сегменте аккумуляторов

4.2 Ограничения

4.2.1 Увеличение инвестиций в рекуперированный технический углерод

4.2.2 Волатильность цен на сырье

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила покупателей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей и услуг

4.4.5 Степень конкуренции

4.5 Торговый анализ

4.6 Технологический ландшафт – краткий снимок

4.7 Анализ производства

4.8 Анализ ценовых тенденций

5. СЕГМЕНТАЦИЯ РЫНКА (размер рынка в объеме и стоимости)

5.1 Тип процесса

5.1.1 Печь Черный

5.1.2 Газовый черный

5.1.3 Лампа черная

5.1.4 Термальный черный

5.2 Приложение

5.2.1 Шины и резинотехнические изделия

5.2.2 Пластик

5.2.3 Тонеры и печатные краски

5.2.4 Покрытия

5.2.5 Текстильное волокно

5.2.6 Другие приложения

5.3 География

5.3.1 Азиатско-Тихоокеанский регион

5.3.1.1 Китай

5.3.1.2 Индия

5.3.1.3 Япония

5.3.1.4 Южная Корея

5.3.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.2 Северная Америка

5.3.2.1 Соединенные Штаты

5.3.2.2 Канада

5.3.2.3 Мексика

5.3.3 Европа

5.3.3.1 Германия

5.3.3.2 Великобритания

5.3.3.3 Италия

5.3.3.4 Франция

5.3.3.5 Остальная Европа

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Саудовская Аравия

5.3.5.2 Южная Африка

5.3.5.3 Объединенные Арабские Эмираты

5.3.5.4 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния, поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Анализ доли рынка (%)

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 ADNOC Group

6.4.2 Asahi Carbon Co. Ltd

6.4.3 Birla Carbon (Aditya Birla Group)

6.4.4 BKT Carbon

6.4.5 Cabot Corporation

6.4.6 Epsilon Carbon Private Limited

6.4.7 Himadri Speciality Chemical Ltd

6.4.8 Imerys SA

6.4.9 International CSRC Investment Holdings Co. Ltd

6.4.10 Jiangxi Heimao Carbon Black Co. Ltd

6.4.11 Longxing Chemical Stock Co. Ltd

6.4.12 Mitsubishi Chemical Corporation

6.4.13 NNPC Limited

6.4.14 OCI Company Ltd

6.4.15 Omsk Carbon Group

6.4.16 Orion Engineered Carbons SA

6.4.17 PCBL Limited

6.4.18 Tokai Carbon Co. Ltd

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Рост внедрения электромобилей

Сегментация отрасли технического углерода

Углеродная сажа представляет собой мелкий углеродный порошок, полученный в результате неполного сгорания или термического разложения газообразных или жидких углеводородов в контролируемых условиях. Рынок технического углерода сегментирован по типу процесса, применению и географическому положению. По типу процесса рынок подразделяется на печную сажу, газовую сажу, ламповую сажу и термическую сажу. По областям применения рынок сегментирован на шины и резинотехнические изделия, пластмассы, тонеры и печатные краски, покрытия, текстильные волокна и другие области применения. В отчете также рассматриваются размер рынка и прогнозы развития рынка технического углерода в 16 странах основных регионов. В отчете представлены объемы в килотоннах и размер рынка в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Тип процесса | ||

| ||

| ||

| ||

|

| Приложение | ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка сажи

Каков текущий размер рынка технического углерода?

Прогнозируется, что среднегодовой темп роста рынка технического углерода составит 5,75% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке Carbon Black?

Cabot Corporation, Birla Carbon (Aditya Birla Group), Orion Engineered Carbons SA, Jiangxi HEIMAO Carbon black Co. Ltd, International CSRC Investment Holdings Co., Ltd. — основные компании, работающие на рынке Carbon Black.

Какой регион на рынке Carbon Black является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет самую большую долю на рынке черного углерода?

В 2024 году на Азиатско-Тихоокеанский регион будет приходиться наибольшая доля рынка черного углерода.

Какие годы охватывает этот рынок Carbon Black?

В отчете рассматривается исторический размер рынка технического углерода за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка технического углерода на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли технического углерода

Статистические данные о доле рынка технического углерода в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ технического углерода включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.