Размер и доля канадского рынка солнечной энергии

Анализ канадского рынка солнечной энергии от Mordor Intelligence

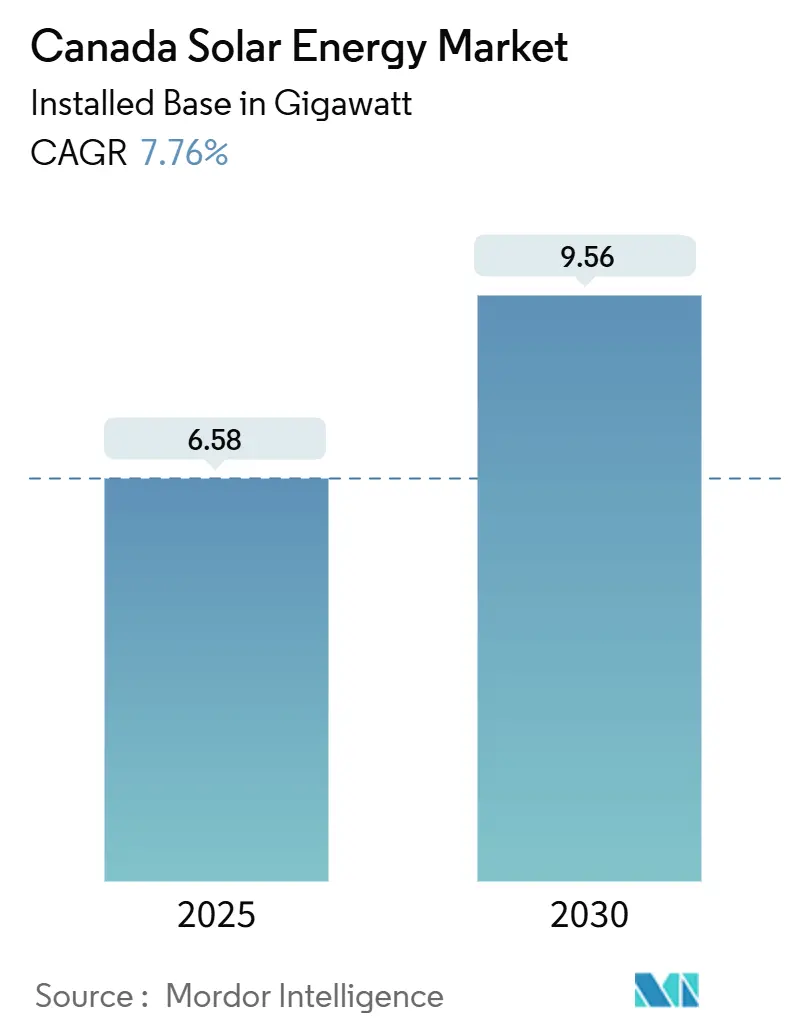

Размер канадского рынка солнечной энергии в терминах установленной базы ожидается увеличиться с 6,58 гигаватт в 2025 году до 9,56 гигаватт к 2030 году, со среднегодовым темпом роста 7,76% в течение прогнозного периода (2025-2030).

Расширение основывается на беспрецедентном совпадении федеральных налоговых льгот на инвестиции и провинциальных стандартов возобновляемого энергетического портфеля, что снизило риски разработчиков, сократило спреды финансирования и ускорило сроки финансового закрытия проектов. Полное прекращение использования угля в Альберте в 2024 году устранило 3,4 миллиона тонн годовых выбросов и создало немедленный спрос на замещение; этот единственный политический сдвиг разблокировал ускоренные одобрения для проектов солнечной энергии и ветра, уже находящихся на продвинутых стадиях исследований подключения. Корпоративные соглашения о покупке электроэнергии (PPA) от операторов дата-центров и горнодобывающих предприятий теперь обеспечивают более трети новых мощностей, создавая глубокий, кредитоспособный пул покупателей, который конкурирует с традиционными тендерами коммунальных предприятий. Эффективность модулей, превышающая 24%, и растущий интеллект инверторов снизили затраты на баланс системы и позволили реализовать проекты коммунального масштаба в провинциях, которые ранее считались второстепенными солнечными локациями, в то время как структуры участия коренных народов снижают риски общественного противодействия и обеспечивают местное распределение выгод. Совокупно эти силы поддерживают восходящую траекторию канадского рынка возобновляемой энергии даже при том, что операторы сетей вводят более строгие требования к гибкости.

Ключевые выводы отчета

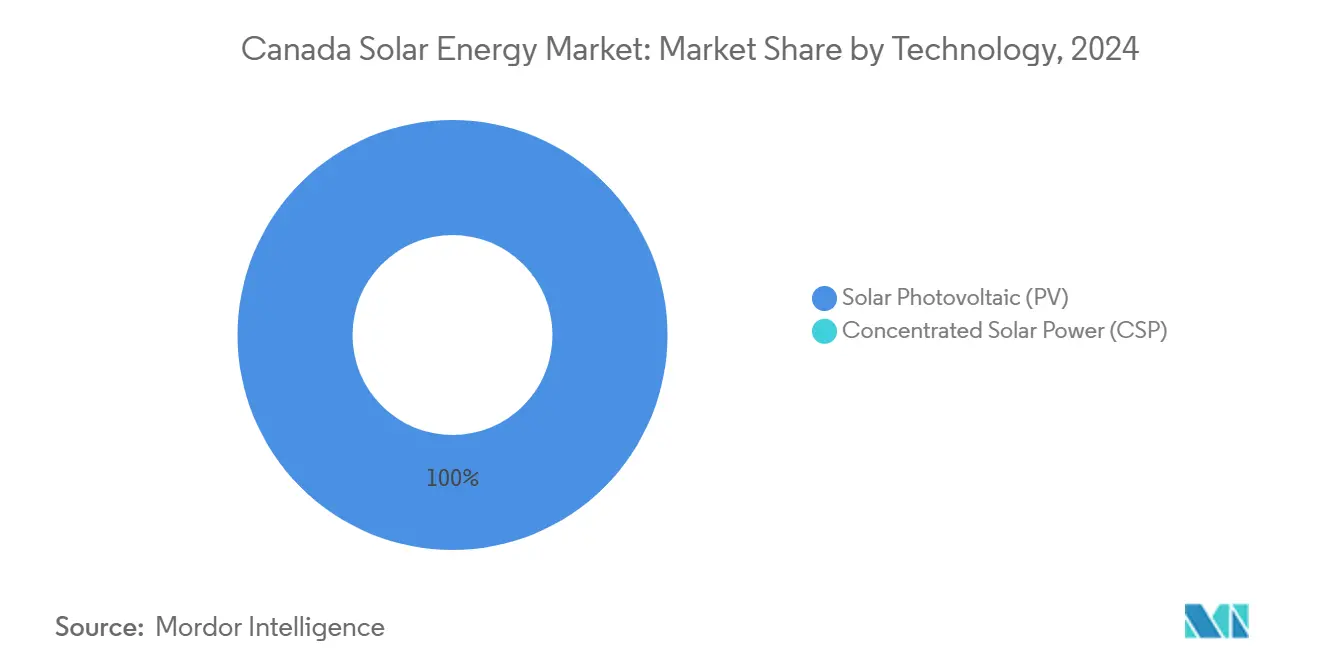

- По технологии, солнечная PV занимала 100% доли канадского рынка возобновляемой энергии в 2024 году; сегмент развивается со среднегодовым темпом роста 9% до 2030 года.

- По применению, электростанции коммунального масштаба контролировали 58% доли выручки канадского рынка возобновляемой энергии в 2024 году, тогда как жилые системы прогнозируются к расширению со среднегодовым темпом роста 12% до 2030 года.

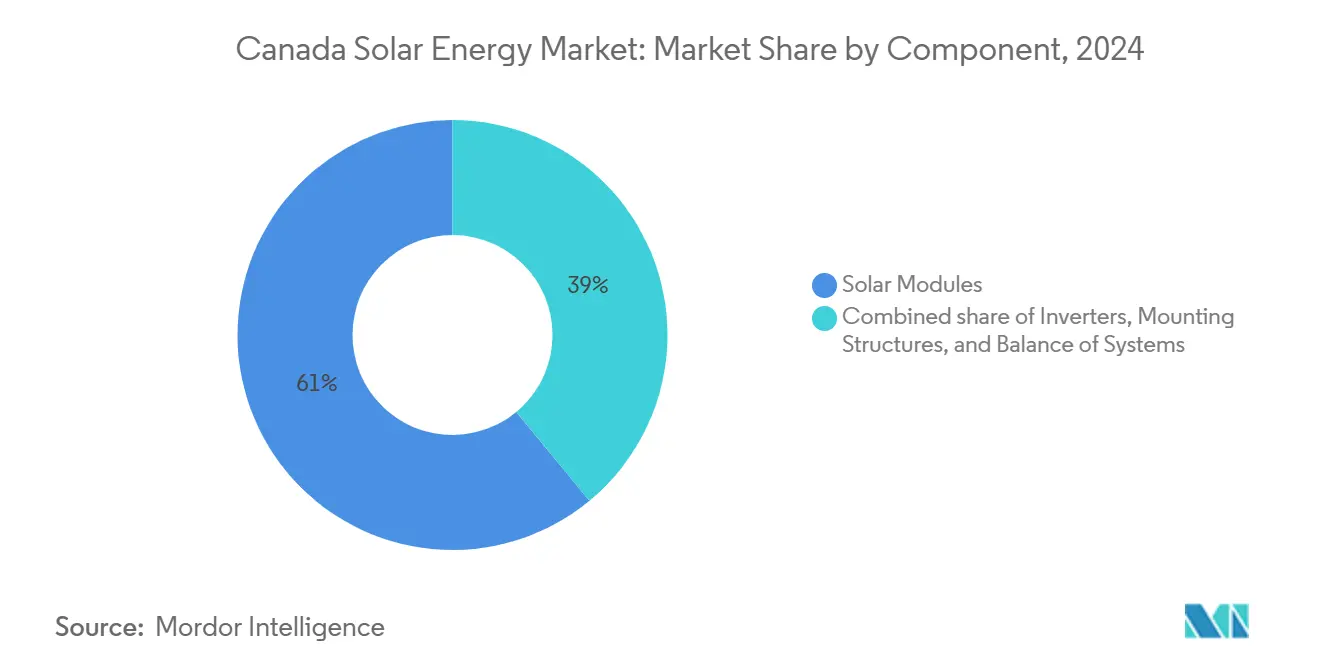

- По компонентам, солнечные модули составили 61% доли размера канадского рынка возобновляемой энергии в 2024 году; инверторы готовы расти со среднегодовым темпом роста 16% в период 2025-2030 годов.

- Innergex, Boralex и Northland Power захватили большую часть присужденных мощностей PPA коммунального масштаба в 2024 году, указывая на умеренно концентрированное конкурентное поле.

Тенденции и аналитика канадского рынка солнечной энергии

Анализ воздействия драйверов

| Драйвер | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Ускоряющиеся провинциальные RPS и аукционы чистой энергии | +1.20% | Квебек, Онтарио, Британская Колумбия | Среднесрочный период (2-4 года) |

| Ускоренный мандат замещения угля возобновляемыми источниками | +1.80% | Альберта, Саскачеван, Новая Шотландия | Краткосрочный период (≤ 2 лет) |

| Снижение LCOE двухсторонних и TOPCon PV модулей | +1.50% | Национально, с ранними выгодами в Альберте, Онтарио | Среднесрочный период (2-4 года) |

| Корпоративные PPA от секторов дата-центров и горнодобычи | +1.00% | Альберта, Квебек, Онтарио | Долгосрочный период (≥ 4 лет) |

| Федеральный 30% ITC на производство чистых технологий | +0.80% | Национально, сосредоточено в Онтарио, Квебеке | Долгосрочный период (≥ 4 лет) |

| Внедрение программного обеспечения интеграции сети, оптимизированного ИИ | +0.40% | Операторы сетей Альберты, Онтарио | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Ускоряющиеся провинциальные RPS и аукционы чистой энергии

Стандарты возобновляемого портфеля в паре с конкурентными аукционами обеспечивают долгосрочную видимость, которая снижает доходный риск и стимулирует ценовое открытие, выгодное плательщикам тарифов. Тендер Hydro-Québec 2024 года очистил 1 550 МВт ветра по 0,078 канадских доллара за кВт·ч, подтвердив ценовое преимущество крупномасштабных закупок. RFP Онтарио 2024 года - крупнейший в истории провинции - приглашает 2,5 ГВт неэмиссионных мощностей, сигнализируя о более высоких объемах закупок до 2030 года.[1]Правительство Онтарио, 'Уведомление о долгосрочном RFP 2024', ontario.ca Британская Колумбия присудила 30-летние соглашения о покупке электроэнергии девяти ветровым проектам под руководством коренных народов, которые вместе мобилизуют 5-6 миллиардов канадских долларов частного капитала и институционализируют цели примирения в рамках дизайна закупок. Эти программы перекладывают риск разработки на частных участников торгов, стимулируют технологические достижения, такие как более крупные роторные ветровые турбины, и оптимизируют последовательность подключения через предопределенные графики контрольных точек. По мере того как цены исполнения аукционов продолжают падать, провинциальные регуляторы получают фискальное пространство для расширения стимулов к электрификации транспорта и зданий, возвращая новый спрос обратно в канадский рынок возобновляемой энергии.

Ускоренный мандат замещения угля возобновляемыми источниками

Федеральные правила чистого электричества устанавливают промежуточные пределы интенсивности выбросов, которые исключают уголь после середины десятилетия, создавая немедленный спрос на замещение. Последняя угольная электростанция Альберты была выведена из эксплуатации в 2024 году, сократив долю угольной генерации с 80% в 2001 году до 0% и создав дефицит предложения в 3 400 МВт, предназначенный для возобновляемых или гибридных решений.[2]Институт Пембина, 'Конец угля в Альберте', pembina.org Существующие коридоры передачи и участки устаревших электростанций сокращают сроки поставки и снижают затраты на подключение для замещающих солнечных объектов. Саскачеван и Новая Шотландия находятся на сопоставимых графиках поэтапного вывода, добавляя срочность к календарям закупок коммунальных предприятий. Операторы сетей ускорили призывы к совместному размещению хранилищ, и разработчики все чаще интегрируют четырехчасовые батареи в свои заявки. Совокупно краткосрочные выводы угля добавляют 1,8% к прогнозу CAGR канадского рынка возобновляемой энергии.

Снижение LCOE двухсторонних и TOPCon PV модулей

Панели Canadian Solar TOPCon 2.0 достигают эффективности 24,4% при 660 Вт, сокращая приведенную стоимость энергии на 5% по сравнению с базовой линией mono-PERC прошлого года.[3]Canadian Solar, 'Техническое описание TOPCon 2.0', canadiansolar.com Двухсторонние конструкции регулярно получают 25-30% прирост от альбедо снега зимой, компенсируя сезонное падение инсоляции в Канаде и повышая предположения о коэффициенте мощности в моделях кредиторов. Эти модули в сочетании с автоматизированными трекерами и высоковольтными струнными инверторами открывают экономически жизнеспособные проекты на северных широтах, которые ранее считались маргинальными. Нисходящий путь стоимости технологической кривой побуждает администраторов аукционов устанавливать более агрессивные ценовые потолки, усиливая динамику принятия по всему канадскому рынку возобновляемой энергии.

Корпоративные PPA от секторов дата-центров и горнодобычи

Энергоемкие сектора стремятся к закупкам с нулевым углеродом для хеджирования рисков соответствия и репутации. Глобальная структура PPA Microsoft на 10,5 ГВт с Brookfield выделяет канадскую долю размером 500 МВт, поддерживающую строительство солнечных установок в нескольких провинциях. Спрос на электроэнергию дата-центров прогнозируется удвоиться к 2026 году, а горнодобывающие компании сталкиваются с давлением акционеров по декарбонизации своих выбросов области 2. PPA от 15 до 25 лет снижают волатильность денежных потоков для разработчиков, удовлетворяют пороги банковского кредитования и ускоряют достижение финансового закрытия. По мере того как больше корпораций фиксируют контракты на возобновляемую энергию с фиксированной ценой, торговое воздействие на канадском рынке возобновляемой энергии снижается, поддерживая выпуск облигаций инвестиционного класса.

Анализ воздействия ограничений

| Ограничение | (~) % воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Перегрузка очереди подключения в Альберте и Онтарио | -0.80% | Зоны передачи Альберты, Онтарио | Краткосрочный период (≤ 2 лет) |

| Сезонное несоответствие облученности, влияющее на коэффициенты мощности | -0.60% | Национально, выражено в северных регионах | Долгосрочный период (≥ 4 лет) |

| Растущая бдительность антидемпинга на импорт азиатских модулей | -0.40% | Национальные рынки, зависящие от импорта | Среднесрочный период (2-4 года) |

| Нехватка квалифицированной рабочей силы в отдаленных провинциях | -0.50% | Отдаленные регионы, северные территории | Среднесрочный период (2-4 года) |

| Источник: Mordor Intelligence | |||

Перегрузка очереди подключения в Альберте и Онтарио

Более 118 проектов, представляющих 33 миллиарда канадских долларов, застопорились во время паузы возобновляемых источников в Альберте в 2023 году, подвергая разработчиков перерасходам на содержание и срывам графика.[4] CBC News, 'Альберта приостанавливает одобрения возобновляемых источников', cbc.ca Аналогичные узкие места в коридорах Онтарио к западу от Лондона и Торонто отодвинули сроки завершения за 2027 год для нескольких контрактных проектов. Исследования и модернизация добавляют дополнительные 2-3 года неопределенности, сокращая краткосрочные добавления мощности и снижая пятилетний CAGR канадского рынка возобновляемой энергии на 0,8 процентных пункта.

Сезонное несоответствие облученности, влияющее на коэффициенты мощности

Выход солнечной энергии падает до 20-30% летнего производства в середине зимы, ограничивая коэффициенты покрытия обслуживания долга, если не дополняется хранением или гибридными ветровыми профилями. Северные территории испытывают еще более крутые колебания, и кредиторы применяют более высокие подушки DSCR, повышая стоимость капитала и снижая экономическую жизнеспособность автономных PV. Несоответствие сохраняется в долгосрочной перспективе, вычитая 0,6% из прогноза роста.

Сегментный анализ

По технологии: ускоряется доминирование солнечной PV

Солнечная PV представляла 100% установленной мощности в 2024 году и прогнозируется к росту со среднегодовым темпом роста 9%, комфортно опережая общий рост рынка. С двухсторонними модулями, поднимающими зимнюю генерацию, и TOPCon ячейками, толкающими эффективность преобразования за 24%, проекты обеспечивают более высокую NPV, чем устаревшие дизайны. Размер канадского рынка возобновляемой энергии для коммунальной PV готов подняться с 3 800 МВт в 2025 году до 5 900 МВт к 2030 году, подчеркивая уверенность разработчиков в сегменте. Отсутствие концентрированной солнечной энергии снижает технологическую фрагментацию, позволяя цепочке поставок специализироваться и дальше сокращать затраты. Canadian Solar, Heliene и Silfab объявили о расширении заводов, которые могли бы совместно обеспечить две трети внутреннего спроса, минимизируя логистические узкие места. По мере снижения цен компонентов интенсивность землепользования падает до 3,5 акров на МВт, облегчая зонирование в пригородных зонах. Интеграция четырехчасовых батарей на уровне 15-30% от номинальной мощности PV становится стандартной, поскольку рынки переходят к механизмам адекватности ресурсов на основе мощности. В течение прогнозного окна канадский рынок возобновляемой энергии будет продолжать поворачиваться вокруг PV инноваций в материаловедении и заводской автоматизации.

Онтарио, Альберта и Саскачеван увеличили допустимые размеры систем для нетто-учета, дополнительно продвигая принятие коммерческих крышных установок. PV интеграторы связывают программное обеспечение управления активами, которое использует телеметрию облученности в реальном времени для флагирования недостаточной производительности в течение часов, а не недель. По мере сближения паритета стоимости с электроэнергией массовой системы PV портфели привлекают пенсионный капитал, ищущий денежные потоки, индексированные на инфляцию. Между тем, продвинутые средства управления на уровне установки обеспечивают необходимую поддержку сети от проезда напряжения до синтетической инерции, позиционируя PV для захвата доходов от вспомогательных услуг, когда-то ограниченных вращающимися машинами. Решающее экономическое и политическое преимущество означает, что канадский рынок возобновляемой энергии будет продолжать быть синонимом солнечной PV до 2030 года.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По применению: лидерство коммунального масштаба сталкивается с ускорением жилого сегмента

Проекты коммунального масштаба удерживали 58% мощности 2024 года и, вероятно, сохранят доминирование до 2030 года; однако жилой сегмент готов к самому быстрому росту со среднегодовым темпом роста 12%. Конкурентные аукционы и долгосрочные PPA поддерживают строительство коммунальных предприятий, предлагая определенность доходов и доступ к рейтинговому долгу. Размер канадского рынка возобновляемой энергии, выделенный для развертываний коммунального масштаба, прогнозируется достичь 5 600 МВт в 2030 году, тогда как жилой сегмент поднимется с 540 МВт до 950 МВт. Провинции тонко настраивают структуры нетто-учета, переходя от годовых к месячным расчетам, увеличивая экономию счетов и сжимая окупаемость ниже 10 лет для типичных домохозяйств. Параллельно программы общественной солнечной энергии позволяют арендаторам и владельцам квартир подписываться на общие массивы, расширяя адресуемый рынок за пределы домовладельцев.

Для коммунальных предприятий эффект масштаба удерживает приведенные затраты ниже 55 канадских долларов за МВт·ч, позволяя делать ставки ниже провинциальных порогов избегаемых затрат даже после учета дополнительных опций хранения. Крупные проекты все чаще включают участие коренных народов, при этом некоторые Первые Нации обеспечивают 50% долей, способствуя социальной лицензии и ускоряя выдачу разрешений. Розничные кредиторы также поднимают принятие жилого сегмента, предлагая необеспеченные кредиты под менее 5% годовых, нацеленные на крышные установки. Установщики поворачиваются к интегрированным пакетам домашней энергии, которые связывают панели, батареи и зарядные устройства для электромобилей, углубляя долю кошелька. Со временем снижение капитальных затрат замедлится, но создание ценности переместится к цифровым услугам, которые оптимизируют активы за счетчиком и агрегируют их для доходов виртуальных электростанций.

По компонентам: доминирование модулей уступает инновациям инверторов

Модули сохранили 61% доли выручки в 2024 году, но спрос на инверторы прогнозируется к росту с замечательным среднегодовым темпом роста 16% до 2030 года. Широкое принятие архитектур 1 500 В постоянного тока снижает затраты на проводку и повышает размеры энергоблоков, подпитывая продажи инверторов. Доля канадского рынка возобновляемой энергии для производителей инверторов ожидается расширится, поскольку сетевые коды принимают положения IEEE 1547-2018, требующие продвинутых функций, таких как контроль volt-VAR и ride-through. Центральные инверторы с поддержкой ИИ, оснащенные обнаружением гармоник в реальном времени, теперь требуются коммунальными предприятиями в Онтарио и Альберте, стимулируя сдвиг к электронике с более высокой маржой. Размер канадского рынка возобновляемой энергии, связанный с инверторами, прогнозируется масштабироваться с 180 миллионов долларов США в 2025 году до 380 миллионов долларов США в 2030 году.

Модули продолжают снижаться в цене на 2-4% ежегодно, но сталкиваются с потенциальными тарифными встречными ветрами, которые могли бы временно обратить тенденцию. Между тем, компоненты системы балансировки выигрывают от префабрикованных салазок и plug-and-play проводных жгутов, сокращая трудозатраты на установку до 20%. Поставщики трекеров вводят конструкции для холодного климата с усиленными крутящими трубками для противостояния нагрузкам льда и снега, обычным в провинциях Прерий. Заглядывая вперед, ценность будет мигрировать от товаризированных модулей к инверторам с богатой прошивкой и цифровым платформам управления активами, которые расширяют время работы и монетизируют возможности сетевых услуг.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Альберта лидирует по новым установкам с большинством доли мощности, добавленной в 2024 году, поддерживаемая открытым оптовым рынком и мощной солнечной облученностью. Быстрый выход провинции из угля и конкурентный торговый ландшафт привлекли глобальных инвесторов, что подтверждается приобретением TotalEnergies 800 МВт местных проектов в начале 2025 года. PPA, очищенные аукционом, стоят около 45 канадских долларов за МВт·ч, делая Альберту эталоном низких затрат для канадского рынка возобновляемой энергии. Новые правила сетевого хранения позволяют гибридным солнечно-батарейным объектам складывать энергетические и вспомогательные доходы, повышая IRR проектов на 150-200 базисных пунктов.

Квебек использует гидроколлекторы как ресурс балансировки с почти нулевой стоимостью, обеспечивая более высокое проникновение ветра, чем любая другая провинция. Тендер Hydro-Québec на 1 550 МВт ветра привлек цены на 15% ниже уровней 2022 года благодаря парному гидроаккумулированию, которое сглаживает изменчивость. Коммунальное предприятие картографирует 10 ГВт дополнительных ветровых добавлений к 2035 году, позиционируя провинцию как крупнейшего единственного покупателя возобновляемой электроэнергии на канадском рынке возобновляемой энергии. Предстоящий призыв на 300 МВт городской крышной солнечной энергии диверсифицирует предложение и оживит местные сети установщиков.

Онтарио балансирует надежность сети через диверсифицированные закупки, включая 1,6 ГВт гидромодернизации и 2,5 ГВт новых возобновляемых источников. Спрос от производственных центров электромобилей в Виндзоре и Ошаве поддерживает долгосрочные PPA оффтейк. Однако задержки подключения в регионе к западу от Лондона подчеркивают недостатки инфраструктуры. Независимый оператор электросистемы ускоряет модернизации передачи по коридорам, но многолетнее отставание сохраняется, слегка сдерживая вклад провинции в общий канадский рынок возобновляемой энергии до 2027 года.

Британская Колумбия дифференцируется через модели партнерства коренных народов, реализуя 9 ветровых проектов с минимумом 25% собственности Первых Наций. Эти структуры ускоряют экологические оценки и обеспечивают социальную лицензию, согласуясь с провинциальными целями примирения. Контракты BC Hydro с расходами плюс снижают торговый риск, но ограничивают потенциал роста; тем не менее, волна инвестиций в размере 5-6 миллиардов канадских долларов добавит 4 ТВт·ч годовой генерации к 2030 году. Между тем, Саскачеван и Новая Шотландия преследуют диверсифицированные возобновляемые источники для компенсации зависимости от угля и тяжелого топливного масла, но меньшие базы нагрузки и интегрированные структуры коммунальных предприятий замедляют темп закупок. Северные территории пилотируют солнечно-дизельные гибридные микросети для сокращения импорта дизеля до 30%, предлагая воспроизводимые модели для отдаленных сообществ. Вместе эти провинциальные стратегии подчеркивают разнородные, но дополняющие драйверы, которые подтолкнут канадский рынок возобновляемой энергии за отметку 9 500 МВт к 2030 году.

Конкурентный ландшафт

Действующие лица, такие как Innergex, Boralex и Northland Power, сохраняют глубокие конвейеры, банки земель и установленные партнерства, которые переводятся в последовательные победы PPA. Предстоящий переход Innergex к частному владению CDPQ на 10 миллиардов канадских долларов обеспечит весомость баланса, необходимую для самофинансирования портфелей мульти-гигаватт, разблокируя капитал с более низкой стоимостью для совместного размещения хранилищ. Boralex переразместила капитал от продаж европейских активов для удвоения своей североамериканской платформы разработки, стремясь к 4 ГВт готовых к строительству проектов к 2027 году. 250 МВт батарея Oneida от Northland Power, теперь крупнейшая в Канаде, позиционирует фирму как первопроходца в складывании доходов рынка мощностей - способности, высоко ценимой, поскольку провинции ужесточают правила адекватности ресурсов.

Международные участники диверсифицируют поле. Приобретение TotalEnergies на 800 МВт предлагает масштабный вход и трамплин для будущих предприятий greenfield. Enel Green Power и EDF Renewables открыли офисы в Калгари и Торонто соответственно, привлеченные потенциалом роста торговой цены в Альберте и долгосрочными PPA в Онтарио. Производители оборудования принимают стратегии близости: Siemens размещает исследовательский центр батарей с поддержкой ИИ в Онтарио, нацеленный на интеграционные услуги для внутренних гигафабрик. Конкуренция не ограничивается владением мощностью, но распространяется на программное обеспечение, сетевые услуги и цепочки создания стоимости производства компонентов, которые формируют эволюцию канадского рынка возобновляемой энергии.

Технологические дома также оказывают влияние. Пакет оптимизации сети BluWave-ai был лицензирован двумя провинциальными системными операторами, сигнализируя о растущем аппетите к программному обеспечению, которое управляет двунаправленными потоками мощности. Поставщики трекеров, такие как Nextracker, запустили линейки продуктов для холодного климата, интегрируя антиобледенительные покрытия и усиленные крутящие трубки, которые соответствуют положениям снеговой нагрузки Канадского строительного кодекса. По мере расширения сервисного микса формируются стратегические альянсы между OEM оборудования и игроками цифровых платформ для торгов на комплексные пакеты. В среднесрочной перспективе канадский рынок возобновляемой энергии ожидается показать умеренную консолидацию, но сохранить значимое пространство для специализированных новых участников в нишах хранения, цифровых услуг и отдаленных микросетей.

Лидеры канадской индустрии солнечной энергии

-

Canadian Solar Inc.

-

Brookfield Renewable Partners

-

Boralex Inc.

-

Innergex Renewable Energy Inc.

-

EDF Renewables Canada

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Последние отраслевые разработки

- Июнь 2025: Канадский инфраструктурный банк инвестировал 108,3 миллиона канадских долларов в ветропарк Mesgi'g Ugju's'n 2 мощностью 102,2 МВт, выдав свой первый кредит на участие коренных народов.

- Апрель 2025: TotalEnergies завершила приобретение трех портфелей возобновляемой энергии, охватывающих Европу, Африку и Канаду. Примечательно, что это включает покупку VSB Group и SN Power, нацеленную на проекты в Европе и Африке. Дополнительно TotalEnergies заключила сделки с RES для приобретения проектов возобновляемой энергии, расположенных в Альберте.

- Декабрь 2024: BC Hydro присудила 30-летние соглашения о покупке электроэнергии девяти ветровым проектам под руководством коренных народов общим объемом 5 000 ГВт·ч в год.

- Декабрь 2024: Правительство Канады инвестировало 152 миллиона канадских долларов в девять проектов чистого электричества в Альберте через Программу умных возобновляемых источников и путей электрификации.

Объем отчета по канадскому рынку солнечной энергии

Солнечная энергия - это энергия, получаемая от солнечных лучей, преобразованная в тепловую или электрическую энергию. Это самая чистая форма энергии, которая изобильна в природе. Солнечная энергия используется фотовольтаикой, отоплением и охлаждением, и концентрированной солнечной энергией. Благодаря развитию устойчивых технологий сегодня солнечная энергия в основном используется для производства электричества различными потребителями, включая жилые, промышленные и коммерческие.

Канадский рынок солнечной энергии сегментирован по типу технологии. По типу технологии рынок сегментирован на солнечную фотовольтаику (PV) и концентрированную солнечную энергию (CSP). Для каждого сегмента определение размера рынка и прогнозы были сделаны на основе установленной мощности (ГВт).

| Солнечная фотовольтаика (PV) |

| Концентрированная солнечная энергия (CSP) |

| Коммунального масштаба |

| Коммерческое и промышленное |

| Жилое |

| Солнечные модули |

| Инверторы |

| Монтажные конструкции |

| Система балансировки (BoS) |

| По технологии | Солнечная фотовольтаика (PV) |

| Концентрированная солнечная энергия (CSP) | |

| По применению | Коммунального масштаба |

| Коммерческое и промышленное | |

| Жилое | |

| По компонентам | Солнечные модули |

| Инверторы | |

| Монтажные конструкции | |

| Система балансировки (BoS) |

Ключевые вопросы, освещенные в отчете

Каков прогнозируемый рост канадского рынка возобновляемой энергии между 2025 и 2030 годами?

Ожидается, что рынок расширится с 6 581 МВт в 2025 году до 9 562 МВт в 2030 году, представляя среднегодовой темп роста 7,76%.

Какая технология лидирует в установленной мощности?

Солнечная PV контролирует 100% установленной возобновляемой мощности и прогнозируется поддерживать доминирование до 2030 года.

Как федеральные стимулы влияют на внутреннее производство?

30% возвратный налоговый кредит на инвестиции в оборудование чистых технологий стимулирует новые заводы модулей, инверторов и батарей, снижая зависимость от импорта и укрепляя безопасность поставок.

Почему корпоративные PPA важны для будущего роста?

Долгосрочные PPA от операторов дата-центров и горнодобывающих предприятий обеспечивают стабильные потоки доходов, позволяя разработчикам обеспечивать финансирование проектов по более низким процентным ставкам.

Какая провинция в настоящее время быстрее всего растет?

Альберта лидирует по новым добавлениям, поддерживаемая благоприятным торговым ценообразованием и спросом на замещение после угля; ее развертывание развивается со среднегодовым темпом роста 10% до 2030 года.

Каковы основные узкие места, с которыми сталкиваются разработчики?

Перегрузка очереди подключения, сезонная изменчивость облученности и нехватка квалифицированной рабочей силы в отдаленных провинциях являются основными барьерами для своевременной поставки проектов.

Последнее обновление страницы: