| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 19.07 Billion |

| Размер Рынка (2029) | USD 26.09 Billion |

| CAGR (2024 - 2029) | 6.47 % |

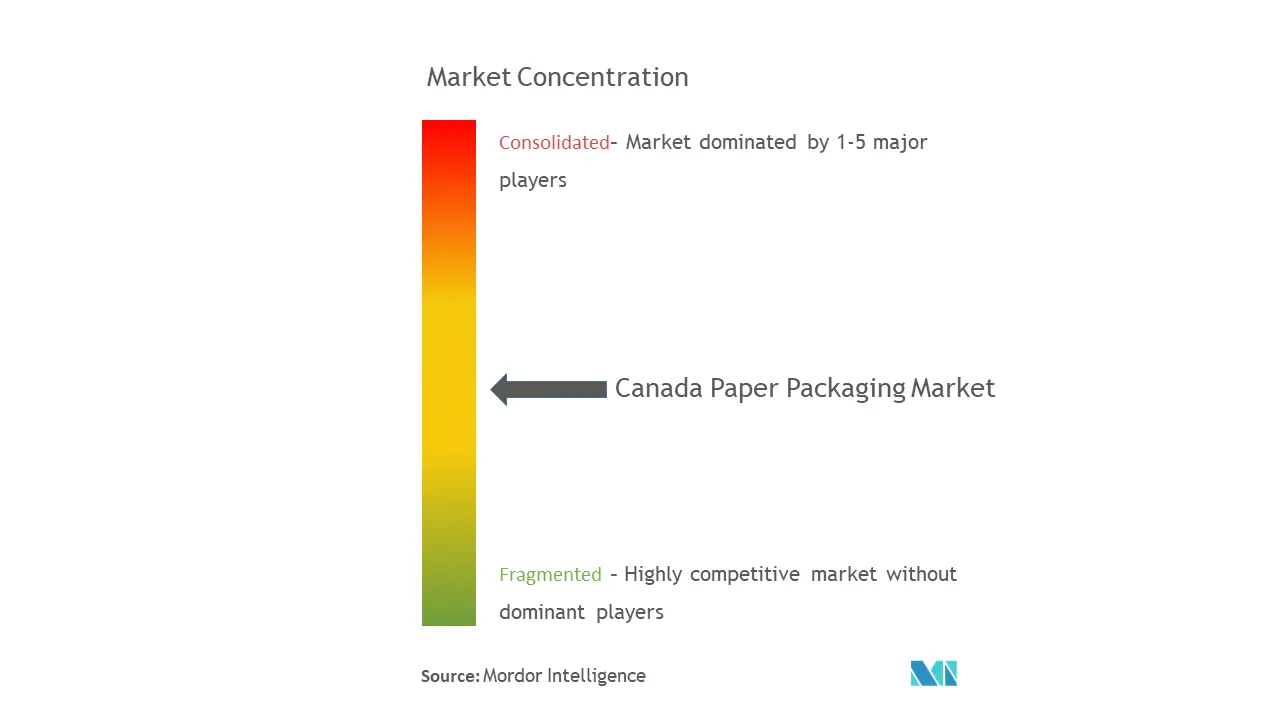

| Концентрация Рынка | Середина |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка бумажной упаковки Канады

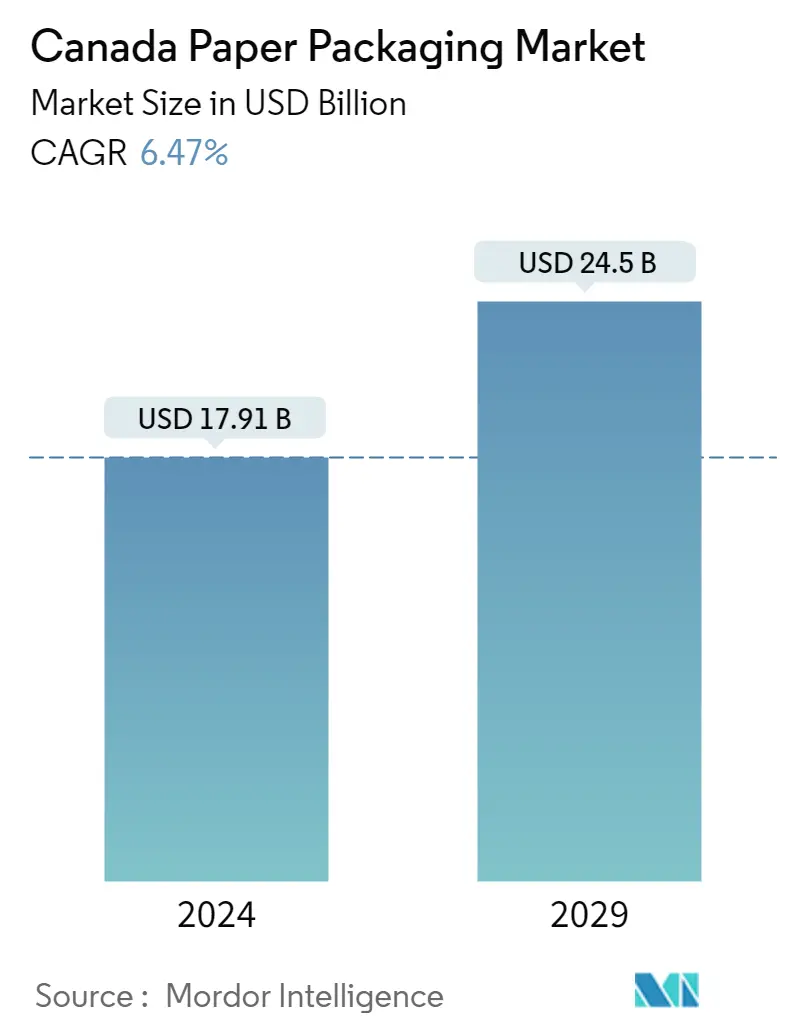

Объем канадского рынка бумажной упаковки оценивается в 17,91 млрд долларов США в 2024 году и, как ожидается, достигнет 24,5 млрд долларов США к 2029 году, при этом среднегодовой темп роста составит 6,47% в течение прогнозируемого периода (2024-2029 гг.).

Расширению производства бумажной упаковки в Канаде способствуют устойчивое развитие, инновационные технологии и рост экономики. Потребители предпочитают картонную упаковку, пригодную для вторичной переработки, вместо жестяной или пластиковой упаковки из-за растущего внимания к устойчивому развитию. Бумажная упаковка, вероятно, станет осуществимой и экономически эффективной альтернативой по всей стране, поскольку потребность рынка в удобной для покупателя упаковке и усиленной защите продукции растет.

- Ожидается, что признание спроса на биоразлагаемую упаковку в качестве альтернативы пластику увеличит рост рынка в Канаде. Ежегодно канадцы выбрасывают 3 миллиона тонн пластиковых отходов, только 9% из которых перерабатывается. Подавляющее большинство пластика попадает на свалки, а около 29 000 тонн попадает в природную среду. Ожидается, что с ростом спроса на биоразлагаемые решения бумажная упаковка станет серьезным конкурентом существующему сегменту пластиковых решений, который в настоящее время доминирует на изучаемом рынке.

- Растущий рынок электронной коммерции в стране создает особый спрос на гофрированную и бумажную продукцию, особенно со стороны игроков транспорта и логистики. Бумажная упаковка стала адаптируемым и экономичным методом транспортировки, защиты и сохранения многих продуктов.

- Кроме того, продукты питания и напитки являются одним из основных рынков в Канаде, и естественно растет использование бумажной упаковки. Например, в Канаде молоко, соки, энергетические напитки и т. д. становятся все более популярными среди миллениалов и следующего поколения из-за растущего сознания здоровья и растущего осознания рисков, связанных с чрезмерным потреблением сладостей, газированных газированных напитков и напитков с искусственным сахаром.. Потребители в Канаде предпочитают покупать картонные коробки для молока вместо стеклянных бутылок или пластика из соображений экологичности и экономической эффективности картонных коробок по сравнению со стеклянными или пластиковыми бутылками.

- По мере того как пандемия COVID-19 распространялась и ее гуманитарное воздействие росло, в Канаде все больше пострадали компании, которые помогают удовлетворять потребности, такие как безопасное предоставление продуктов питания и других жизненно важных товаров клиентам. Во время пандемии COVID-19 производители бумаги понесли значительные убытки из-за нехватки сырья и нарушений цепочек поставок. Пандемия коронавируса уже привела к существенному снижению спроса на отдельные упаковочные решения, одновременно ускоряя рост других, таких как упаковка для доставки в электронной коммерции, которая быстро стала спасательным кругом в эту новую эпоху.

Тенденции рынка бумажной упаковки Канады

Повышенный спрос на экологически чистую упаковку движет рынком

- В последнее время потребители стали лучше осознавать экологические последствия большого количества пластикового мусора, особенно одноразовых пластиковых отходов. Повышенный спрос на биоразлагаемые предметы, изготовленные из побочных продуктов существующих продуктов и не включающие пластик, стал результатом общественного движения, призывающего людей более сознательно относиться к потреблению пластика.

- Ожидается, что ужесточение природоохранного законодательства будет стимулировать спрос на бумажную упаковку в течение прогнозируемого периода. Поскольку экологические правила становятся более строгими, спрос на экологически чистую упаковку, изготовленную из переработанных материалов и биоразлагаемую, вероятно, будет расти.

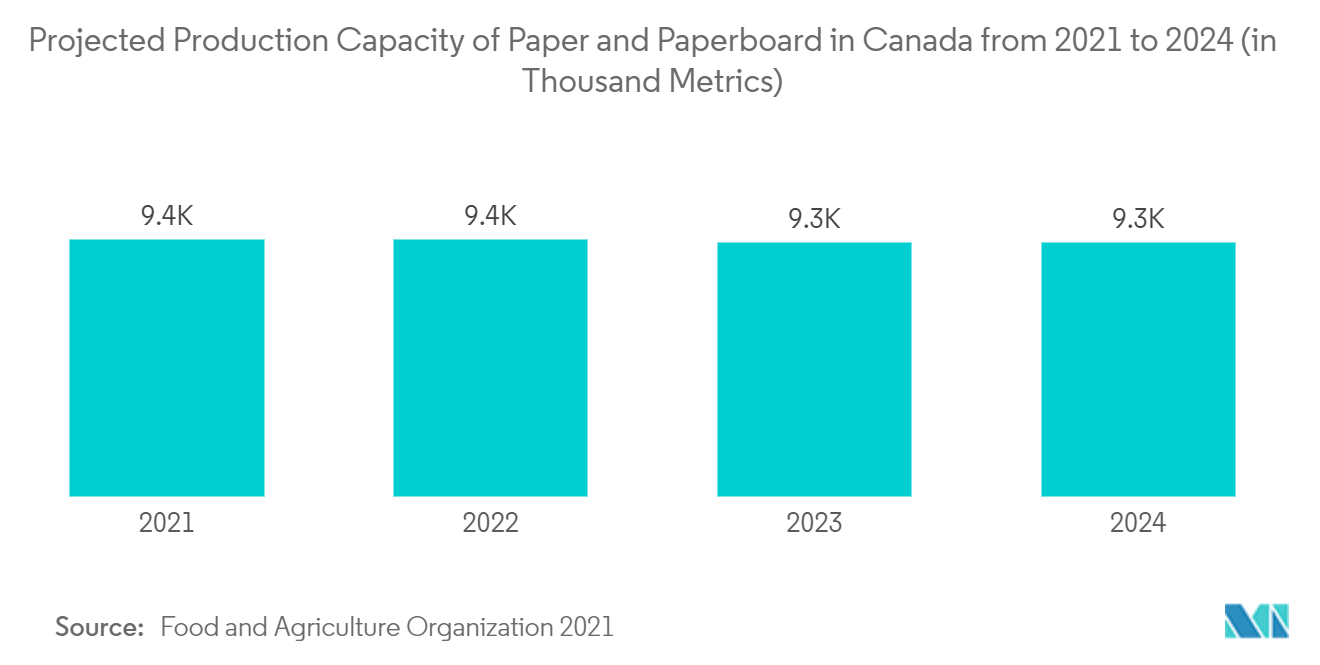

- В последнее время, по данным Продовольственной и сельскохозяйственной организации (ФАО), производственные мощности Канады по производству бумаги и картона составили 10,57 миллиона метрических тонн, а в 2024 году ожидается, что они достигнут 10,62 миллиона метрических тонн. Кроме того, Ассоциация лесных товаров Канады (FPAC) обеспечивает голос канадских производителей древесины, целлюлозы и бумаги на национальном и международном уровне в государственных, торговых и экологических вопросах.

- Согласно опросу, проведенному Экологическим советом по бумажной и картонной упаковке (PPEC) в июле 2022 года, федеральное правительство начало две консультации, связанные с борьбой с загрязнением пластиком, включая разработку правил маркировки с учетом возможности вторичной переработки и компостирования, а также разработку федерального реестра пластмасс. Руководящие документы правительства по выбору альтернатив содержат информацию о том, как отказаться от запрещенных предметов, предлагая сократить количество пластика за счет использования других материалов, включая древесину, бумагу и формованное целлюлозное волокно. Такие компании, как PG, Carlsberg, Amazon и другие, недавно сделали объявления об изменениях в некоторых видах своей упаковки с явным переходом к упаковке на бумажной основе.

- Упаковка для электронной коммерции становится более защитной, а также более эффективной, чтобы гарантировать качество своих поставщиков для своих клиентов. Теперь, когда все больше картонных коробок поступает на пороги домов, а не в магазины, сектор рассчитывает на большее количество картонных коробок, чтобы не отставать от переработки. Согласно отчету Будущее гофрированной упаковки 2023, электронная коммерция становится существенной и быстрорастущей возможностью для рынка гофроупаковки до 2023 года. Розничные продажи в сфере электронной коммерции продолжают расти, предоставляя значительный потенциал поставщикам бумажной упаковки. Эти факторы стимулируют рынок экологически чистой упаковки по всей стране.

Растущая потребность в бумажной упаковке в индустрии напитков

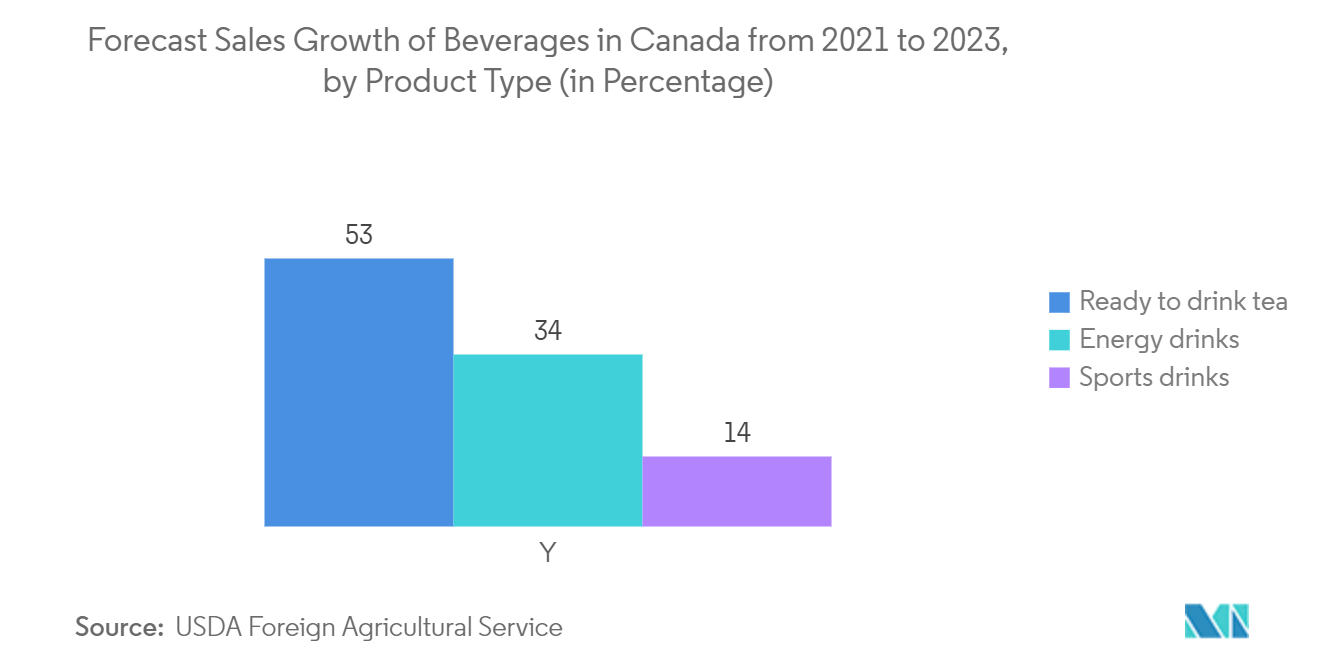

- В Канаде молоко, соки, энергетические напитки и т. д. становятся все более популярными среди миллениалов и следующего поколения из-за растущего сознания здоровья и растущего осознания рисков, связанных с чрезмерным потреблением сладостей, газированных газированных напитков и напитков с искусственным сахаром.

- Производство молока в Канаде с каждым годом растет. Большинство потребителей в Канаде предпочитают покупать картонные коробки для молока вместо стеклянных бутылок или пластика из соображений экологичности и экономической эффективности картонных коробок по сравнению со стеклянными или пластиковыми бутылками. Более того, потребление безалкогольных напитков значительно снизилось за последние пять лет, в основном из-за старения населения Канады.

- По данным Статистического управления Канады, потребление безалкогольных напитков взрослыми резко снижается с возрастом. В Канаде уровень ожирения среди взрослых увеличился за последнее десятилетие, и поскольку ожирение связано с диабетом, высоким кровяным давлением, проблемами костей и суставов, а также другими медицинскими проблемами, многие потребители в последние несколько лет уделяют особое внимание заботе о своем здоровье. , ограничивая потребление безалкогольных напитков. Это привело к росту потребления соков и других полезных для здоровья напитков, таких как энергетические и спортивные напитки, что стимулирует рост рынка упаковки этих напитков.

- Кроме того, в апреле 2021 года Solenis запустила новый онлайн-центр, который поможет владельцам потребительских брендов и производителям упаковки найти экологически чистые рецептуры для упаковки для фаст-фуда, гофрированного картона, одноразовых стаканчиков и других элементов упаковки для продуктов питания и напитков. Подобные инновации компаний будут способствовать развитию рынка бумажной продукции для напитков в стране.

- За последние несколько лет пищевые компании объявили или внедрили новые инновации в упаковке, целью которых является полная замена пластика менее вредными для окружающей среды материалами, такими как бумага. В последнее время к ним относится сотрудничество Kraft Heinz с Pulpex по созданию бутылок для кетчупа, изготовленных из 100% древесной массы, и стаканчиков для йогурта Chobani на бумажной основе.

Обзор индустрии бумажной упаковки Канады

Рынок бумажной упаковки Канады частично фрагментирован. Одними из основных игроков на рынке являются Tetra Pak, Maritime Paper Products Ltd., Graphic Packaging International, LLC, Sappi Limited, Advance Paper Box Ltd. и Rengo Co., Ltd. Игроки рынка сосредоточены на инновациях, слияния или поглощения для расширения присутствия своего бренда в стране.

В апреле 2022 года Домтар объявил о долгосрочном партнерстве с Канадским природным заповедником параллельно с подписанием одного из важных в мире соглашений по охране частных земель. Большой частный регион Онтарио, занимающий 1450 квадратных километров северных лесов, снабжавший древесиной целлюлозно-бумажный комбинат Домтара, теперь находится под управлением Канадского агентства охраны природы (NCC) в исследовательских и природоохранных целях.

В июле 2021 года компания Cardiff Products Corporation открыла новое предприятие совместного асептического производства в Лондоне, Онтарио. Компания подписала соглашение о партнерстве с Tetra Pack, чтобы полностью оснастить свое предприятие упаковочными решениями Tetra PPack, такими как картонные коробки, пригодные для вторичной переработки.

Лидеры рынка бумажной упаковки Канады

-

Tetra Pak

-

Sappi Limited

-

Maritime Paper Products Ltd.

-

Graphic Packaging International, LLC

-

Advance Paper Box Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка бумажной упаковки Канады

- Октябрь 2022 г. — Кондитерская компания Nestlé объявила об одной из ведущих инноваций в упаковке для двух своих брендов Quality Street и KitKat. Компания Quality Street первой в своей категории перейдет на упаковку из перерабатываемой бумаги для своих конфет в твист-обертке. Заменив двойной слой фольги и целлюлозы бумажной пленкой, компания Quality Wrap удаляет более двух миллиардов единиц упаковочного материала из цепочки поставок бренда.

- Январь 2021 г. — Tetra Pak запустила новый инновационный подход к сотрудничеству с ведущими производителями картона для решения проблем устойчивого развития пищевой упаковочной промышленности. Традиционная операционная модель линейной цепочки поставок изменилась, и появилась новая модель партнерской экосистемы, в которой тесно сотрудничает весь сектор.

Сегментация индустрии бумажной упаковки Канады

Рынок изучает доход, полученный от продажи бумажной упаковочной продукции, такой как складные картонные коробки и коробки из гофрированного картона, в различных приложениях, рассматриваемых в рамках настоящего исследования. Рынок отслеживает стоимость потребления бумажной упаковочной продукции в стране. Анализ основан на данных о рынке, полученных в ходе вторичных исследований и первичных выборов. Рынок также охватывает основные факторы, влияющие на рост канадского рынка бумажной упаковки с точки зрения движущих сил и ограничений.

Рынок бумажной упаковки Канады сегментирован по продуктам (гофроящик, складной картон, крафт-бумага) и по отраслям (продукты питания, напитки, товары для дома и личной гигиены, здравоохранение, электротехническая продукция). Приведены размеры рынка и прогнозы стоимости (в миллионах долларов США) для всех вышеуказанных сегментов.

| По продукту | Гофроящик |

| Складная коробка | |

| Картон | |

| Другие типы (гибкая бумажная упаковка, картонные коробки для жидкостей и т. д.) | |

| По отраслям | Еда |

| напитки | |

| Дом и уход за собой | |

| Здравоохранение | |

| Электротехническая продукция | |

| Другие отрасли |

Часто задаваемые вопросы по исследованию рынка бумажной упаковки в Канаде

Насколько велик канадский рынок бумажной упаковки?

Ожидается, что объем рынка бумажной упаковки Канады достигнет 17,91 млрд долларов США в 2024 году, а среднегодовой темп роста составит 6,47% и достигнет 24,50 млрд долларов США к 2029 году.

Каков текущий размер рынка бумажной упаковки в Канаде?

Ожидается, что в 2024 году объем канадского рынка бумажной упаковки достигнет 17,91 миллиарда долларов США.

Кто являются ключевыми игроками на рынке бумажной упаковки Канады?

Tetra Pak, Sappi Limited, Maritime Paper Products Ltd., Graphic Packaging International, LLC, Advance Paper Box Ltd. — крупнейшие компании, работающие на рынке бумажной упаковки Канады.

В какие годы охватывает рынок бумажной упаковки Канады и каков был размер рынка в 2023 году?

В 2023 году объем рынка бумажной упаковки Канады оценивался в 16,82 миллиарда долларов США. В отчете рассматривается исторический размер рынка бумажной упаковки Канады за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка бумажной упаковки Канады на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Packaging Materials Reports

Popular Packaging Reports

Other Popular Industry Reports

Отчет об отрасли бумажной упаковки в Канаде

Статистические данные о доле, размере и темпах роста доходов на рынке бумажной упаковки в Канаде в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ бумажной упаковки в Канаде включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.