Анализ рынка бутиральдегида

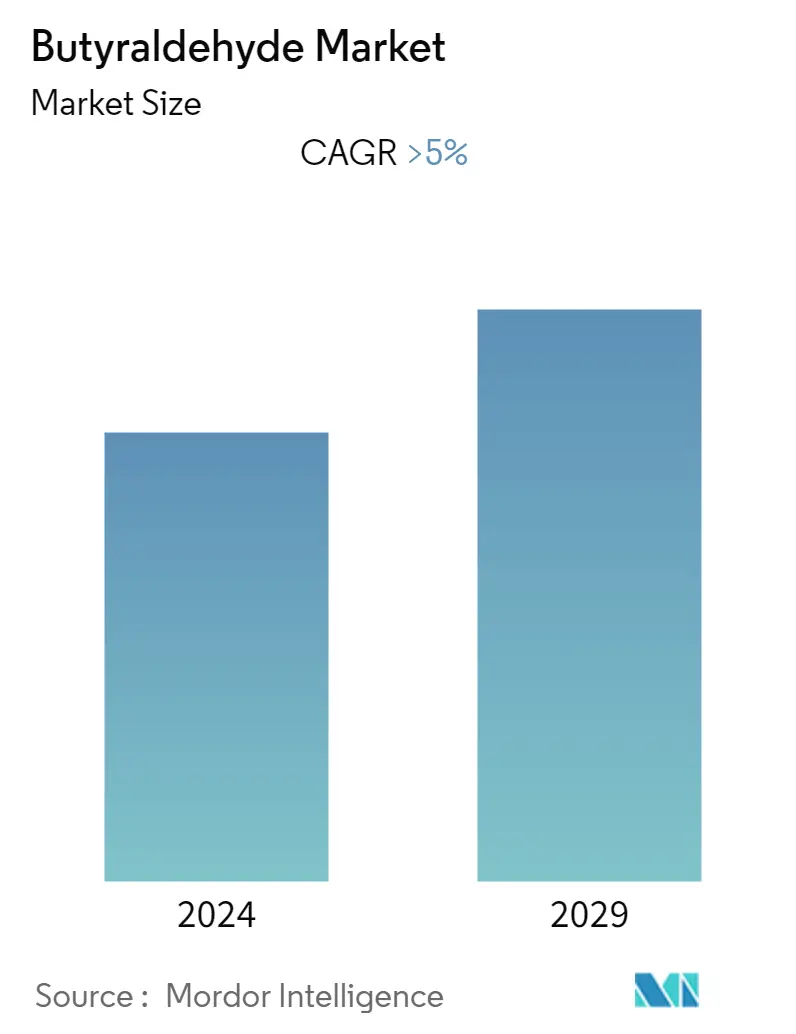

Прогнозируется, что среднегодовой темп роста рынка бутиральдегида составит более 5% в течение прогнозируемого периода (2021-2026 гг.).

COVID-19 негативно повлиял на рынок бутиральдегида. Производственная деятельность была остановлена из-за сбоев в цепочках поставок и нехватки рабочей силы или в качестве защитной меры, направленной на прекращение распространения вируса, что негативно повлияло на рынок. В различных отраслях конечных пользователей, таких как агрохимия, производство красок и покрытий, возникли некоторые серьезные проблемы из-за пандемии COVID-19, в том числе последствия общенациональной блокировки, переезда компаний в страны происхождения продукции из Китая, что оказало тем самым краткосрочное влияние на рынок. Бутиральдегид используется в качестве промежуточного продукта при производстве покрытий, падение производства покрытий привело к снижению спроса на бутиральдегид. Однако ожидается, что рост рынка восстановится в 2021 году после отмены карантина и возобновления работы во многих отраслях конечных пользователей.

- В долгосрочной перспективе растущее применение в секторе красок и покрытий способствовало росту рынка.

- Однако опасность для здоровья, а также экологические угрозы в результате прямого контакта бутиральдегида и вспышки коронавируса по всему миру, вероятно, будут препятствовать росту изучаемого рынка.

- Растущее применение бутиральдегида в фармацевтическом и агрохимическом секторах, вероятно, откроет возможности для рынка бутиральдегида в течение следующих пяти лет.

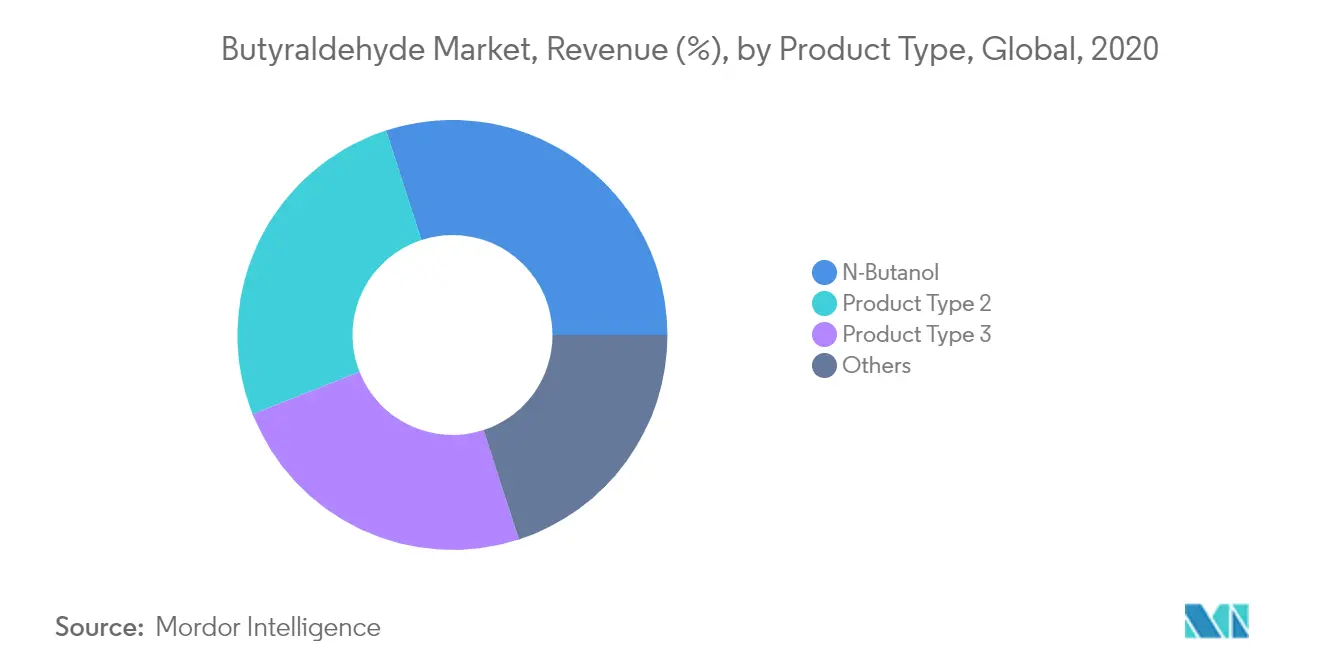

- Н-бутанол является наиболее доминирующим типом продукта на изученном рынке.

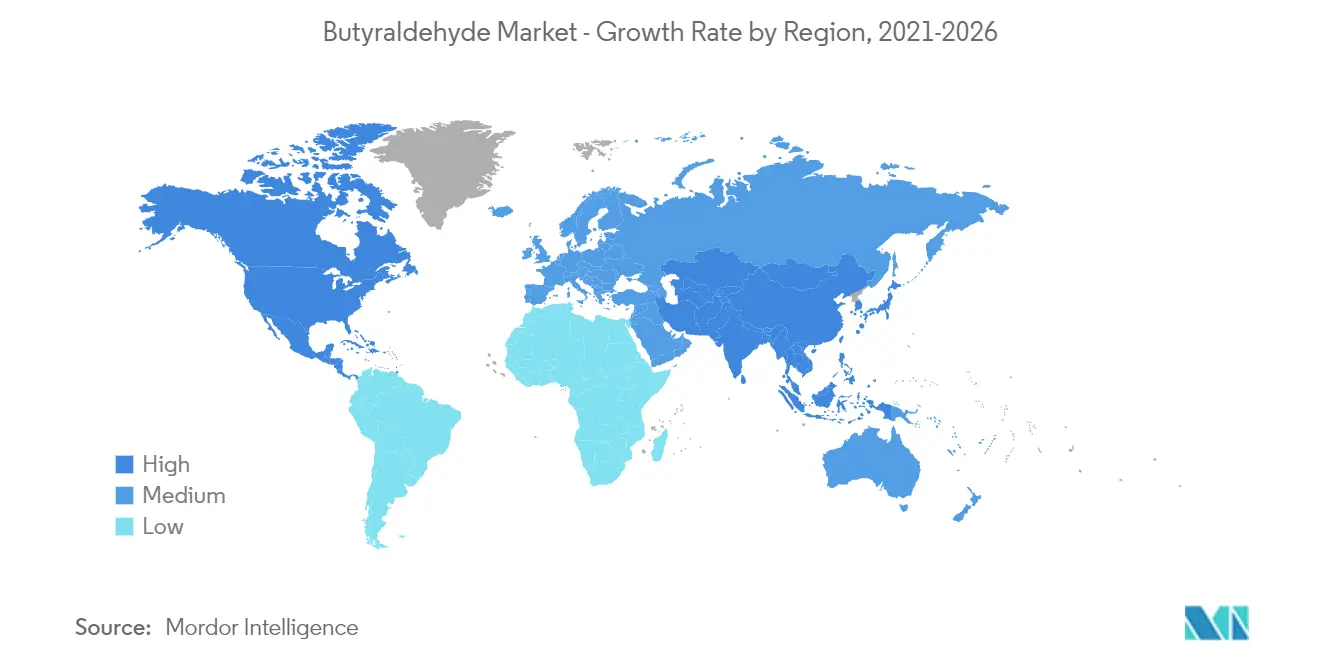

- Азиатско-Тихоокеанский регион доминировал на мировом рынке с наибольшим потреблением в таких странах, как Китай и Индия.

Тенденции рынка бутиральдегида

Н-бутанол будет доминировать на рынке

- Н-бутанол остается доминирующим сегментом благодаря широкому спросу со стороны красок и покрытий в различных отраслях конечного потребителя.

- Н-бутанол используется в качестве ингредиента при производстве акрилатов, которые затем используются в производстве красок и покрытий, клеев, текстиля и т. д. Увеличение спроса на такую продукцию со стороны различных отраслей конечного потребителя, вероятно, приведет к сокращению спроса на каждом этапе цепочки создания стоимости, что будет способствовать росту изучаемого рынка.

- Производство красок и покрытий на мировом рынке неуклонно растет из-за спроса на них со стороны строительного и промышленного покрытия. По данным Института инженеров-строителей (ICE), к 2030 году объем мировой строительной отрасли достигнет 8 триллионов долларов США.

- По данным Всемирной ассоциации производителей красок и покрытий, в 2020 году мировой объем продаж красок и покрытий составил около 167,6 млрд долларов США. Ожидается, что среднегодовой темп роста рынка красок и покрытий составит около 3% до 2026 года.

- Спрос на клеи также растет, в основном благодаря растущей строительной и инфраструктурной деятельности, а также увеличению потребности в мебели.

- Ожидается, что все вышеупомянутые факторы будут стимулировать рынок бутиральдегида в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Азиатско-Тихоокеанский регион занимает основную долю рынка и, как ожидается, продолжит доминировать на рынке в течение прогнозируемого периода.

- Ключевыми факторами, способствующими развитию рынка Азиатско-Тихоокеанского региона, являются положительные тенденции в сфере красок и покрытий в Индии и Китае благодаря увеличению инвестиций в строительную отрасль.

- На Азиатско-Тихоокеанский регион приходится около 50% мирового потребления красок и покрытий по объему. По оценкам, на рынке красок и покрытий в Азиатско-Тихоокеанском регионе в течение прогнозируемого периода будет наблюдаться значительный рост со среднегодовым темпом роста более 5%.

- В Азиатско-Тихоокеанском регионе на долю Китая приходится наибольшая доля рынка потребления бутиральдегида. Ожидается, что демографическая ситуация в стране продолжит стимулировать рост жилищного строительства. Ожидается, что растущие уровни доходов домохозяйств в сочетании с миграцией населения из сельской местности в города будут продолжать стимулировать спрос в секторе жилищного строительства страны. Повышенное внимание к доступному жилью как в государственном, так и в частном секторах может стимулировать рост производства красок и покрытий.

- Китайский рынок удобрений растет очень медленными и устойчивыми темпами благодаря государственному регулированию нулевых остатков неорганических удобрений в продовольственных культурах с 2013 года. Основным фактором является крупное производство зерновых культур, таких как рис и пшеница, в Индии. поддержка роста рынка агрохимикатов.

- Следовательно, ожидается, что все такие рыночные тенденции будут стимулировать спрос на рынке бутиральдегида в регионе в течение прогнозируемого периода.

Обзор отрасли бутиральдегида

Мировой рынок бутиральдегида фрагментирован по своей природе из-за присутствия на рынке многочисленных игроков, не имеющих значительной доли рынка. Некоторые из крупных компаний - это Mitsubishi Chemical Corporation, Tokyo Chemical Industry Co., Ltd., KH Neochem Co., Ltd, Eastman Chemical Company и BASF SE и другие.

Лидеры рынка бутиральдегида

Mitsubishi Chemical Corporation

KH Neochem Co., Ltd

BASF SE

Eastman Chemical Company

Tokyo Chemical Industry Co., Ltd.

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Сегментация бутиральдегидной промышленности

Бутиральдегид (Бутаналь) — бесцветная жидкость с резким запахом. Он растворим, но частично растворим в воде и большинстве органических растворителей. Он используется в качестве промежуточного продукта в большинстве химических процессов. Рынок сегментирован по типу продукта, применению и географии. По типу продукции рынок сегментирован на н-бутанол, 2-этилгексанол, поливинилбутираль и другие. По применению краски и покрытия фармацевтические, агрохимические, полимерные и другие. В отчете также рассматриваются размер рынка и прогнозы по бутиральдегиду в 16 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе выручки (млн долларов США).

| Н-бутанол |

| 2-Этилгексанол |

| Поливинилбутираль |

| Другие |

| Краски и покрытия |

| Фармацевтический |

| Агрохимикаты |

| Полимер |

| Другие |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Тип продукта | Н-бутанол | |

| 2-Этилгексанол | ||

| Поливинилбутираль | ||

| Другие | ||

| Приложение | Краски и покрытия | |

| Фармацевтический | ||

| Агрохимикаты | ||

| Полимер | ||

| Другие | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка бутиральдегида

Каков текущий размер рынка бутиральдегида?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка бутиральдегида составит более 5%.

Кто являются ключевыми игроками на рынке Бутиральдегид?

Mitsubishi Chemical Corporation, KH Neochem Co., Ltd, BASF SE, Eastman Chemical Company, Tokyo Chemical Industry Co., Ltd. — основные компании, работающие на рынке бутиральдегида.

Какой регион на рынке Бутиральдегид является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю рынка Бутиральдегид?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка бутиральдегида.

Какие годы охватывает рынок бутиральдегида?

В отчете рассматривается исторический размер рынка бутиральдегида за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка бутиральдегида на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о промышленности бутиральдегида

Статистические данные о доле, размере и темпах роста доходов на рынке бутиральдегида в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ бутиральдегида включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.