Анализ рынка бутадиена

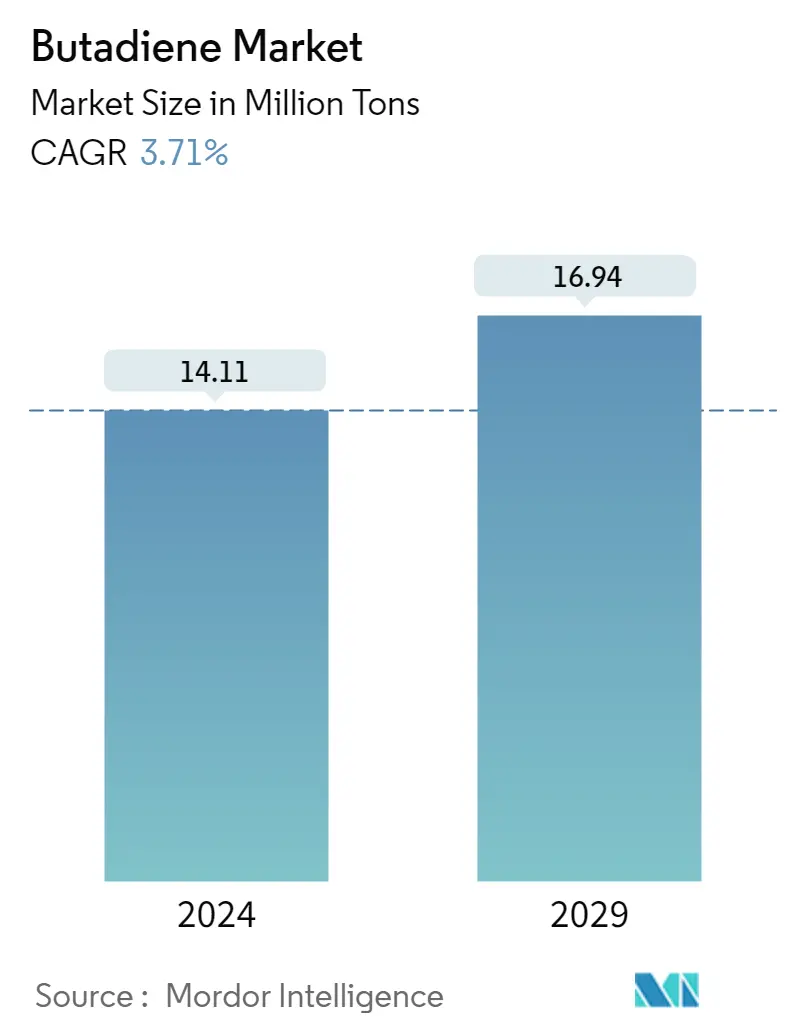

Объем рынка бутадиена оценивается в 14,11 миллиона тонн в 2024 году и, как ожидается, достигнет 16,94 миллиона тонн к 2029 году, среднегодовой рост составит 3,71% в течение прогнозируемого периода (2024-2029).

Вспышка COVID-19, общенациональные карантинные меры по всему миру, сбои в производственной деятельности и цепочках поставок, а также остановки производства повлияли на рынок в 2020 году. Однако в 2021 году на рынке наблюдался всплеск. Спрос на автомобильные заводы, пластмассы и полимеры сравнительно увеличился по сравнению с 2020 годом. Это положительно отразилось на спросе на бутадиен-стирольный и полибутадиеновый каучук, используемый в шинах, строительных заполнителях трещин, добавках к бетону и т. д. В текущей ситуации увеличилось использование защитных перчаток из нитрильного каучука, что стимулирует спрос на рынке бутадиена.

- Ожидается, что развивающийся рынок переработки и переработки в Азиатско-Тихоокеанском регионе будет стимулировать рост рынка.

- Однако опасное воздействие бутадиена при воздействии и закрытие нескольких заводов по производству шин, вероятно, будут препятствовать росту рынка.

- Инновации в области биобутадиена для производства таких продуктов, как синтетический каучук, термопластичные эластомеры, нейлон и т. д., вероятно, создадут возможности для рынка в ближайшие годы.

- Азиатско-Тихоокеанский регион занимает наибольшую долю рынка и, как ожидается, будет доминировать на рынке в течение прогнозируемого периода.

Тенденции рынка бутадиена

Шины и резина будут доминировать на рынке

- Бутадиен в основном используется для производства синтетических каучуков и эластомеров, которые включают полибутадиеновый каучук (PBR), бутадиен-стирольный каучук (SBR), нитриловый каучук (NR) и полихлоропрен (неопрен). Они, в свою очередь, используются для производства других товаров и материалов.

- PBR и SBR используются для производства шин. Неопрен и нитриловый каучук используются, среди прочего, для производства перчаток, уплотнений, прокладок, шлангов, гидрокостюмов, пенопластов и воды. Бутадиен-стирольный (СБ) латекс используется для изготовления ковровых и бумажных покрытий.

- Полибутадиеновый каучук (BR, PBR) представляет собой синтетический эластомер общего назначения, который иногда используется в качестве заменителя натурального каучука из-за его низкой стоимости и большого объема (NR).

- В неполярном растворителе он образуется в результате анионной полимеризации или координационной полимеризации 1,3-бутадиена. Поскольку он обеспечивает как жесткий контроль молекулярной массы (MW), так и высокую стереорегулярность, этот метод часто является предпочтительным.

- Ассоциация производителей шин США (USTMA) прогнозирует, что общий объем поставок шин в США в 2022 году составит 342,1 миллиона единиц по сравнению с 335,2 миллиона единиц в 2021 году и 332,7 миллиона единиц в 2019 году. Ежегодный экономический эффект производства шин в США составляет 170,6 миллиарда долларов США.

- По данным Европейской ассоциации производителей шин и резины, в Европе насчитывается более 6000 компаний, производящих резиновые изделия. 98% из них — это малые и средние предприятия, которые работают в высокоинтегрированной цепочке создания стоимости, реагируя на весьма специфические потребности своих клиентов.

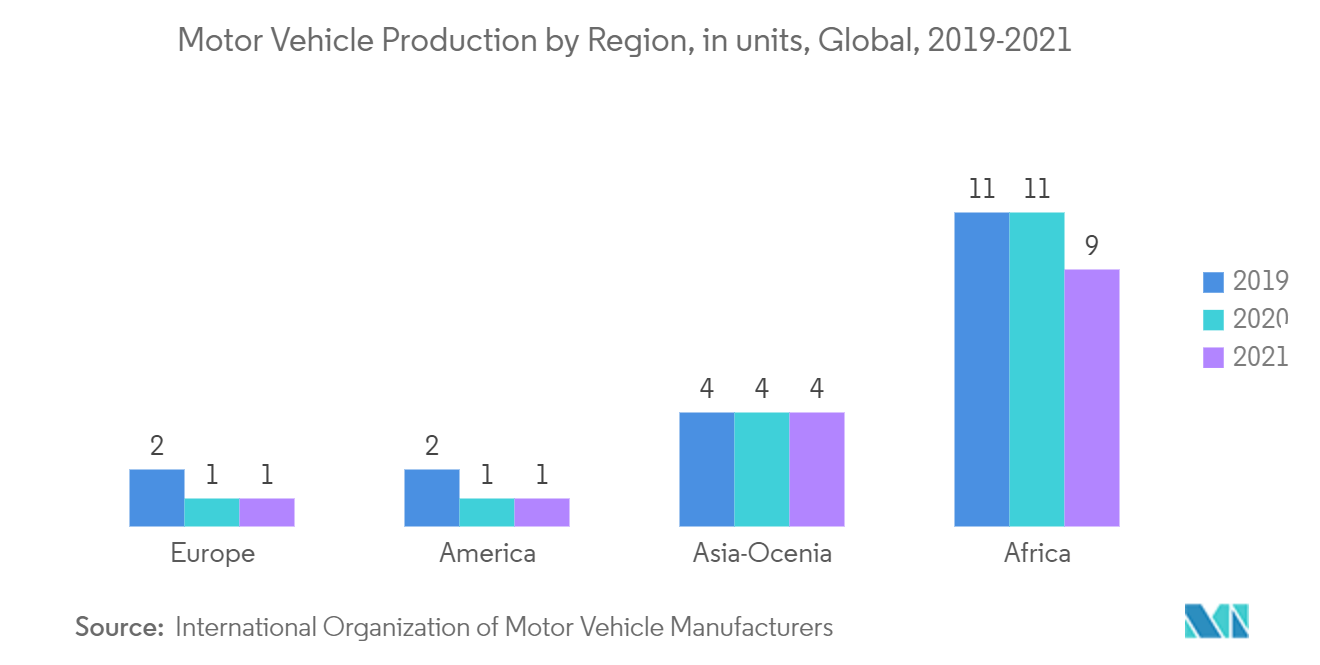

- С увеличением производства автомобилей во всем мире спрос на шины и каучуки в различных странах существенно увеличился, тем самым увеличив спрос на бутадиен.

- По данным OICA, общее количество автомобилей, произведенных в 2021 году, составило 80 145 988 единиц, а темп роста составил 3% по сравнению с 2020 годом. В Европе было произведено в общей сложности 16 330 509 единиц автомобилей, в Америке - 16 151 639 единиц, а в Африке - 931 056 единиц. единиц в 2021 году.

Растущий спрос в Азиатско-Тихоокеанском регионе

- Азиатско-Тихоокеанский регион доминировал на рынке бутадиена. На рынке переработки и переработки в Азиатско-Тихоокеанском регионе за последние несколько лет наблюдался огромный импульс, благодаря которому спрос на бутадиен быстро увеличился.

- Китай является одним из крупнейших центров химического производства в мире с широким спектром отраслей. Ожидается, что китайский рынок бутадиена продемонстрирует значительный рост благодаря присутствию большого количества местных игроков.

- По данным Всемирного банка, чистый экспорт бутадиенового каучука (БК) и синтетического каучука Китая в 2021 году составил 377 211,44 доллара США и 187 926 000 кг в натуральном выражении.

- В Индии существует 41 производитель шин и около 6000 производителей, не связанных с шинами, которые производят уплотнения, конвейерные ленты, а также экструдированные и формованные резиновые профили для использования в автомобильной, железнодорожной, оборонной, аэрокосмической и других отраслях.

- По данным Всемирного банка, чистый экспорт бутадиенового каучука (БК) и синтетического каучука Индии в 2021 году составил 232 943,90 долларов США и 123 199 000 кг в натуральном выражении.

- Бутадиен используется для производства промежуточных продуктов, таких как бутадиен-стирол (SBR) и других, которые в дальнейшем используются для производства автомобильной продукции, включая шины и конвейерные ленты. Азиатско-Тихоокеанский регион занимает самую высокую долю производства на мировом автомобильном рынке - 46 732 785 единиц в 2021 году.

- По данным OICA, в 2021 году общий объем промышленного производства в Индии составил около 4 399 112 автомобилей, включая пассажирские, коммерческие, трехколесные, двухколесные и квадрициклы. Реформы правительства, такие как Атма Нирбхар Бхарат и Сделай в Индии, вероятно, будут способствовать развитию автомобильной промышленности в ближайшем будущем.

Обзор бутадиеновой отрасли

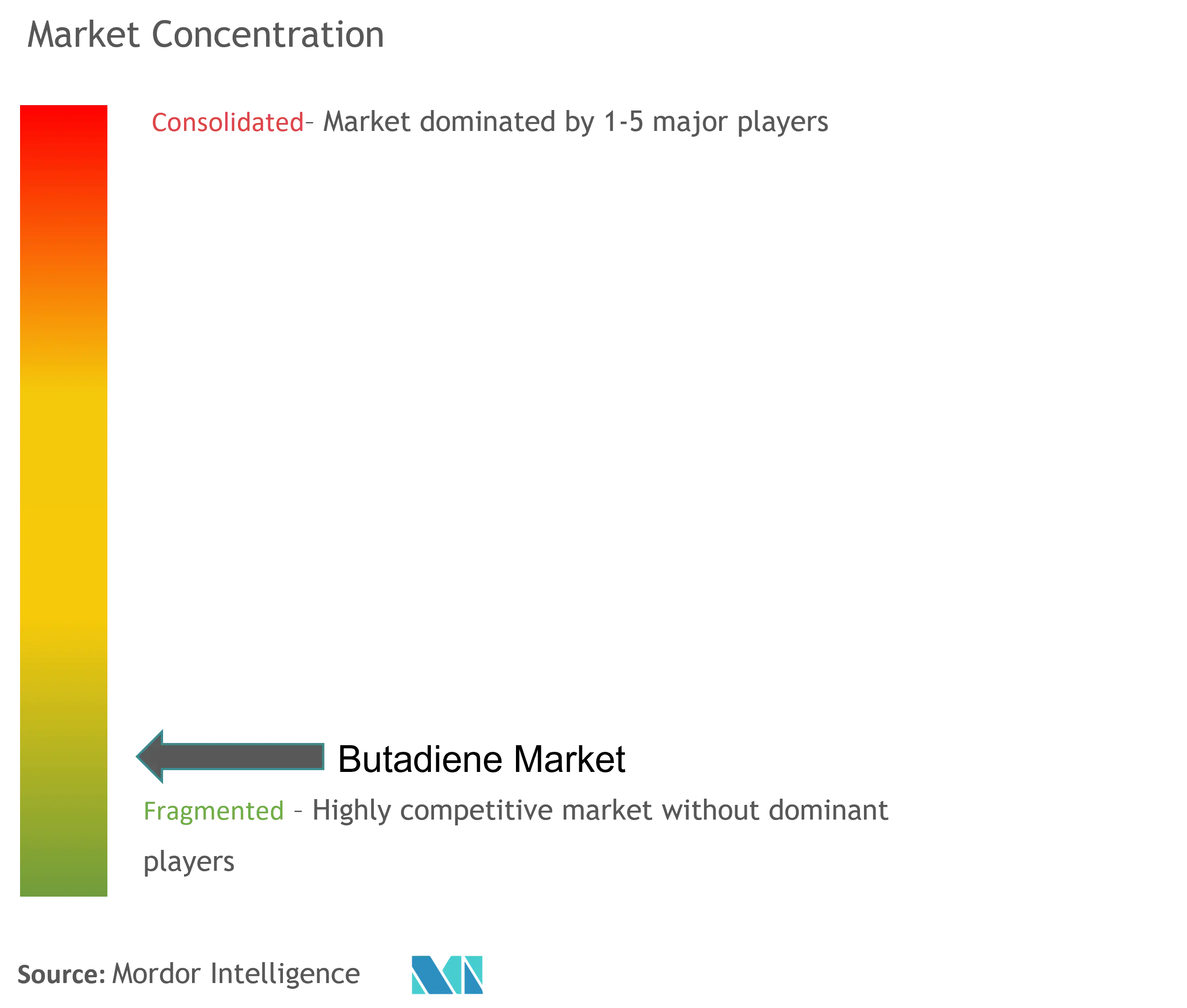

Рынок бутадиена носит фрагментированный характер. В число этих компаний (не в каком-то определенном порядке) входят China Petroleum Chemical Corporation (Sinopec), China National Petroleum Corporation, TPC Group, Shell plc и Exxon Mobil Corporation.

Лидеры рынка бутадиена

-

China Petroleum & Chemical Corporation

-

China National Petroleum Corporation

-

TPC Group

-

Shell plc

-

Exxon Mobil Corporation

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка бутадиена

- В июле 2022 года Sinopec и INEOS Group объявили о соглашении о сотрудничестве в создании трех совместных предприятий, направленных на расширение производства нефтехимической продукции, чтобы удовлетворить растущий спрос на рынке Китая. INEOS приобрела 50% дочерней компании Sinopec SECCO Petrochemical Co. Ltd. (производящей бутадиен). INEOS и Sinopec создадут новое совместное предприятие с участием 50 на 50, которое сосредоточится на увеличении мощностей по производству акрилонитрил-бутадиен-стирола (АБС) в Китае до 1,2 миллиона тонн в год (т/год) за счет строительства двух новых заводов по производству АБС-пластика мощностью 300 000 тонн в год.

- В июне 2022 года BASF расширила серию анодных связующих Licity для производства литий-ионных аккумуляторов. Связующее вещество бутадиен-стирольного каучука (SBR) второго поколения Licity 2698 XF позволяет использовать содержание кремния, превышающее 20%. Продукт также предлагает более высокую емкость, увеличенное количество циклов зарядки/разрядки и сокращенное время зарядки.

Сегментация бутадиеновой отрасли

Бутадиен — бесцветный, неагрессивный газ, который используется для производства смол и пластмасс, в том числе бутадиенового каучука, стирольного каучука, адипонитрила, полихлоропрена, нитрильного каучука и других. В основном его производят в результате экстрактивной перегонки побочных продуктов паровых крекеров при производстве этилена и пропилена. Рынок бутадиена сегментирован по области применения, отраслям конечного пользователя и географическому положению. По применению рынок сегментирован на полибутадиен (PBR), хлоропрен, бутадиен-стирол (SBR), нитриловый каучук (акрилонитрил-бутадиен-NBR), акрилонитрил-бутадиен-стирол (ABS), адипонитрил, сульфолан, этилиденнорборнен, стирол-бутадиеновый латекс и другие приложения. По отраслям конечных пользователей рынок сегментирован на отрасли производства пластмасс и полимеров, шин и резины, химическую и другие отрасли конечных пользователей. В отчете также рассматриваются размер рынка и прогнозы рынка бутадиена в 15 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотонны).

| Полибутадиен (PBR) |

| хлоропрен |

| Бутадиен-стирол (SBR) |

| Нитриловый каучук (акрилонитрилбутадиен NBR) |

| Акрилонитрил-бутадиен-стирол (АБС) |

| Адипонитрил |

| Сульфолан |

| Этилиды Норборнены |

| Стирол-бутадиеновый латекс |

| Другие приложения |

| Пластик и полимер |

| Шины и резина |

| Химическая |

| Другие отрасли конечных пользователей |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Европа | Германия |

| Франция | |

| Великобритания | |

| Италия | |

| Остальная Европа | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| Приложение | Полибутадиен (PBR) | |

| хлоропрен | ||

| Бутадиен-стирол (SBR) | ||

| Нитриловый каучук (акрилонитрилбутадиен NBR) | ||

| Акрилонитрил-бутадиен-стирол (АБС) | ||

| Адипонитрил | ||

| Сульфолан | ||

| Этилиды Норборнены | ||

| Стирол-бутадиеновый латекс | ||

| Другие приложения | ||

| Отрасль конечных пользователей | Пластик и полимер | |

| Шины и резина | ||

| Химическая | ||

| Другие отрасли конечных пользователей | ||

| География | Азиатско-Тихоокеанский регион | Китай |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Северная Америка | Соединенные Штаты | |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Франция | ||

| Великобритания | ||

| Италия | ||

| Остальная Европа | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка бутадиена

Насколько велик рынок бутадиена?

Ожидается, что объем рынка бутадиена достигнет 14,11 миллиона тонн в 2024 году, а среднегодовой темп роста составит 3,71% и достигнет 16,94 миллиона тонн к 2029 году.

Каков текущий размер рынка бутадиена?

Ожидается, что в 2024 году объем рынка бутадиена достигнет 14,11 миллиона тонн.

Кто являются ключевыми игроками на рынке бутадиена?

China Petroleum & Chemical Corporation, China National Petroleum Corporation, TPC Group, Shell plc, Exxon Mobil Corporation — основные компании, работающие на рынке бутадиена.

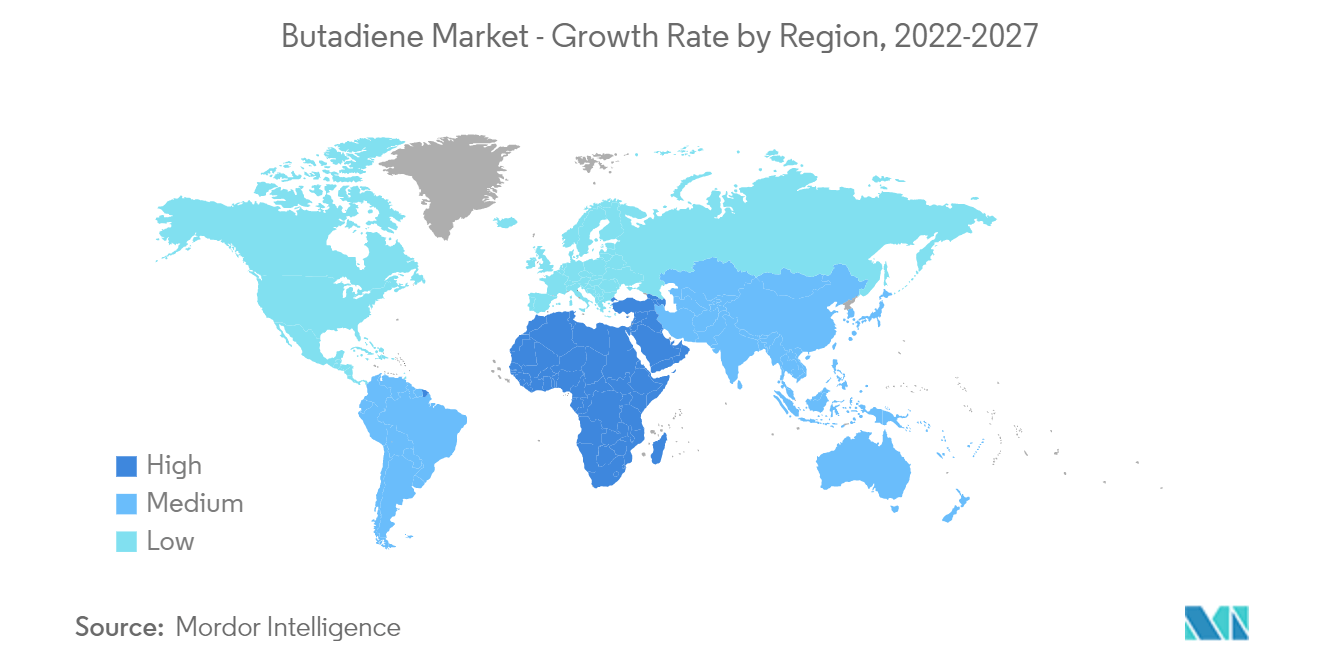

Какой регион на рынке Бутадиен является самым быстрорастущим?

По оценкам, на Ближнем Востоке и в Африке темпы роста будут самыми высокими в среднем за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Бутадиен?

В 2024 году наибольшая доля рынка бутадиена будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает рынок бутадиена и каков был размер рынка в 2023 году?

В 2023 году объем рынка бутадиена оценивается в 13,61 млн тонн. Отчет охватывает исторический размер рынка бутадиена за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка бутадиена на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет о бутадиеновой промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке бутадиена в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ бутадиена включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.