Размер и доля рынка ингредиентов для массового производства продуктов питания

Анализ рынка ингредиентов для массового производства продуктов питания от Mordor Intelligence

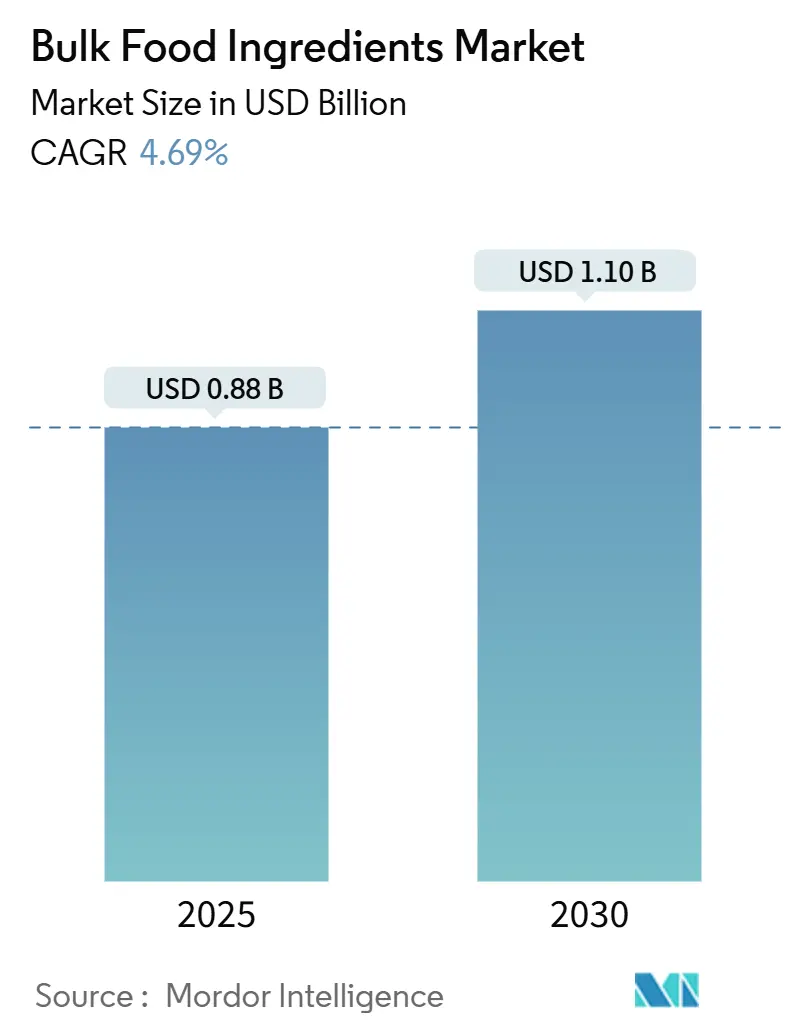

Размер рынка ингредиентов для массового производства продуктов питания составляет 0,88 млрд долларов США в 2025 году и прогнозируется достигнуть 1,10 млрд долларов США к 2030 году при среднегодовом темпе роста 4,69%. Устойчивость спроса связана со стремлением к безопасным, прослеживаемым цепочкам поставок и растущим предпочтением вертикально интегрированных источников снабжения, что позволяет переработчикам стабилизировать качество и быстро реагировать на изменения в заказах. Производители зерновых, бобовых и масличных культур укрепляют эту модель через расширение собственных мощностей хранения, очистки и сортировки, что снижает зависимость от третьих лиц и укрепляет переговорную позицию по ценам. Параллельно, цифровые платформы прослеживаемости на базе блокчейна набирают популярность среди ведущих игроков, предоставляя покупателям полную видимость происхождения, исходных материалов фермы и условий транспортировки. Рынок также выигрывает от регулятивного импульса в пользу более безопасных, натурально производных добавок, тенденция, которая меняет выбор рецептур в линейках хлебобулочных, снэковых и готовых блюд.

Ключевые выводы отчета

- По типу продукции зерновые, бобовые и злаки составили 45,66% доли рынка в 2024 году, в то время как травы и специи прогнозируются к расширению со среднегодовым темпом роста 6,68% до 2030 года

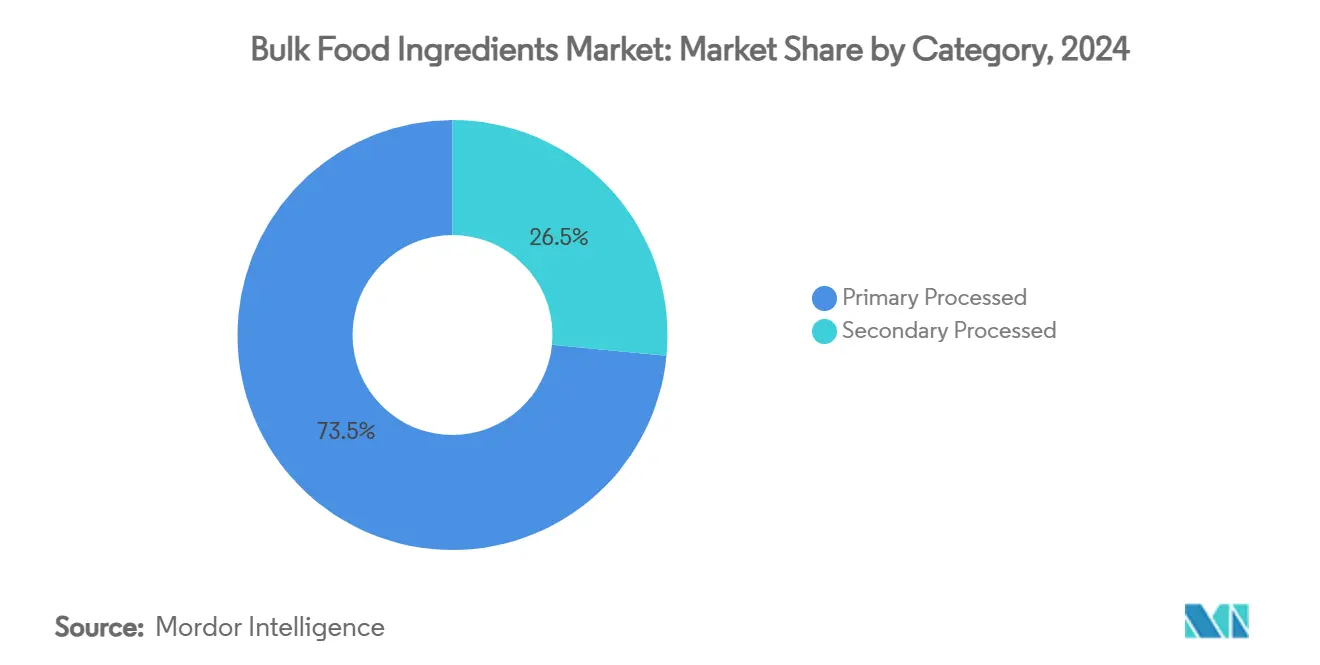

- По категории ингредиенты первичной переработки лидировали с долей 73,46% в 2024 году, в то время как вторичная переработка прогнозируется к расширению со среднегодовым темпом роста 6,03% до 2030 года.

- По применению хлебобулочные и кондитерские изделия составили 39,68% доли размера рынка ингредиентов для массового производства продуктов питания в 2024 году; готовые блюда развиваются со среднегодовым темпом роста 6,44% до 2030 года.

- По географии Азиатско-Тихоокеанский регион доминировал с долей выручки 33,75% в 2024 году, тогда как регион Ближнего Востока и Африки прогнозируется к регистрации среднегодового темпа роста 6,03% до 2030 года.

Глобальные тенденции и аналитика рынка ингредиентов для массового производства продуктов питания

Анализ влияния драйверов

| Драйвер | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Растущий спрос на переработанные продукты питания стимулирует использование ингредиентов массового производства | +1.2% | Глобально, с наивысшим влиянием в Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Рост растительных диет повышает рынок | +0.9% | Северная Америка и Европа, распространение в Азиатско-Тихоокеанский регион | Средний срок (2-4 года) |

| Экономическая эффективность ингредиентов массового производства по сравнению с упакованными альтернативами | +1.5% | Глобально, с наивысшим влиянием на развивающихся рынках | Краткий срок (≤ 2 лет) |

| Бурно развивающаяся хлебопекарная индустрия стимулирует спрос на ингредиенты массового производства | +0.8% | Глобально, с концентрацией в Европе и Азиатско-Тихоокеанском регионе | Средний срок (2-4 года) |

| Рост спроса на ингредиенты с чистой этикеткой | +0.5% | Северная Америка и Европа | Долгий срок (≥ 4 лет) |

| Глобализация кухонь стимулирует спрос на этнические специи | +0.7% | Глобально, наивысшее влияние на развивающихся рынках | Средний срок (2-4 года) |

| Источник: Mordor Intelligence | |||

Растущий спрос на переработанные продукты питания стимулирует использование ингредиентов массового производства

Возрастающий спрос на переработанные продукты питания является значительным драйвером глобального рынка ингредиентов массового производства. По мере того как потребительские предпочтения смещаются в сторону удобства и готовых к употреблению пищевых продуктов, потребность в ингредиентах массового производства, таких как крахмалы, подсластители, консерванты и другие добавки, существенно возросла. Глобальный рынок переработанных продуктов питания демонстрирует устойчивый рост, движимый урбанизацией, ростом располагаемых доходов и изменением пищевых привычек. Глобальная индустрия переработанных продуктов питания значительно расширилась в последние годы, при этом ингредиенты массового производства играют ключевую роль в удовлетворении производственных требований. Кроме того, Продовольственная и сельскохозяйственная организация (ФАО) подчеркивает важность ингредиентов массового производства в повышении продовольственной безопасности и сокращении пищевых отходов путем продления срока годности продуктов. Отраслевые ассоциации, включая Институт пищевых технологов (IFT), также подчеркивают критическую роль ингредиентов массового производства в обеспечении качества, безопасности и постоянства переработанных пищевых продуктов [1]Источник: Институт пищевых технологий, "Решения пищевой науки и технологий для улучшения продовольственной и пищевой безопасности", www.ift.org . Ожидается, что эта тенденция будет продолжать стимулировать рынок ингредиентов массового производства в течение прогнозного периода, поскольку производители все больше полагаются на эти компоненты для удовлетворения развивающихся потребительских потребностей и регулятивных стандартов.

Рост растительных диет повышает рынок

Растущее принятие растительных диет значительно стимулирует рост рынка. Потребители все больше переходят к растительным пищевым продуктам из-за растущего осознания здоровья, экологических проблем и этических соображений. Эта тенденция привела к скачку спроса на ингредиенты массового производства, такие как растительные белки, крахмалы и масла, которые необходимы в производстве растительных продуктов питания и напитков. Рынок растительных продуктов питания демонстрировал существенный рост в последние годы, при этом растительные альтернативы стали основным выбором для потребителей. Дополнительно, такие организации, как Ассоциация растительных продуктов питания (PBFA), сообщают, что около 59% домохозяйств в США приобрели растительные продукты питания в 2024 году [2]Источник: Ассоциация растительных продуктов питания, "Построение рыночного присутствия и силы индустрии растительных продуктов питания", www.plantbasedfoods.org. Поскольку потребители продолжают приоритизировать устойчивые и ориентированные на здоровье диеты, ожидается дальнейший рост спроса на ингредиенты массового производства в растительном сегменте в течение прогнозного периода.

Экономическая эффективность ингредиентов массового производства по сравнению с упакованными альтернативами

Экономическая эффективность ингредиентов массового производства по сравнению с упакованными альтернативами является значительным драйвером глобального рынка ингредиентов для массового производства продуктов питания. Ингредиенты массового производства обычно продаются в больших количествах, что снижает затраты на упаковку и обеспечивает экономию масштаба. Это ценовое преимущество особенно привлекательно для производителей продуктов питания, ресторанов и других предприятий пищевой индустрии, поскольку помогает снизить производственные затраты и улучшить прибыльность. Кроме того, массовые закупки минимизируют отходы, связанные с индивидуальной упаковкой, соответствуя растущему потребительскому предпочтению устойчивых и экологически дружественных практик. Эти факторы в совокупности способствуют растущему спросу на ингредиенты для массового производства продуктов питания, стимулируя рост рынка в течение прогнозного периода. Кроме того, доступность ингредиентов массового производства позволяет малым и средним предприятиям (МСП) эффективно конкурировать на рынке, снижая их операционные расходы. Гибкость, предоставляемая ингредиентами массового производства, также позволяет предприятиям настраивать свои продуктовые предложения, обслуживая разнообразные потребительские предпочтения и диетические требования. Например, специи, зерновые и подсластители массового производства могут быть адаптированы для удовлетворения потребностей органических, безглютеновых или веганских продуктовых линеек, дополнительно повышая их привлекательность в нишевых рынках.

Бурно развивающаяся хлебопекарная индустрия стимулирует спрос на ингредиенты массового производства

Хлебопекарный сектор переживает ренессанс, движимый развивающимися потребительскими предпочтениями и продуктовыми инновациями, создавая устойчивый спрос на специализированные ингредиенты массового производства. Ключевые драйверы роста включают хлебобулочные изделия, обогащенные белком, регенеративные цельнозерновые продукты и формулировки с низким содержанием сахара, которые соответствуют предпочтениям заботящихся о здоровье потребителей. Эта эволюция выходит за рамки традиционных категорий, со значительным ростом в культурно вдохновленных хлебобулочных изделиях, которые включают разнообразные вкусы и ингредиенты. Эта тенденция особенно очевидна в сегментах пончиков и бейглов, которые переживают повышенное проникновение в домохозяйства. Производители отвечают инновациями в функциональных ингредиентах, которые обеспечивают специфические питательные преимущества, сохраняя при этом сенсорные ощущения, ожидаемые потребителями от хлебобулочных изделий. Интеграция пребиотических и пробиотических компонентов представляет значительную возможность для дифференциации, как и возрождение традиционных хлебных продуктов, таких как закваска, которые требуют специализированных мучных смесей и заквасок. Эти разработки создают спрос как на традиционные ингредиенты массового производства, так и на новые специальные компоненты, которые позволяют производителям удовлетворять развивающиеся потребительские предпочтения.

Анализ влияния ограничений

| Ограничение | (~) % влияние на прогноз среднегодового темпа роста | Географическая релевантность | Временные рамки влияния |

|---|---|---|---|

| Проблемы безопасности пищевых продуктов при хранении и обращении с ингредиентами массового производства | -1.2% | Глобально, с более высоким влиянием на развивающихся рынках | Средний срок (2-4 года) |

| Растущая осведомленность о рисках для здоровья, связанных с сахаром | -0.7% | Северная Америка и Европа, распространяется глобально | Долгий срок (≥ 4 лет) |

| Проблемы контроля качества в массовой переработке | -0.9% | Глобально, выражено в крупнообъемных экспортных центрах | Краткий срок (≤ 2 лет) |

| Высокая зависимость от сезонного сельскохозяйственного производства | -1.1% | Ядро Азиатско-Тихоокеанского региона, распространение на Ближний Восток и Африку | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Проблемы безопасности пищевых продуктов при хранении и обращении с ингредиентами массового производства

Присущие сложности управления ингредиентами массового производства создают значительные уязвимости безопасности пищевых продуктов, которые могут повлиять на рост рынка. Ограничения конструкции многих транспортных единиц и неадекватные протоколы очистки дополнительно усугубляют эти риски, потенциально приводя к событиям перекрестного загрязнения, которые могут повлиять на целые производственные партии. Недавние обновления стандартов безопасности пищевых продуктов налагают более строгие требования валидации для процедур очистки, требуя значительных инвестиций как в оборудование, так и в процессы. Рабочая группа ENFIT разработала структурированные протоколы очистки, адаптированные к конкретным типам продуктов, стремясь стандартизировать практики по всей цепочке поставок, но реализация остается непоследовательной. Помимо транспортировки, складские объекты представляют дополнительные вызовы, с факторами, такими как влажность, температурные колебания и борьба с вредителями, требующими сложных систем управления. Эти соображения безопасности особенно значимы для ингредиентов, таких как зерновые и бобовые, которые уязвимы для загрязнения микотоксинами, если не хранятся и не контролируются должным образом.

Растущая осведомленность о рисках для здоровья, связанных с сахаром

Повышенное потребительское осознание относительно потребления сахара меняет формулировки продуктов и спецификации ингредиентов по всей пищевой индустрии. Эта тенденция дополнительно ускоряется растущим использованием препаратов GLP-1 для управления весом, которые изменяют вкусовые предпочтения и паттерны потребления среди значительного сегмента потребителей. Предложенные FDA этикетки питания на передней части упаковки нацелены на повышение прозрачности относительно добавленного сахара, потенциально ускоряя сдвиг от высокосахарных формулировок[3]Источник: Управление по санитарному надзору за качеством пищевых продуктов и медикаментов США, "FDA предлагает требовать информацию о питании с первого взгляда на передней части упакованных продуктов", www.fda.gov. Поставщики ингредиентов массового производства сталкиваются с вызовом создания экономически эффективных альтернатив сахару. Эти альтернативы должны не только обеспечивать сладость, но и воспроизводить другие существенные функции сахара, такие как текстура, консервация и подрумянивание. Достижение этого баланса сложно, поскольку сахар играет критическую роль в структурных и сенсорных атрибутах многих продуктов. Эта потребность в переформулировке представляет как вызовы, так и возможности. Производители ищут ингредиенты, которые могут предложить те же сенсорные ощущения, такие как ощущение во рту и усиление вкуса, снижая при этом содержание сахара.

Сегментный анализ

По категории: первичная переработка доминирует, в то время как вторичная ускоряется

Ингредиенты первичной переработки составляют 73,46% доли рынка ингредиентов для массового производства продуктов питания в 2024 году. Их распространенность проистекает из универсального спроса на минимально трансформированные зерновые, бобовые и масличные семена, которые лежат в основе базового потребления калорий. Стабильные глобальные торговые потоки и знакомые протоколы обращения дают покупателям уверенность в прогнозах затрат, защищая производственные графики для хлебопекарных, молочных и снэковых линий. Климатические шоки предложения побуждают переработчиков инвестировать в оптические сортировщики и цветовые градировщики, которые повышают выход и качество, помогая сохранить маржу. Масштаб сегмента также поощряет совместное размещение объектов очистки, лущения и помола рядом с портами, сокращая время выполнения заказов и укрепляя прослеживаемость.

Ингредиенты вторичной переработки растут со среднегодовым темпом роста 6,03% до 2030 года. Поставщики предлагают предварительно желатинизированные крахмалы, растворимые муки и обжаренные бобовые порошки, которые сокращают циклы приготовления и повышают функциональную универсальность. Спрос со стороны заводов готовых блюд иллюстрирует привлекательность экономящих время промежуточных продуктов, которые позволяют формулировщикам пропускать термическую обработку на месте. Ферментно-модифицированные масла и жиры улучшают ощущение во рту в молочных альтернативах, в то время как распылительно-сушеные фруктовые порошки добавляют вкусовые всплески без охлаждения. Поскольку премиальные ниши расширяются, размер рынка ингредиентов для массового производства продуктов питания, связанный с вторичной переработкой, обеспечивает более высокие маржи, стимулируя инвестиции в специальную экструзию и барабанно-сушильные мощности.

По типу продукции: зерновые лидируют, в то время как травы и специи набирают позиции

Зерновые, бобовые и злаки удерживают долю выручки 45,66% рынка ингредиентов для массового производства продуктов питания. Пшеница, кукуруза и рис продолжают закреплять потребление калорий, но интерес к регенеративным и наследственным зерновым повышает профиль проса, сорго и теффа. Мельники развертывают каменно-молотые и низкотемпературные процессы, которые сохраняют микронутриенты, соответствуя стремлениям чистой этикетки. Растущее принятие потребления цельнозерновых продуктов поддерживает спрос на системы удаления отрубей, которые сохраняют клетчатку, обеспечивая более легкие текстуры муки. Экспортеры в Аргентине и Австралии подчеркивают метрики прочности глютена и содержания белка для получения ценовых премий.

Травы и специи являются наиболее быстро растущим кластером со среднегодовым темпом роста 6,68% в рамках данной сегментации, несмотря на меньшую базу. Глобализация вкусов и экспозиция в социальных медиа мотивируют потребителей готовить со сложными региональными ароматизаторами. Поставщики инвестируют в криогенное измельчение для фиксации летучих масел и обеспечения постоянства от партии к партии. Органическая сертификация и справедливая торговля дифференцируют премиальные предложения, заставляя владельцев брендов раскрывать практики фермерских хозяйств. Хотя точные темпы роста варьируются по подкатегориям, постоянный рост подчеркивает новые возможности для специфических по происхождению куркумы, тмина и линий чили, которые питают непосредственно рынок ингредиентов для массового производства продуктов питания.

По применению: хлебобулочные и кондитерские изделия лидируют, в то время как готовые блюда растут

Применения хлебобулочных и кондитерских изделий представляют 39,68% размера рынка ингредиентов для массового производства продуктов питания в 2024 году. Непрерывная разработка новых продуктов в обогащенных белком маффинах, печеньях с пониженным содержанием сахара и осознанных шоколадных удовольствиях стимулирует покупки высокобелкового пшеничного глютена, специальных жиров и нерафинированного тростникового сахара. Безглютеновые выпечные смеси капитализируют сорговые и гречневые муки, в то время как холоднопрессованные какао-масла повышают кредиты чистой этикетки. Корректировки рецептов, отвечающие правилам маркировки на лицевой стороне упаковки, поощряют использование фруктовых пюре и олигосахаридных сиропов, которые поставляют сладость и удержание влаги.

Готовые блюда регистрируют наибольший импульс со среднегодовым темпом роста 6,44% до 2030 года. Многослойные микроволновые миски и замороженные основные блюда требуют соусов, загущенных модифицированными крахмалами, консервантов чистой этикетки и IQF овощей, которые поддерживают целостность цвета. Высокобарическая обработка продлевает охлажденный срок годности, позволяя ритейлерам складировать блюда, вдохновленные шеф-поварами, с меньшим количеством добавок. Поставщики доставляют нарезанные кубиками белковые концентраты и предварительно смешанные специи в тоннах контейнеров, которые питают непосредственно в порционные котлы, избегая отходов распаковки и трудовых затрат. Поскольку городские потребители разделяют блюда по дневным периодам, рынок ингредиентов для массового производства продуктов питания получает дополнительную пропускную способность от высокобелковых готовых мисок размера закуски.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

Географический анализ

Азиатско-Тихоокеанский регион управляет 33,75% выручки рынка ингредиентов для массового производства продуктов питания, опираясь на обширные секторы переработки Китая и Индии и расширяющиеся городские средние классы. Региональные мельники используют портовые силосы и автоматизированные линии упаковки для питания хлебопекарных, молочных и лапшовых заводов быстрого приготовления в масштабе. Государственные инвестиции в логистику холодовой цепи расширяют доступ к скоропортящейся продукции, стимулируя спрос на стабилизаторы и текстурные агенты, которые продлевают срок годности при переменных температурах. Специи, поступающие из Вьетнама, Индонезии и Камбоджи, снабжают как внутренние, так и экспортно-ориентированные переработчики, укрепляя внутрирегиональные торговые потоки. Инициативы устойчивого развития в Австралии поощряют сертификации регенеративного земледелия, которые открывают премиальные экспортные каналы.

Северная Америка следует с зрелым спросом, сосредоточенным на удобных продуктах, спортивном питании и растительно-ориентированном дизайне продуктов. Переработчики в США интегрируют узлы блокчейна в ERP-системы для удовлетворения мандатов ритейлеров по прозрачности происхождения. Канадские экспортеры бобовых расширяют фракционирование горохового белка, поддерживаемое благоприятной агрономией и ценообразованием гидроэлектрической энергии, которое сокращает углеродный след. Европа занимает значительную позицию на глобальном рынке ингредиентов для массового производства продуктов питания, движимая своей крепкой индустрией продуктов питания и напитков и высоким потребительским спросом на переработанные и удобные продукты питания. Хорошо установленная инфраструктура цепи поставок региона и строгие регулятивные требования безопасности пищевых продуктов дополнительно усиливают его роль как ключевого игрока на этом рынке. Такие страны, как Германия, Франция и Великобритания, являются основными вкладчиками, благодаря своим продвинутым производственным возможностям и сильной экспортной деятельности.

Ближний Восток и Африка является наиболее быстро растущим регионом, прогнозируемым к росту со среднегодовым темпом роста 6,03% до 2030 года. Страны GCC импортируют значительные объемы пшеницы, сахара и молочных порошков для реэкспортно-ориентированных пекарен и кондитеров. Переработчики UAE совместно разрабатывают программы смягчения рисков, которые включают многоисточниковые поставки и стратегические зерновые резервы. В странах Африки к югу от Сахары появление организованной розничной торговли и ресторанов быстрого обслуживания стимулирует спрос на стандартизированные смеси специй и тесто. Правительства инвестируют в местные мельничные и маслобойные мощности для внутреннего захвата добавленной стоимости, расширяя присутствие рынка ингредиентов для массового производства продуктов питания.

Конкурентная среда

Индустрия ингредиентов для массового производства продуктов питания показывает умеренную концентрацию. Cargill, Incorporated, Archer Daniels Midland Company, Tate & Lyle PLC, Ingredion Incorporated и Bunge Limited входят в число ключевых игроков, использующих масштаб для обеспечения преимуществ фрахта, хранения и валютного хеджирования. Их вертикальная интеграция охватывает от генетики семян до дробления, рафинирования и потребительских брендированных продуктов, обеспечивая захват маржи через множественные узлы. Инвестиции в AI-включенную инспекцию и предиктивное обслуживание снижают время простоя в высокопропускных терминалах, дополнительно обостряя ценовые позиции.

Инициативы цифрового сотрудничества укрепляют конкурентные преимущества установившихся компаний. Консорциум Covantis управляет торговой платформой на базе блокчейна, которая улучшает обработку документов, снижает задержки доставки и минимизирует риск мошенничества. Участники выигрывают от более быстрых урегулирований контрактов, что улучшает их положение оборотного капитала. Меньшие трейдеры сталкиваются с более высокими затратами на присоединение к этим системам, заставляя их сосредотачиваться на нишевых товарах и внутренних рынках, где требования к операционному масштабу ниже.

Специализированные поставщики нацеливаются на высокорастущие смежности, такие как изоляты растительного белка, смеси порошков чистой этикетки и экстракты специй специфического происхождения. Фирмы с гибкими командами разработки продуктов обеспечивают контракты с брендами молочных альтернатив, безглютеновых и функциональных напитков, стремящимися к быстрой итерации. Региональные игроки используют местные знания о сельскохозяйственных культурах и более короткие радиусы доставки для предоставления гарантий свежести, недостижимых для трансокеанских отгрузок. Поскольку обязательства по устойчивому развитию интенсифицируются, даже крупные действующие игроки осуществляют приобретения в подсластителях на основе ферментации и жирах точной ферментации, расширяя свои инструментарии ингредиентов без разбавления портфельного фокуса на объемах массового производства.

Лидеры индустрии ингредиентов для массового производства продуктов питания

-

Cargill, Incorporated

-

Archer Daniels Midland Company

-

Tate & Lyle PLC

-

Bunge Limited

-

Ingredion Incorporated

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Май 2025: Bunge, глобальный лидер в агробизнесе, влил около 550 млн долларов США в самый современный объект в США. Этот объект, посвященный производству соевого белкового концентрата (SPC) и текстурированного соевого белкового концентрата (TSPC), органично интегрирован с заводом по дроблению сои Bunge, расположенным в Морристауне, Индиана. После полного введения в эксплуатацию объект намерен переработать дополнительно 4,5 миллиона бушелей сои.

- Апрель 2025: Nestlé и Olam Food Ingredients (OFI) объявили о своей крупнейшей совместной агролесоводческой инициативе на сегодняшний день, партнерстве, направленном на трансформацию какао-фермерства и борьбу с двойными угрозами углеродных выбросов и обезлесения.

- Июнь 2024: CP Kelco и Tate & Lyle объединили усилия, сформировав доминирующую сущность в области разработки продуктов питания и напитков и решений для обслуживания клиентов. Это стратегическое слияние стремится позиционировать вновь образованную силу как лидера в специализированных решениях для продуктов питания и напитков, используя уникальные сильные стороны обеих компаний для захвата более существенной доли рынка.

- Апрель 2024: Glanbia завершила приобретение Flavor Producers за 300 млн долларов США, расширив свои возможности в сегменте вкусовых решений и укрепив свою позицию на рынке питательных ингредиентов, с особым фокусом на белковых решениях и премиксах

Глобальный отчет о рынке ингредиентов для массового производства продуктов питания - область действия

Ингредиенты для массового производства продуктов питания относятся к сырьевым или полупереработанным пищевым материалам, закупаемым в больших количествах у оптовых поставщиков. Эти ингредиенты часто используются в пищевой переработке и производственной индустрии для производства широкого спектра пищевых продуктов, включая закуски, напитки, хлебобулочные изделия и другие. Некоторые распространенные примеры ингредиентов для массового производства продуктов питания включают зерновые, муку, сахара, специи, масла, орехи, семена и сушеные фрукты.

Рынок ингредиентов для массового производства продуктов питания был сегментирован по категориям на первичную и вторичную переработку. По типу продукции на зерновые, бобовые, злаки, чай, кофе, какао, травы и специи, масличные семена, сахар и подсластители, пищевые масла и другие типы продуктов. По применению на хлебобулочные и кондитерские изделия, закуски и спреды, готовые блюда и другие применения. По географии на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Южную Америку и Ближний Восток и Африку.

Размер рынка был рассчитан в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Зерновые, бобовые и злаки |

| Чай, кофе и какао |

| Травы и специи |

| Масличные семена |

| Сахар |

| Прочие |

| Первичная переработка |

| Вторичная переработка |

| Хлебобулочные и кондитерские изделия |

| Закуски и спреды |

| Готовые блюда |

| Прочие |

| Северная Америка | Соединенные Штаты |

| Канада | |

| Мексика | |

| Остальная часть Северной Америки | |

| Европа | Великобритания |

| Германия | |

| Испания | |

| Франция | |

| Италия | |

| Россия | |

| Остальная часть Европы | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Австралия | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки | |

| Ближний Восток и Африка | Саудовская Аравия |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки |

| По типу | Зерновые, бобовые и злаки | |

| Чай, кофе и какао | ||

| Травы и специи | ||

| Масличные семена | ||

| Сахар | ||

| Прочие | ||

| По категории | Первичная переработка | |

| Вторичная переработка | ||

| По применению | Хлебобулочные и кондитерские изделия | |

| Закуски и спреды | ||

| Готовые блюда | ||

| Прочие | ||

| По географии | Северная Америка | Соединенные Штаты |

| Канада | ||

| Мексика | ||

| Остальная часть Северной Америки | ||

| Европа | Великобритания | |

| Германия | ||

| Испания | ||

| Франция | ||

| Италия | ||

| Россия | ||

| Остальная часть Европы | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Австралия | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

| Ближний Восток и Африка | Саудовская Аравия | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка ингредиентов для массового производства продуктов питания?

Размер рынка ингредиентов для массового производства продуктов питания составляет 0,88 млрд долларов США в 2025 году и ожидается достигнуть 1,10 млрд долларов США к 2030 году.

Какой регион удерживает наибольшую долю рынка ингредиентов для массового производства продуктов питания?

Азиатско-Тихоокеанский регион лидирует на рынке с долей выручки 33,75% в 2024 году.

Какой сегмент применения растет быстрее всего?

Готовые блюда показывают наибольший рост, развиваясь со среднегодовым темпом роста 6,44% до 2030 года, поскольку потребители ищут удобные, премиальные решения для блюд дома.

Какую роль играет блокчейн в этой индустрии?

Платформы блокчейна, такие как развернутые консорциумом Covantis, обеспечивают end-to-end прослеживаемость ингредиентов, сокращают бумажную работу и снижают риск мошенничества.

Последнее обновление страницы: