Размер и доля рынка аренды автомобилей Бразилии

Анализ рынка аренды автомобилей Бразилии от Mordor Intelligence

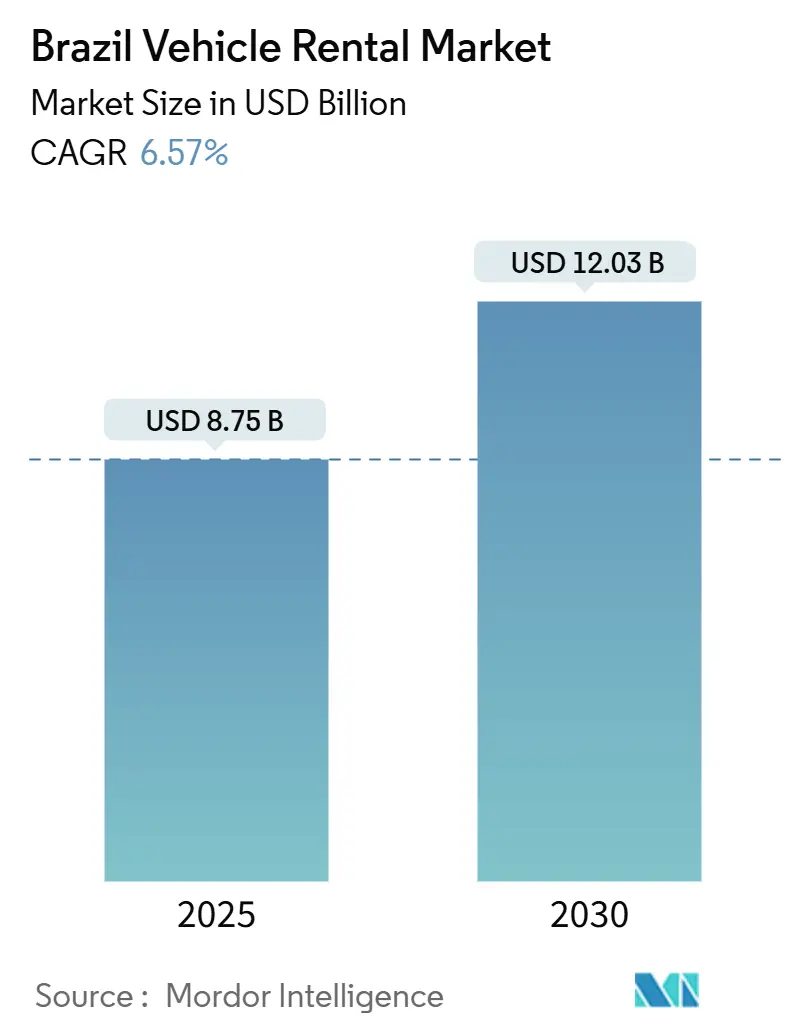

Размер рынка аренды автомобилей Бразилии достиг 8,75 млрд долларов США в 2025 году и, по прогнозам, расширится до 12,03 млрд долларов США к 2030 году, регистрируя CAGR 6,57%. Данный прогноз подкрепляется восстановлением внутренних туристических поездок, быстрой цифровизацией каналов бронирования и корпоративными предпочтениями аутсорсинга автопарков. Аренда легковых автомобилей лидирует в спросе, поскольку они соответствуют требованиям как туристических, так и деловых поездок, в то время как внедрение электромобилей растет благодаря выгодному финансированию китайских OEM. Операторы автопарков также быстро масштабируются, поскольку компании переводят капитальные затраты в операционный лизинг для навигации в условиях высокопроцентной среды Бразилии. Регион Юго-Востока сохраняет самую большую доходную базу, однако Северо-Восток догоняет благодаря новым бюджетным авиамаршрутам, которые продвигают маршруты типа 'лети-езди' и повышают общие показатели использования на рынке аренды автомобилей Бразилии.

Ключевые выводы отчета

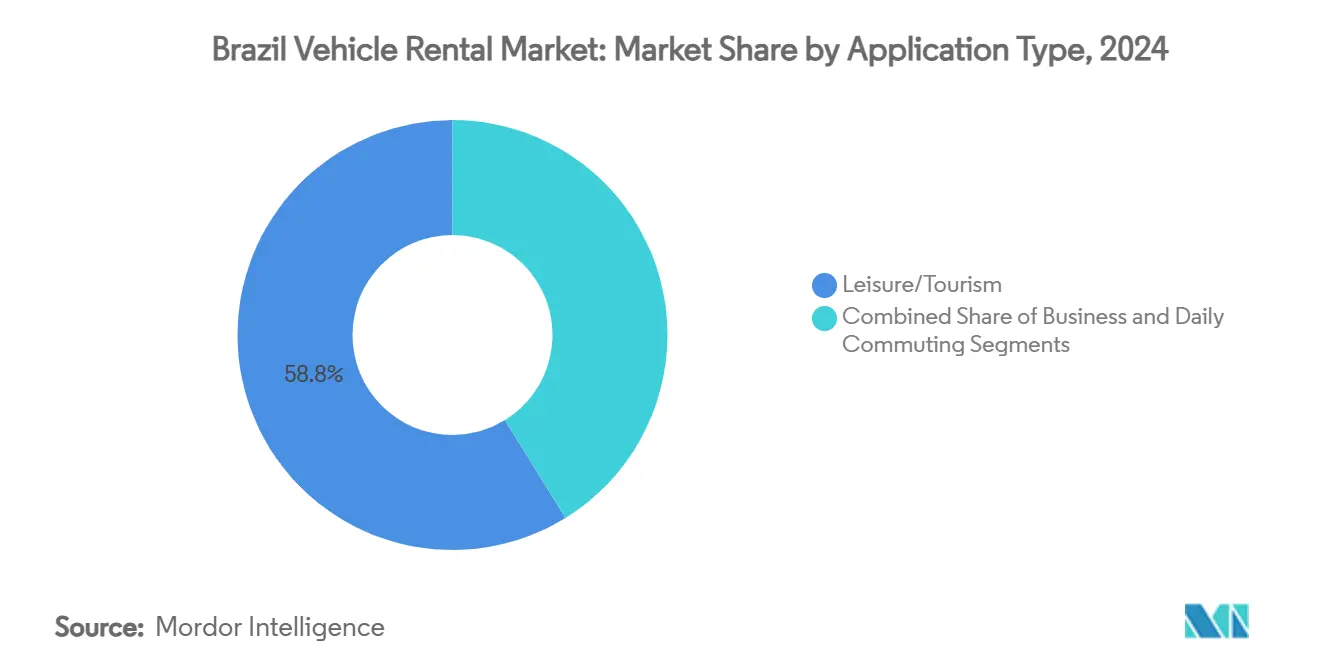

- По типу применения досуг/туризм лидировал с 58,76% доли рынка аренды автомобилей Бразилии в 2024 году; ежедневные поездки прогнозируются с темпом роста 7,12% CAGR до 2030 года.

- По типу бронирования онлайн-каналы захватили 65,88% доли рынка аренды автомобилей Бразилии в 2024 году и прогнозируются к росту темпами 7,25% до 2030 года.

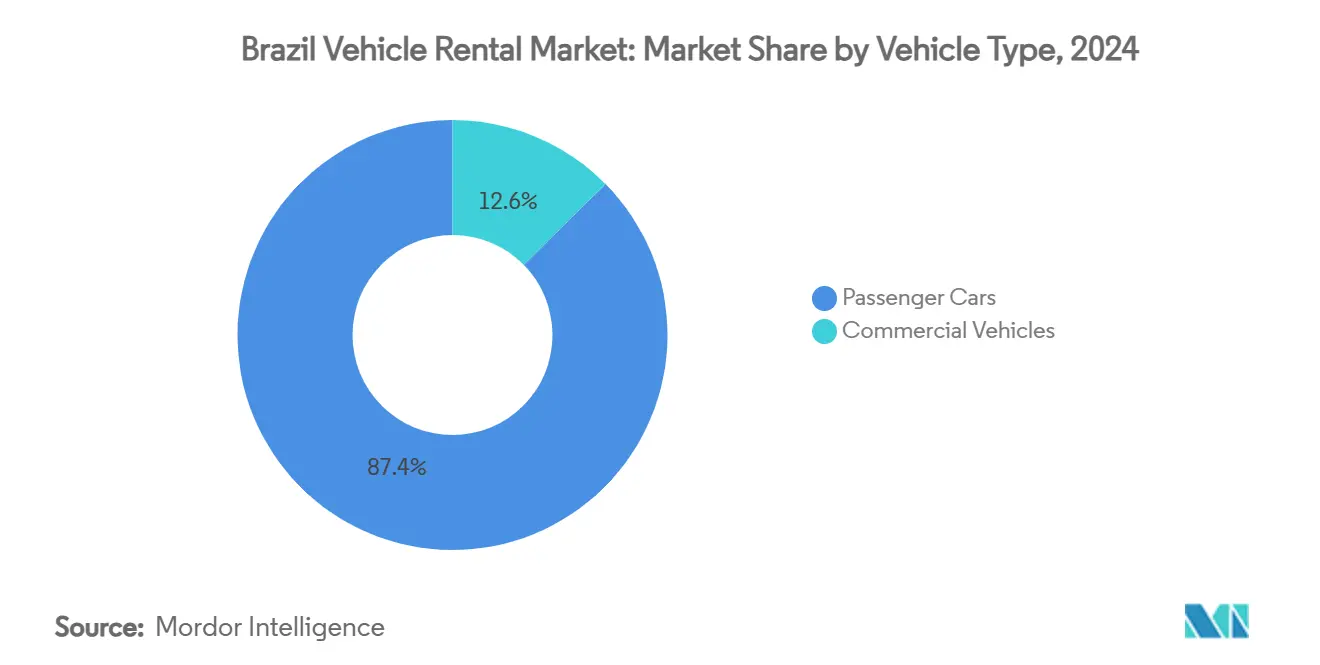

- По типу транспортного средства легковые автомобили составили 87,44% размера рынка аренды автомобилей Бразилии в 2024 году и прогнозируются к росту с CAGR 6,82% до 2030 года.

- По конечным пользователям туроператоры занимали 63,09% доли рынка аренды автомобилей Бразилии в 2024 году, операторы автопарков имели самый быстрый CAGR 9,46% между 2025-2030 годами.

- По регионам Юго-Восток Бразилии удержал 53,66% доли рынка аренды автомобилей Бразилии в 2024 году, тогда как Северо-Восток готовится к росту с CAGR 8,55% до 2030 года.

Тенденции и аналитика рынка аренды автомобилей Бразилии

Анализ воздействия драйверов

| Драйвер | ( ~ ) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Бум внутреннего досугового туризма после COVID | +1.8% | Национальный; сильный в Юго-Востоке и Северо-Востоке | Средний срок (2-4 года) |

| Быстрое внедрение онлайн и мобильных каналов бронирования | +1.2% | Городские центры по всей стране | Короткий срок (≤ 2 лет) |

| Корпоративный переход к моделям аутсорсинга автопарков | +1.0% | Мегаполисы Юго-Востока и Юга | Долгий срок (≥ 4 лет) |

| Расширение бюджетных авиакомпаний, стимулирующее спрос на маршруты 'лети-езди' | +0.9% | Северо-Восток и Центрально-Западный | Средний срок (2-4 года) |

| Модели подписки/долевого владения | +0.6% | Крупные города Юго-Востока | Долгий срок (≥ 4 лет) |

| Финансирование китайских OEM катализирует электрификацию автопарков | +0.4% | По всей стране; на раннем этапе в Юго-Востоке | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Бум внутреннего досугового туризма после COVID

Бразильский сектор путешествий и туризма внес 167,6 млрд долларов США в ВВП в 2025 году, что составляет 7,7% национального производства [1]"Экономическое воздействие 2025 Бразилия," Всемирный совет по путешествиям и туризму, wttc.org. Досуговые поездки представляют 89,9% от общих расходов на путешествия, удлиняя средние сроки пребывания до 13,1 ночей и увеличивая периоды аренды автомобилей. Правительственные программы продвижения, такие как 'Plano Brasis' на 2025-2027 годы, усиливают эту траекторию, стремясь привлечь 8 миллионов иностранных посетителей. Расширенные маршруты по прибрежным, лесным и культурным достопримечательностям приводят к более высокому доходу на одного клиента для операторов аренды.

Быстрое внедрение онлайн и мобильных каналов бронирования

Система Fast Digital Pickup компании Localiza позволяет клиентам забрать автомобили менее чем за пять минут, показывая, как пользовательский опыт и устранение очередей способствуют конверсии [2]"Пресс-релиз запуска Fast Digital Pickup," Localiza Rent a Car, localiza.com. Внедрение мобильной коммерции среди молодых путешественников создает циклы обратной связи данных, обеспечивая динамическое ценообразование и эффективность распределения автопарка. В результате компании, которые инвестируют в бесшовные приложения и бесконтактные решения для получения автомобилей, захватывают непропорциональный рост на рынке аренды автомобилей Бразилии.

Корпоративный переход к моделям аутсорсинга автопарков

Категория конечных пользователей операторов автопарков расширяется, поскольку предприятия передают сложность владения транспортными средствами на аутсорсинг. Такие фирмы, как JSL Logistica, управляют более чем 16 400 автомобилями, подчеркивая масштабные преимущества в телематике, техническом обслуживании и оптимизации остаточной стоимости. Аутсорсинг превращает крупные капитальные обязательства в предсказуемые операционные расходы, привлекательное предложение в условиях ставки SELIC 13,25% [3]"Протокол денежно-кредитной политики, 2025," Центральный банк Бразилии, bcb.gov.br .

Расширение бюджетных авиакомпаний, стимулирующее спрос на маршруты 'лети-езди'

Национальное потребление авиатоплива превысило допандемийные объемы по состоянию на апрель 2024 года, свидетельствуя о сильном восстановлении внутренней авиации. Бюджетные перевозчики открыли маршруты во вторичные прибрежные аэропорты, особенно на Северо-Востоке, продвигая пакеты 'лети-езди'. Новые авиаперевозки в Форталезу, Салвадор и Ресифи увеличивают объемы получения арендованных автомобилей в этих узловых пунктах и способствуют прогнозируемому лидирующему росту Северо-Востока.

Анализ воздействия ограничений

| Ограничение | ( ~ ) % Воздействие на прогноз CAGR | Географическая релевантность | Временные рамки воздействия |

|---|---|---|---|

| Высокопроцентная среда, увеличивающая капитальные затраты автопарка | -1.2% | Национальный | Средний срок (2-4 года) |

| Более строгие стандарты выбросов автомобилей, повышающие затраты | -0.8% | Национальный | Короткий срок (≤ 2 лет) |

| Ограничения на получение автомобилей в аэропортах, ограничивающие выдачу | -0.4% | Сан-Паулу, Рио-де-Жанейро, Бразилиа | Короткий срок (≤ 2 лет) |

| Киберриск подключенных арендных автопарков, увеличивающий страхование | -0.3% | Городские центры | Долгий срок (≥ 4 лет) |

| Источник: Mordor Intelligence | |||

Высокопроцентная среда, увеличивающая капитальные затраты автопарка

При базовой ставке SELIC 13,25% в 2025 году ставки по автокредитам колеблются между 11,58% и 29,22%, что приводит к более высоким ежемесячным лизинговым расходам. Многие операторы откладывают обновление автопарков, рискуя увеличением среднего возраста автомобилей и более высокими расходами на техническое обслуживание. Повышенные затраты на заимствования также повышают пороговую ставку для географической экспансии, замедляя проникновение на рынки с низкой плотностью.

Более строгие стандарты выбросов автомобилей, повышающие затраты

Правила PROCONVE L8, действующие с января 2025 года, требуют более низких средних выбросов автопарка из выхлопных труб, увеличивая цены приобретения соответствующих моделей. Арендные фирмы должны ускорить циклы замены или диверсифицироваться в гибриды и электромобили, увеличивая амортизационные расходы. Операторы, которые внедряют отслеживание выбросов на уровне транспортных средств, получают преимущество в корпоративных тендерах, но могут столкнуться с краткосрочным давлением на маржу.

Сегментный анализ

По типу применения: досуговая аренда стимулирует объем, в то время как поездки на работу ускоряются

Применения досуга и туризма принесли 58,76% дохода в 2024 году, равные самой большой доле рынка аренды автомобилей Бразилии. Расширенные пребывания в среднем 13,1 ночей приводят к более длинным контрактам и более высокому доходу на одно бронирование. Деловые поездки обеспечивают постоянное использование в будние дни, особенно вокруг финансовых узлов Сан-Паулу, в то время как подсегмент ежедневных поездок прогнозируется к росту с CAGR 7,12% на фоне гибких подписок на использование.

Более длинные досуговые маршруты усиливают пики спроса на выходные, помогая операторам повысить общее использование автопарка в разные сезоны. Категория поездок на работу выигрывает от политики городских заторов, которая препятствует владению частными автомобилями, позиционируя подписные платформы как экономически эффективные альтернативы. Спрос на корпоративные поездки остается стабильным, но все чаще удовлетворяется через контракты на аутсорсинг автопарков, а не индивидуальную аренду, сдвиг, который изменяет ценообразование и сервисные пакеты на рынке аренды автомобилей Бразилии.

Примечание: Доли сегментов всех индивидуальных сегментов доступны при покупке отчета

По типу бронирования: цифровое доминирование переопределяет путешествие клиента

Онлайн-резервирования занимали 65,88% транзакций в 2024 году и масштабируются с CAGR 7,25%, подтверждая, что интуитивные приложения и мгновенное подтверждение теперь являются базовыми требованиями. Офлайн-каналы поддерживают тракцию в нишевых сценариях, таких как корпоративные аккаунты высокого уровня обслуживания и впервые приезжающие иностранные посетители.

Алгоритмы динамического ценообразования, обеспеченные данными спроса в режиме реального времени, помогают минимизировать простаивающие запасы и защищать доходность. Напротив, офлайн-стойки в аэропортах сталкиваются с давлением затрат на персонал, но остаются жизненно важными для дополнительных продаж услуг. Сдвиг заставляет каждого оператора на рынке аренды автомобилей Бразилии инвестировать в кибербезопасность, омниканальные программы лояльности и API-подключение к авиакомпаниям и OTA.

По типу транспортного средства: легковые автомобили сохраняют лидерство, поскольку доля электромобилей растет

Легковые автомобили внесли 87,44% в размер рынка аренды автомобилей Бразилии в 2024 году, растя с CAGR 6,82% до 2030 года, поскольку они подходят для использования как в досуговых, так и корпоративных случаях. Компактные седаны стимулируют объем, но премиальные внедорожники захватывают непропорциональную прибыльность. Аренда коммерческих транспортных средств обслуживает ниши доставки посылок и туристических групп, обеспечивая стабильные, хотя и меньшие потоки доходов.

Электрификация начинает изменять микс легковых автомобилей; финансовые пакеты BYD снижают первоначальные затраты, в то время как более низкие операционные расходы привлекают клиентов, ориентированных на ESG. Электрификация коммерческих фургонов остается зарождающейся из-за проблем с полезной нагрузкой, но пилотные программы проводятся для городских автопарков последней мили. Функции подключения и ADAS становятся обязательными спецификациями в новых тендерах на закупки на рынке аренды автомобилей Бразилии.

По конечным пользователям: операторы автопарков набирают обороты на волне аутсорсинга

Туроператоры захватили 63,09% дохода в 2024 году, выстраиваясь с пакетами отелей и авиакомпаний, однако их доля медленно размывается, поскольку прямые цифровые бронирования растут. Специалисты по управлению автопарками расширяются с CAGR 9,46%, переводя владение основными средствами в сервисные контракты для корпораций, стремящихся к облегчению баланса.

Более высокая сложность услуг вокруг аналитики телематики, контроля топлива и отчетности по устойчивости повышает затраты на переключение и цементирует долгосрочные клиентские отношения. Более мелкие независимые арендодатели сталкиваются с масштабными недостатками в финансировании и технологической интеграции, что стимулирует коридоры консолидации индустрии. Развивающаяся клиентская база требует кастомизированных соглашений об уровне сервиса и гибких диапазонов пробега на рынке аренды автомобилей Бразилии.

Географический анализ

Юго-Восток Бразилии произвел 53,66% отраслевого оборота в 2024 году благодаря экономическому весу Сан-Паулу и Рио-де-Жанейро, зрелой аэропортовой инфраструктуре и кластерам штаб-квартир крупных арендных брендов. Плотные корпоративные поездки поддерживают высокое использование в будние дни, в то время как состоятельный внутренний туризм поддерживает премиальные категории автомобилей и стимулирует раннее внедрение электромобилей.

Северо-Восток находится на пути к CAGR 8,55%, катализируемому бюджетным авиасообщением, которое теперь связывает Салвадор, Форталезу и Ресифи со вторичными внутренними пунктами отправления. Государственно-частные инвестиционные программы в туризм модернизировали дороги и гостиничные мощности, открывая прибрежные и культурные маршруты, где арендованные автомобили остаются наиболее практичным решением мобильности. Улучшенное аэропортовое обслуживание и предварительно забронированные цифровые каналы сокращают время ожидания и улучшают удовлетворенность клиентов, способствуя росту повторного бизнеса на рынке аренды автомобилей Бразилии.

Южный и Центрально-Западный регионы демонстрируют стабильный средне-однозначный рост, основанный на агробизнесе, эко-туризме и трансграничных маршрутах в Аргентину и Парагвай. Более низкая плотность населения подразумевает более длинные средние расстояния поездок, что увеличивает доходы от пробега на контракт, но требует больших площадок станций. Операторы развертывают гибкое перераспределение простаивающих мощностей между пиками логистики уборки зерна и туристическими всплесками праздничного сезона, сбалансируя производительность автопарка круглый год.

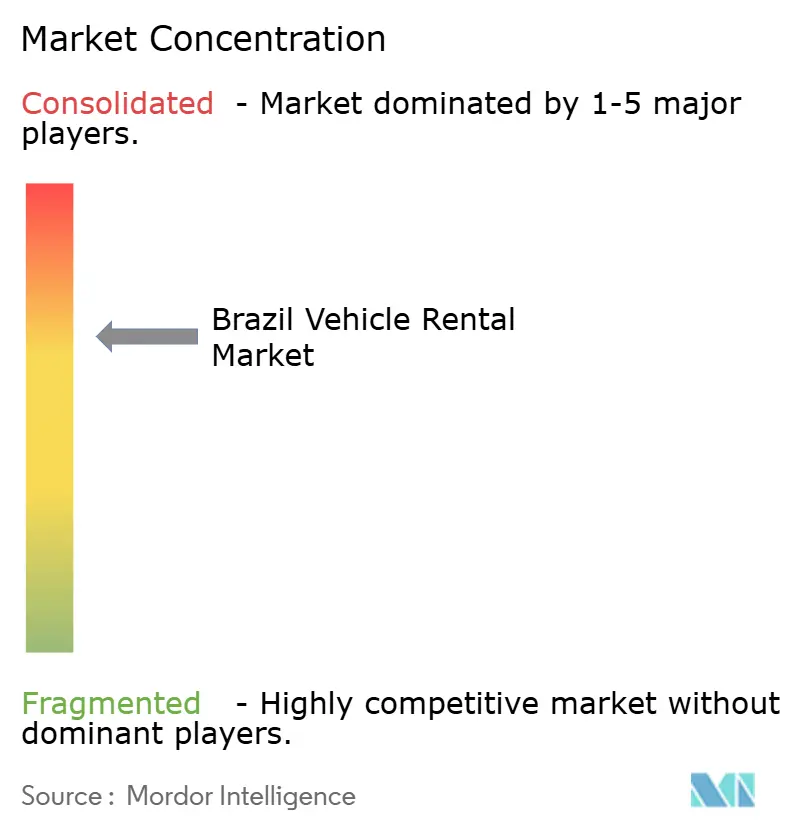

Конкурентный ландшафт

Слияние Localiza с Unidas сформировало автопарк примерно из 631 639 транспортных средств, предоставив лидерство в множественных сегментах аренды автомобилей, долгосрочного лизинга и каналов де-флитинга подержанных автомобилей. Вертикально интегрированная модель, охватывающая собственные торговые площадки и центры восстановления, помогает контролировать риск остаточной стоимости и поддерживает агрессивные циклы обновления автопарка. Movida остается вторым по величине действующим лицом, хотя потери Q4 2023 в размере R$588 миллионов вызвали стратегические обзоры затрат и ускоренную ликвидацию подержанных автомобилей.

Многонациональные бренды, такие как Hertz, Avis Budget, Enterprise и Sixt, концентрируются на премиальных путешественниках в основных узловых пунктах, используя глобальные схемы лояльности. Отечественные претенденты, такие как FOCO Rent a Car, предлагают ценностно-ориентированные предложения в региональных аэропортах, в то время как новички, ориентированные на подписку, такие как Turbi, привлекают городских миллениалов через ежемесячные пакеты, управляемые приложениями. Конкурентная напряженность усиливается вокруг электрификации автопарков, где ранний доступ к субсидированным поставкам электромобилей является дифференциатором в корпоративных тендерах на рынке аренды автомобилей Бразилии.

Технологические инвестиции формируют новое поле битвы. Localiza развертывает прогнозирование спроса на основе ИИ для сокращения простаивающих запасов, тогда как Movida развертывает сквозную цифровую адаптацию для корпоративных клиентов. Более мелкие фирмы сотрудничают с финтехом для объединения страхования, телеметрии и гибкого кредитного скоринга, тем самым обращаясь к недообслуживаемому сегменту МСП. Взаимодействие между масштабными экономиями в закупках и гибкостью в дизайне нишевых услуг будет формировать долю рынка в течение следующего цикла.

Лидеры индустрии аренды автомобилей Бразилии

-

Localiza Rent a Car S.A.

-

Movida Participacoes

-

Avis Budget Group

-

FOCO Rent a Car

-

Enterprise Holdings

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Недавние отраслевые разработки

- Август 2024: Addiante, совместное предприятие Gerdau-Randoncorp, выделило более R$ 1 миллиарда на аренду тяжелых транспортных средств в течение двух лет, включая сделку продажи с обратным лизингом, покрывающую автопарк Ambipar.

- Февраль 2024: Daimler Truck объявил планы запуска своей первой программы аренды грузовиков в Бразилии после инвестирования R$ 200 миллионов для создания автопарка из 100 единиц, который удвоится к концу года.

Область применения отчета о рынке аренды автомобилей Бразилии

Аренда транспортных средств включает автомобиль, забронированный лично, через мобильное приложение или офлайн. Услуга аренды транспортных средств - это услуга, которая помогает клиентам арендовать транспортное средство на короткие периоды или более длительное время. Короткий период обычно варьируется от нескольких часов до нескольких недель.

Бразильский рынок аренды автомобилей сегментирован по типу применения, типу бронирования, типу транспортного средства и конечному пользователю. По типу применения рынок сегментирован на досуг/туризм, бизнес и аутсорсинг автопарков. По типу бронирования рынок сегментирован на онлайн и офлайн. По типу транспортного средства рынок сегментирован на легковые автомобили и коммерческие транспортные средства. По конечному пользователю рынок сегментирован на оператора автопарка и туроператора.

Отчет предлагает размер рынка и прогнозы в стоимостном выражении (доллары США) для всех вышеупомянутых сегментов.

| Досуг/Туризм |

| Бизнес |

| Ежедневные поездки |

| Онлайн |

| Офлайн |

| Легковые автомобили |

| Коммерческие транспортные средства |

| Туроператоры |

| Операторы автопарков |

| Юго-Восток |

| Юг |

| Северо-Восток |

| Север |

| Центрально-Западный |

| По типу применения | Досуг/Туризм |

| Бизнес | |

| Ежедневные поездки | |

| По типу бронирования | Онлайн |

| Офлайн | |

| По типу транспортного средства | Легковые автомобили |

| Коммерческие транспортные средства | |

| По конечному пользователю | Туроператоры |

| Операторы автопарков | |

| По регионам | Юго-Восток |

| Юг | |

| Северо-Восток | |

| Север | |

| Центрально-Западный |

Ключевые вопросы, отвеченные в отчете

Каков текущий размер рынка аренды автомобилей Бразилии?

Рынок сгенерировал 8,75 млрд долларов США в 2025 году и, по прогнозам, достигнет 12,03 млрд долларов США к 2030 году.

Какой сегмент занимает наибольшую долю рынка аренды автомобилей Бразилии?

Аренда для досуга и туризма составляет 58,76% дохода, делая их доминирующим типом применения.

Как быстро растет канал онлайн-бронирования?

Онлайн-резервирования расширяются с CAGR 7,25% до 2030 года, уже контролируя 65,88% всех бронирований.

Какой регион является самым быстрорастущим для аренды автомобилей в Бразилии?

Северо-Восток прогнозируется к росту с CAGR 8,55% благодаря новым бюджетным авиамаршрутам и инвестициям в туризм.

Последнее обновление страницы: