Размер рынка закусочных в Бразилии

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Период Прогнозных Данных | 2024 - 2029 |

| Период Исторических Данных | 2019 - 2022 |

| CAGR | 17.85 % |

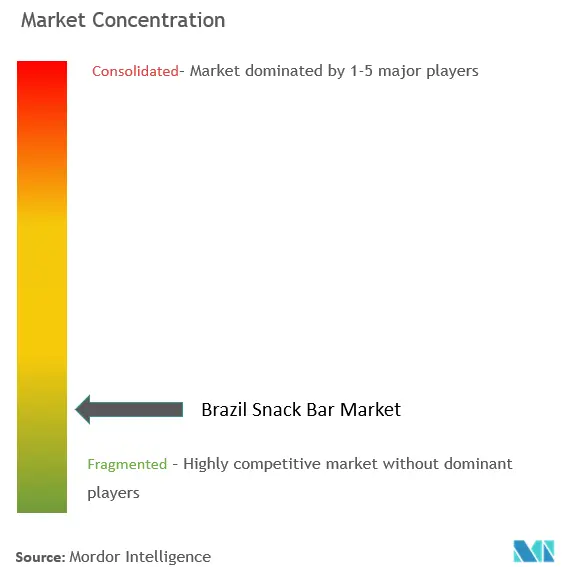

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка закусочных в Бразилии

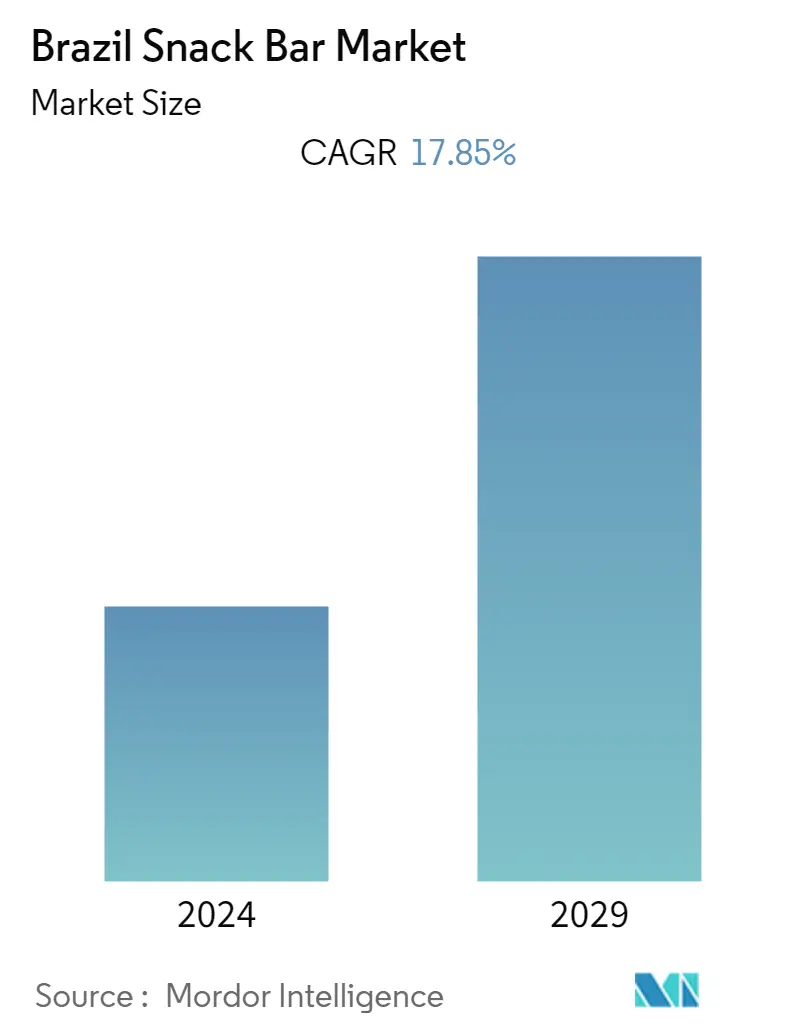

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста рынка закусочных в Бразилии составит 17,85%.

Растущая тенденция к перекусам из-за напряженного образа жизни является основной движущей силой рынка. Растущий спрос на продукты для здоровья и хорошего самочувствия, удобная упаковка и предпочтение закускам на основе злаков подпитывают рынок закусочных. Увеличение числа домохозяйств с двойным доходом побудило потребителей перенаправить свои расходы на удобные и полезные продукты питания.

Можно ожидать, что тенденция к здоровью и благополучию останется наиболее важным фактором, влияющим на рынок закусочных в Бразилии. Благодаря этому фактору продажи протеиновых/энергетических батончиков, а также фруктово-ореховых батончиков в стране растут, поскольку бразильцы хотят иметь закуски, которые не только содержат мало сахара, но и приносят явную пользу для здоровья. Nutry, компания, базирующаяся в Бразилии, предлагает протеиновые батончики после тренировки со вкусом ванили. Батончик состоит из таких ингредиентов, как BCAA, сывороточный протеин, минералы и витамины. Тенденция к использованию продуктов без глютена и с низким содержанием натрия приобретает все большую популярность на бразильском рынке закусочных. Например, Kobber, бразильский производитель хлебобулочных изделий и снеков, предлагает на бразильском рынке линейку закусочных на основе тапиоки. Эти продукты рекламируются как безглютеновые, с низким содержанием натрия и содержат всего 62–65 калорий на 16-граммовый батончик, в зависимости от сорта.

Среднестатистические бразильские потребители часто требуют больших порций и более низких цен. Таким образом, они находят продукцию по экономичным и устойчивым ценам более привлекательной, что может стать огромным препятствием для основных игроков, работающих в этом сегменте, и может рассматриваться как серьезная причина для изменения их маркетинговой и производственной стратегии. Таким образом, ожидается, что такие факторы, как рост популярности удобных продуктов питания, обогащенных продуктов питания и выпуск новых продуктов, специально разработанных для удовлетворения потребностей потребителей, будут стимулировать рынок закусочных по всей стране в течение прогнозируемого периода.

Тенденции рынка снэк-баров Бразилии

Беспокойный образ жизни стимулирует спрос на удобную еду и перекусы на ходу

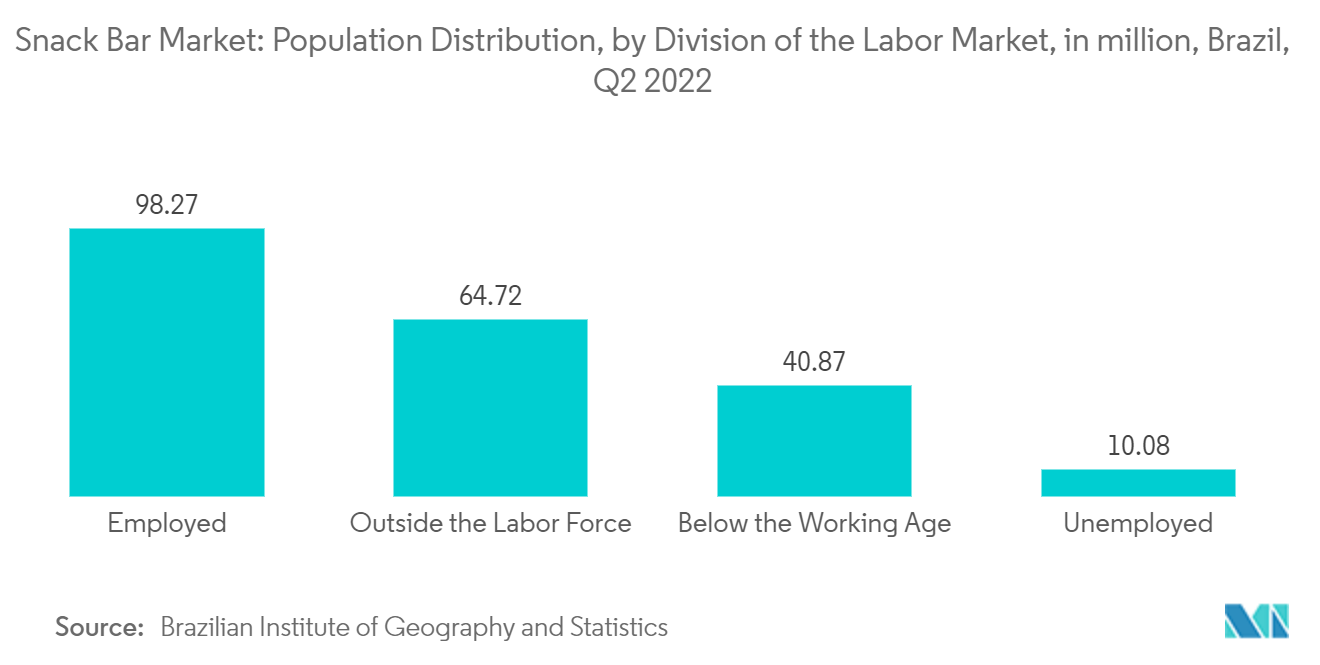

В Бразилии спрос на полуфабрикаты растет более быстрыми темпами из-за изменений в социальных и экономических моделях, а также увеличения расходов на продукты питания и напитки, осведомленности о здоровой пище, изменений в структуре питания и существующих пищевых привычках, а также стремления попробовать новые продукты. Тенденция перекусов на ходу процветает, особенно среди молодых людей, владельцев хостелов и холостяков, ведущих беспокойный образ жизни. По данным Бразильского института географии и статистики, во втором квартале 2022 года в Бразилии было занято 98,27 миллиона человек. Кроме того, перекусы на ходу тесно связаны с удобством обращения и потребления продуктов в закусочных. Следовательно, спрос на закусочные увеличился, поскольку их удобно употреблять, чему способствует одноразовая упаковка.

Из-за более плотного графика потребители уделяют меньше времени традиционным покупкам продуктов. По этой же причине они также не могут уделять время полноценному питанию и поэтому выбирают закусочные на ходу, чтобы утолить голод. Значительная часть населения имеет доступ к легким перекусам на ходу благодаря растущему проникновению этих продуктов на рынок по всему региону. Поскольку меняющиеся потребительские привычки способствуют сокращению количества частых приемов пищи, потребители склонны чаще покупать закусочные, что, как ожидается, вскоре будет стимулировать рынок.

Супермаркеты/гипермаркеты стимулируют продажи закусочных

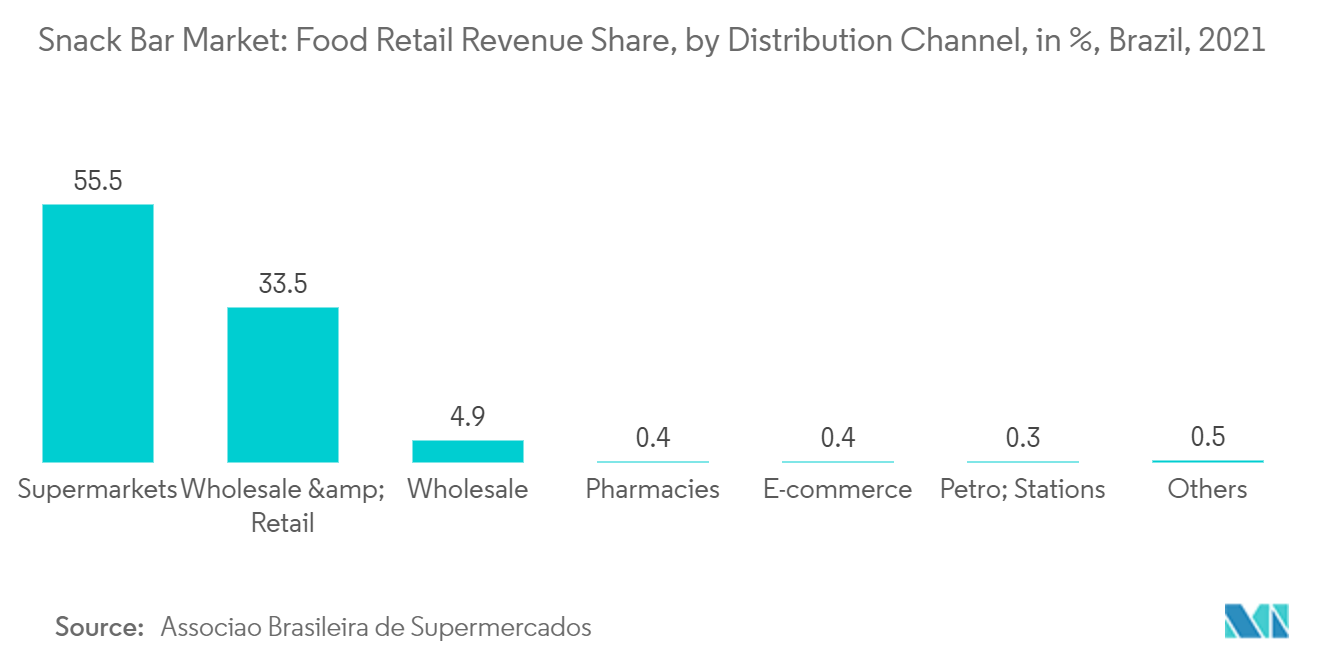

Продажи закусочных через супермаркеты/гипермаркеты и различные магазины растут более быстрыми темпами благодаря тенденции к здоровью и фитнесу. Потребители, как правило, покупают мелкие товары в местных розничных магазинах, в то время как они предпочитают делать покупки в супермаркетах, чтобы получить оптовые скидки. Закусочные и другие сопутствующие товары часто выставляются на входе, в конце прилавков, в островных контейнерах, на кассе и в специально отведенных проходах с закусками, что неизбежно привлекает внимание потребителей и вызывает импульсивное покупательское поведение еще до того, как они проверят товар. из магазинов. Этот фактор увеличил спрос на закусочные в супермаркетах и гипермаркетах.

Супермаркеты/гипермаркеты предлагают огромные возможности для покупок, с подходящими витринами и ассортиментом вкусных закусок. Согласно данным, опубликованным Associação Brasileira de Supermercados в 2021 году, на супермаркеты приходится более 55% розничных продаж продуктов питания в Бразилии, что делает их самым популярным местом для покупки продуктов питания. В 2020 году доход бразильского сектора розничной торговли продуктами питания составил 554 миллиарда бразильских реалов. Carrefour и Assai Atacado были самыми популярными продуктовыми сетями Бразилии в категории супермаркетов. По сообщениям, известные онлайн-каналы, такие как Amazon, стали свидетелями всплеска продаж функциональных закусочных, чему способствовал дизайн упаковки, заявления на этикетках и повторяющаяся структура потребления закусок.

Обзор индустрии закусочных в Бразилии

Бразильский рынок закусочных сконцентрирован среди крупных игроков, занимающих значительную долю рынка. Внедрение продуктов с упором на региональные зерновые, такие как тапиока и полезные для здоровья ингредиенты, для привлечения потребителей является основной стратегией, принятой игроками. Кроме того, приобретения и расширения были решающими стратегиями участников рынка для укрепления своего присутствия на изучаемом рынке. Основными игроками являются The Kellogg Company, Nestlé SA, Nutrimental SA, Mondelez International Inc. и PepsiCo. Inc. Эти ведущие компании имеют обширный портфель продуктов на рынке закусочных по всей стране. Экономия за счет масштаба и высокая лояльность потребителей к бренду дают этим компаниям преимущество. Дальнейшее расширение продуктового портфеля по всем категориям может усилить позиции компаний на рынке.

Лидеры рынка снэк-баров Бразилии

-

Nutrimental S.A.

-

The Kellogg Company

-

Pepsico Inc.

-

Mondelēz International, Inc.

-

Nestlé S.A.

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка закусочных баров Бразилии

- Август 2022 г. Mondelez объявила о приобретении компании Clif Bar, которая предлагает закусочные в различных регионах, включая Бразилию.

- Февраль 2022 г. Nestlé Brasil объявила о своих планах поддержать одну из бразильских организаций Gerando Falcões, представив новую линейку энергетических батончиков. Компания выпустила два новых фруктово-ореховых энергетических батончика со вкусом кокоса и банана.

- Октябрь 2022 г. Премьера протеинового батончика Match из цельных продуктов от бразильской компании Nutrata в ресторане Arnold. Протеиновый батончик Match от Nutrata утверждает, что содержит слои цельных продуктов, вкус которых меняется от вкуса к вкусу.

Отчет о рынке закусочных в Бразилии – Содержание

1. ВВЕДЕНИЕ

1.1 Допущения исследования и определение рынка

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы рынка

4.2 Рыночные ограничения

4.3 Привлекательность отрасли: анализ пяти сил Портера

4.3.1 Угроза новых участников

4.3.2 Переговорная сила покупателей/потребителей

4.3.3 Рыночная власть поставщиков

4.3.4 Угроза продуктов-заменителей

4.3.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип продукта

5.1.1 Зерновой батончик

5.1.1.1 Батончик Гранола/Мюсли

5.1.1.2 Другие зерновые батончики

5.1.2 Энергетический батончик

5.1.3 Другой снэк-бар

5.2 Канал распределения

5.2.1 Супермаркеты/гипермаркеты

5.2.2 Магазины

5.2.3 Специализированные магазины

5.2.4 Розничные интернет-магазины

5.2.5 Другие каналы сбыта

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Наиболее распространенные стратегии

6.2 Анализ доли рынка

6.3 Профили компании

6.3.1 Nutrimental SA

6.3.2 Nestle SA

6.3.3 Alfred Ritter Gmbh & Co. Kg. Levitta

6.3.4 Pepsico Inc.

6.3.5 M. Dias Branco SA

6.3.6 The Kellogg Company

6.3.7 General Mills Inc.

6.3.8 Mondelēz International Inc.

6.3.9 Mars Incorporated

6.3.10 Nature Foodtech

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

Сегментация индустрии закусочных в Бразилии

Закусочные — это универсальные варианты продуктов, которые могут содержать злаки, фрукты и орехи, обеспечивая потребителей полезными питательными веществами, биологически активными соединениями и пищевыми волокнами.

Рынок закусочных в Бразилии сегментирован по типам продуктов и каналам сбыта. По типу продукта рынок сегментирован на зерновые батончики, энергетические батончики и другие закусочные батончики. Зерновые батончики дополнительно включают батончики мюсли/мюсли и другие зерновые батончики. По каналам сбыта рынок сегментирован на супермаркеты и гипермаркеты, магазины повседневного спроса, интернет-магазины и другие каналы сбыта. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе стоимости (в миллионах долларов США).

| Тип продукта | ||||||

| ||||||

| ||||||

|

| Канал распределения | ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка закусочных в Бразилии

Каков текущий размер рынка снэк-баров в Бразилии?

Прогнозируется, что в течение прогнозируемого периода (2024–2029 гг.) Бразильский рынок закусочных будет иметь среднегодовой темп роста 17,85%

Кто являются ключевыми игроками на рынке снэк-баров в Бразилии?

Nutrimental S.A., The Kellogg Company, Pepsico Inc., Mondelēz International, Inc., Nestlé S.A. — основные компании, работающие на бразильском рынке закусочных.

В какие годы охватывает этот бразильский рынок закусочных?

В отчете рассматривается исторический размер рынка закусок Бразилии за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка закусок Бразилии за годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Снэк-бар в отчете отрасли промышленности Бразилии

Статистика доли снэк-баров в Бразилии на рынке, размера и темпов роста доходов в 2024 году, предоставленная Mordor Intelligence™ Industry Reports. Анализ Snack Bar в Бразилии включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.