Размер рынка шоколада в Бразилии

|

|

Период исследования | 2019 - 2029 |

|

|

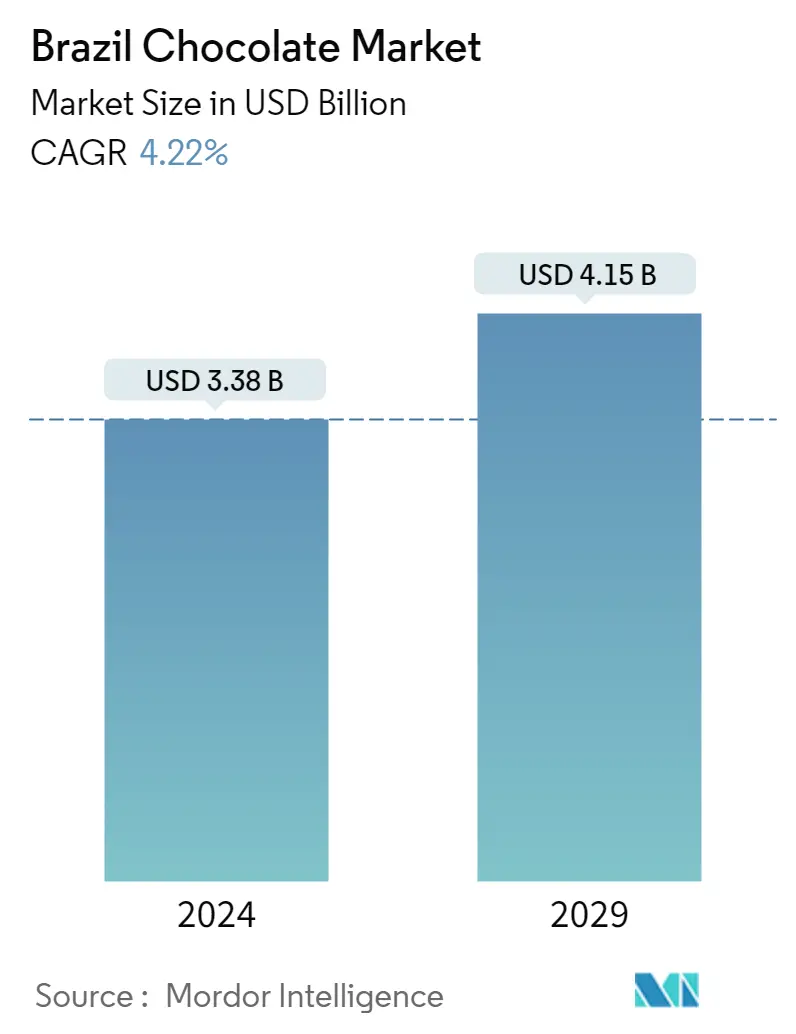

Размер Рынка (2024) | USD 4.2 Billion |

|

|

Размер Рынка (2029) | USD 5.23 Billion |

|

|

CAGR (2024 - 2029) | 4.22 % |

|

|

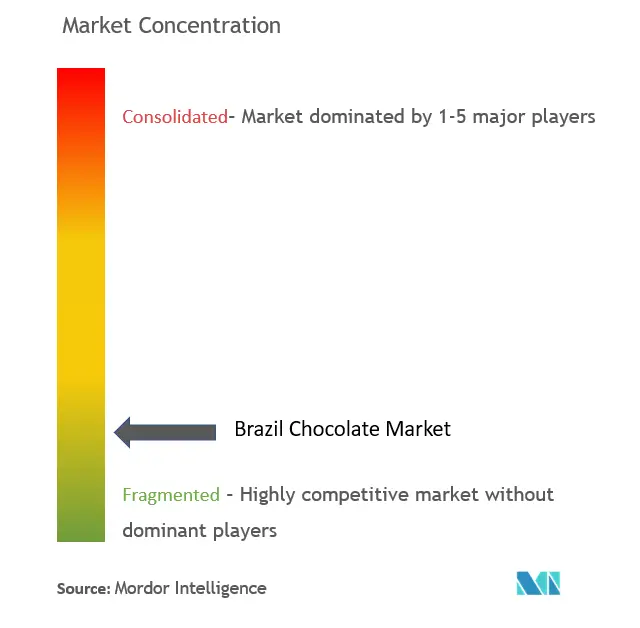

Концентрация Рынка | Низкий |

Ключевые игроки |

||

|

|

||

|

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка шоколада в Бразилии

Объем бразильского рынка шоколада оценивается в 3,38 миллиарда долларов США в 2024 году и, как ожидается, достигнет 4,15 миллиарда долларов США к 2029 году, при этом среднегодовой темп роста составит 4,22% в течение прогнозируемого периода (2024-2029 годы).

На рынок шоколада повлиял низкий объем продаж из-за пандемии COVID-19, в том числе проблемы со стороны предложения, связанные с качеством и сертификацией. Таким образом, сбой в цепочке поставок сырья и последующий карантин приводят к увеличению числа специализированных магазинов, остающихся закрытыми в течение длительного времени, и снижению объемов потребления шоколада премиум-класса. Производители шоколада предлагают беспрецедентное снижение цен, пытаясь остановить слабый спрос во время пасхального сезона в Ки. Например, Lindt Spruengli AG предлагает онлайн-скидку на 30% на весь свой пасхальный ассортимент. Ferrero, еще одна сеть элитных шоколадных магазинов, в этом году отказалась от практики избегания скидок. Розничные торговцы по всей Южной Америке также предлагают скидки до 50%. Это, в свою очередь, повлияло на их прибыль.

Бразильские потребители проявляют большую обеспокоенность по поводу последствий для здоровья высокого потребления сахара. Таким образом, рост тенденций в области здоровья и хорошего самочувствия продолжает стимулировать продажи шоколадных кондитерских изделий с пониженным содержанием сахара в целом и таблеток из темного шоколада премиум-класса. Таким образом, на изучаемом рынке движут исключительно тенденции в области здравоохранения и премиализации.

За последние годы численность среднего класса в стране значительно выросла, что подогревает потребительский спрос на продукцию премиум-класса. Таким образом, глобальные компании, такие как Mondelēz International Inc., Nestle SA и Principado de Asturias SA (Carozzi), проникают в страну, предлагая различные виды продукции и расширяя каналы производства.

Конфеты суперпремиум-класса и их варианты ограниченного выпуска набирают обороты

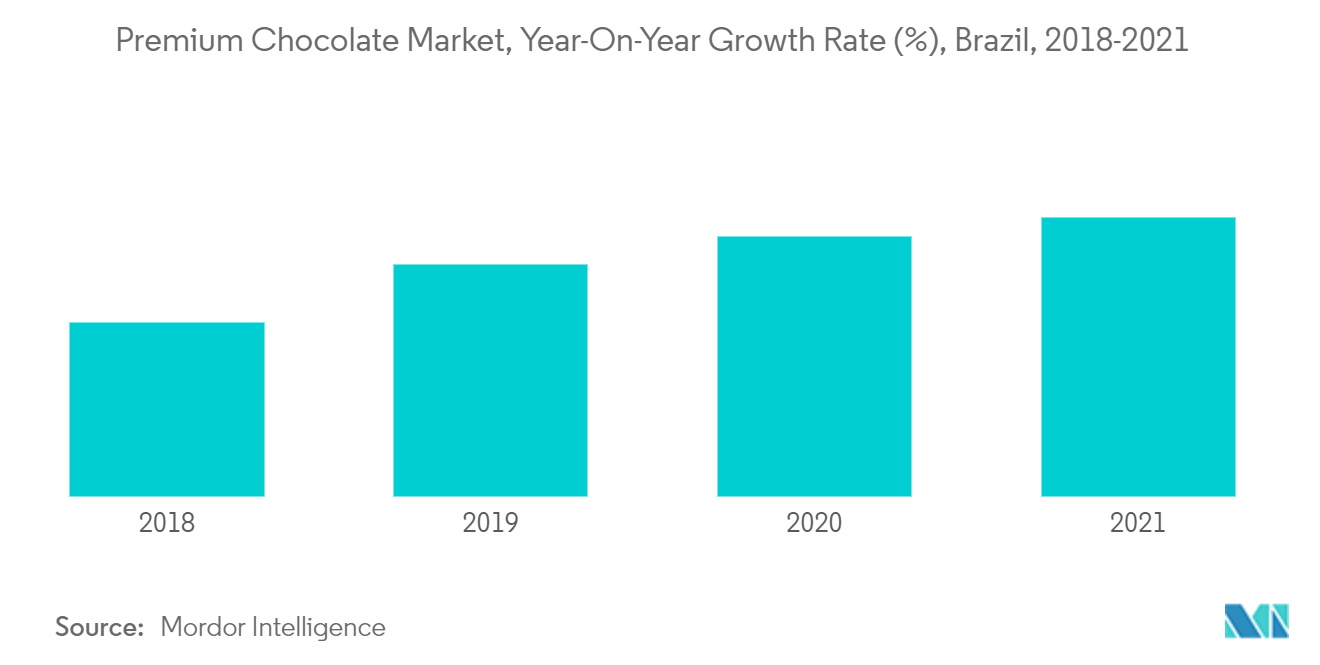

Потребители в Бразилии становятся все более искушенными и все чаще ищут шоколадную продукцию премиум-класса, отличающуюся от обычных брендов, представленных в секторе розничной торговли. Это привело к резкому росту спроса на высококачественную шоколадную продукцию премиум-класса. Например, присутствие Lindt и Ferrero чуть более десяти лет назад значительно повысило престиж шоколада премиум-класса в Бразилии. По данным ABICAB (Бразильской ассоциации шоколадной индустрии), 88% потребителей покупают высококачественный шоколад для собственного потребления. Ежегодно на человека потребляется 2,2 кг шоколада. Шоколад является самым потребляемым продуктом питания в Бразилии. Согласно новостям кондитерской отрасли, ожидается, что к 2020 году бразильский рынок шоколада премиум-класса вырастет на 26% из-за постоянно растущего спроса на шоколад среди населения Бразилии.

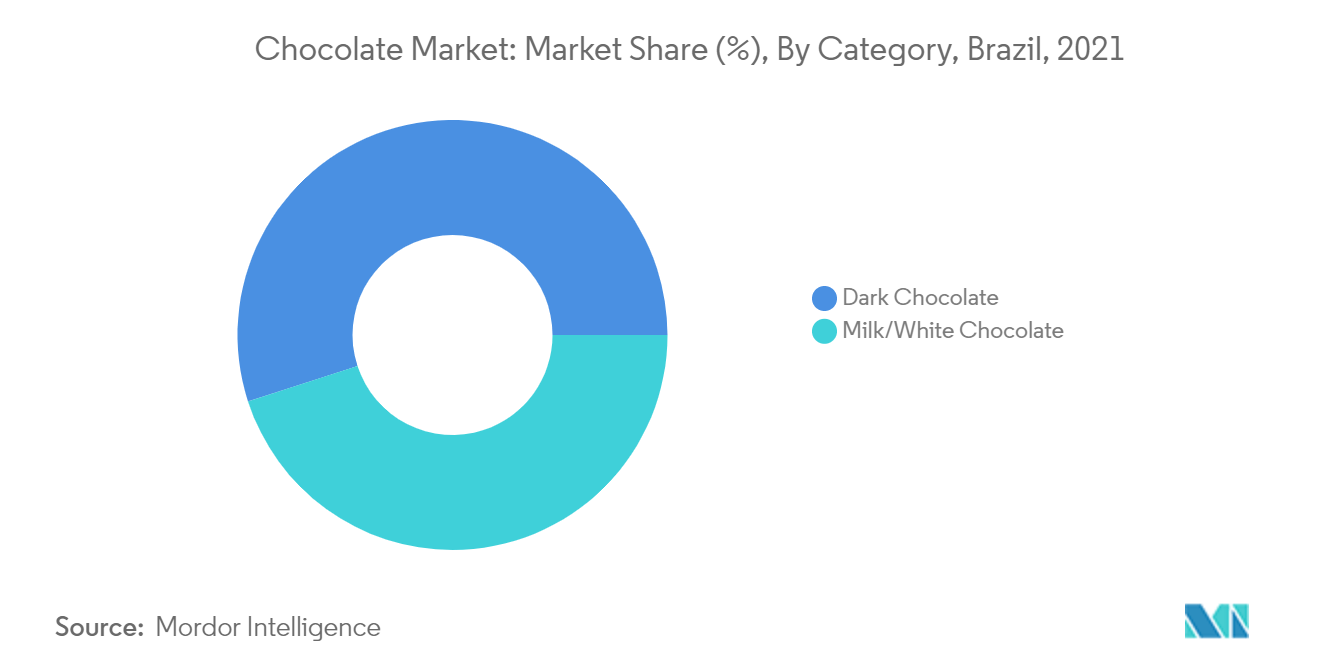

Темный шоколад занимает значительную долю

По данным Бразильской ассоциации шоколадной промышленности, более 75% населения Бразилии потребляют шоколад, а 35% населения Бразилии, вероятно, предпочтут шоколад любой еде или напитку. Еще одним фактором, который, как ожидается, приведет к дальнейшему увеличению потребления темного шоколада, является рост восприятия бразильскими потребителями шоколада премиум-класса. Таким образом, компании могут разработать стратегию по выпуску большего количества темного шоколада премиум-класса в будущем, поскольку это потребление, скорее всего, будет сосредоточено на подарках.

Обзор шоколадной промышленности Бразилии

Изученный рынок является высококонкурентным, наряду с сильным присутствием региональных игроков малого и среднего бизнеса, а также ключевых глобальных игроков. Развитая дистрибьюторская сеть дает производителям преимущество в расширении ассортимента продукции по всей стране. Более того, для игроков крайне важно постоянно внедрять инновации, работать и расти на рынке из-за быстро меняющихся потребительских требований и предпочтений. Некоторые из основных игроков — Nestle SA, Hershey Co., Mondalez International и Yildiz Holding и другие. Инновации и расширение продукции являются одними из наиболее предпочтительных стратегий, применяемых игроками, работающими на мировом рынке шоколада. Крупнейшие игроки рынка также используют маркетинговые кампании в качестве ключевой стратегии для укрепления своих позиций на изучаемом рынке.

Лидеры бразильского шоколадного рынка

Mars Incorporated

Ferrero Group

Mondalez International

Nestle SA

Grupo Arcor

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости шоколадного рынка Бразилии

- В 2021 году производственный завод Hershey в Сан-Роке, Бразилия, вступил в партнерство с ENERGY STAR и присоединился к программе ENERGY STAR Challenge for Industry, взяв на себя обязательство снизить энергоемкость своих предприятий на 10 процентов в течение пяти лет.

- В апреле 2019 года Nestle выпустила в Бразилии пасхальное яйцо из молочного шоколада без сахара в 100% перерабатываемой упаковке. Это пасхальное яйцо без сахара, созданное в ответ на потребительский спрос и предлагающее продукты, обеспечивающие здоровье, питание и благополучие.

- В 2019 году Nestlé Brazil объявила о своем партнерстве с Landor Fitch, перенеся опыт страны чудес в Интернет и предоставив клиентам возможность сделать перерыв, выпить KitKat, где бы они ни находились. KitKatchocolatory.com.br, созданный благодаря использованию технологии WebGL, стал первым цифровым флагманом бразильской электронной коммерции, предоставив KitKat Brazil непревзойденный опыт омниканального развития.

Отчет о рынке шоколада в Бразилии – Содержание

1. ВВЕДЕНИЕ

- 1.1 Допущения исследования и определение рынка

- 1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

- 4.1 Драйверы рынка

- 4.2 Рыночные ограничения

-

4.3 Анализ пяти сил Портера

- 4.3.1 Угроза новых участников

- 4.3.2 Переговорная сила покупателей/потребителей

- 4.3.3 Рыночная власть поставщиков

- 4.3.4 Угроза продуктов-заменителей

- 4.3.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА

-

5.1 По типу продукта

- 5.1.1 Софтлайнс/Селфлайнс

- 5.1.2 Коробочные наборы

- 5.1.3 Счетные линии

- 5.1.4 Формованный шоколад

- 5.1.5 Другие типы продуктов

-

5.2 По категории

- 5.2.1 Молочный/Белый Шоколад

- 5.2.2 Темный шоколад

-

5.3 По каналу распространения

- 5.3.1 Супермаркеты/гипермаркеты

- 5.3.2 Магазины

- 5.3.3 Специализированные розничные магазины

- 5.3.4 Розничные интернет-магазины

- 5.3.5 Другие каналы сбыта

6. КОНКУРЕНТНАЯ СРЕДА

- 6.1 Анализ доли рынка

- 6.2 Самые активные компании

- 6.3 Стратегии, принятые ключевыми игроками

-

6.4 Профили компании

- 6.4.1 Mars Incorporated

- 6.4.2 Ferrero Group

- 6.4.3 Mondalez International

- 6.4.4 Hershey Co.

- 6.4.5 Nestle SA

- 6.4.6 Florestal Alimentos SA

- 6.4.7 Lindt & Sprungli AG

- 6.4.8 Grupo Arcor

- 6.4.9 Barry Callebaut

- 6.4.10 Dori Alimentos SA Inc.

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

8. ВЛИЯНИЕ COVID-19 НА РЫНОК

Сегментация шоколадной промышленности Бразилии

Шоколадные конфеты являются широко известными, наиболее потребляемыми и высокорентабельными компонентами кондитерской промышленности. Во всем мире производят разные виды шоколада, в зависимости от количества какао. Рынок шоколада в Бразилии сегментирован по типам продуктов, категориям и каналам сбыта. По типам продукции рынок сегментирован на линии мягкого шоколада/самосортировки, коробочные ассортименты, линии поштучной продукции, формованные шоколадные конфеты и другие типы продуктов. По категориям рынок разделен на молочный/белый шоколад и темный шоколад. По каналам сбыта изучаемый рынок был сегментирован на супермаркеты/гипермаркеты, магазины повседневного спроса, специализированные магазины розничной торговли, каналы онлайн-торговли и другие каналы сбыта. В отчете представлен размер рынка и прогнозы бразильского рынка шоколада в стоимостном выражении (в миллионах долларов США) для всех вышеуказанных сегментов.

| По типу продукта | Софтлайнс/Селфлайнс |

| Коробочные наборы | |

| Счетные линии | |

| Формованный шоколад | |

| Другие типы продуктов | |

| По категории | Молочный/Белый Шоколад |

| Темный шоколад | |

| По каналу распространения | Супермаркеты/гипермаркеты |

| Магазины | |

| Специализированные розничные магазины | |

| Розничные интернет-магазины | |

| Другие каналы сбыта |

Определение рынка

- Vehicle Types - Passenger Vehicles, Commercial Vehicles and Motorcycles are the vehicle types considered under the automotive lubricants market.

- Product Types - For the purpose of this study, lubricant products such as engine oils, transmission oils, greases and hydraulic fluids are taken into consideration.

- Service Refill - Service refill is the primary factor considered while accounting the lubricant consumption for each of the vehicle segments, under the study.

- Factory Fill - First lubricant fill-ups for newly produced vehicles are considered.

Методология исследования

Mordor Intelligence следует четырехэтапной методологии во всех наших отчетах.