Размер рынка 3PL Бразилии

| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

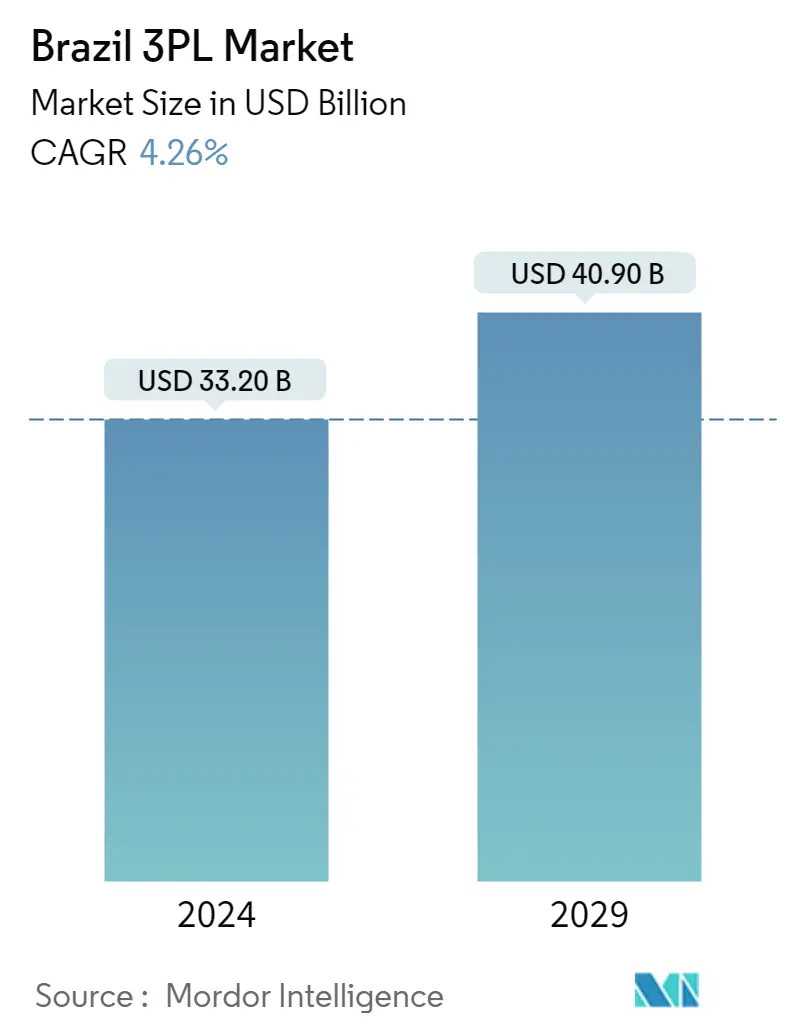

| Размер рынка (2024) | USD 33.20 миллиарда долларов США |

| Размер рынка (2029) | USD 40.90 млрд долларов США |

| CAGR(2024 - 2029) | 4.26 % |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка 3PL Бразилии

Размер бразильского рынка 3PL оценивается в 33,20 млрд долларов США в 2024 году и, как ожидается, достигнет 40,90 млрд долларов США к 2029 году, а среднегодовой темп роста составит 4,26% в течение прогнозируемого периода (2024-2029 гг.).

Пандемия сначала затронула логистический сектор, но позже, после ослабления ограничений, усилилась в секторе электронной коммерции, что еще больше стимулировало развитие сторонней логистической сети в стране.

Бразилия имеет крупнейший логистический рынок в Латинской Америке и имеет сложные таможенные процедуры для товаров, идущих в обе стороны, для экспорта и импорта, что приводит к передаче таможенного оформления на аутсорсинг 3PL-провайдеру. Будучи одной из крупнейших стран (с точки зрения географии и численности населения), Бразилия является важным рынком для компаний, производящих потребительские товары (CPG).

Более того, чтобы удовлетворить растущий спрос на аутсорсинг логистики, страна вкладывает значительные средства в расширение своей логистической и социальной инфраструктуры, поскольку логистическая матрица страны сильно зависит от автомагистралей. Кроме того, логистический сектор страны также уделяет особое внимание целям декарбонизации, принимая инициативы по повышению энергоэффективности в своей цепочке поставок для сокращения выбросов углерода и достижения целей по чистым нулевым выбросам, установленных страной.

Тенденции рынка 3PL Бразилии

Увеличение объемов грузовых автоперевозок стимулирует рост рынка

В 2023 году в Бразилии будет более 4,2 миллиона водителей грузовиков и почти 2 миллиона километров дорог. Кроме того, в стране имеется одна из крупнейших в мире сетей дорожной логистики, а поток грузовых автомобилей значительно растет. Также, по данным Бразильской ассоциации концессионеров автомобильных дорог (ABCR), за последние два десятилетия грузовой трафик в стране увеличился более чем на 60%, а торговля большей частью товаров в стране осуществляется через автомагистрали.

Более того, Бразилия имеет сеть федеральных дорог протяженностью более 1,7 млн км, четвертую по величине систему в мире после США, Китая и Индии, и она полагается на свои автомагистрали и проселочные дороги для перевозки 90% своих транспортных средств. тонно-миль грузов по стране, используя железную дорогу менее чем на одну десятую. Следовательно, автомобильные перевозки играют жизненно важную роль в росте рынка 3PL в стране.

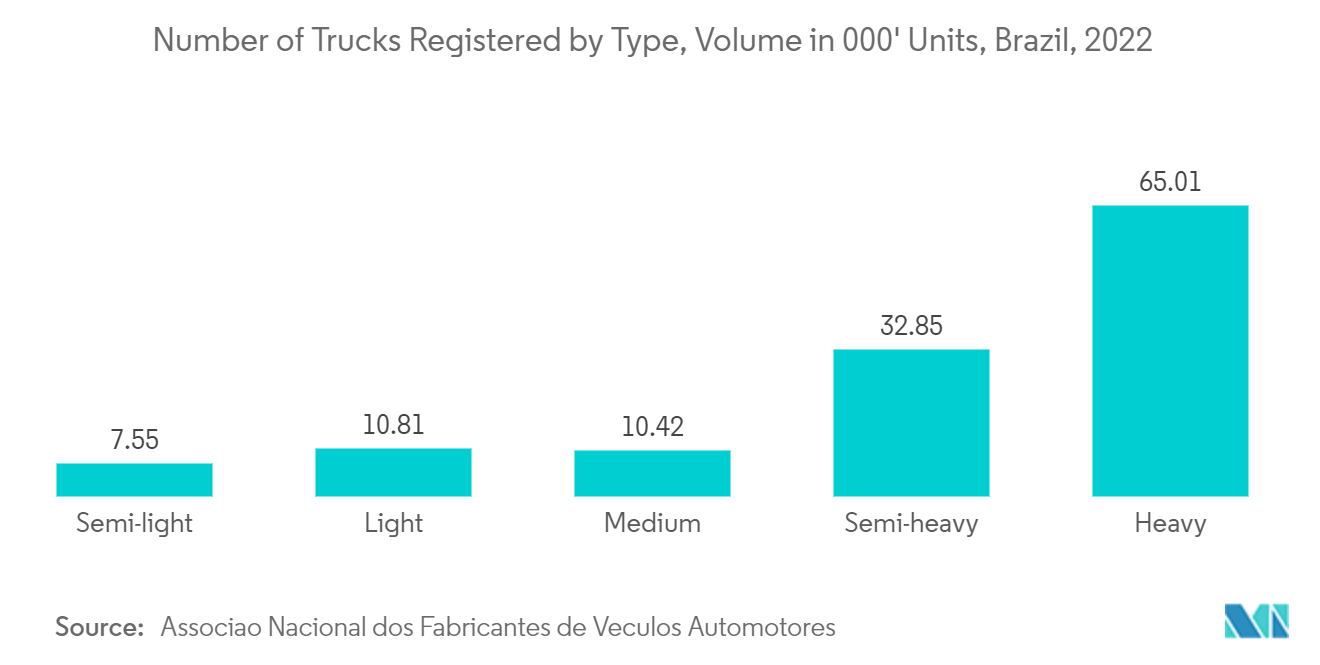

Между тем, сектор грузовых автомобилей Бразилии движется к повышению энергоэффективности, чтобы сократить выбросы углекислого газа и улучшить качество воздуха, предпринимая такие инициативы, как замена старых грузовиков, повышение экономии топлива и инвестиции в железные и автомобильные дороги. Более того, в 2022 году на долю тяжелых грузовиков пришлось более половины всех новых грузовиков, зарегистрированных в Бразилии (более 65 тысяч единиц), за ними следовали полулегкие грузовики, средние грузовики и т. д. Таким образом, рост грузоперевозок еще больше стимулирует третье- Рынок партийной логистики в стране.

Рост электронной коммерции стимулирует сектор логистики

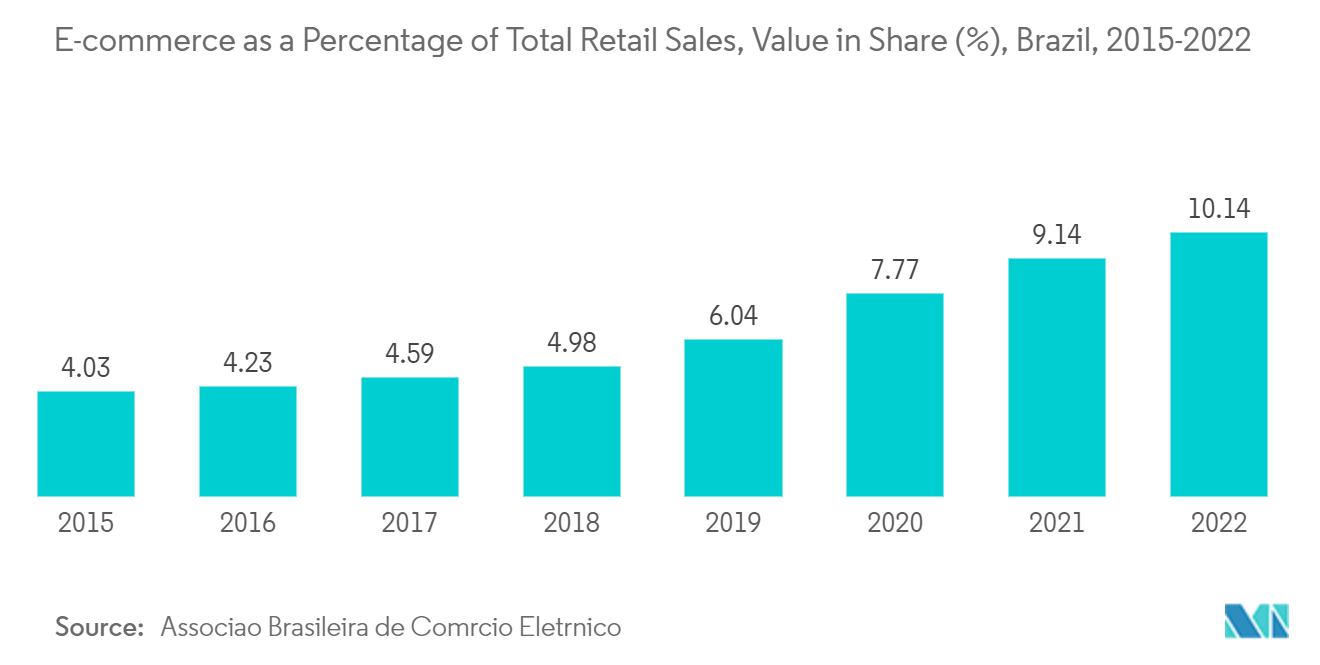

Бразилия является крупнейшей и самой густонаселенной страной в Латинской Америке, и в ней постоянно наблюдается быстрый рост электронной коммерции в стране в 2021 году темпы роста составят более 16% в годовом исчислении. Кроме того, по мнению отраслевых экспертов, Ожидается, что к 2025 году бразильский рынок электронной коммерции вырастет более чем на 90%. Кроме того, бразильцы принимают специальные акции и предложения, предоставляемые платформами электронной коммерции, тем самым создавая новые возможности для интернет-магазинов для изучения новых инициатив по привлечению внимания клиентов.

Более того, пандемия привела к резкому росту онлайн-покупок. Правительство Бразилии предоставило помощь в связи с пандемией через цифровые кошельки, что привело к увеличению продаж электронной коммерции в стране. Кроме того, несмотря на функционирование обычных магазинов после пандемии в стране, значительная часть населения Бразилии в 2022 году отдавала предпочтение онлайн-каналам розничной торговли. Например, в 2022 году число онлайн-покупателей достигло почти 108 миллионов человек. вырос более чем на 24% по сравнению с 2021 годом (87 миллионов онлайн-покупателей).

Между тем, онлайн-продажи составили более 10% всех розничных продаж в Бразилии; это вдвое больше, чем доля почти в пять процентов, наблюдавшаяся тремя годами ранее в 2018 году. Пандемия ускорила развитие сектора электронной коммерции, что требует огромной сети сторонней логистики для удовлетворения растущего потребительского спроса со стороны онлайн-каналов.

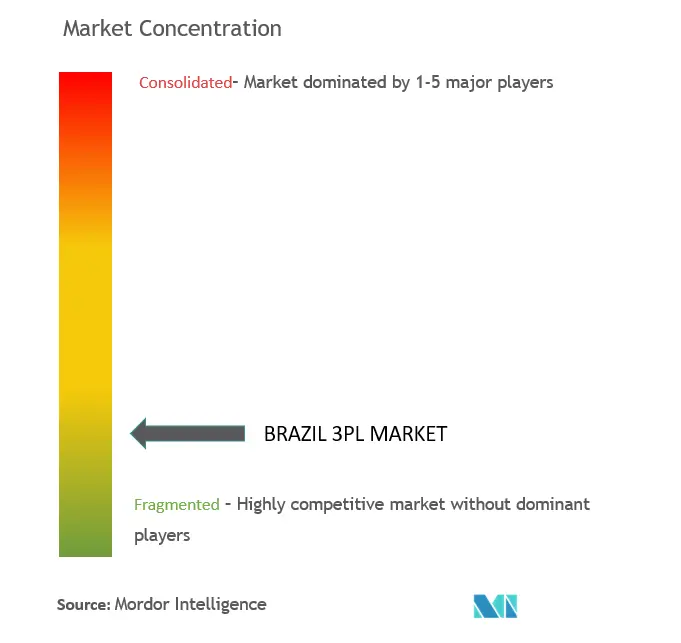

Обзор 3PL-индустрии Бразилии

Рынок 3PL фрагментирован большим количеством игроков, включая CH Robinson, Penske Logistics, DB Schenker, DHL Supply Chain и Solistica. В Бразилии мелкие и местные поставщики конкурируют с международными игроками по стоимости, поскольку им сложно конкурировать по качеству и ассортименту предложений. Игроки рынка сосредоточены на инвестировании и разработке технологий для повышения эффективности своей деятельности.

Лидеры бразильского 3PL рынка

-

C.H. Robinson Worldwide Inc.

-

Penske

-

DB Schenker

-

DHL International GmbH

-

CEVA Logistics AG

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости 3PL-рынка Бразилии

Июль 2023 г. DHL Express (глобальная логистическая компания) объявила о расширении и модернизации своего распределительного центра в Гоясе, одновременно расширяя операции и присутствие в Экстрема Минас-Жерайс, в основном для таких секторов, как фармацевтика и розничная торговля модной одеждой.

Август 2023 г. BBM Logistica SA, бразильская автомобильно-логистическая транспортная компания, объявила о продлении контракта с CMPC Celulose Riograndense еще на пять лет, до 2028 г. Согласно соглашению, BBM инвестирует 10,21 млн долларов США в новое оборудование и логистическую инфраструктуру. усилить свою деятельность по транспортировке древесины с месторождений на целлюлозно-бумажные фабрики.

Отчет о рынке 3PL Бразилии – Содержание

1. ВВЕДЕНИЕ

1.1 Результаты исследования

1.2 Предположения исследования

1.3 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

2.1 Методология анализа

2.2 Этапы исследования

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА И ИНФОРМАЦИЯ

4.1 Текущий рыночный сценарий

4.2 Драйверы рынка

4.2.1 Электронная коммерция способствует росту рынка 3PL

4.3 Рыночные ограничения

4.3.1 Медленное развитие инфраструктуры

4.4 Возможности рынка

4.4.1 Спрос на современные складские помещения

4.5 Анализ цепочки создания стоимости/цепочки поставок

4.6 Понимание отраслевой политики и регулирования

4.7 Общие тенденции на рынке складских услуг

4.8 Спрос со стороны других сегментов, таких как CEP, доставка последней мили и логистика холодовой цепи.

4.9 Привлекательность отрасли: анализ пяти сил Портера

4.9.1 Рыночная власть поставщиков

4.9.2 Переговорная сила покупателей/потребителей

4.9.3 Угроза новых участников

4.9.4 Угроза продуктов-заменителей

4.9.5 Интенсивность конкурентного соперничества

4.10 Технологические разработки в секторе

4.11 Влияние COVID-19 на рынок

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 По услугам

5.1.1 Управление внутренними перевозками

5.1.2 Международный транспортный менеджмент

5.1.3 Складирование и дистрибуция с добавленной стоимостью

5.2 Конечным пользователем

5.2.1 Автомобиль

5.2.2 Химикаты

5.2.3 Потребительский сектор и розничная торговля

5.2.4 Энергия

5.2.5 Проектирование и производство

5.2.6 Науки о жизни и здравоохранение

5.2.7 Другие конечные пользователи

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Обзор концентрации рынка

6.2 Профили компании

6.2.1 BBM Logística SA

6.2.2 C.H. Robinson Worldwide Inc.

6.2.3 CEVA Logistics AG

6.2.4 DB Schenker

6.2.5 Deutsche Post AG

6.2.6 DSV AS

6.2.7 FedEx

6.2.8 Gafor SA

6.2.9 Kuehne + Nagel International AG

6.2.10 Nippon Express Co. Ltd

6.2.11 Penske Logistics do Brasil Ltda*

7. БУДУЩЕЕ 3PL-РЫНКА БРАЗИЛИИ

8. ОТКАЗ ОТ ОТВЕТСТВЕННОСТИ

Сегментация отрасли 3PL в Бразилии

Сторонние логистические компании предоставляют различные услуги по всей логистической цепочке поставок. Сюда входят транспортировка, складирование, комплектация и упаковка, прогнозирование запасов, выполнение заказов, упаковка и экспедирование грузов. Кроме того, в этом отчете рассматриваются такие аспекты рынка, как динамика рынка, движущие силы, ограничения, возможности, технологические инновации, их влияние, анализ пяти сил Портера и влияние COVID-19 на рынок. Кроме того, в отчете также представлены профили компаний, позволяющие понять конкурентную среду рынка.

Бразильский рынок 3PL сегментирован по услугам (управление внутренними перевозками, управление международными перевозками, складирование и распределение с добавленной стоимостью) и конечными пользователями (автомобили, химикаты, потребители и розничные торговцы, энергетика, машиностроение и производство, медико-биологические науки и здравоохранение, а также другие конечные компании). -пользователи).

В отчете представлен размер рынка и прогнозы рынка Бразилии в стоимостном выражении (доллары США) для всех вышеуказанных сегментов.

| По услугам | ||

| ||

| ||

|

| Конечным пользователем | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Часто задаваемые вопросы по исследованию рынка 3PL в Бразилии

Насколько велик бразильский рынок 3PL?

Ожидается, что объем бразильского рынка 3PL-услуг достигнет 33,20 млрд долларов США в 2024 году, а среднегодовой темп роста составит 4,26% и достигнет 40,90 млрд долларов США к 2029 году.

Каков текущий размер 3PL-рынка Бразилии?

Ожидается, что в 2024 году объем бразильского рынка 3PL достигнет 33,20 миллиарда долларов США.

Кто являются ключевыми игроками на рынке 3PL Бразилии?

C.H. Robinson Worldwide Inc., Penske, DB Schenker, DHL International GmbH, CEVA Logistics AG — основные компании, работающие на бразильском рынке 3PL.

Какие годы охватывает рынок 3PL Бразилии и каков был размер рынка в 2023 году?

В 2023 году объем рынка 3PL Бразилии оценивался в 31,84 миллиарда долларов США. В отчете отражен исторический размер рынка 3PL Бразилии за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка 3PL Бразилии на годы 2024 год. , 2025, 2026, 2027, 2028 и 2029 годах.

Отчет о сторонней логистике в Бразилии

Статистические данные о доле, размере и темпах роста доходов на рынке 3PL Бразилии в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ 3PL Бразилии включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.