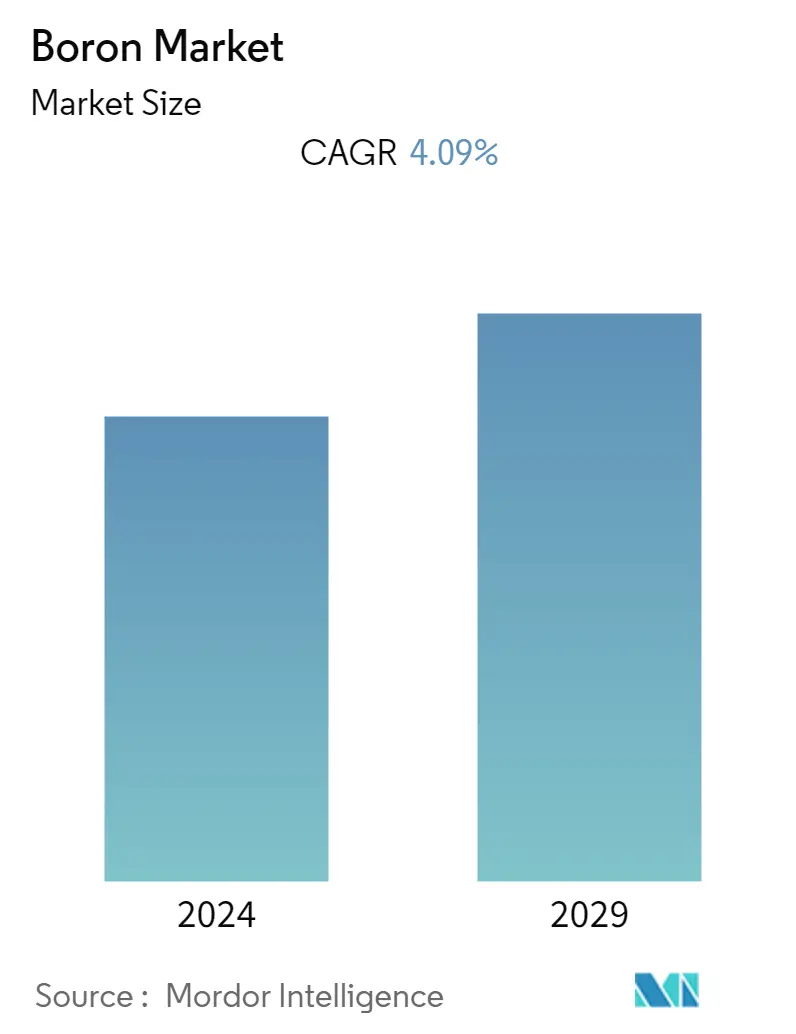

Размер рынка бора

| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 4.09 % |

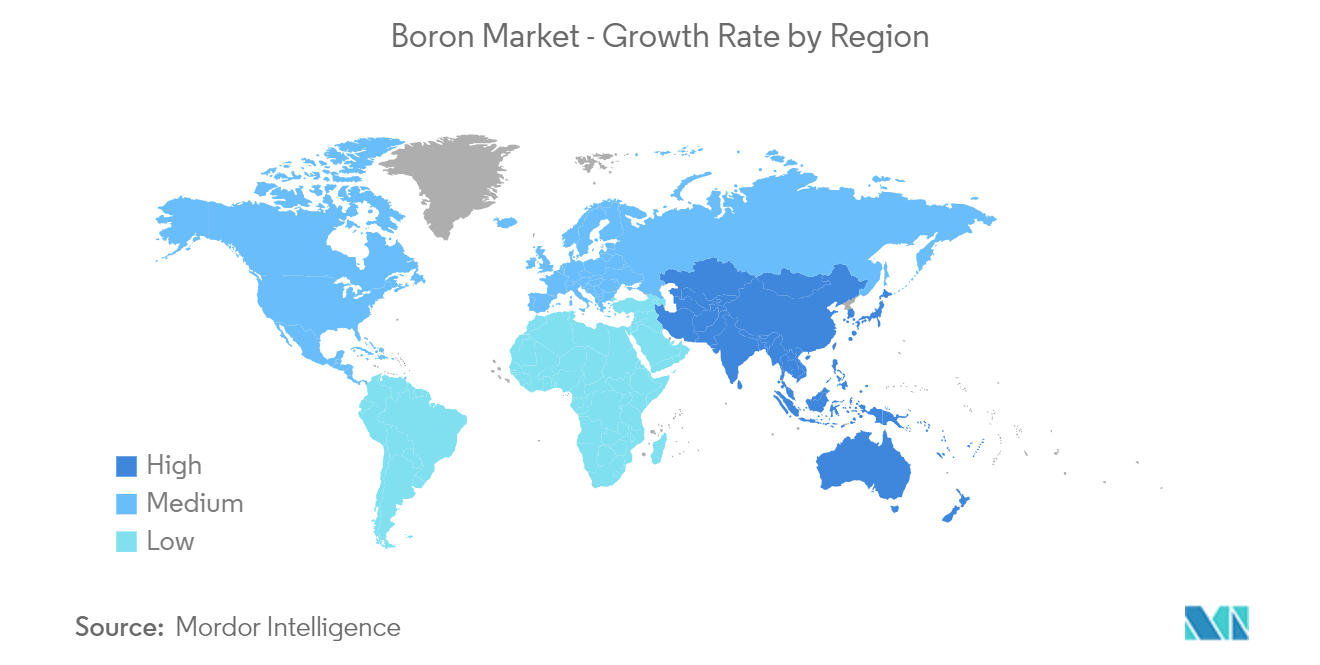

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

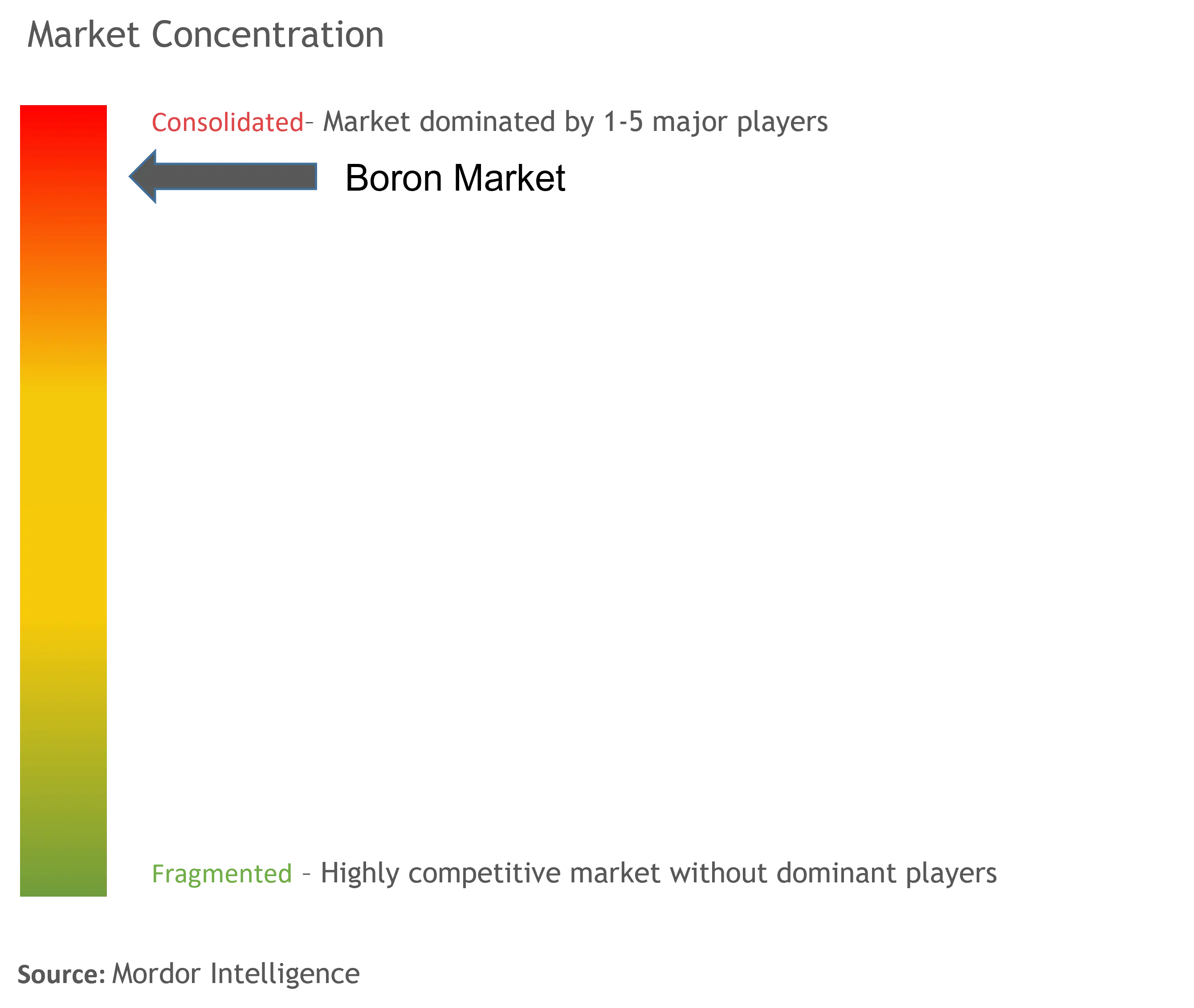

| Концентрация рынка | Высокий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка бора

Рынок бора в настоящее время оценивается в 4737,31 килотонн и, как ожидается, достигнет 5790,00 килотонн в течение прогнозируемого периода, при этом среднегодовой темп роста составит около 4,09% в течение прогнозируемого периода.

- COVID-19 негативно повлиял на рынок, поскольку все отрасли остановили производственные процессы. Карантинные меры, социальные дистанции и торговые санкции вызвали массовые сбои в работе глобальных сетей поставок. Однако в 2021 году ситуация начала восстанавливаться, восстановив траекторию роста рынка.

- Одним из основных факторов, способствующих изучению рынка, является растущее внедрение стекловолокна в различных отраслях конечных пользователей. Кроме того, растущий спрос со стороны сельскохозяйственной отрасли, вероятно, приведет к увеличению спроса на бор в течение прогнозируемого периода.

- Однако растущая обеспокоенность по поводу нехватки этого соединения, вероятно, будет сдерживать рынок.

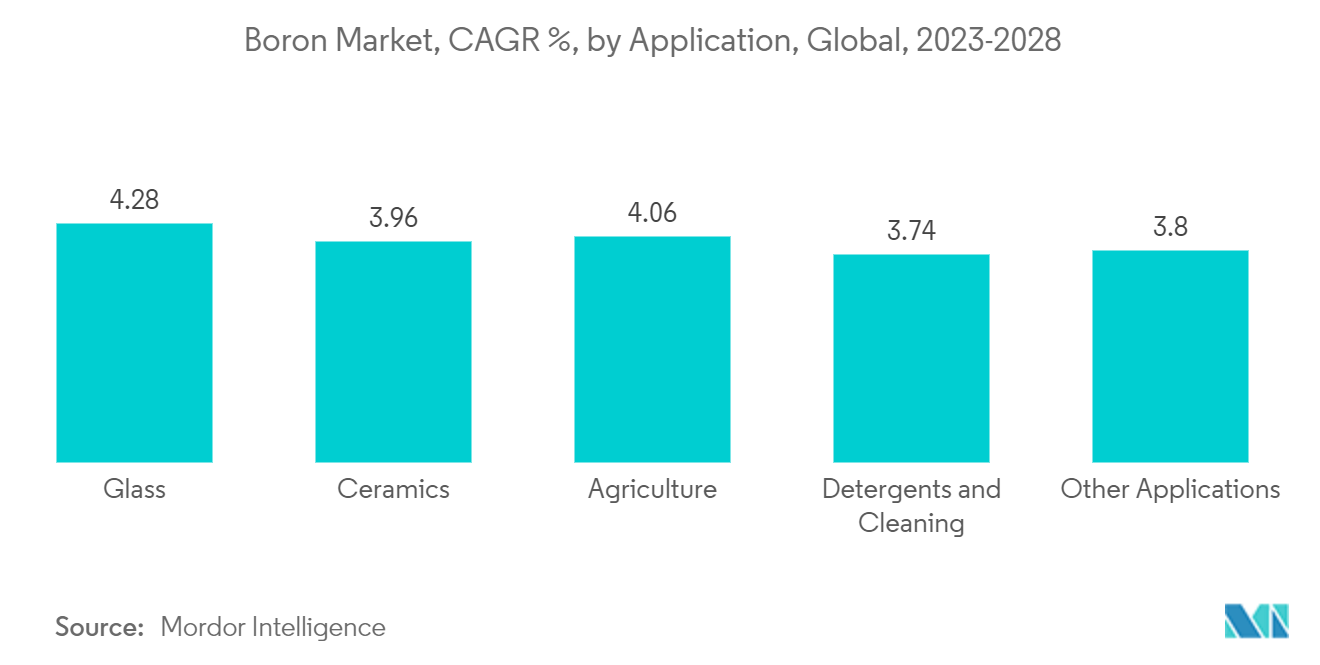

- Растущий спрос со стороны керамической промышленности, вероятно, станет возможностью для роста рынка в будущем.

- Азиатско-Тихоокеанский регион доминировал на рынке бора из-за высокого спроса со стороны различных отраслей, таких как автомобилестроение, строительство и строительство в регионе.

Тенденции рынка бора

Стекольный сегмент будет доминировать на рынке

- В стекольной промышленности бор особенно используется в боросиликатном стекле, стекловолокне текстильного типа и стекловолокне изоляционного типа. С добавлением бора стеклянные изделия превращаются в материалы, устойчивые к теплу и химикатам. Текучесть, твердость поверхности и долговечность конечного продукта улучшаются, когда бор добавляется к промежуточному расплавленному стеклу.

- Чтобы резко снизить температуру плавления и вязкость, предотвратить кристаллизацию стекла, регулировать тепловое расширение и предотвратить расстекловывание, производители стекла добавляют в кремнеземную основу 5-20% оксида бора. Конечные продукты достаточно прочны, чтобы выдерживать значительные механические или термические удары, а также обладают долговечностью и химической стойкостью.

- Согласно Международному году стекла 2022, во всем мире насчитывается 650 производителей стеклянной тары, работающих на 1200 объектах, производящих 95 миллионов тонн стекла в год; 320 производителей листового стекла, работающих на 560 площадках, производящих около 106 миллионов тонн листового стекла в год; и 230 производителей, работающих на более чем 400 объектах, ежегодно плавят около 8 миллионов тонн стекла для производства домашнего стекла и посуды.

- Поразительные 209 миллионов тонн стекла производятся во всем мире каждый год 1200 предприятиями на 2160 предприятиях. Тем не менее, эти цифры не учитывают вторичную промышленность, производство стекловолокна, предметы искусства, специальную стеклянную посуду или вторичную промышленность.

- Таким образом, стекольный сегмент продолжит доминировать на рынке в течение прогнозируемого периода.

Азиатско-Тихоокеанский регион будет доминировать на рынке

- Ожидается, что Азиатско-Тихоокеанский регион станет крупнейшим рынком бора в течение прогнозируемого периода благодаря растущим отраслям конечных потребителей в Китае и Индии, среди других.

- Ожидается, что в Азиатско-Тихоокеанском регионе появится крупнейшая в мире индустрия моющих средств из-за возросшего понимания вопросов чистоты среди семей среднего класса. Такие страны, как Китай и Индия, являются крупнейшими производителями моющих средств в мире.

- Соединения бора, такие как борная кислота и бораты, продлевают период гидратации цемента. Поэтому соединения бора эффективно применяются в строительной отрасли.

- Строительный сектор является ключевым игроком в продолжающемся экономическом развитии Китая. Китай переживает строительный мега-бум. По данным Национального бюро статистики Китая, стоимость строительной продукции в 2022 году составила 31,2 триллиона юаней (4,5 триллиона долларов США) по сравнению с 29,3 триллиона юаней (4,2 триллиона долларов США) в 2021 году. Ожидается, что Китай потратит почти 13 триллионов долларов США. на зданиях к 2030 году, создавая позитивный прогноз по бору.

- Кроме того, Индия имеет огромный строительный сектор и, как ожидается, станет третьим по величине строительным рынком в мире. Ожидается, что различные политики, реализуемые индийским правительством, такие как проект Умные города, Жилище для всех и т. д., придадут необходимый импульс индийской строительной отрасли.

- Кроме того, Китай является ведущим производителем и потребителем керамики во всем мире. Это одна из крупнейших стран-производителей керамической плитки в мире, произведшая около 8,47 миллиарда квадратных метров керамической плитки. Жесткая конкуренция на внутреннем и экспортном рынках заставляет производителей керамики совершенствовать производственный процесс и качество продукции в регионе.

- По данным Резервного банка Индии, экспорт керамической и стеклянной посуды в Индии в 2022 году достиг рекордного уровня в 258 миллиардов индийских рупий (~3,15 миллиарда долларов США) из-за резкого роста спроса на керамическую плитку и сантехнику.

- Следовательно, с учетом быстро растущей промышленности конечных потребителей в странах Азиатско-Тихоокеанского региона ожидается, что спрос на бор также увеличится в течение прогнозируемого периода.

Обзор борной отрасли

Рынок бора является высококонсолидированным, при этом основные игроки занимают значительную долю рынка. В число крупнейших компаний на рынке входят Eti Maden, Rio Tinto, Quiborax, Allkem Limited и Qinhai Zhontian Boron Lithium Mining Co. Ltd и другие.

Лидеры рынка бора

-

Eti Maden

-

Rio Tinto

-

Quiborax

-

Allkem Limited

-

Qinhai Zhontian Boron Lithium Mining Co. Ltd

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка бора

- Декабрь 2022 г. Allkem Limited завершила покупку Borax Argentina SA, компании, базирующейся в Сальте, Аргентина. Это приобретение значительно расширило бизнес ALLKEM по бору, укрепив ее позиции на рынке.

Отчет о рынке бора – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Растущее внедрение стекловолокна в различных отраслях конечных пользователей

4.1.2 Растущий спрос со стороны сельскохозяйственной отрасли

4.1.3 Другие драйверы

4.2 Ограничения

4.2.1 Растущая обеспокоенность по поводу нехватки этого соединения

4.2.2 Другие ограничения

4.3 Анализ цепочки создания стоимости в отрасли

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей и услуг

4.4.5 Степень конкуренции

5. СЕГМЕНТАЦИЯ РЫНКА (объем рынка в объеме)

5.1 Приложение

5.1.1 Стекло

5.1.2 Керамика

5.1.3 сельское хозяйство

5.1.4 Моющее средство и чистка

5.1.5 Другие приложения

5.2 География

5.2.1 Азиатско-Тихоокеанский регион

5.2.1.1 Китай

5.2.1.2 Индия

5.2.1.3 Япония

5.2.1.4 Южная Корея

5.2.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.2.2 Северная Америка

5.2.2.1 Соединенные Штаты

5.2.2.2 Канада

5.2.2.3 Мексика

5.2.3 Европа

5.2.3.1 Германия

5.2.3.2 Великобритания

5.2.3.3 Италия

5.2.3.4 Франция

5.2.3.5 Остальная Европа

5.2.4 Южная Америка

5.2.4.1 Бразилия

5.2.4.2 Аргентина

5.2.4.3 Остальная часть Южной Америки

5.2.5 Ближний Восток и Африка

5.2.5.1 Саудовская Аравия

5.2.5.2 Южная Африка

5.2.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Доля рынка (%)**/Рейтинговый анализ

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 3M

6.4.2 ALLKEM Limited

6.4.3 Boron Molecular

6.4.4 ETI Maden

6.4.5 Gujarat Boron Derivatives Pvt. Ltd

6.4.6 Minera Santa Rita SRL (MSR)

6.4.7 Qinghai Zhongtian Boron Lithium Mining Co. Ltd

6.4.8 Quiborax

6.4.9 Rio Tinto

6.4.10 SB Boron Corporation

6.4.11 Searles Valley Minerals

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Растущий спрос со стороны керамической промышленности

7.2 Другие возможности

Сегментация борной отрасли

Бор — неметаллический элемент, встречающийся в природе только в сочетании, например, в буре или борной кислоте. Он плохой проводник электричества, его также можно найти в керамике, ракетницах и стекловолокне.

Рынок бора сегментирован по приложениям и географии. Рынок сегментирован по сферам применения стекло, керамика, сельское хозяйство, моющие и чистящие средства, а также другие области применения. В отчете также освещаются размер рынка и прогнозы по бору в 15 странах основных регионов.

Для каждого сегмента размеры рынка и прогнозы выполняются в объеме (килотоны).

| Приложение | ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка бора

Каков текущий размер рынка бора?

Прогнозируется, что среднегодовой темп роста рынка бора составит 4,09% в течение прогнозируемого периода (2024-2029 гг.).

Кто являются ключевыми игроками на рынке бора?

Eti Maden, Rio Tinto, Quiborax, Allkem Limited, Qinhai Zhontian Boron Lithium Mining Co. Ltd — основные компании, работающие на рынке бора.

Какой регион на рынке Борон является самым быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет самую большую долю на рынке Бор?

В 2024 году наибольшая доля рынка бора будет приходиться на Азиатско-Тихоокеанский регион.

Какие годы охватывает этот рынок бора?

Отчет охватывает исторический размер рынка бора за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка бора на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет о борной промышленности

Статистические данные о доле, размере и темпах роста доходов на рынке бора в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ бора включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.