Размер рынка пенообразователей

| Период исследования | 2019 - 2029 |

| Размер рынка (2024) | USD 4.90 миллиарда долларов США |

| Размер рынка (2029) | USD 6.40 миллиарда долларов США |

| CAGR(2024 - 2029) | 5.51 % |

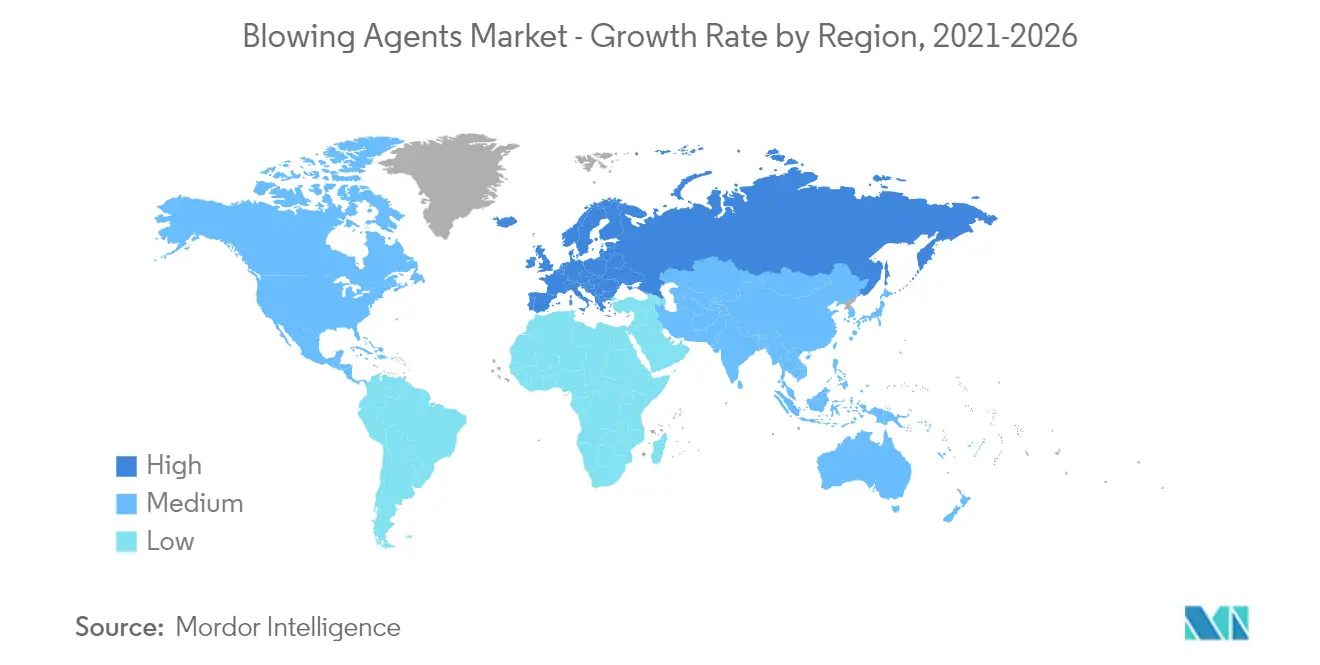

| Самый Быстрорастущий Рынок | Европа |

| Самый Большой Рынок | Азиатско-Тихоокеанский регион |

| Концентрация рынка | Низкий |

Основные игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка пенообразователей

Размер рынка пенообразователей оценивается в 4,90 миллиарда долларов США в 2024 году и, как ожидается, достигнет 6,40 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 5,51% в течение прогнозируемого периода (2024-2029 годы).

Основными факторами, стимулирующими изучаемый рынок, является рост спроса на полимерные изоляционные пены для зданий, автомобилей и бытовой техники. Ожидается, что строгие экологические нормы в отношении пенообразователей будут препятствовать росту изучаемого рынка.

- Высокий спрос на вспенивающие агенты с нулевым потенциалом разрушения озона (ODP) и низким потенциалом глобального потепления (GWP), вероятно, станет возможностью в будущем.

- С точки зрения доходов на исследуемом рынке в течение прогнозируемого периода доминировала Северная Америка. По объему Азиатско-Тихоокеанский регион доминировал на мировом рынке.

Тенденции рынка пенообразователей

Растущий спрос со стороны строительной отрасли

- Благодаря отсутствию летучих органических соединений, неразрушению озонового слоя, низкому потенциалу глобального потепления и снижению энергопотребления пенообразователи являются экологически приемлемыми и, таким образом, используются в строительстве. Они помогают создавать более однородные компоненты, что приводит к лучшей, более плотной изоляции, более высокой энергоэффективности и ограниченному потреблению энергии.

- Порообразователи используются в качестве компонента изоляции зданий, таких как изоляция блочных труб и крыш, дверей, обшивки, а также в конструкциях, требующих фундамента. Их также используют в качестве герметиков для окон и дверей.

- Они в основном используются в пенополиуретанах, которые широко используются в трубах для предотвращения потери тепла и поддержания температуры даже в холодном климате, чтобы избежать замерзания или растрескивания при обогреве на большие расстояния.

- Они также используются в фенольных пенопластах, но с ограниченным применением. Фенольные пенопласты в основном используются в панелях в качестве изоляционных барьеров в кровле, полостях стен и изоляции пола. Ожидается, что растущая строительная деятельность во всем мире приведет к значительному увеличению рынка пенообразователей.

- Азиатско-Тихоокеанский регион доминирует в строительном секторе, при этом Индия, Китай и ряд других стран Юго-Восточной Азии значительно способствуют росту рынка.

- Ожидается, что положительные факторы, подобные вышеупомянутым, будут способствовать росту рынка в течение прогнозируемого периода.

Китай будет доминировать на рынке Азиатско-Тихоокеанского региона

- Ожидается, что Китай, будучи членом Группы I, заморозит производство и использование ГФУ на согласованных базовых уровнях к 2024 году или раньше, а также поэтапно сократит производство и использование, начиная с поэтапного сокращения на 10% ниже уровня замораживания к 2029 году.

- Хотя использование CFC-11 было запрещено на международном уровне в 2010 году из-за разрушающего озоновый слой этого вещества, были найдены доказательства, подтверждающие незаконное производство и использование CFC-11 в качестве вспенивающего агента в секторе изоляции из жесткого пенополиуретана. Согласно полевому исследованию, проведенному Агентством экологических расследований, британской неправительственной организацией, уровни ХФУ-11 в атмосфере в Китае значительно выше, чем ожидалось, что доказывает вредную природу ХФУ-11.

- Помимо запрещенных ХФУ и ГХФУ (использование которых регулируется и, как ожидается, будет прекращено к 2040 году), Китай использует альтернативные пенообразователи, такие как предварительно смешанные CP (циклопентан), смеси HFO и воду.

- Китай имеет крупнейшую в мире строительную индустрию. Однако темпы роста отрасли становятся все более скромными, поскольку китайское правительство стремится перейти к экономике, ориентированной на услуги.

- Китай является второй по величине упаковочной промышленностью в мире, и ожидается, что в течение прогнозируемого периода он будет наблюдать устойчивый рост благодаря росту индивидуальной упаковки, увеличению спроса на продукты для микроволновой печи, легкие закуски и замороженные продукты, среди прочего.

- В Китае находится крупнейшая в мире текстильная и швейная промышленность, которая также является ключевым игроком в экономике страны. Однако доля страны на мировом экспортном рынке одежды снизилась из-за торговой войны с Соединенными Штатами и созревания рынка.

- Следовательно, вышеупомянутые факторы, вероятно, повлияют на спрос на пенообразователи в Китае в течение прогнозируемого периода.

Обзор отрасли пенообразователей

Мировой рынок пенообразователей фрагментирован. На рынке наряду с международными игроками присутствует множество местных игроков. Крупнейшие компании включают Honeywell International Inc., The Chemours Company, Arkema, Sinochem Group Co. Ltd и Nouryon и другие.

Лидеры рынка пенообразователей

-

Honeywell International Inc.

-

The Chemours Company

-

Arkema

-

Sinochem Group Co. Ltd

-

Nouryon

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка пенообразователей

- В июне 2021 года компания Arkema объявила об увеличении мощностей по производству изоляционного пенообразователя гидрофторолефина 1233zd (HFO-1233zd) в Китае и США. В частности, компания планировала потратить 60 миллионов долларов США на увеличение мощности по производству тяжелого топлива на 15 килотонн в год на своем заводе в Калверт-Сити, штат Кентукки, США. Более того, компания заключит контракт с Aofan на производство 5 килотонн газа в год в Китае к 2022 году.

- В ноябре 2020 года Nouryon выпустила новую версию расширяемых микросфер Expancel, которые действуют как наполнитель и вспениватель, делая продукцию легче и снижая общие затраты. Кроме того, продукт находит свое основное применение в специальных тонких покрытиях, в основном для улучшения качества печати термобумажных этикеток, билетов и т. д.

Отчет о рынке пенообразователей – Содержание

1. ВВЕДЕНИЕ

1.1 Предположения исследования

1.2 Объем исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ДИНАМИКА РЫНКА

4.1 Драйверы

4.1.1 Рост спроса на полимерные изоляционные пены для зданий, автомобилей и бытовой техники

4.1.2 Растущий спрос на пенообразователи при производстве пенополиуретанов

4.2 Ограничения

4.2.1 Строгие экологические нормы в отношении пенообразователей

4.2.2 Влияние COVID-19

4.2.3 Другие ограничения

4.3 Анализ отраслевой цепочки создания стоимости

4.4 Анализ пяти сил Портера

4.4.1 Рыночная власть поставщиков

4.4.2 Переговорная сила потребителей

4.4.3 Угроза новых участников

4.4.4 Угроза продуктов-заменителей и услуг

4.4.5 Степень конкуренции

4.5 Политика и правила

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип продукта

5.1.1 Гидрохлорфторуглероды (ГХФУ)

5.1.2 Гидрофторуглероды (ГФУ)

5.1.3 Углеводороды (УВ)

5.1.4 Гидрофторолефин (HFO)

5.1.5 Другие типы продуктов

5.2 Тип пены

5.2.1 Полиуретановая пена

5.2.2 Пенополистирол

5.2.3 Фенольная пена

5.2.4 Полипропиленовая пена

5.2.5 Полиэтиленовая пена

5.2.6 Другие типы пены

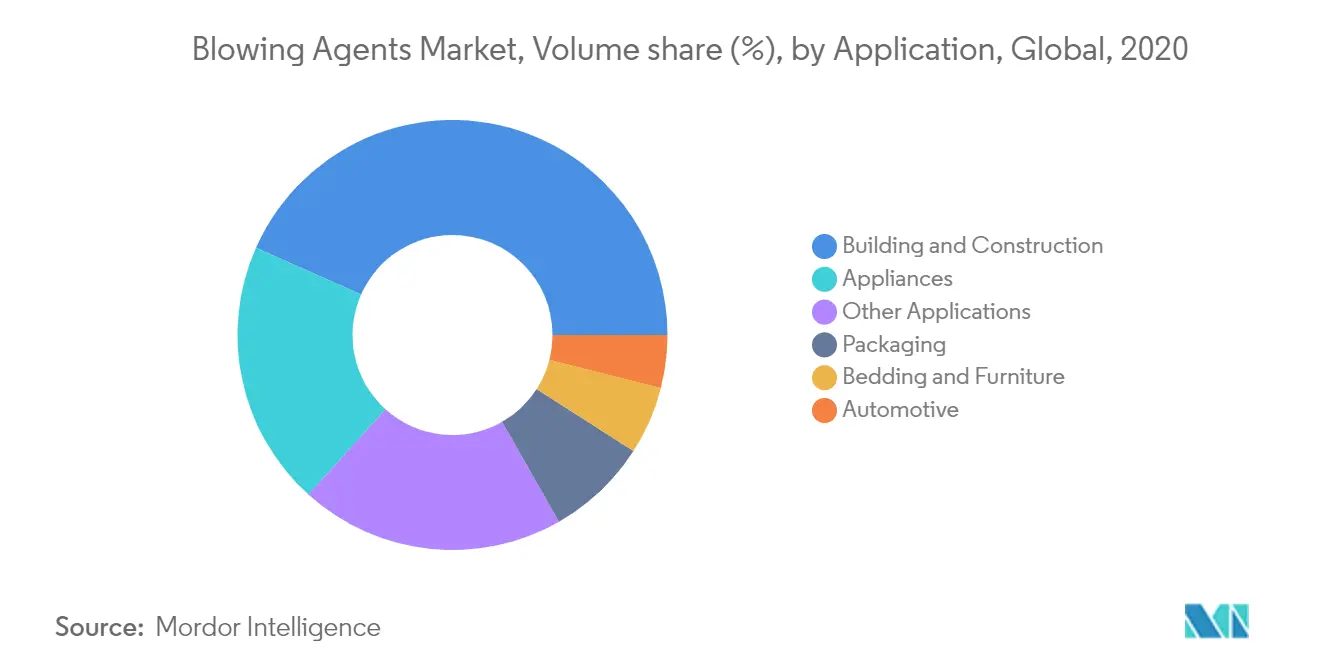

5.3 Приложение

5.3.1 Строительство и Строительство

5.3.2 Автомобильная промышленность

5.3.3 Постельные принадлежности и мебель

5.3.4 Техника

5.3.5 Упаковка

5.3.6 Другие приложения

5.4 География

5.4.1 Азиатско-Тихоокеанский регион

5.4.1.1 Китай

5.4.1.2 Индия

5.4.1.3 Япония

5.4.1.4 Южная Корея

5.4.1.5 Остальная часть Азиатско-Тихоокеанского региона

5.4.2 Северная Америка

5.4.2.1 Соединенные Штаты

5.4.2.2 Канада

5.4.2.3 Остальная часть Северной Америки

5.4.3 Европа

5.4.3.1 Германия

5.4.3.2 Великобритания

5.4.3.3 Франция

5.4.3.4 Италия

5.4.3.5 Остальная Европа

5.4.4 Южная Америка

5.4.4.1 Бразилия

5.4.4.2 Аргентина

5.4.4.3 Остальная часть Южной Америки

5.4.5 Ближний Восток и Африка

5.4.5.1 Саудовская Аравия

5.4.5.2 Южная Африка

5.4.5.3 Остальная часть Ближнего Востока и Африки

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния, поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Доля рынка (%)**/Рейтинговый анализ

6.3 Стратегии, принятые ведущими игроками

6.4 Профили компании

6.4.1 A-Gas

6.4.2 Americhem

6.4.3 Arkema

6.4.4 Form Supplies Inc. (FSI)

6.4.5 Harp International Ltd

6.4.6 HCS Group GmbH

6.4.7 Honeywell International Inc.

6.4.8 Huntsman International LLC

6.4.9 Lanxess

6.4.10 Nouryon

6.4.11 Sinochem Group Co. Ltd

6.4.12 Solvay

6.4.13 The Chemours Company

6.4.14 The Linde Group

6.4.15 Zeon Corporation

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Высокий спрос на пенообразователи с нулевым потенциалом разрушения озона (ODP) и низким потенциалом глобального потепления (GWP)

7.2 Высокий расход экструдированных листов полистирола для упаковки пенопласта

Сегментация отрасли пенообразователей

Рынок пенообразователей сегментирован по типу продукта, типу пены, применению и географическому положению. По типу продукта рынок сегментирован на гидрохлорфторуглероды, гидрофторуглероды, углеводороды, гидрофторолефины и другие типы продуктов. По типу пены рынок сегментирован на пенополиуретан, пенополистирол, фенольную пену, полипропиленовую пену, полиэтиленовую пену и другие типы пенопласта. По приложениям рынок сегментирован на строительство, автомобилестроение, постельные принадлежности и мебель, бытовую технику, упаковку и другие приложения. В отчете также рассматриваются размер рынка и прогнозы рынка пенообразователей в 14 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (килотонны).

| Тип продукта | ||

| ||

| ||

| ||

| ||

|

| Тип пены | ||

| ||

| ||

| ||

| ||

| ||

|

| Приложение | ||

| ||

| ||

| ||

| ||

| ||

|

| География | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка пенообразователей

Насколько велик рынок пенообразователей?

Ожидается, что объем рынка пенообразователей достигнет 4,90 млрд долларов США в 2024 году, а среднегодовой темп роста составит 5,51% и достигнет 6,40 млрд долларов США к 2029 году.

Каков текущий размер рынка пенообразователей?

Ожидается, что в 2024 году объем рынка пенообразователей достигнет 4,90 млрд долларов США.

Кто являются ключевыми игроками на рынке Порообразователи?

Honeywell International Inc., The Chemours Company, Arkema, Sinochem Group Co. Ltd, Nouryon – основные компании, работающие на рынке пенообразователей.

Какой регион на рынке Порообразователи является наиболее быстрорастущим?

По оценкам, в течение прогнозируемого периода (2024–2029 гг.) Европа будет расти самыми высокими темпами среднегодового темпа роста.

Какой регион имеет самую большую долю на рынке Пенообразователи?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка пенообразователей.

Какие годы охватывает рынок пенообразователей и каков был размер рынка в 2023 году?

В 2023 году объем рынка пенообразователей оценивается в 4,64 миллиарда долларов США. В отчете рассматривается исторический размер рынка пенообразователей за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка пенообразователей на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Отчет об отрасли пенообразователей

Статистические данные о доле рынка пенообразователей, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ пенообразователей включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.