Размер рынка биоэнергетики

| Период исследования | 2020 - 2029 |

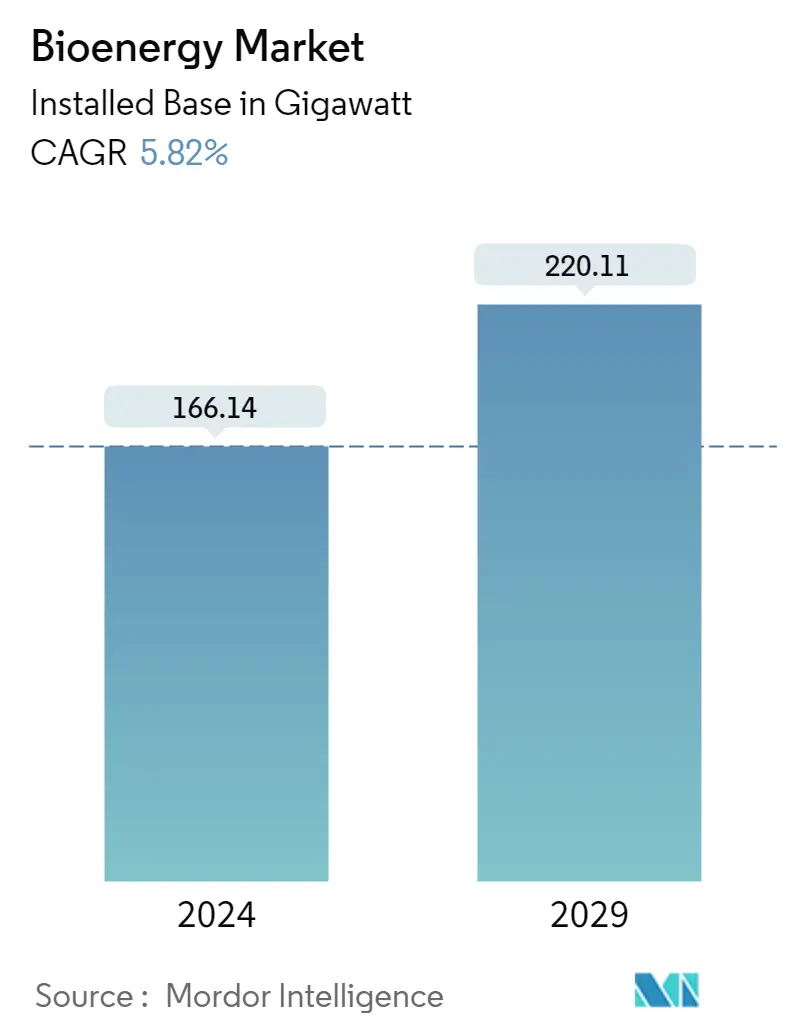

| Объем Рынка (2024) | 166.14 гигаватт |

| Объем Рынка (2029) | 220.11 гигаватт |

| CAGR(2024 - 2029) | 5.82 % |

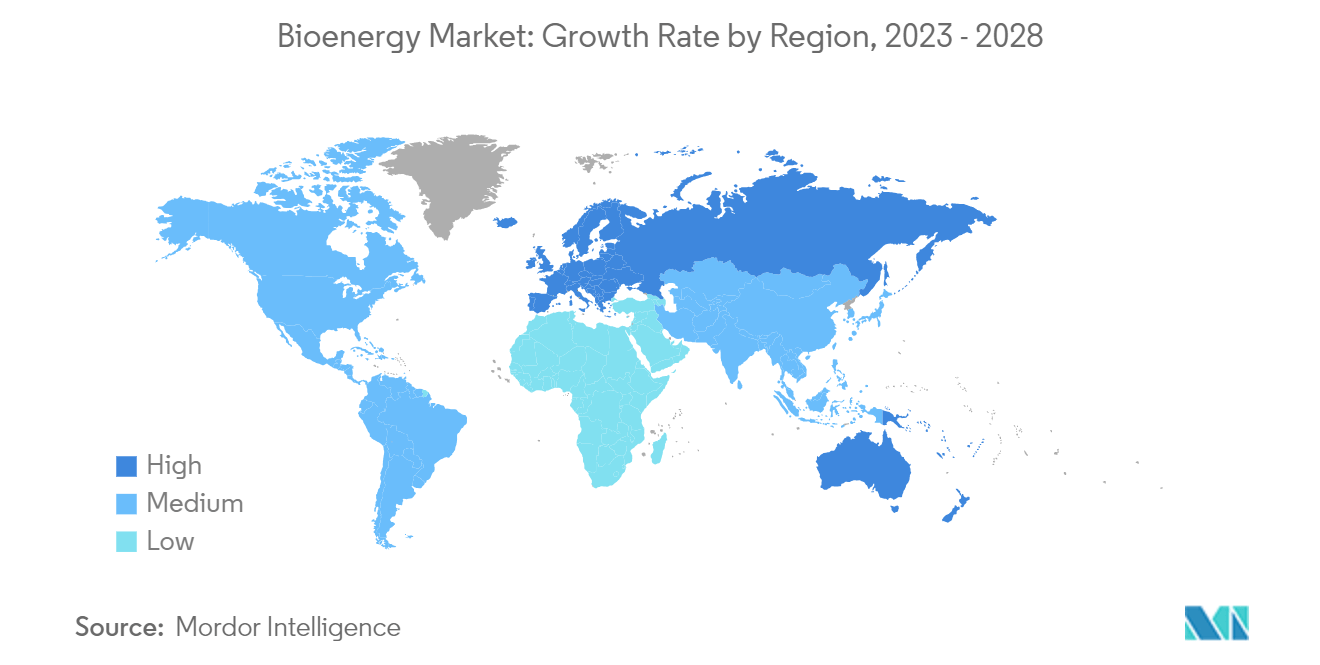

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Европа |

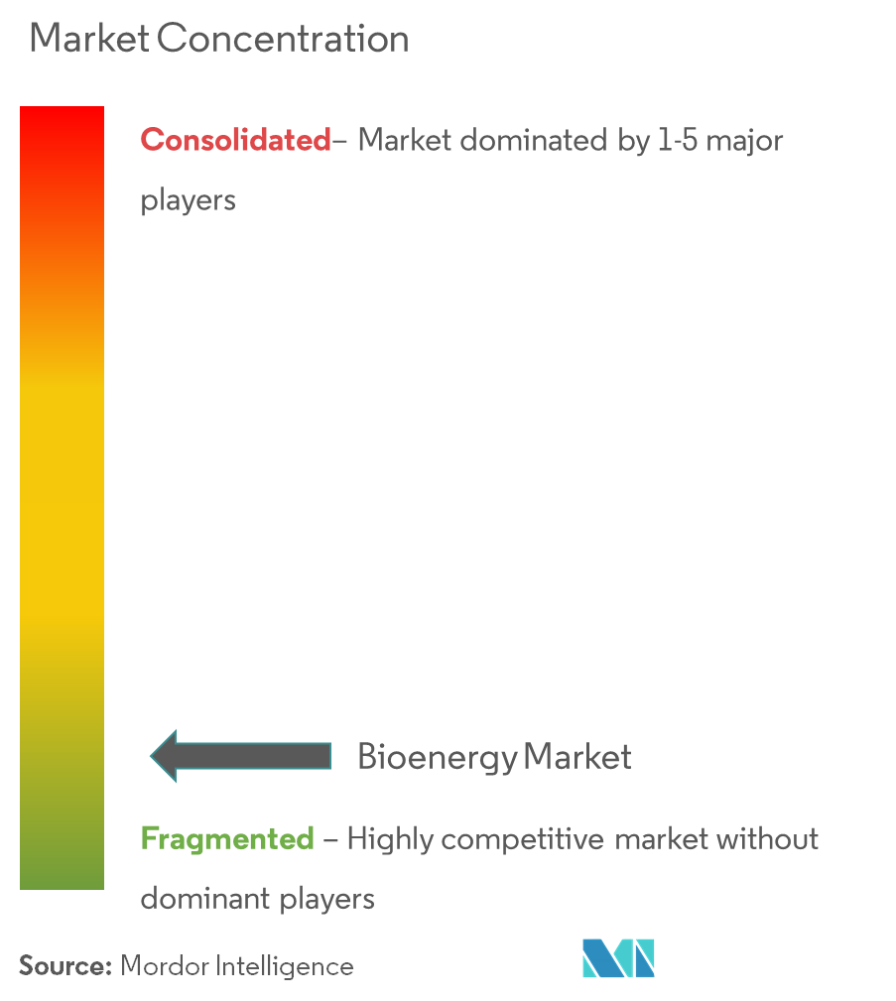

| Концентрация рынка | Середина |

Основные игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Как мы можем помочь?

Анализ рынка биоэнергетики

Ожидается, что размер рынка биоэнергетики с точки зрения установленной базы вырастет со 166,14 гигаватт в 2024 году до 220,11 гигаватт к 2029 году, при среднегодовом темпе роста 5,82% в течение прогнозируемого периода (2024-2029 годы).

- Ожидается, что в среднесрочной перспективе такие факторы, как увеличение инвестиций в биоэнергетику и снижение затрат на производство электроэнергии на биоэнергетических объектах, будут стимулировать рынок в течение прогнозируемого периода.

- С другой стороны, высокие первоначальные инвестиции в создание заводов могут препятствовать росту рынка. Производительность установки должна быть достаточной и постоянной для покрытия затрат на установку и эксплуатацию.

- Тем не менее, новые технологии преобразования отходов в энергию, такие как Dendro Liquid Energy (DLE), недавняя немецкая инновация в области биологической очистки отходов, представляют собой высокий потенциал в области биоэнергетики, будучи близкими к технологии нулевых отходов.

- Ожидается, что Европа будет доминировать на мировом рынке, причем большая часть спроса будет исходить от таких стран, как Норвегия, Германия и Великобритания.

Тенденции рынка биоэнергетики

Ожидается, что биомасса будет доминировать на рынке

- Биоэнергия — это энергия, получаемая из биологических материалов, характеризующихся как органические материалы с запасенной химической энергией, таких как древесина и навоз.

- По данным Международной энергетической ассоциации, современная биоэнергетика является крупнейшим источником возобновляемой энергии в мире, на ее долю приходится 55% возобновляемой энергии и более 6% мирового энергоснабжения. В период с 2010 по 2021 год внедрение современной биоэнергетики росло в среднем примерно на 7% в год и имеет тенденцию к росту.

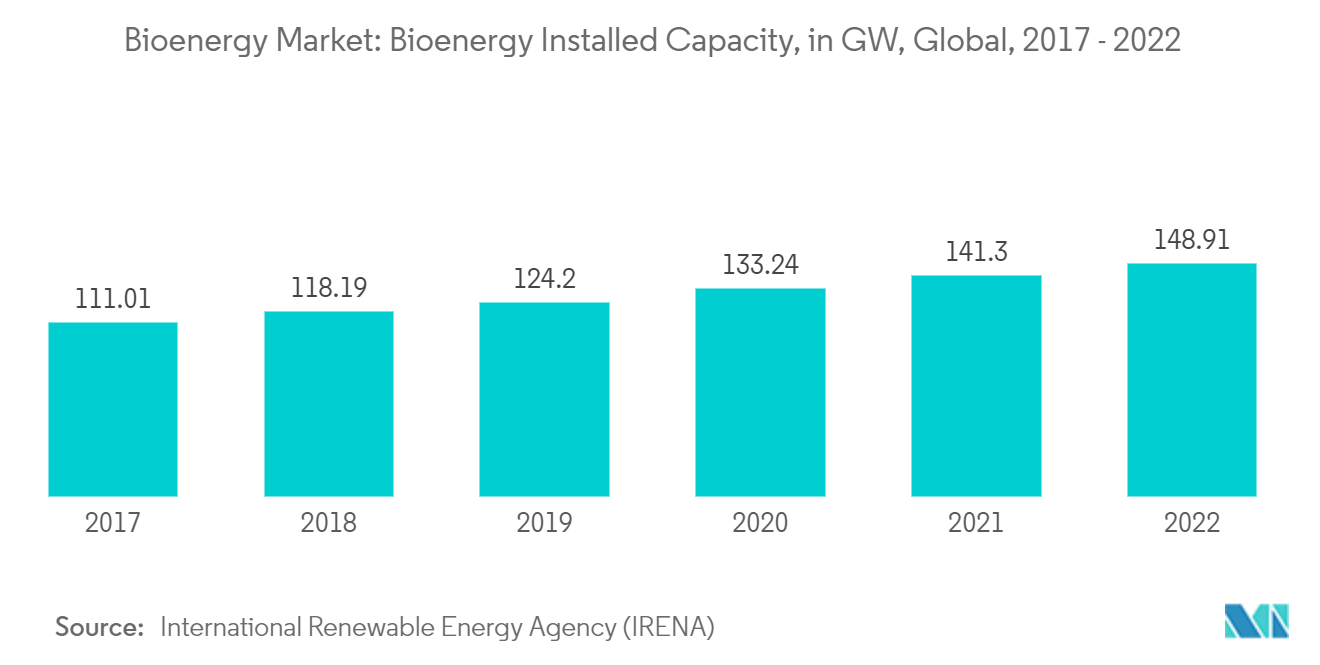

- По данным Международной ассоциации возобновляемых источников энергии, в 2022 году мировая установленная мощность биоэнергетики составила около 148,9 ГВт, увеличившись на 5% по сравнению с 2021 годом.

- Поставка биомассы происходит из различного сырья - древесного топлива, отходов лесного хозяйства, древесного угля, пеллет, сельскохозяйственных культур и отходов, бытовых и промышленных отходов, биогаза, биотоплива и т. д. В общих чертах поставки можно разделить на три основных сектора - лесное хозяйство, сельское хозяйство и напрасно тратить.

- В июне 2023 года правительство Индии выступило с инициативой по продвижению практики устойчивой энергетики, а Министерство энергетики объявило о пересмотре политики совместного сжигания биомассы. Этот пересмотр позволит электростанциям приобретать пеллеты из биомассы по базовым ценам, уменьшая зависимость от импорта и расширяя внедрение биомассы в качестве возобновляемого источника энергии.

- В июне 2023 года данные, собранные Управлением энергетической информации (EIA), показали, что общие мощности по производству уплотненного топлива из биомассы в США достигли 13,36 миллиона тонн в марте 2023 года, при этом все эти мощности указаны как действующие в настоящее время или временно не работающие. Мощность включала 1,96 миллиона тонн на Востоке, 10,51 миллиона тонн на Юге и 884,2 тысячи тонн на Западе.

- Таким образом, с учетом растущего спроса на возобновляемые источники энергии во всем мире ожидается, что производство электроэнергии на основе биомассы будет иметь значительные темпы роста в течение прогнозируемого периода.

Ожидается, что Европа будет доминировать на рынке

- Ожидается, что биоэнергетика будет оставаться решающей в течение следующего десятилетия для достижения целей в области возобновляемых источников энергии в 2030 году. Таким образом, государства-члены Европейского Союза (ЕС) включили вариант биоэнергетики в свои Национальные планы действий по возобновляемым источникам энергии (NREAP).

- Биомасса является важным источником возобновляемой энергии и ключевым фактором в достижении европейской цели по возобновляемым источникам энергии к 2030 году, согласно которой доля возобновляемых источников энергии в энергетическом балансе ЕС должна достичь 45% к 2030 году.

- В 2022 году на биоэнергетику приходилось 5,8% от общей установленной мощности возобновляемых источников энергии в Европе. Ожидается, что в 2023 году в Германии будет 6,7% от общей установленной мощности биоэнергетики.

- В июне 2023 года министерство энергетики Испании объявило о планах удвоить свои цели по производству биогаза и экологически чистого водорода к 2030 году. Пересмотренный план устанавливает цель к 2030 году в 11 гигаватт (ГВт) электролизеров по сравнению с предыдущей целью в 4 ГВт и производством биогаза до 20 тераватт-часов (ТВтч).

- Германия является одним из важнейших игроков в биоэнергетике, и страна постоянно расширяет свои биоэнергетические мощности. В феврале 2023 года компания BioEnergy Germany, специализирующаяся на проектировании, строительстве и эксплуатации биогазовых установок, заключила с BlueHills Capital Projects (Pty) контракт на строительство биогазовой установки мощностью 56 МВт эл. энергии в округе Нхотакота в центральном регионе Малави. Ограниченное. Биогазовая установка будет питаться травой Нейпира с окружающих плантаций.

- Кроме того, такие страны, как Италия, вероятно, поддержат рост биоэнергетического сектора в регионе. В июне 2023 года Enterra получила от UniCredit проектное финансирование в размере 38 миллионов долларов США для завода по производству биомассы в Италии. Электростанция мощностью 13 МВт, расположенная в Фодже в южном регионе Апулии, производит электрическую и тепловую энергию из биомассы.

- Следовательно, с учетом предстоящих проектов и целей по достижению углеродно-нейтральной окружающей среды в ближайшие годы ожидается, что регион будет доминировать в течение прогнозируемого периода.

Обзор биоэнергетической отрасли

Рынок биоэнергетики полуфрагментирован. Некоторые из основных игроков на рынке (в произвольном порядке) включают Mitsubishi Heavy Industries Ltd., Hitachi Zosen Corp., BTG Biomass Technology Group, Babcock Wilcox Volund AS, Biomass Engineering Ltd. и Orsted AS.

Лидеры рынка биоэнергетики

-

Mitsubishi Heavy Industries Ltd

-

BTG Biomass Technology Group

-

Orsted A/S

-

Fortum Oyj

-

Hitachi Zosen Corporation

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка биоэнергетики

- Июнь 2023 г. министр природных ресурсов Канады объявил о выделении 10 миллионов долларов США в пользу BioLesna Carbon Technologies LP, совместного предприятия BC Biocarbon и Dunkley Lumber Ltd., для строительства нового биоперерабатывающего завода в Кэррот-Ривер, Саскачеван.

- Июнь 2023 г. Правительство Виктории в Австралии объявило о создании биоэнергетического фонда в размере 8 миллионов долларов США. Это крупнейшая на сегодняшний день инвестиция Виктории в биоэнергетику, призванная значительно повысить биоэнергетические мощности региона. Фонд поддерживает 24 проекта и гарантирует, что отходы сельского хозяйства и пищевого производства, такие как растительное масло, излишки молочных продуктов и остатки овощей, будут преобразованы в электроэнергию, тепло, газ или жидкое топливо.

Отчет о рынке биоэнергетики – Содержание

1. ВВЕДЕНИЕ

1.1 Объем исследования

1.2 Определение рынка

1.3 Предположения исследования

2. МЕТОДОЛОГИЯ ИССЛЕДОВАНИЯ

3. УПРАВЛЯЮЩЕЕ РЕЗЮМЕ

4. ОБЗОР РЫНКА

4.1 Введение

4.2 Исторические данные и прогноз установленной мощности биоэнергетики до 2028 г.

4.3 Последние тенденции и события

4.4 Государственная политика и постановления

4.5 Динамика рынка

4.5.1 Драйверы

4.5.1.1 Переход к возобновляемым источникам энергии

4.5.1.2 Меньше затрат на производство электроэнергии за счет биоэнергетики

4.5.2 Ограничения

4.5.2.1 Высокие первоначальные инвестиции

4.6 Анализ цепочки поставок

4.7 Анализ пяти сил Портера

4.7.1 Рыночная власть поставщиков

4.7.2 Переговорная сила потребителей

4.7.3 Угроза новых участников

4.7.4 Угроза замещающих продуктов и услуг

4.7.5 Интенсивность конкурентного соперничества

5. СЕГМЕНТАЦИЯ РЫНКА

5.1 Тип

5.1.1 Твердая биомасса

5.1.2 Биогаз

5.1.3 Возобновляемые отходы

5.1.4 Другие типы

5.2 Технологии

5.2.1 Газификация

5.2.2 Быстрый пиролиз

5.2.3 Ферментация

5.2.4 Другие технологии

5.3 География (Анализ регионального рынка {Прогноз размера рынка и спроса до 2028 г. (только для регионов)})

5.3.1 Северная Америка

5.3.1.1 Соединенные Штаты

5.3.1.2 Канада

5.3.1.3 Остальная часть Северной Америки

5.3.2 Европа

5.3.2.1 Германия

5.3.2.2 Франция

5.3.2.3 Великобритания

5.3.2.4 Италия

5.3.2.5 Остальная Европа

5.3.3 Азиатско-Тихоокеанский регион

5.3.3.1 Китай

5.3.3.2 Индия

5.3.3.3 Япония

5.3.3.4 Австралия

5.3.3.5 Остальная часть Азиатско-Тихоокеанского региона

5.3.4 Южная Америка

5.3.4.1 Бразилия

5.3.4.2 Аргентина

5.3.4.3 Чили

5.3.4.4 Остальная часть Южной Америки

5.3.5 Ближний Восток и Африка

5.3.5.1 Саудовская Аравия

5.3.5.2 Объединенные Арабские Эмираты

5.3.5.3 Южная Африка

5.3.5.4 Катар

6. КОНКУРЕНТНАЯ СРЕДА

6.1 Слияния и поглощения, совместные предприятия, сотрудничество и соглашения

6.2 Стратегии, принятые ведущими игроками

6.3 Профили компании

6.3.1 Mitsubishi Heavy Industries Ltd

6.3.2 MVV Energie AG

6.3.3 A2A SpA

6.3.4 Hitachi Zosen Corp.

6.3.5 BTG Biomass Technology Group

6.3.6 Babcock & Wilcox Volund AS

6.3.7 Biomass Engineering Ltd

6.3.8 Orsted AS

6.3.9 Enerkem

6.3.10 Fortum Oyj

7. РЫНОЧНЫЕ ВОЗМОЖНОСТИ И БУДУЩИЕ ТЕНДЕНЦИИ

7.1 Передовые технологии

Сегментация биоэнергетической отрасли

Биоэнергетика — это источник энергии из органического материала, который питает растения, известного как биомасса. Биомасса содержит углерод, поглощаемый растениями в процессе фотосинтеза. Это форма возобновляемой энергии, полученная из недавно живых органических материалов, известных как биомасса, которую можно использовать для доставки транспортного топлива, тепла, электричества и продуктов.

Рынок биоэнергетики сегментирован по типу, применению и географическому положению. По типу рынок сегментирован на биодизель, биоэтанол и биогаз. По приложениям рынок сегментирован на производство электроэнергии, централизованное теплоснабжение, транспорт, промышленное применение и другие приложения. В отчете также рассматриваются размер рынка и прогнозы по основным регионам. Для каждого сегмента размер рынка и прогнозы были сделаны на основе установленной мощности.

| Тип | ||

| ||

| ||

| ||

|

| Технологии | ||

| ||

| ||

| ||

|

| География (Анализ регионального рынка {Прогноз размера рынка и спроса до 2028 г. (только для регионов)}) | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Часто задаваемые вопросы по исследованию рынка биоэнергетики

Насколько велик рынок биоэнергетики?

Ожидается, что объем рынка биоэнергетики достигнет 166,14 гигаватт в 2024 году, а среднегодовой темп роста составит 5,82% и достигнет 220,11 гигаватт к 2029 году.

Каков текущий размер рынка биоэнергетики?

Ожидается, что в 2024 году объем рынка биоэнергетики достигнет 166,14 гигаватт.

Кто являются ключевыми игроками на рынке Биоэнергетика?

Mitsubishi Heavy Industries Ltd, BTG Biomass Technology Group, Orsted A/S, Fortum Oyj, Hitachi Zosen Corporation – основные компании, работающие на рынке биоэнергетики.

Какой регион на рынке Биоэнергетика является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион имеет наибольшую долю на рынке Биоэнергетика?

В 2024 году на Европу будет приходиться наибольшая доля рынка биоэнергетики.

Отчет биоэнергетической отрасли

Статистические данные о доле, размере и темпах роста доходов на рынке биоэнергетики в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ биоэнергетики включает прогноз рынка на период с 2024 по 2029 год и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.