Анализ рынка услуг биоаналитического тестирования

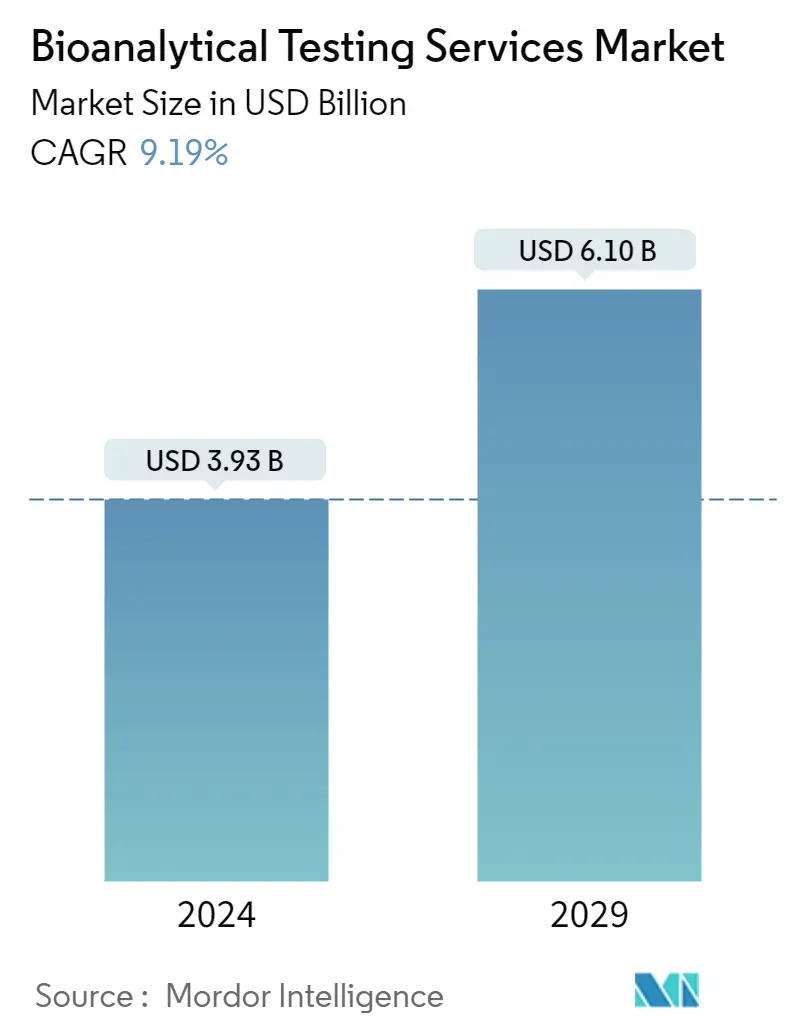

Размер рынка услуг биоаналитического тестирования оценивается в 3,93 миллиарда долларов США в 2024 году и, как ожидается, достигнет 6,10 миллиарда долларов США к 2029 году, среднегодовой темп роста составит 9,19% в течение прогнозируемого периода (2024-2029 годы).

Биоаналитические технологии сыграли решающую роль в смягчении последствий пандемии COVID-19 и будут оставаться основополагающими в предотвращении последующих волн этой пандемии, а также будущих вспышек инфекционных заболеваний. Такие компании, как SGS, предлагают полный спектр биоаналитических услуг как для малых молекул, так и для биологических препаратов, включая масс-спектрометрию, иммуноанализ и клеточный анализ. В ноябре 2020 года SGS, ведущая в мире компания по инспекциям, проверке, испытаниям и сертификации, инвестировала в свой Центр передового опыта по биобезопасности в Глазго, расширив его возможности по поддержке ученых и производителей в разработке эффективных вакцин, клеточной и генной терапии, а также другие биологические препараты.

Основным фактором, способствующим росту изучаемого рынка, является возросшая потребность в конкретных типах тестов в научно-исследовательской деятельности и растущая тенденция к аутсорсингу услуг лабораторных испытаний. В связи с растущей тенденцией аутсорсинга услуг лабораторного тестирования компании расширяют свою долю на рынке, предлагая различные виды услуг и решений. Кроме того, крупные игроки сосредоточивают внимание на различных стратегиях, таких как слияния, поглощения и другие разработки. Например, в августе 2021 года Eurofins Scientific подписала соглашение с Noritsu Koki Co. Ltd о приобретении GeneTech Inc., ведущего японского игрока в области генетического анализа, для расширения портфеля тестов Eurofins в Японии. Служба биоаналитического тестирования играет важную роль; следовательно, ожидается, что рынок значительно вырастет.

Рост спроса на услуги биоаналитического тестирования также может быть обусловлен растущей распространенностью инфекционных заболеваний, ВИЧ и т. д. Кроме того, ожидается, что растущие правительственные инициативы по контролю вспышек инфекционных заболеваний, таких как COVID-19, предоставят больше возможностей, что Ожидается, что это будет способствовать росту изучаемого рынка.

Тенденции рынка услуг биоаналитического тестирования

Ожидается, что подсегмент малых молекул покажет лучший рост на рынке услуг биоаналитического тестирования

Ожидается, что в подсегменте услуг по тестированию малых молекул будет наблюдаться рост благодаря его ключевой роли в разработке дженериков фирменных лекарств. Биоаналитическое тестирование играет важную роль в подтверждении эффективности моделирования профилей выпуска генерических препаратов с профилями выпуска фирменных препаратов, что приводит к росту этого сегмента.

С другой стороны, ожидается, что в течение прогнозируемого периода сегмент крупных молекул станет свидетелем прибыльного роста. Биоаналитическое тестирование больших молекул — одна из самых сложных задач биофармацевтического сектора. Следовательно, используются различные методы, такие как Maldi-TOF-MS, анализы связывания лигандов, эксклюзионная аффинная хроматография и т. д. Биоаналитическое тестирование больших молекул обычно проводится в хорошо зарекомендовавших себя научно-исследовательских лабораториях биофармацевтического сектора, после чего следуют другие этапы II. исследования, в то время как долгосрочные исследования токсичности в основном передаются на аутсорсинг. Следовательно, аутсорсинг биоаналитического тестирования этих молекул, вероятно, станет преобладающей тенденцией в течение прогнозируемого периода.

Из-за пандемии COVID-19 многие биотехнологические и фармацевтические фирмы сосредоточили внимание на эффективных и быстрых технологиях быстрой диагностики COVID-19 и разработке вакцин/терапевтических препаратов, которые могут помочь смягчить распространение, обеспечивая адекватность ухода во всех сферах здравоохранения. условий и достижения высококачественных результатов, что еще больше стимулирует спрос на услуги биоаналитического тестирования во всем мире. Например, в июле 2020 года CIRION BioPharma Research Inc., американская контрактная исследовательская лаборатория, сертифицированная GLP, объявила, что компания расширяет свои биоаналитические услуги за счет увеличения существующих лабораторных мощностей для поддержки разработки лекарств и вакцин, связанных с COVID-19.. Таким образом, ожидается, что подсегмент малых молекул внесет значительный вклад в течение прогнозируемого периода из-за вышеупомянутых факторов.

Северная Америка доминирует на рынке, и ожидается, что ее доминирование сохранится в прогнозируемый период.

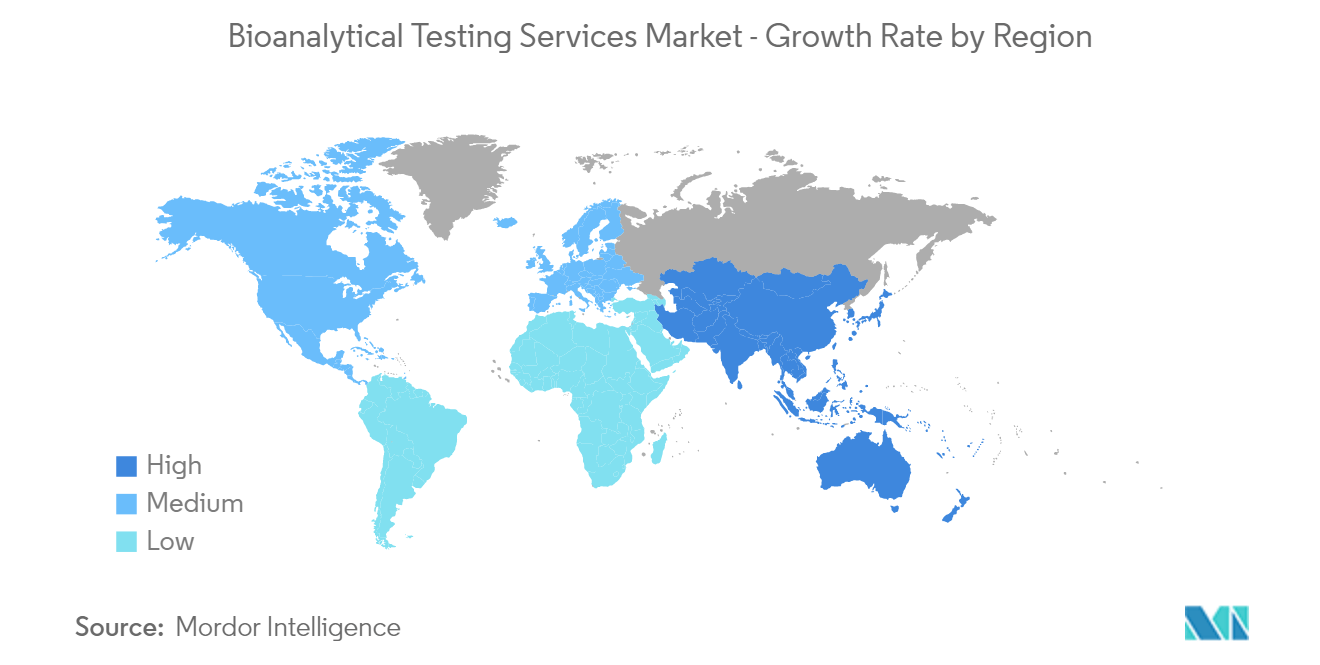

Ожидается, что Северная Америка будет доминировать на рынке услуг биоаналитического тестирования, и ожидается, что эта тенденция сохранится в течение прогнозируемого периода. В основном это можно объяснить растущим спросом на биоаналитические услуги с большим объемом текущих исследований и клинических испытаний, что, как ожидается, будет способствовать росту рынка в регионе.

В Северной Америке США занимают наибольшую долю рынка из-за увеличения количества пациентов с различными хроническими заболеваниями и более широкого применения пептидов и других препаратов с большими молекулами в качестве альтернативы маленьким молекулам, которые имеют больше побочных эффектов. По данным Центров по контролю и профилактике заболеваний, в США на хронические заболевания тратится около 3,5 триллионов долларов США. Поэтому компании предпринимают инициативы для удовлетворения высокого спроса, который, как ожидается, будет стимулировать изучаемый рынок.

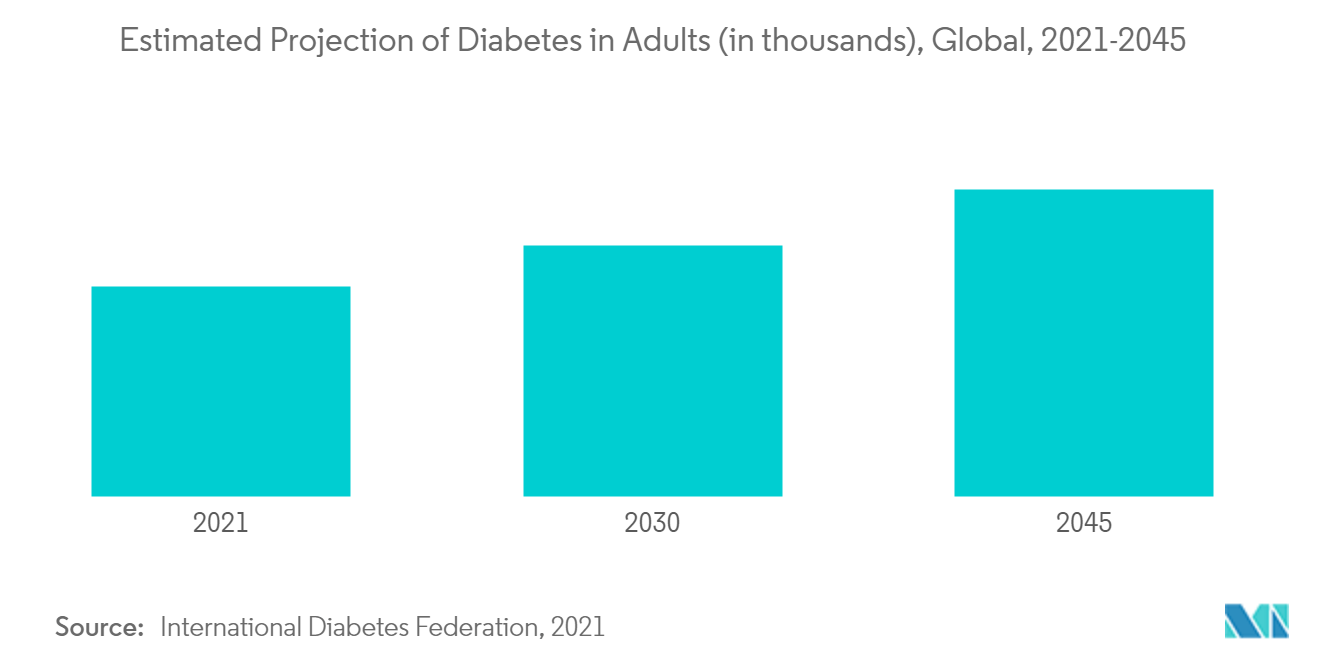

Более того, по данным Международной диабетической федерации, в 2020 году около 48 миллионов взрослых в Северной Америке жили с диабетом, и ожидается, что эта тенденция сохранится, что приведет к увеличению спроса на биоанализ новых терапевтических средств, чтобы остановить рост числа пациентов с диабетом. Таким образом, растущий спрос на биоаналитические услуги, большое количество проводимых клинических исследований и огромные инвестиции многих крупных фармацевтических компаний являются ключевыми факторами роста изучаемого рынка в стране.

Обзор отрасли услуг биоаналитического тестирования

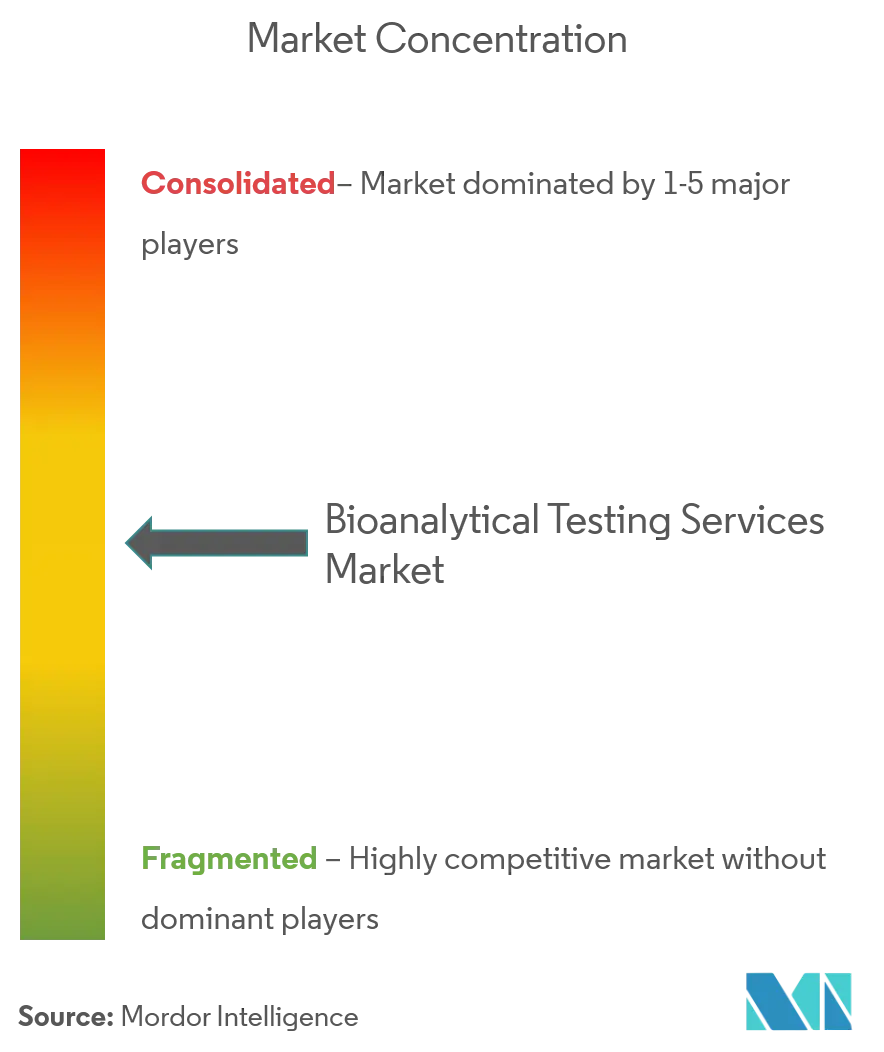

Рынок услуг биоаналитического тестирования является умеренно конкурентным и состоит из нескольких крупных игроков. Некоторые компании расширяют свои позиции на рынке, предлагая различные виды услуг, запуская новые методы валидации анализов, другие предлагают лабораторные решения. На рынке в настоящее время доминируют такие компании, как SGS SA, ICON PLC, Laboratory Corporation of America Holdings, Syneos Health Inc., Charles River Laboratories Inc. и т. д.

Лидеры рынка услуг биоаналитического тестирования

-

Syneos Health Inc

-

Charles River Laboratories Inc

-

Laboratory Corporation of America Holdings

-

ICON Plc

-

SGS SA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка услуг биоаналитического тестирования

В ноябре 2021 года Labcorp запустила новую биоаналитическую лабораторию в Сингапуре, которая является расширением ее центральных лабораторных услуг и поможет расширить возможности биомедицинской экосистемы Сингапура.

В феврале 2021 года Nexelis приобрела клиническую биоаналитическую лабораторию вакцин GSK в Марбурге, Германия, для расширения своих биоаналитических возможностей.

Сегментация отрасли услуг биоаналитического тестирования

Биоанализ включает количественное измерение ксенобиотиков, таких как низкомолекулярные лекарства, их метаболитов и биологических молекул. Услуги биоаналитического тестирования используются при разработке и проверке надежных биоаналитических методов в жидкостях организма и образцах тканей. Эти тесты используются для поддержки доклинических и клинических испытаний фазы I–IV.

Рынок услуг биоаналитического тестирования сегментирован по типу молекул (малая молекула и большая молекула), по типу теста (исследования биодоступности и биоэквивалентности, фармакокинетика, фармакодинамика и другие типы тестов) и по географическому положению (Северная Америка, Европа, Азиатско-Тихоокеанский регион, Ближний Восток, Африка и Южная Америка). Отчет о рынке также охватывает предполагаемые размеры и тенденции для 17 различных стран в основных регионах мира. В отчете представлена стоимость (в миллионах долларов США) для вышеуказанных сегментов.

| Маленькие Молекулы |

| Большие Молекулы |

| Исследования биодоступности и биоэквивалентности |

| Фармакокинетика |

| Фармакодинамика |

| Другие типы тестов |

| Северная Америка | НАС |

| Канада | |

| Мексика | |

| Европа | Германия |

| Великобритания | |

| Франция | |

| Италия | |

| Испания | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Япония | |

| Индия | |

| Австралия | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Ближний Восток и Африка | GCC |

| Южная Африка | |

| Остальная часть Ближнего Востока и Африки | |

| Южная Америка | Бразилия |

| Аргентина | |

| Остальная часть Южной Америки |

| По типу молекулы | Маленькие Молекулы | |

| Большие Молекулы | ||

| По типу теста | Исследования биодоступности и биоэквивалентности | |

| Фармакокинетика | ||

| Фармакодинамика | ||

| Другие типы тестов | ||

| География | Северная Америка | НАС |

| Канада | ||

| Мексика | ||

| Европа | Германия | |

| Великобритания | ||

| Франция | ||

| Италия | ||

| Испания | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Япония | ||

| Индия | ||

| Австралия | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Ближний Восток и Африка | GCC | |

| Южная Африка | ||

| Остальная часть Ближнего Востока и Африки | ||

| Южная Америка | Бразилия | |

| Аргентина | ||

| Остальная часть Южной Америки | ||

Часто задаваемые вопросы по исследованию рынка услуг биоаналитического тестирования

Насколько велик рынок услуг биоаналитического тестирования?

Ожидается, что объем рынка услуг биоаналитического тестирования достигнет 3,93 млрд долларов США в 2024 году и вырастет в среднем на 9,19%, достигнув 6,10 млрд долларов США к 2029 году.

Каков текущий размер рынка услуг биоаналитического тестирования?

Ожидается, что в 2024 году объем рынка услуг биоаналитического тестирования достигнет 3,93 миллиарда долларов США.

Кто являются ключевыми игроками на рынке услуг биоаналитического тестирования?

Syneos Health Inc, Charles River Laboratories Inc, Laboratory Corporation of America Holdings, ICON Plc, SGS SA – основные компании, работающие на рынке услуг биоаналитического тестирования.

Какой регион на рынке услуг биоаналитического тестирования является наиболее быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион занимает наибольшую долю на рынке услуг биоаналитического тестирования?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка услуг биоаналитического тестирования.

Какие годы охватывает этот рынок услуг биоаналитического тестирования и каков был размер рынка в 2023 году?

В 2023 году объем рынка услуг биоаналитического тестирования оценивался в 3,60 миллиарда долларов США. В отчете рассматривается исторический размер рынка услуг биоаналитического тестирования за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка услуг биоаналитического тестирования на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли услуг биоаналитического тестирования

Статистические данные о доле, размере и темпах роста доходов на рынке услуг биоаналитического тестирования в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ услуг биоаналитического тестирования включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.