| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

| CAGR | 2.00 % |

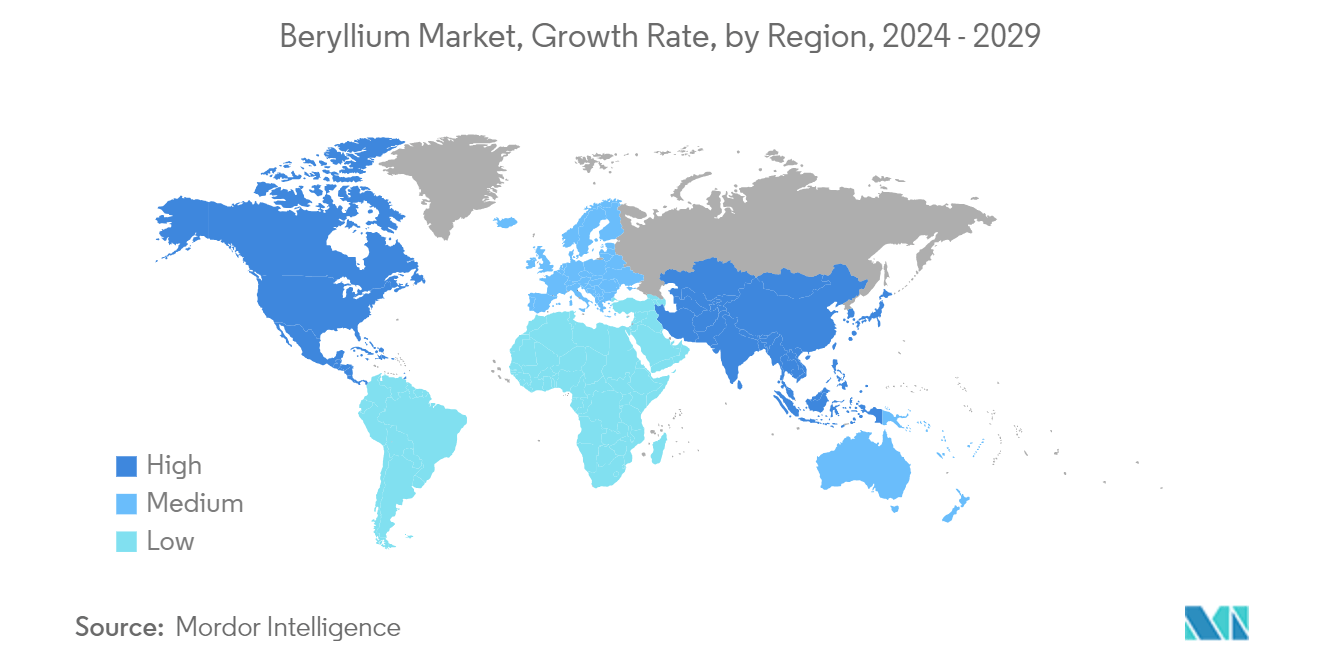

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

| Концентрация Рынка | Высокий |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка бериллия

Прогнозируется, что в течение прогнозируемого периода среднегодовой темп роста рынка бериллия составит более 2%. Пандемия COVID-19 негативно отразилась на рынке бериллия, поскольку добыча полезных ископаемых была нарушена. Производители самолетов также столкнулись с серьезными перебоями в производстве из-за замедления спроса в связи с приостановкой международных рейсов. Однако после COVID-19 растущий спрос на бериллий со стороны конечных пользователей, таких как автомобильная и аэрокосмическая отрасли, вероятно, оживит рынок в течение прогнозируемого периода.

- В краткосрочной перспективе рынок, вероятно, будет стимулироваться такими важными событиями, как растущее использование бериллия в медицинском оборудовании из-за его великолепных свойств и широкого использования в аэрокосмической и военной промышленности.

- Тот факт, что существуют другие варианты, может замедлить развитие изучаемого рынка в течение прогнозируемого периода.

- В будущем потребность в оксиде бериллия для производства ядерной энергии, вероятно, откроет новые возможности.

Тенденции рынка бериллия

Автомобильный сегмент будет стимулировать рост рынка

- В автомобильной промышленности бериллий используется в качестве материала разъемов для аккумуляторов и высокотемпературных устройств. Кроме того, он широко используется в оптических фильтрах для ночного видения, контроля скорости, датчиках и камерах.

- Кроме того, в трансмиссии этот металл используется в виде высокоэффективного сплава CuBe. Бериллий в виде композитов с металлической матрицей используется для изготовления компонентов шасси, подвески и тормозов.

- Спасательная технология, лежащая в основе автомобильных подушек безопасности, основана на использовании бериллиевых сплавов, которые срабатывают за доли секунды. Антиблокировочная система тормозов доверяет бериллиевым сплавам передачу электрических сигналов через клеммные соединения, когда секунды играют решающую роль в предотвращении столкновения.

- Ожидается, что с 2021 года мировая автомобильная промышленность будет стабильно расти, но более медленными темпами из-за снижения предпочтений потребителей в отношении индивидуального владения легковыми автомобилями и их растущего предпочтения совместной мобильности в транспорте. Ожидается, что мировая автомобильная промышленность будет расти со скоростью 2% в год, что принесет дополнительный доход в размере 1,5 триллиона долларов США в течение следующих пяти лет.

- Азиатско-Тихоокеанский регион является крупнейшим производителем транспортных средств в мире, поскольку такие страны, как Китай, Индия и Япония, являются одними из крупнейших производителей транспортных средств по всему миру. Ожидается, что в 2022 году производство автомобилей в регионе вырастет на 5,9% по сравнению с 47,9 млн единиц, произведенных в 2021 году.

- Таким образом, вышеуказанные факторы, вероятно, окажут влияние на автомобильную промышленность, что может повлиять на рост рынка бериллия в течение следующих нескольких лет.

Северная Америка будет доминировать на рынке

- Соединенные Штаты входят в число крупнейших производителей бериллия из-за наличия в стране полезных ископаемых. Мировые выявленные ресурсы бериллия оцениваются более чем в 100 000 тонн, и около 60% из них находятся в США. По данным Геологической службы США (USGS), добыча бериллия в Соединенных Штатах в 2021 году составила 170 тонн.

- На районы Спор-Маунтин и Голд-Хилл в штате Юта, район Маккалоу-Бьютт в Неваде, район Блэк-Хилс в Южной Дакоте, район Сьерра-Бланка в Техасе и полуостров Сьюард на Аляске приходится большая часть общих запасов и добычи полезных ископаемых.

- США являются третьим по величине производителем электромобилей после Китая и Европы. Семь из 44 крупнейших сборочных заводов США, что составляет около 16% производственных мощностей США, занимаются производством электромобилей (EV). General Motors владеет тремя, Tesla владеет двумя, Rivian Motors владеет одним и Lucid Motors владеет одним. Спрос на электромобили вырос на 85% с 2020 по 2021 год, и ожидается, что этот постоянно растущий спрос на электромобили в стране будет стимулировать рынок бериллия. в течение прогнозируемого периода.

- В оборонном бюджете на 2022 год правительство США выделило 768,2 миллиарда долларов на программы национальной обороны, что примерно на 2% больше первоначального бюджетного запроса администрации Байдена. Это указывает на то, что бериллий становится более широко используемым в отрасли.

- Металлический бериллий широко используется в производстве медицинского оборудования. В Соединенных Штатах индустрия медицинского оборудования существенно выросла. Более значительные инвестиции в НИОКР и развитие медицинских технологий стали результатом возросшего спроса на инновационную продукцию. Кардиологические устройства активно используются в стране в течение последних нескольких лет, поскольку заболеваемость сердечно-сосудистыми заболеваниями растет. В 2021 году кардиологические устройства будут стоить примерно 18,2 миллиарда долларов США.

- Итак, все эти вещи, вероятно, заставят больше людей захотеть бериллий в течение следующих нескольких лет.

Обзор бериллиевой отрасли

Рынок бериллия носит высококонсолидированный характер. Основными игроками на этом рынке (не в каком-то определенном порядке) являются Materion Corporation, Национальная атомная компания Казатомпром, NGK Metals Corporation, IBC Advanced Alloys и American Elements и другие.

Лидеры рынка бериллия

-

Materion Corporation

-

IBC Advanced Alloys

-

NGK Metals Corporation

-

National Atomic Company Kazatomprom

-

American Elements

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка бериллия

- Июль 2022 г. Materion Corporation совместно с Kairos Power ввела в эксплуатацию установку по очистке расплавленной соли (MSPP) на предприятии Materion в Элморе, штат Огайо, для коммерческого производства Flibe, охлаждающей жидкости на основе расплавленной соли, используемой в производстве ядерной энергии. Компания Materion является единственным отечественным поставщиком компонента фторида бериллия для Flibe, ключевого компонента этого энергетического решения.

- Апрель 2022 г. IBC Advanced Alloys Corp., компания по производству современных сплавов бериллия и меди, запустила литье медных сплавов на своем новом расширенном литейном заводе по производству медных сплавов во Франклине, штат Индиана. Запуск нового производства консолидируется и завершится в ближайшие два года на трех производственных объектах. Команда IBC успешно изготовила на заводе во Франклине несколько двухтонных заготовок из сплава бериллия и меди.

Сегментация бериллиевой промышленности

Бериллий — серый металл, химические свойства которого аналогичны алюминию, и он хрупкий при комнатной температуре. Сплавы, содержащие бериллий, используются только в критических местах изделий, где они обеспечивают конструктивное решение, основанное на надежности, миниатюризации, улучшенном управлении энергопотреблением и продлении срока службы. Рынок сегментирован по типу продукта, отрасли конечного пользователя и географическому положению. По типу продукции рынок сегментирован на сплавы, металлы, керамику и другие виды продукции. По отраслям конечных пользователей рынок сегментирован на промышленные компоненты, автомобилестроение, здравоохранение, аэрокосмическую и оборонную промышленность, нефть и газ, электронику и телекоммуникации, а также другие отрасли конечных пользователей. В отчете также рассматриваются размер и прогнозы рынка в 11 странах основных регионов. Для каждого сегмента размеры рынка и прогнозы были сделаны на основе объема (тонн).

| Тип продукта | Сплавы | |||

| Металлы | ||||

| Керамика | ||||

| Другие типы продуктов | ||||

| Отрасль конечных пользователей | Промышленные компоненты | |||

| Автомобильная промышленность | ||||

| Здравоохранение | ||||

| Аэрокосмическая и оборонная промышленность | ||||

| Нефти и газа | ||||

| Электроника и телекоммуникации | ||||

| Другие отрасли конечных пользователей | ||||

| География | Анализ производства | Соединенные Штаты | ||

| Китай | ||||

| Мозамбик | ||||

| Бразилия | ||||

| Другие страны | ||||

| Анализ потребления | Азиатско-Тихоокеанский регион | Китай | ||

| Индия | ||||

| Япония | ||||

| Южная Корея | ||||

| Остальная часть Азиатско-Тихоокеанского региона | ||||

| Северная Америка | Соединенные Штаты | |||

| Канада | ||||

| Мексика | ||||

| Европа | Германия | |||

| Великобритания | ||||

| Италия | ||||

| Франция | ||||

| Россия | ||||

| Остальная Европа | ||||

| Остальной мир | Южная Америка | |||

| Ближний Восток и Африка | ||||

Часто задаваемые вопросы по исследованиям рынка бериллия

Каков текущий размер рынка бериллия?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) на рынке бериллия будет зарегистрирован среднегодовой темп роста более 2%.

Кто являются ключевыми игроками на рынке Бериллий?

Materion Corporation, IBC Advanced Alloys, NGK Metals Corporation, National Atomic Company Kazatomprom, American Elements — основные компании, работающие на рынке бериллия.

Какой регион рынка бериллия является самым быстрорастущим?

По оценкам, в Азиатско-Тихоокеанском регионе темпы роста будут самыми высокими в среднем за прогнозируемый период (2024–2029 гг.).

Какой регион имеет наибольшую долю рынка бериллия?

В 2024 году наибольшая доля рынка бериллия будет приходиться на Северную Америку.

Какие годы охватывает рынок бериллия?

Отчет охватывает исторический размер рынка бериллия за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка бериллия на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Metals and Minerals Reports

Popular Chemicals & Materials Reports

Отчет бериллиевой промышленности

Статистические данные о доле рынка бериллия, размере и темпах роста доходов в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ бериллия включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.