| Период исследования | 2020 - 2029 |

| Базовый Год Для Оценки | 2023 |

| Размер Рынка (2024) | USD 685.91 Billion |

| Размер Рынка (2029) | USD 857.23 Billion |

| CAGR (2024 - 2029) | 3.51 % |

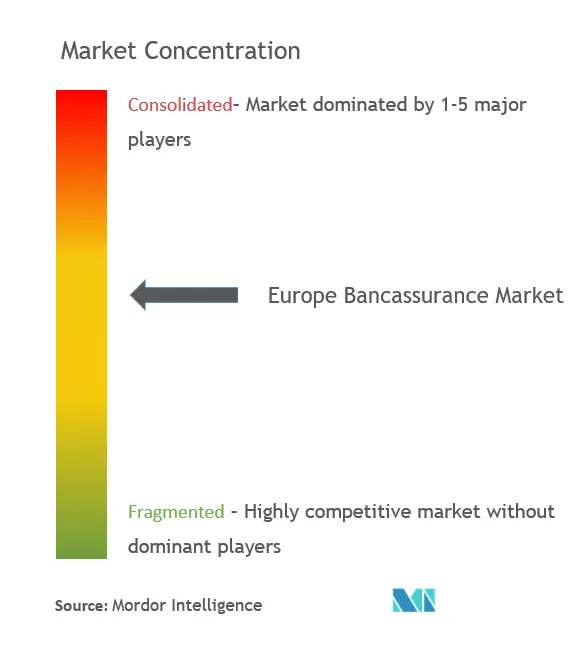

| Концентрация Рынка | Середина |

Ключевые игроки*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка банковского страхования Европы

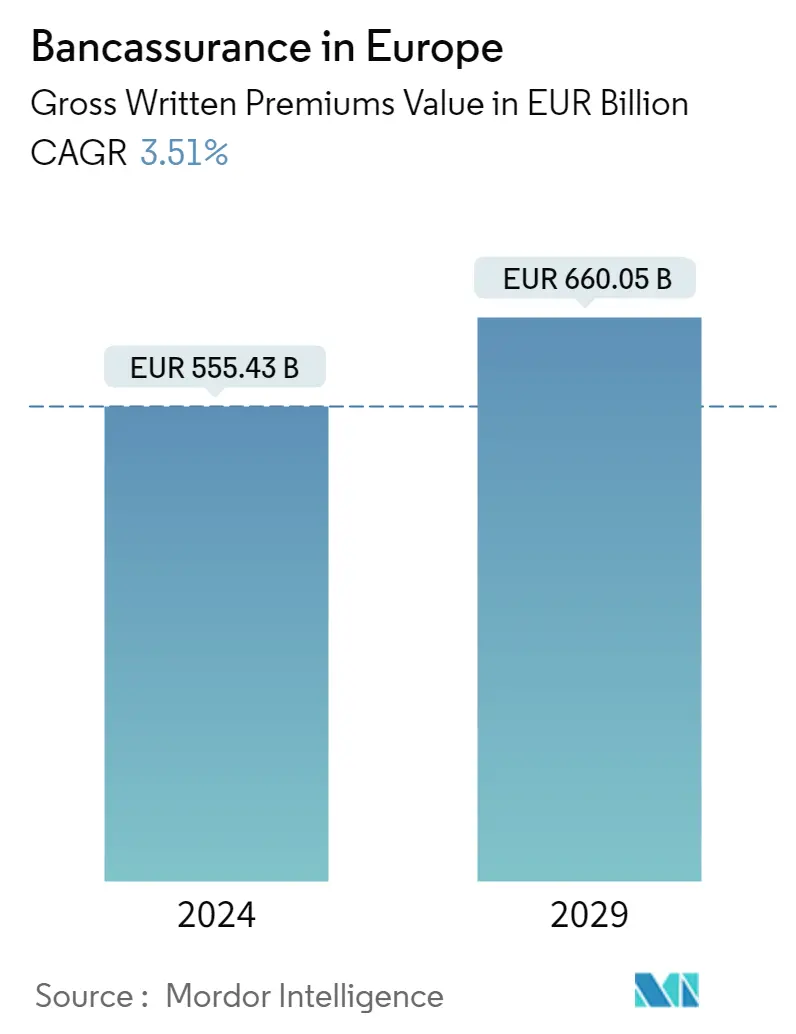

Ожидается, что объем рынка банковского страхования в Европе с точки зрения валовой стоимости написанных премий вырастет с 555,43 млрд евро в 2024 году до 660,05 млрд евро к 2029 году, при среднегодовом темпе роста 3,51% в течение прогнозируемого периода (2024-2029 гг.).

Банковское страхование становится все более важным каналом сбыта широкого спектра страховых продуктов во многих странах Европы. Для страховых компаний модель банковского страхования предлагает новые каналы сбыта со стабильной клиентской базой. В то же время банки могут диверсифицировать продукты и повысить свою прибыльность, продавая больше продуктов, используя уже существующую инфраструктуру и, следовательно, сокращая операционные фиксированные/накладные расходы.

Рост премий по банковскому страхованию в Европе за последнее десятилетие опередил другие каналы страхования. На канал банковского страхования приходится всего 9% премий, но возможности для расширения еще есть, особенно в сфере продуктов, не связанных со страхованием жизни. Модель банковского страхования, по-видимому, популярна в основном в некоторых странах Португалии, Испании и Италии, а также во Франции, Бельгии и Австрии. Ввиду своего доминирования FICOD был разработан с упором на модель банковского страхования. Нидерланды имеют самую большую стоимость совокупных активов финансовых конгломератов относительно своего ВВП (в 4,2 раза больше ВВП), за ними следуют Франция, Великобритания и Испания.

Эпидемия COVID-19 изменила почти все аспекты жизни и бизнеса, включая банковское страхование. Банки во многих европейских странах сократили часы работы и закрыли отделения, чтобы минимизировать распространение вируса, при этом некоторые принимают клиентов только по предварительной записи.

Для банков в увеличении продаж продуктов, не связанных со страхованием жизни или страхованием жизни, цифровые инструменты будут иметь ключевое значение. Предпочтения клиентов в отношении удаленных и цифровых возможностей росли, но очевидно, что пандемия и связанные с ней ограничения ускорили эти тенденции. Фактором, способствующим этой трансформации, станет разработка подхода, основанного на данных, с использованием детальных банковских данных, включая транзакции, использование каналов и другое поведение клиентов.

Тенденции европейского рынка банковского страхования

Рост банковского сектора в европейском регионе, движущий рынок

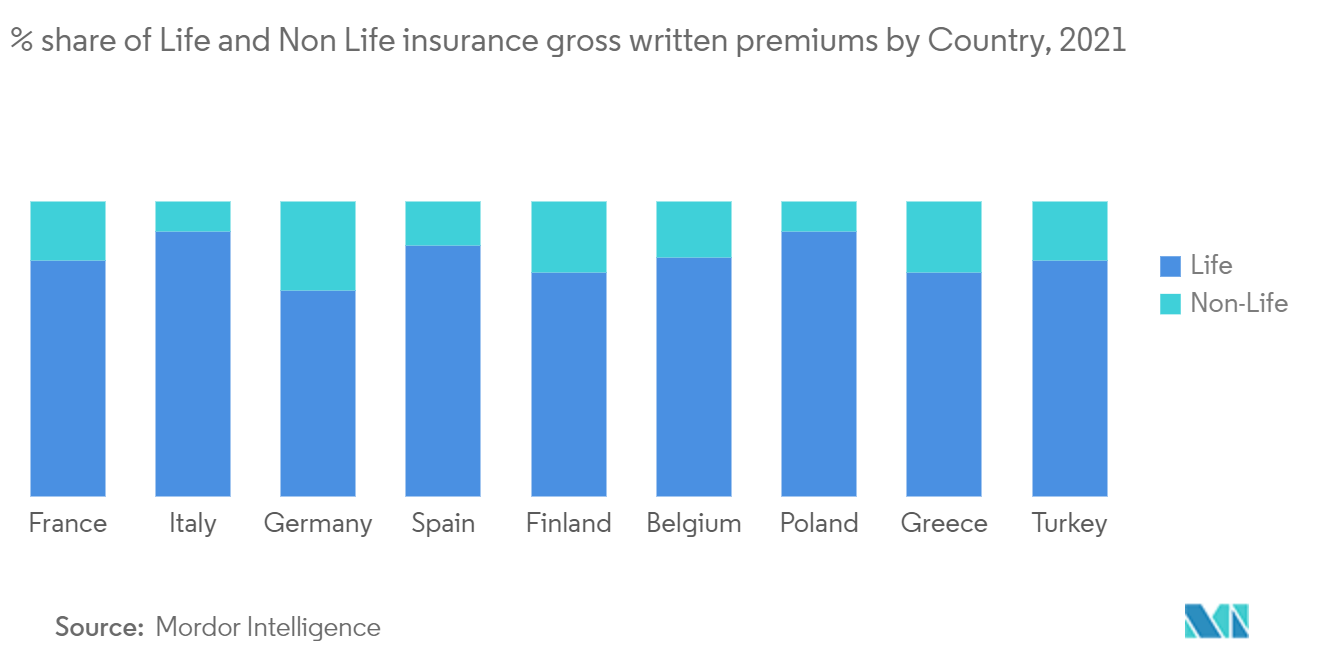

Европейский рынок банковского страхования в первую очередь обусловлен растущим финансовым, банковским и страховым секторами по всему региону. В Германии канал банковского страхования распределил около 19% в 2021 году премий по страхованию жизни и около 7% премий по страхованию иному, чем страхование жизни, что незначительно превышает долю премий предыдущего года в 2020 году.

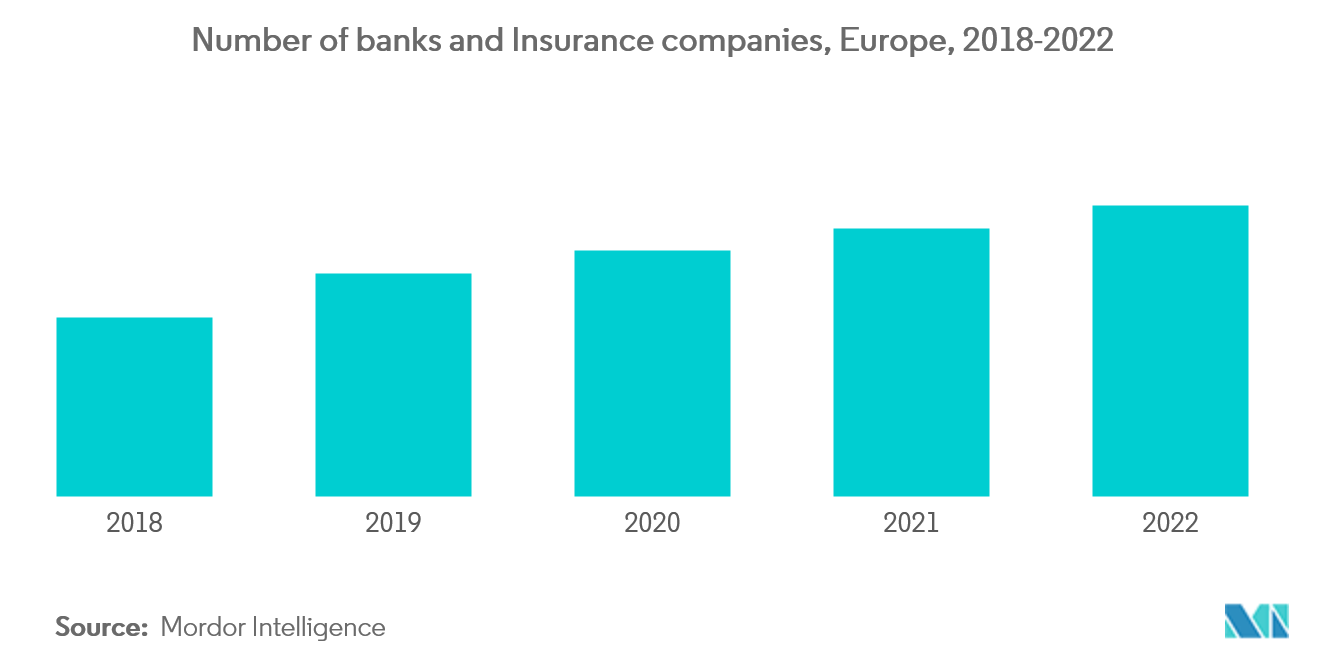

По состоянию на июль 2022 года в Европейском Союзе действовал в общей сложности 5171 банк. По всей Европе в кредитных организациях работает около 2,15 миллиона человек, причем некоторые сотрудники банков обслуживают более двухсот клиентов каждый.

В 2022 году в Германии действовало почти на тысячу банков больше, чем в любой другой европейской стране, несмотря на устойчивую тенденцию к снижению в течение многих лет. Общий объем активов банковской отрасли Германии превышает 9,2 триллиона евро. С ростом числа инновационных стартапов Германия начала позиционировать себя как де-факто центр страховых технологий.

Растущая потребность в страховании стимулирует расширение рынка банковского страхования

В 2022 году страховщики установили хорошие финансовые условия и солидные резервы капитала со средним коэффициентом SCR 216% после того, как валовые страховые премии как по страхованию, так и по страхованию росли в течение 2021 года. Прибыльность инвестиций вернулась к уровням, существовавшим до Covid-19, при этом рентабельность страхования рисков возросла. в целом ситуация также немного улучшилась, хотя и с разными результатами по разным направлениям бизнеса.

Что касается покупателей страховок, влияние инфляции проявляется в сокращении валютных сбережений, а предпочтение сбережений в форме страхования будет улучшаться. Кроме того, с появлением автострахования на основе фактического использования и других подобных инновационных продуктов страхования, не связанных с страхованием жизни, в сочетании с распространением моделей комплексных покупок в большинстве европейских потребительских сообществ, банковское страхование имеет большие возможности для совершенствования.

Обзор индустрии банковского страхования Европы

Обзор охватывает основных игроков, работающих на европейском рынке банковского страхования. Что касается доли рынка, в настоящее время на рынке доминируют лишь немногие крупные игроки. Однако благодаря технологическому прогрессу и инновациям в сфере услуг отечественные и международные компании увеличивают свое присутствие на рынке, заключая новые контракты и осваивая новые рынки. В нем есть крупные игроки, включая Credit Agricole, Allianz, Intesa, AXA и т. д.

Лидеры европейского рынка банковского страхования

-

Credit Agricole

-

Allianz

-

Generali

-

Zurich

-

AG Insurance

-

AXA

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости европейского рынка банковского страхования

- 18 октября 2022 года Credit Agricole купил 9,2% Banco BPM с целью расширения своего стратегического партнерства за пределы потребительского финансирования. Страхование и управление активами.

- В феврале 2022 года ведущий немецкий страховой провайдер JDC Group договорился о пятилетней пробной программе платформы банковского страхования для кооперативных банков с дочерней компанией R+V Insurance (Volks- und Raiffeisenbanken).

Сегментация отрасли банковского страхования в Европе

Банкосстрахование — это соглашение между банком и страховой компанией, позволяющее страховой компании продавать свои продукты клиентской базе банка. Такое партнерское соглашение может быть выгодным для обеих компаний. Банки получают дополнительный доход от продажи страховых продуктов, а страховые компании расширяют клиентскую базу, не увеличивая при этом штат продаж. Банковское страхование на европейском рынке сегментировано по типу страхования (страхование жизни, страхование не-жизни, за исключением здоровья и другие) и по странам (Франция, Италия, Германия, Испания, Финляндия, Бельгия, Португалия, Польша, Греция, Чехия, Турция). , Люксембург, Словения, Хорватия, Мальта, остальная Европа). В отчете представлены размеры рынка и прогнозы рынка банковского страхования в Европе в стоимостном выражении (млрд долларов США) для всех вышеуказанных сегментов.

| По типу страхования | Страхование жизни |

| Страхование, не связанное с жизнью, за исключением медицинского страхования | |

| Другие виды страхования (страховщики здоровья и капитального страхования жизни) | |

| По стране | Франция |

| Италия | |

| Германия | |

| Испания | |

| Финляндия | |

| Бельгия | |

| Португалия | |

| Польша | |

| Греция | |

| Чешская Республика | |

| Турция | |

| Люксембург | |

| Словения | |

| Хорватия | |

| Мальта | |

| Остальная Европа (включая Великобританию) |

Часто задаваемые вопросы по исследованию рынка банковского страхования Европы

Насколько велик рынок банковского страхования в Европе?

Ожидается, что объем рынка банковского страхования в Европе достигнет 555,43 млрд евро в 2024 году, а среднегодовой темп роста составит 3,51% и достигнет 660,05 млрд евро к 2029 году.

Каков текущий размер рынка банковского страхования в Европе?

Ожидается, что в 2024 году объем рынка банковского страхования в Европе достигнет 555,43 миллиарда евро.

Кто являются ключевыми игроками на рынке банковского страхования в Европе?

Credit Agricole, Allianz, Generali, Zurich, AG Insurance, AXA — крупнейшие компании, работающие в сфере банковского страхования в Европе.

Какие годы охватывает этот рынок банковского страхования в Европе и каков был размер рынка в 2023 году?

В 2023 году объем рынка банковского страхования в Европе оценивался в 536,60 млрд евро. В отчете рассматривается исторический размер рынка банковского страхования на европейском рынке за годы 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка банковского страхования на европейском рынке на следующие годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Insurance Reports

Popular Financial Services and Investment Intelligence Reports

Отчет об отрасли банковского страхования в Европе

Статистические данные о доле, размере и темпах роста доходов на рынке банковского страхования в Европе в 2024 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ Bancassurance в Европе включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.