| Период исследования | 2019 - 2029 |

| Базовый Год Для Оценки | 2023 |

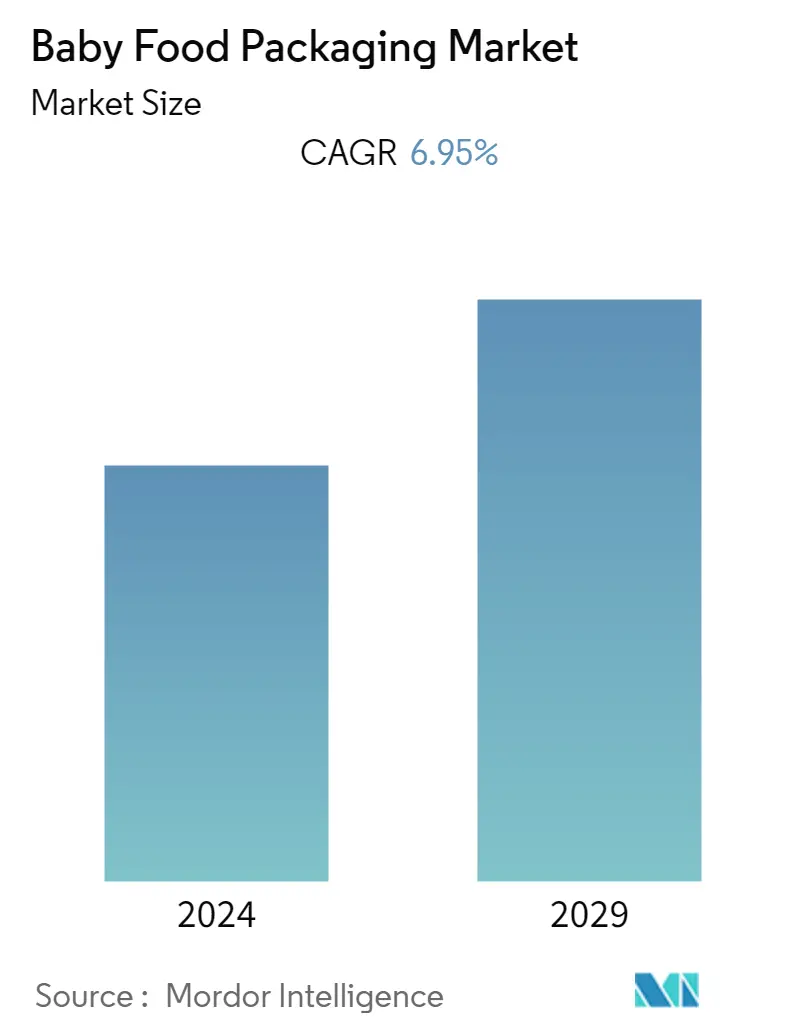

| CAGR | 6.95 % |

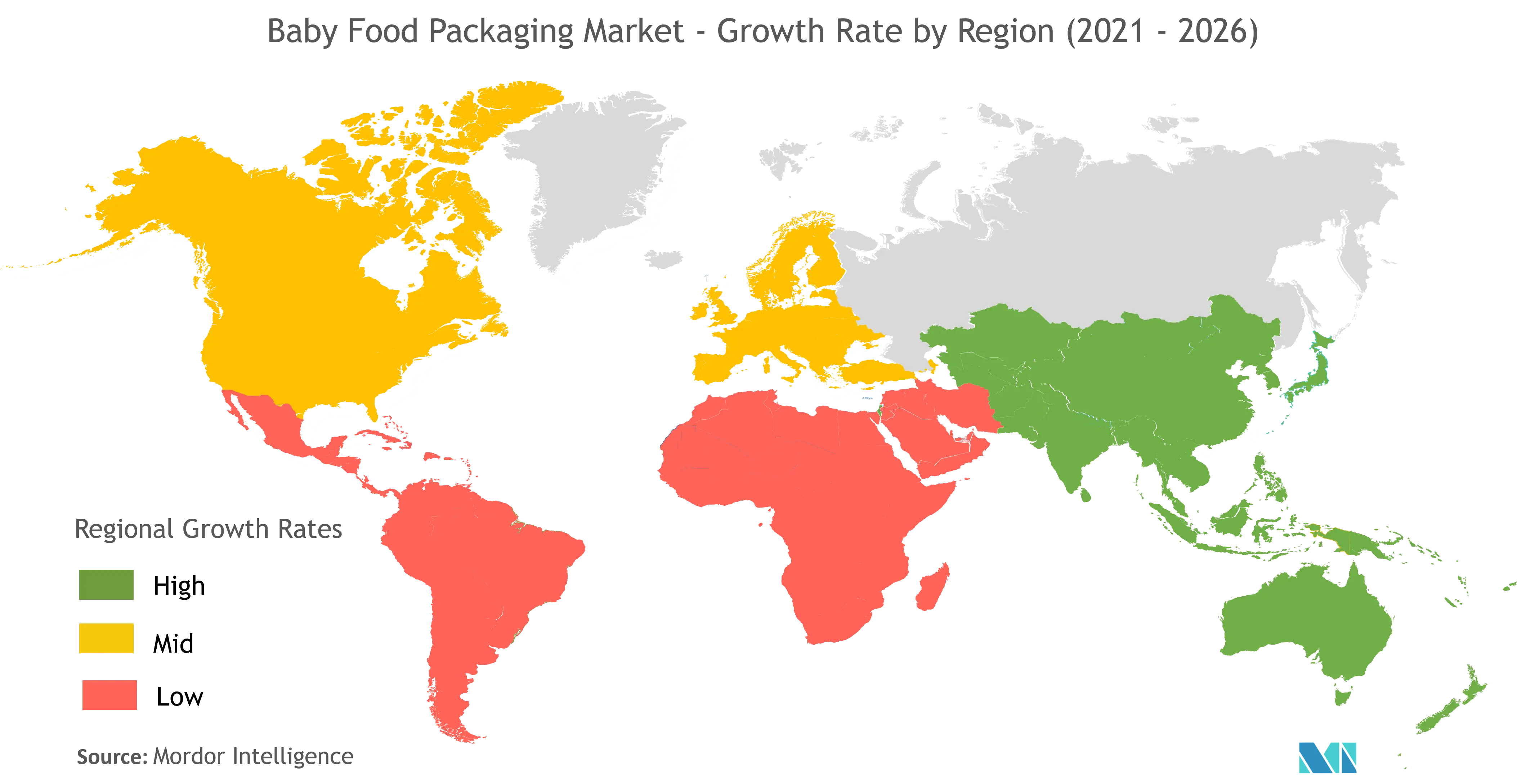

| Самый Быстрорастущий Рынок | Азиатско-Тихоокеанский регион |

| Самый Большой Рынок | Северная Америка |

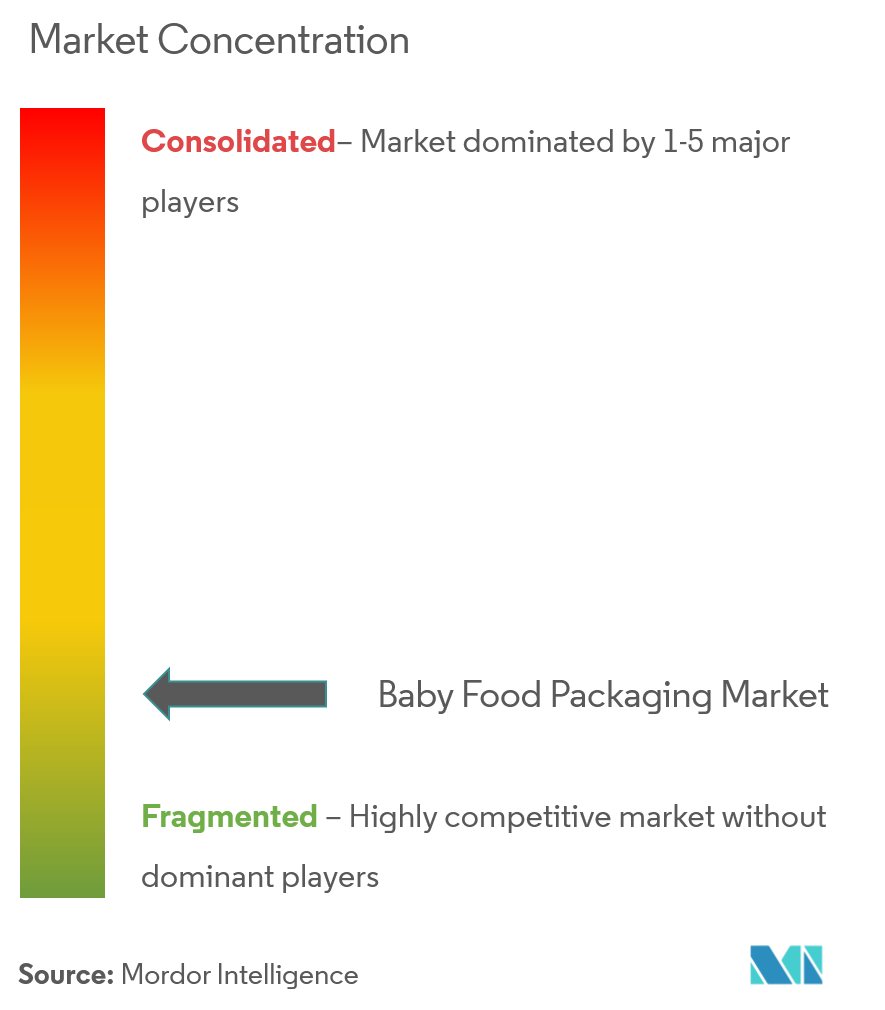

| Концентрация Рынка | Низкий |

Ключевые игроки

*Отказ от ответственности: основные игроки отсортированы в произвольном порядке |

Анализ рынка упаковки детского питания

Среднегодовой темп роста рынка упаковки детского питания составил 6,95% в течение прогнозируемого периода 2021-2026 гг. В условиях растущей урбанизации растущий спрос на экологически чистую упаковку продуктов и проблемы безопасности среди пользователей стали основными факторами, которые, как ожидается, будут способствовать прибыльному росту рынка упаковки для детского питания в течение прогнозируемого периода.

- В развивающихся странах мира наблюдается быстрая урбанизация, ведущая к увеличению располагаемого дохода и принятию современного образа жизни. Эти факторы привели к увеличению расходов на продукты детского питания.

- Еще одним фактором, повышающим потребность в упаковочных решениях, являются инновации производителей детского питания, направленные на удовлетворение различных потребностей потребителей. Это побудило компании создавать экологически чистые, инновационные и пригодные для вторичной переработки продукты, заменяющие обычную упаковку.

- Ожидается, что из-за образа жизни и роста числа работающих родителей спрос на упаковки большего размера и более удобную упаковку на рынке упаковки детского питания в течение прогнозируемого периода значительно вырастет. Спрос, вероятно, будет высоким в категории готового детского питания, где тонкостенные пластиковые контейнеры, гибкие пластиковые упаковки и алюминиевые/пластиковые пакеты весом более 100 г, как ожидается, заменят стеклянные банки из-за преимуществ, которые они предлагают в отношении портативности и простоты. использования и одноразовости.

- Хотя влияние COVID-19 на упаковочную отрасль в целом было меньшим, такие факторы, как нарушение цепочки поставок и частичное закрытие производственных предприятий, временно нарушили возможности производства и распределения продуктов детского питания. Ожидается, что упаковочная отрасль восстановится довольно быстро, учитывая растущий спрос, широкую вакцинацию в различных частях мира и отмену ограничений на поездки.

- Более того, в последнее десятилетие большую часть продаж приходилось на продукцию детского питания, расфасованную в баночки или стекло. Однако растущее предпочтение потребителей к экологически чистым пакетам и таким характеристикам, как безопасность, возможность повторного использования, гигиена, легкий вес и удобство переноски, привело к увеличению популярности гибкой упаковки за последние десять лет. Ожидается, что аналогичные тенденции будут способствовать росту изучаемого рынка в течение прогнозируемого периода.

Тенденции рынка упаковки детского питания

Ожидается, что пластик будет занимать наибольшую долю рынка

- Пластмассы являются более эффективным материалом для упаковки пищевых продуктов, чем другие альтернативы, поскольку пластмассы энергоэффективны в производстве и легче альтернативных материалов. Например, всего два фунта пластика могут дать 10 галлонов напитка, тогда как для доставки такого же количества напитка необходимы три фунта алюминия, восемь фунтов стали или более 40 фунтов стекла.

- В детских смесях чаще всего используется металлическая и пластиковая упаковка. Ball Corporation — одна из крупнейших компаний, предлагающих металлическую упаковку, например консервные банки для пищевых продуктов. Однако ожидается, что в течение прогнозируемого периода увеличится использование складных картонных коробок большего размера в качестве первичной упаковки для сухой молочной смеси, которая предлагает отдельные порции во вторичных упаковках из гибкого пластика.

- В сегменте сухих молочных смесей напряженная жизнь работающих родителей привела к выпуску одноразовых пластиковых пакетов различных брендов. Таким образом, это повышает значимость готовых продуктов питания и способствует дальнейшему росту рынка.

- Растущее предпочтение потребителей к экологически чистой пакетной упаковке также привело к увеличению популярности гибкой упаковки. Еще одним фактором, увеличивающим спрос на пластиковые упаковочные решения, являются инновации производителей детского питания, направленные на удовлетворение различных потребностей потребителей, поскольку экологически сознательные родители преимущественно выбирают детское питание, упакованное в пластиковые барьерные пакеты и пакеты, поскольку эти материалы подлежат вторичной переработке и безопасны для захоронения.

- Чтобы удовлетворить спрос на экологически чистые продукты детского питания, упаковочные компании делают выбор в пользу пластика, который не влияет на упакованные продукты. Например, в марте 2020 года Nestle объявила о выпуске первого в своем роде пакета из одного материала для своих продуктов детского питания, предназначенного для переработки в будущем. Продукт будет на 100% пригоден для вторичной переработки в рамках национальной программы утилизации Gerber TerraCycle.

В Азиатско-Тихоокеанском регионе ожидается значительный рост

- Ожидается, что в Азиатско-Тихоокеанском регионе в течение прогнозируемого периода будет наблюдаться высокий рост благодаря более широкому использованию упакованного детского питания городским населением. Кроме того, с ростом располагаемого дохода людей в развивающихся странах и их занятым образом жизни наблюдается значительный рост рынка в Азиатско-Тихоокеанском регионе.

- Кроме того, ожидается, что Китай будет занимать самую большую долю на рынке упаковки детского питания в Азиатско-Тихоокеанском регионе, за ним следуют Япония и Индия. Ожидается, что растущая осведомленность потребителей о питательной ценности упакованных продуктов детского питания будет способствовать росту рынка.

- Кроме того, благодаря высочайшему качеству и предполагаемой безопасности, присущим японским брендам, смеси детского питания, производимые в Японии, также набирают популярность в других странах, что расширяет сферу экспорта и упаковки. Ранее Европа была одним из основных направлений экспорта японских продуктов детского питания. Однако в последнее время страна начала ориентироваться на другие развивающиеся регионы. Например, за последние несколько лет японские смеси для детского питания быстро завоевали популярность в регионе Юго-Восточной Азии, особенно среди развивающихся стран.

- Кроме того, в Азиатско-Тихоокеанском регионе наблюдается значительный рост занятости женщин, благодаря чему женщины получают меньше времени на уход за своими детьми традиционными методами. Это создало возможности для рынка детского питания, тем самым стимулируя изучаемый рынок.

Обзор отрасли упаковки детского питания

Рынок упаковки детского питания является высококонкурентным благодаря присутствию множества отечественных и международных игроков. Рынок фрагментирован, игроки конкурируют по ценам, дизайну продукции, инновациям продукции и т. д. Некоторые из основных игроков на рынке, среди прочих, включают Ardagh Group, Amcor Ltd, Mondi Group и Sonoco.

- Сентябрь 2021 г. — Silgan Holdings Inc. объявила о приобретении Gateway Plastics. Этот бизнес производит и продает дозирующие крышки и интегрированные решения для раздаточной упаковки, такие как комбинированный контейнер и крышка или 100% перерабатываемые капсулы для раздачи напитков, компаниям, производящим потребительские товары, в первую очередь для рынков продуктов питания и напитков.

- Август 2021 г. — компания Heinz представила легко перерабатываемые пакеты для детского питания. Продукция полностью изготовлена из полипропилена и имеет маркировку вторичной переработки на упаковке (OPRL). Это соответствует миссии компании по удалению пластика, где это возможно, и ее цели сделать 100 процентов ее упаковки пригодной для вторичной переработки, повторного использования или компостирования к 2025 году.

Лидеры рынка упаковки детского питания

-

Ardagh Group

-

Amcor PLC

-

Mondi Group

-

Winpak Ltd

-

Sonoco Products Company

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка упаковки детского питания

- Июнь 2021 г. — Plasmon, итальянская компания по производству детского питания, принадлежащая Kraft-Heinz, перезапустила свою продукцию Squeezer and Taste в новой полностью перерабатываемой упаковке. Упаковка 100-процентных фруктовых закусок Plasmon разработана специально для детей.

- Март 2021 г. — компания Amcor объявила о присоединении к Альянсу по борьбе с пластиковыми отходами (Альянс). Членство в Альянсе также соответствует обязательству Amcor по устойчивому развитию к 2025 году, согласно которому к 2025 году вся ее упаковка будет пригодна для вторичной переработки или повторного использования. Amcor также недавно заключила партнерское соглашение с McKinsey.org для разработки решений по переработке и управлению отходами для сообществ в Латинской Америке.

Сегментация индустрии упаковки детского питания

Упаковочная продукция для детского питания специально разработана для упаковки пищевых продуктов для младенцев и детей ясельного возраста. Для упаковки продуктов детского питания, включая сухие продукты, готовые продукты и молочные смеси, используются самые разнообразные упаковочные материалы, такие как стеклянные банки, пластиковые контейнеры, металлические банки, складные картонные коробки и другие решения. В отчете представлены новейшие исследования текущей мировой стратегии развития рынка упаковки для детского питания на основе таких сегментов, как тип материала, тип упаковки, тип продукта и географическое положение.

| По материалу | Пластик |

| Картон | |

| Металл | |

| Стекло | |

| По типу пакета | Бутылки |

| Металлические банки | |

| Картонные коробки | |

| Банки | |

| Мешочки | |

| По продукту | Жидкая молочная смесь |

| Сухое детское питание | |

| Формула сухого молока | |

| Готовое детское питание | |

| По географии | Северная Америка |

| Европа | |

| Азиатско-Тихоокеанский регион | |

| Латинская Америка | |

| Ближний Восток и Африка |

Часто задаваемые вопросы по исследованию рынка упаковки для детского питания

Каков текущий размер рынка упаковки для детского питания?

Прогнозируется, что в течение прогнозируемого периода (2024-2029 гг.) среднегодовой темп роста рынка упаковки детского питания составит 6,95%.

Кто являются ключевыми игроками на рынке упаковки для детского питания?

Ardagh Group, Amcor PLC, Mondi Group, Winpak Ltd, Sonoco Products Company — основные компании, работающие на рынке упаковки для детского питания.

Какой регион на рынке упаковки для детского питания является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке упаковки для детского питания?

В 2024 году на Северную Америку будет приходиться наибольшая доля рынка упаковки детского питания.

Какие годы охватывает рынок упаковки для детского питания?

В отчете рассматривается исторический размер рынка упаковки для детского питания за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка упаковки для детского питания на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Наши самые продаваемые отчеты

Popular Packaging Customers Reports

Popular Packaging Reports

Other Popular Industry Reports

Отчет индустрии упаковки детского питания

Статистические данные о доле, размере и темпах роста доходов на рынке упаковки для детского питания в 2023 году, предоставленные Mordor Intelligence™ Industry Reports. Анализ упаковки детского питания включает прогноз рынка до 2029 года и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.