Анализ рынка авиационной инфраструктуры

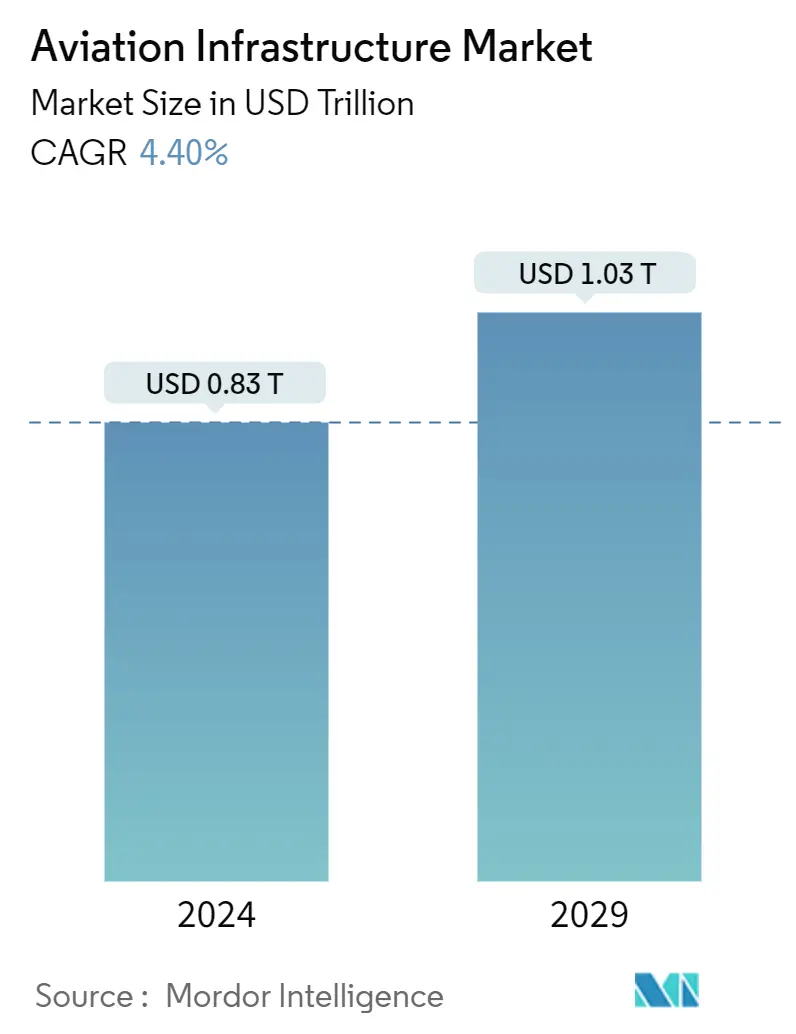

Размер рынка авиационной инфраструктуры оценивается в 0,83 триллиона долларов США в 2024 году и, как ожидается, достигнет 1,03 триллиона долларов США к 2029 году, при этом среднегодовой темп роста составит 4,40% в течение прогнозируемого периода (2024-2029 годы).

Ожидается, что значительный рост объема операций коммерческих самолетов, количества авиапассажиров и проектов авиационной инфраструктуры во всем мире для удовлетворения будущих потребностей авиации приведет к росту изучаемого рынка в ближайшие годы. Ожидается, что различные авиационные власти будут сотрудничать с признанными инфраструктурными компаниями из-за роста коммерческих операций и увеличения проблем с узкими местами в аэропортах. Это необходимо для обеспечения разработки устойчивых проектов инфраструктуры аэропортов, способных удовлетворить будущие потребности авиации, тем самым стимулируя изучаемый рынок в долгосрочной перспективе.

С другой стороны, такие факторы, как строгие правила, введенные авиационными властями, препятствуют росту изучаемого рынка. Ожидается, что растущее использование искусственного интеллекта, а также технологий блокчейна приведет к расширению деловых возможностей для компаний авиационной инфраструктуры, тем самым стимулируя изучаемый рынок.

Тенденции рынка авиационной инфраструктуры

Терминальный сегмент продемонстрирует значительный рост в течение прогнозируемого периода

Ожидается, что сегмент терминалов продемонстрирует значительный рост на рынке авиационной инфраструктуры. Ожидается, что значительное увеличение проектов строительства терминалов аэропортов в связи с увеличением глобальных авиационных операций, а также необходимостью устранения проблем с узкими местами в аэропорту, как ожидается, обеспечит толчок росту изучаемого рынка в ближайшие годы.

В последние годы мировая авиационная отрасль пережила значительный рост благодаря увеличению авиационных операций в сочетании с ростом количества пассажиров на авиаперевозках. В настоящее время различные терминалы аэропортов находятся на грани достижения уровня насыщения, и это привело к увеличению числа проектов строительства новых терминалов аэропортов для смягчения таких проблем. Кроме того, различные компании, занимающиеся инфраструктурой аэропортов, в настоящее время также увеличивают свои инвестиции в исследования и разработки для строительства новых и современных терминалов аэропортов, которые будут способны удовлетворить будущие авиационные потребности.

Например, в ноябре 2023 года Hensel Phelps, ведущая компания в области авиационной инфраструктуры, объявила о заключении контракта на сумму 1 миллиард долларов США на строительство нового 17-портового терминала международного аэропорта Сан-Антонио, расположенного в Техасе, США. Компания также будет отвечать за надзор за дальнейшим планированием и возможным строительством терминала. Аналогичным образом, в сентябре 2023 года ожидалось, что в октябре 2023 года начнет работу комплексное здание терминала (NITB) в международном аэропорту Пуны. Проект включал в себя 10 аэромостов и 72 стойки регистрации в рамках развития инфраструктуры. Строительство нового здания аэровокзала должно было включать в себя многоуровневую автостоянку. Таким образом, ожидается, что растущее число аэропортов во всем мире, достигающих уровня насыщения, а также растущая потребность в модернизации терминалов аэропортов для удовлетворения будущих потребностей авиации создадут позитивный прогноз рынка, что приведет к росту строительства новых терминалов аэропортов во всем мире в период прогнозный период.

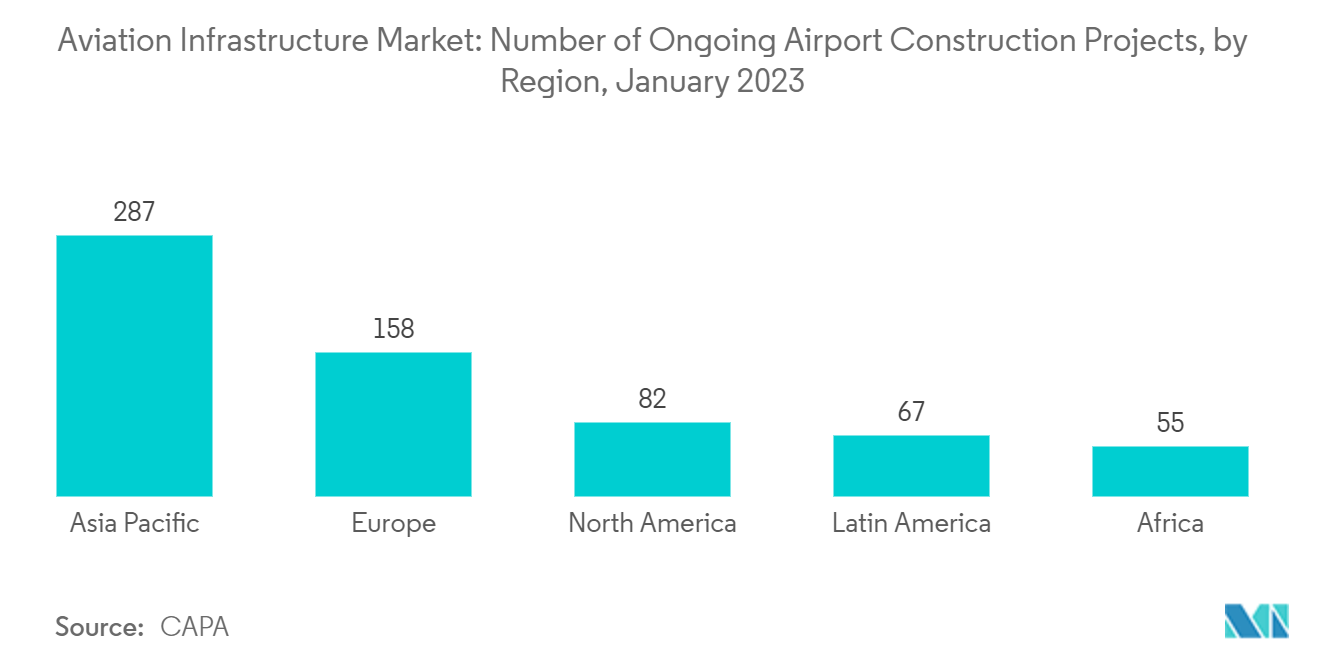

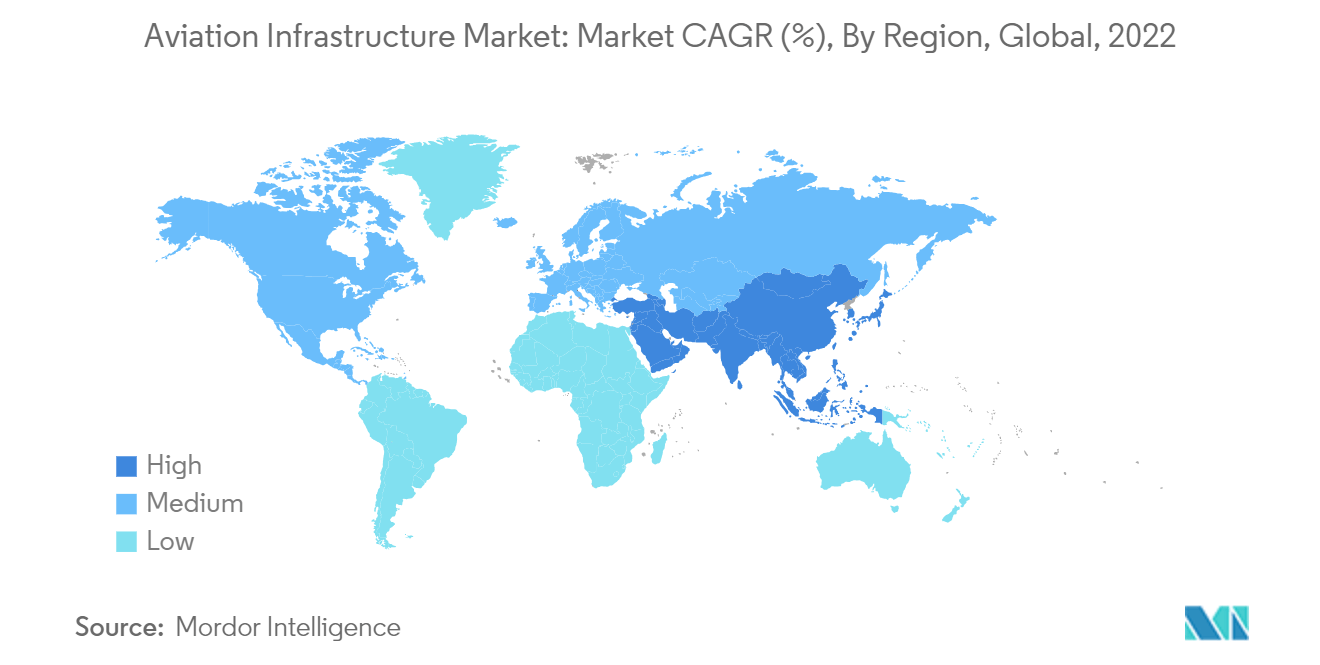

Азиатско-Тихоокеанский регион доминирует на рынке в течение прогнозируемого периода

Азиатско-Тихоокеанский регион занимает крупнейшую долю на рынке и, как ожидается, продолжит свое доминирование в течение прогнозируемого периода. Ожидается, что различные факторы, такие как рост различных инфраструктурных проектов в регионе вследствие увеличения операций коммерческой авиации и роста авиапассажиропотока, будут способствовать росту изучаемого рынка в течение прогнозируемого периода.

В последние годы деятельность коммерческих авиакомпаний в регионе продемонстрировала значительный рост. Увеличение числа авиапассажиров побудило различных авиаперевозчиков региона вкладывать значительные средства в приобретение новых и современных коммерческих самолетов. Например, в феврале 2023 года Air India объявила, что планирует приобрести 250 самолетов Airbus, чтобы расширить свою деятельность как на внутреннем, так и на международном рынках. С другой стороны, в регионе также наблюдался значительный рост различных проектов авиационной инфраструктуры, призванных поддержать авиационную отрасль в ближайшем будущем.

Например, в ноябре 2023 года правительство Индонезии объявило о строительстве нового аэропорта, который, как ожидается, будет полностью введен в эксплуатацию к 2024 году, общая стоимость строительства составит 263 миллиона долларов США. В другом случае, в июне 2023 года Корпорация аэропортов Вьетнама объявила об открытии нового терминала 2 международного аэропорта Фубай. Строительство Терминала 2 было начато в 2019 году по контракту стоимостью 96 миллионов долларов США. В настоящее время аэропорт, по оценкам, обслуживает 5 миллионов пассажиров каждый год и соединен четырьмя пассажирскими трапами. Ожидается, что такие события будут способствовать росту изучаемого рынка по всему региону.

Обзор отрасли авиационной инфраструктуры

Рынок авиационной инфраструктуры фрагментирован, и значительные доли принадлежат различным игрокам. Одними из основных игроков на рынке авиационной инфраструктуры являются Hensel Phelps, Skanska, TAV Construction, AECOM и Austin Industries.

В настоящее время компании, занимающиеся инфраструктурой аэропортов, занимаются увеличением своей доли на рынке, участвуя в своевременных поставках инфраструктурных проектов, а также получая новые долгосрочные контракты на строительство аэропортов. Ключевые игроки рынка также устанавливают партнерские отношения с властями аэропортов, чтобы понять и интегрировать их требования в проекты инфраструктуры аэропортов. Компании также надеются на интеграцию передовых технологий, таких как дополненная реальность и искусственный интеллект, чтобы лучше удовлетворять потребности авиационной отрасли. Ожидается, что это будет способствовать росту изучаемого рынка в течение прогнозируемого периода.

Лидеры рынка авиационной инфраструктуры

-

Hensel Phelps

-

Skanska

-

TAV Construction

-

AECOM

-

Austin Industries

- *Отказ от ответственности: основные игроки отсортированы в произвольном порядке

Новости рынка авиационной инфраструктуры

Октябрь 2023 г. China CAMC Engineering Co., базирующаяся в Пекине, объявила о заключении соглашения с Министерством транспорта и инфраструктуры Никарагуа о реконструкции, расширении и усовершенствовании международного аэропорта Пунта-Уэте в рамках контракта на сумму 491 миллион долларов США.

Июнь 2022 г. Bechtel Engineering and Construction India Private Limited объявила о подписании контракта на поддержку проектов Tata Group по строительству нового международного аэропорта Нойда, предназначенного для обслуживания столицы Нью-Дели. Работа по проекту аэропорта также включает строительство терминала, взлетно-посадочных полос, дорог инфраструктуры в контролируемой зоне, инженерных сетей, наземных объектов и других вспомогательных зданий с пропускной способностью 12 миллионов пассажиров в год к 2024 году.

Сегментация отрасли авиационной инфраструктуры

К авиационной инфраструктуре относятся все группы сооружений, пассажирские терминалы, взлетно-посадочные полосы, рулежные дорожки, платформы, парковочные места, внутренние подъездные пути, оборудование и сооружения, а также строительные сооружения, которые являются частью аэропортов во всем мире.

Рынок авиационной инфраструктуры сегментирован по типу аэропорта, типу инфраструктуры и географическому положению. По типу аэропорта рынок сегментирован на коммерческие аэропорты, военные аэропорты и аэропорты авиации общего назначения. По типу инфраструктуры рынок сегментирован на терминалы, диспетчерские вышки, рулежные дорожки и взлетно-посадочные полосы, перроны, ангары и другие типы инфраструктуры. Другие типы инфраструктуры включают объекты технического обслуживания и пожарно-спасательные объекты. Рынок разделен по географическому признаку на Северную Америку, Европу, Азиатско-Тихоокеанский регион, Латинскую Америку, Ближний Восток и Африку. В отчете представлен размер рынка в стоимостном выражении в долларах США для всех вышеупомянутых сегментов.

| Коммерческий аэропорт |

| Военный аэропорт |

| Аэропорт гражданской авиации |

| Терминал |

| Диспетчерская вышка |

| Рулежная дорожка и взлетно-посадочная полоса |

| Фартук |

| Ангар |

| Другие типы инфраструктуры |

| Северная Америка | Соединенные Штаты |

| Канда | |

| Европа | Великобритания |

| Германия | |

| Франция | |

| Остальная Европа | |

| Азиатско-Тихоокеанский регион | Китай |

| Индия | |

| Япония | |

| Южная Корея | |

| Остальная часть Азиатско-Тихоокеанского региона | |

| Латинская Америка | Бразилия |

| Остальная часть Латинской Америки | |

| Ближний Восток и Африка | Объединенные Арабские Эмираты |

| Саудовская Аравия | |

| Остальная часть Ближнего Востока и Африки |

| Тип аэропорта | Коммерческий аэропорт | |

| Военный аэропорт | ||

| Аэропорт гражданской авиации | ||

| Тип инфраструктуры | Терминал | |

| Диспетчерская вышка | ||

| Рулежная дорожка и взлетно-посадочная полоса | ||

| Фартук | ||

| Ангар | ||

| Другие типы инфраструктуры | ||

| География | Северная Америка | Соединенные Штаты |

| Канда | ||

| Европа | Великобритания | |

| Германия | ||

| Франция | ||

| Остальная Европа | ||

| Азиатско-Тихоокеанский регион | Китай | |

| Индия | ||

| Япония | ||

| Южная Корея | ||

| Остальная часть Азиатско-Тихоокеанского региона | ||

| Латинская Америка | Бразилия | |

| Остальная часть Латинской Америки | ||

| Ближний Восток и Африка | Объединенные Арабские Эмираты | |

| Саудовская Аравия | ||

| Остальная часть Ближнего Востока и Африки | ||

Часто задаваемые вопросы по исследованию рынка авиационной инфраструктуры

Насколько велик рынок авиационной инфраструктуры?

Ожидается, что объем рынка авиационной инфраструктуры достигнет 0,83 триллиона долларов США в 2024 году, а среднегодовой темп роста составит 4,40% и достигнет 1,03 триллиона долларов США к 2029 году.

Каков текущий размер рынка авиационной инфраструктуры?

Ожидается, что в 2024 году объем рынка авиационной инфраструктуры достигнет 0,83 триллиона долларов США.

Кто являются ключевыми игроками на рынке Авиационная инфраструктура?

Hensel Phelps, Skanska, TAV Construction, AECOM, Austin Industries — основные компании, работающие на рынке авиационной инфраструктуры.

Какой регион на рынке авиационной инфраструктуры является наиболее быстрорастущим?

По оценкам, Азиатско-Тихоокеанский регион будет расти с самым высоким среднегодовым темпом роста за прогнозируемый период (2024-2029 гг.).

Какой регион занимает наибольшую долю на рынке авиационной инфраструктуры?

В 2024 году Азиатско-Тихоокеанский регион будет занимать наибольшую долю рынка авиационной инфраструктуры.

Какие годы охватывает этот рынок авиационной инфраструктуры и каков был размер рынка в 2023 году?

В 2023 году объем рынка авиационной инфраструктуры оценивался в 0,79 триллиона долларов США. В отчете рассматривается исторический размер рынка авиационной инфраструктуры за годы 2019, 2020, 2021, 2022 и 2023 годы. В отчете также прогнозируется размер рынка авиационной инфраструктуры на годы 2024, 2025, 2026, 2027, 2028 и 2029 годы.

Последнее обновление страницы:

Отчет об отрасли авиационной инфраструктуры

Статистические данные о доле рынка авиационной инфраструктуры в 2024 году, размере и темпах роста доходов, предоставленные Mordor Intelligence™ Industry Reports. Анализ авиационной инфраструктуры включает прогноз рынка на 2024–2029 годы и исторический обзор. Получите образец этого отраслевого анализа в виде бесплатного отчета в формате PDF, который можно загрузить.